Коды для РСВ

Этот расчёт представляют страхователи, которые перечисляют страховые взносы за работников по единому тарифу. Действующая форма РСВ-1 утверждена приказом ФНС от 29.09.2022 № ЕД-7-11/878@ (в редакции от 29.09.2023).

Порядок заполнения приводится в приложении № 3, а коды места представления — в приложении № 4 к этому порядку.

|

112 |

По месту жительства физического лица, не являющегося индивидуальным предпринимателем, иного лица, занимающегося частной практикой |

|

120 |

По месту жительства индивидуального предпринимателя |

|

121 |

По месту жительства адвоката, учредившего адвокатский кабинет |

|

122 |

По месту жительства нотариуса, занимающегося частной практикой |

|

124 |

По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

|

214 |

По месту нахождения российской организации |

|

217 |

По месту учёта правопреемника российской организации |

|

222 |

По месту учёта российской организации по месту нахождения обособленного подразделения |

|

240 |

По месту нахождения юридического лица — (главы) крестьянского (фермерского) хозяйства |

|

335 |

По месту нахождения обособленного подразделения иностранной организации в Российской Федерации |

|

350 |

По месту учёта международной организации в Российской Федерации |

Итак, мы разобрались, что код по месту нахождения (учёта) – один из обязательных реквизитов налоговой отчётности. В порядке заполнения он называется «код места представления». Универсальных кодов нет, поэтому их надо искать в конкретном нормативно-правовом акте, которым утверждена отчётность.

Совпадение с ИНН

- У ИНН и КПП могут совпадать первые 4 цифры, которые обозначают код налогового органа, при котором предприятие стоит на учёте и где были выданы эти коды. То есть определить место расположения предприятия и реквизиты налогового органа, к которому оно относится, возможно и по ИНН, и по КПП.

- Последующие символы в этих кодах обычно не совпадают: в ИНН далее идут 5 цифр, которые обозначают уникальный номер налогоплательщика в данном налоговом органе, а последняя цифра – это особый контрольный код.

- В КПП следующие 5 или 6 символов означают основание для постановки на учёт, затем идут 3 цифры, показывающие порядковый учётный номер постановки на учёт по соответствующей причине.

КПП не служит самостоятельным источником информации по тому или иному предприятию, оно является дополнением к ИНН, и практически всегда используется совместно с ним.

Здравствуйте! В этой статье мы расскажем про КПП для индивидуального предпринимателя. Нужен ли он и как его узнать. Сегодня вы узнаете что понимают под КПП, есть ли КПП у предпринимателей. Как расшифровываются цифирные значения кода постановки на учет. Что же делать если у ИП требуют КПП? Как и где узнать свой код причины постановки на учет?

Страховые взносы

| Отчетный период | Срок сдачи уведомления (с учетом переноса) | Код отчетного (налогового) периода / номер месяца или квартала | Срок уплаты платежа (с учетом переноса) | Примечание (КБК, указываемые в Уведомлении; особенности заполнения Уведомления) |

|---|---|---|---|---|

| январь февраль март | 27.02.2023 27.03.2023 — | 21/01 21/02 | 28.02.2023 28.03.2023 28.04.2023 | • КБК с выплат работникам с 01.01.2023 182 1 02 01000 01 1000 160 – СВ, распределяемые по видам страхования • КБК на ОПС по доп.тарифам: 182 1 02 04010 01 1010 160 –п.1ст.30 (нет спецоценки) 182 1 02 04010 01 1020 160 — п.1ст.30 (надо спецоценку) 182 1 02 04020 01 1010 160– п.2-18ст.30 (нет спецоценки) 182 1 02 04020 01 1020 160 — п.2-18ст.30 (надо спецоценку) • В Уведомлениях по срокам 25.04, 25.07, 25.10 не указываются взносы за март, июнь и сентябрь, так как срок Уведомления и Расчета совпадают |

| Апрель май июнь | 25.05.2023 26.06.2023 — | 31/01 31/02 | 29.05.2023 28.06.2023 28.07.2023 | • КБК с выплат работникам с 01.01.2023 182 1 02 01000 01 1000 160 – СВ, распределяемые по видам страхования • КБК на ОПС по доп.тарифам: 182 1 02 04010 01 1010 160 –п.1ст.30 (нет спецоценки) 182 1 02 04010 01 1020 160 — п.1ст.30 (надо спецоценку) 182 1 02 04020 01 1010 160– п.2-18ст.30 (нет спецоценки) 182 1 02 04020 01 1020 160 — п.2-18ст.30 (надо спецоценку) • В Уведомлениях по срокам 25.04, 25.07, 25.10 не указываются взносы за март, июнь и сентябрь, так как срок Уведомления и Расчета совпадают |

| август сентябрь | 25.08.2023 25.09.2023 — | 33/01 33/02 | 28.08.2023 28.09.2023 30.10.2023 | • КБК с выплат работникам с 01.01.2023 182 1 02 01000 01 1000 160 – СВ, распределяемые по видам страхования • КБК на ОПС по доп.тарифам: 182 1 02 04010 01 1010 160 –п.1ст.30 (нет спецоценки) 182 1 02 04010 01 1020 160 — п.1ст.30 (надо спецоценку) 182 1 02 04020 01 1010 160– п.2-18ст.30 (нет спецоценки) 182 1 02 04020 01 1020 160 — п.2-18ст.30 (надо спецоценку) • В Уведомлениях по срокам 25.04, 25.07, 25.10 не указываются взносы за март, июнь и сентябрь, так как срок Уведомления и Расчета совпадают |

| октябрь ноябрь декабрь | 27.11.2023 25.12.2023 — | 34/01 34/02 | 28.11.2023 28.12.2023 29.01.2024 | • КБК с выплат работникам с 01.01.2023 182 1 02 01000 01 1000 160 – СВ, распределяемые по видам страхования • КБК на ОПС по доп.тарифам: 182 1 02 04010 01 1010 160 –п.1ст.30 (нет спецоценки) 182 1 02 04010 01 1020 160 — п.1ст.30 (надо спецоценку) 182 1 02 04020 01 1010 160– п.2-18ст.30 (нет спецоценки) 182 1 02 04020 01 1020 160 — п.2-18ст.30 (надо спецоценку) • В Уведомлениях по срокам 25.04, 25.07, 25.10 не указываются взносы за март, июнь и сентябрь, так как срок Уведомления и Расчета совпадают |

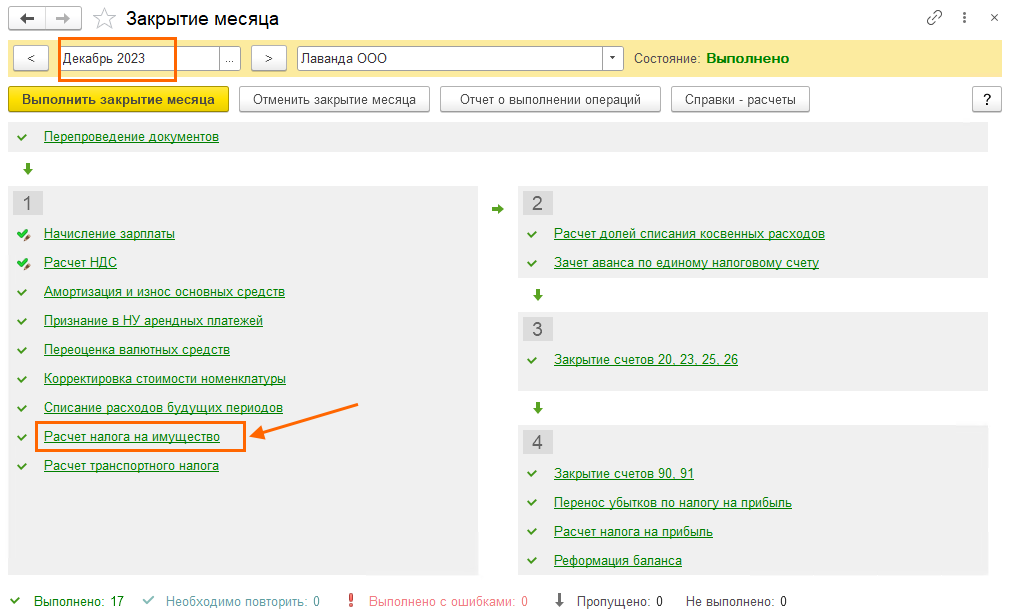

Расчет и начисление налога на имущество

Производится при закрытии месяца в ходе выполнения регламентной операцией в декабре Расчет налога на имущество (Операции – Закрытие месяца). Если в настройке Уплата авансовых платежей в настройке налогов и отчетов установлена галка, что уплачиваются авансы по налогу на имущество, то регламентная операция по расчету налога будет не только в декабре, но и в марте, июне и сентябре

Формируются проводки по начислению налога на имущество в соответствии с настройкой Способ учета расходов по налогу в настройке налогов и отчетов, а также записи в регистр «Расчет налога на имущество»

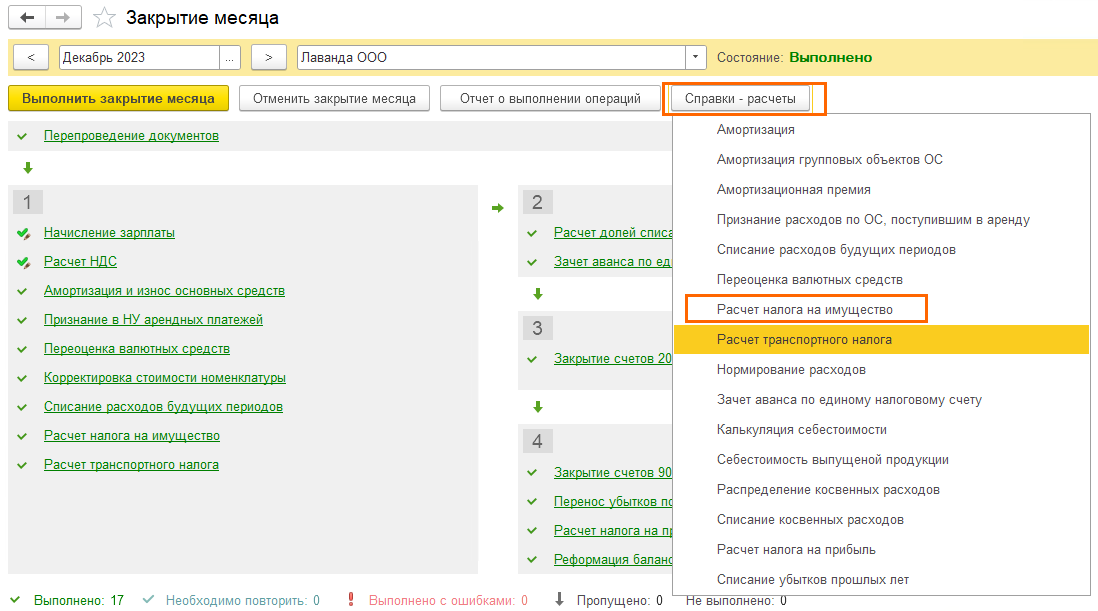

Можно для анализа, проверки и документального подтверждения сформировать Справку-расчет налога на имущество.

Ее можно сохранить, подписав ЭЦП по кнопке Регистр учета – Сохранить и подписать ЭЦП

Коды декларации по налогу на прибыль

Налог на прибыль платят только юридические лица, поэтому кодов для ИП в этой декларации нет. Форма утверждена приказом ФНС от 23.09.2019 № ММВ-7-3/475@ (в редакции от 17.08.2022).

Коды места учёта находим в приложении № 1 к порядку заполнения. Это большая таблица, в которой налогоплательщиков дополнительно делят по разным критериям. Так, отдельно учитываются организации, осуществляющие образовательную или медицинскую деятельность; занимающиеся социальным обслуживанием граждан; бюджетные учреждения в сфере культуры; резиденты зон СЭЗ и др.

В таблице собраны не все коды, а только самые распространённые. За полным перечнем рекомендуем обращаться к первоисточнику, он есть в свободном доступе.

|

213 |

По месту учёта в качестве крупнейшего налогоплательщика |

|

214 |

По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

|

215 |

По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

|

216 |

По месту учёта правопреемника, являющегося крупнейшим налогоплательщиком |

|

220 |

По месту нахождения обособленного подразделения российской организации |

|

223 |

По месту нахождения (учёта) российской организации при представлении декларации по закрытому обособленному подразделению |

|

226 |

По месту учёта организации, осуществляющей образовательную и (или) медицинскую деятельность |

|

231 |

По месту нахождения налогового агента – организации |

Порядок представления отчетности за 2018 и в 2019 годах.

Что касается вступления в силу новых форм, Приказ ФНС России № ММВ-7-21/575@ вступил в силу по истечении двух месяцев со дня его официального опубликования и применяется начиная с представления налогового расчета по авансовому платежу по налогу на имущество организаций за I квартал 2019 года.

Соответственно, налоговая декларация и налоговый расчет по авансовому платежу по налогу за отчетные и налоговый периоды 2018 года заполняются в соответствии с Приказом ФНС России от 31.03.2017 № ММВ-7-21/271@, то есть по форме декларации, действовавшей в 2018 году до рассматриваемых новшеств.

За отчетные и налоговые периоды начиная с первого отчетного периода 2019 года отчетность по налогу на имущество организаций заполняется по новым формам (письма ФНС России от 01.11.2018 № БС-4-21/21319@, от 22.11.2018 № БС-3-21/8670@).

Обратите внимание: новые формы отчетности по налогу на имущество организаций применяются начиная с представления налогового расчета по авансовому платежу по налогу на имущество организаций за I квартал 2019 года

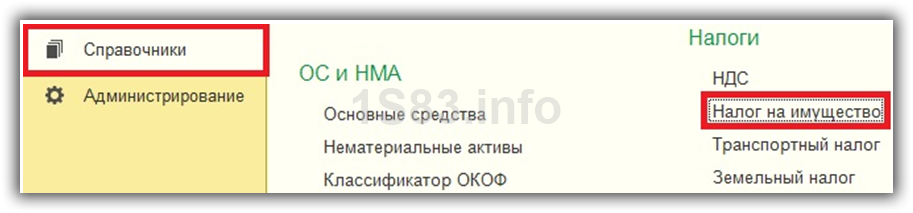

Предварительная настройка 1С

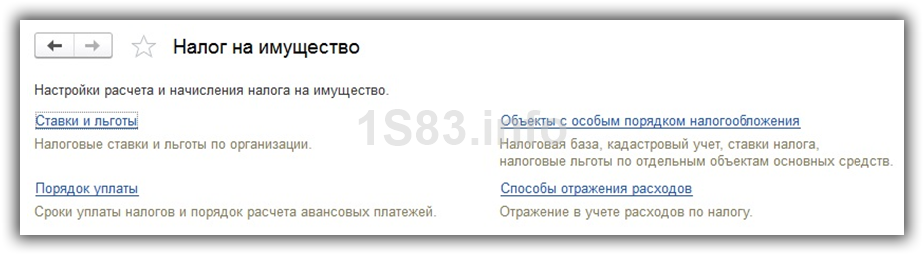

В разделе программы «Справочники» находится пункт в 1С «Налог на имущество». Именно здесь вносятся все постоянные данные для расчета налога.

Как вы можете увидеть на рисунке ниже, настройки разделены на четыре группы. Начнем нашу настройку с пункта «Ставки и льготы».

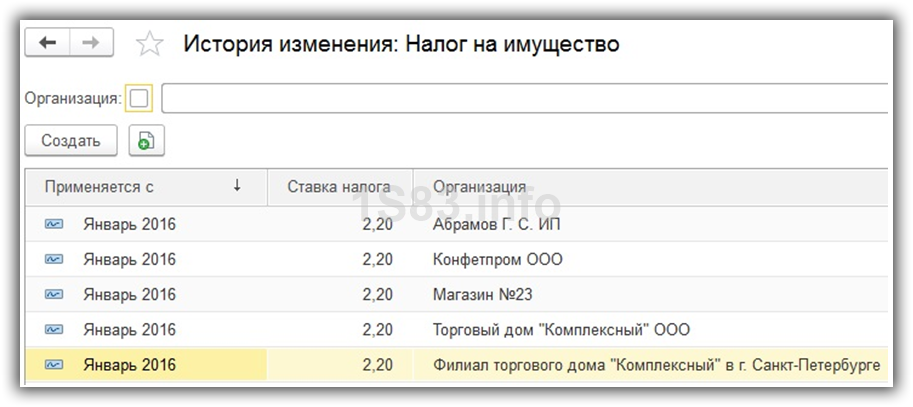

В данном разделе отражены все изменения констант для расчета налога на имущество с указанием периода их действия. В нашем примере в программе ведется учет сразу по нескольким организациям, поэтому для каждой своя строка с настройкой.

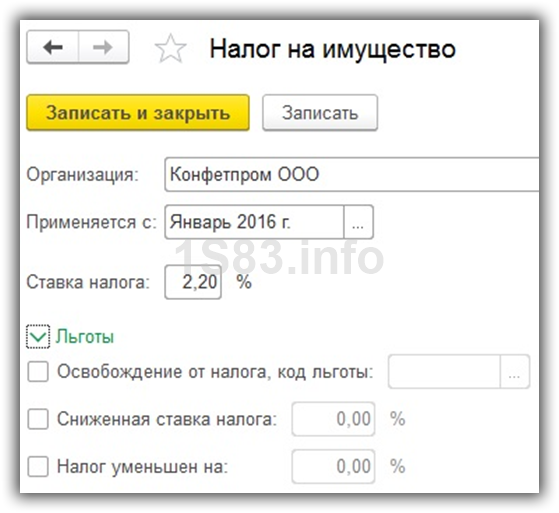

В нашем случае для организации ООО «Конфетпром» с января 2016 года действует ставка имущественного налога в размере 2,2%. Никаких льгот не применяется. Если же у вас есть какая-либо льгота, необходимо указать ее код, уточнив размер.

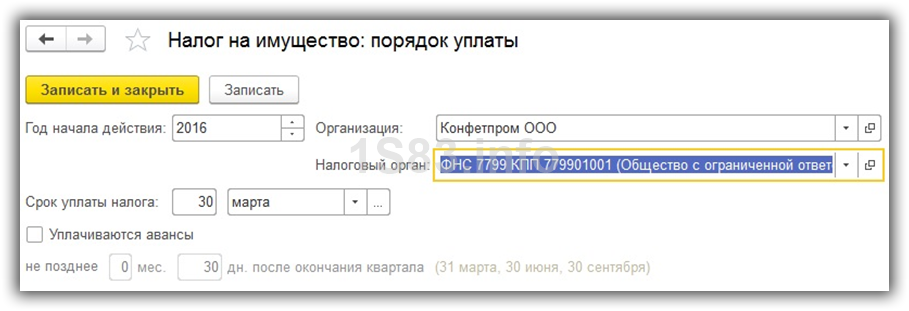

В следующем разделе настройки – «Порядок уплаты» мы указали, в какой налоговый орган ООО «Конфетпром» обязан подавать декларацию и уплачивать налог. По умолчанию срок уплаты – 30 марта.

Если вы планируете оплачивать часть суммы налога авансом в течение расчетного периода, отметьте это соответствующим флажком и укажите периоды выплат.

Кроме прочего мы указали в настройках, что для всех организаций и основных средств расходы будут отражены на 26 счете. Данная настройка производится в разделе «Способы отражения расходов».

Что такое КПП

При заполнении различных документов, например, с работниками, счет-фактуры, договора с контрагентами, организациям и предпринимателям (ИП) необходимо указывать свои реквизиты.

К ним можно отнести много различных кодов:

- ОГРН;

- ОКВЭД и др.

При постановке на учет ИП выдается только идентификационный номер налогоплательщика, КПП не выдается. Для ведения деятельности ИП достаточно только ИНН.

Во многих документах для ведения деятельности предприятий встречается графа с отметкой КПП. Так как большинство документов имеют, установленные законодательством, определенные формы, то при их заполнении у ИП часто встает вопрос «что же в эту графу вносить?».

Какой КПП указывать в счет-фактуре?

Зачастую возникают вопросы, связанные с формированием счетов-фактур организацией, зарегистрированной, как крупнейший налогоплательщик, какой КПП указывать в соответствующих информационных полях данного документа?

Ответ на этот вопрос однозначен: заполняя счет-фактуру в строку «2 б » следует вписывать КПП, присвоенный субъекту предпринимательства, как крупнейшему налогоплательщику (т.е. – идентификатор, присвоенный межрегиональной инспекцией), а в строке «3» – адрес регистрации, согласно местонахождения.

Данный вывод нашел свое обоснование в письме Минфина № 03-07-09/49236 от 20.08.2015 года. В нем указано, что субъекты хозяйствования, зарегистрированные в качестве крупнейших налогоплательщиков, предоставляют декларацию по НДС непосредственно в тот налоговый орган, где он был поставлен на учет в этом статусе, и для продуктивного администрирования по данному виду налога именно КПП, присвоенный в межрегиональной ФНС следует использовать при формировании счета-фактуры.

Если у фирмы есть два кпп

Внимание

Порядка указывает, что при заполнении Титульного листа (Листа 01) крупнейшими налогоплательщиками ИНН и КПП проставляются на основании Уведомления о постановке на учет в налоговом органе юридического лица в качестве крупнейшего налогоплательщика по форме N 9-КНУ. Следовательно, при заполнении налоговой декларации по налогу на прибыль указывается КПП, присвоенный организации при постановке на учет в качестве крупнейшего налогоплательщика.

Однако, с точки зрения специалистов Минфина России, НК РФ «не устанавливает обязанности налоговых органов руководствоваться письменными разъяснениями Минфина России, адресованными конкретным заявителям (в силу того, что указанные разъяснения не содержат правовых норм), а обязывает налоговые органы руководствоваться разъяснениями, адресованными ФНС России» (письмо Минфина России от 07.08.2007 N 03-02-07/2-138)

Обращаем Ваше внимание, что, основываясь на положениях п

8 ст. 75 и пп. 3 п. 1 ст.

КПП организации и ее филиала

КПП организации (юридического лица) и её могут отличаться друг от друга. Те предприятия, которые имеют филиалы на территории РФ, обязаны зарегистрироваться по месту расположения каждого обособленного подразделения. У обособленного подразделения причина постановки на учёт совсем другая, чем у головного.

Ставить предприятия на учёт по месту расположения необходимо по следующим причинам:

- Для возможности их классифицировать по разным критериям: территориально, по отраслям и так далее.

- Для облегчения учёта субъектов налогообложения, .

То есть, рассмотрев код, можно установить, в каком регионе расположено предприятие или обособленное подразделение и по какой причине оно создано.

Обособленные подразделения – это:

- филиал;

- отдельное рабочее место, просуществовавшее больше 30 дней.

Их адреса не могут по закону совпадать с адресом головного предприятия (ст.11 НК РФ), поэтому они прикреплены к налоговому органу по месту расположения. Собственный КПП для каждого головного предприятия является обязательным реквизитом, а филиалы и представительства могут иметь тот же код, что и главное предприятие.

Филиалы и представительства фирмы не являются самостоятельными налогоплательщиками (ст. 84 п. 7 НК РФ), поэтому не могут иметь собственный ИНН, но каждый из них получает свой КПП по месту расположения в течение 5 суток после подачи заявления в ближайшую налоговую службу.

Налоговая декларация

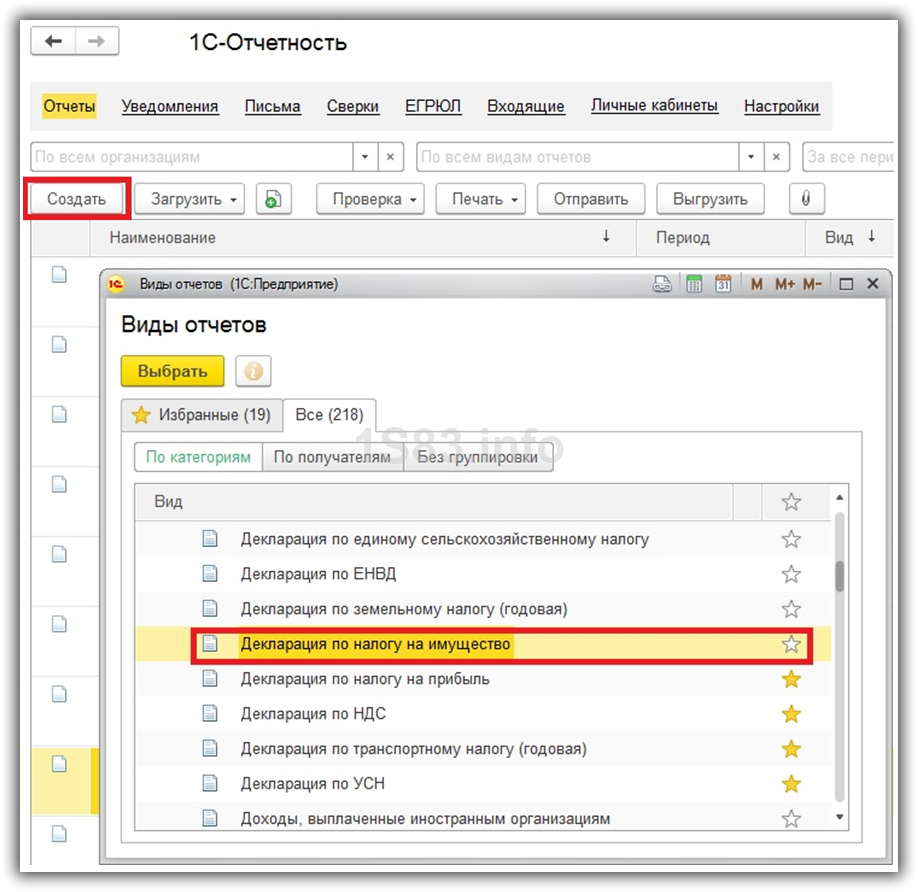

Ежегодно до 30 марта года, который следует за отчетным периодом, все компании обязаны сдавать налоговые декларации. В программе 1С:Бухгалтерия они формируются в регламентированных отчетах, как показано на изображении ниже.

Здесь хранятся вся ранее сформированная отчетность по всем организациям, по которым в программе ведется учет.

Нажмите на кнопку «Создать» и в открывшемся окне перейдите на вкладку «Все», если данная декларация не добавлена вами в избранное. Декларация по налогу на имущество расположена в папке «Налоговая отчетность».

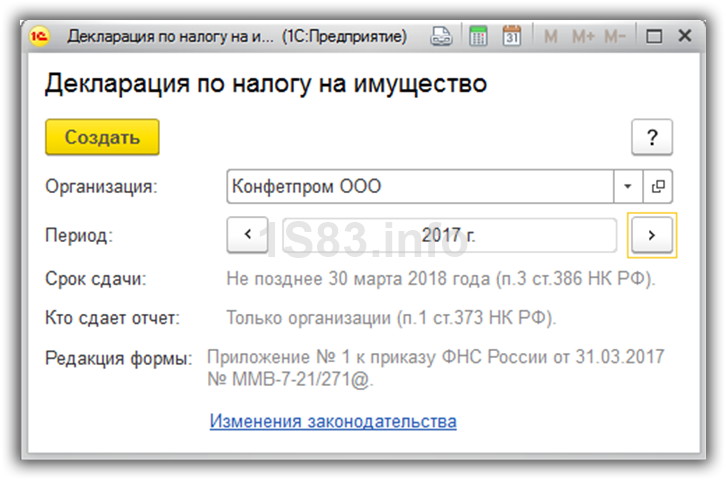

Перед формированием декларации программа потребует у вас указать организацию и отчетный период. В нашем случае это декларация для ООО «Конфетпром» за 2017 год. Сдать такую декларацию нужно до 30 марта 2018 года, о чем нас предупреждает программа.

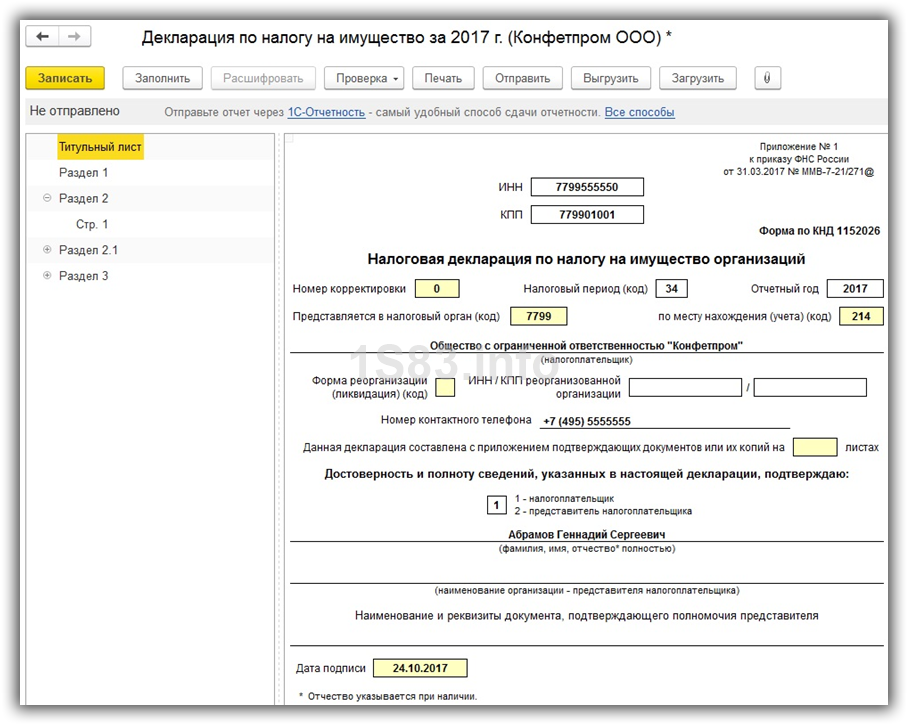

Декларация имеет три раздела. На титульном листе заполняется основная информация о налоговом органе и компании, которая ее подает с указанием отчетного периода.

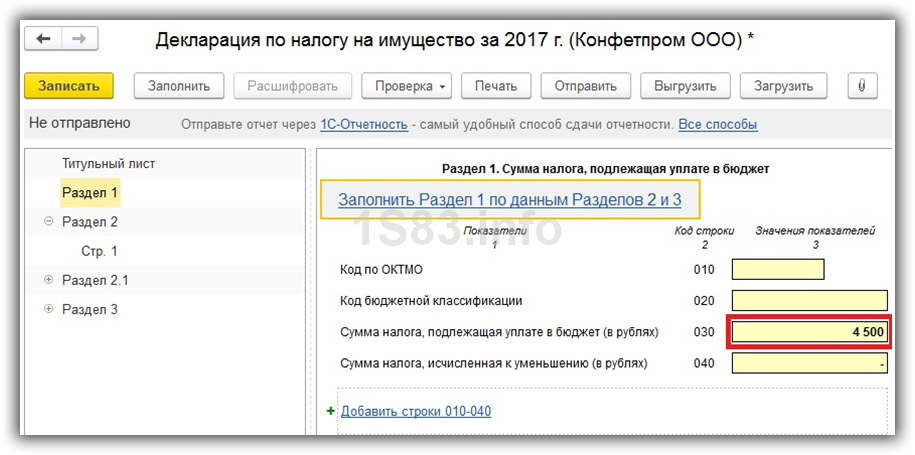

Рассмотрим подробнее раздел 2. Именно здесь и были произведены наши расчеты. Как видно на рисунке ниже, среднегодовая стоимость имущества ООО «Конфетпром», которая подлежит налогообложению составила 750 000 рублей. Она складывается из стоимости имущества в разрезе каждого месяца.

В связи с тем, что налоговая ставка в нашем регионе 2,2%, сумма налога, который рассчитала программа, составила 16 500 рублей (750 000 рублей * 2,2%). Здесь же указывается уплаченный аванс, если он был. В течение 2017 года ООО «Конфетпром» выплатил налоговой инспекции по налогу на имущество 12 000 рублей.

По данным раздела 2 и 3 (заполняется для недвижимости) заполняется раздел 1. В нашем случае ООО «Конфетпром» не имеет в собственности недвижимости, поэтому налог на имущество к оплате будет составлять всего 4 500 рублей. В данной сумме учтен ранее уплаченный аванс.

Несколько кодов у одного предприятия

Одно предприятие может иметь 2 КПП.

Это происходит, если оно получает статус крупнейшего налогоплательщика. Такие налогоплательщики регистрируются в одной из межрегиональных инспекций по крупнейшим налогоплательщикам. При этом они получают дополнительный КПП.

Следовательно, крупнейшие налогоплательщики имеют 2 КПП:

- одно из них по месту регистрации,

- другое – в Межрегиональной инспекции.

Такие инспекции имеют следующий код:

- первые 2 цифры неизменны – 99;

- следующие 2 – номер инспекции (например, 71 — Межрегиональная инспекция № 1, 72 – инспекция № 2 и так далее).

Обычно такие предприятия указывают в платёжной документации код, полученный в качестве крупнейшего. Но и другой код не считается нарушением.

Любые используются с каждым из двух кодов без помех, хотя при предприятиям рекомендуется указывать КПП крупнейшего плательщика, так как это федеральный налог. При уплате других налогов можно указывать второй КПП.

У организации два КПП, какой указывать?

Крупнейший налогоплательщик имеет два КПП, полученные по разным основаниям. Один КПП он получил при постановке на учет в налоговом органе по месту нахождения, а второй – при постановке на учет в той же МИФНС в качестве крупнейшего налогоплательщика. Какой КПП необходимо указывать при заполнении налоговых деклараций, счетов-фактур и других документов?

Рассмотрев вопрос, мы пришли к следующему выводу:

При заполнении налоговых деклараций, счетов-фактур и других документов Вашей организации следует указывать КПП, присвоенный при постановке организации на учет в качестве крупнейшего налогоплательщика.

Обоснование вывода:

Пункт 1 ст. 83 НК РФ определяет, что в целях проведения налогового контроля организации подлежат постановке на учет в налоговых органах, соответственно, по месту нахождения организации, месту нахождения ее обособленных подразделений, по месту нахождения принадлежащих ей недвижимого имущества и транспортных средств, а также по иным основаниям, предусмотренным НК РФ.

При этом Минфин России вправе определять особенности учета в налоговых органах крупнейших налогоплательщиков.

Особенности постановки на учет крупнейших налогоплательщиков (далее – Особенности) утверждены приказом Минфина России от 11.07.2005 N 85н.

Так, п. 4 Особенностей устанавливает, что межрегиональная (межрайонная) инспекция ФНС России по крупнейшим налогоплательщикам в трехдневный срок после получения документов от инспекции ФНС России по месту нахождения организации направляет заказным письмом с уведомлением крупнейшему налогоплательщику уведомление о постановке на учет в налоговом органе в качестве крупнейшего налогоплательщика по форме N 9-КНУ (утверждена приказом Федеральной налоговой службы от 26.04.2005 N САЭ-3-09/178).

В свою очередь, п. 5 Особенностей предусматривает, что при постановке на учет крупнейшего налогоплательщика в межрегиональной (межрайонной) инспекции ФНС России по крупнейшим налогоплательщикам идентификационный номер налогоплательщика (ИНН), присвоенный в инспекции ФНС России по месту нахождения организации, не изменяется. Межрегиональной (межрайонной) инспекцией ФНС России по крупнейшим налогоплательщикам крупнейшему налогоплательщику присваивается новый код причины постановки на учет (КПП).

Форма налоговой декларации по налогу на прибыль организаций, а также Порядок ее заполнения (далее – Порядок) утверждены приказом Федеральной налоговой службы от 22.03.2012 N ММВ-7-3/174@.

Так, п. 3.2 Порядка указывает, что при заполнении Титульного листа (Листа 01) крупнейшими налогоплательщиками ИНН и КПП проставляются на основании Уведомления о постановке на учет в налоговом органе юридического лица в качестве крупнейшего налогоплательщика по форме N 9-КНУ.

Следовательно, при заполнении налоговой декларации по налогу на прибыль указывается КПП, присвоенный организации при постановке на учет в качестве крупнейшего налогоплательщика.

Аналогичные нормы содержатся, в частности, в п. 3.2 Порядка заполнения налоговой декларации по налогу на имущество организаций (утверждена приказом Федеральной налоговой службы от 24.11.2011 N ММВ-7-11/895), в п. 20 Порядка заполнения налоговой декларации по налогу на добавленную стоимость (утверждена приказом Минфина России от 15.10.2009 N 104н).

Таким образом, по нашему мнению, можно сделать вывод, что в настоящее время уполномоченными органами выработан единообразный подход к указанию КПП в налоговых декларациях.

Этот же КПП следует указывать и по строке 2б счета-фактуры. Подобные разъяснения неоднократно давали сотрудники официальных органов (смотрите, например, письма Минфина России от 17.09.2009 N 03-07-09/47, от 22.10.2008 N 03-07-09/33, от 14.05.2007 N 03-01-10/4-96, от 20.04.2007 N 03-07-11/114).

В указанных письмах финансового ведомства также разъясняется, что в аналогичном порядке заполняется поле “КПП плательщика” в платежных документах на уплату налогов.

Ответ подготовил: Эксперт службы Правового консалтинга ГАРАНТ аудитор, член МоАП Завьялов Кирилл

Ответ прошел контроль качества

16 января 2013 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Новшества декларации по налогу на имущество и порядок их вступления в силу.

Основные изменения по налогу на имущество организации в декларации.

Приказ ФНС России № ММВ-7-21/575@ внес следующие основные изменения в действующую форму декларации по налогу на имущество организации:

– из разд. 2 исключены поля «в том числе недвижимое имущество» (код строки 141) и «Остаточная стоимость основных средств по состоянию на 31.12 (в рублях)» (код строки 270);– исключены положения, касающиеся представления декларации по местонахождению обособленных подразделений организации, имеющих отдельный баланс;– из п. 1.6 порядка заполнения декларации исключены положения о процедуре представления одной налоговой декларации в отношении подлежащей уплате в бюджет субъекта РФ суммы налога, по согласованию с налоговым органом по субъекту РФ;– разд. 3 декларации дополнен строкой с кодом 095 «Коэффициент Ки» – в декларацию и порядок ее заполнения внесены положения, позволяющие учитывать при исчислении налога изменение кадастровой стоимости объекта налогообложения;– порядок заполнения декларации по налогу на имущество организации дополнен положениями, предоставляющими возможность исчисления налога в случае изменения кадастровой стоимости объекта налогообложения вследствие изменения в течение налогового периода качественных и (или) количественных характеристик этого объекта налогообложения, при возникновении (прекращении) у налогоплательщика в течение налогового периода права собственности (права хозяйственного ведения) на указанный объект;– разд. 2.1 декларации дополнен полем «Адрес объекта недвижимого имущества, расположенного на территории Российской Федерации» (код строки 030), которое заполняется в случае отсутствия у объекта недвижимого имущества кадастрового номера и условного номера, указанных в ЕГРН, и наличия инвентарного номера, а также присвоенного этому объекту адреса на территории РФ;– порядок заполнения декларации дополнен приложением 7 «Коды субъектов Российской Федерации».

В налоговый расчет по авансовому платежу по налогу на имущество организаций внесены аналогичные поправки.

Внесенные изменения в налоге на имущество организаций обусловлены следующими изменениями в гл. 30 НК РФ:

– с 1 января 2019 года из состава объектов обложения налогом исключается движимое имущество (Федеральный закон от 03.08.2018 № 302-ФЗ);– изменение кадастровой стоимости объекта налогообложения вследствие изменения качественных и (или) количественных характеристик этого объекта налогообложения учитывается при определении налоговой базы со дня внесения в ЕГРН сведений, являющихся основанием для определения кадастровой стоимости (Федеральный закон от 03.08.2018 № 334-ФЗ).

Обратите внимание: контрольные соотношения показателей форм новой отчетности по налогу на имущество организаций приведены в Письме ФНС России от 05.12.2018 № БС-4-21/23605@

У организации два кпп, какой указывать?

Особенностей предусматривает, что при постановке на учет крупнейшего налогоплательщика в межрегиональной (межрайонной) инспекции ФНС России по крупнейшим налогоплательщикам идентификационный номер налогоплательщика (ИНН), присвоенный в инспекции ФНС России по месту нахождения организации, не изменяется. Межрегиональной (межрайонной) инспекцией ФНС России по крупнейшим налогоплательщикам крупнейшему налогоплательщику присваивается новый код причины постановки на учет (КПП).Следовательно, крупнейшему налогоплательщику присвоены два значения КПП по основаниям, установленным НК РФ.

О кодах представления декларации.

В 2019 году в соответствии с п. 1 (в новой редакции) налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту нахождения объектов недвижимого имущества и (или) по месту нахождения имущества, входящего в состав Единой системы газоснабжения, если иное не предусмотрено данным пунктом, налоговые расчеты по авансовым платежам по налогу и налоговую декларацию (налоговую отчетность).

Согласно п. 3.2.6 порядка заполнения налоговой декларации и п. 3.2.6 порядка заполнения налогового расчета по авансовому платежу по налогу на имущество организаций на титульном листе налоговой отчетности указывается код представления налоговой отчетности (далее – код) в налоговый орган по месту нахождения (учета) в соответствии с приложением 3 к порядку заполнения налоговой декларации и приложением 3 к порядку заполнения налогового расчета.

|

Код |

Наименование и основание применения кода |

|

213 |

По месту учета в качестве крупнейшего налогоплательщика |

|

214 |

По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

|

215 |

По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

|

216 |

По месту учета правопреемника, являющегося крупнейшим налогоплательщиком |

|

245 |

По месту осуществления деятельности иностранной организации через постоянное представительство |

|

281 |

По месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога) |

Согласно разъяснениям ФНС, данным в письмах № БС-4-21/22936@ и БС-4-21/22937@, коды 214 и 281 нужно применять следующим образом:

– код 214 используется при представлении налоговой отчетности в налоговый орган по месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком, в случае отсутствия основания для представления налоговой отчетности в иные налоговые органы. Например, налогоплательщик – российская организация, не являющаяся крупнейшим налогоплательщиком, не состоит на учете в налоговом органе по месту нахождения объекта недвижимого имущества в качестве собственника (владельца) указанного объекта либо по иным основаниям, предусмотренным НК РФ;– код 281 – при представлении налоговой отчетности в налоговый орган по месту нахождения объекта недвижимого имущества в пределах территории соответствующего субъекта РФ, то есть при представлении налоговой отчетности в налоговый орган по месту постановки на учет налогоплательщика в качестве собственника (владельца) объекта недвижимого имущества либо в налоговый орган по месту нахождения объекта недвижимого имущества, в котором налогоплательщик состоит на учете по иным основаниям, предусмотренным НК РФ.

* * *

Подведем итоги.

За отчетные и налоговый периоды 2018 года нужно представить декларацию по налогу на имущество организаций по форме, действовавшей в 2018 году (без рассматриваемых изменений в налоге на имущество организаций).

По новой форме отчетность представляется начиная с налогового расчета по авансовому платежу по налогу на имущество организаций за I квартал 2019 года.

Единая декларация за 2018 год при наличии действующего согласования представляется в соответствии с названным согласованием в налоговый орган, в который представлялись налоговые расчеты по авансовым платежам, с обязательным заполнением в налоговых декларациях КПП аналогично указанному в ранее представленных расчетах по авансовым платежам за 2018 год.

Что касается 2019 года, налогоплательщики, состоящие на учете в нескольких налоговых органах на территории одного субъекта РФ, также вправе представлять единую налоговую отчетность в отношении всех объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, в один из налоговых органов, в котором они состоят на учете на территории указанного субъекта РФ, по выбору налогоплательщика. Для этого надо уведомить налоговый орган до начала представления отчетности по налогу на имущество организаций за первый отчетный период 2019 года.

Данченко С. П.,эксперт информационно-справочной системы «Аюдар Инфо»

ИНН и КПП

На каждом листе декларации укажите ИНН и КПП организации. Ячейки, отведенные для ИНН, заполняйте слева направо. Поскольку ИНН организации состоит из 10 цифр, в двух последних ячейках, оставшихся свободными, поставьте прочерк:

Другой КПП (не самой организации) указывайте в следующих случаях:

когда отдельную декларацию сдаете по месту нахождения обособленного подразделения с отдельным балансом. КПП указывайте этого подразделения;

если есть территориально удаленная недвижимость, по которой представляете отдельный отчет. КПП проставляйте тот, что присвоен по местонахождению объекта, с которого платите налог на имущество.

Об этом сказано в пунктах 2.7, 3.2 Порядка заполнения декларации, утвержденного приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895.

Крупнейшие налогоплательщики представляют декларации только по месту постановки на учет в этом качестве. Даже когда сдавать надо несколько деклараций. При этом они проставляют в декларации КПП, присвоенные по месту нахождения:

обособленных подразделений с отдельным балансом;

территориально удаленных объектов недвижимости (в т. ч. объектов недвижимости, для которых налоговой базой является кадастровая стоимость).

Это следует из положений статей 384–386 Налогового кодекса РФ, пунктов 1.5, 3.2 Порядка заполнения декларации, утвержденного приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895, и подтверждается письмами ФНС России от 18 июля 2014 г. № БС-4-11/13894 и от 12 сентября 2013 г. № БС-4-11/16569.

Вывод

Индивидуальный предприниматель, задавая себе вопрос «А как узнать свой КПП?», должен знать что налоговая его присваивает только для юр. лиц. Поэтому при заполнении ряда утвержденных форм документов в поле КПП предприниматель должен поставить прочерк. Это не считается нарушением.

По девяти цифрам, из которых состоит код, можно узнать к какому субъекту РФ принадлежит та или иная фирма, организация, или предприятие. В какой ФНС она поставлена на учет и куда будут перечисляться налоги. Самое главное, это причина постановки на учет самой фирмы, ее обособленных отделений, транспорта или недвижимого имущества, которые прикреплены к определенной территории, то есть регистрация будет происходить по месту нахождения.