Страховые взносы

Согласно п. 4 ст. 420 НК РФ не признаются объектом обложения страховыми взносами выплаты и иные вознаграждения в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество. В соответствии со ст. 572 ГК РФ к таким договорам относится, в частности, договор дарения.

В случае передачи подарков работнику по договору дарения у организации объекта обложения страховыми взносами на основании п. 4 ст. 420 НК РФ не возникает (письма Минфина России от 15.02.2021 N 03-15-06/10032, от 21.03.2017 N 03-15-06/16239, от 20.01.2017 N 03-15-06/2437, от 04.12.2017 N 03-15-06/80448, постановление АС ДВО от 31.01.2017 N Ф03-6265/2016 по делу N А04-5835/2016).

Смотрите Примерную форму договора дарения новогодних подарков между работодателем и работником (подготовлено экспертами компании ГАРАНТ).

Согласно п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ объектом обложения страховыми взносами на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний признаются выплаты и иные вознаграждения, начисляемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ и (или) оказание услуг, договора авторского заказа, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы. В статье 20.2 Федерального закона от 24.07.1998 N 125-ФЗ приведены суммы, не подлежащие обложению страховыми взносами. Стоимость подарков, полученных работниками от своих работодателей, в данной статье не поименована.

По нашему мнению, при оформлении выдачи подарков договором дарения взносы на страхование от НС и ПЗ на стоимость подарков не начисляются, так как в этом случае подарки выдаются не в рамках трудовых отношений с работником, а в рамках заключенного с ним гражданско-правового договора дарения, не предусматривающего уплату взносов на страхование от НС и ПЗ и не относящегося к договорам о выполнении работ, оказании услуг. Однако если договоры дарения с работниками не заключались, есть риск, что ФСС будет настаивать на начислении взносов на страхование от НС и ПЗ на стоимость таких подарков.

Таким образом, неначисление страховых взносов, в том числе страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, на стоимость выданных сотрудникам подарков при отсутствии письменных договоров дарения, вероятно, создаст риски, так как в таком случае налоговый орган и ФСС смогут исходить из того, что подарки выдавались в рамках трудовых отношений.

В силу подп. 1 п. 1 ст. 420 НК РФ объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования в рамках трудовых отношений. Также касается и страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний: в соответствии с п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ объектом обложения являются выплаты в пользу застрахованных в рамках трудовых отношений лиц. Следовательно, при вручении подарков физическим лицам, не являющимся работниками организации (детям сотрудников), страховые взносы на стоимость таких подарков не начисляются независимо от наличия договора дарения.

Что по этому поводу говорит закон

Стоит отметить, что даритель любого дорогостоящего или не очень имущества не обязан ничего платить и не должен подавать декларацию в территориальный орган налоговой. Обязанность по уплате НДФЛ ложится на плечи одариваемого. На практике случается, что иногда даритель получает письмо с налоговой, в котором от него требуется задекларировать доход. Это происходит потому, что налоговый орган несвоевременно получает информацию о продаже/передаче имущества. В этом случае достаточно пойти в налоговую, где написать заявление, добавив к нему копию подтверждающего ваши слова документа.

Подарком, согласно закону, считается любой предмет – от небольшой вещи до недвижимого или движимого имущества, который передаётся другому человеку безвозмездно.

В процессе передачи не допускается выставление определённых условий получения, если за презент взамен необходимо отдать другое имущество или некую денежную сумму, такой предмет уже не является подарком.

Так, например, получение квартиры по договору дарственной расценивается как получение своего рода заработка. Особенности процесса начисления налога регламентируются статьёй 226 Налогового кодекса РФ и федеральным законом №117 (глава 23 конкретно определяет, какой именно доход выступает объектом налогообложения). Здесь прописано, что подарки, полученные гражданами России, тоже облагаются налогом.

Распространенные вопросы и ответы на них

Вопрос №1. Возможно ли составить единый приказ по выплате вознаграждения сотрудникам

Да, можно. Руководитель может составить единый приказ с указанием фамилий всех сотрудников, которым выплачивается вознаграждение. Также в приказе должна быть указана причина выплаты данного подарка, сумма или наименование с указанием стоимости для вознаграждения в натуральной форме. Также сотрудникам должна быть предоставлена специальная ведомость, в которой они должны расписаться за получение данного подарка.

Вопрос №2. Кому нельзя дарить подарки

Подарки дарить можно практически всем, если их стоимость не превышает три тысячи рублей. Для лиц занимающихся определенными видами деятельности существует строгий запрет на подарки, стоимость которых превышает указанную сумму:

- Медицинские работники;

- Сотрудники образовательных учреждений;

- Государственные служащие;

- Служащие Банка России и т.д.

Вопрос №3. Подарки с логотипом организации можно ли учитывать в расходах

Ситуация, когда руководители для поддержания общего корпоративного стиля, дарят продукцию с логотипом организации, является одной из самых лучших в рамках учета. Потому что такая продукция относиться к сувенирной продукции и расходы на нее можно смело отражать в общехозяйственных расходах организации.

Должен ли даритель платить налог

Получение подарка от близкого родственника может быть приятным событием, однако необходимо учитывать возможные налоговые последствия. В Российской Федерации существует законодательство, которое регулирует налогообложение подарков и передачу имущества от одного лица другому. Для определения налоговой обязанности дарителя необходимо учесть ряд факторов.

Близкие родственники

Согласно Налоговому кодексу РФ, подарки, полученные от близких родственников, не облагаются налогом на приобретение имущества. Близкими родственниками являются супруги, родители, дети, братья и сестры, дедушки и бабушки. Если вам подарили подарок от близкого родственника, вы не обязаны платить налог при указании его стоимости в декларации.

Необходимость декларирования подарка

Несмотря на то, что подарки от близких родственников не облагаются налогом, в декларации о доходах все равно следует указывать их стоимость. Это необходимо для правильного заполнения налоговой декларации и подтверждения легальности приобретаемого имущества.

Налоговая база и ставка

В случае получения подарка от лица, не являющегося близким родственником, необходимо уплатить налог на приобретение имущества. Налоговая база в этом случае определяется как разница между стоимостью полученного подарка и его оценочной стоимостью на момент передачи. Ставка налога составляет 13% от такой разницы.

Исключения

Существуют случаи, когда налог на приобретение имущества не облагается даже при получении подарка от неблизкого родственника. Например, при передаче имущества в дар в размере жилой площади не более 20 квадратных метров или земельного участка площадью до 600 квадратных метров. Также не облагается налогом наследство и подарки, полученные от государственных организаций и общественных организаций или в связи с юбилеем, награждением или почетной наградой.

Налог на прибыль

Согласно п. 16 ст. 270 НК РФ к расходам, не учитываемым в целях налогообложения прибыли, относятся расходы в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей.

Дарение подарков является безвозмездно переданным имуществом, следовательно, затраты на приобретение подарков не включаются в налоговую базу по налогу на прибыль организаций (письма Минфина России от 08.10.2012 N 03-03-06/1/523, от 18.09.2017 N 03-03-06/1/59819, от 19.10.2010 N 03-03-06/1/653, от 08.10.2008 N 03-03-06/1/567, УФНС России по г. Москве от 18.10.2010 N 16-15/108647@).

Кроме того в соответствии с п. 21 ст. 270 НК РФ при определении налоговой базы по налогу на прибыль не учитываются расходы в виде расходов на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов). Таким образом, расходы на приобретение подарков сотрудникам не могут учитываться в расходах для целей налогообложения прибыли организаций (письмо Минфина России от 08.06. 2010 N 03-03-06/1/386).

Также в соответствии со ст. 252 НК РФ расходы, учитываемые при исчислении налога на прибыль, должны быть произведены для осуществления деятельности, направленной на получение дохода.

Расходы на приобретение подарков для работников и их детей не соответствуют направленности на извлечение дохода, следовательно, эти расходы не должны уменьшать налоговую базу по налогу на прибыль согласно п. 49 ст. 270 НК РФ.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Налогообложение праздничных затрат (корпоративов, банкетов, подарков и пр.);

— Энциклопедия решений. Учет подарков работникам;

— Энциклопедия решений. НДФЛ с подарков, выигрышей, призов, материальной помощи в пределах 4000 рублей в год;

— Вопрос: Организация приобрела новогодние подарки для безвозмездной передачи сотрудникам по договорам дарения. Подарки приобретены у поставщика без НДС. Стоимость приобретенных подарков — 10 000 руб. каждый (без НДС). При безвозмездной передаче на стоимость подарков организация начислила НДС (10 000 х 20% = 2000 руб.) В текущем году организация уже вручала сотрудникам подарки, которые превышали 4000 руб. Какую стоимость подарков следует включить в налоговую базу по НДФЛ? (ответ службы Правового консалтинга ГАРАНТ, декабрь 2019 г.)

— Вопрос: Организация (далее — ООО) планирует в сентябре сделать подарки сотрудникам к юбилею ООО, кроме того, в декабре планируются новогодние подарки сотрудникам для детей и внуков. Это будут разные подарки, или они суммируются в целях обложения НДФЛ? (ответ службы Правового консалтинга ГАРАНТ, июль 2019 г.)

— Подарки сотрудникам и их детям: нюансы учета и налогообложения (И.Ю. Колосова, журнал «Оплата труда: бухгалтерский учет и налогообложение», N 12, декабрь 2015 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТШколина Марина

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член ассоциации «Содружество» Мельникова Елена

6 декабря 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Облагаются ли налогом подарки

Когда речь идет о подарках, особенно дорогих,

возникают вопросы: считается ли подарок налогооблагаемым доходом?

Нужно ли платить налог, например с

подаренной квартиры родственнику? Давайте разбираться.

Сразу оговоримся, что даритель не платит никакие налоги. Ниже мы

будем разбирать права и обязанности одаряемых лиц.

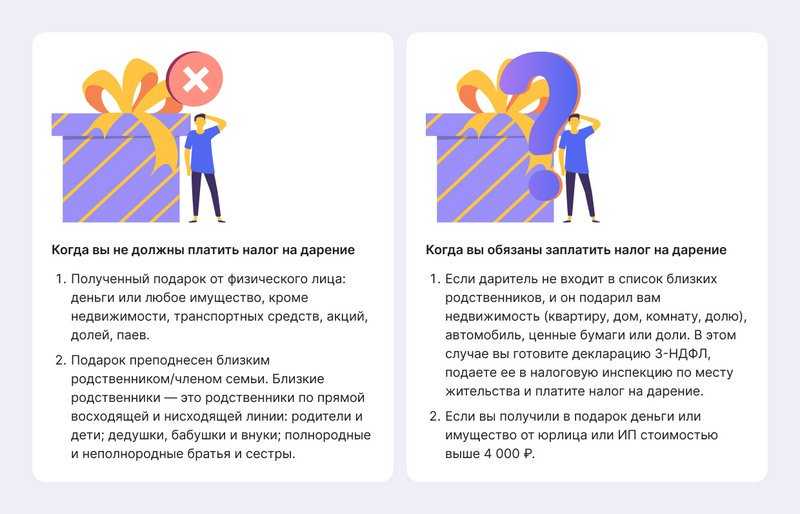

Когда вы не должны платить налог на дарение

- Полученный подарок от физического лица: деньги или любое

имущество, кроме недвижимости, транспортных средств, акций, долей,

паев.

Пример. Друзья подарили вам на день рождения путевку в Крым. Вам

не нужно платить налог со стоимости путевки, так как этот подарок

не относится ни к недвижимости, ни к прочим ограничениям,

упомянутым в НК РФ.

- Подарок преподнесен близким родственником/членом семьи. Близкие

родственники, согласно Семейному кодексу РФ, — это родственники по

прямой восходящей и нисходящей линии: родители и дети; дедушки,

бабушки и внуки; полнородные и неполнородные братья и сестры.

Это относится абсолютно ко всем подаркам, включая недвижимость,

автомобили, акции, доли, паи, деньги и прочее.

Пример. Дед подарил внуку автомобиль. Внук не должен

декларировать подарок и платить НДФЛ, так как дед и внук —

ближайшие родственники.

Когда вы обязаны заплатить налог на дарение

- Если даритель не входит в список близких родственников, и он

подарил вам недвижимость (квартиру, дом, комнату, долю),

автомобиль, ценные бумаги или доли.

В этом случае вы готовите декларацию 3-НДФЛ, подаете ее в

налоговую инспекцию по месту жительства и платите налог на

дарение.

В НДФЛка.ру обратился

клиент, которому в 2022 году посчастливилось получить в подарок от

тети квартиру, с вопросом: должен ли он что-то государству?

Договор дарения они не заключали, поэтому налоговый эксперт

узнал стоимость квартиры из кадастра недвижимости — 2,3 млн.

рублей.

После изучения документов и обстоятельств был сделан вывод.

Клиент обязан не позднее 30 апреля 2023 года отчитаться перед ИФНС,

так как тетя и племянник не входят в список ближайших

родственников. Заплатить налог на подаренную квартиру в сумме 299

тыс. рублей (2,3 млн * 13%) необходимо не позднее 15 июля 2023

года.

- Если вы получили в подарок деньги или имущество от юрлица или

ИП стоимостью выше 4 тыс. рублей.

Подарок может быть как один, так и несколько, общая стоимость

которых за год превысила 4 тыс. рублей. Налог платится с суммы,

превышающей 4 тыс. рублей.

Например, партнер по бизнесу подарил вам духи стоимостью 7 тыс.

рублей. Вы должны будете заплатить налог на дарение с суммы,

превышающей 4 тысячи, то есть с 3 тыс. рублей: 13% * 3 000 = 390

рублей.

Если подарок получен от работодателя и он дороже 4 тыс. рублей,

то бухгалтерия удержит с вас налог и перечислит его в бюджет. Вам

ничего делать не нужно.

Налог с продажи недвижимости, полученной в подарок

Если недвижимость получена в подарок, не нужно платить налог с

ее продажи через три года после получения права собственности.

Если же вы решили продать такую недвижимость до истечения

минимального срока владения, то в установленные сроки должны

уплатить НДФЛ в размере 13% и подать в свою ИФНС декларацию.

Более подробно о том, как рассчитать

и заплатить налог при продаже подаренной квартиры и другой жилой

недвижимости, читайте в нашей статье.

Как установить стоимость подарка

Если даритель оценивает подарок и указывает его стоимость в

договоре дарения, то вы должны будете заплатить 13% от этой

суммы.

Пример. В 2022 году тесть подарил зятю мотоцикл. Был оформлен

договор дарения, в котором указана его стоимость — 300 тыс. рублей.

До 30 апреля 2023 года зять подает декларацию 3-НДФЛ и до 15 июля

2023 года платит НДФЛ: 13% * 300 000 = 39 тыс. рублей.

Исключение составляет недвижимость. Если подарок — это квартира,

дом и т.п., то за налоговую базу нужно брать кадастровую

стоимость.

Не всегда дарение оформляется договором или же в договоре не

указывается стоимость подарка. Тогда при заполнении декларации

нужно брать рыночную стоимость имущества. Помним, что для

недвижимости — всегда берем кадастровую стоимость.

В договоре дарения не стоит искусственно занижать стоимость

подарка

Налоговый инспектор может обратить на это внимание и

пересчитать сумму налога.

Дарение автомобиля юридическим лицом физическому лицу

Процедура дарения автомобиля юридическим лицом в пользу гражданина, мало чем отличается от стандартной дарственной, однако, все же имеет и характерные особенности. Так, по ряду причин (участие юр. лица, стоимость подарка, необходимость постановки его на учет), такой договор подлежит обязательному письменному оформлению. Кроме самого договора, составлению подлежат и другие документы, подтверждающие расходы юридического лица.

При дарении в пользу физ. лица, следует помнить, что п. п. 2 и 3 ст. 575 ГК, законодатель определил перечень лиц, дарение в пользу которых запрещено. Так, в этот перечень входят работники образовательных, медицинских и социальных учреждений, а также государственные и муниципальные служащие.

Согласно ст. 432 ГК, единственным существенным условием дарения, является условие о предмете (подарке). Ввиду этого, дарственная должна содержать подробное описание автомобиля — его марку, модель, тип, цвет и номер кузова, номер двигателя, а также прочие индивидуальные характеристики. Игнорирование данного правила не позволяет считать сделку заключенной.

Отметим, что в случае получения в подарок гражданином автомобиля, у него возникает обязанность по уплате 13% НДФЛ от рыночной стоимости подаренного имущества, которая должна быть указана в документе. Объективность указанной стоимости должна быть подтверждена документально или путем проведения экспертной оценки.

При заключении юр. и физ. лицами обещания дарения автомобиля и последующей реорганизации предприятия — дарителя до его исполнения, согласно ст. 581 ГК, обязанность по исполнению сделки переходит к правопреемникам. В то же время в случае смерти одаряемого, право на получение подарка к наследникам не переходит.

Однако нотариус был иного мнения по этому поводу. Она отказалась удостоверять данный договор, мотивируя свое решение тем, что он противоречит закону.

В частности, указанный договор нарушал п. 3 ст. 575 ГК, запрещающий дарение в пользу государственных служащих, связанное с их профессиональной деятельностью. Так как судебный пристав был госслужащим, а дарение автомобиля было непосредственно связано с его деятельностью, отказ нотариуса был полностью законным.

Порядок уплаты подоходного налога с подарка

Если работодатель или организатор акции самостоятельно произвел удержание средств в счет оплаты НДФЛ, никаких действий предпринимать не следует. Во всех прочих ситуациях гражданин должен сам позаботиться о внесении в бюджет налоговых платежей. Порядок действий таков:

- Выполнить расчет суммы, подлежащей уплате в качестве подоходного налога.

- Произвести заполнение декларации 3-НДФЛ.

- Передать заполненную и удостоверенную личной подписью декларацию в учреждение ФНС. Сделать это необходимо до 30 апреля того года, который наступил после года получения подарка.

- Произвести оплату НДФЛ. Во избежание штрафных санкций необходимо заплатить налог не позднее 15 июля.

Уплата налога с подарков от организаций

Срок уплаты налога — не позднее дня, следующего за днем вручения подарка в денежной форме.

Но если подарок стоимостью свыше 4 000 рублей вручается организацией в натуральной форме (например, в виде сувениров, украшений, дорогих букетов и т.д.), налог должен быть удержан в день выплаты ближайшей зарплаты (п. 4 ст. 226 НК РФ).

В том случае, если организация по каким-либо причинам не смогла удержать и перечислить НДФЛ со стоимости подарка свыше 4 000 рублей, то полученный таким образом доход декларирует и уплачивает НДФЛ уже сам одаряемый, а не организация-даритель.

Это возможно, в частности, в тех случаях, когда организация подарила физлицу дорогостоящий подарок, но впоследствии никаких выплат (зарплаты, премии и т.д.) в течение налогового периода в его пользу так и не произвела.

В таких ситуациях организация должна будет письменно уведомить ИФНС и самого налогоплательщика о невозможности удержания НДФЛ и сумме налога, подлежащего уплате с врученного подарка.

Для этого в ИФНС и физлицу направляется справка 2-НДФЛ с признаком 2. Срок направления такой справки — не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства (п. 5 ст. 226 НК РФ).

Если до окончания налогового периода организация все же выплатит налогоплательщику какие-либо денежные средства, она обязана будет произвести из них удержание налога с учетом не удержанных ранее сумм. После окончания налогового периода и письменного сообщения о невозможности удержать НДФЛ обязанность по уплате возлагается на физлицо (письмо ФНС от 22.08.2014 № СА-4-7/16692).

То есть, направив справку 2-НДФЛ с признаком 2, организация освобождается от обязанностей налогового агента в части удержания и уплаты НДФЛ с врученного физлицу подарка. НДФЛ будет уплачивать уже сам налогоплательщик, получивший подарок, на основании уведомления, которое ему вышлет ИФНС. При этом физлицо должно будет уплатить НДФЛ не позднее 15 июля года, который идет за годом получения подарка (п. 4 ст. 228 НК РФ).

При дарении подарков как сотрудникам организации, так и ее клиентам происходит безвозмездная передача в собственность физлица какого-либо имущества или имущественного права (ст. 572 ГК РФ).

В свою очередь объектом налогообложения НДС признаются операции по реализации товаров, работ и услуг на территории РФ (пп. 1 п. 1 ст. 146 НК РФ). Причем под реализацией в указанной норме подразумевается в том числе и передача права собственности на товары, работы и услуги на безвозмездной основе.

Таким образом, товары, безвозмездно переданные работникам или клиентам (потенциальным клиентам) организации в качестве подарков, являются объектом налогообложения НДС на общих началах.

При этом налоговая база по данным операциям определяется в соответствии с п. 1 ст. 154 НК РФ. То есть исходя из рыночной (покупной) стоимости подарков с учетом акцизов (для подакцизных товаров) и без включения в них налога на добавленную стоимость.

В свою очередь рыночная стоимость приобретенных организацией подарков может быть подтверждена на основании счетов-фактур или товарных накладных от поставщиков (письмо Минфина от 04.10.2012 № 03-07-11/402).

В то же самое время суммы НДС, предъявленные организации-дарителю при приобретении подарков, разрешается заявить к вычету (постановление Президиума ВАС РФ от 25.06.13 № 1001/13).

Близкие родственники и налоги с бизнеса

Индивидуальные предприниматели, собственники коммерческих юридических лиц также часто оказываются родственниками и свояками, когда возникает необходимость совершить хозяйственную сделку между ними. Так как субъекты могут применять системы налогообложения с различными ставками, субъекты могут договориться между собой и заключить сделку с условиями позволяющими уменьшить налоги.

В этих случаях надо учитывать следующие моменты:

- Взаимозависимые лица. Ст. 20 НК РБ устанавливает правила определения взаимозависимых лиц, в том числе устанавливает что взаимозависимыми лицами являются близкие родственники и свояки;

- Трансфертное ценообразование. Ст. 30.1 НК РБ устанавливает в каких случаях применяются особые правила определения цены сделки в целях налогообложения. Например, организация поставила товар в РФ на 1 млн. руб., налоговая установила что цена должна быть не менее 10 млн. руб. и организации увеличила налоговую базу на 9 млн. руб.

- Правило тонкой капитализации. Ст. 172 НК РБ определяет порядок определения затрат по контролируемой задолженности перед учредителями в целях расчёта налога на прибыль.

- Подоходный налог на доходы в натуральной форме. Общая норма, в том числе и для лиц не состоящих в близком родстве. Единственно статья 200 НК РБ устанавливает запрет использования для определения доходов в натуральной форме сведения о ценах по сделкам между взаимозависимыми лицами.

Вопрос: Если ООО на УСН сдаёт в аренду помещение ИП, который является сыном учредителя ООО, уплачивается ли дополнительно подоходный налог ООО с этой арендной платы?

Ответ: Нет не уплачивает. Сын ИП и ООО, одним из учредителей которого является его родитель с долей более 20%, в соответствии со ст. 20 НК РБ будут являться взаимозависимыми лицами.

Сделки аренды под действие ст. 30.1 НК РБ не попадают, только реализация недвижимости. Ст. 172 распространяет своё действие только на налог на прибыль, а в данном случае ООО применяет УСН. Налогообложение дохода ИП, в соответствии с абзацем первым ч. 1 ст. 200 НК РБ, как возможное использование имущества по заниженной арендной плате также невозможно

Обратите внимание что в абзаце втором части 1 ст. 200 НК РБ указано на порядок определения налоговой базы только по договорам от физических лиц и не связанным с предпринимательской деятельностью

В соответствии с ч. 2 ст. 200 облагаться подоходным налогом могут следующие доходы:

- оплата (полностью или частично) за него товаров (работ, услуг), имущества или имущественных прав, в том числе жилищно-коммунальных услуг, питания, отдыха, обучения;

- полученные плательщиком товары, выполненные в его интересах работы, оказанные услуги на безвозмездной основе;

- оплата труда в натуральной форме.

Договор аренды не является безвозмездной сделкой, соответсвенно тут не будет ни какого налогообложения. По договору аренды недвижимости арендатор может быть обязан дополнительно оплачивать жилищно коммунальные услуги. В этом случае, на всякий случай, можно в договоре аренды предусмотреть что коммунальные платежи включаются в сумму арендной платы.

В данном случае с сумы поступившей арендной платы ООО заплатит 5% налога при УСН, а ИП если он плательщик подоходного налога возьмёт эту сумму в расходы, а если ИП плательщик единого налога либо налога при УСН, на его налоговые обязательства величина аренды ни как не повлияет.

Например, одна из самых распространённых схем налоговой оптимизации, заключается в том, что ИП на УСН оказывает услуги организации (консультации, маркетинг, может быть и аренда, но именно когда ИП арендодатель). С сумм поступивших ИП платят 5% налога, остальное обналичивают и «пилят», плюс если организации на общем порядке налогообложения, эта организация ещё и в затраты включит выплаты ИП и уменьшит налог на прибыль. Если бы учредитель организации выводил бы наличку с организации, то заплатил бы 13% подоходного налога с дивидендов.

Исходя из духа налогового законодательства отчисления с полученного дохода в пользу государства делает исключительно одариваемый — и только в случае, если он подпадает под один из приведённых ниже критериев.

При этом следует иметь в виду, что даритель может выступать в качестве налогового агента, самостоятельно высчитывая из суммы подарка или иных отчислений в пользу одариваемого сумму налога — по большей части это касается отношений работодателя и работника.

Кроме того, в обязательном порядке между налоговой инспекцией и получателем подарка встаёт налоговый агент, если одариваемый — ребёнок, не достигший четырнадцатилетнего возраста.