Отличие новой редакции от действующей

Изменения в новой редакции ПБУ 18/02

- Исключаются организации государственного сектора.

- Вместо аббревиатур «ПНО» и «ПНА» теперь будут использоваться термины «постоянный налоговый расход» (ПНР) и «постоянный налоговый доход» (ПНД) соответственно.

- Изменен перечень случаев, в которых образуются временные разницы.

- Уточнено определение текущего налога на прибыль.

- Изменено определение (состав) временных разниц (теперь примером временных разниц, образующихся в результате операций, не включаемых в бухгалтерскую прибыль, являются разницы, возникающие при переоценке ОС и НМА).

- Временные разницы приводят к образованию отложенного налога на прибыль.

- Изменен и расширен перечень случаев образования временных разниц.

- Уточнен расчет отложенных налоговых активов.

- Введен показатель «Расход /доход по налогу на прибыль».

- Изменено определение текущего налога на прибыль.

- Определен порядок применения ПБУ 18/02 участниками КГН (консолидированная группа налогоплательщиков).

- Изменяется порядок формирования показателей отчета о финансовых результатах.

- Уточнено содержание пояснений к бухгалтерскому балансу и отчету о финансовых результатах.

Изменения в новой редакции ПБУ 18/02

- Исключаются организации государственного сектора.

- Вместо аббревиатур «ПНО» и «ПНА» теперь будут использоваться термины «постоянный налоговый расход» (ПНР) и «постоянный налоговый доход» (ПНД) соответственно.

- Изменен перечень случаев, в которых образуются временные разницы.

- Уточнено определение текущего налога на прибыль.

- Изменено определение (состав) временных разниц (теперь примером временных разниц, образующихся в результате операций, не включаемых в бухгалтерскую прибыль, являются разницы, возникающие при переоценке ОС и НМА).

- Временные разницы приводят к образованию отложенного налога на прибыль.

- Изменен и расширен перечень случаев образования временных разниц.

- Уточнен расчет отложенных налоговых активов.

- Введен показатель «Расход /доход по налогу на прибыль».

- Изменено определение текущего налога на прибыль.

- Определен порядок применения ПБУ 18/02 участниками КГН (консолидированная группа налогоплательщиков).

- Изменяется порядок формирования показателей отчета о финансовых результатах.

- Уточнено содержание пояснений к бухгалтерскому балансу и отчету о финансовых результатах.

Почему при автоматическом заполнении Приложения № 1 к Листу 02 декларации по налогу на прибыль в строку 011 попадает только выручка от реализации услуг, а выручка от реализации продукции собственного производства ошибочно попадает в строку 012?

Чтобы Приложение № 1 к Листу 02 декларации заполнялось корректно, выручку от реализации по указанным видам операций нужно учитывать обособленно.

Для целей налогообложения прибыли в «1С:Бухгалтерии 8» редакции 3.0 выручка от продажи товаров (работ, услуг) собственного производства и выручка от продажи покупных товаров учитывается на одном и том же счете 90.01.1 «Выручка по деятельности с основной системой налогообложения». Для аналитического учета выручки предназначены виды субконто:

Значение субконто Номенклатура (элемент одноименного справочника) не позволяет однозначно определить, к какому виду операции относится выручка от продажи данной позиции, которая может быть как готовой продукцией, так и покупным товаром.

При автоматическом заполнении декларации по налогу на прибыль в «1С:Бухгалтерии 8» редакции 3.0 разделение выручки выполняется только на основании принадлежности к номенклатурным группам.

Напомним, что справочник Номенклатурные группы предназначен для хранения перечня видов товаров, продукции, работ, услуг, в разрезе которых ведется укрупненный учет, как затрат основного и вспомогательного производства, так и выручки, полученной от реализации товаров, работ, услуг.

Если организация одновременно торгует и покупными товарами, и товарами (работами, услугами) собственного производства, то выручку от реализации этих номенклатурных позиций следует относить к разным номенклатурным группам.

Рис. 1. Указание номенклатурных групп для учета доходов от реализации

Что касается выручки от реализации имущественных прав и прочего имущества, то она в программе учитывается на счете 91.01 «Прочие доходы», где аналитический учет ведется по каждой операции, по которой формируются прочие доходы (субконто Прочие доходы и расходы). Каждая операция представляет собой элемент справочника Прочие доходы и расходы, при заполнении которого в качестве обязательного должен быть указан реквизит Вид статьи. Данный реквизит как раз служит для классификации прочих доходов (расходов) для целей бухгалтерской и налоговой отчетности и выбирается из предопределенного списка.

В зависимости от выбранного значения субконто Прочие доходы и расходы (например, Доходы (расходы), связанные с реализацией права требования как оказания финансовых услуг или Доходы (расходы), связанные с реализацией прочего имущества) автоматически заполняются строки 013 и 014 Приложения № 1 к Листу 02 декларации по налогу на прибыль.

1С:ИТС

Подробнее об учетной политике организаций для целей налога на прибыль см. в справочнике «Учет по налогу на прибыль организаций» раздела «Бухгалтерский и налоговый учет».

Понятие «перенос убытков на будущее» применяется только в налоговом учете и регулируется нормами:

В бухгалтерском учете можно говорить о списании (покрытии) накопленного убытка прошлых лет. Напомним, что в программе «1С:Бухгалтерия 8» в соответствии с планом счетов бухгалтерского учета, утв. приказом Минфина России от 31.10.2000 № 94н, накопленный убыток прошлых лет отражается по дебету субсчета 84.02 «Убыток, подлежащий покрытию», куда зачисляется сумма убытка со счета 99 «Прибыли и убытки» заключительным оборотом декабря отчетного года (при реформации бухгалтерского баланса).

И только в следующем году (или в следующих годах) на основании решения компетентного органа принимается решение об источниках покрытия убытка. Он может быть покрыт за счет накопленной нераспределенной прибыли в обращении (в корреспонденции с субсчетом 84.03 «Нераспределенная прибыль в обращении»), резервных фондов (в корреспонденции со счетом 82 «Резервный капитал») и т. д.

Как в «1С:Бухгалтерии 8» редакции 3.0 отменить повышающий коэффициент амортизации, который с 01.01.2018 не применяется в отношении зданий, имеющих высокую энергетическую эффективность (высокий класс энергетической эффективности)?

Повышающий коэффициент (не выше 2), предусмотренный подпунктом 4 пункта 1 статьи 259.3 НК РФ в отношении объектов основных средств (ОС), имеющих высокую энергетическую эффективность или высокий класс энергетической эффективности, с 01.01.2018 не применяется в отношении зданий.

Указанные изменения внесены в Налоговый кодекс Федеральным законом от 30.09.2017 № 286-ФЗ.

Для изменения специального коэффициента, применяемого в налоговом учете при расчете амортизации ОС, предназначен документ Изменение коэффициента амортизации ОС, доступ к которому осуществляется из раздела ОС и НМА (гиперссылка Параметры амортизации ОС) по команде Создать.

В рассматриваемой ситуации документ нужно создать в программе в декабре 2017 года, а значение специального коэффициента установить равным единице (см. рис. 3), тогда с января 2018 года при расчете амортизации повышающий коэффициент применяться не будет.

Рис. 3. Изменение коэффициента амортизации ОС

Обратите внимание, что теперь ускоренную амортизацию с повышающим коэффициентом (не выше 3) можно применять в отношении амортизируемых основных средств, используемых в сфере водоснабжения и водоотведения (пп. 4 п

2 ст. 259.3 НК РФ в ред. Федерального закона от 30.09.2017 № 286-ФЗ). Новый порядок применяется для основных средств, поименованных в перечне, установленном Правительством Российской Федерации, и введенных в эксплуатацию после 01.01.2018. На дату подписания номера в печать разработан проект соответствующего Постановления Правительства РФ.

Напоминаем, что повышающий коэффициент, применяемый при начислении амортизации основных средств, следует указывать в поле Специальный коэффициент на закладке Налоговый учет документа Принятие к учету ОС. Документ Поступление (акт, накладная) с видом операции Основные средства для регистрации ускоренной амортизации не годится, поскольку поле Специальный коэффициент в данном документе недоступно.

Поддержка в «1С:Бухгалтерия 8», ред. 3.0

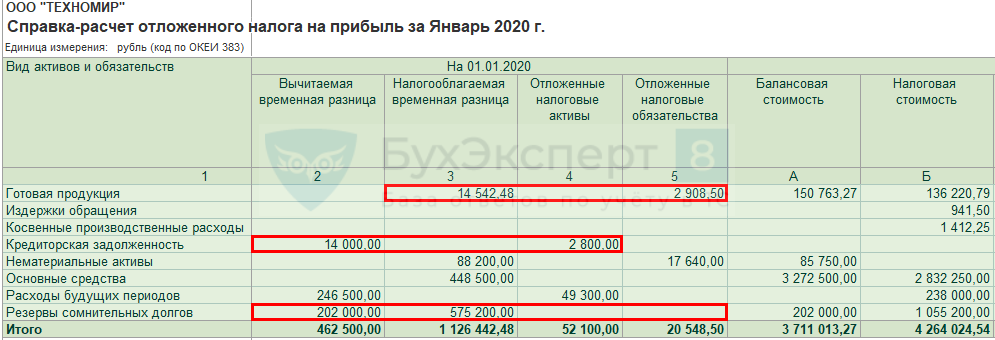

Ключевым понятием ПБУ 18/02 является понятие отложенного налога — сумма налога на прибыль, уплаченного в текущем году. Можно условно разделить на части, одна из которых относится к отчетному году, а другая — к будущим годам. Временная разница (ВР) по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения.

В «1С:Бухгалтерии 8», ред. 3.0, все разницы между данными бухгалтерского (БУ) и налогового учета (НУ) называются разницами в оценке активов и обязательств. Для оценки стоимости актива (обязательства) для целей БУ и НУ, а также для аналитического учета постоянной разницы и ВР используется регистр бухгалтерии (проводка). Все суммовые показатели проводки определяются автоматически при проведении документов в программе или указываются в операции, введенной вручную. Проконтролировать выполняется ли соотношение БУ = НУ ПР ВР в программе можно при помощи отчета «Анализ по налогу на прибыль», а также при формировании оборотно-сальдовой ведомости (ОСВ), установив в настройках галочки на данных показателях. Если на конец года в ОСВ после реформации баланса не будет никаких сумм, это значит, что все велось корректно. Начиная с версии 3.0.59, в программе есть два варианта применения ПБУ 18/02 в своем учете:

- ведется в соответствии с действующей редакцией ПБУ 18/02 (ВР признаются, если известен срок их погашения, ПР используются для расчета ПНА (ПНД) и ПНО (ПНР), а отложенный налог оценивается, исходя из изменений за месяц);

- ведется в соответствии с новой редакцией ПБУ 18/02 (ВР определяются балансовым методом, ПР используются для оценки суммы отложенного налога, а отложенный налог оценивается на отчетную дату, исходя из изменений за отчетный период).

Отличие новой редакции от действующей

Расчет по новой редакции проще, чем по действующей. В новой редакции анализируется сальдо на отчетную дату и на начало года, а в действующей — данные за последний месяц отчетного периода (начальное сальдо и обороты). Также в обновленной редакции на формирование отложенного налога влияют ВР всех балансовых счетов, кроме 90, 91, 99. Доходы и расходы, отраженные на этих счетах, для целей формирования бухгалтерской и налогооблагаемой прибыли учитываются в одном периоде, поэтому обобщенные на этих счетах ВР не должны приводить к признанию или погашению ОНА и ОНО. ВР, отраженные и погашенные в отчетном периоде не приводят к формированию проводок по счетам 09 и 77.

В случае изменения ставки по налогу на прибыль будет применяться перспективная ставка, то есть та, которая будет действовать в будущем (перерасчет при реформации баланса не требуется). ПНД и ПНР рассчитывается сальдированно (ПР по счету налогооблагаемой прибыли х текущая ставка налога). Изменилась трактовка ВР и ПР, теперь балансовая стоимость — это всегда ВР, а доходы и расходы, которые возникают и которые не будут учтены в БУ или НУ — это ПР. Разницы в активах и обязательствах — резервы по сомнительным долгам, готовая продукция (при распределении косвенных расходов пропорционально стоимости прямых расходов), незавершенное производство — все это теперь признается как ВР.

Также в программе при применении новой редакции ПБУ 18/02 используется другой состав регламентных операций и справок-расчетов: регламентная операция «Расчет налога на прибыль» выполняет только начисление налога по данным налогового учета для уплаты в бюджет (счет 68.04.1), а регламентная операция «расчет отложенного налога по ПБУ 18/02» — расчет по данным бухгалтерского учета для финансовой отчетности (счета 09,77,99), и справки — расчеты: «Отложенный налог на прибыль» и «Эффект изменения ставок налога на прибыль».

До начала 2020 г. можно вести учет при использовании одного из двух вариантов ПБУ 18/02, оба варианта не противоречат законодательству. Однако рекомендуется переходить на новый алгоритм расчета уже с 2019 г., для того, чтобы до 2020 г. понять, что и как нужно будет учитывать. К тому же новый вариант проще и надежнее.

Переход на балансовый метод

Для того чтобы перейти на балансовый метод, необходимо выбрать его в «1С» в переключателе в учетной политике с 2020 г. Далее нужно выполнить закрытие месяца за январь 2020, а также убедиться, что не нужен ретроспективный пересчет.

Первое выполнение закрытия месяца приведет суммы на счетах и в соответствии с

балансовым данным на 31 января 2020 г. Такое исправление может требовать ретроспективного пересчета, если:

-

результат пересчета существенный;

-

организация не имеет права применять упрощенные способы учета (п. 15 ПБУ 1 «Учетная политика организации», п. 9 ПБУ 22 «Исправление ошибок в бухгалтерском учете и отчетности»).

Суть ретроспективного пересчета заключается в том, что данные на начало периода необходимо откорректировать так, как если бы новый способ применялся всегда. Для этого после выпуска отчетности за 2019 г. нужно изменить настройки учетной политики на 2019 г. и выполнить закрытие месяца за декабрь 2019. В результате на 01.01.2020 данные на счетах и будут посчитаны балансовым методом, а разница отразится на счете «Нераспределенная прибыль».

«1С:Бухгалтерия 8» (ред. 3.0): как настроить перечень прямых расходов для целей налогообложения прибыли (+ видео)?

Как учитывать убыток прошлых лет для целей налога на прибыль? Где это отражается в налоговой декларации?

Убытком является отрицательная разница между доходами и расходами (учитываемыми для целей налогообложения), полученная налогоплательщиком в отчетном (налоговом) периоде (п. 8 ст. 274 НК РФ).

Если убыток получен по итогам года, то налогооблагаемую прибыль любых следующих отчетных (налоговых) периодов налогоплательщик вправе уменьшить на всю сумму полученного убытка или на часть этой суммы (перенести убыток на будущее) согласно положениям статьи 283 НК РФ.

Сумма убытка, полученного по итогам налогового периода, отражается в декларации по налогу на прибыль:

Убытки прошлых лет отражаются в Приложении № 4 к Листу 02 декларации следующим образом:

Обратите внимание, что Приложение № 4 к Листу 02 включается в состав декларации по налогу на прибыль и представляются в налоговый орган только за I квартал и налоговый период (п. 1.1 Порядка)

Таким образом, даже если организация не пользуется правом переноса убытков на будущее, налоговые убытки прошлых лет рекомендуется учитывать в программе (причем, обособленно), чтобы Приложение № 4 к Листу 02 заполнялось автоматически. Счет 84 «Нераспределенная прибыль (непокрытый убыток)» для этой цели не годится, поскольку не поддерживает налоговый учет.

Для учета и списания убытков прошлых лет в «1С:Бухгалтерии 8» используется счет 97.21 «Прочие расходы будущих периодов». На первом этапе налоговый убыток текущего года, учитываемый по дебету счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения», следует перенести в дебет счета 97.21, указав в качестве аналитики (субконто) элемент справочника Расходы будущих периодов (рис. 2).

Рис. 2. Перенос на будущее налогового убытка

Для налогоплательщиков, применяющих положения ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н), дополнительно нужно скорректировать аналитику отложенных налоговых активов, учитываемых на счете 09.

Согласно пункту 2 статьи 283 НК РФ с 2017 года убытки, полученные в 2007 году и позднее, можно переносить на неограниченное число последующих налоговых периодов, поэтому дату окончания списания теперь указывать не требуется.

На втором этапе убытки прошлых лет автоматически включаются в состав расходов, уменьшающих базу по налогу на прибыль, при выполнении регламентной операции Списание убытков прошлых лет.

Статьи экспертов 1С об учете и отчетности по налогу на прибыль организаций в «1С:Бухгалтерии 8» редакции 3.0:

В соответствии с законодательством с января 2017 года программа уменьшает прибыль текущего месяца на сумму убытков предыдущих налоговых периодов не более чем на 50 % (п. 2.1 ст. 283 НК РФ).

Сумма перенесенного убытка, на которую уменьшается налогооблагаемая прибыль отчетного периода, отражается в декларации по налогу на прибыль (п.п. 1.1, 5.5, 9.3 Порядка):

Остаток неперенесенного убытка на конец налогового периода отражается только в годовой декларации в строке 160 Приложения № 4 к Листу 02.

1С:ИТС

Подробнее об учете убытков прошлых лет см. в справочнике «Учет по налогу на прибыль организаций» раздела «Бухгалтерский и налоговый учет».

Методика использования ПБУ 18/02

На основании Приказа Минфина РФ от 20.11.18 г. № 236н вступили в силу поправки к ПБУ 18/02, а именно окончательно установлено использование балансового метода учета налога на прибыль. Кроме того, представлено четкое определение расхода по налогу на прибыль — он формируется из текущего и отложенного налога и отображается в отчете о финрезультатах.

Бухгалтерский методологический центр (БМЦ) издал рекомендацию «Порядок учета налога на прибыль» от 26.04.19 г. № Р-102/2019-КпР. Она одобрена Фондом «НРБУ «БМЦ». Данная рекомендация раскрывает порядок использования ПБУ 18/02 с учетом действия новых правил.

На основании п.п. 3-4 данной рекомендации предлагается отображать размеры текущего и отложенного налога на прибыль на конкретных субсчетах сч. 99 «Прибыли и убытки». При этом на сч. 99 не нужно отражать размеры постоянного налогового дохода (расхода).

До внесения поправок в ПБУ 18/02 определение размеров отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО) осуществлялось в 1С на основании определения временных разниц (ВР) в стоимости активов и обязательств. Кроме того, исчисление объемов постоянного налогового дохода (расхода) проводилось на основании учета постоянных разниц (ПР) с отслеживанием их до счетов учета финансовых результатов.

Используя Рекомендацию и ориентируясь на поправки к ПБУ, можно не проводить детализированный учет постоянных и временных разниц. В п. 8 ПБУ 18/02 сказано: «Временная разница по состоянию на отчетную дату рассчитывается как разница между балансовой стоимостью актива (обязательства) и его стоимостью, определяемой для целей налогообложения». Таким образом, исчисление ОНА и ОНО производится только на основании информации бухгалтерского и налогового учета без отображения этих разниц.

Кроме того, в приложении к ПБУ 18/02 содержится конкретный пример, как на практике применять нововведения. Он показывает, что все показатели, которые нужны для исполнения требований данного стандарта, можно получить, имея только суммы бухгалтерского и налогового учета в оценке активов и обязательств.

Доходы и расходы в ПБУ 2/2008

Для формирования расходов в бухгалтерском учете подрядные организации должны руководствоваться нормами ПБУ 10/99 «Расходы организаций» (п. 10 ПБУ 2/2008). Расходы по договору признаются расходами по обычным видам деятельности.

На расходы по договору строительного подряда распространяются общие принципы признания расходов (п. 16 ПБУ 2/2008):

- расходы признаются в том отчетном периоде, когда были понесены (принцип начисления);

- на финансовые результаты расходы списываются по мере признания выручки по договору (принцип соответствия доходов и расходов).

ПБУ 2/2008 предусматривает только один способ признания доходов и расходов по договорам строительного подряда – «по мере готовности» (п. 17 ПБУ 2/2008). Он базируется на том, что строительный подряд представляет собой непрерывный процесс производства и реализации, растянутый во времени. При этом выручка и расходы по договору накапливаются в течение действия договора строительного подряда. Прибыль подрядной организации по договору может быть распределена, по возможности, равномерно по всем отчетным периодам.

При способе «по мере готовности» выручка и расходы по договору определяются, исходя из степени завершенности работ по договору на дату составления бухгалтерской отчетности.

Особенности учета по ПБУ 18/02

Приказ Минфина РФ от 20.11.2018 № 236н внес поправки в ПБУ 18/02. Согласно п. 2 данного Приказа изменения, отраженные в нем, должны применяться с отчетности за 2020 г., то есть фактически при ведении бухгалтерского учета с 01.01.2020. Стоит заранее подготовиться к новшествам, чтобы безболезненно перейти на их применение. Кроме того, данный приказ позволяет применять обозначенные поправки досрочно, то есть уже при ведении бухучета в 2019 г. ПБУ 18/02 применяют публичные общества для информации акционеров и инвесторов, а дочерние и зависимые общества — для подготовки консолидированной отчетности.

Однако напомним, что согласно п. 2 ПБУ 18/02 его могут (по своему решению) не использовать субъекты малого предпринимательства, некоммерческие организации и организации, которые получили статус участников проекта «Сколково».

Поддержка в «1С:Бухгалтерия 8», ред. 3.0

Ключевым понятием ПБУ 18/02 является понятие отложенного налога — сумма налога на прибыль, уплаченного в текущем году. Можно условно разделить на части, одна из которых относится к отчетному году, а другая — к будущим годам. Временная разница (ВР) по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения.

В «1С:Бухгалтерии 8», ред. 3.0, все разницы между данными бухгалтерского (БУ) и налогового учета (НУ) называются разницами в оценке активов и обязательств. Для оценки стоимости актива (обязательства) для целей БУ и НУ, а также для аналитического учета постоянной разницы и ВР используется регистр бухгалтерии (проводка). Все суммовые показатели проводки определяются автоматически при проведении документов в программе или указываются в операции, введенной вручную. Проконтролировать выполняется ли соотношение БУ = НУ ПР ВР в программе можно при помощи отчета «Анализ по налогу на прибыль», а также при формировании оборотно-сальдовой ведомости (ОСВ), установив в настройках галочки на данных показателях. Если на конец года в ОСВ после реформации баланса не будет никаких сумм, это значит, что все велось корректно. Начиная с версии 3.0.59, в программе есть два варианта применения ПБУ 18/02 в своем учете:

- ведется в соответствии с действующей редакцией ПБУ 18/02 (ВР признаются, если известен срок их погашения, ПР используются для расчета ПНА (ПНД) и ПНО (ПНР), а отложенный налог оценивается, исходя из изменений за месяц);

- ведется в соответствии с новой редакцией ПБУ 18/02 (ВР определяются балансовым методом, ПР используются для оценки суммы отложенного налога, а отложенный налог оценивается на отчетную дату, исходя из изменений за отчетный период).

Расчеты с бюджетом по налогу на прибыль

Для обобщения информации о расчетах с бюджетом по налогу на прибыль организаций в «1С:Бухгалтерии 8» предназначен счет 68.04.1 «Расчеты с бюджетом», подчиненный счету 68.04 «Налог на прибыль».

По кредиту счета 68.04.1 отражается начисление налога на прибыль. По дебету счета 68.04.1 отражаются суммы, фактически перечисленные в бюджет (включая авансовые платежи по налогу).

Аналитический учет на счете 68.04.1 ведется:

- по видам платежей (субконто Виды платежей в бюджет (фонды)). Для отражения операций по начислению и уплате налога (авансовых платежей) используется вид платежа Налог (взносы): начислено / уплачено (другие возможные виды платежей по налогу на прибыль рассмотрим далее);

- по бюджетам, в которые подлежит уплате налог (субконто Уровни бюджетов). Для налога на прибыль это Федеральный бюджет и Региональный бюджет.

Проводки по начислению налога на прибыль в программе формируются автоматически при выполнении ежемесячной регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца.

Суммы проводок по начислению налога на прибыль рассчитываются следующим образом:

- По данным налогового учета ежемесячно определяется налогооблагаемая база нарастающим итогом с начала года (независимо от порядка уплаты авансовых платежей и от порядка признания отчетных периодов в соответствии со статьями 285 и 286 НК РФ).

- Выполняется расчет налога на прибыль по каждому бюджету.

- Рассчитанные суммы сравниваются с суммами налога, исчисленного в прошлом месяце текущего налогового периода (по каждому бюджету). Если выявляется положительная разница, то вводятся проводки по «доначислению» налога. Если разница окажется отрицательной, то отражается уменьшение ранее начисленных сумм налога.

Таким образом, сумма исчисленного налога, указанная в строке 180 листа 02 декларации по налогу на прибыль (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@) за отчетный (налоговый) период, должна совпадать с кредитовым оборотом счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за соответствующий период.

Порядок отражения операций по начислению налога на прибыль организаций в «1С:Бухгалтерии 8» зависит от того, применяет ли организация Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н).

Примечание

Минфин России приказом от 20.11.2018 № 236н утвердил новую редакцию ПБУ 18/02. Применять утвержденные Приказом № 236н изменения следует с отчетности за 2020 год. Организации могут вести учет по новым правилам и ранее, например с 2019 или с 2018 года. Подробнее о ПБУ 18/02 в ред. Приказа № 236н и о поддержке в «1С:Бухгалтерии 8» (ред. 3.0) см. в статье «Применение ПБУ 18/02 в «1С:Бухгалтерии 8″».

Временные разницы

Расчеты с бюджетом по налогу на прибыль

Для обобщения информации о расчетах с бюджетом по налогу на прибыль организаций в «1С:Бухгалтерии 8» предназначен счет 68.04.1 «Расчеты с бюджетом», подчиненный счету 68.04 «Налог на прибыль».

По кредиту счета 68.04.1 отражается начисление налога на прибыль. По дебету счета 68.04.1 отражаются суммы, фактически перечисленные в бюджет (включая авансовые платежи по налогу).

Аналитический учет на счете 68.04.1 ведется:

Проводки по начислению налога на прибыль в программе формируются автоматически при выполнении ежемесячной регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца.

Суммы проводок по начислению налога на прибыль рассчитываются следующим образом:

Таким образом, сумма исчисленного налога, указанная в строке 180 листа 02 декларации по налогу на прибыль (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@) за отчетный (налоговый) период, должна совпадать с кредитовым оборотом счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за соответствующий период.

Порядок отражения операций по начислению налога на прибыль организаций в «1С:Бухгалтерии 8» зависит от того, применяет ли организация Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н).

Примечание Минфин России приказом от 20.11.2018 № 236н утвердил новую редакцию ПБУ 18/02. Применять утвержденные Приказом № 236н изменения следует с отчетности за 2020 год. Организации могут вести учет по новым правилам и ранее, например с 2019 или с 2018 года. Подробнее о ПБУ 18/02 в ред. Приказа № 236н и о поддержке в «1С:Бухгалтерии 8» (ред. 3.0) см. в статье «Применение ПБУ 18/02 в «1С:Бухгалтерии 8″».