Порядок резервирования переплаты 2022

1. Налоговый орган по налогам с авансовой системой уплаты налоговых платежей увеличивает совокупную обязанность на сумму переплаты на 01.01.2023 – проводит начисления на сумму переплаты.

Вся переплата плательщика, имеющаяся на 31.12.2022, за исключением переплаты свыше 3-х лет, включается в совокупную обязанность плательщика и остается на конкретных КБК.

2. В случае, если плательщик в срок, установленный законодательством о налогах и сборах, не представит декларацию/расчет, то по истечении 10 календарных дней обязанность сторнируется, а сумма зарезервированной переплаты поднимется на единый налоговый платеж.

3. До наступления срока предоставления плательщиком декларации/расчета по соответствующему налогу сумма авансовых платежей подлежит обратной корректировке (в случае, если сумму обязанности по налогу необходимо уменьшить или увеличить за 2022 год).

Корректировка суммы обязанности возможна 2 способами:

o для увеличения или уменьшения суммы обязанности следует представить Уведомление, в котором плательщик указывает обязанность по налогу одной общей суммой за весь отчетный период 2022.

В поле «Код отчетный (налоговый) период» /Номер месяца (квартала)» указывается код 34/03, в поле «отчетный год» — 2022.

При представлении плательщиком Уведомления за 2022 в отдельной карточке начислений и обязанностей (далее- ОКНО) по соответствующему налогу отразится актуальная сумма начислений.

o Уведомления в виде распоряжения представляются только в случае увеличения суммы обязанности по налогу за 2022 год и в ОКНО отражается отдельной строкой начисления, а значение налогового периода в документе указывается «ГД.00.2022».

Для чего нужно уведомление

Полное название документа: «Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов». Уведомление подаётся организациями и ИП, которые перечисляют единый налоговый платёж с 2023 года.

Деньги, поступившие по КБК для ЕНП, зачисляются на единый налоговый счёт, с которого ФНС самостоятельно списывает их на разные налоги, сборы, взносы. Узнать о том, для какого платежа перечислены деньги, налоговая инспекция может из отчёта или декларации.

Однако есть ситуации, когда срок уплаты уже подошёл, но отчётность не подаётся. Например, налогоплательщики на УСН сдают одну годовую декларацию, но авансовые платежи платят по итогам первого квартала, полугодия и девяти месяцев. Ещё один пример – взносы за работников и НДФЛ с зарплаты перечисляют каждый месяц, а отчеты РСВ и 6-НДФЛ сдают раз в квартал.

В таких случаях надо сообщить в ИФНС, какая сумма и в счёт какого обязательства перед бюджетом перечислена. Для этого и используется уведомление об исчисленных суммах.

Порядок заполнения Уведомления с 01.01.2023

1. Порядок заполнения Уведомления закреплен приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@.

2. Уведомление предоставляется по налогам, страховым взносам, срок предоставления декларации/расчета по которым позже, чем срок уплаты налогов, авансовых платежей по налогам, сборов, страховых взносов (приложение 1 «Сроки представления уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов» к настоящей Памятке).

3. Уведомление содержит данные по плательщику в целом, а именно:

o по всем обособленным подразделениям (филиалам) плательщика в разрезе КПП;

o КБК обязанностей по налогам, страховым взносам, подлежащих уплате;

o код территории муниципального образования бюджетополучателя (ОКТМО);

o сумму обязательства;

o отчетный (налоговый) период;

o месяц (квартал)

o отчетный год.

4. Выбор периода (срока уплаты) обязанности в Уведомлении и отчетный (налоговый) период заполняется на основании данных граф 9,10, 11 приложения 1 к настоящей Памятке.

При этом:

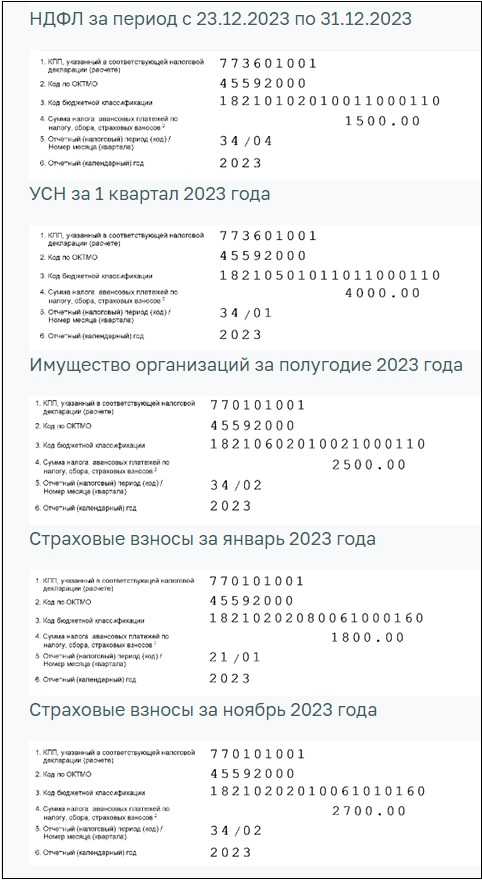

o по налогу на имущество организаций, УСН, транспортному налогу земельному налогу (уплата налога авансовыми платежами поквартально) в уведомлениях в поле 5 «Отчетный (налоговый) период/ Номер месяца/квартала» код отчетного периода соответствует номеру квартала;

o по налогу на доходы физических лиц (далее – НДФЛ) и страховым взносам в Уведомлениях указывается в поле 5 «Отчетный (налоговый) период/ Номер месяца/квартала» код отчетного периода соответствует порядковому номеру месяца в квартале;

o по НДФЛ, удержанному и исчисленному за период с 22.12 по 31.12, в поле 5 «Отчетный (налоговый) период/ Номер месяца/квартала» код отчетного периода соответствует 34/04.

5. По НДФЛ, исчисленному и удержанному за декабрь 2022 года Уведомление предоставляется не позднее 09.01.2023, в поле «Код отчетный (налоговый) период / Номер месяца (квартала)» – 34/04, «Отчетный год» — 2022.

6. Если срок представления Уведомления совпадает со сроком представления декларации/расчёта, то Уведомление представлять не требуется.

Например, срок представления Уведомления по страховым взносам за декабрь 2022 – 25.01.2023, срок представления расчета по страховым взносам за 4 квартал 2022 – 25.01.2023.

Таким образом, плательщик представляет расчет за 4 квартал 2022, а Уведомление за декабрь (третий месяц 4 квартала 2022) предоставлять не нужно.

7. Особенность формирования и обработки Уведомлении по налогу на имущество организации.

В Уведомлении плательщиком указывается общая сумма налога на имущество организации, подлежащая уплате в бюджет за отчетный период. Суммы, которые указываются в декларации, и суммы, исчисленные налоговым органом, в Уведомлении не разделяются.

При представлении декларации за истекший налоговый период в информационных ресурсах налоговых органов будет произведена корректировка сумм по Уведомлению на суммы, представленного документа и останутся на обязательстве до момента проведения расчета налоговым органом.

Как подать уведомление по НДФЛ в налоговую

Уведомление об исчисленных суммах налогов можно заполнить и сдать как на бумаге, так и в электронном виде. Компании и ИП имеют право подать бумажное уведомление в том случае, если среднесписочная численность их сотрудников за прошлый год не превысила 100 человек.

Бумажное уведомление можно принести в отделение ФНС лично, передать через своего представителя или отправить почтой. Электронный документ можно подать через Личный кабинет налогоплательщика или с помощью специальной программы для сдачи отчётности.

Заполнить и отправить уведомление об исчисленных суммах НДФЛ и других налогов помогут сервисы для сдачи отчётности от «Калуга Астрал». Пользователи «1С» могут активировать модуль 1С-Отчётность и подавать документы напрямую из привычной им программы. Для тех, кто не работает в «1С», наши специалисты разработали программу Астрал Отчёт 4.5 и онлайн-сервис Астрал Отчёт 5.0.

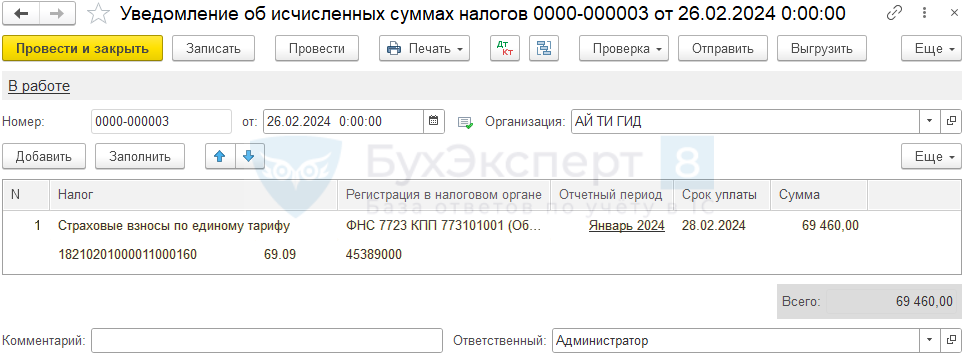

Формирование уведомления по страховым взносам за январь 2024 в 1С

За январь сформируйте Уведомление об исчисленных суммах налогов из раздела Главное – Задачи организации — Уведомление о налогах в Феврале 2024 (или Операции — Уведомления).

Если в 1С начислены взносы, уведомление заполнится автоматически.

Документ не формирует проводки и движения по регистрам, используется только для отправки в ИФНС.

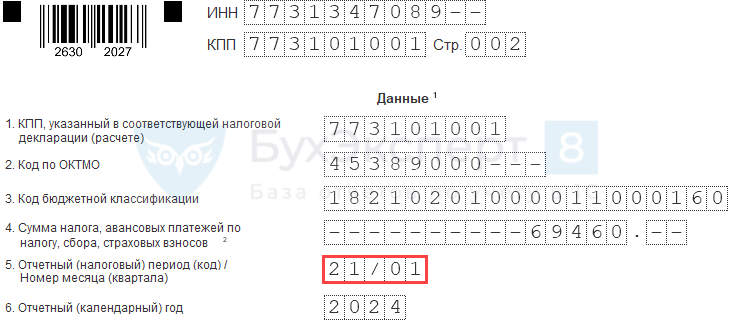

Пример печатной формы за январь 2024.

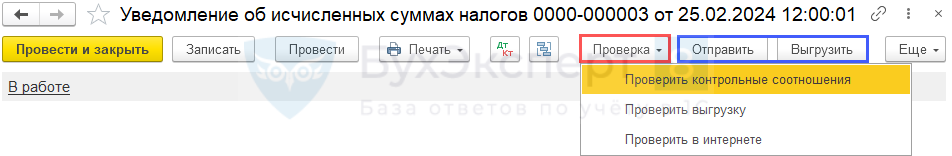

Проверка и отправка уведомления

Перед отправкой уведомления:

- убедитесь, что взносы начислены правильно;

- сделайте проверку контрольных соотношений (Письмо ФНС от 29.11.2023 N ЕА-4-15/14981@) в Уведомлении об исчисленных суммах налогов по кнопке Проверка.

Уведомление об исчисленных суммах налогов отправьте в ИФНС по кнопке Отправить или выгрузите для отправки через стороннего оператора.

Мы рассмотрели, как создать и отправить в ИФНС уведомление об исчисленных страховых взносах за январь 2024.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Что будет за неподачу уведомлений об исчисленных налогах

Пропуск крайнего срока представления уведомлений формально является основанием для привлечения налогоплательщика (налогового агента) к налоговой ответственности по п. 1 ст. 126 НК РФ. Штрафы устанавливаются за непредставление в налоговые органы документов и сведений, предусмотренных НК РФ, а также за нарушение сроков представления таких документов. Величина штрафа составляет 200 рублей за каждое непредставленное в срок уведомление.

В настоящее время налоговики не штрафуют компании по факту непредставления уведомлений. Это объясняется тем, что в письме от 26.01.2023 № ЕД-26-8/2@ ФНС установила временный запрет на привлечение организаций и ИП к налоговой ответственности за непредставление уведомлений об исчисленных налогах. Запрет будет действовать до опубликования ФНС официальных разъяснений по условиям и порядку привлечения к ответственности за непредставление уведомлений.

Вместе с тем непредставление уведомлений, равно как и пропуск законного срока для их представления приведет к тому, что налоговики не смогут своевременно установить принадлежность совершенного платежа, что, в свою очередь, приведет к нарушению сроков уплаты налогов и начислению пеней по ст. 75 НК РФ.

https://buh.ru/articles/documents/166346/

В какие сроки подают уведомление

Уведомление подаётся только по тем платежам, у которых не совпадают периоды отчётности и уплаты. Исходя из этого, по НДС и налогу на прибыль уведомления вообще не подают, хотя их перечисляют в рамках ЕНП. Ведь исчисленные суммы налога всегда понятны из деклараций.

По другим платежам подаются и уведомления, и декларации (отчёты). Например, по УСН по итогам каждого отчётного периода (квартала, полугодия и девяти месяцев) надо отправить уведомление. Но по итогам года оно не подаётся, потому что сдаётся годовая декларация, из которой видна сумма налога к уплате.

Общий срок подачи разных уведомлений – 25-ое число, а срок перечисления по ним платежа – 28-ое число. Как обычно, если крайний срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

| Срок подачи уведомления | По какому платежу |

|---|---|

| 25.01.2023 | НДФЛ с работников, удержанный 01.01–22.01 |

| 27.02.2023 | НДФЛ с работников, удержанный 23.01–22.02 |

| Страховые взносы по работникам за январь | |

| Налог на имущество юрлиц за 2022 | |

| Земельный налог за 2022 | |

| Транспортный налог за 2022 | |

| 27.03.2023 | НДФЛ с работников, удержанный 23.02–22.03 |

| Страховые взносы по работникам за февраль | |

| 25.04.2023 | НДФЛ с работников, удержанный 23.03–22.04 |

| Аванс по налогу на УСН за 1 квартал | |

| Аванс по налогу на имущество организаций за 1 квартал | |

| Аванс по транспортному налогу за 1 квартал | |

| Аванс по земельному налогу за 1 квартал | |

| Аванс по НДФЛ за 1 квартал | |

| 25.05.2023 | НДФЛ с работников, удержанный 23.04–22.05 |

| Страховые взносы по работникам за апрель | |

| 26.06.2023 | НДФЛ с работников, удержанный 23.05–22.06 |

| Страховые взносы по работникам за май | |

| 25.07.2023 | НДФЛ с работников, удержанный 23.06–22.07 |

| Аванс по налогу на УСН за 1 полугодие | |

| Аванс по ЕСХН за 1 полугодие | |

| Аванс по транспортному налогу за 2 квартал | |

| Аванс по земельному налогу за 2 квартал | |

| Аванс по НДФЛ за 2 квартал | |

| Аванс по налогу на имущество организаций за полугодие | |

| 25.08.2023 | НДФЛ с работников, удержанный 23.07–22.08 |

| Страховые взносы по работникам за июль | |

| 25.09.2023 | НДФЛ с работников, удержанный 23.08–22.09 |

| Страховые взносы по работникам за август | |

| 25.10.2023 | НДФЛ с работников, удержанный 23.09–22.10 |

| Аванс по налогу на УСН за 9 месяцев | |

| Аванс по транспортному налогу за 3 квартал | |

| Аванс по земельному налогу за 3 квартал | |

| Аванс по НДФЛ за 3 квартал | |

| Аванс по налогу на имущество организаций за 9 месяцев | |

| 27.11.2023 | НДФЛ с работников, удержанный 23.10–22.11 |

| Страховые взносы по работникам за октябрь | |

| 25.12.2023 | НДФЛ с работников, удержанный 23.11–22.12 |

| Страховые взносы по работникам за ноябрь | |

| 29.12.2023 | НДФЛ с работников, удержанный 23.12–31.12 |

Рекомендуем также скачать таблицу, подготовленную Федеральной налоговой службой, где перечислены не только сроки подачи уведомлений и оплаты по ним, но и коды отчётных периодов

Обратите внимание, что в ней нет сроков по периодам 2022 года

| Таблица ФНС по срокам подачи уведомлений за 2023 год |

Специального штрафа за нарушение срока подачи уведомления не предусмотрено, но ИФНС может применить здесь пункт 1 статьи 126 НК РФ (200 рублей за непредставленный документ).

Однако проблема ещё и в том, что при отсутствии уведомления налоговая инспекция не сможет распределить денежные средства, даже если они вовремя поступили на единый налоговый счёт организации или ИП. Соответственно, налог или взносы будут считаться неуплаченными. Позже, после получения отчётности, ИФНС может зачесть положительное сальдо ЕНС, но при этом будут начислены пени.

ПОРЯДОК РЕЗЕРВИРОВАНИЯ ПЕРЕПЛАТЫ 2022

- Налоговый орган по налогам с авансовой системой уплаты налоговых платежей увеличивает совокупную обязанность на сумму переплаты на 01.01.2023 – проводит начисления на сумму переплаты.

Вся переплата плательщика, имеющаяся на 31.12.2022, за исключением переплаты свыше 3-х лет, включается в совокупную обязанность плательщика и остается на конкретных КБК.

- В случае, если плательщик в срок, установленный законодательством о налогах и сборах, не представит декларацию/расчет, то по истечении 10 календарных дней обязанность сторнируется, а сумма зарезервированной переплаты поднимется на единый налоговый платеж.

- До наступления срока предоставления плательщиком декларации/расчета по соответствующему налогу сумма авансовых платежей подлежит обратной корректировке (в случае, если сумму обязанности по налогу необходимо уменьшить или увеличить за 2022 год).

Корректировка суммы обязанности возможна 2 способами:

- для увеличения или уменьшения суммы обязанности следует представить Уведомление, в котором плательщик указывает обязанность по налогу одной общей суммой за весь отчетный период 2022.

В поле «Код отчетный (налоговый) период» /Номер месяца (квартала)» указывается код 34/03, в поле «отчетный год» — 2022.

При представлении плательщиком Уведомления за 2022 в отдельной карточке начислений и обязанностей (далее- ОКНО) по соответствующему налогу отразится актуальная сумма начислений.

- Уведомления в виде распоряжения представляются только в случае увеличения суммы обязанности по налогу за 2022 год и в ОКНО отражается отдельной строкой начисления, а значение налогового периода в документе указывается «ГД.00.2022».

- для увеличения или уменьшения суммы обязанности следует представить Уведомление, в котором плательщик указывает обязанность по налогу одной общей суммой за весь отчетный период 2022.

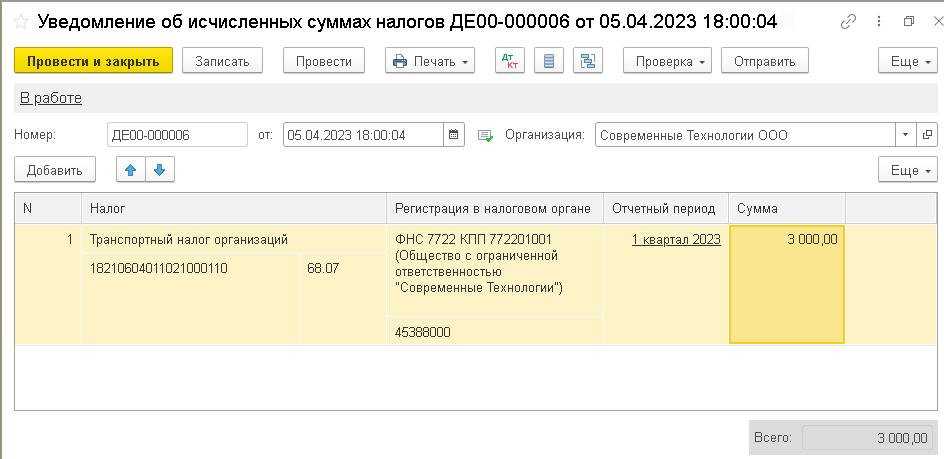

Формирование уведомлений в программе «1С:Бухгалтерия 8» редакции 3.0

В «1С:Бухгалтерии 8» редакции 3.0 для формирования уведомлений служит документ учетной системы Уведомление об исчисленных суммах налогов. Данный документ позволяет не только отправлять соответствующую форму отчетности в ИФНС, но и отражать необходимые проводки и движения в регистрах подсистемы ЕНС.

В «1С:Бухгалтерии 8» редакции 3.0 можно сформировать и заполнить документ Уведомление об исчисленных суммах налогов:

-

автоматически – по данным учетной системы с помощью встроенных в программу помощников по расчету и уплате налогов,

-

вручную, воспользовавшись соответствующими документами раздела Операции.

Рис. 1

Помощники не только автоматически рассчитают и начислят налоги, но и подскажут, когда нужно формировать Уведомление об исчисленных суммах налогов, а когда достаточно выполнить Операцию по ЕНС для переноса задолженности по налогам на счет ЕНС.

Если уведомление создается помощником через список Задачи организации, то по каждому налогу (взносу) создается отдельный документ (рис. 2).

Рис. 2

Сформированное уведомление можно отправить в ИФНС напрямую из программы через сервис 1С-Отчетность.

Как заполнить уведомление по ЕПН в 2024 году

Порядок заполнения уведомления по ЕПН доступен для загрузки на сайте налоговой службы. Предварительно понадобится рассчитать суммы по необходимым платежам для перечисления, подготовить коды КБК, КПП, ОКТМО.

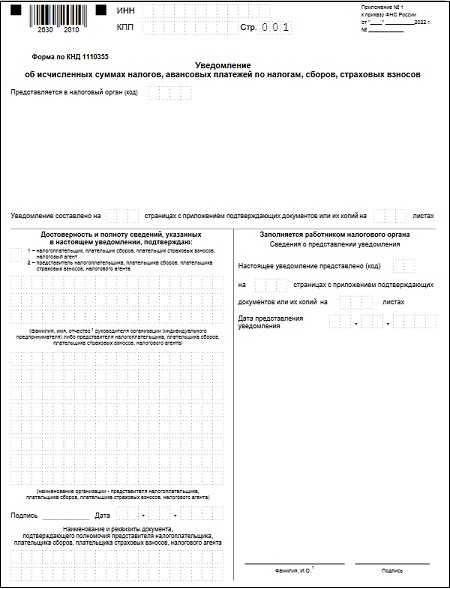

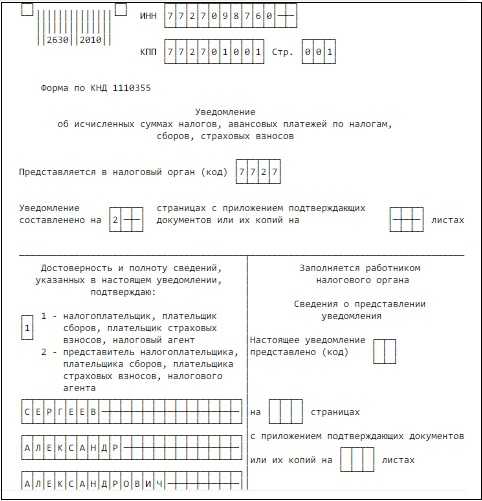

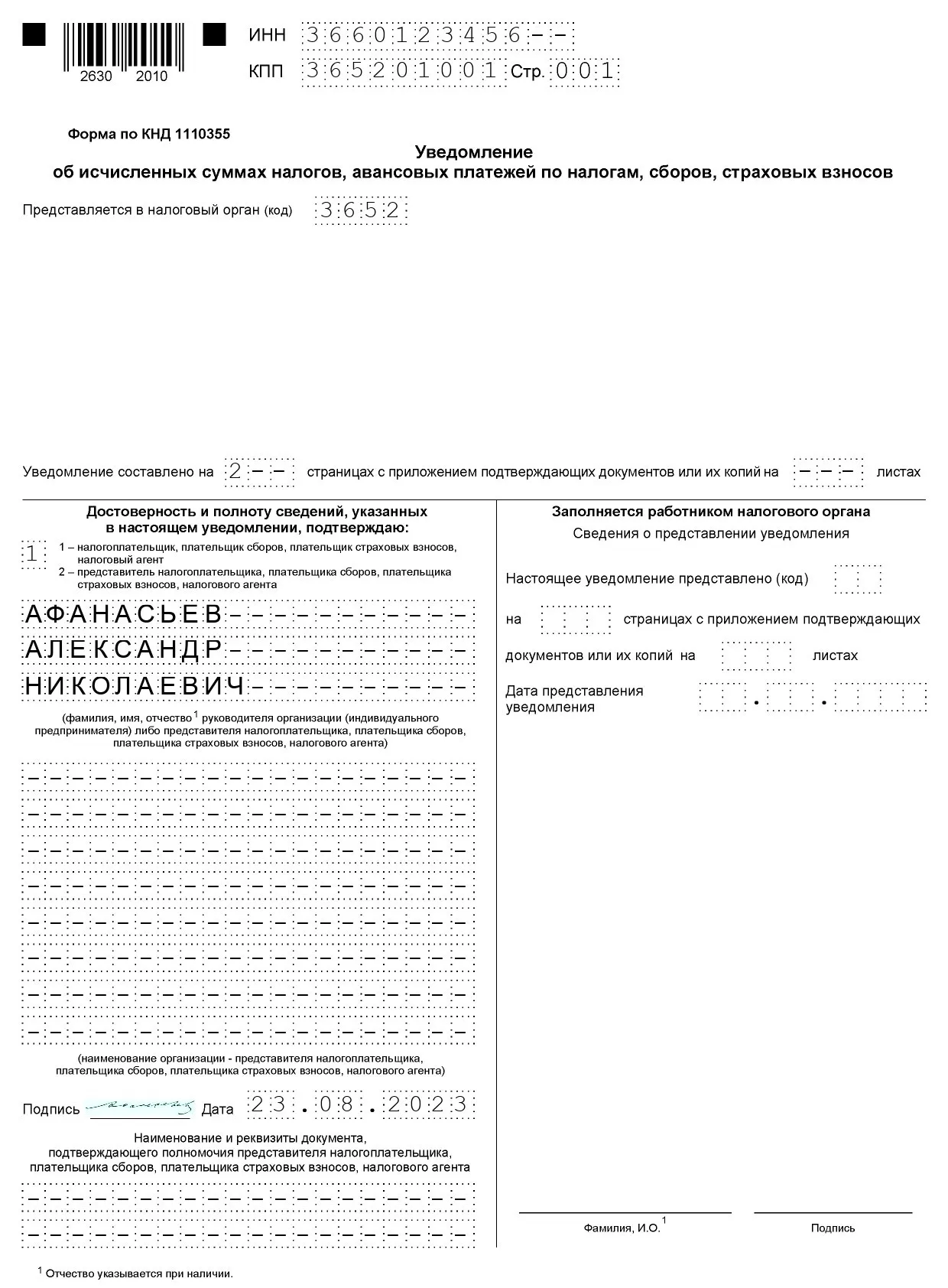

На первой странице уведомления указан базовый минимум информации, включая ИНН, КПП организации, номер вашей ИФНС, а также полное имя налогоплательщика или его представителя. Внизу ставится подпись, печать и дата подачи. Правый блок внизу заполняет сотрудник ФНС.

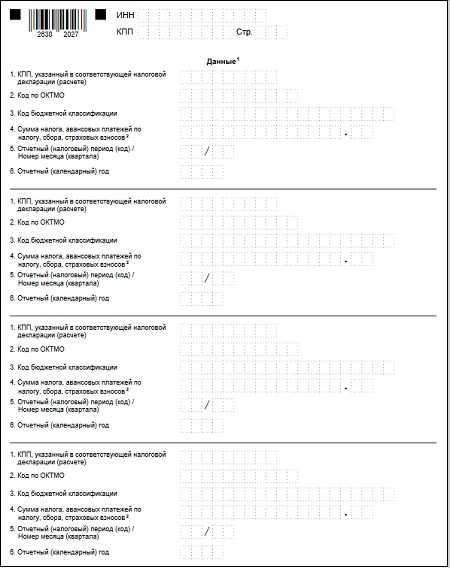

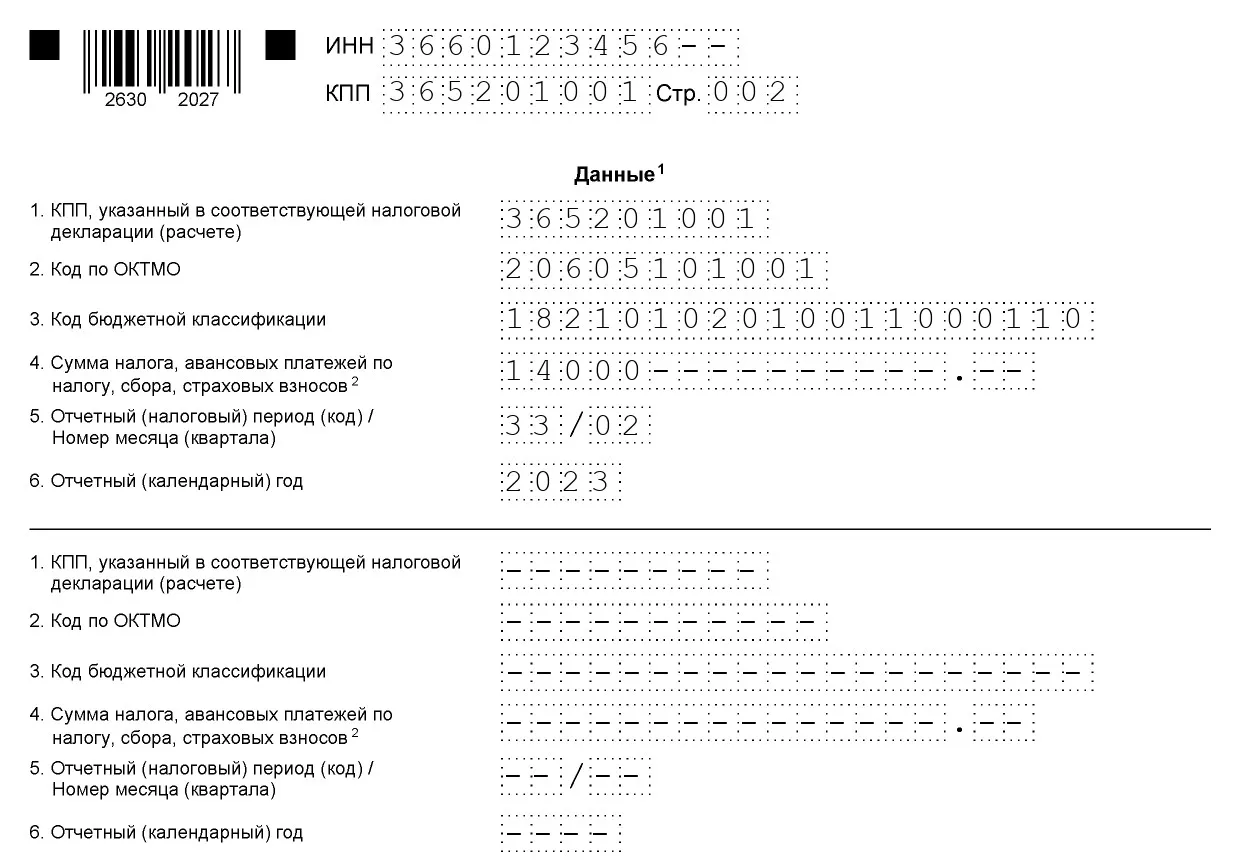

Вторая страница уведомления содержит несколько одинаковых блоков, с помощью которых можно предоставить информацию по разным формам платежей. Понадобится указать код по ОКТМО, код бюджетной классификации, сумму налогов, код отчётного года и отчётного периода.

Для отчётности по ежемесячным авансам обычно используется коды 21, 31, 33 и 34, включая также номер квартального месяца (это 01,02,03,04). Для ежеквартальных авансов применяется код 34 и порядковый номер квартала (т.е. 01,02,03,04).

Если у вашей организации есть обособленные подразделения, в разделе «Данные» понадобится указать налоговые начисления по главному офису и обособленным подразделениям.

Образец заполненного уведомления по ЕНП в 2024 году может выглядеть так:

Заполненное уведомление вы можете подать через личный кабинет налогоплательщика на сайте ФНС, через системы «СБИС», «Контур», «1С Бухгалтерию», а также ТКС с применением ЭЦП.

Как заполнить уведомление по НДФЛ: образец

Бланк уведомления об исчисленных суммах налогов и взносов приведён в приказе ФНС № ЕД-7-8/1047@. Вы можете скачать форму уведомления на нашем сайте.

Уведомление состоит из титульного листа и раздела «Данные». На титульном листе нужно указать следующие сведения:

- ИНН компании или индивидуального предпринимателя;

- КПП компании;

- код налогового органа, в который будет подано уведомление;

- количество страниц в уведомлении;

- ф. и. о. директора компании или ИП. Если уведомление подаёт представитель налогоплательщика, нужно указать его ф. и. о. и реквизиты документа, который подтверждает его полномочия.

В разделе «Данные» можно указать сведения о нескольких налогах и взносах. Например, в уведомление по НДФЛ можно внести данные по НДС и страховым платежам. На каждом листе есть четыре одинаковых блока для этих сведений. При необходимости предприниматель может распечатать дополнительные страницы. Главное — не забыть пронумеровать их и указать общее количество страниц на титульном листе.

При заполнении уведомления по НДФЛ в разделе «Данные» нужно указать:

- КПП из декларации 6-НДФЛ. Это поле заполняют только юрлица, ИП ставят здесь прочерки.

- Код местности, на территории которой работает компания или ИП, по Общероссийскому классификатору территорий муниципальных образований (ОКТМО).

- Код бюджетной классификации (КБК). Для НДФЛ это код 182 1 01 02010 01 1000 110.

- Сумма исчисленного НДФЛ.

- Налоговый период и номер месяца, за который компания уплачивает налог. Период в уведомлении по НДФЛ указывают с помощью специального кода: «21» — это первый квартал, «31» — полугодие, «33» — девять месяцев, «34» — год. Через дробь впишите порядковый номер месяца в квартале. Например, если вы платите НДФЛ за апрель, нужно указать период и месяц так: 31/01.

- Отчётный год, за который платят налог.

Обратите внимание на общие правила заполнения этого документа. Страницы нужно нумеровать в формате «001», «002», «003»

Если вы заполняете уведомление от руки, пишите заглавными печатными буквами, используйте синие, чёрные или фиолетовые чернила и не исправляйте ошибки «замазкой». Не скрепляйте страницы между собой и не применяйте двустороннюю печать. В пустых полях формы поставьте прочерки.

Как отправить уведомление через СБИС

Подать уведомление по ЕПН вы можете через сеть деловых коммуникаций СБИС. Процедура выглядит следующим образом:

- Перейдите по пути «Отчетность» — «Налоговая» — «Отчеты» (или по пути «Учет» — «Отчетность» — «Налоговая» — «Отчеты»);

- Нажмите там на кнопку «+ Создать»;

-

В открывшемся меню нажмите на «Уведомление об исчисленных налогах для ЕНП»;

- Просмотрите правильность занесённых реквизитов компании и данных налоговой инспекции;

- Добавьте данные об исчисляемых суммах налогов, страховых взносов, авансовых платежей по налогам. Выберите компанию или обособленное подразделение, введите КБ, сумму налога для уплаты, и отчётный период;

- Кликните на «Проверить». Система поищет ошибки в отчёте;

-

Если ошибок нет, кликните на кнопку «К отправке».

Форма уведомления

Предыдущая форма уведомления об исчисленных налогах и взносах была утверждена приказом ФНС от 02.03.2022 N ЕД-7-8/178@ и применялась короткий период: с 1 июля до конца 2022 года. На этом бланке можно было указать данные только для одного платежа.

Получалось, что если налогоплательщик к конкретной дате должен перечислить несколько платежей (например, НДФЛ с работников, аванс по УСН и по транспортному налогу), надо было заполнять соответствующее количество уведомлений. Новый бланк устраняет это неудобство, потому что позволяет подавать одно уведомление для разных платежей.

Актуальная форма уведомления утверждена приказом ФНС от 02.11.2022 N ЕД-7-8/1047@, скачать бланк для заполнения можно по ссылке ниже.

| Бланк уведомления об исчисленных суммах налогов, сборов, взносам в 2023 году |

ПОРЯДОК ПРЕДСТАВЛЕНИЯ РАСПОРЯЖЕНИЯ НА ПЕРЕВОД ДЕНЕЖНЫХ СРЕДСТВ (УВЕДОМЛЕНИЕ В ВИДЕ РАСПОРЯЖЕНИЯ)

- В течение 2023 года Уведомление может представляться плательщиком в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации (далее – Уведомление в виде распоряжения).

- При представлении Уведомления в виде распоряжения необходимо учитывать следующее:

- на основании Уведомления в виде распоряжения налоговый орган формирует обязанность плательщика (начисление);

- для однозначного понимания обязанности необходимо заполнить все реквизиты распоряжения на перевод денежных средств в соответствии с правилами Приказа № 107 н, в том числе налоговый период;

- в поле «КПП» указывается КПП плательщика, чья обязанность исполняется (как в декларации/расчете);

- если плательщиком после представления Уведомления в виде распоряжения выявлена ошибка, необходимо направить Уведомление по форме, установленной Приказом для уточнения (исправления) обязательств.

- При представлении Уведомления в виде распоряжения:

- по ежемесячным авансовым платежам по налогу (НДФЛ, страховые взносы) в реквизите «107» – «значение показателя налогового периода» указывается, например, МС.01.2023, где 01 — это январь;

- по квартальным авансовым платежам по налогу (УСН, имущественные налоги юридических лиц) в реквизите «107» – «значение показателя налогового периода» указывается, например, КВ.01.2023, где 01- это первый квартал;

- по НДФЛ, исчисленного и удержанного за период с 22.12.2023 по 31.12.2023, в реквизите «107» – «значение показателя налогового периода» указывается «ГД» — годовые платежи, так, за период 22.12.2023 — 31.12.2023 — «ГД.00.2023».

- Если при обработке Уведомления в виде распоряжения установлено неоднозначное определение отчетного (налогового) периода, указан КБК, по которому не предоставляется Уведомление, начисление не формируется.

Как подать уведомления об исчисленных в апреле налогах

Уведомление представляется в налоговую инспекцию по месту нахождения организации, по месту нахождения отделения иностранной организации либо по месту налогового учета крупнейшего налогоплательщика. ИП представляют уведомление в инспекцию по месту их жительства. Представить уведомление можно одним из следующих способов:

- в электронной форме по ТКС с применением усиленной квалифицированной электронной подписи;

- через личный кабинет налогоплательщика на сайте ФНС;

- на бумажном носителе, если у компании отсутствует обязанность по представлению налоговой отчетности в электронном виде. На распечатанном бланке уведомление можно представить в ИФНС лично, либо через представителя, или направить по почте заказным письмом с описью вложения.

Уведомление об исчисленных суммах налогов необходимо представить в налоговую инспекцию не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов. То есть по налогам, уплачиваемым в текущем месяце, уведомление должно быть представлено не позднее 25 апреля. В 2023 году 25 апреля приходится на вторник, будний день. Поэтому крайний срок представления уведомлений не переносится.

Порядок заполнения и подачи уведомлений по исчисленным страховым взносам

Уведомления подают организации и ИП, уплачивающие страховые взносы по единому тарифу:

| Страховые взносы за: | Срок подачи в 2024г. | Срок уплаты в 2024г. |

| январь | 26 февраля* | 28 февраля |

| февраль | 25 марта | 28 марта |

| март | РСВ | 2 мая* |

| апрель | 27 мая* | 28 мая |

| май | 25 июня | 28 июня |

| июнь | РСВ | 29 июля |

| июль | 26 августа* | 28 августа |

| август | 25 сентября | 30 сентября* |

| сентябрь | РСВ | 28 октября |

| октябрь | 25 ноября | 28 ноября |

| ноябрь | 25 декабря | 28 декабря |

| декабрь | РСВ | 28 января |

* — если дата выпадает выходной или праздничный день, окончание срока переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Форма и порядок заполнения уведомления утверждены Приказом ФНС от 02.11.2022 N ЕД-7-8/1047@.

В разделе Данные уведомления указываются:

- КПП — в соответствии со свидетельством о постановке на учет организации или обособленного подразделения, если они сами выплачивают доходы физлицам и имеют счета в банках (п. 2.6.1 Приложения 2 к Приказу ФНС от 02.11.2022 N ЕД-7-8/1047@);

- ОКТМО — по месту нахождения организации, обособленного подразделения (месту жительства ИП);

- КБК — 182 1 02 01000 01 1000 160;

- Сумма налога, авансового платежа — сумма взносов, начисленных в данном периоде;

- Отчетный (налоговый) период — указываются коды, определяющие период:

| Период | Код периода |

| январь | 21/01 |

| февраль | 21/02 |

| апрель | 31/01 |

| май | 31/02 |

| июль | 33/01 |

| август | 33/02 |

| октябрь | 34/01 |

| ноябрь | 34/02 |

Как заполнить уведомление

Перед тем, как заполнить уведомление, рассчитайте суммы по всем платежам, подлежащим перечислению, а также подготовьте по ним коды КПП, ОКТМО, КБК.

Что касается кода отчётного или налогового периода, то он формируется в соответствии с порядком заполнения уведомления об исчисленных суммах из приказа N ЕД-7-8/1047@.

На первой странице указывают минимум информации:

- ИНН организации или ИП;

- КПП организации;

- номер своей ИФНС;

- полное имя налогоплательщика (директор или индивидуальный предприниматель) или его представителя.

Внизу страницы проставляют подпись и дату подачи. Правый нижний блок, как обычно, заполняет сотрудник налоговой инспекции.

На второй странице есть 4 одинаковых блока, куда можно внести сведения для 4 разных платежей. Если этого недостаточно, можно заполнить ещё один лист.

В нашем примере заполнено уведомление с датой подачи 25.01.2023 и суммой НДФЛ с работников, удержанного в период 01.01 –22.01.

| Образец заполнения уведомления об исчисленных суммах |

Когда нужно подавать уведомление по ЕНП?

Уведомление по ЕНП необходимо подавать со следующей периодичностью:

- За сотрудников НДФЛ – ежемесячно. В декабре помимо стандартного срока 25 числа уведомление сдаётся специально за срок в 23 по 31 декабря в последний рабочий день;

- По взносам на работников – 1 и 2 месяц каждого квартала;

- По авансам на УСН – за 1, 2 и 3 кварталы;

Также уведомление подаётся по авансовому платежу за имущественный налог, по налогу на транспорт и на землю.

Полная форма по периодичности и дате отчётов можно скачать на сайте data.nalog.ru.

Обычно уведомление подаётся 25 числа, а платёж по нему следует 28 числа. Если крайний срок выпадает выходной или на праздник, он переносится на следующий рабочий день.