Когда сдавать РСВ в 2023 году

Расчет по страховым взносам нужно будет подавать в налоговую инспекцию. Третий раздел формы придется отправлять ежемесячно – до 25-го числа. Расчет в полном объеме страхователи будут сдавать по окончании квартала – до 25-го числа месяца, следующего за ним (новая ред. ст. 431 НК РФ). К примеру, срок сдачи РСВ в 2023 году за первый квартал – до 25.04.2023.

Формат подачи расчета по-прежнему зависит от численности работников. Когда в компании работает 10 или меньше сотрудников, страхователь вправе сам решить, каким путем подать отчет – на бумаге или в электронном виде (ст. 431 НК РФ). Однако если у него трудится больше 10 человек, то ему разрешена отправка только в цифровом виде – с УКЭП по телекоммуникационным каналам связи.

Иностранные работники

С 2023 года придется уплачивать единый тариф страховых взносов, в том числе в ФОМС России, с заработной платы по трудовым договорам и вознаграждений по договорам ГПХ постоянно проживающим на территории РФ высококвалифицированным специалистам и временно пребывающим иностранным гражданам. Сейчас же, напомним, взносы на обязательное медицинское страхование за иностранных сотрудников работодатели не платят.

Данное изменение позволит иностранным гражданам получать медицинскую помощь по ОМС, но только через три года. К тому же в связи с изменениями работодатели больше не будут обязаны требовать представления полиса ДМС и указывать его реквизиты в трудовом договоре.

https://youtube.com/watch?v=Hx4iTUlVRes%26pp%3DygVA0KHRgtGA0LDRhdC-0LLRi9C1INCy0LfQvdC-0YHRiyDQvtGC0YfQtdGCIDIwMjMgMyDQutCy0LDRgNGC0LDQuw%253D%253D

Административная ответственность

Штрафные санкции за несвоевременную подачу деклараций установлены в ст. 119 НК РФ. Непредставление в установленный срок декларации в налоговый орган влечет штраф в размере 5% суммы налога, подлежащей уплате (доплате) на основе этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 100 руб.

Если налогоплательщик не представил декларацию в налоговый орган в течение более 180 дней по истечении установленного срока, с него может быть взыскан штраф в размере 30% суммы налога, подлежащей уплате на основе этой декларации, и 10% суммы налога, подлежащей уплате на основе этой декларации, за каждый полный или неполный месяц, начиная со 181-го дня.

В настоящее время многие налогоплательщики представляют налоговые декларации в электронном виде. Если у налогоплательщика нет технической возможности сделать это в установленный срок, он может представить отчетность в бумажном варианте в установленный срок, а потом “досдать” в электронном формате. В этом случае санкций за несвоевременное представление отчетности не будет, поскольку ответственность установлена только за представление декларации с нарушением сроков, а не за представление декларации по неустановленной форме, в том числе не в электронном виде (Постановления ФАС Московского округа от 09.02.

Ведомость по перечислению НДФЛ в «Бухгалтерии 3.0»

Если при формировании справки 2-НДФЛ в БП 3.0 обнаружилось расхождение между удержанным и перечисленным НДФЛ, специальная ведомость от одного из авторов Инфостарта поможет быстро найти, в каком месяце это произошло. В ней выводится развернутая аналитика по сотрудникам и месяцам.

Ведомость доступна в публикации, стоимость всего 1 стартмани. (Если у вас нет заработанных стартмани, зарегистрируйтесь и купите абонементный доступ).

Для работы в 1С ведомость необходимо подключить к программе в качестве дополнительного отчета (через меню «Сервис – Дополнительные отчеты и обработки»), либо просто открыть скачанный файл через меню «Файл – Открыть».

Образец заполнения РСВ за 4 квартал 2022

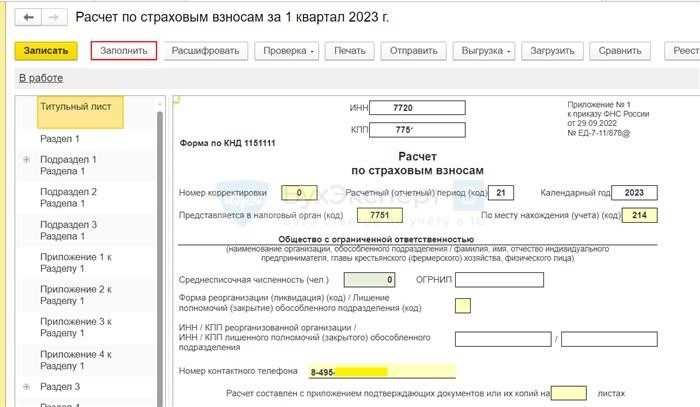

Рассмотрим образец заполнения РСВ за 4 квартал 2022 года . Титульный лист, который является обязательным для всех подающих расчет, содержит данные о наименовании организации ( или ИП), коде расчетного периода , коде налогового органа, куда предоставляется расчет. В отчетности за Ⅳ квартал в поле «код расчетного периода» указываем код «34» — это код отчетности за Ⅳ квартал. В поле «Среднесписочная численность (чел) » указываем среднесписочную численность. рассчитанную по правилам, утвержденным указаниями по заполнению формы № П-4, утвержденных приказом Росстата т 24.11.2021 года №832. В обязательном порядке все страхователи включают в расчет:

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1, приложение 2 к разделу 1;

- раздел 3.

Крестьянские фермерские хозяйства заполняют раздел 2 бланка. Остальные листы расчета заполняют страхователи, у которых есть соответствующие показатели.

Весь расчет производится в приложениях, а итоговые показатели заносятся в раздел 1.

В разделе 3 приводятся персонифицированные сведения о сотрудниках, получивших доходы, которые облагаются страховыми взносами.

Кто и куда сдает расчет по страховым взносам: особенности сдачи ЕРСВ организацией и ИП

По итогам каждого квартала все компании и предприниматели, осуществляющие выплату страховых взносов (пенсионные, медицинские, социальные), исчисленных на сумму доходов своих сотрудников, обязаны сдавать расчет по страховым взносам (РСВ) в налоговую службу. Выплаты, которые облагаются взносами, появляются, если организация или ИП:

- осуществляют выдачу заработной платы наемным работникам и выплачивают им прочие вознаграждения;

- производят выплаты за оказанные услуги (работы) физическим лицам, работающим по договорам гражданско-правового характера;

- проводят лицензионные выплаты владельцам исключительных прав на средства индивидуализации и интеллектуальную собственность или выплачивают им средства за отчуждение этих прав в свою пользу.

Расчет страховых взносов ИП за 3 квартал 2020 года следует сдать в ИФНС по месту жительства предпринимателя. Предприятия и их обособленные подразделения должны отчитаться по месту нахождения.

6-НДФЛ в ЗУП 3.1

Заполнение 6-НДФЛ остается одним из больных мест для бухгалтера, даже при наличии последней версии «1С:Зарплата и управление персоналом 3.1». Автор Инфостарта создал удобное дополнение к этой программе, позволяющее быстро редактировать данные раздела 2 формы 6-НДФЛ. Его установка не требует изменения самой конфигурации и снятия ее с поддержки.

Возможности:

- Сводный отчет по разделу 2 в виде таблицы;

- Форма редактирования раздела 2 в виде таблицы;

- Возможность загрузить записи раздела 2 из буфера обмена;

- Для программистов: возможность доработки под собственные нужды.

Чтобы скачать дополнение, нужно перейти в публикацию. Стоимость 3 стартмани.

Программистам же, которые не боятся снять конфигурацию ЗУП 2.5 с поддержки и внести изменения в код, будет интересна статья, где автор рассказывает о доработке расшифровки данных в 6-НДФЛ. А именно, как сделать так, чтобы при расшифровке выводились не только физические лица, но и документы-регистраторы. Это позволит быстрее и результативнее анализировать отчет и находить возможные ошибки.

Исправление ошибок расчета взносов

Какими отчетами можно сверить суммы взносов

Для сверки базы для начисления страховых взносов в программе можно сформировать отчет «Анализ взносов в фонды» в разделе «Налоги и взносы» – «Отчеты по налогам и взносам». В этом отчете можно проанализировать сумму взносов по конкретному виду начисления, суммам взносов, необлагаемой и облагаемой базе, а также сверить итоговые суммы, указанные в строке Итого.

При необходимости, в настройке отчета можно выполнить отбор по сотрудникам.

В разделе «Налоги и взносы» – «Отчеты по налогам и взносам» можно сформировать отчет «Проверка расчетов взносов», в котором можно увидеть начисленные взносы за определенный период по каждому сотруднику и фонду. Отчет удобно использовать в случаях, когда вы не знаете, где именно может быть допущена ошибка. Неверно рассчитанные взносы выделяются красным цветом.

В «Расчетной» графе показывается сумма взноса, рассчитанная программой математически при умножении базы для начисления взносов на ставку взноса. Перед этой графой указывается сумма взноса, зафиксированная в документах программы. Соответственно, если суммы в отчете подсвечены красным это будет означать, что суммы взносов расчетная и зафиксированная документами не соответствуют друг другу.

Такая ситуация может произойти, к примеру, если начислена зарплата и после создан межрасчетный документ (Разовое начисление, Материальная помощь и т.д.), а как уже указывалось, взносы рассчитываются только документами «Начисление зарплаты и взносов» и «Увольнение». Расчетная сумма взносов не будет соответствовать сумме взносов, рассчитанной документом Начисление зарплаты и взносов.

Исправить ошибку можно пересчитав взносы в документе «Начисление зарплаты и взносов» за этот месяц на вкладке «Взносы» по кнопке «Пересчитать взносы» либо с помощью документа «Пересчет страховых взносов» на вкладке «Налоги и взносы». В данном документе необходимо указать месяц для пересчета взносов и нажать кнопку «Рассчитать». Программа произведет пересчет суммы взносов за указанный месяц.

Отчет РСВ заполняется нарастающим итогом, соответственно при проверке отчеты будут сравниваться между собой. Например, если вы заполняете отчет «Расчет по страховым взносам» за полугодие, то обязательно будет происходить сопоставление с данными отчета за первый квартал. Если будет обнаружено несоответствие при проверке отчета выйдут ошибки контрольных соотношений. Также если у вас не будет создан отчет за первый квартал или будет помечен на удаление, то программа также выдаст ошибку по контрольным соотношениям.

Состав расчета по страховым взносам за 2 квартал 2020 года

Форма расчета состоит из титульного листа и трех разделов. Но заполнять бланк надо не весь, а только по разделам в зависимости от того, кто сдает отчетность и какие выплаты получили работники. Кто и какой раздел должен сдавать, поможет разобраться таблица.

|

Лист (раздел) |

Кто заполняет |

|

Титульный лист |

Все |

|

Раздел 1, подразделы 1.1 и 1.2, приложения 1 и 2 к разделу 1, раздел 3 |

Все организации и предприниматели, которые начисляют выплаты физлицам |

|

Раздел 2 и приложение 1 к разделу 2 |

Главы крестьянских фермерских хозяйств (только в расчетах за год, в РСВ за отчетные периоды заполнять не нужно) |

|

Подразделы 1.3.1, 1.3.2 приложения 1 к разделу 1 |

Организации и предприниматели, которые начисляют пенсионные взносы по дополнительным тарифам |

|

Приложения 5–7 к разделу 1 |

Организации и предприниматели, которые применяют пониженные тарифы |

|

Приложение 8 к разделу 1 |

Организации и предприниматели, которые начисляют выплаты иностранцам или лицам без гражданства, временно пребывающим в России |

|

Приложение 9 к разделу 1 |

Организации и предприниматели, выплачивающие доходы студентам, которые работали в студотрядах |

|

Приложения 3 и 4 к разделу 1 |

Организации и предприниматели, которые выплачивали страховое обеспечение по обязательному социальному страхованию. То есть выдавали больничные пособия, детские пособия и т. д. |

Заполнение титульного листа

На титульном листе не нужно заполнять часть: «Заполняется работником налогового органа», эту часть нужно оставить пустой. Остальная заполняется при наличии информации: ИНН и КПП, код периода, наименование организации, код ОКВЭД и ФИО лица, подписавшего РСВ и дату, код ФНС, код места сдачи отчетности.

| Код | Значение (по месту жительства или учета) |

| 112 | физлица (не ИП) |

| 120 | ИП |

| 121 | частного адвоката |

| 122 | частного нотариуса |

| 124 | члена (главы) КФХ |

| 214 | российской организации |

| 217 | правопреемника российской организации |

| 222 | обособленного подразделения российской организации |

| 335 | обособленного подразделения иностранной организации в РФ |

| 350 | международной организации в России |

К разделу 1 заполняется приложение, состоящее из подразделов, обязательными для заполнения являются подразделы 1.1 и 1.2, а другие –при наличии информации.

За ошибки в расчетах и персональных данных

Если компания правильно сделала расчеты, но не торопится делать отчисления, на такой случай предусмотрены пени. Если же страхователь грубо нарушил расчеты — занизил базу расчета — то, по статье 120 НК РФ, предусмотрено материальное наказание в размере 20 % от суммы неуплаченных отчислений, но не менее 40 000 руб.

Отметим, что существует возможность избежать штрафных санкций. После получения отчета налоговики проводят проверку. Если во время нее выявлены какие-либо ошибки, страхователю отправляется соответствующее уведомление. Если отчет подавался в электронном виде, нарушителю дается 5 дней с момента получения уведомления на исправление ошибок. Если документ подавался на бумаге, то отводится 10 дней с момента отправки уведомления.

СЗВ-СТАЖ в ЗУП 2.5

Ежегодно сдаваемая в ПФР форма СЗВ-СТАЖ тоже изменилась согласно Постановлению Правления ПФ РФ от 06.12.2024 № 507п. На Инфостарте предлагается несколько вариантов ее формирования в «1С:Зарплата и управление персоналом» ред. 2.5.

Например, один автор опубликовал обработку, позволяющую выгрузить файл в новом формате из документа «СЗВ-СТАЖ». Выгрузка отвечает последним требованиям ПФР, в том числе, в отношении кода ДЛОТПУСК. Этот же автор предлагает выгрузку СЗВ-КОРР и заполнение СЗВ-КОРР на основании СЗВ-СТАЖ для ЗУП 2.5. Все эти решения можно скачать в одной публикации, стоимость каждого – 1 стартмани. Для работы следует подключить скачанную обработку в качестве внешней печатной формы в 1С.

Еще одна разработка предназначена для формирования файла и печати форм СЗВ-СТАЖ и ОДВ-1 в новом формате по документу «СЗВ-СТАЖ». Предлагается за 1 стартмани. В 1С обработка открывается через меню «Файл – Открыть».

Другой автор предлагает решение для формирования файла в новом формате. Обработку необходимо скачать за 1 стартмани и подключить к 1С через «Дополнительные отчеты и обработки».

И еще одна публикация поможет просто напечатать новый СЗВ-СТАЖ из ЗУП 2.5. Стоимость скачиваемого файла-обработки – 1 стартмани.

СФР: взносы «на травматизм» (ВнТ)

Несмотря на многочисленные изменения, появление СФР и применение ЕНП, оплачивать взносы на травматизм нужно в том же порядке, что и раньше. Сумма должна вноситься отдельной платежкой, и в этом кроется единственное различие, так как раньше страховые взносы относились к ФСС, теперь к СФР. Уплата взносов на травматизм осуществляется каждый месяц за предыдущий не позднее 15-го числа с учётом выходных и праздничных дней.

Скидки, надбавки, тарифы сохранились в прежнем размере: в зависимости от класса проф. риска уплачиваемая сумма варьируется от 0,2% до 8,5%. Показатель считают на основе:

- количества несчастных случаев на предприятии на 1000 работающих;

- отношение суммы страхового обеспечения к начисленной сумме взносов;

- среднее количество дней нетрудоспособности для одного страхового случая.

Сколько строк с номером 030 в отчете по страховым взносам

Действующую форму отчета по страховым взносам, подаваемого в налоговую службу 30-го числа месяца, наступающего за каждым из кварталов года, содержит приказ ФНС России от 18.09.2021 № ММВ-7-11/470@. Форма включает в себя 3 раздела, посвященных:

- итоговым цифрам расчетов, в котором предусмотрено 10 приложений, раскрывающих детали сводных начислений взносов на доходы, выплачиваемые наемным работникам;

- сведениям, подаваемым по крестьянским фермерским хозяйствам, к которому имеется только одно приложение, отражающее данные по каждому из членов КФХ;

- персональным сведениям о начислениях взносов по каждому из наемных работников.

Раздел 2, касающийся действующих КФХ, заполняется ими только один раз — по итогам года (п. 3 ст. 432 НК РФ), причем иные разделы отчета они не используют. Прочие работодатели, формируя расчет взносов, должны обязательно внести данные в разделы 1 и 3, но из 10 приложений к разделу 1 ими будут заполнены не все, поскольку помимо обязательных к представлению среди них имеются и те, которые заполняются лишь при наличии информации для внесения.

Строка с номером 030 присутствует в каждом из разделов отчета и в каждом из предусмотренных в нем приложений, кроме приложения 6 к разделу 1. То есть общее число строк с таким номером в отчете равно 17.

Новая форма РСВ с отчета за 1 квартал 2024 года

Ниже приведены основные изменения и нововведения, которые вступают в силу с новой формой РСВ:

1. Сумма больничного

Одним из ключевых изменений стало указание суммы начисленного больничного работникам организации. В новой форме отчета необходимо указать итоговую сумму больничного, начисленного за 1 квартал 2024 года.

3. Указание периода больничного

Также в новой форме РСВ необходимо указать период, за который начислено больничное. Информация о начислении больничного должна быть разделена на кварталы и указана отдельно для каждого работника организации.

5. Проверка и сравнение с предыдущим периодом

Один из важных моментов при заполнении новой формы РСВ — это проверка и сравнение с предыдущим периодом. Для этого необходимо учесть все изменения и нововведения, а также проанализировать отчет за предыдущий квартал и убедиться в правильности заполнения.

Ввод новой формы РСВ с отчета за 1 квартал 2024 года имеет целью более детальный и точный учет начислений и расчета РСВ. Это позволит представить более достоверную информацию и обеспечить более эффективное взаимодействие с государственными органами и контрольными органами.

Код тарифа плательщика в РСВ

- 01 – для применяющих основной тариф;

- 06 – для компаний, работающих в сфере информационных технологий;

- 07 – по взносам экипажей судна, числящегося в международном реестре;

- 10 – НКО на УСН;

- 11 – благотворительные организации-«упрощенцы»;

- 13 – участники проекта «Сколково»;

- 14 – участники СЭЗ (свободной экономической зоны) Крыма и Севастополя;

- 15 – резиденты территорий опережающего соцэкономразвития;

- 16 – резиденты «свободного порта Владивосток»;

- 17 – резиденты ОЭЗ (особой экономической зоны) в Калининградской области;

- 18 – для компаний-производителей анимации;

- 19 – участники специального административного района в Калининградской области и Приморском крае, выплачивающие доходы экипажу судов, зарегистрированных в Российском открытом судовом реестре.

- 22 — страхователи, ведущие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции

В нашем примере предприятие использует общий режим:

| Наименование тарифа | Код тарифа плательщика |

| Общий режим | 01 |

https://youtube.com/watch?v=r0wvhpKMwps%26pp%3DygVA0KHRgtGA0LDRhdC-0LLRi9C1INCy0LfQvdC-0YHRiyDQvtGC0YfQtdGCIDIwMjMgMyDQutCy0LDRgNGC0LDQuw%253D%253D

Заполнение титульного листа

На титульном листе не нужно заполнять часть: «Заполняется работником налогового органа», эту часть нужно оставить пустой. Остальная заполняется при наличии информации: ИНН и КПП, код периода, наименование организации, код ОКВЭД и ФИО лица, подписавшего РСВ и дату, код ФНС, код места сдачи отчетности.

| Код | Значение (по месту жительства или учета) |

| 112 | физлица (не ИП) |

| 120 | ИП |

| 121 | частного адвоката |

| 122 | частного нотариуса |

| 124 | члена (главы) КФХ |

| 214 | российской организации |

| 217 | правопреемника российской организации |

| 222 | обособленного подразделения российской организации |

| 335 | обособленного подразделения иностранной организации в РФ |

| 350 | международной организации в России |

К разделу 1 заполняется приложение, состоящее из подразделов, обязательными для заполнения являются подразделы 1.1 и 1.2, а другие –при наличии информации.

https://youtube.com/watch?v=y-WxgdQk1ZU%26pp%3DygVH0KDQsNGB0YfQtdGCINC_0L4g0LLQt9C90L7RgdCw0Lwg0LfQsCA5INC80LXRgdGP0YbQtdCyINCyIDIwMjMg0LPQvtC00YM%253D

Пример расчёта для заполнения РСВ

Чтобы проще было понять, как заполнять РСВ, разберём это на примере субъекта малого предпринимательства ООО «Весна». Данные для расчёта взносов представлены в таблице.

Таблица 1. Исходные данные

| Параметр | Значение |

|---|---|

|

Название |

ООО «Весна» |

|

Единственный работник |

Борисов Иван Сергеевич, директор |

|

Зарплата работника |

100 000 рублей / месяц |

|

Были ли другие выплаты |

Нет |

|

Было ли превышение предельной величины базы для начисления взносов (2 225 000 рублей) |

Нет |

|

МРОТ на начало 2024 года |

19 242 рубля |

|

Ставка взносов по единому тарифу в пределах МРОТ |

30% |

|

Ставка взносов по единому тарифу свыше МРОТ |

15% |

Сначала нужно рассчитать взносы работника. Поскольку компания является субъектом МСП, то ежемесячно применяет два разных тарифа:

- 30% – с суммы 19 242 рубля;

- 15% – с суммы 80 758 (100 000 — 19 242).

Рассчитаем страховые отчисления за один месяц отчётного периода:

19 242 * 30% + 80 758 * 15% = 5 772,6 + 12 113,7 = 17 886,3 рубля.

Поскольку в нашем примере сумма выплат постоянная, то все прочие месяцы взносы меняться не будут. Поэтому для упрощения примера сразу приведём результаты расчётов (в рублях).

Таблица 2. Расчёт взносов для примера

| Доход до МРОТ | Взносы по ставке 30% (до МРОТ) | Доход сверх МРОТ | Взносы по ставке 15% (сверх МРОТ) | Всего доход | Всего взносов | |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Январь | 19242 | 5772,6 | 80758 | 12113,7 | 100000 | 17886,3 |

| Февраль | 19242 | 5772,6 | 80758 | 12113,7 | 100000 | 17886,3 |

| Март | 19242 | 5772,6 | 80758 | 12113,7 | 100000 | 17886,3 |

| Итого за 3 последних месяца | 57726 | 17317,8 | 242274 | 36341,1 | 300000 | 53658,9 |

| Итого с начала года | 57726 | 17317,8 | 242274 | 36341,1 | 300000 | 53658,9 |

Обратите внимание: при заполнении РСВ за 1 квартал две последние строки будут совпадать, но в остальных периодах они будут отличаться

Как СФР возмещает расходы в 2024 году

Существует несколько способов возмещения расходов СФР в 2024 году. В этом тексте мы рассмотрим основные из них.

1. Оформление больничного листа

Для того чтобы получить возмещение расходов по больничному, работник должен оформить больничный лист и предоставить его в Социальный фонд России (СФР). В больничном листе указывается срок и причина отсутствия на работе, а также сумма, которую работник просит возместить.

2. Расчет и выплата возмещения

После предоставления больничного листа в СФР, специалисты фонда осуществляют расчет суммы, которую необходимо выплатить работнику. Расчет производится исходя из установленных норм и правил, а также учета индивидуальных особенностей каждого случая.

После расчета суммы возмещения, СФР осуществляет ее выплату по банковскому переводу на счет работника или через почтовый перевод

Важно отметить, что выплата возмещения производится только после предоставления всех необходимых документов и соблюдения установленных сроков

3. Налоговые вычеты и льготы

Кроме возмещения расходов по больничному, работники также могут воспользоваться налоговыми вычетами и льготами в 2024 году. Например, если работник получает больничные выплаты от СФР, эти суммы могут быть освобождены от налогообложения или учтены при расчете налоговой базы.

4. Использование медицинского страхования

Если у работника есть медицинское страхование, он может воспользоваться этой услугой для возмещения расходов в случае болезни. В таком случае, работник обращается в страховую компанию, предоставляет необходимые документы и получает возмещение в соответствии с действующей полисом.

5. Обращение в Министерство труда и социальной защиты

Если возникли сложности с получением возмещения расходов от СФР, работник может обратиться в Министерство труда и социальной защиты с жалобой на неправомерные действия. В таком случае, специалисты Министерства будут рассматривать жалобу и принимать соответствующие меры.

Рсв за 1 квартал 2021 на бумажном носителе ип порядок сдачи

Как уже упомянуто выше, даже если не было хоздеятельности и выплат физлицам на договорах, РСВ всё равно сдают. Только оформляют нулевой отчет. Состав его тоже не поменялся:

- титульный лист;

- раздел 1 (с нулями в строках для суммовых значений, без приложений, в строке 001 проставляют код «2»);

- раздел 3 (с персональными данным по каждому «физику», пустой строкой 010 и нулями в строках для суммовых значений).

Сдают нулевой расчет по взносам в те же сроки и по тем же правилам (электронно или на бумаге), что и остальные РСВ. Штраф за несдачу составит 1000 рублей.

В новом РСВ 2021 следует применять новые коды, установленные для льготных категорий страхователей:

- 20 – субъекты малого и среднего бизнеса (МСП);

- 21 – субъекты малого и среднего бизнеса из наиболее пострадавших отраслей (которые применили нулевые тарифы страховых взносов за апрель, май и июнь 2020);

- 22 — страхователи, ведущие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции.

Кому нужно сдавать РСВ в 2023 году?

Расчет по страховым взносам 2023 стал осуществляться по единым тарифам без разбивки на фонды, действующим в границах установленной единой предельной величины базы. Единый тариф с 2023 года стал составлять 30%, а при превышении границы предельной величины – 15,1%. Также стал действовать единый пониженный тариф 15% c выплат выше МРОТ для МСП.

Учитывая, что МРОТ 2023 для расчета страховых взносов составляет 16 242 рублей, то предельная база страховых взносов на 2023 в соответствии с Постановлением правительства №2143 от 25.11.2022 года составила 1 917 000 рублей.

Расчет обязаны сдавать:

- лица, производящие выплаты и иные вознаграждения физическим лицам;

- ИП, адвокаты, медиаторы, нотариусы, занимающиеся частной практикой, арбитражные управляющие, оценщики, патентные поверенные и иные лица, занимающиеся в установленном законодательством РФ порядке частной практикой, не производящие выплаты и иные вознаграждения физическим лицам.

Листы в составе нового РСВ

В обновленном РСВ будет 4 раздела (на данный момент их 3).

В разделе 1 указывается информация об обязательствах плательщика по страхвзносам, а именно здесь нужно проставлять суммы страхвзносов, которые требуется заплатить по:

- страхованию на ОПС, ОМС и ВНиМ (общей суммой по этим страхвзносам);

- страхованию на ОПС по доптарифам;

- дополнительному социальному обеспечению (страхвзносы за членов летных экипажей воздушных судов гражданской авиации, а также страхвзносы за отдельных категорий сотрудников компаний угольной промышленности).

Внимание! Не требуется разделение суммы страхвзносов по видам страхования. Они будут считаться по единому тарифу в зависимости от того, имеется превышение предельного размера базы по страхвзносам либо отсутствует

В разделе 1 будут 3 подраздела и 4 приложения.

В подразделе 1 разд. 1 потребуется указывать:

- стр. 010 — кол-во застрахованных лиц;

- стр. 020 — кол-во лиц, с выплат которым рассчитаны страхвзносы;

- стр. 021 — в т.ч. кол-во лиц, выплаты по которым не превысили предельную базу по страхвзносам;

- стр. 022 — в т.ч. кол-во лиц, выплаты по которым превысили предельную базу по страхвзносам;

- стр. 030 — размер всех вознаграждений, которые облагаются страхвзносами по ст. 420 НК;

- стр. 040 — необлагаемые суммы по ст. 422 НК;

- стр. 050 — база для расчета страхвзносов;

- стр. 051 — в т.ч. сумма, которая не превышает предельную величину;

- стр. 052 — в т.ч. сумма, которая превышает предельную величину.

Кроме того, отдельно в этом подразделе указываются суммы страхвзносов:

- стр. 061 — с базы, которая не превышает предельную величину;

- стр. 062 — с базы, которая превышает предельную величину.

Все суммы проставляются по нарастающей с начала года, а также с помесячной разбивкой в текущем отчетном периоде.

Информация в подраздел 1 вносится согласно применяемым тарифам страхвзносов, кодировка которых определяется на основании прил. № 5 к Порядку заполнения. Кодировка тарифа ставится в стр. 001 этого подраздела. Когда в течение отчетного периода применяется больше одного тарифа, в РСВ нужно включать столько подразделов 1, сколько было тарифов.

В подразделе 2 разд. 1 указывается расчет страхвзносов на ОПС по доптарифам для лиц, которые имеют право на досрочную пенсию.

Приложения к разд. 1 заполняют те страхователи, которые применяют пониженные тарифы страхвзносов:

- прил. 1 — IT-компании и из сферы радиоэлектроники;

- прил. 2 — НКО на УСН;

- прил. 3 — российские компании, которые производят и продают свою анимационную аудиовизуальную продукцию;

- прил. 4 — компании, производящие выплаты в пользу обучающихся по очной форме за работу в студотрядах, включенных в федеральный или региональный реестр молодежных и детских объединений с господдержкой, по трудовым или ГПХ договорам.

На данный момент информация по выплатам за работу в студотрядах указывается в прил. 7 к разд. 1 формы РСВ. С этих выплат не начисляются страхвзносы на ОПС (пп. 1 п. 3 ст. 422 НК), но со следующего года эта норма перестанет действовать. С 2023 года выплаты за работу в студотрядах будут облагаться всеми видами страхвзносов, однако по сниженным тарифам (новый пп. 20 п. 1 ст. 427 НК).

Другие разделы РСВ остались прежними:

- разд. 2 — для указания сводной информации об обязательствах плательщиков-глав КФХ;

- разд. 3 — для указания персонифицированных сведений застрахованных лиц.

По разделам 2 и 3 никаких корректировок с 2023 года не предусмотрено.

Важно! В новом РСВ не надо в отдельном подразделе или приложении указывать информацию об иностранцах и лицах без гражданства, временно пребывающих в РФ. На данный момент сведения фиксируются в прил

6 к разд. 1, т.к. с выплат этим лицам взносы на ВНиМ считаются по ставке 1,8% вместо стандартной 2,9%. С 2023 года временно пребывающие иностранцы и лица без гражданства будут включаться в число застрахованных по всем видам страхования. Страхвзносы, в т.ч. и на ВНиМ с выплат в их пользу потребуется рассчитывать по единым тарифам, как и с выплат гражданам России.