Зачем работать с самозанятыми

- Меньше работы отделу кадров. При приёме на работу физического лица появляется много бумажной волокиты: принять на работу, оформить трудовой договор, включить в штатное расписание, рассчитать зарплату и перечислить налоги, начислять отпускные. При работе с самозанятым достаточно оформить договор и получить чек за оказанные услуги.

- Низкие налоги. Затраты на самозанятого равны нулю. Все налоги они платят сами, зато организация экономит на страховых взносах 30%, подоходном налоге и социальных выплатах.

- Увеличение расходов. Стоимость услуг включается в расходы организации. Бумажный или электронный чек, полученный от самозанятого, можно списать в затраты и снизить налогооблагаемую базу.

Налоговый вычет и налоговый бонус в 2024 году

При регистрации самозанятому начисляется налоговый вычет в размере 10 000 рублей. Эта сумма не может быть получена на руки целиком или частично. Однако она уменьшает величину налога на самозанятость:

- с 4% до 3% при работе с физлицами;

- с 6% до 4% при работе с юрлицами.

Каждый раз при уплате налога налоговый вычет будет снижаться на величину «скидки». Таким образом, пока у вас не потрачена вся сумма налогового вычета, то ставки налогов будут составлять 3-4% вместо 4-6%.

Возьмем пример, приводимый выше, и подсчитаем налог по льготной ставке. Напомним, что самозанятый продал 5 тортов по 1500 рублей физлицам и 10 тортов юрлицу за 20 000 рублей. Рассчитаем размер налога со скидкой:

- 3% * 5 * 1500 = 225 рублей — налог с услуг для физлиц (вместо 300 рублей);

- 4% * 20000 = 800 рублей — налог с услуги для юрлица (вместо 1200 рублей).

Разница между налогом для самозанятого с вычетом и без вычета составляет 475 рублей. На эту сумму и уменьшится налоговый вычет: вместо 10 000 рублей у самозанятого в следующем месяце будет вычет на 9 525 рублей. И так далее — до полного исчерпания вычета.

Таким образом, платить самозанятым гражданам ничего не нужно было до тех пор, пока этот бонус и вычет не исчерпают себя. Однако в декабре 2020 года алгоритм начисления налога вернулся к прежнему механизму, и теперь обе эти суммы только уменьшают налог до 3% и 4% соответственно.

Будет ли в 2024 году предоставляться дополнительный налоговый бонус – неизвестно. Однако маловероятно, что государство, сворачивая прочие меры поддержки, оставит преференции самозанятым. Скорее всего, теперь при регистрации с 2024 года начислят самозанятым налоговый вычет в 10 000 рублей и всё.

Налоговый бонус где?

Как проверить статус самозанятого

Перед тем как начинать сотрудничество с самозанятым, компании или ИП нужно проверить его статус. Узнать, действительно ли человек зарегистрирован как плательщик налога на профессиональный доход.

Это необходимо, чтобы быть уверенным, что при работе с физическим лицом не нужно удерживать НДФЛ и платить страховые взносы с его вознаграждения.

Вот как сделать такую проверку:

- перейти в специальный сервис на сайте ФНС;

- указать ИНН физического лица;

- указать дату, на которую нужно проверить статус самозанятости.

В ответ на запрос сервис выдаст результат — сразу под поисковым запросом.

Основные пункты договора с самозанятым лицом

Перед заключением соглашения с самозанятым необходимо проверить его статус – чтобы убедиться, действительно ли он зарегистрирован в качестве самозанятого лица и платит НПД. Для этого можно попросить у него справку о постановке на учет в качестве самозанятого, она формируется в приложении «Мой налог». Также можно самостоятельно проверить статус самозанятого в реестре ФНС, зная его ИНН.

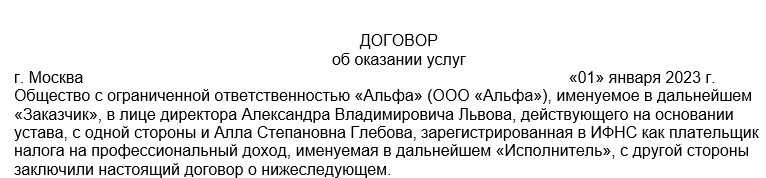

Преамбула и статус самозанятого

Прежде всего, нужно указать информацию о сторонах сделки. А для этого нужно разобраться, как прописать самозанятого в договоре:

- в самом начале должно быть указано, что исполнитель зарегистрирован самозанятым и уплачивает НПД;

- желательно (но не обязательно) указать номер и дату справки, которую он предоставит.

Пример такой преамбулы выглядит следующим образом:

В противном случае такой договор будет считаться заключенным с физическим лицом. Тогда заказчику услуг (ИП или организации) придется платить за исполнителя НДФЛ и страховые взносы, а также подавать соответствующую отчетность.

Предмет договора

Предметом договора является конкретная работа или услуга. Например, создание игрушки ручной работы, разработка сайта, написание статьи в блог и похожие услуги.

При этом важно обратить внимание, что это именно конкретная услуга или товар – нельзя писать, что исполнитель будет писать статьи в блог в течение месяца, это уже похоже на трудовые отношения

Стоимость работ или услуг

В договоре может быть указана как фиксированная стоимость за конкретную работу, так и любые другие условия. В том числе, оплата за часть проекта, весь проект, за конкретные задачи, указанные в техзадании или приложении к документу.

Стоимость указывается полностью – НПД с полученного дохода исполнитель будет уплачивать самостоятельно. Хотя никто не запрещает ему договориться о том, чтобы цена была увеличена на те 4% или 6%, которые он оплачивает, от изначальной суммы.

Сроки

Договор можно заключить как на разовую услугу, так и на определенный проект. В последнем случае главное, чтобы проект имел конечный результат и его не признали трудовыми отношениями. Срок устанавливается любой – хоть 1 час, хоть 1 год.

Прием работы

Чтобы подтвердить факт выполнения работ, стоит правильно прописать процедуру приема:

исполнитель обязан предоставить чек покупателю – это обязательно как для самого самозанятого, так и для юридических лиц (потому что иначе ФНС обяжет заказчика уплатить налоги за исполнителя);

в некоторых случаях исполнитель должен предоставить акт выполненных работ – поэтому в договоре важно описать, когда, как и в какой форме он составляется и подается.

Что касается чеков, даже несмотря на то, что исполнитель обязан выдавать их всегда, а заказчик имеет право пожаловаться в налоговую на их отсутствие, лучше застраховать себя заранее от подобных случаев и включить в договор этот пункт.

Ответственность

Стороны могут прописать в договоре любые формы ответственности за нарушения, в том числе неустойки, пени и штрафы. За невыполненные работы, срыв сроков, а также за то, что исполнитель не уведомит заказчика об утрате статуса самозанятого.

Условия расторжения

Расторжение договора проходит точно так же, как и любой другой гражданско-правовой договор:

- в одностороннем порядке,

- по соглашению обеих сторон,

- через судебное производство.

В договоре также можно прописать нюансы расторжения. Например, если лицо прерывает соглашение самостоятельно, оно обязано уплатить понесенные другим лицом расходы и убытки.

Дата и подписи

Это обязательные элементы в любом договоре, заключаемом по российскому законодательству. Обычно проставляются в конце соглашения.

Если же договор подписан электронными подписями, то в итоговом варианте данные об УКЭП будут проставлены на листе автоматически специальной программой.

Приложения к соглашению

В приложения обычно выносят слишком объемные пункты – списки, реестры, образцы документов и прочее. То есть, приложения могут дополнять условия договора, но не изменяют их.

К каждому договору возможно прилагать бесконечное количество приложений, если это необходимо. В случае с самозанятыми приложения обычно содержат перечень выполняемых работ или поставляемых товаров, их стоимость, технические задания, образцы актов выполненных работ и т. д.

Как подтвердить факт оплаты

Правила не обязывают плательщика НПД иметь онлайн-кассу. После получения вознаграждения за работу самозанятый обязан сформировать через приложение «Мой налог» чек и предоставить его заказчику в бумажном или электронном виде:

- Если оплата происходит наличными, чек необходимо пробить сразу после получения денег.

- При безналичном расчёте, чек нужно выставить не позднее 9 числа следующего месяца.

Чек — это главный документ, который служит доказательством факта оплаты. На его основании юрлицо сможет провести операцию через бухгалтерию и подтвердить свои расходы. В сформированном документе должна быть прописана следующая информация:

- название и ИНН компании-заказчика;

- ФИО и ИНН самозанятого;

- дата и время получения оплаты;

- вид налогового режима;

- сумма вознаграждения;

- наименование услуги;

- QR-код.

Вот так выглядит чек:

Отказ со стороны самозанятого своевременно предоставить чек рассматривается как факт уклонения от уплаты налогов. За это нарушение штрафуют:

- в первый раз на 20% от общего размера вознаграждения;

- повторно в течение полугода на 100% прибыли.

В законе есть пункт о возможном сбое системы, штрафовать в таком случае плательщика НПД никто не будет. Но исполнитель обязан выдать чек в течение суток после восстановления работы сервиса.

Как платить самозанятым

В оплатах нет ничего сложного — платят самозанятым точно так же, как и частным лицам. Например на личную карту по реквизитам или на электронный кошелек. Но дьявол, как всегда, кроется в деталях.

Перед каждой оплатой стоит проверить статус самозанятого. Отказаться от этого налогового статуса человеку так же легко, как и получить его. И, если проверка выяснит, что на момент оплаты исполнитель не был самозанятым, можно нарваться на неприятности: налоговая доначислит НДФЛ и взносы на пенсионное страхование за каждый месяц по каждому такому человеку.

Кроме того, не забудьте запросить у самозанятого чек из личного кабинета налоговой. Только он является подтверждением сделки, своеобразным актом оказания услуг. Приложив его в отчёт, вы сможете уменьшить уплату налога на сумму, уплаченную самозанятому за услуги. Это касается работодателей, что работают по ОСНО, ЕСХН и УСН «»доходы минус расходы».

Например чек за оплату на 50 000 рублей означает уменьшение налоговой базы на эту же сумму. Поэтому не забывайте запрашивать чеки после каждой оплаты. Хранить и передавать их в бумажном виде не требуется.

Договор организации или физического лица с самозанятым лицом — лучшие образцы 2024 года для скачивания

Рассмотрим несколько вариантов заключения контракта с самозанятым— предложенные шаблоны вы можете скачать и внести свои данные (а также дополнить на свое усмотрение).

Возможно, вам будут полезны шаблоны актов о выполнении работ к договору с самозанятым.

Договор возмездного оказания услуг

Самый распространенный вариант оформления сотрудничества с самозанятым — заключение договора возмездного оказания услуг, одного из видов договоров ГПХ. Предлагаем вам скачать готовый бланк: заполните в нем данные сторон и наименование услуги (работ): бухгалтерские, строительные работы, услуги копирайтера, репетитора и так далее. Шаблон может быть использован для оформления сотрудничества как с организацией, так и с физлицом. В последнем случае потребуется указать его паспортные данные.

СКАЧАТЬ ШАБЛОН

Бланк предполагает указание цены и срока указания услуг.

Если итоговая цена пока неизвестна, вы можете не указывать их в договоре, добавив пункт: «Стоимость работ определяются соответствующим приложением к данному Договору, которое является его неотъемлемой частью».

Бланк указывает на необходимость предъявления самозанятым справки о своем статусе. Получить ее можно в электронном виде в приложении « Мой налог» в разделе «Прочее» — «Справка».

Договор самозанятого с физическим лицом

В этом случае можно использовать бланк из предыдущей главы, указав вместо наименования компании ФИО гражданина и его паспортные данные.

СКАЧАТЬ ШАБЛОН

Приведу дополнительно еще один вариант оформления в свободной форме. Помимо договора, этот шаблон содержит акт о выполненных работах.

Договор с самозанятым на оказание услуг: чем отличается от стандартного договора ГПХ

Отличия обычного бланка договора гражданско-правового характера (ГПХ) от контракта с самозанятым я обозначила выше, когда рассказывала о его особенностях.

Прикладываю стандартный бланк договора ГПХ, который вы можете скачать и редактировать, в зависимости от специфики вашей деятельности.

СКАЧАТЬ ШАБЛОН

Если нужен готовый вариант шаблона, воспользуйтесь вариантом выше (договор возмездного оказания услуг).

Договор подряда с самозанятым

Договор подряда, как и возмездного оказания услуг, являются разновидностями договора ГПХ. С самозанятым можно оформить и такой документ, применив к нему изменения, характерные для данного налогового режима (смотрите выше): указать, что Исполнитель является плательщиком НПД, обязан выдавать чек и сообщать Заказчику об изменении своего статуса. Выплаты не облагаются НДС.

Я прилагаю стандартный шаблон, который вы можете скачать и внести изменения согласно специфике сотрудничества с самозанятым.

СКАЧАТЬ ШАБЛОН

Или воспользуйтесь готовым шаблоном из раздела выше о договоре возмездного оказания услуг, составленным с учетом режима НПД.

Составление договора с особыми условиями

Вы вполне можете отредактировать любой из скачанных бланков, опираясь на особенности сотрудничества с самозанятым

Например, можно включить пункты о штрафах за просрочку работ, условиях гарантии, о подписании документов электронной подписью (при удаленном взаимодействии), передаче исключительных прав на интеллектуальную собственность (что важно при заказах контента, программных продуктов) и так далее

Внесение пункта об интеллектуальной собственности в договор.

Прикладываю пример подобного договора — возможно, вы возьмете что-то на вооружение.

СКАЧАТЬ ШАБЛОН

Возможно, вам будет полезна статья о том, как составить договор самозанятому репетитору+шаблоны для скачивания.

Какие есть подводные камни

Но есть тут и определённые сложности, к которым нужно подготовиться.

- Из-за «антиотмывочного» закона ФЗ-115 банки с подозрением относятся к платежам физическим лицам на карту. Поэтому всегда есть шанс нарваться на блокировку счёта. Особенно если массовые выплаты разным физлицам — нетипичное для вас финансовое поведение.

Избавиться от блокировки не сложно. Всё, что нужно, — договор и чеки, подтверждающие легальность выплат. Но даже в нескольких днях простоя для бизнеса из-за блокировки счёта приятного мало.

- Самозанятый может аннулировать чек после сделки и не заплатить с неё налог. Если об этом узнают в налоговой — а они обязательно узнают в момент получения вашей годовой отчётности, — у инспекторов возникнет вопрос: почему вы перевели деньги физлицу, а с них никто не заплатил налоги. И могут доначислить вам НДФЛ и взнос в ФСС на сумму транзакции.

Если исполнитель просто предоставит некорректный чек (с опечаткой в названии фирмы или ошибкой в дате) — налоговая не спишет вам его услуги из налоговой базы.

- И наконец, самое серьёзное — в ФНС могут заподозрить, что самозанятый на самом деле ваш штатный сотрудник, но вы не оформляете его, чтобы не платить взносы. Это грозит штрафом до 10 000 рублей для ИП и до 100 000 для юрлиц. Притом с обязательной выплатой всех страховых взносов и НДФЛ с момента заключения договора.

Налогообложение

Юридические лица вправе учитывать при расчете прибыли расходы по договорам с самозанятыми гражданами. Условием является наличие первичных документов.

Система налогообложения физлиц и предпринимателей специфична. Все платежные операции фиксируются в мобильном приложении. Ставки зависят от статуса покупателя:

- рядовые граждане – 4%;

- организации – 6 %.

Для вновь зарегистрировавшихся плательщиков действует особая льгота. Бонус в 10 000 рублей предоставляется однократно и используется в целях дополнительного понижения ставки. Тариф с доходов от рядовых граждан уменьшается на 1%, от компаний – на 2% (ст. 12 закона 422-ФЗ).

Расчет налогов проводится системой. Никакой отчетности плательщик НПД не сдает. По окончании налогового периода, равного 1 месяцу, в личном кабинете появляется квитанция. Деньги можно перечислить с банковской карты, коммерческого счета. Принимаются платежи в бюджет и во всех расчетно-кассовых центрах. Вносить средства самозанятые граждане обязаны до 25 числа следующего месяца. Согласно ст. 43 НК РФ исполнить налоговые обязанности за плательщика могут третьи лица (например, родственники).

От страховых взносов плательщики налога на профессиональный доход освобождены. Льгота распространяется не только на рядовых физлиц, но и зарегистрированных предпринимателей. При этом самозанятых граждан не лишают права на заключение договора добровольного пенсионного страхования (ст. 29 закона 167-ФЗ).

Отчисления в ФОМС РФ производятся из суммы налога. Оставшаяся часть идет в региональный бюджет.

Специальных льгот для компаний, заключивших договоры с самозанятыми гражданами, не установлено. Впрочем, организации защищены от риска возложения обязанностей задним числом. Если в процессе работы физлицо превысит лимит годового дохода, доначислений не последует. Новые правила придется применять лишь с момента нарушения условий НПД. За минувший период НДФЛ и страховые сборы взыскивать не будут.

Как бизнес может платить налог за самозанятого

С компаний, привлекающих к сотрудничеству самозанятых, снимается обязанность по уплате страховых взносов и удержания с выплат НДФЛ. Но при этом заказчик должен контролировать статус плательщика НПД. В договоре обычно фиксируется, что самозанятый при утрате статуса должен оповестить об этом заказчика. По разным причинам этот пункт исполнителем может игнорироваться. В таком варианте вознаграждение будет облагаться, как выплата физическому лицу со всеми вытекающими, – страховыми взносами, перечислением в бюджет НДФЛ, включением такой уплаты в расчет 6-НДФЛ и форму ЕФС-1.

Но законодательство не запрещает уплатить налог за самозанятого. Согласно ст. 45 НК это может сделать как любой человек, так и компания. Юридическое лицо может учесть выплаченное вознаграждение в расходах по ОСНО, ЕСХН и УСН «Доходы минус расходы». Особых разрешений или доверенностей для этого не требуется. Единственным документом, подтверждающим расход в этом случае, является чек от самозанятого.

Кто может стать самозанятым

У статуса самозанятого есть сразу нескольких ограничений:

- надо зарабатывать не более 2,4 млн рублей в год. Если доход выше, то самозанятого автоматически переведут на НДФЛ;

- работать самостоятельно, то есть нельзя нанимать сотрудников;

- заниматься только разрешёнными видами деятельности, причём можно совмещать сразу несколько. Например, быть репетитором и фотографом.

Виды деятельности самозанятых

Самозанятые могут предоставлять услуги, продавать вещи собственного производства и сдавать в аренду жилье.

Самозанятый может заниматься сразу несколькими видами деятельности.

Этот налоговый режим подходит для разных профессий. Вот только несколько примеров:

- Информационные услуги и маркетинг: переводчик, копирайтер, маркетолог, блогер, автор статей, SMM-менеджер, таргетолог.

- Образование: учитель, репетитор, тренер, няня, автор курсов, продюсер онлайн-школы.

- Кулинария: повар, кондитер, пекарь.

- Красота и мода: модель, парикмахер, стилист, мастер тату, косметик, мастер маникюра, швея, модельер, дизайнер.

- Помощь по дому и ремонт: сантехник, электрик, уборщик, мастер по ремонту бытовой техники, строитель, столяр, плотник.

- IT-сфера: программист, веб-разработчик, компьютерный мастер, аналитик данных, системный администратор.

- Здоровье и спорт: диетолог, логопед, массажист, тренер, инструктор, психолог, сиделка.

- Развлечения и творчество: аниматор, ведущий свадеб, гид, артист, музыкант, оператор, фотограф, художник, мастер по пошиву кукол или другим видам декоративно-прикладного искусства.

- Финансы и юридические услуги: бухгалтер, юрист, налоговый консультант, финансовый консультант.

Статус самозанятого может оформить даже работающий по трудовому договору человек. Это не запрещено. Но есть ограничение – человек не может одновременно оказывать дополнительные услуги в статусе самозанятого действующим или бывшим работодателям (с момента увольнения должно пройти не менее двух лет). Это условие указано в законе о самозанятых № 422-ФЗ.

Людям со статусом самозанятых нельзя перепродавать товары (произведённые не ими), продавать подакцизные или маркированные товары, реализовывать полезные ископаемые (песок, уголь), работать посредником. Подробный список разрешённых и запрещённых для самозанятых занятий есть в Федеральном законе от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход»».

Что проверить перед началом работы с самозанятым

Чтобы начать работать с самозанятым, достаточно заключить гражданско-правовой договор. Перед заключением договора убедитесь, что:

- У исполнителя действительно есть статус самозанятого. Проверить это можно на сайте ФНС. Для этого введите ИНН самозанятого и дату, на которую хотите узнать статус.

- у него нет сотрудников, с которым оформлены трудовые договоры;

- У несовершеннолетнего самозанятого есть письменное разрешение от родителей на сделку;

- его деятельность не попадает под исключения. Так, самозанятые не могут перепродавать товары;

Если самозанятый в статусе ИП потеряет право на НПД, для заказчика это ничем не грозит. ИП должен сам задекларировать свои доходы и заплатить налоги.

Перед заключением договора попросите самозанятого предоставить справку о регистрации его в качестве плательщика налога на профессиональный доход. И регулярно проверяйте его статус, чтобы обезопасить себя от лишних трат и штрафов.

Если самозанятый в статусе ИП, потеря права на НПД для заказчика ничем не грозит. За ИП по гражданско-правовому договору вы никогда не платите налоги и взносы, какой бы режим он не применял.

Нет времени вести кадровый учёт?

Возьмём его на себя от 833 рублей в месяц

Узнать подробнее

Как заключить договор с самозанятым

Главное — в договоре в самозанятым не должно быть формулировок трудового договора: работник, сотрудник, оплата труда, премия, заработная плата, рабочее время. Иначе налоговая может переквалифицировать договор в трудовой.

Из договора должно быть понятно, что вы — заказчик, а не работодатель, а самозанятый — исполнитель, а не наёмный сотрудник.

Добавьте в договор пункты, которые обезопасят вас от рисков:

- Укажите, что исполнитель — плательщик налога на профессиональный доход;

- Чётко пропишите услугу, которую будет выполнять самозанятый. Проверьте, чтобы не было ссылок на должностные инструкции и корпоративные договоры.

- Установите вознаграждение за результат, а не за регулярное выполнение должностных обязанностей.

- Избегайте формулировок про системность выполнения услуг и бессрочность.

- добавьте пункт об ответственности за снятие с учёта в качестве плательщика налога на профессиональный доход. Если такое произойдёт, исполнитель обязан письменно уведомить вас в течение 3-х рабочих дней. Кроме этого, предусмотрите штраф, если он не передаст вам чек или не сообщит о снятии с учёта как плательщик НПД.

- Уберите из договора место работы — у самозанятого оно может меняться.

Какие документы оформить при работе с самозанятым

Документооборот при работе с самозанятым-физ-лицом и ИП-самозанятым одинаковый. После оплаты услуг самозанятый предоставит вам чек из приложения «Мой налог».

По закону чек — единственный обязательный документ при работе с самозанятыми. С ним вам точно не доначислят страховые взносы и НДФЛ.

Чек может быть на бумаге получить на бумаге или электронный. Электронный чек можно получить такими способами:

- самозанятый пришлёт вам на электронную почту или в любой из мессенджеров;

- считать QR-код на чеке с помощью смартфона или планшета.

Если вы планируете подписать договор с иностранцем-самозанятым, кроме Белоруса, вам необходимо в течение 3 рабочих дней известить МВД. А после окончания работ, направить ещё одно уведомление о расторжении договора. Иначе на компанию наложат штраф до 800 тысяч рублей.

Способы оплаты

Самозанятые могут принимать оплату разными способами — ограничений для них нет. Деньги могут поступать безналичным способом на личную банковскую карту, на расчетный счет, посредством интернет-эквайринга.

Но эти способы не всегда подходят юридическому лицу. Компания может перевести оплату на карточку самозанятого. Есть вариант оплаты наличными, но не больше 100 000 рублей в месяц. Юридическое лицо не может перевести самозанятому оплату по номеру карты — такой платеж не пропустит бухгалтерия, которой для отчетности требуются полные реквизиты. В них входят: наименование банка, номер расчетного счета, БИК, корреспондентский счет, код подразделения банка и его адрес.

В некоторых случаях компании удобнее платить наличными. Это возможно, если компания работает с плательщиком НПД лично, а не удаленно. Например, компания решила купить у самозанятого какие-то подарочные изделия ручной работы. Оплату наличными обязательно следует прописать в договоре, операцию внести в бухгалтерскую отчетность и потребовать у самозанятого чек.