Почему бизнесу выгодно работать с самозанятыми

При работе с самозанятыми бизнес может сэкономить на налогах и взносах с зарплаты. А это страховые взносы 30% и НДФЛ 13%. Компания тратится только на вознаграждение самозанятому. Если вы договорились, что самозанятый выполнит работу за 50 тысяч рублей, только эти 50 тысяч и потратите.

У компании нет перед самозанятыми обязанностей работодателя: не нужно оплачивать оплачиваеть отпуска, больничные листы и другие социальные пособия.

Кроме этого, самозанятые сами обеспечивают себе рабочее место и платят налоги в бюджет.

Работать с самозанятыми выгодно ещё и потому, что у стороннего специалиста может быть больше опыта и профессионализма. Держать в штате таких матёрых специалистов дорого, а заказывать у них услуги по мере необходимости обойдётся дешевле.

Как составить договор с самозанятым бухгалтером

Правильный документооборот при работе с бухгалтером — плательщиком НПД поможет избежать споров с налоговыми органами. Сделки оформляются следующими документами:

- договор возмездного оказания услуг;

- справка налогоплательщика НПД;

- чек на каждую выплату, сформированный из приложения самозанятого;

- акт выполненных работ.

С самозанятым бухгалтером договор возмездного оказания услуг составляется по правилам главы 39 ч. 2 ГК РФ и содержит обычные для этого соглашения условия, такие, как предмет договора, права и обязанности сторон, цена и порядок расчетов и др., как и в нашем примере.

Нажмите на картинку, чтобы увеличить ее.

Дополнительно необходимо включить формулировки и условия, связанные со статусом самозанятого и особенностями работы с ним. Во-первых, статус налогоплательщика НПД необходимо подтвердить, для этого необходимо запросить у будущего исполнителя справку по форме, утвержденной Письмом ФНС России от 05.06.2019 № СД-4-3/10848. Она формируется через приложение для плательщиков НПД. А в ГПД включить условие об обязательном информировании заказчика о потере права на использование налога на профессиональный доход.

Это случается, например, если доходы самозанятого в текущем году превысят 2,4 млн руб., и тогда у заказчика возникнет обязанность по исчислению и уплате НДФЛ и страховых взносов.

ВАЖНО!

Перед каждой выплатой самозанятому проверяйте его статус через сайт, здесь необходимо ввести ИНН и дату, на которую интересует статус.

Во-вторых, необходимо закрепить обязанность исполнителя выдавать чек после оплаты услуг заказчиком и штраф за нарушение этого условия. Чек позволит учесть в расходах затраты на услуги (ч. 8 ст. 15 Закона № 422-ФЗ о самозанятых).

В-третьих, хорошим примером договора самозанятым на первичные бухгалтерские услуги или другие будет тот, который не содержит признаков трудового. В таблице даны для сравнения формулировки условий соглашений, заключенных с бухгалтером-работником и бухгалтером-самозанятым.

|

Условия |

Формулировка в трудовом договоре |

Формулировка договора оказания услуг |

|---|---|---|

|

Стороны |

Работодатель и Работник |

Заказчик и Исполнитель |

|

Наименование Не стоит упоминать название должности в наименовании ГПД (неправильными являются образцы «договора с надомным бухгалтером», примеры «договоров с самозанятыми главными бухгалтерами» и т.п.) |

Трудовой договор с бухгалтером |

Договор возмездного оказания услуг (оказания бухгалтерских услуг) |

|

Предмет На трудовой характер отношений указывает включение большого количества работ (схожесть с должностными обязанностями), постоянство выполняемой работы: укажите в ГПД конкретные задачи для выполнения, хорошо, если это разовые работы или повторяющиеся раз от разу. |

«Работодатель обязуется предоставить Работнику работу в должности бухгалтера в соответствии со штатным расписанием. Работа является для работника работой по совместительству». |

«Исполнитель обязуется оказать следующие услуги: произвести исчисление и перечисление налогов и сборов в бюджет за 3-й квартал 20… года» |

|

Срок работ Бессрочные договоры больше характерны для трудовых отношений, заключать с самозанятым его опасно, хотя это и не запрещено законодательно |

«Настоящий Трудовой договор заключен на неопределенный срок» |

Срок оказания услуг: с 1 октября по 30 октября 20.. года» |

|

Оплата труда Не устанавливайте для самозанятого регулярную оплату, вознаграждение выплачивается по окончании оказания услуг, избегайте указания конкретных чисел, совпадающих с днями зарплаты в организации |

«За исполнение должностных обязанностей Работнику устанавливается оклад в размере 50 000 рублей в месяц». |

«Цена настоящего договора составляет 50 000 рублей». «Оплата производится в течение пяти дней с момента подписания акта приема-передачи оказанных услуг». |

Также в ГПД с самозанятым бухгалтером не стоит упоминать режим рабочего времени, время отпуска, условия выплаты больничных, подчинение любым локальным кадровым документам организации (правилам внутреннего распорядка, журналам учета прибытия на работу и др.). Не обеспечивайте исполнителя рабочим местом. Подробно обстоятельства, которые свидетельствуют о подмене трудовых отношений с привлечением физического лица, уплачивающего налог на профессиональный доход, описывает в своем Письме ФНС России от 15.04.2022 № ЕА-4-15/4674.

Преимущества работы с самозанятыми

Необходимость привлечения временных кадров вызывает у бизнеса множество вопросов: например, как оформить документы или платить налоги. Сотрудничество с самозанятыми позволяет решить эти вопросы безболезненно.

Удобство и простота документооборота

Достаточно заключить ГПХ и получить закрывающие документы и чек. При заключении же трудового договора количество бумажной работы увеличивается в несколько раз.

Нужно подготовить:

- должностные инструкции,

- положение об обработке персональных данных,

- другие локальные акты.

Кроме того, объем документооборота сильно увеличивается при работе с ИП.

Бизнес оплачивает самозанятому только его работу

Она может измеряться в рабочих часах или объеме услуг. Компаниям не нужно оплачивать исполнителю, работающему по НПД, отпук, больничные, переводить отчисление в ПФР. Это сильно снижает финансовые издержки.

Низкая налоговая ставка

Все налоги самозанятый уплачивает самостоятельно. Для работы с юридическими лицами это 6%, часто самозанятые сразу зашивают этот процент в итоговую стоимость услуг.

Однако уплата налогов — обязанность самозанятого, а не бизнеса.

Возможность выбрать специалиста

На рынке достаточно много исполнителей в разных сферах, которые конкурируют между собой: если компанию не устраивает качество оказанных работ, бизнес может просто больше не обращаться к услугам этого самозанятого.

Кроме того, даже для самой специфической работы можно найти подходящего специалиста:

- водителя,

- копирайтера,

- юридического консультанта,

- программиста.

В чём суть налога для самозанятых

С нового года в 4-х регионах России начал действовать новый налог на профессиональный доход (НПД). В народе его называют «налог на самозанятых». Правительство решило провести эксперимент и вывести из тени безработных. Выяснилось, что в России более 38 млн человек нигде не работают, а государство не получает 9 трлн рублей. Эксперимент проходит в Москве и МО, Калуге и Калужской области, Казани и по Республике Татарстан, рассчитан на 10 лет и будет действовать с 01 января 2019 года до 31 декабря 2028 года. Если результаты эксперимента устроят правительство, новый налог введут во всех регионах.

Кто-то из самозанятых называет новый закон «миной замедленного действия», а кто-то ждал его с нетерпением. Это те, кто устал работать «в тёмную», боятся контрольных проверок налоговиков и штрафов за незаконную предпринимательскую деятельность. Они готовы платить налоги и работать спокойно.

Сколько налогов платят самозанятые

Самозанятые могут оказывать услуги как обычным гражданам, так и юридическим лицам (то есть, компаниям) и ИП. При этом ставка по налогам будет отличаться:

- при работе с физлицами – 4% от суммы дохода;

- при работе с компанией или ИП – 6% от суммы дохода.

При регистрации каждый самозанятый получает налоговый вычет – 10 000 рулей. Эти деньги используются для снижения процентов по налогам. Так, при работе с обычными гражданами налог уменьшается с 4% до 3%, с компаниями и ИП – с 6% до 4%.

Вычет даётся только один раз, поэтому после того, как вы израсходовали 10 000 рублей, ставки вернутся к прежним уровням (4% и 6%).

Самозанятые платят налоги только с тех доходов, которые они получили от оказания услуг. Если в какой-то месяц доходов не было, то и платить ничего не надо.

Поэтому беспокоиться о том, что с начисления зарплаты с основного места работы, денежных подарков от родственников или других поступлений будут брать налог, не надо.

Для самозанятых нет запрета на работу из-за границы.То есть если самозанятый-фрилансер переезжает в другую страну и продолжает брать заказы, например, на специальной бирже, то в плане налогообложения ничего не меняется. За работу с физлицами надо будет заплатить 4% налога, за работу с юрлицами — 6% налога

Важно, чтобы среди заказчиков был хотя бы один из РФ, иначе не будет оснований для применения статуса самозанятости

Сроки уплаты налогов для самозанятых

Сумма налога за отработанный месяц появляется в приложении «Мой налог» или в личном кабинете самозанятого с 9 по 12 число следующего месяца – то есть за апрель данные появятся с 9 по 12 мая.

Оплатить налог надо до 25 числа, иначе за каждый день просрочки будут начисляться пени.

Размер налога рассчитывается автоматически на основе проведённых продаж.

К примеру, репетитор провёл за апрель месяц 30 уроков стоимостью 1 000 рублей каждый и заработал 30 000 рублей. Часть уроков, допустим, 10, он провёл с обычными учениками, поэтому налог за них будет рассчитываться по ставке 4%. Считаем, 10 уроков по 1 000 рублей равно 10 000 рублей, делим эту сумму на 100 и умножаем на 4. Получается 400 рублей. Остальные занятия репетитор провёл с сотрудниками компании. Значит, за эти уроки репетитор заплатит налог по ставке 6%. Делим 20 000 рублей (за 20 уроков) на 100 и умножаем на 6%. Получается 1 200 рублей. Итого за апрель репетитору начислят налогов на 1 600 рублей (400 рублей + 1 200 рублей).

Оплатить налог можно в приложении или на сайте ФНС по банковской карте или в любом банке по платёжному поручению, которое формируется в личном кабинете или в приложении «Мой налог».

Отчитываться о том, что налог был уплачен перед ФНС не надо, но и уклоняться от выплат тоже не стоит.

Если хотя бы одно из этих требований нарушить, то санкции со стороны налоговиков неизбежны. Не указали информацию о доходе, не заплатили налог, занялись запрещённой деятельностью? Будьте готовы к последствиям.

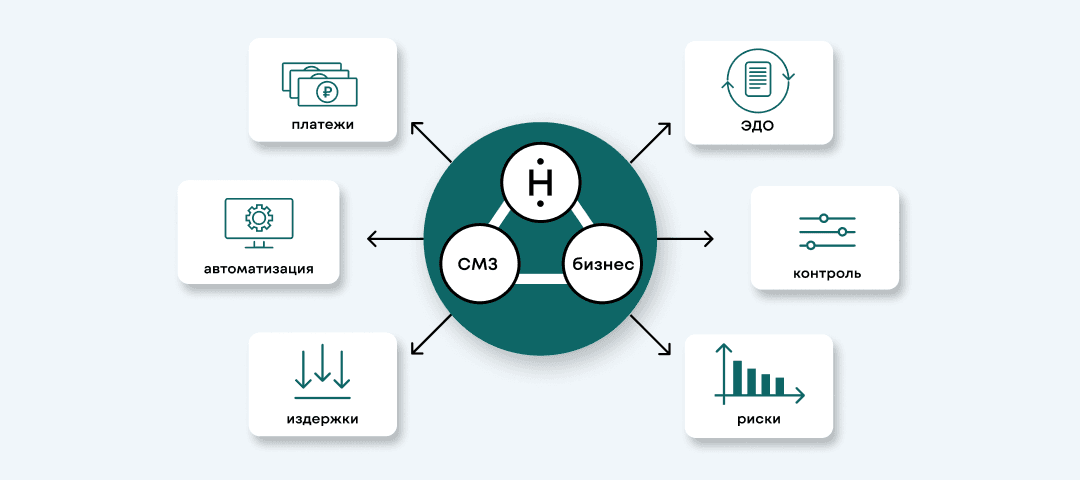

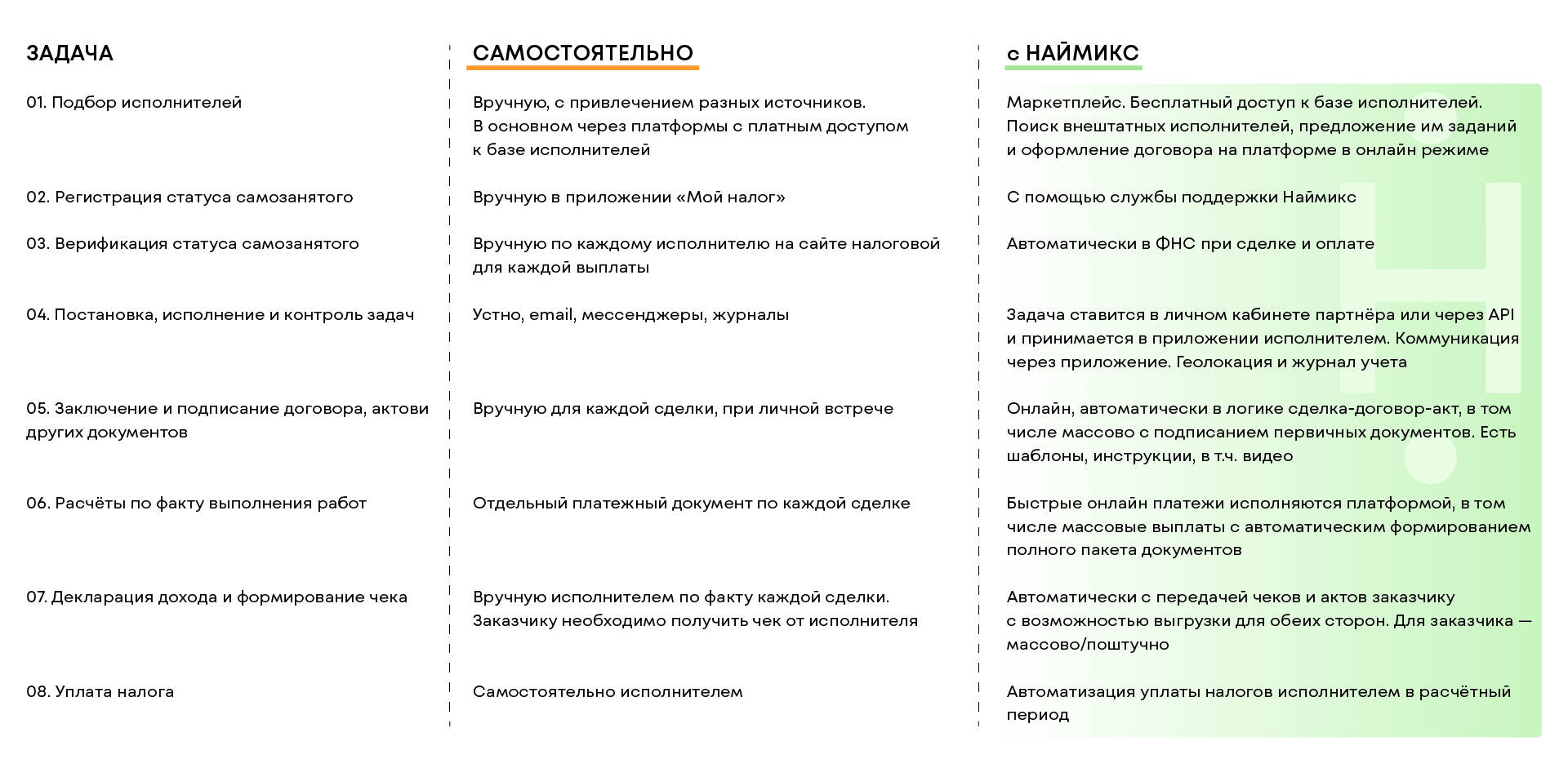

Как можно избежать рисков и сделать сотрудничество с самозанятыми удобнее и выгоднее?

Можно попробовать организовать процесс самостоятельно внутри компании. А можно работать через специальную платформу для самозанятых и не волноваться о рисках, автоматизировать все рутинные задачи и контроль документооборота, получить удобный платежный сервис.

«Наймикс» — это платформа для работы с самозанятыми, которая берет на себя всю рутинную работу, автоматизирует верно выстроенный документооборот и выплаты. Позволяет сократить расходы на привлеченных специалистов и оптимизировать рабочие процессы.

Возможности сервиса для работы с самозанятыми «Наймикс»:

- ЭДО с исполнителями — документооборот без бумаг. Дистанционное электронное подписание договоров, приложений и дополнительных соглашений с исполнителями;

- автоматическая генерация чеков;

- автоматизация уплаты налогов исполнителем;

- проверка исполнителей на статус самозанятого;

- проверка возможного превышения лимита годового дохода исполнителей;

- акты выполненных работ, которые позволяют корректно принимать к учёту расходы — они снижают риски при взаимодействии с ФНС;

- уведомления в МВД для граждан ЕАЭС;

- формирование заявлений по трудовым патентам.

Отдельно стоит обратить внимание про функционал платёжного решения. Когда компании часто и много напрямую платят самозанятым со своего расчетного счета, это может заинтересовать как службу финансового контроля банка, так и ФНС

При использовании специализирующихся на работе с самозанятыми платформ подобных вопросов у ФНС и банков не возникает.

Несколько слов про маркетплейс — биржу самозанятых исполнителей. Кроме очевидной полезности и удобства поиска контрагентов, использование такой интернет-платформы помогает сделать процесс сотрудничества легально обоснованным и менее рисковым, создает благоприятные обстоятельства, свидетельствующие о независимости участников: заказчика и исполнителя.

Платформа «Наймикс» и встроенная биржа заказов — это специализированный ресурс, предназначенный для работы с самозанятыми, что говорит о намерении исполнителя сотрудничать с компанией именно как самозанятый, а не наемный сотрудник.

Практика показывает, что при установлении обстоятельств, свидетельствующих о необоснованной налоговой выгоде, особое внимание должно уделяться разумному объяснению причин совершения тех или иных операций с позиции хозяйственной необходимости . Письмо ФНС России от 31.10.2017 № ЕД-4-9/22123@ «О рекомендациях по применению положений статьи 54.1 Налогового кодекса Российской Федерации»;. Удобство использования специальной интернет-платформы является разумным обоснованием выбора компанией такого метода взаимодействия с самозанятыми

Удобство использования специальной интернет-платформы является разумным обоснованием выбора компанией такого метода взаимодействия с самозанятыми.

Платформа «Наймикс» удобна не только для бизнеса, но и для самих исполнителей.

Наше приложение упрощает взаимодействие с заказчиком, осуществляет поиск заданий, ведение учета и получение оплаты за выполнение задания.

В сервисе «Наймикс» есть служба поддержки 24/7 и онбординга, которая обрабатывает основной массив запросов от исполнителей, включая:

- помощь с регистрацией на платформе;

- помощь с оформлением исполнителя в качестве самозанятого;

- решение проблем с выплатами;

- изменение реквизитов;

- ответы на вопросы по статусу плательщика НПД и др.

Тем самым мы разгружаем заказчика услуг от многочисленных непрофильных вопросов исполнителей.

Резюмируя, решение «Наймикс» — это гибкий инструмент автоматизации и администрирования, который подстраивается под нужды бизнеса из разных отраслей. Платформа обеспечивает прозрачную, удобную и легитимную работу по всем правилам с самозанятыми исполнителями, включая специалистов на аутсорсе без расчетов наличкой.

Наша платформа позволяет снять целый ряд рисков и операционных ручных задач при работе с самозанятыми:

Откройте новые возможности для развития вашего бизнеса. Сокращайте расходы на привлеченных специалистов и оптимизируйте рабочие процессы!

Многофункциональный сервис для цифрового найма, администрирования и выплат временному персоналу

Работайте c персоналом безопасно и удобно. Автоматизируйте управление и сократите издержки!

Подробнее о платформе

Подписывайтесь на наши социальные сети. Читайте наши материалы, где вам это удобнее: Telegram , LinkedIn , TenChat

- Как самозанятые повышают эффективность организации?

- Как заказчику законно сотрудничать с самозанятым?

- Электронный документ: преимущества и снижение нагрузок

Запрашивайте чеки после каждой сделки

После того, как самозанятый выполнил работы или услуги, он должен прислать чек из приложения «Мой налог». Чек — подтверждение оплаты и гарантия того, что работодателю не надо платить НДФЛ и взносы. Без чека вы не можете отнести сумму, которую перевели самозанятому, к расходам и провести её в бухгалтерии.

А если налоговая во время проверки на увидит чеки по выплатам, то обяжет работодателя доплатить за сотрудника НДФЛ и страховые взносы, а также оштрафует. Штраф составит 20% от суммы, недоплаченной в бюджет.

Чек из приложения «Мой налог»

По закону самозанятый обязан отправить чек не позднее 9 числа месяца, следующего за месяцем оплаты. Например, если вы оплатили работу в марте, самозанятый должен прислать чек не позднее 9 апреля. Но лучше договориться, чтобы сотрудник отправлял чеки после каждой оплаты: так вы не запутаетесь в документах.

Проверьте чек. Получив чек, убедитесь, что он верный. Если вы заплатили самозанятому 5 тысяч рублей, а он выдал чек на 4 тысячи, то вы не сможете подтвердить расходы в бухгалтерии.

Проверьте на чеке вид работ, сумму, ИНН заказчика и исполнителя. Если обнаружите ошибку, попросите самозанятого аннулировать чек в приложении «Мой налог» и выбить его заново.

Как хранить чеки. Самозанятый может выдавать чеки в электронном и бумажном виде. Хранить чеки вы можете в любом удобном формате. Например, можно складывать электронные чеки в папку сотрудника в облачном хранилище.

Так вы не рискуете потерять документы при переустановке системы или очистке компьютера от вирусов.

Сколько хранить чеки. ИП обязаны хранить чеки четыре года, а компании — пять лет.

Если вы не получили чек. Бывает, что самозанятый не прислал чек: забыл, не смог или не было времени. Если вы не получили чек, напомните об этом сотруднику. Если самозанятый не выходит на связь, а бухгалтер требует чек, можно оставить жалобу на сайте налоговой.

Для этого воспользуйтесь сервисом «Обратиться в ФНС» . Налоговики свяжутся с самозанятым, потребуют представить чек и выпишут ему штраф за работу без чека, чтобы в будущем он совершал подобных нарушений.

Чтобы оставить жалобу на самозанятого, выберите раздел «Иные обращения»

Чек обязателен, акт — на ваше усмотрение. Некоторые работодатели регулярно подписывают с самозанятым акт выполненных работ: это добавляет бумажной работы. Подписывать акты не обязательно, так как закон разрешает работать с самозанятым без них.

Акт в этом случае — способ подстраховки для работодателя. То есть гарантия того, что исполнитель выполнил работу и у вас нет взаимных претензий. Такой акт пригодится в спорной ситуации, например, его можно использовать как доказательство в суде.

Так выглядит акт, который подписывают с самозанятым

Коротко: как принять на работу самозанятого

- Чтобы проверить статус самозанятого, запросите у него справку о постановке на учёт или проверьте сотрудника по ИНН на сайте налоговой . Это лучше делать перед каждой сделкой.

- Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг, или договор-счёт-акт.

- В договоре должны быть прописаны статус самозанятого, обязанность самозанятого выдавать чеки и вовремя сообщать о снятии с режима НПД, а также то, что работодатель не платит НДФЛ и страховые взносы за сотрудника.

- После каждой оплаты самозанятый должен сформировать чек в приложении «Мой налог» и отправить его работодателю.

- ИП обязаны хранить чеки четыре года, ООО — пять лет.

- Закон разрешает работать с самозанятым без актов выполненных работ. Акты можно собирать для подстраховки.

Что может привлечь внимание налоговой при сотрудничестве с самозанятыми

Вот два момента, которые нужно обязательно учитывать при работе с плательщиками НПД, чтобы не привлекать внимание налоговой

- Компании или ИП нельзя сотрудничать с самозанятым, если в последние два года между ними были трудовые отношения. В случае нарушения компаниям и ИП начислят НДФЛ и страховые взносы за бывшего сотрудника. Придётся уплатить их за всё время, пока он работал с вами как самозанятый. Также ФНС может оштрафовать заказчика за нарушение трудового законодательства и несвоевременную уплату взносов и НДФЛ.

- Нельзя подменять трудовые отношения договором с самозанятыми — об этом мы говорили выше. Это считается способом получения необоснованной налоговой выгоды. ФНС использует специальную скоринговую систему, которая автоматически отслеживает признаки таких схем.

Вот какие признаки подмены трудовых отношений могут быть:

- резкое уменьшение количества наёмных сотрудников и появление отношений с самозанятыми;

- регулярные выплаты, похожие на заработную плату, — особенно если всем самозанятым они производятся в один день (один или два раза в месяц);

- сотрудничество самозанятого только с одной организацией.

Если налоговая выявляет подозрительные операции между компанией или ИП и самозанятым, она запрашивает пояснения и документы по ним. Санкции при нарушении такие же, как писали выше: начисление НДФЛ, взносов, а также штрафы.

Подмена трудовых отношений гражданско-правовыми

Как известно, по закону самозанятые не имеют работодателя и не привлекают наемных работников по трудовым договорам. Самозанятые также могут оказывать услуги юридическим лицам, но при условии, что такие отношения не имеют признаков трудовых (письмо Минфина от 08.09.2021 № 03-11-11/72631).

С введением в 2019 году специального налогового режима «Налог на профессиональный доход» налоговая стала чаще выявлять случаи подмены трудовых отношений гражданско-правовыми: например, когда компания заключает с самозанятым договор на оказание услуг и таким образом фактически прикрывает трудовые отношения, не уплачивая при этом соответствующие налоги и страховые взносы.

В связи с распространением подобных нарушений Федеральная налоговая служба и Роструд договорились об одновременных проверках тех компаний, которые, по их мнению, нанимают самозанятых в качестве своих работников (информация ФНС «Гражданско-правовые договоры между работодателями и самозанятыми могут быть переквалифицированы в трудовые», письмо УФНС по Московской области от 27.07.2020 № 10-17/051757@, п. 12 постановления Пленума Верховного Суда от 23.12.2021 № 45).

- сведения, поступающие от самозанятых, в онлайн-режиме сопоставляются с данными их бывших работодателей;

- при этом анализируются динамика страховых выплат, среднесписочная численность работодателей и заказчиков, показатели среднеотраслевой налоговой нагрузки, персональная история трудоустройства самозанятого, источники и суммы его доходов.

Зачем работать с самозанятыми

- Меньше работы отделу кадров. При приёме на работу физического лица появляется много бумажной волокиты: принять на работу, оформить трудовой договор, включить в штатное расписание, рассчитать зарплату и перечислить налоги, начислять отпускные. При работе с самозанятым достаточно оформить договор и получить чек за оказанные услуги.

- Низкие налоги. Затраты на самозанятого равны нулю. Все налоги они платят сами, зато организация экономит на страховых взносах 30%, подоходном налоге и социальных выплатах.

- Увеличение расходов. Стоимость услуг включается в расходы организации. Бумажный или электронный чек, полученный от самозанятого, можно списать в затраты и снизить налогооблагаемую базу.

Отношения на долгий срок.

Что нужно учесть для выстраивания правильных отношений с самозанятым?

- Ознакомиться с актуальными разъяснениями ФНС и Минфина по вопросам переквалификации гражданско-правовых отношений в трудовые.

- Внимательно составить и заключить договор.

- Проверить статус самозанятого при выплате ему дохода.

- Получить закрывающие документы (акт выполненных работ, чек).

Безопаснее сотрудничать с исполнителями через платформу Рокет Ворк. Статус самозанятого автоматически проверяется перед каждой выплатой, а сама платформа проводит вознаграждения с корректными платежными назначениями.

Разрешает ли закон долгосрочное сотрудничество с самозанятым?

В регламенте деятельности самозанятых (422-ФЗ от 27.11.2018) указано, что к НПД не относятся доходы, которые получил самозанятый от оказания услуг своему бывшему работодателю. Но только, если с момента увольнения прошло менее двух лет.

Поэтому, это применимо лишь к тем, кто работает в штате компании или же работал с этой компанией по ТК. ПРи этом, если мы говорим о первоначальном варианте оформления с человеком договора ГПХ и последующего долгосрочного сотрудничества, то закон № 422-ФЗ это не комментирует и прямых запретов на даёт.

Однако, это не означает, что такое сотрудничество обойдётся без неприятных последствий. Поэтому, к составлению и заключению договора с самозанятым, выстраиванию работы с ним и процедуре выплаты вознаграждения нужно подойти особенно внимательно.

О том, как заключить договор для сотрудничества с самозанятым рассказали здесь