Дивиденды: проводки

Целью любой коммерческой организации является получение прибыли. Полученный чистый положительный финансовый результат деятельности предприятия может быть по решению учредителей направлена на развитие компании или на выплату доходов участникам. Рассмотрим понятие «бухучет дивидендов», проводки, которые необходимо сформировать в учете.

Дивиденды — часть чистой прибыли, выплачиваемой участникам или акционерам общества. Размер прибыли, подлежащей распределению, определяется по окончании финансового года. Сумма ее отражается итоговой годовой записью по кредиту счета 84.

Решение о такой выплате может принять только общее собрание участников или акционеров общества. Если учредитель единственный, то решение о распределении части положительного финансового результата принимается только им.

Расчеты с учредителями отражаются на счете 75 плана счетов бухгалтерского учета. Для расчетов по выплате доходов Минфин в Приказе № 94н рекомендует открыть к нему субсчет 2. Аналитический учет следует вести в разрезе каждого учредителя. Исключение составляют расчеты с акционерами — собственниками акций на предъявителя в АО, поскольку установить их идентификационные данные невозможно.

- Отражаются начисления на дату принятия решения о выплате части нераспределенного положительного финансового результата компании собственникам.

- Начислены дивиденды: проводка Дт 84 Кт 75.

- Выплату дохода учредителю отражаем записью Дт 75 Кт 50, 51.

Налогообложение выплат участникам общества

С перечислений в адрес физических лиц компания обязана исчислить, удержать и перечислить в бюджет НДФЛ (ст. 226 НК РФ). Сделать это нужно не позднее следующего дня. Ставка для налоговых резидентов РФ составляет 13 %, для нерезидентов — 15 %.

В отношении части прибыли, выплачиваемой организации, она признается налоговым агентом, то есть должна удержать и перечислить в бюджет налог на прибыль (п. 3 ст. 275 НК РФ). Причем это правило распространяется и на предприятия, работающие:

- на общей системе налогообложения;

- на упрощенной системе налогообложения.

Ставка, в соответствии с пп. 2 п. 3 ст. 284 НК РФ, составляет 13 %. Исключением являются выплаты в адрес российской компании, которая владеет не менее чем половиной уставного капитала не менее чем 365 дней подряд до момента выплаты. Если же учредитель — иностранная компания, то ставка составляет 15 %. Перечислить налог также необходимо не позднее следующего дня.

Дивиденды: начисление и выплата, проводки в бухучете

Рассмотрим на примере.

По решению учредителей, ООО «Компания» 15.02.2018 выплачивает часть чистой прибыли трем участникам: АО «Учредитель», Иванову С.М., Семенову К.С. — каждому в размере 100 000 руб. Все получатели — налоговые резиденты РФ.

|

Принято решение о перечислении части положительного финансового результата учредителям: 100 000 × 3 |

300 000 | 84 | 75 |

|

Исчислен НДФЛ с перечислений физическим лицам: (100 000 × 2) × 13 % |

26 000 | 75 | 68 |

|

Исчислен налог на прибыль с доходов в адрес организации: 100 000 × 13 % |

13 000 | 75 | 68 |

|

Перечислено по решению о распределении части финансового результата: 300 000 – 26 000 – 13 000 |

261 000 | 75 | 51 |

| Удержанный НДФЛ перечислен в бюджет | 26 000 | 68 | 51 |

| Удержанный налог на прибыль перечислен в бюджет | 13 000 | 68 | 51 |

Полученные дивиденды: бухгалтерские проводки

Если ваша компания является участником другой организации, то она может быть получателем дивидендов. На дату получения такого дохода бухгалтер сделает проводки:

- Дт 51 Кт 76 — получены доходы от участия в другой компании;

- Дт 76 Кт 91 — полученные дивиденды отражены в доходах.

Полученную часть нераспределенного дохода дочерней организации следует обособленно отразить в отчете о финансовых результатах организации по строке 2310 «Доходы от участия в других организациях».

В налоговом учете следует иметь в виду, что с дивидендов, полученных от российской компании, уже был удержан налог на прибыль (п. 3 ст. 275 НК РФ). Поэтому данные поступления не увеличивают базу по налогу.

Выплата дивидендов физлицам

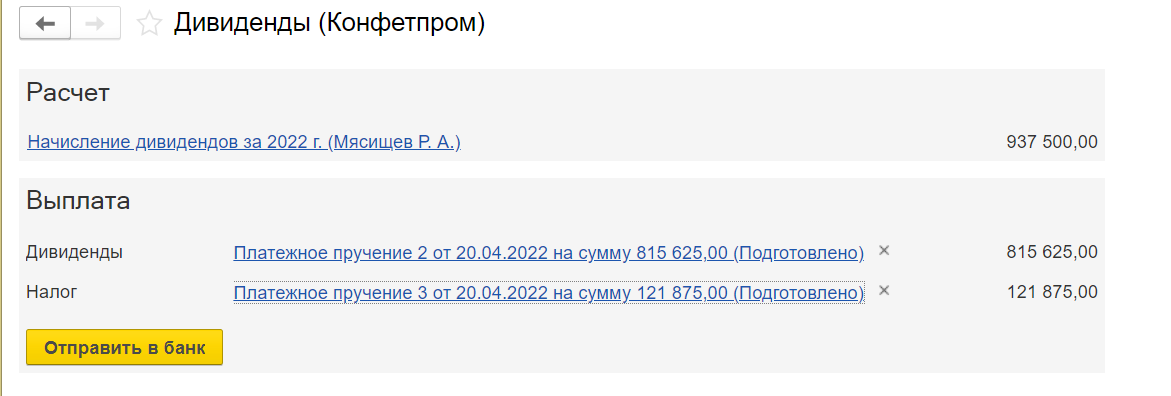

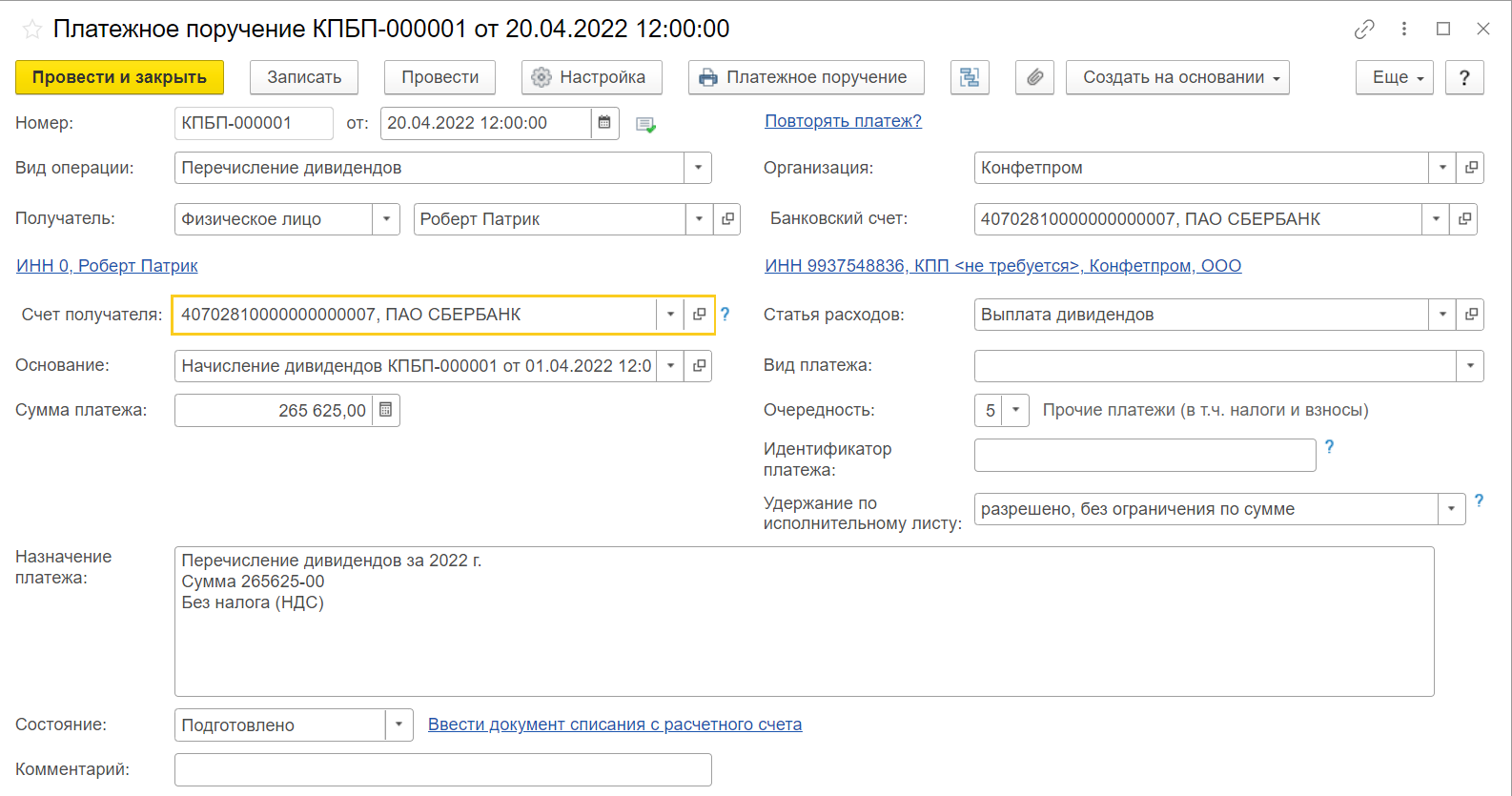

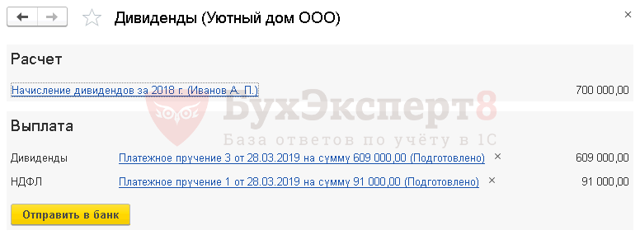

Документ Платежное поручение (создается из документа Начисление дивидендов):

В день выплаты дивидендов откройте документ Начисление дивидендов и нажмите кнопку Выплатить.

Автоматически будут сформированы 2 платежных поручения: одно на выплату дивидендов, второе – на уплату НДФЛ.

Для отправки платежных поручений в банк (если настроен обмен с банком) нажмите кнопку Отправить в банк.

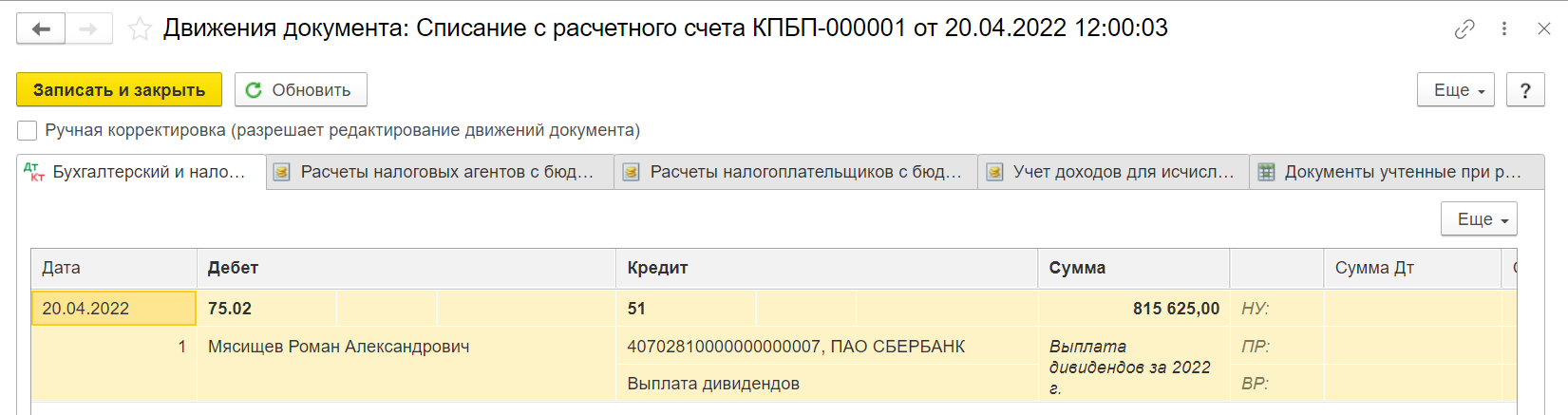

2.3 Выплачены дивиденды физлицу-резиденту РФ

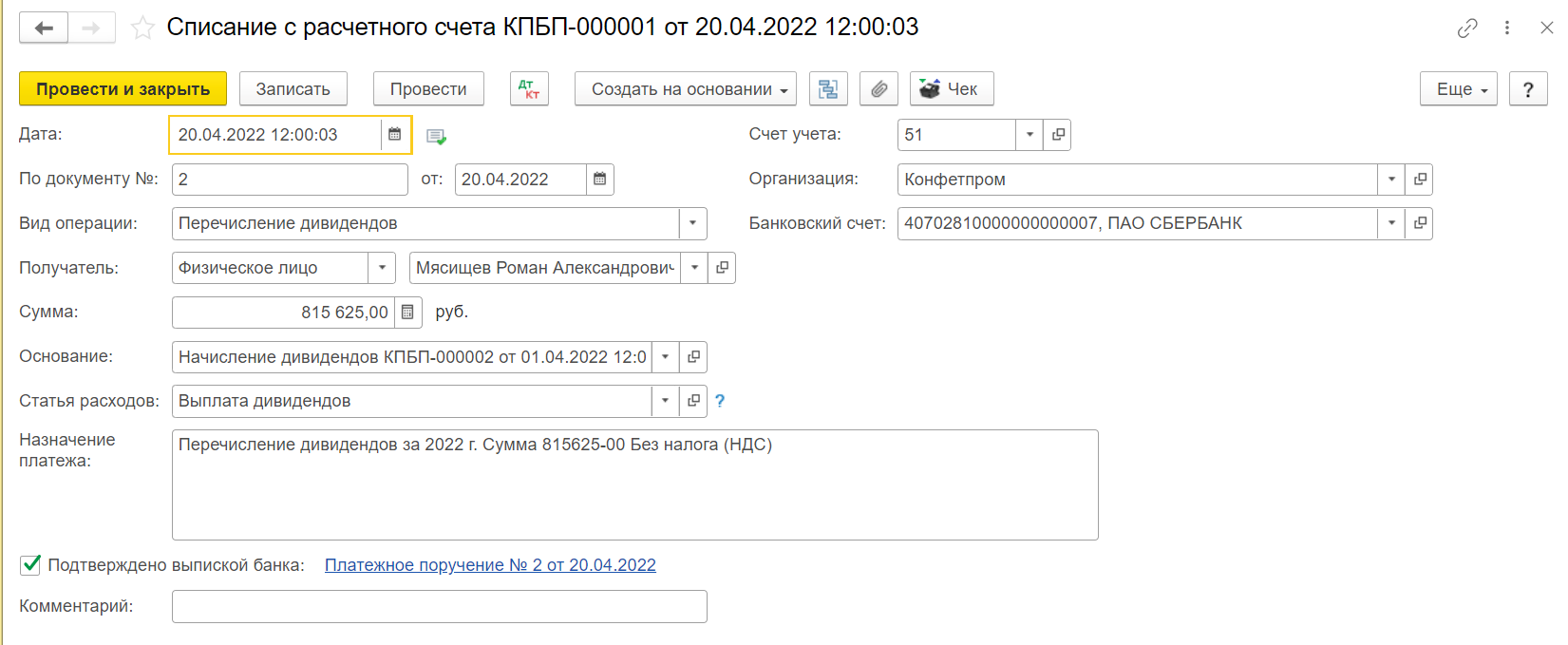

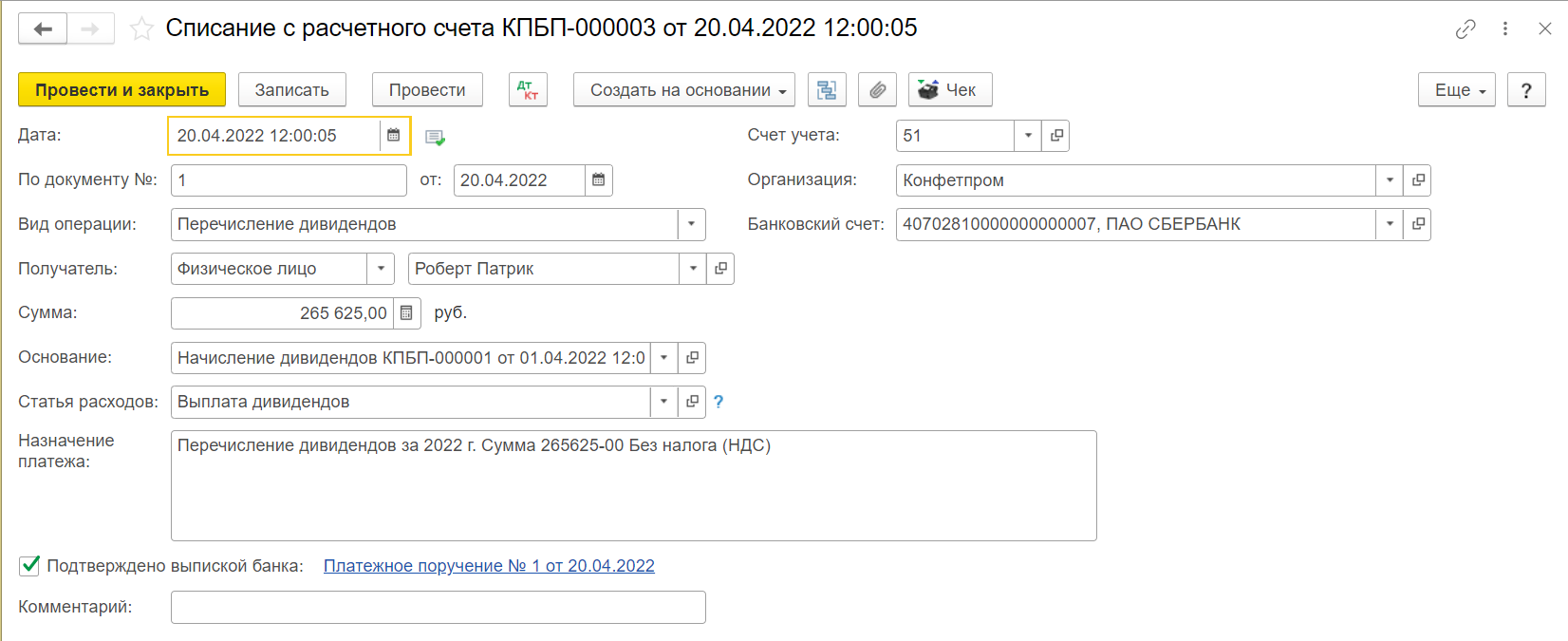

Документ Списание с расчетного счета:

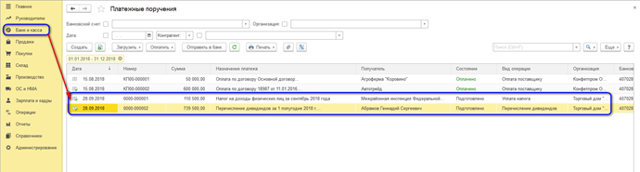

Раздел: Банк и касса – Банковские выписки.

-

Создайте документ по кнопке Списание или откройте ранее созданный / загруженный через Клиент-банк документ.

-

Выберите Вид операции – Перечисление дивидендов.

Заполните документ:

-

укажите получателя дивидендов, перечисляемую сумму, документ основание для начисленных дивидендов (при выплате дивидендов следует обязательно указывать документ-основание, которым они были начислены)

-

в поле Статья расходов выберите (при необходимости создайте новую) статью движения денежных средств с видом движения Выплата дивидендов и других платежей в пользу собственников.

-

Установите флаг Подтверждено выпиской банка.

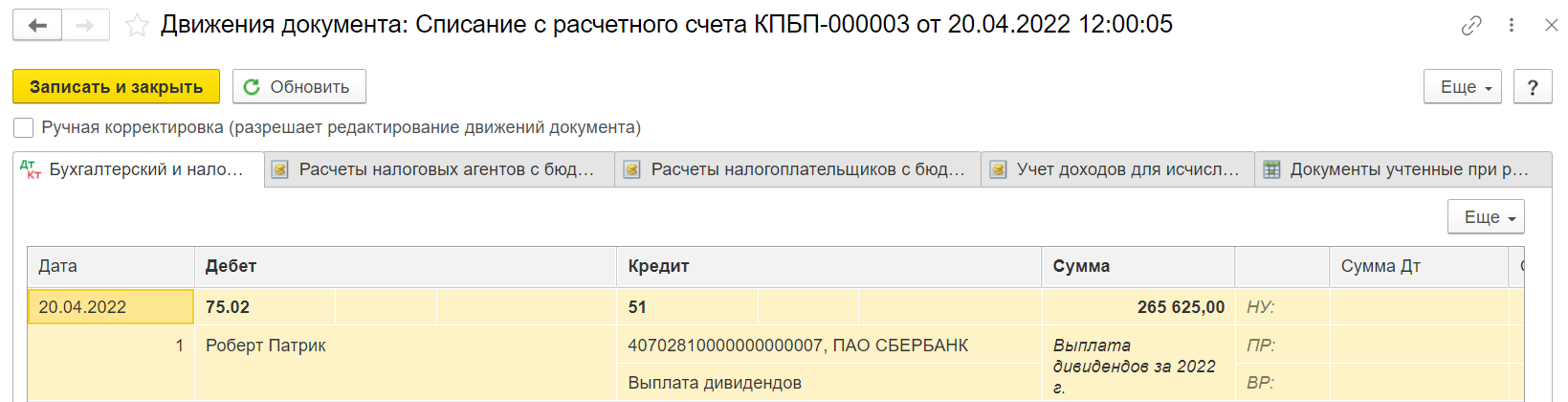

По кнопке ДтКт отражены проводки документа.

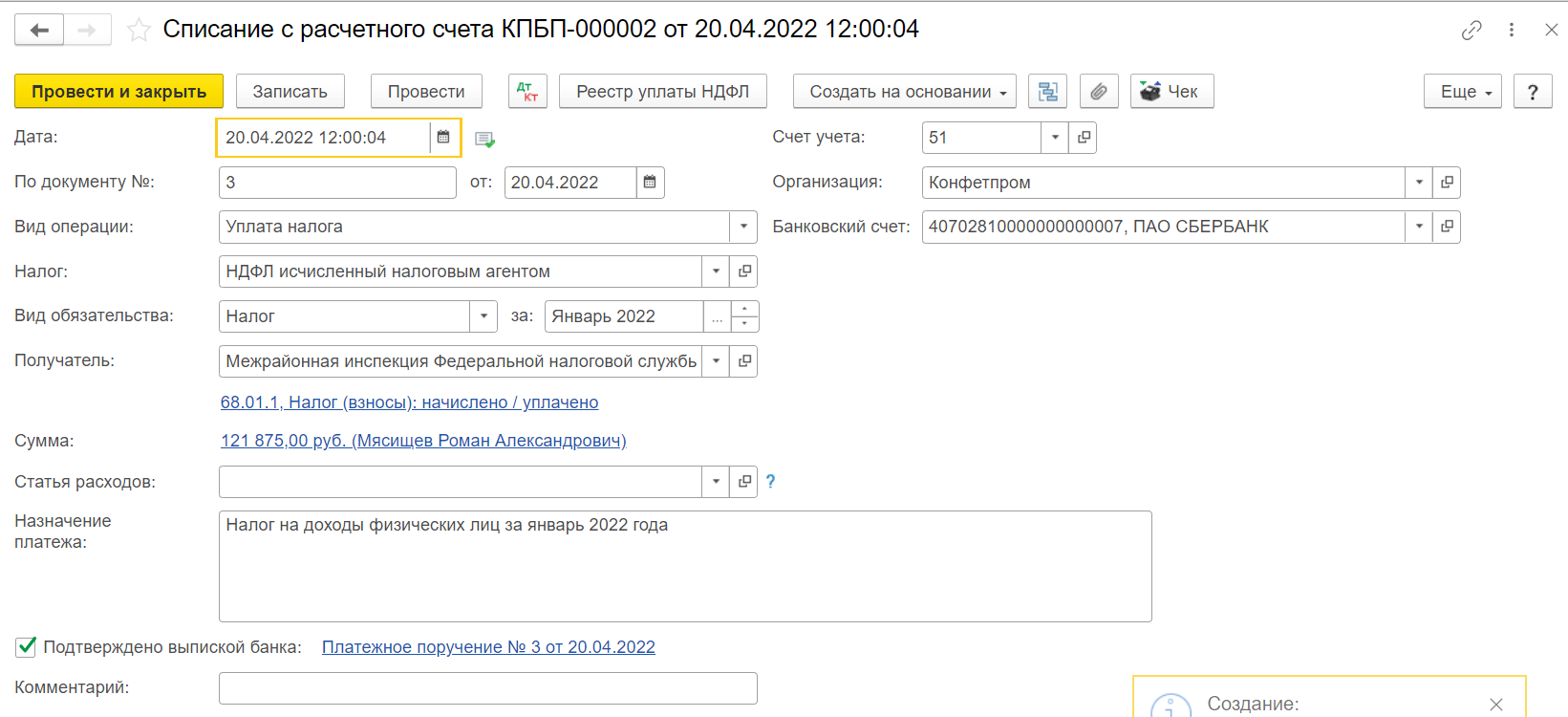

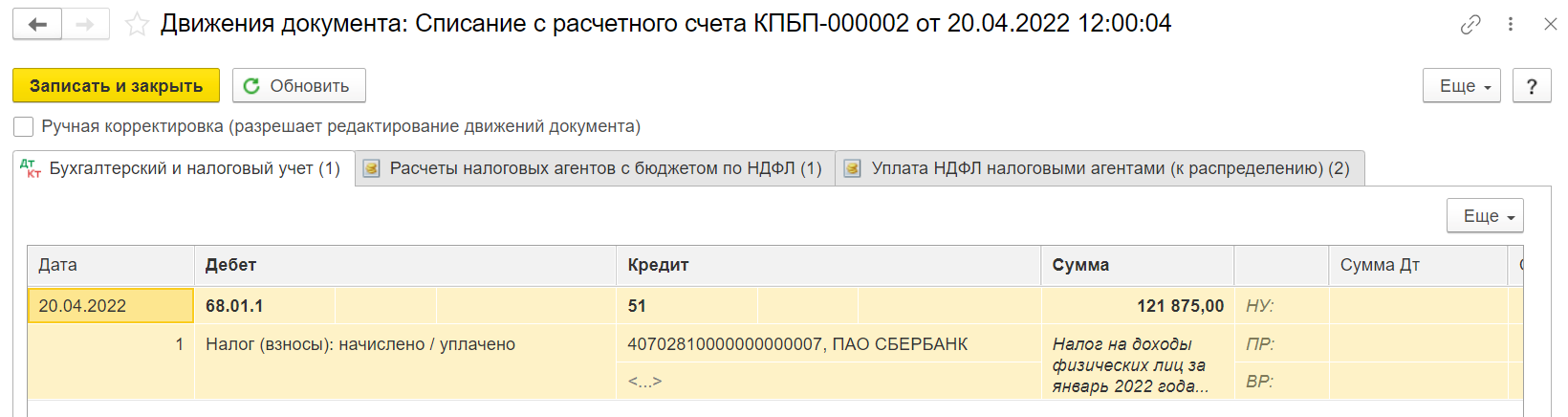

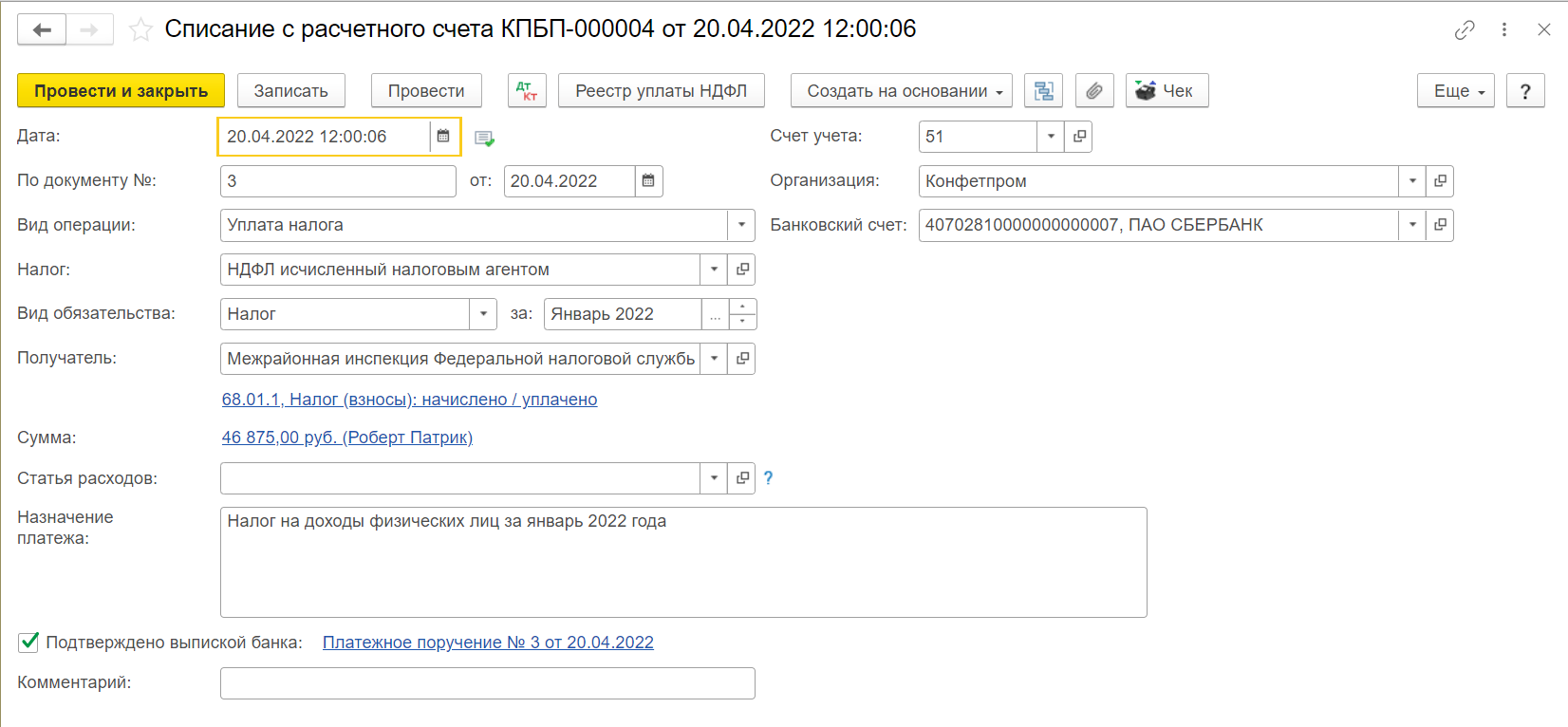

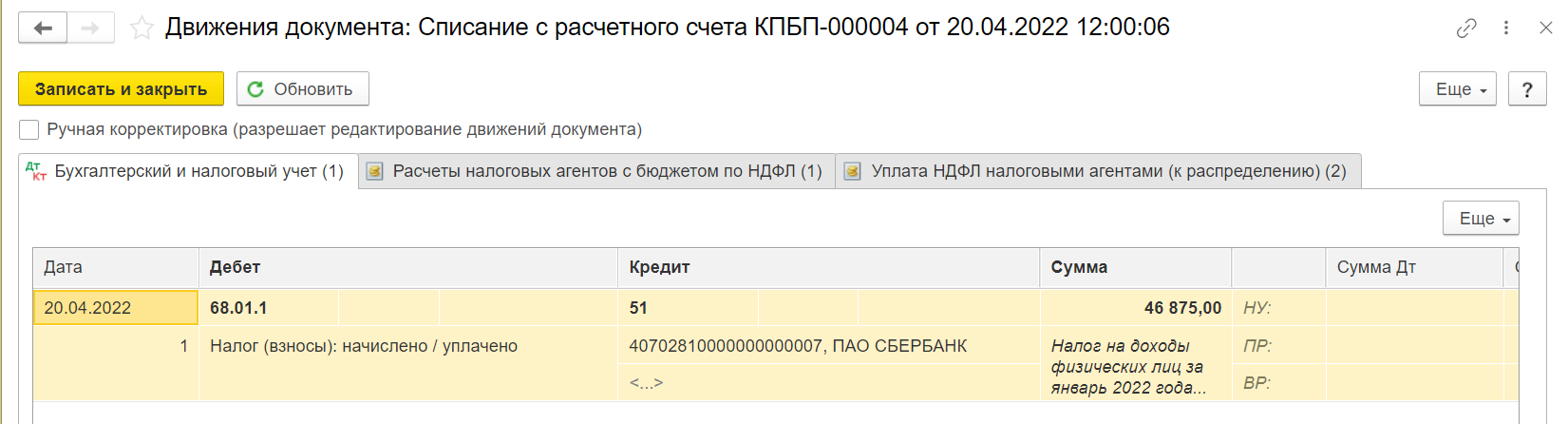

2.4 Уплачен НДФЛ с доходов в виде дивидендов физлица-резидента РФ (ставка 13%)

Документ

Списание с расчетного счета:

Раздел: Банк и касса – Банковские выписки.

-

Создайте документ по кнопке Списание или откройте ранее созданный / загруженный через Клиент-банк документ.

-

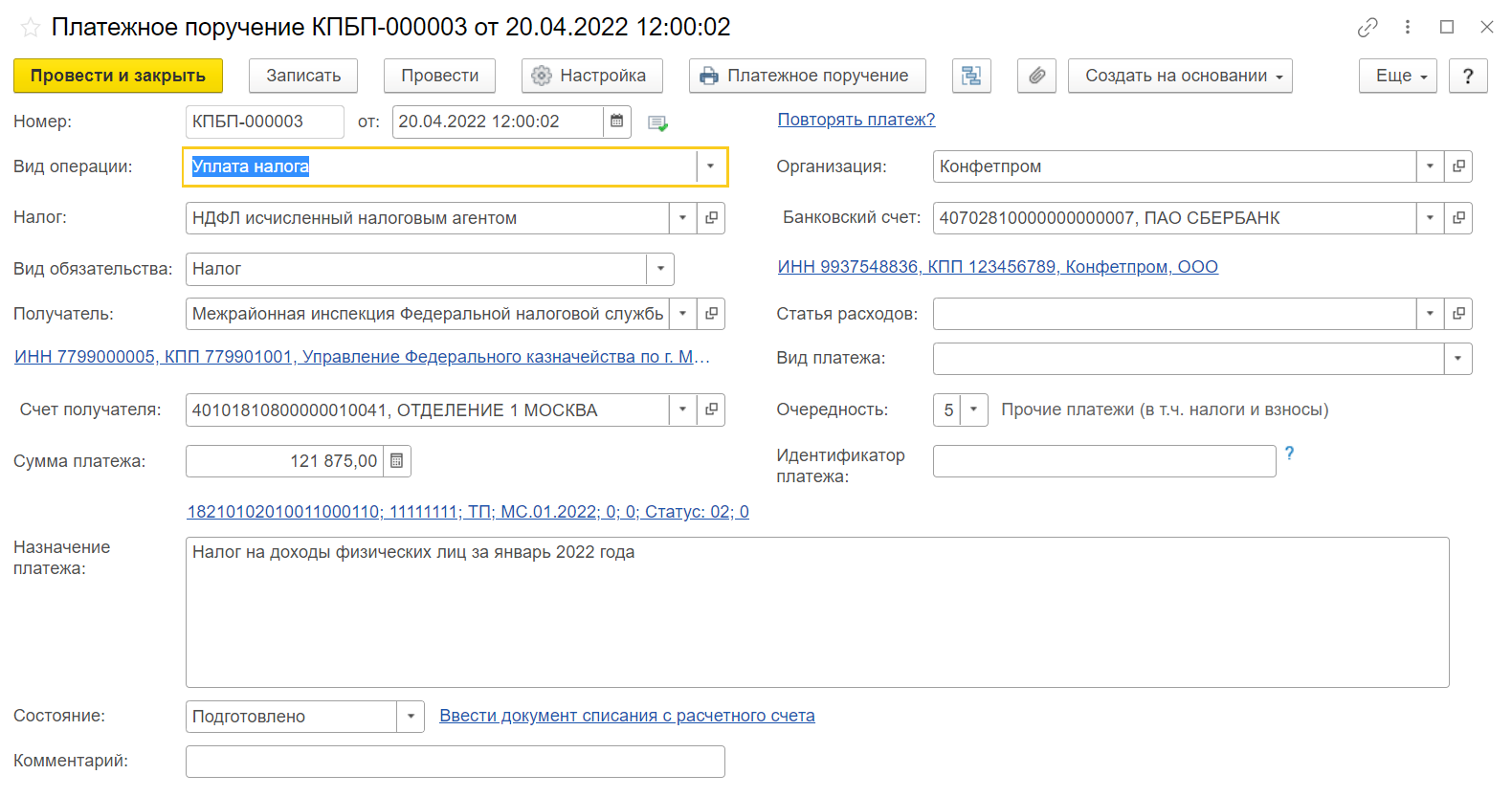

Вид операции — Уплата налога.

-

Налог — НДФЛ исчисленный налоговым агентом.

-

Вид обязательства — Налог.

Заполните документ:

-

укажите получателя налогового платежа, перечисляемую сумму, счет 68.01.1 НДФЛ исчисленный налоговым агентом и субконто к нему

-

в поле Статья расходов выберите (при необходимости создайте новую) статью движения денежных средств с видом движения Прочие платежи по текущим операциям.

-

Установите флаг Подтверждено выпиской банка.

По кнопке ДтКт отражены проводки документа.

Платежные поручения на выплату дивидендов физлицу-нерезиденту РФ создаются аналогично платежным поручениям на выплату дивидендов физлицу-резиденту РФ.

2.8 Уплачен НДФЛ с доходов в виде дивидендов физлица-нерезидента РФ (ставка 15%)

Документы Списание с расчетного счета на выплату дивидендов физлицу-нерезиденту РФ создаются в порядке, аналогичном описанному в разделе 2.3 и 2.4 на выплату дивидендов физлицу-резиденту РФ.

По кнопке ДтКт смотрим сформированные проводки.

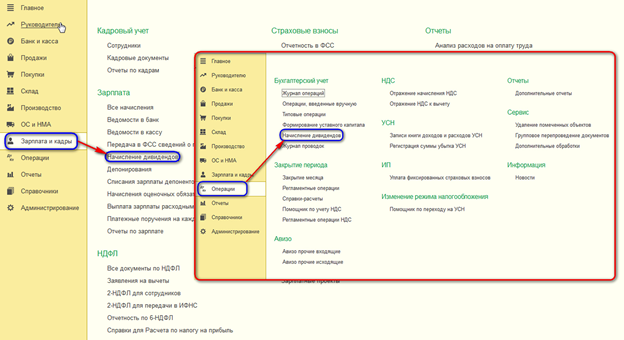

Начисление дивидендов в 1С 8.3 Бухгалтерия

Начисление дивидендов в 1С 8.3 Бухгалтерия оформляется документом Начисление дивидендов.

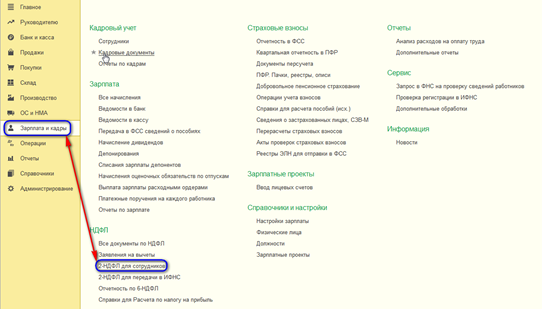

Найти его можно:

- Зарплата и кадры – Зарплата – Начисление дивидендов;

- Операции – Бухгалтерский учет – Начисление дивидендов.

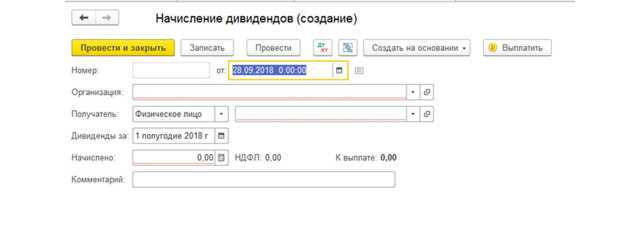

Ставка НДФЛ с дивидендов определяется автоматически, ориентируясь на статус и Тип учредителя.

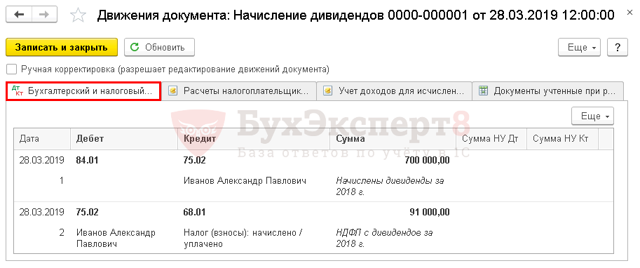

Форма документа Начисление дивидендов не содержит поля для счета расчетов по дивидендам, у пользователя нет возможности для его установки или изменения. Программа 1С 8.3 Бухгалтерия автоматически формирует проводки с участием счета 75.02 «Расчеты по выплате доходов».

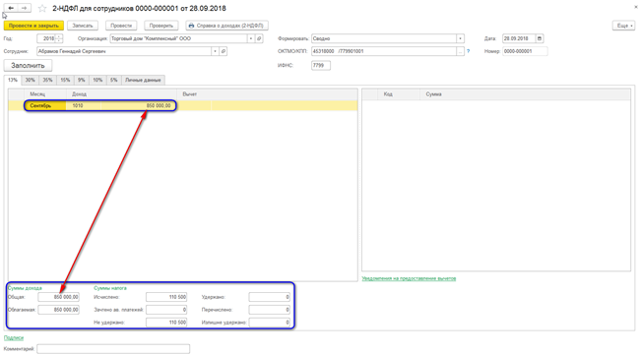

Рассмотрим подробнее начисление дивидендов по каждому виду учредителя на примере.

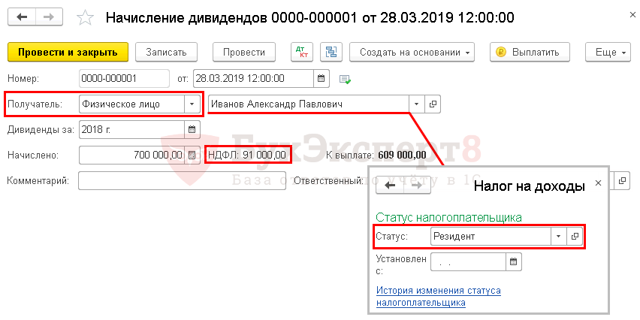

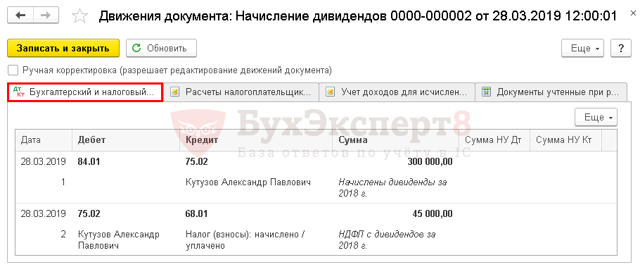

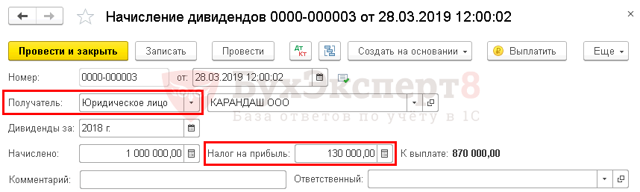

28 марта общим собранием учредителей Организации было принято решение распределить полученную за 2018 год прибыль в размере 2 000 000 руб. в пользу следующих учредителей:

- российского юридического лица ООО «Карандаш», которое владеет 50% доли Уставного капитала (УК) 6 месяцев — 1 000 000 руб.;

- физического лица (резидента РФ) Иванова Александра Павловича,сотрудника организации, владеющего 35% доли УК — 700 000 руб.

- физического лица (нерезидента РФ) Кутузова Александра Павловича, который владеет 15% доли УК — 300 000 руб.

Начисление дивидендов физлицу-резиденту РФ

Укажите:

Получатель — тип учредителя: Физическое лицо.

Для резидента РФ сумма НДФЛ рассчитывается по ставке 13%, изменить ее нельзя.

Проводки по документу

Проводки по документу

Начисление дивидендов российскому юридическому лицу

Укажите:

Получатель — тип учредителя Юридическое лицо.

По умолчанию для юр. лица сумма налога на прибыль с дивидендов рассчитывается автоматически по ставке 13%. Но в отличие от физлица, ее можно отредактировать, указав в поле Налог на прибыль нужную сумму.

Это необходимо, если для расчета налога с дивидендов используется другая ставка. Например, когда налог рассчитывается по ставке 0%, если организация владеет не менее 50% акций 365 дней и более.

Проводки по документу

Выплата дивидендов: проводки в 1С 8.3

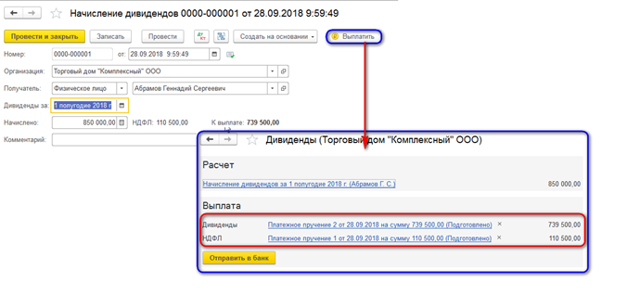

- В 1С предусмотрен помощник выплаты дивидендов, НДФЛ и налога на прибыль с дивидендов.

- Помощник запускается по кнопке Выплатить.

- Результатом его работы будет создание документов Платежное поручение:

- на выплату дивидендов;

- на уплату НДФЛ (на уплату налога на прибыль с дивидендов).

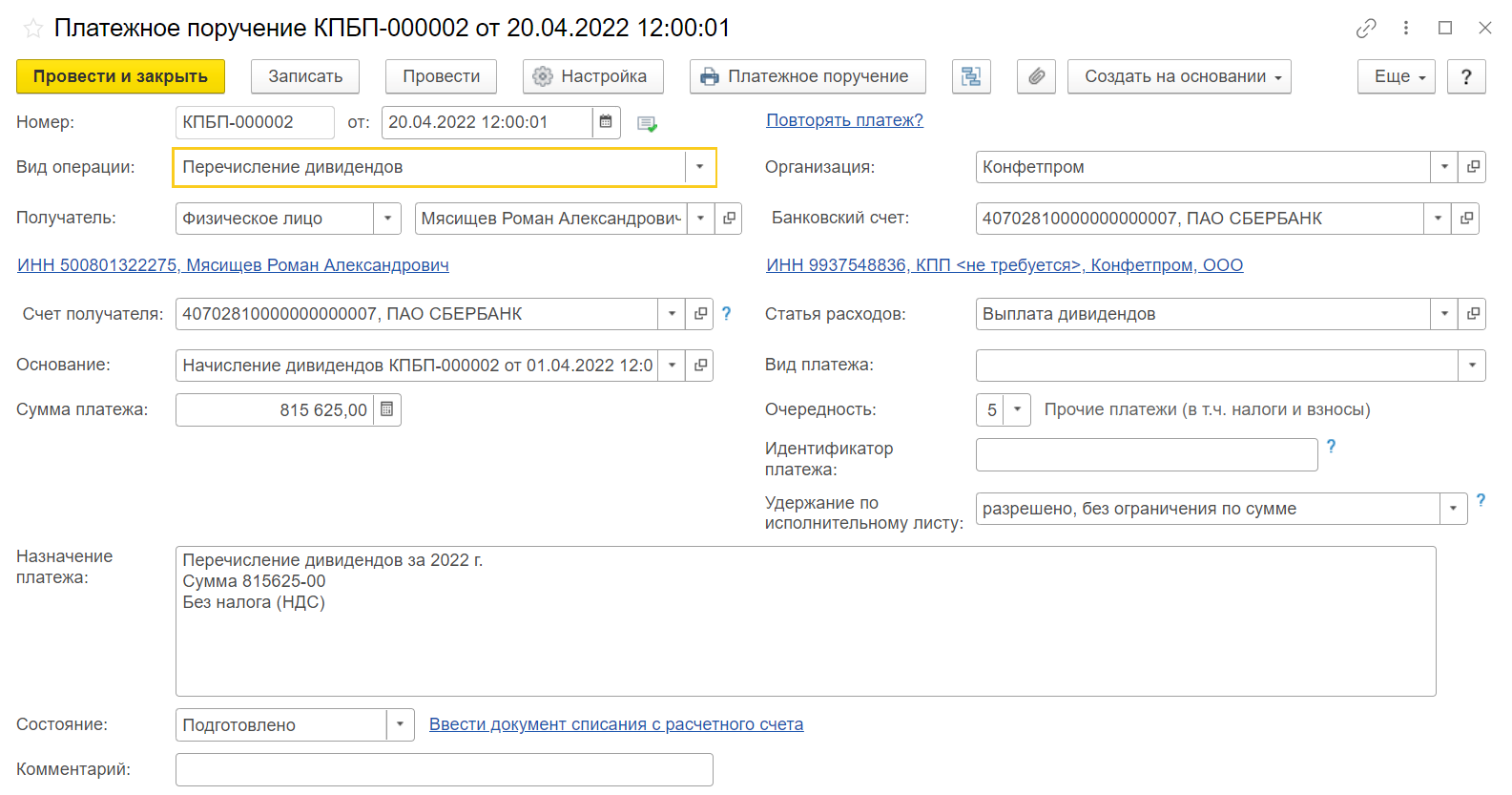

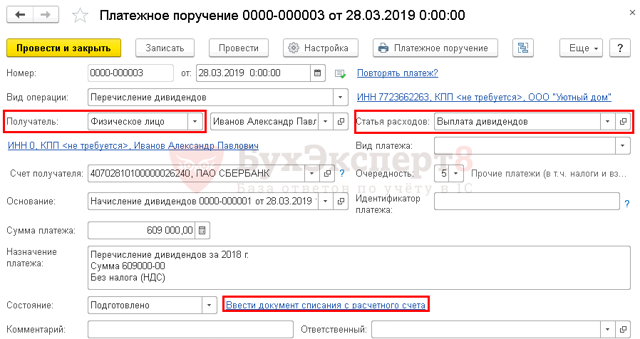

Проверьте поля:

- Вид операции — Перечисление дивидендов;

- Получатель — Физическое лицо;

- Статья расходов — Выплата дивидендов с установленным видом движения Выплата дивидендов и других платежей в пользу собственников.

- Вид операции — Перечисление дивидендов;

- Статья расходов — Выплата дивидендов.

Проводки по документу

Выплата дивидендов по остальным участникам оформляется аналогично. Только по юр.лицу в поле Получатель будет установлено Юридическое лицо.

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

- Если Вы еще не подписаны:

- Активировать демо-доступ бесплатно →

- или

- Оформить подписку на Рубрикатор →

- После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

(3

Как отразить выплаты по больничному листу

Порядок заполнения расчета по страховым взносам утвержден Приказом ФНС от 10.10.2016 № ММВ-7-11/551@.

Напомним, что первые три дня болезни оплачиваются за счет работодателя, последующие — за счет ФСС. Страховыми взносами не облагаются оба вида выплат.

Информация о больничных фиксируется в приложении № 2 к разделу 1 расчета.

По строке 020 приложения № 2 нужно указать все выплаты физлицам, включая больничные пособия.

Читать дальше: Где можно получить удостоверение многодетной семьи

По строке 030 нужно показать сумму не облагаемых взносами выплат. Если речь идет о больничных пособиях, их нужно указать в полной сумме (части, выплаченные как за счет компании, так и за счет фонда).

А вот по строке 070 нужно отразить лишь ту часть пособий, которая выплачена за счет ФСС.

Если в регионе действует пилотный проект, согласно которому больничные выплачивают напрямую работнику, в строку 070 приложения № 2 нужно поставить «0».

Как было отмечено выше, п. 3 ст. 284 НК РФ определено, что в отношении дивидендов должны применяться следующие ставки:

- 9% — по доходам, полученным в виде дивидендов от российских и иностранных организаций российскими организациями;

- 0% — по доходам, полученным российскими организациями в виде дивидендов при условии, что на день принятия решения об их выплате компания в течение не менее 365 календарных дней непрерывно владеет на праве собственности не менее чем 50-процентным вкладом в капитале организации — источника дивидендов или депозитарными расписками, дающими право на получение дивидендов, в сумме, соответствующей не менее 50% общей суммы выплачиваемых организацией дивидендов;

- 15% — по доходам, полученным в виде дивидендов от российских организаций иностранными компаниями.

В целях исчисления налога на прибыль по доходам в виде дивидендов, получаемых российскими организациями от иных (российских или иностранных) компаний, может применяться налоговая ставка 0%. Для этого на день принятия решения о выплате дивидендов получающая дивиденды организация должна:

- в течение не менее 365 календарных дней непрерывно владеть на праве собственности вкладом (долей) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации или депозитарными расписками, дающими право на получение дивидендов;

- доля такого участия должна быть не менее чем 50-процентным вкладом (долей) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации, а депозитарные расписки должны давать право на получение дивидендов в сумме, соответствующей не менее чем 50% общей суммы выплачиваемых организацией дивидендов;

- когда дивиденды выплачивает иностранная организация, нулевая ставка применяется, если государство постоянного местонахождения иностранной компании не включено в Перечень офшорных зон, утвержденный Приказом Минфина России от 13.11.2007 N 108н.

Каких-либо дополнительных условий для применения данной льготы по налогу на прибыль, в том числе выплаты дивидендов за счет прибыли прошлого года, законом не предусмотрено.

Начислены дивиденды учредителям: проводка

Решение о предстоящей выплате принимается на общем собрании участников ООО. результаты оформляются протоколом. Право распределения прибыли закреплено за общим собранием Законом № 14-ФЗ в ст. 33 п. 2 и ст. 37 п. 8. При единственном участнике обоснованием будет решение этого лица. При многочисленном составе учредителей прибыль делится между ними в пропорциональном отношении к доле участия в капитале.

Когда ведется бухгалтерский учет дивидендов, проводки формируются с обязательным участием счета 84. При операциях по начислению этот счет дебетуется. Кредитовые обороты могут оформляться разными группами счетов. Выбор счета зависит от категории получателей. Выплаты могут проводиться в пользу учредителей, которые:

- являются физическими лицами;

- представлены юридическими лицами.

Как провести в бухгалтерском учете дивиденды, немного подсказали чиновники Минфина в разъяснениях от 19 мая 2015 года № 07-01-06/28541. С опорой на их мнение, покажем в таблице проводки в бухучете при начислении и выплате дивидендов.

| Суть операции с дивидендами | Дт | Кт |

| Начисляем участникам | 84 «Нераспределенная прибыль» (непокрытый убыток) | 75-2 «Расчеты по выплате доходов» |

| Начисляем участникам, которые также – сотрудники этого ООО | 84 | 70 «Расчеты с персоналом по оплате труда». Также нужен субсчет выплаты дивидендов |

Начисление и выплата дивидендов в бухгалтерских проводках

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Выплата дивидендов деньгами проводки | ||||

| 84 | 70 (75-2) | 175 000 | Начисление дивидендов акционеру-резиденту пропорционально долевому участию каждого учредителя (500 000 руб. / 200 акций х 70 акций) | Акт акционерного собрания |

| 84 | 70 (75-2) | 325 000 | Начисление дивидендов (проводки) акционеру-резиденту пропорционально долевому участию каждого учредителя (500 000 руб. / 200 акций х 130 акций) | Акт акционерного собрания |

| 70 (75-2) | 68/НДФЛ | 22 750 | Удержан подоходный налог (НДФЛ) с дивидендов физлица-резидента (175 000 руб. х 13%) | Бух. расчет |

| 70 (75-2) | 68/НДФЛ | 48 750 | Удержан подоходный налог (НДФЛ) с дивидендов физ.лица-нерезидента (325 000 руб. х 15%) | Бух. расчет |

| 70 (75-2) | 68/Прибыль | 22 750 | Удержан налог на прибыль с доходов отечественных организаций (175 000 руб. х 13%) | Бух. расчет |

| 70 (75-2) | 68/Прибыль | 48 750 | Удержан налог на прибыль с доходов иностранных предприятий (325 000 руб. х 15%) | Бух. расчет |

| 70 (75-2) | 50 (51) | 152 250 | В денежной форме по наличному (безналичному) расчету выплачены дивиденды физическому лицу – резиденту (175 000 руб. – 22 750 руб.) | РКО, платежное поручение |

| 70 (75-2) | 50 (51) | 276 250 | В денежной форме по наличному (безналичному) расчету выплачены дивиденды физическому лицу – резиденту (325 000 руб. – 48 750 руб.) | РКО, платежное поручение |

| Выдача дивидендов товарными ценностями | ||||

| 70 (75-2) | 90-1 | 275 000 | В счет выплаты дивидендов начислена выручка от реализации товаров (готовой продукции) | Акт акционерного собрания |

| 90-2 | 43 (41) | 150 000 | Списана себестоимость этой продукции | Расходная накладная |

| 90-3 | 68/НДС | 49 500 | Начислен НДС (275 000 руб. * 18%) | |

| Выдача дивидендов основными средствами | ||||

| 70 (75-2) | 91-1 | 100 000 | В счет выплаты дивидендов передано основное средства | Акт акционерного собрания, акт приема/ передачи ОС |

| 91-2 | 10 | 75 000 | Списаны материалы, которые были переданы в счет выплаты дивидендов | Акт списания |

| 01-В | 01 | 120 000 | Списана первоначальная стоимость, передаваемого ОС | |

| 02 | 01-В | 20 000 | Списание амортизации по данному объекту за весь период его эксплуатации | |

| 91-2 | 01-В | 100 000 | Списана остаточная стоимость переданного объекта (12 000 руб. – 20 000 руб.) | |

| 91-2 | 68/НДС | 18 000 | Начислен НДС (100 000 руб. * 18%) | |

| Начисление дивидендов при убытке проводки | ||||

| 84 | 70 (75-2) | 180 000 | Начислены дивиденды резиденту РФ | Акт акционерного собрания |

| 70 (75-2) | 68/НДФЛ | 23 400 | Удержан НДФЛ с данного дохода (180 000 руб. х 13%) | Бух. расчет |

| 70 (75-2) | 50 (51) | 156 600 | Выплата начисленных дивидендов (18 000 руб. – 23 400 руб.) | РКО, платежное поручение |

| 70 (75-2) | 84 | 180 000 | Сторнирование начисленных дивидендов | Фин. результаты |

| 91-2 | 73 | 180 000 | Начислены прочие выплаты резиденту РФ | Фин. результаты |

| 68/ НДФЛ | 70 (75-2) | 23 400 | Сторнирование удержанного НДФЛ с дивидендов | Фин. результаты |

| 73 | 68/НДФЛ | 23 400 | Удержан НДФЛ с прочих выплат резидента РФ | Фин. результаты |

| 50 (51) | 70 (75-2) | 156 600 | Сторнирование выплаченных дивидендов | Фин. результаты |

| 73 | 50 (51) | 156 600 | Перечислены прочие выплаты резиденту РФ | РКО, платежное поручение |

| 99 | 68/Прибыль | 36 000 | Начислено постоянное налоговое обязательство | Декларация |

Ограничения по выплате дивидендов учредителям

Никогда нельзя забывать, что каждая операция в рамках деятельности любой организации подпадает под четкую регламентацию со стороны соответствующих органов власти. Поэтому прежде чем принимать решение о распределение прибыли необходимо убедиться имеет ли организации право на данное действие. Существует ряд ограничений, при которых дивиденды не могут быть выплачены:

- не оплачен полностью уставный капитал, в зависимости от ситуации доля может быть перераспределена между оставшимися учредителями или в худшем случае организация может быть ликвидирована по претензии налоговых органов;

- организация не погасила задолженность перед одним из долевых вкладчиков, изъявившим желание выйти из долевого владения;

- организация по каким-то условиям находится на грани банкротства или существуют очевидные причины, которые могут к нему привести;

- величина чистых активов после закрытия отчетного периода по данным бухгалтерского учета оказалась меньше величины уставного капитала, данное условие является обязательным для всех организаций и закреплено положением, утвержденным Минфином;

- по итогам отчетного периода имеется непокрытый убыток.

Дивиденды в 1С 8.3

Поговорим о немаловажной теме – начисление дивидендов в 1С 8.3, рассмотрев в ее рамках, как отразить дивиденды в 1С двумя способами – путем операций, проведенных вручную и автоматически, – далее рассчитаем и сформируем 2-НДФЛ и 6-НДФЛ

Расчет и выплата дивидендов в 1С 8.3

Программа 1С 8.3, разработанная на платформе 1С:Предприятие, содержит функциональный блок, который поможет нам осуществить наши операции. Попасть в него можно или через «Зарплата и кадры-Зарплата», или через «Операции-Бухучет».

Напомним, что Базовая версия программы 1С:Бухгалтерия позволяет вести учет, а значит и начислять дивиденды и уплачивать налоги по ним, только по одной организации. Если у вас несколько организаций и вы хотите вести учет в одной информационной базе по неограниченному числу организаций, вам необходима программа 1С:Бухгалтерия предприятия ПРОФ.

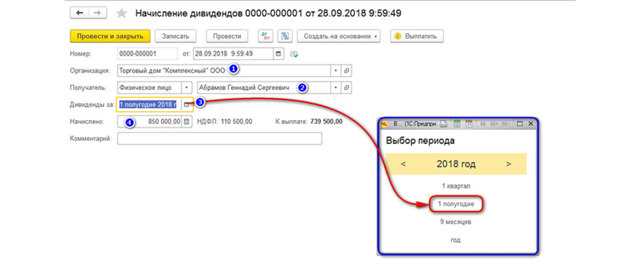

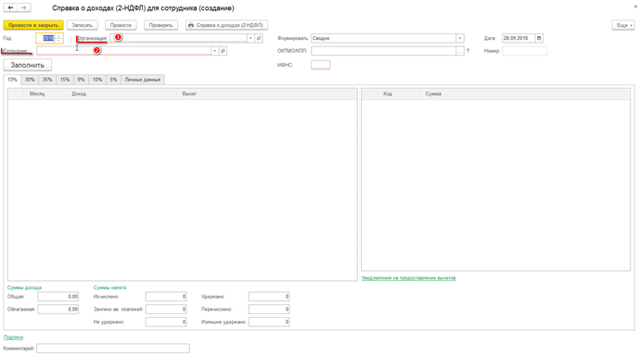

Нам надо создать новый документ. В открывшейся форме заполняем:

- Организацию;

- Указываем получателя;

- Время, за которое мы будем производить начисление.

Прописываем начисленную сумму и заполняем ее в «Начислено».

Для наглядности мы делаем начисление за первое полугодие 2018.

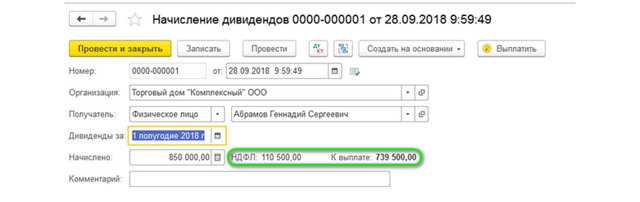

Сумма НДФЛ рассчитается автоматом, исходят из 13%, а также автоматически рассчитается итоговая сумма выплаты за вычетом налога на доходы физических лиц.

Не закрывая документ, мы можем автоматом создать платежные поручения на перечисление дивидендов и налогов.

Нажимаем на кнопку «Выплаты». В диалоговом окне отобразятся сформированные платежные поручения, которые вы сразу можете отправить в банк, нажав на советующую кнопку. Если вы нечаянно закрыли диалог, их также можно найти, зайдя в блок «Банк и касса-Банк-Платежные поручения».

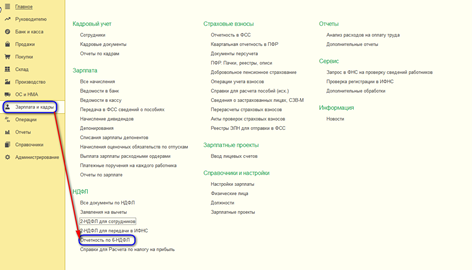

Теперь сформируем вторую форму НДФЛ, для чего мы заходим в блок «Зарплата и кадры-НДФЛ».

В новом документе заполняем основные поля:

Табличная часть заполнится автоматически, нам с вами остается только записать и провести документ.

Теперь давайте сформируем отчет по шестой форме НДФЛ, для чего зайдем в тот же функциональный блок через «Зарплата и кадры».

В появившемся окне заполняем данные о фирме и период – 9 месяцев 2018 года, и нажимаем «Создать».

Рис.11 Данные о фирме и период

В сформированном отчете заходим в «Раздел 1» и видим, что данные заполнились верно, а что самое главное автоматически.

Рис.12 «Раздел 1» в отчете

Ручное начисление и выплата дивидендов в программе

Чтобы произвести наши начисления в ручном режиме, заходим в блок «Операции»- «Бухгалтерский учет»- «Операции, введенные вручную».

Рис.13 Операции, введенные вручную

Создаем новый документ, заполняем поле «Организация» и табличную часть.

Рис.14 Создаем новый документ

В табличной части заполняем проводку 84.01 и 70, т.к. физическое лицо (учредитель-акционер) Абрамов Г.С. является сотрудником организации.

Хотелось бы обратить внимание на один немаловажный момент: учредитель-акционер не является сотрудником – счет 84.01 будет корреспондировать со счетом 75.02. Рис.15 Установка даты

Рис.15 Установка даты

Добавляем проводки по удержанию НДФЛ, счет 70 с 68.01.

Рис.16 Проводки по удержанию НДФЛ, счет 70 с 68.01

Записываем и заканчиваем работу с документом.

В одном документе мы можем начислить дивиденды и удержать налог сразу по нескольким работникам.

Отразим в формах 2НДФЛ и 6НДФЛ налог. Заходим «Зарплата и кадры-НДФЛ-Все документы по НДФЛ».

Рис.17 Все документы по НДФЛ

Нажимаем кнопку «Создать», в открывшемся списке делаем выбор – «Операции учета НДФЛ».

Рис.18 Операции учета НДФЛ

Рис.19 Данные созданной операции

Уделите особое внимание заполнению информации об удержанном налоге, т.к. по информации оттуда будет заполняться 2 раздел шестой формы НДФЛ

Без вычета НДФЛ указываем сумму выплаченного дохода.

Рис.20 Сумма выплаченного дохода

К каждой вкладке есть колонка «Включать в декларацию по прибыли». Признак должен быть установлен, если дивиденды будут выплачены акционерным обществом. При этом данные о рассчитанных суммах и налоге не будут включены во вторую форму НДФЛ, а войдут в декларацию по налогу на прибыль.

Теперь нам нужно только провести и закрыть документ.

Мы увидели, что автоматизация бухгалтерского учета на базе 1С Бухгалтерия существенно упрощает все операции, минимизируя возможность ошибки и трудозатраты бухгалтера. Если у вас возникли вопросы по этому или любому другому участку учета, обратитесь к нашим специалистам. Мы с радостью поможем вам и предоставим необходимые консультации по 1С.

Выплата дивидендов учредителям ООО

Компания, имеющая организационно-правовую форму ООО, вправе распределять полученную прибыль между учредителями в форме дивидендов. Каков порядок этого распределения? Разбираемся.

Как составить решение (протокол) общего собрания участников (учредителей) ООО о распределении чистой прибыли и выплате дивидендов?

О чем важно помнить руководителю и бухгалтеру

ФЗ-14 от 08/02/98 «Об ООО» ст. 28, 29 устанавливает порядок выплаты дивидендов. Они выплачиваются из чистой прибыли (без налогов) и распределяются согласно долям учредителей в уставном капитале. При этом Уставом может прописываться и другой порядок распределения прибыли. Дивиденды не могут быть распределены иначе как по решению общего собрания либо единственного участника.

Распределять прибыль на дивиденды можно:

- раз в квартал;

- раз в полугодие;

- раз в год.

Целесообразно выплачивать дивиденды раз в год, поскольку окончательный подсчет чистой прибыли возможен именно по итогам года.

Какой вид дохода указывать в платежном поручении при перечислении ООО дивидендов учредителю — физическому лицу?

Существуют ограничения на начисление и выплату дивидендов. Они подробно перечислены в ст. 29 указанного ФЗ (например, не оплачен полностью УК, организация на грани банкротства, участник не выплатил долю в УК и пр.).

Особо стоит обратить внимание на пункт, касающийся чистых активов ООО. Обратите внимание! ООО вправе создать резервный фонд, но у него нет такой обязанности (ст

30 п. 1 ФЗ-14). Создание резерва определяется Уставом

Обратите внимание! ООО вправе создать резервный фонд, но у него нет такой обязанности (ст. 30 п

1 ФЗ-14). Создание резерва определяется Уставом.

Чистые активы есть стоимость имущества по балансу за минусом его обязательств. Стандартная формула ЧА = (р.1 + р.2) — (р.4 + р.5). Величину могут увеличивать доходы будущих периодов (стр. 1530) и уменьшать – задолженность участников по вкладам в УК (в сумме дебиторской задолженности р. 2, стр. 1230).

Как отразить выплату дивидендов в отчетности по НДФЛ?

Основу ЧА составляет р. 3 баланса, нераспределенная прибыль непосредственно влияет на их объем. Если стоимость ЧА меньше УК, капитал необходимо уменьшить, с подачей соответствующего пакета документов в регистрирующий орган. Однако минимум в 10 тыс. руб., установленный законодателем, снижать нельзя.

Таким образом, величины нераспределенной прибыли, УК и чистых активов связаны между собой, чем и объясняются законодательные ограничения.

Как выплачивать: пошаговая инструкция в 2020 году

Последовательность выплаты дивидендов, приведенная ниже, оптимально учитывает все важные моменты процедуры выплат. Рассмотрим их:

- Определение размера прибыли. Чистая (нераспределенная) прибыль отражается в балансе в р. 3 на определенную дату, например на конец года. В эту сумму может входить и нераспределенная прибыль прошлых периодов. Показатель текущего года содержится в отчете о финансовых результатах (стр. 2400). Понятно, что в случае убытка о дивидендах вести речь нельзя.

- Решение о выплате дивидендных сумм.

Бухгалтерский учет отражения дивидендов

При обложении начисляются следующие проводки:

| Дебет | Кредит | Описание |

| 84 | 70 (75) | Начисление дивидендов учредителям организации |

| 70 (75) | 68 | Начислены налоги, в зависимости от того работает ли физическое лицо в данной организации или нет. Для работающего сотрудника – это НДФЛ, для неработающего – налог на прибыль. |

| 70 (75) | 50 (51) | Выплачены дивиденды |

| 70 (75) | 90 | Выручка от выплаты дивидендов продукцией |

| 90 | 41 (43) | Отражение себестоимости продукции переданной в качестве дивидендов |

| 90 | 68 | Начисление НДС на имущество, переданное в качестве дохода от долевого участия |

После получения отчетности налоговики начинают проводить камеральные проверки, в ходе которых оценивается достоверность и правильность отраженных данных. Реализуется это, в том числе, посредством междокументной сверки сведений в разных декларациях и прочих отчетах. В том числе, в части начислений в пользу физлиц сопоставляют Расчет по страховым взносам и Расчет 6-НДФЛ по подоходному налогу.

При самостоятельной проверке отчетов, до момента их сдачи в ФНС, необходимо сравнить данные по начислениям доходов в 6-НДФЛ и РСВ за соответствующий отчетный период. В Расчете по подоходному налогу указывается совокупная сумма доходов, подлежащих обложению НДФЛ. В число таких облагаемых доходов входят и дивиденды. Для сопоставления данных необходимо сравнить базу для отчислений по страховым взносам с суммой в 6-НДФЛ, учитывая следующее контрольное соотношение:

Показатель из 6-НДФЛ может быть равен числовому значению базы в РСВ или быть больше его. Если же значение из 6-НДФЛ меньше показателя стр. 050 из РСВ, налоговики сочтут это ошибкой и запросят пояснения. Правило, по которому из общей суммы начислений в 6-НДФЛ надо отнимать дивиденды (в Расчете по страховым взносам дивидендные выплаты не указываются), установлено в перечне междокументных контрольных соотношений. Они приведены в Письме ФНС от 29.12.2017 г. № ГД-4-11/27043@. Данное соотношение не применяется в отношении компаний, у которых есть обособленные подразделения, а также в отношении ИП на ПСН или ЕНВД.

Читать дальше: Как продать квартиру с использованием мат капитала

Если у Вас появились вопросы в области бухгалтерского учета, налогообложения, права или кадров и Вам нужен ответ на основании законодательной базы с ссылками на первоисточники, смело обращайтесь к нам. Опытные специалисты практики подготовят ответ с обоснованием и выводами по Вашему вопросу.

Имущество организаций

В данном случае для налогов также применяется годовой период (п. 1, статья 379), а вот для промежуточной отчетности все зависит от имущественной стоимости, выступающей в качестве базы для расчета:

|

Стоимостный показатель |

Периодичность |

|

Среднегодовая |

Первый квартал, полугодие, девять месяцев |

|

Кадастровая |

I, II, III кв. |

Важно учитывать, что речь идет о региональном сборе, поэтому субъектные власти вправе самостоятельно принимать решения об отказе от установления временных рамок. Для уточнения информации по конкретному региону достаточно ознакомиться с местным законодательством