Пример создания резерва

Предположим, что учетной политикой организации установлены одинаковые правила создания резерва по сомнительным долгам в бухгалтерском и налоговом учете — используется методика, изложенная в ст. 266 НК РФ, резерв создается ежеквартально на основании данных инвентаризации.

Данные инвентаризации на 30.09.2011 см. в таблице ниже.

У бухгалтера организации имеются сведения о том, что дебиторская задолженность ООО «Гамма» сроком возникновения до 45 дней от даты платежа по договору не будет погашена, т.к. предприятие находится в стадии ликвидации. В связи с этим в бухгалтерском учете данная задолженность должна быть признана безнадежной и в полном объеме включена в резерв.

Общая величина резерва по состоянию на 30.09.2011 г, рассчитанная исходя из сумм дебиторской задолженности, составила 445000 руб.

В учете необходимо сделать проводку по отражению затрат на формирование резерва по сомнительным долгам за III квартал:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 63 — 445000 руб. — отражена сумма резерва по сомнительным долгам.

В октябре 2011 г организация получила подтверждение о ликвидации ООО «Гамма» (выписка из ЕГРЮЛ) и на основании этого сумма безнадежного долга, которая ранее была полностью учтена при формировании резерва, должна быть списана за его счет:

ДЕБЕТ 63 КРЕДИТ 62

■ 100000 руб. — списана безнадежная дебиторская задолженность ООО «Гамма»;

ДЕБЕТ 007

■ 100000 руб. — отражена за балансом списанная дебиторская задолженность.

За балансом задолженность учитывается в течение пяти лет.

Величина дебиторской задолженности в бухгалтерской отчетности отражается за вычетом суммы созданного резерва по сомнительным долгам.

Суммы резервов подлежат восстановлению в случае поступления оплаты по дебиторской задолженности, на которую ранее были образованы резервы.

В бухгалтерском учете суммы восстановленных резервов отражаются по дебету счета 63 в корреспонденции со счетом 91.

Размер создаваемого резерва в налоговом учете, в отличие от бухгалтерского, не может быть больше 10% от суммы выручки за отчетный период.

Предположим, что выручка за III квартал нарастающим итогом составила 3000000 руб. без НДС. Максимальная сумма резерва, создаваемого в налоговом учете, с начала года составит:

3000000 руб.х10%=300000 руб.

На 30.09.2011 г сумма резерва будет равна:

140000+205000=345000 руб.

В налоговом учете резерв по задолженности ООО «Гамма» создаваться не будет, т.к. по правилам налогового учета по задолженностям со сроком возникновения менее 45 дней резерв не формируется.

Максимальная сумма резерва в налоговом учете не должна превышать 300000 руб., в связи с этим в налоговом учете создается резерв именно на эту сумму. В бухгалтерском он равен 445000 руб.

Разница между суммами резервов в бухгалтерском и налоговом учете составит:

450000-300000=150000 руб.

На сумму разницы формируется отложенный налоговый актив:

ДЕБЕТ 09 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль» 29000 руб. (145000 руб.х20%) — отражена разница между бухгалтерским и налоговым учетом.

В октябре 2011 г. безнадежный долг ООО «Гамма» в сумме 100000 руб. списывается полностью за счет резерва.

Если сумма безнадежного долга больше суммы созданного резерва, то разница относится к внереализационным расходам. В бухгалтерском учете задолженность списывается полностью за счет резерва.

Заполняем отчетность.

С 2011 г. в бухгалтерском балансе сумму созданного резерва по сомнительным долгам отдельно не показывают. Эта сумма участвует в формировании показателя по строке 1230 «Дебиторская задолженность» — на нее уменьшают сумму всей задолженности. Из-за этого данные по счетам бухгалтерского учета не будут совпадать с данными баланса организации.

Данные инвентаризации см. в таблице.

Особенности налогового учета при списании ДЗ

Согласно положениям налогового законодательства, списание безнадежной дебиторской задолженности доступно только компаниям, которые определяют налог на прибыли методом начисления. Ни плательщикам ЕНВД, ни тем, кто работает по упрощенке, ни индивидуальным предпринимателям отражение безнадежных долгов в расходах предприятия недоступно. Это подтверждает письмо Министерства Финансов РФ №03-11-04/2/274 от 13 ноября 2007 года.

В налоговом, равно как и в бухучете, порядок списания ДЗ напрямую зависит от наличия у компании соответствующего резерва. Если РСД был сформирован, ликвидация безнадежной дебиторки проводится за его счет. В ситуации, когда объемов резерва не хватает для списания ДЗ полностью, остаток относят на внереализационные расходы компании. При отсутствии резерва вся сумма задолженности относится на счет внереализационных расходов.

Признание расхода производится исходя из даты наступления одного из таких событий, как:

- окончание срока давности по конкретному долгу;

- появление в реестре юрлиц записи о прекращении компанией-должником своей деятельности;

- получение судебных документов о признании ДЗ невозможной к истребованию.

Принимается во внимание дата того события, которое наступило раньше остальных. Списание за счет РСД должно проводиться в том же налоговом периоде, что и признание расхода – это требование налоговой службы

Следует отметить, что нарушение регламента списания безнадежных ДЗ может повлечь за собой негативные последствия для предприятия. Если списание проведено с нарушением сроков, ФНС может провести доначисление налога на прибыли. В случае нехватки каких-либо документов (например, акта инвентаризации или бумаг, поясняющих возникновение долга) либо неправильного их оформления, компании может быть выписан штраф за ошибки в учете.

Списание дебиторок и НДС

Порядок работы с НДС при списании безнадежных дебиторок вариативен и зависит от ряда условий. В первую очередь – от статуса должника. Если ДЗ образовалась по вине физического лица, ее списывают в обычном порядке и относят к расходам. Но по окончании данной процедуры со списанной суммы компания обязана перечислить налог на доходы физлиц. Это объясняется тем фактом, что физлицо-должник, в результате ликвидации своего долга, получило материальную выгоду. ФНС настаивает на том, что налоговым агентом должника в таком случае должна выступать компания-кредитор.

Если в финансовых отношениях компания-кредитор выступала в качестве продавца товара либо поставщика работ/услуг, корректировка НДС при списании дебиторки не потребуется. Это объясняется тем, что, в соответствии с пп.1 п. 1 статьи 167 НК РФ, налог был начислен продавцом ранее, в дату отпуска товара/оказания услуги.

Возмещение уплаченного НДС при таком раскладе сил невозможно. Но можно провести его списание, добавив его к сумме ДЗ. Такое право дают следующие письма Минфина:

- №03-07-11/70423 от 26 ноября 2017 года;

- №03-03-06/1/29315 от 24 июля 2013 года.

Для компаний, выступавших в сделке в качестве покупателя, ситуация с НДС выглядит неоднозначно. Конкретно это касается договоров, по которым продавцу был перечислен аванс, признанный затем невозможным к взысканию долгом. Как гласит письмо Минфина РФ №03-07-11/16527 от 11 апреля 2014 года, принятый к вычету НДС по сумме аванса можно восстановить. Эта процедура должна быть проведена в том же периоде, когда произошло списание ДЗ.

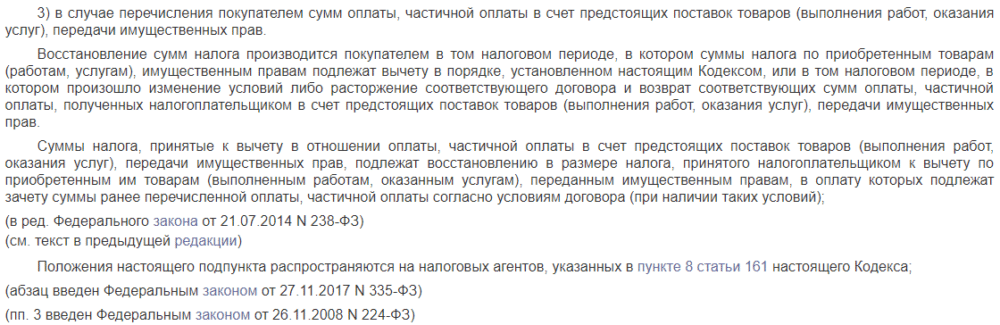

Однако, нормы Налогового кодекса РФ, а конкретно, подпункт 3 пункта 3 статьи 170 этого документа, не содержат указания на возможность восстановления НДС в такой ситуации. Считается, что в НК РФ приведен полный список ситуаций, в которых допустимо восстановление налога на добавленную стоимость. Требование о восстановлении НДС при списании дебиторок признается неправомерным, в том числе и судебными инстанциями.

НК РФ Статья 170, ст.3, п.3

НК РФ Статья 170, ст.3, п.3

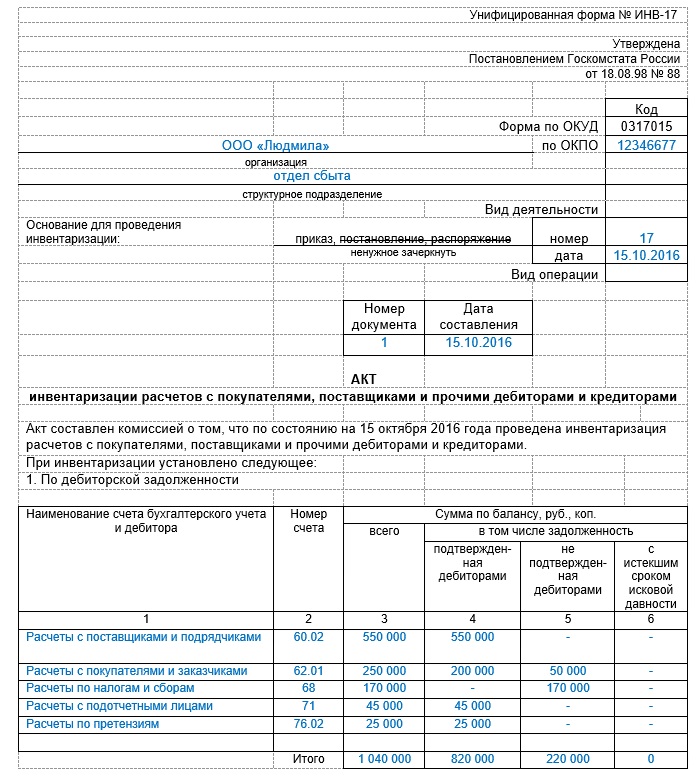

Документальное оформление процедуры списания

Списание просроченной дебиторской задолженности начинается с инвентаризации имеющихся у компании дебиторок. Для начала проверки необходимо составить соответствующий приказ. Данные, полученные по итогу проверки, заносят в специальную форму – ИНВ-17. На основании этой формы бухгалтер составляет справку-расчет, где указывается следующая информация:

- объем безнадежного долга;

- причины отнесения ДЗ к категории безнадежных;

- данные об акте инвентаризации (дата составления и номер).

ИНВ-17

ИНВ-17

Также в справке приводится краткое описание сложившейся с конкретной дебиторкой ситуации. На основании справки и инвентаризационного акта руководитель компании составляет приказ, дающий бухгалтеру право на списание ДЗ.

Следует помнить, что сотрудники налоговой службы при принятии отчетности и плановых проверках уделяют особое внимание долгам, списанным компанией. Поэтому следует сопроводить акт о списании как можно большим количеством документов, проясняющих ситуацию

Это могут быть:

- договоры с дебитором, спровоцировавшим появление ДЗ;

- акты поставки товара или оказания услуг по договору;

- расчетные документы;

- бумаги, ставшие причиной отнесения дебиторки к категории безнадежных (судебные документы или выписка из ЕГРЮЛ о ликвидации компании-должника).

Сомнительная и безнадежная задолженность

Дебиторская задолженность может носить характер нормальной, а может быть безнадежной. Однако есть еще понятие сомнительной «дебиторки». Критерии отнесения отвлеченных из оборота средств фирмы к этой категории определены в налоговом и бухгалтерском законодательстве.

Вопрос: Нужно ли отражать в доходах для исчисления налога на прибыль погашенную в текущем периоде задолженность, часть которой ранее списана в расходы как безнадежная дебиторская задолженность в связи с истечением срока давности, а часть не учитывалась в расходах?Посмотреть ответ

Налоговый учет

Задолженность может возникать:

- В связи с реализацией товаров (услуг, работ). Минфин полагает, что нельзя отнести к сомнительной задолженность: по авансам поставщикам; по штрафам за нарушение договора; по суммам процентов за пользование чужими деньгами, взысканных по суду; займам (письма №03-03-06/1/816 от 08/12/11 г., №03-03-06/1/308 от 15/06/12 г., №03-03-06/1/29315 от 24/07/13 г., №03-03-06/1/70 от 04/02/11 г.).

Вопрос: В каком периоде учитывается для целей налога на прибыль безнадежная дебиторская задолженность при ликвидации должника (п. 1 ст. 272 НК РФ)?Посмотреть ответ

Если срок погашения по договору истек. Если в договоре срок не обозначен либо договор в письменной форме не заключался, дата определяется на основании законодательства, нормативно-правовой базы, обычаев деловой жизни, существа обязательств, иных условий (ГК РФ, ст. 486-1, 314-2).

«Дебиторка» не имеет обеспечения (гарантией банка, поручительством, залогом).

Вопрос: В каком периоде учитывается для целей налога на прибыль безнадежная дебиторская задолженность с истекшим сроком исковой давности (п. 1 ст. 272 НК РФ)?Посмотреть ответ

Бухгалтерский учет

Согласно Приказу №34н (Положению по ведению бухучета и отчетности от 29/07/98 г.) любая необеспеченная задолженность может быть признана сомнительной вне зависимости от ее характера, если срок ее погашения истек либо близок к окончанию.

Сомнительная и безнадежная

Ошибочно ставить знак равенства между сомнительной и безнадежной «дебиторкой». В первом случае, как следует из перечисленных условий, долг еще можно вернуть в оборот фирмы. Если же срок упущен, задолженность переходит в категорию нереальной к взысканию или безнадежной.

Согласно НК РФ дебиторская задолженность признается безнадежной, если хотя бы одно из перечисленных ниже условий выполняется (НК РФ, ст. 266-2):

- истек срок исковой давности по этой задолженности;

- организация-должник ликвидирована либо, согласно акту госоргана, не может исполнять свои обязательства;

- банкротство должника-физлица (согласно нормам ФЗ №127 от 26/10/02 г. «О банкротстве» действует с 01.01.18 г.);

- судебные приставы вернули взыскателю исполнительный документ, не имея возможности взыскать долг.

Последнее может иметь место, если нахождение должника не установлено приставами либо у них нет сведений о размере имущества, за счет которого можно погасить задолженность, или имущества, на которое можно обратить взыскание, у должника нет.

Нереальная к взысканию сразу по нескольким признакам задолженность будет считаться таковой уже в периоде возникновения первого из них (Минфин, письмо №03-03-06/1/373 от 22/06/11 г.).

Самыми распространенными причинами безнадежной дебиторской задолженности являются ликвидация должника и истечение срока исковой давности. Организация считается ликвидированной, если исключена из ЕГРЮЛ. Срок исковой давности определяется в общем случае как трехлетний (по ст. 196 ГК РФ).

На заметку! Если из условий договора следует, что оплата должна производиться частями, срок устанавливается по каждой части отдельно.

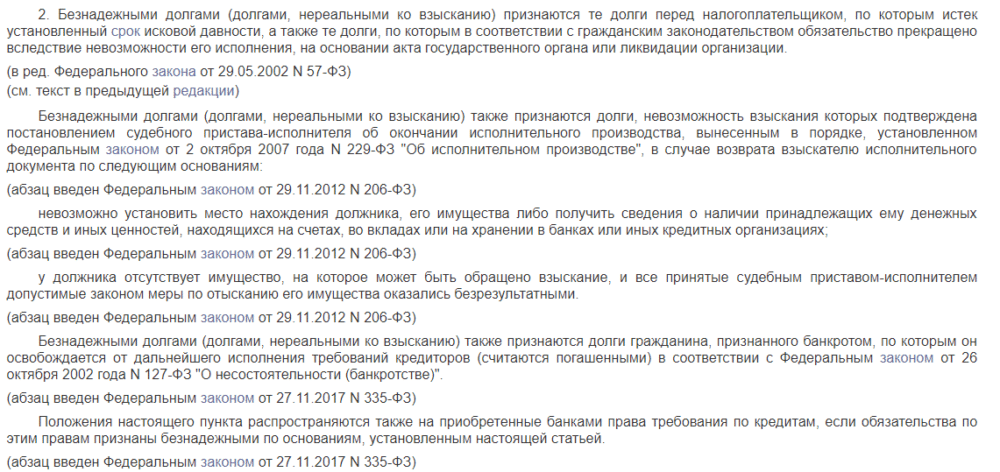

Какие долги компания вправе списать

Процедура списания правомерна далеко не для всех дебиторок, а только для тех, реальная возможность взыскать которые отсутствует. Такие ДЗ называют безнадежными. Их основные признаки перечислены в статье 266 (пункт 2) Налогового кодекса РФ.

Ст. 266 НК РФ п. 2

Ст. 266 НК РФ п. 2

Чтобы попасть в категорию безнадежных, ДЗ должна соответствовать одному из следующих требований:

- принадлежать компании, исключенной из ЕГРОЮЛ по причине прекращения деятельности;

- принадлежать ликвидированной организации;

- быть просроченной с точки зрения судебных инстанций (то есть, срок давности по ней истек).

Еще к классу безнадежных дебиторку может причислить суд. Для этого должно быть вынесено постановление о том, что истребовать долг нереально и исполнительное производство по нему прекращено.

Если две компании, вне зависимости от форм их собственности, имеют взаимные долги, перед тем, как списать дебиторскую задолженность, стоит выполнить взаимозачет дебиторок. А вот уже оставшиеся после этого ДЗ можно объявлять нереальными к возврату и списывать в установленном порядке.

Какие долги признаются безнадежными

Порядок списания безнадежной дебиторской задолженности

Порядок признания задолженности безнадежной утвержден в п. 2 ст. 266 НК РФ. Долг считается нереальным к взысканию при выполнении одного из следующих условий:

- Истек срок исковой давности по взысканию задолженности. В общем порядке, срок исковой давности по взысканию долга составляет три года с момента истечения срока оплаты (выполнения работ) по договора.

- Невозможность взыскания долга установлена актом государственного органа или постановлением о ликвидации предприятия.

- Должник признан банкротом, задолженность невозможно взыскать на основании «Закона о банкротстве».

- Кредитор освобождается от обязательств по погашению долга на основании постановления судебного пристава-исполнителя.

Если долг является безнадежным сразу по нескольким основаниям (например, истек срок исковой давности и кредитор признан банкротом), то невозможность взыскания задолженности признается по наступлению первого из оснований. Это утверждение следует из разъяснений Минфина, данных в письме № 03-03-06/1/373 от 22.06.2011 года.

Рассмотрим пример. 22.01.2015 года АО «Формат» перечислил в пользу ООО «Флагман» предоплату на проведение строительно-ремонтных работ в сумме 22.050 руб.

На основании условий договора, «Флагман» приступает к выполнению работ сразу после получения предоплаты. Срок окончания выполнения работ по договору – не более 30-ти календарных дней.

Так как предоплата на счет «Флагмана» перечислена 22.01.2015, подрядчик должен был начать работы на следующий день (23.01.2015 года), сдать работу – в течение календарного месяца (не позже 23.02.2015 года). В указанный срок работы подрядчиком выполнены не были.

18.02.2024 года «Флагман» признан банкротом на основании соответствующего судебного решения. 23.02.2024 года, то есть спустя 3 года с момента истечения срока выполнения подрядчиком обязательств по договору, истек срок исковой давности взыскания задолженности.

Задолженность ООО «Флагман» перед АО «Формат» в сумме 22.050 руб. признается безнадежной по факту наступления первого из оснований, а именно – признания подрядчика банкротом.

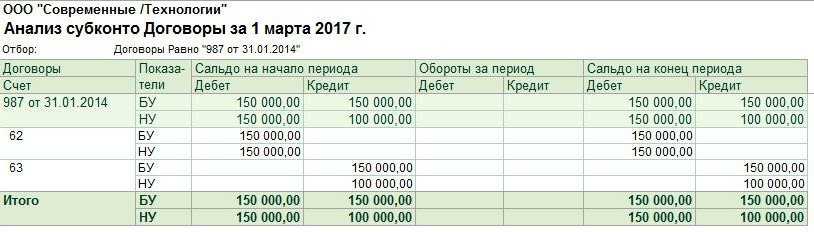

Инвентаризация расчетов

Чтобы проверить суммы дебиторской задолженности, а также сравнить начисленные в бухгалтерском и налоговом учете резервы по сомнительным долгам, воспользуемся отчетом Анализ субконто (раздел Отчеты).

В командной панели данного отчета нужно установить период формирования отчета, а из представленного списка видов субконто — выбрать значение Договоры. В панели настроек (кнопка Показать настройки) на закладке Показатели установим флаги БУ (данные бухгалтерского учета) и НУ (данные налогового учета).

На закладке Отбор можно задать отбор по конкретному договору с должником.

Сформированный отчет позволяет проанализировать данные бухгалтерского и налогового учета по выбранному договору на момент истечения срока исковой давности с детализацией по счетам (рис. 1).

Рис. 1. Анализ субконто по договору с должником

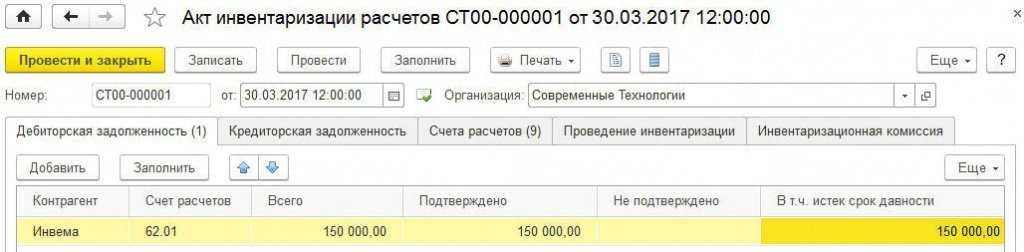

Перед выполнением операции по списанию безнадежного долга необходимо оформить инвентаризацию расчетов. В программе для этого служит документ Акт инвентаризации расчетов, доступ к которому осуществляется по одноименной гиперссылке из разделов Продажи и Покупки.

Документ заполняется автоматически по кнопке Заполнить на основании данных учета. Табличная часть на закладке Дебиторская задолженность (рис. 2) заполняется остатками дебиторской задолженности на дату проведения инвентаризации следующим образом:

Таблица 1

|

Поле |

Данные |

|

«Контрагент» |

Наименования дебиторов |

|

«Счет расчетов» |

Счета, по которым числится дебиторская задолженность |

|

«Всего» |

Сумма дебиторской задолженности |

|

«Подтверждено» |

Сумма, на которую есть документальное подтверждение. По умолчанию вся задолженность считается подтвержденной |

|

«Не подтверждено» |

Сумма, на которую документальное подтверждение отсутствует. Данное поле заполняется вручную |

|

«В т.ч. истек срок давности» |

Сумма просроченной дебиторской задолженности, по которой истек срок исковой давности. Данное поле заполняется вручную |

Рис. 2. Акт инвентаризации расчетов

Табличная часть на закладке Кредиторская задолженность заполняется аналогично заполнению закладки Дебиторская задолженность. По условиям Примера 1 кредиторская задолженность отсутствует.

На закладке Счета расчетов отражается список счетов учета расчетов с контрагентами, по которым выполняется инвентаризация расчетов.

По умолчанию в указанный список включены следующие счета:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам»;

- 76 «Расчеты с разными дебиторами и кредиторами», в том числе счета 76.07 «Расчеты по аренде», 76.27 «Расчеты по аренде (в валюте)» и 76.37 «Расчеты по аренде (в у.е.)»;

- 58 «Финансовые вложения».

Списком счетов пользователь может управлять, добавляя другие счета или отключая счета, предложенные программой.

На закладке Проведение инвентаризации в соответствующих полях следует указать сроки проведения инвентаризации, реквизиты документа-основания, а также причину проведения инвентаризации расчетов.

На закладке Инвентаризационная комиссия нужно заполнить список членов комиссии, выбрав их из справочника Физические лица.

Председатель комиссии указывается с помощью флага в поле Председатель.

Документ Акт инвентаризации расчетов не формирует проводок, но позволяет сформировать следующие печатные формы документов (кнопка Печать):

- Приказ о проведении инвентаризации (ИНВ-22);

- Акт инвентаризации расчетов (ИНВ-17).

Немного о сроках взыскания ДЗ

Согласно положениям действующего законодательства, кредитор имеет право обратиться в суд для взыскания долга в течение трех лет с момента его возникновения

При этом не важно, производились ли представителями кредитора попытки решить проблему в досудебном порядке. Если эти попытки не спровоцировали никаких ответных действий должника, отсчет трехлетнего периода будет вестись не с момента последнего контакта его с кредитором, а именно с даты образования ДЗ

Если же в ходе досудебных разбирательств должник совершил нечто, указывающее на признание им дебиторки, срок исковой давности прерывается, а в дальнейшем отсчитывается с момента прерывания заново. Причиной прерывания может стать:

- принятие и визирование дебитором акта сверки с кредитором;

- просьба о предоставлении отсрочки или рассрочки выплат (в письменном виде, с отметкой кредитора о принятии);

- внесение должником части денежных средств (либо оплата им пени, штрафа или процентов);

- составление обеими сторонами дела допсоглашения к договору, спровоцировавшему возникновение долгового обязательства;

- принятие судебными инстанциями иска от кредитора к должнику.

Проводки и документы

Для списания безнадежного долга недостаточно внутренней инвентаризации и приказа руководителя. Необходимы иные документы, подтверждающие безнадежный характер задолженности. Кроме договора с контрагентом, накладных, актов приемки и документов, подтверждающих платежи, ими могут являться выписка из ЕГРЮЛ должника, судебные решения, решения государственных властных структур и пр.

Списание делается с применением одной из следующих корреспонденций счетов:

- Дт 63 Кт 62, 76 – если безнадежная задолженность может быть списана за счет созданного резерва;

- Дт 91/2 Кт 62, 76 – если зарезервированных средств недостаточно либо резерв не создавался.

Списанная сумма обязательно учитывается и за балансом на Дт 007. Аналитический учет ведется в разрезе должников. Документы подлежат хранению в течение 5 лет. Компании, работающие на УСН, не могут признать безнадежный долг в целях НУ.

Итоги

Безнадежная дебиторская задолженность отличается от сомнительной дебиторской задолженности полной невозможностью ее взыскания.

Если оснований возникновения безнадежной «дебиторки» несколько, сумма признается таковой по первому возникающему из них.

Списывать долг можно путем создания резерва, а можно списывать в убытки.

При признании «дебиторки» безнадежной важно опираться не только на внутренние документы фирмы, но и на решения государственных, судебных, контролирующих органов.

При наличии встречных требований во взаиморасчетах с должником безопаснее начала произвести их взаимозачет, а затем признавать долг безнадежным. В противном случае могут возникнуть претензии со стороны ФНС.

Учет безнадежного долга ведется на счете 63, счете 91/2, в зависимости от источника погашения

Учитывается такой долг и за балансом на счете 007.

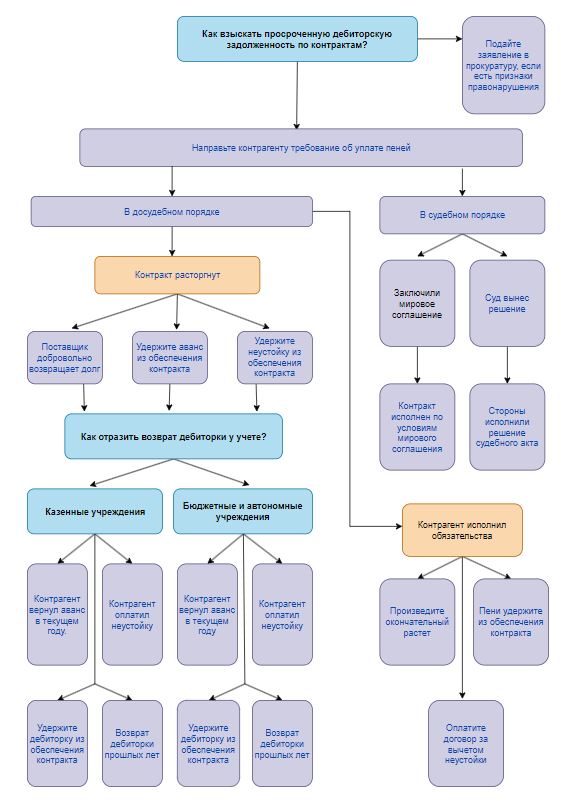

Как взыскать задолженность

Чтобы взыскать задолженность, действуйте в таком порядке:

- выгрузите из бухгалтерской программы списки дебиторов по каждому счету и выделите должников с просроченной задолженностью;

- позвоните должникам или направьте письменное требование погасить долг;

- обратитесь за взысканием в суд, если деньги в срок не вернули.

1. Выгрузите из бухгалтерской программы по каждому счету список дебиторов с детализацией по срокам возникновения и исполнения задолженности. Отметьте задолженность, исполнение которой просрочено хотя бы на один день. Далее взыскивайте только просроченные долги, по которым не истек трехлетний срок исковой давности.

Схема действий.

Как взыскать дебиторскую задолженность по контрактам.

Иск предъявите по местонахождению ответчика. Исключение – если взыскиваете задолженность по договору, в условиях которого заранее предусмотрели суд, который будет рассматривать споры. Так установлено в статьях 35, 37 АПК, статьях 28, 32 ГПК.Исковое заявление организации или индивидуальному предпринимателю подавайте в арбитражный суд. Информацию об арбитражном суде в нужном регионе узнайте в базе судебных решений на сайте arbitr.ru.Исковое заявление гражданину подавайте в районный суд. Информацию о нужном районном суде узнайте через портал ГАС «Правосудие» на сайте sudrf.ru. Скачайте образцы документов:Исковое заявление организацииИсковое заявление гражданину

Иск предъявите по местонахождению ответчика. Исключение – если взыскиваете задолженность по договору, в условиях которого заранее предусмотрели суд, который будет рассматривать споры. Так установлено в статьях 35, 37 АПК, статьях 28, 32 ГПК.Исковое заявление организации или индивидуальному предпринимателю подавайте в арбитражный суд. Информацию об арбитражном суде в нужном регионе узнайте в базе судебных решений на сайте arbitr.ru.Исковое заявление гражданину подавайте в районный суд. Информацию о нужном районном суде узнайте через портал ГАС «Правосудие» на сайте sudrf.ru. Скачайте образцы документов:Исковое заявление организацииИсковое заявление гражданину

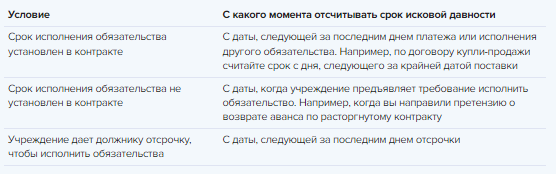

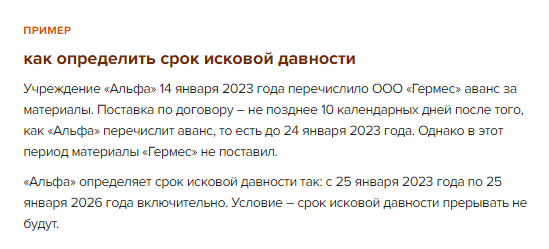

СИТУАЦИЯКак определить срок исковой давности по дебиторской задолженности и когда он прерываетсяОбщий срок исковой давности – три года. Обычно он начинается со дня, когда учреждение узнало, что его права нарушены. Например если платили надбавку к окладу по подложным документам, срок начнется с дня, когда узнали, что документы фальшивые. Для дебиторки по контракту срок считайте в зависимости от его условий. Так установлено в статьях 196 и 200 ГК. Смотрите в таблице сроки по контрактам на закупки и договорам по платной деятельности.Как определить начало срока исковой давности для задолженностипо контрактам и договорам

В некоторых случаях закон предусматривает более длительный или сокращенный срок исковой давности. Так установлено в пункте 1 статьи 197 ГК, части 3 статьи 392 ТК.

В некоторых случаях закон предусматривает более длительный или сокращенный срок исковой давности. Так установлено в пункте 1 статьи 197 ГК, части 3 статьи 392 ТК.

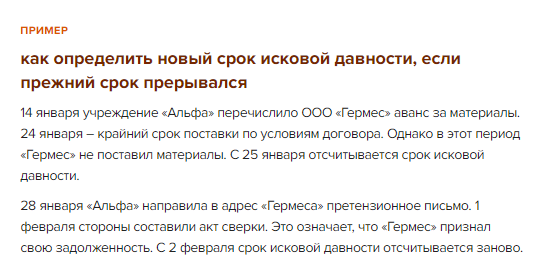

Срок исковой давности прерывается, если должник полностью признал долг, например:

Срок исковой давности прерывается, если должник полностью признал долг, например:

- признал претензию;

- просит изменить договор: предоставить отсрочку или рассрочку платежа, подписывает допсоглашение с новыми условиями;

- подписывает акт сверки задолженности.

После перерыва срок исковой давности считайте заново. Время до перерыва в новый срок не засчитывайте. Исключение – случаи, которые установлены Законом от 06.03.2006 № 35-ФЗ «О противодействии терроризму». Об этом сказано в пункте 2 статьи 196, статье 203 ГК и разъясняется в пункте 20 постановления Пленума Верховного суда от 29.09.2015 № 43.Если дебитор признал долг частично, срок исковой давности по другим частям обязательства не прерывается. Об этом сказано в пункте 20 постановления Пленума Верховного суда от 29.09.2015 № 43.

Должник вправе признать свой долг и после того, как срок исковой давности истек. С этого момента отсчитывается новый срок исковой давности. Такие правила установлены в пункте 2 статьи 206 ГК.

Должник вправе признать свой долг и после того, как срок исковой давности истек. С этого момента отсчитывается новый срок исковой давности. Такие правила установлены в пункте 2 статьи 206 ГК.

Что такое кредиторская задолженность

Как списывать безнадежную «дебиторку»

Метод признания доходов и расходов на дату отгрузки предполагает, что отгрузка учтена в расчетах по налогу на прибыль, оплату по ней получить оказалось нереально, поэтому возникла подлежащая списанию сумма.

Уменьшить свои потери фирма может двумя способами:

- за счет прямого списания безнадежной задолженности в убытки;

- за счет резерва по сомнительным долгам.

При создании резерва следует опираться на нормы ст. 266 НК РФ. Создание резерва сомнительных долгов отражается в учетной политике фирмы. Ее положения не должны противоречить НК.

Отчисления признаются внереализационными расходами и учитываются последним числом отчетного (налогового) периода. Если для покрытия безнадежного долга объема созданного резерва недостаточно, остаток суммы списывается напрямую через внереализационные расходы. Он признается убытком в НУ на момент, когда задолженность подтверждена документально и признана как безнадежная.

Как уже отмечалось ранее, резервы можно создавать только под операции реализационного характера.

Если фирма создала резерв по сомнительным долгам, за счет него можно списывать и безнадежные авансы, а также суммы по предоплате. Минфин на основании ст. 266-2 НК РФ признает за налогоплательщиком такое право (письмо №03-03-06/2/1551 от 16/01/18 г.). Моментом списания безнадежной «дебиторки» целесообразно считать последний день периода, в котором она была таковой признана (НК РФ, ст. 272-7).

Не отраженная вовремя в учете безнадежная дебиторская задолженность должна быть внесена в декларацию строго по тому периоду, когда долг возник, т.е. в документ нужно внести изменения. Так считает Минфин. В то же время практика судов признает право налогоплательщика на основании НК РФ, ст. 54-1, отразить безнадежную «дебиторку» в периоде более позднем, если налог на прибыль был переплачен ранее (ВС РФ определение №305-КГ17-14988 от 19/01/18 г. и ряд других).

На заметку! Если имеет место встречная задолженность и безнадежный должник является еще и кредитором организации, позиция по вопросу признания такой задолженности в учете судебных органов и Минфина разнится. Суды считают, что независимо от того, захочет ли фирма произвести взаимозачет или нет, безнадежная дебиторская задолженность все равно должна быть признана таковой. Ведь фирма по нормам ГК имеет право на взаимозачет, но не обязана его производить. Минфин жестко придерживается позиции, что вначале нужно произвести взаимозачет, а затем лишь признавать безнадежную «дебиторку» (письмо №03-03-06/1/620 от 04/10/11 г.). Окончательное решение остается за организацией.

Особенность работы с ДЗ индивидуальных предпринимателей

Отдельно стоит упомянуть об особенностях процедуры признания безнадежными ДЗ, созданных индивидуальными предпринимателями. Согласно закону, ООО отвечают за свои долги только в рамках уставного капитала. В отличие от них, частные предприниматели держат ответ всем имеющимся у них в собственности имуществом. Поэтому закрытие ИП и исключение его из реестра индивидуальных предпринимателей не является причиной для признания дебиторки, созданной им, безнадежной.

Списание долгов, созданных ИП, возможно только в одном из следующих случаев:

- смерти индивидуального предпринимателя;

- признание ИП-шника банкротом;

- вынесение судом постановления о невозможности взыскания ДЗ (например, по причине того, что местонахождение должника неизвестно).

Основанием для процедуры списания должен стать документ, подтверждающий один из перечисленных выше фактов.