Ограничения по выплате дивидендов учредителям

Никогда нельзя забывать, что каждая операция в рамках деятельности любой организации подпадает под четкую регламентацию со стороны соответствующих органов власти. Поэтому прежде чем принимать решение о распределение прибыли необходимо убедиться имеет ли организации право на данное действие. Существует ряд ограничений, при которых дивиденды не могут быть выплачены:

- не оплачен полностью уставный капитал, в зависимости от ситуации доля может быть перераспределена между оставшимися учредителями или в худшем случае организация может быть ликвидирована по претензии налоговых органов;

- организация не погасила задолженность перед одним из долевых вкладчиков, изъявившим желание выйти из долевого владения;

- организация по каким-то условиям находится на грани банкротства или существуют очевидные причины, которые могут к нему привести;

- величина чистых активов после закрытия отчетного периода по данным бухгалтерского учета оказалась меньше величины уставного капитала, данное условие является обязательным для всех организаций и закреплено положением, утвержденным Минфином;

- по итогам отчетного периода имеется непокрытый убыток.

Дивиденды в 1С 8.3

Поговорим о немаловажной теме – начисление дивидендов в 1С 8.3, рассмотрев в ее рамках, как отразить дивиденды в 1С двумя способами – путем операций, проведенных вручную и автоматически, – далее рассчитаем и сформируем 2-НДФЛ и 6-НДФЛ

Расчет и выплата дивидендов в 1С 8.3

Программа 1С 8.3, разработанная на платформе 1С:Предприятие, содержит функциональный блок, который поможет нам осуществить наши операции. Попасть в него можно или через «Зарплата и кадры-Зарплата», или через «Операции-Бухучет».

Напомним, что Базовая версия программы 1С:Бухгалтерия позволяет вести учет, а значит и начислять дивиденды и уплачивать налоги по ним, только по одной организации. Если у вас несколько организаций и вы хотите вести учет в одной информационной базе по неограниченному числу организаций, вам необходима программа 1С:Бухгалтерия предприятия ПРОФ.

Нам надо создать новый документ. В открывшейся форме заполняем:

- Организацию;

- Указываем получателя;

- Время, за которое мы будем производить начисление.

Прописываем начисленную сумму и заполняем ее в «Начислено».

Для наглядности мы делаем начисление за первое полугодие 2018.

Сумма НДФЛ рассчитается автоматом, исходят из 13%, а также автоматически рассчитается итоговая сумма выплаты за вычетом налога на доходы физических лиц.

Не закрывая документ, мы можем автоматом создать платежные поручения на перечисление дивидендов и налогов.

Нажимаем на кнопку «Выплаты». В диалоговом окне отобразятся сформированные платежные поручения, которые вы сразу можете отправить в банк, нажав на советующую кнопку. Если вы нечаянно закрыли диалог, их также можно найти, зайдя в блок «Банк и касса-Банк-Платежные поручения».

Теперь сформируем вторую форму НДФЛ, для чего мы заходим в блок «Зарплата и кадры-НДФЛ».

В новом документе заполняем основные поля:

Табличная часть заполнится автоматически, нам с вами остается только записать и провести документ.

Теперь давайте сформируем отчет по шестой форме НДФЛ, для чего зайдем в тот же функциональный блок через «Зарплата и кадры».

В появившемся окне заполняем данные о фирме и период – 9 месяцев 2018 года, и нажимаем «Создать».

Рис.11 Данные о фирме и период

В сформированном отчете заходим в «Раздел 1» и видим, что данные заполнились верно, а что самое главное автоматически.

Рис.12 «Раздел 1» в отчете

Ручное начисление и выплата дивидендов в программе

Чтобы произвести наши начисления в ручном режиме, заходим в блок «Операции»- «Бухгалтерский учет»- «Операции, введенные вручную».

Рис.13 Операции, введенные вручную

Создаем новый документ, заполняем поле «Организация» и табличную часть.

Рис.14 Создаем новый документ

В табличной части заполняем проводку 84.01 и 70, т.к. физическое лицо (учредитель-акционер) Абрамов Г.С. является сотрудником организации.

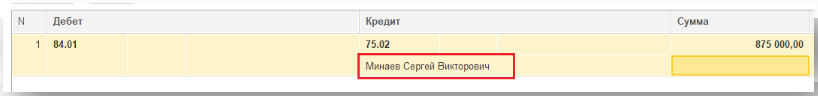

Хотелось бы обратить внимание на один немаловажный момент: учредитель-акционер не является сотрудником – счет 84.01 будет корреспондировать со счетом 75.02. Рис.15 Установка даты

Рис.15 Установка даты

Добавляем проводки по удержанию НДФЛ, счет 70 с 68.01.

Рис.16 Проводки по удержанию НДФЛ, счет 70 с 68.01

Записываем и заканчиваем работу с документом.

В одном документе мы можем начислить дивиденды и удержать налог сразу по нескольким работникам.

Отразим в формах 2НДФЛ и 6НДФЛ налог. Заходим «Зарплата и кадры-НДФЛ-Все документы по НДФЛ».

Рис.17 Все документы по НДФЛ

Нажимаем кнопку «Создать», в открывшемся списке делаем выбор – «Операции учета НДФЛ».

Рис.18 Операции учета НДФЛ

Рис.19 Данные созданной операции

Уделите особое внимание заполнению информации об удержанном налоге, т.к. по информации оттуда будет заполняться 2 раздел шестой формы НДФЛ

Без вычета НДФЛ указываем сумму выплаченного дохода.

Рис.20 Сумма выплаченного дохода

К каждой вкладке есть колонка «Включать в декларацию по прибыли». Признак должен быть установлен, если дивиденды будут выплачены акционерным обществом. При этом данные о рассчитанных суммах и налоге не будут включены во вторую форму НДФЛ, а войдут в декларацию по налогу на прибыль.

Теперь нам нужно только провести и закрыть документ.

Мы увидели, что автоматизация бухгалтерского учета на базе 1С Бухгалтерия существенно упрощает все операции, минимизируя возможность ошибки и трудозатраты бухгалтера. Если у вас возникли вопросы по этому или любому другому участку учета, обратитесь к нашим специалистам. Мы с радостью поможем вам и предоставим необходимые консультации по 1С.

Есть ли налоговые льготы для налога на дивиденды

Нулевой ставкой облагаются дивиденды внутри материнской компании, если на момент принятия решений у нее есть минимум 50% от уставного капитала и это длится минимум 365 дней.

Еще один нюанс – налоги платятся только в случае, когда есть зафиксированный финансовый результат. Если плательщик купил акции, которые потом выросли в стоимости, но гражданин их не продает, то и налоги платить не нужно. Налогооблагаемая база появляется только в случае, если человек продает акции с прибылью.

Самые главные налоговые льготы возникают у инвестора, если он пользуется ИИС, о чем мы говорили выше.

Вторая льгота – за трехлетнее владение. Если гражданин покупает ценные бумаги и держит их у себя более 3 лет, то даже большую прибыль платить не придется. Сюда относятся все бумаги, которые были куплены, унаследованы или подарены до 2017 года. Но стоит помнить, что это не относится к ИИС, так как там есть ограничение в размере 9 миллионов рублей за 3 года (по 3 миллиона рублей за год).

И третья льгота – перенос убытков, которые были в прошлые годы. Если ранее клиент получил убытки от инвестирования, а в этом году вышел на прибыль, то он имеет право уменьшить базу на убытки, которые были получены в прошлом периоде. Единственный нюанс – убытки должны быть не старше 10 лет. Чтобы зачесть эти убытки, их нужно задекларировать и приложить справку об убытках, а также – отчет брокера. Можно даже засчитывать убытки, полученные за счет другого брокера.

Дивиденды: проводки

Целью любой коммерческой организации является получение прибыли. Полученный чистый положительный финансовый результат деятельности предприятия может быть по решению учредителей направлена на развитие компании или на выплату доходов участникам. Рассмотрим понятие «бухучет дивидендов», проводки, которые необходимо сформировать в учете.

Дивиденды — часть чистой прибыли, выплачиваемой участникам или акционерам общества. Размер прибыли, подлежащей распределению, определяется по окончании финансового года. Сумма ее отражается итоговой годовой записью по кредиту счета 84.

Решение о такой выплате может принять только общее собрание участников или акционеров общества. Если учредитель единственный, то решение о распределении части положительного финансового результата принимается только им.

Расчеты с учредителями отражаются на счете 75 плана счетов бухгалтерского учета. Для расчетов по выплате доходов Минфин в Приказе № 94н рекомендует открыть к нему субсчет 2. Аналитический учет следует вести в разрезе каждого учредителя. Исключение составляют расчеты с акционерами — собственниками акций на предъявителя в АО, поскольку установить их идентификационные данные невозможно.

- Отражаются начисления на дату принятия решения о выплате части нераспределенного положительного финансового результата компании собственникам.

- Начислены дивиденды: проводка Дт 84 Кт 75.

- Выплату дохода учредителю отражаем записью Дт 75 Кт 50, 51.

Налогообложение выплат участникам общества

С перечислений в адрес физических лиц компания обязана исчислить, удержать и перечислить в бюджет НДФЛ (ст. 226 НК РФ). Сделать это нужно не позднее следующего дня. Ставка для налоговых резидентов РФ составляет 13 %, для нерезидентов — 15 %.

В отношении части прибыли, выплачиваемой организации, она признается налоговым агентом, то есть должна удержать и перечислить в бюджет налог на прибыль (п. 3 ст. 275 НК РФ). Причем это правило распространяется и на предприятия, работающие:

- на общей системе налогообложения;

- на упрощенной системе налогообложения.

Ставка, в соответствии с пп. 2 п. 3 ст. 284 НК РФ, составляет 13 %. Исключением являются выплаты в адрес российской компании, которая владеет не менее чем половиной уставного капитала не менее чем 365 дней подряд до момента выплаты. Если же учредитель — иностранная компания, то ставка составляет 15 %. Перечислить налог также необходимо не позднее следующего дня.

Дивиденды: начисление и выплата, проводки в бухучете

Рассмотрим на примере.

По решению учредителей, ООО «Компания» 15.02.2018 выплачивает часть чистой прибыли трем участникам: АО «Учредитель», Иванову С.М., Семенову К.С. — каждому в размере 100 000 руб. Все получатели — налоговые резиденты РФ.

|

Принято решение о перечислении части положительного финансового результата учредителям: 100 000 × 3 |

300 000 | 84 | 75 |

|

Исчислен НДФЛ с перечислений физическим лицам: (100 000 × 2) × 13 % |

26 000 | 75 | 68 |

|

Исчислен налог на прибыль с доходов в адрес организации: 100 000 × 13 % |

13 000 | 75 | 68 |

|

Перечислено по решению о распределении части финансового результата: 300 000 – 26 000 – 13 000 |

261 000 | 75 | 51 |

| Удержанный НДФЛ перечислен в бюджет | 26 000 | 68 | 51 |

| Удержанный налог на прибыль перечислен в бюджет | 13 000 | 68 | 51 |

Полученные дивиденды: бухгалтерские проводки

Если ваша компания является участником другой организации, то она может быть получателем дивидендов. На дату получения такого дохода бухгалтер сделает проводки:

- Дт 51 Кт 76 — получены доходы от участия в другой компании;

- Дт 76 Кт 91 — полученные дивиденды отражены в доходах.

Полученную часть нераспределенного дохода дочерней организации следует обособленно отразить в отчете о финансовых результатах организации по строке 2310 «Доходы от участия в других организациях».

В налоговом учете следует иметь в виду, что с дивидендов, полученных от российской компании, уже был удержан налог на прибыль (п. 3 ст. 275 НК РФ). Поэтому данные поступления не увеличивают базу по налогу.

Налог на дивиденды для физических лиц в 2022 году

Налогообложение дивидендов участников — физических лиц зависит от их статуса: признаются ли они на момент выплаты дохода резидентами РФ. Ставка налога на дивиденды в 2022 году составляет:

- 13% для физических лиц-резидентов (при доходе до 5 млн рублей в год);

- 15% для физических лиц-нерезидентов, а также для резидентов с дохода свыше 5 млн рублей в год.

Статус российского резидента зависит от того, сколько календарных дней за последние 12 месяцев участник фактически находился на территории России. Если таких дней не менее 183 (не обязательно подряд), то гражданин признается резидентом РФ. Периоды, проведенные за границей по уважительным причинам, таким как лечение и обучение, в расчёт не принимаются (статья 207 НК РФ).

Гражданство на статус резидента РФ не влияет, поэтому им может быть и иностранный учредитель, если большую часть последних 12 месяцев он фактически находился в России.

Удерживать НДФЛ с дивидендов в 2022 году для перечисления в бюджет обязана сама компания. Для физических лиц, получающих доход от бизнеса, компания является налоговым агентом. Учредителю выплачивают дивиденды уже после налогообложения, поэтому ему не надо самостоятельно рассчитывать и перечислять НДФЛ.

Однако, если дивиденды передаются не в денежной форме (основные средства, товары, другое имущество), то ситуация меняется. Налоговый агент не может удержать сумму налога для перечисления, ведь денежные средства, как таковые, участнику не выплачиваются. В этом случае ООО обязано сообщить в инспекцию о невозможности удержать НДФЛ.

Теперь все обязанности по уплате НДФЛ переходят к самому участнику, получившему дивиденды имуществом. Для этого по итогам года надо сдать в ИФНС декларацию по форме 3-НДФЛ и самостоятельно заплатить налог.

Дополнительные сложности при выплате учредителю дохода не в денежной форме связаны с тем, что ФНС и Минфин долгое время признавали такую передачу имущества реализацией, потому что при этом происходит смена собственника (например, письмо Минфина от 07.02.18 № 03-05-05-01/7294). А при реализации имущества его стоимость должна облагаться налогом, в зависимости от системы налогообложения, на которой работает фирма:

- НДС и налог на прибыль (для ОСНО);

- единый налог (для УСН).

Получается действительно абсурдная ситуация, когда имущество, переданное в качестве дивидендов, облагается дважды:

- НДФЛ, который платит учредитель;

- налог на «реализацию» в соответствии с режимом, который ИФНС обязывает выплатить саму компанию.

Как отразить выплаты по больничному листу

Порядок заполнения расчета по страховым взносам утвержден Приказом ФНС от 10.10.2016 № ММВ-7-11/551@.

Напомним, что первые три дня болезни оплачиваются за счет работодателя, последующие — за счет ФСС. Страховыми взносами не облагаются оба вида выплат.

Информация о больничных фиксируется в приложении № 2 к разделу 1 расчета.

По строке 020 приложения № 2 нужно указать все выплаты физлицам, включая больничные пособия.

Читать дальше: Где можно получить удостоверение многодетной семьи

По строке 030 нужно показать сумму не облагаемых взносами выплат. Если речь идет о больничных пособиях, их нужно указать в полной сумме (части, выплаченные как за счет компании, так и за счет фонда).

А вот по строке 070 нужно отразить лишь ту часть пособий, которая выплачена за счет ФСС.

Если в регионе действует пилотный проект, согласно которому больничные выплачивают напрямую работнику, в строку 070 приложения № 2 нужно поставить «0».

Как было отмечено выше, п. 3 ст. 284 НК РФ определено, что в отношении дивидендов должны применяться следующие ставки:

- 9% — по доходам, полученным в виде дивидендов от российских и иностранных организаций российскими организациями;

- 0% — по доходам, полученным российскими организациями в виде дивидендов при условии, что на день принятия решения об их выплате компания в течение не менее 365 календарных дней непрерывно владеет на праве собственности не менее чем 50-процентным вкладом в капитале организации — источника дивидендов или депозитарными расписками, дающими право на получение дивидендов, в сумме, соответствующей не менее 50% общей суммы выплачиваемых организацией дивидендов;

- 15% — по доходам, полученным в виде дивидендов от российских организаций иностранными компаниями.

В целях исчисления налога на прибыль по доходам в виде дивидендов, получаемых российскими организациями от иных (российских или иностранных) компаний, может применяться налоговая ставка 0%. Для этого на день принятия решения о выплате дивидендов получающая дивиденды организация должна:

- в течение не менее 365 календарных дней непрерывно владеть на праве собственности вкладом (долей) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации или депозитарными расписками, дающими право на получение дивидендов;

- доля такого участия должна быть не менее чем 50-процентным вкладом (долей) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации, а депозитарные расписки должны давать право на получение дивидендов в сумме, соответствующей не менее чем 50% общей суммы выплачиваемых организацией дивидендов;

- когда дивиденды выплачивает иностранная организация, нулевая ставка применяется, если государство постоянного местонахождения иностранной компании не включено в Перечень офшорных зон, утвержденный Приказом Минфина России от 13.11.2007 N 108н.

Каких-либо дополнительных условий для применения данной льготы по налогу на прибыль, в том числе выплаты дивидендов за счет прибыли прошлого года, законом не предусмотрено.

Отчет о финансовых результатах: расшифровка строк

Приведем расшифровку кодов в согласии с приложением №4 приказа № 66н.

| Код | Показатель | Что нужно внести в строку |

|---|---|---|

| 2110 | Выручка | Оборот за прошедший год в согласии с кредитом счета 90 субсчета «Выручка». Вносить данные следует без учета НДС и акцизов. |

| 2120 | Себестоимость продаж | Суммировать следующие проводки за отчетный год:

|

| 2100 | Валовая прибыль (убыток | Вычисляется как разница между показателями двух предыдущих строк (2110 и 2120). |

| 2210 | Коммерческие расходы | Следует сложить проводки за завершенный период:

|

| 2220 | Управленческие расходы | Суммировать данные проводки за ушедший год:

|

| 2200 | Прибыль или убыток от продаж | Из показателя строки 2110 следует вычесть значения строк 2120, 2210 и 2220. |

| 2310 | Доходы от участия в иных организациях | Сложить значения проводок за отчетный период:

|

| 2320 | Проценты к получению | Необходимо суммировать проводки, совершенные за прошлый год:

|

| 2330 | Проценты к уплате | Сложить следующие данные:

|

| 2340 | Иные доходы | Из значения по кредиту счета 91 субсчета «Иные расходы» вычесть значение строки 2330. |

| 2300 | Прибыль или убыток до налогообложения | Суммировать строки 2200, 2310, 2320, 2330 (с минусом), 2340 и 2350 (с минусом). |

| 2410 | Налога на прибыль | Сложить показатели строк 2411 и 2412 |

| 2411 | Текущий налог на прибыль | По налоговому учету за период отчета *не нужно заполнять компаниям, которые работают на специальных режимах |

| 2412 | Отложенный налог на прибыль | Равен отложенному налоговому активу или обязательству |

| 2460 | Иное | Единый налог к уплате *заполняют компании на специальных режимах |

| 2400 | Чистая прибыль или убыток | Суммировать строки 2300, 2410 и 2460 |

Информация о денежных потоках организации полезна с точки зрения предоставления пользователям финансовой отчетности основы для оценки способности организации генерировать денежные средства и эквиваленты денежных средств, а также потребности организации в использовании этих денежных потоков. Экономические решения, принимаемые пользователями, требуют оценки способности организации генерировать денежные средства и их эквиваленты, а также сроков и определенности их получения.

Цель настоящего стандарта заключается в требовании предоставления информации об исторических изменениях в денежных средствах и их эквивалентах организации в форме отчета о движении денежных средств, в котором денежные потоки за период классифицируются как потоки от операционной, инвестиционной и финансовой деятельности.

1. Организация должна составлять отчет о движении денежных средств в соответствии с требованиями настоящего стандарта и представлять его в качестве неотъемлемой части своей финансовой отчетности за каждый период, в отношении которого представляется финансовая отчетность.

2. Настоящий стандарт заменяет МСФО (IAS) 7 «Отчет об изменениях в финансовом положении», утвержденный в июле 1977 года.

3. Пользователи финансовой отчетности организации заинтересованы в том, как организация генерирует и использует денежные средства и их эквиваленты. Это является актуальным независимо от характера деятельности организации и от того, могут ли денежные средства рассматриваться как продукт деятельности организации, как, например, в случае финансовых институтов. Организации испытывают потребность в денежных средствах, по сути, по одинаковым причинам, несмотря на различия в их основных приносящих доход видах деятельности. Они нуждаются в денежных средствах для ведения своих операций, осуществления выплат по своим обязанностям, а также для выплаты дохода своим инвесторам. Следовательно, настоящий стандарт требует представления отчета о движении денежных средств всеми организациями.

Начисляем дивиденды учредителю – не сотруднику

Если учредитель не является сотрудником предприятия, начисляем дивиденды в программе «Бухгалтерия (определение, формула, пример)» style=»text-decoration: none;»>1С:Бухгалтерия предприятия» (ред. 3) документом «Операции, введенные вручную» (Раздел «Операции»).

В открывшемся документе в дебете укажите счет 84.01 «Прибыль, подлежащая распределению». В кредите – 75.02 «Расчеты по выплате доходов». Чтобы программа отнесла дивиденды на конкретного учредителя, выберите его при заполнении субконто счета 75.02.

Так как организация выступает налоговым агентом, у нее возникает обязанность исчислить, удержать и перечислить налог с полученного учредителем дохода. Для этого в программе «1С:Зарплата и управление персоналом» сформируйте документ «Дивиденды» (раздел «Зарплата»).

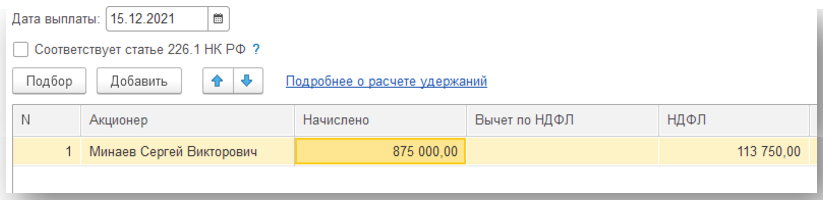

В поле «Месяц» укажите тот период, в который должны попасть суммы НДФЛ в бухгалтерском учете.

В поле «Дата выплаты» проставьте дату выплаты дивидендов учредителю – именно она будет являться датой исчисления и удержания НДФЛ. Дату вводите отдельной графой, которая находится в правой части шапки документа.

В табличной части укажите учредителя организации и начисленную ему сумму дивидендов. Графа «НДФЛ» рассчитается автоматически с учетом предыдущих доходов физлица за год, если такие имели место быть.

Графу «Налог по 15% с превышения» программа заполнит автоматически суммой НДФЛ с дохода, превышающего 5 млн руб.

Выплату дивидендов учредителю, который не является сотрудником организации, проводим в бухгалтерской программе. В свою очередь проводки по исчисленному НДФЛ будут автоматически перенесены из программы «1С:Зарплата и управление персоналом 8» в «1С:Бухгалтерия предприятия 8» с помощью документа «Отражение зарплаты в бухучете», но при условии, что между конфигурациями настроили синхронизацию.

Начисление дивидендов в 1С 8.3 Бухгалтерия

Начисление дивидендов в 1С 8.3 Бухгалтерия оформляется документом Начисление дивидендов.

Найти его можно:

- Зарплата и кадры – Зарплата – Начисление дивидендов;

- Операции – Бухгалтерский учет – Начисление дивидендов.

Ставка НДФЛ с дивидендов определяется автоматически, ориентируясь на статус и Тип учредителя.

Форма документа Начисление дивидендов не содержит поля для счета расчетов по дивидендам, у пользователя нет возможности для его установки или изменения. Программа 1С 8.3 Бухгалтерия автоматически формирует проводки с участием счета 75.02 «Расчеты по выплате доходов».

Рассмотрим подробнее начисление дивидендов по каждому виду учредителя на примере.

28 марта общим собранием учредителей Организации было принято решение распределить полученную за 2018 год прибыль в размере 2 000 000 руб. в пользу следующих учредителей:

- российского юридического лица ООО «Карандаш», которое владеет 50% доли Уставного капитала (УК) 6 месяцев — 1 000 000 руб.;

- физического лица (резидента РФ) Иванова Александра Павловича,сотрудника организации, владеющего 35% доли УК — 700 000 руб.

- физического лица (нерезидента РФ) Кутузова Александра Павловича, который владеет 15% доли УК — 300 000 руб.

Начисление дивидендов физлицу-резиденту РФ

Укажите:

Получатель — тип учредителя: Физическое лицо.

Для резидента РФ сумма НДФЛ рассчитывается по ставке 13%, изменить ее нельзя.

Проводки по документу

Проводки по документу

Начисление дивидендов российскому юридическому лицу

Укажите:

Получатель — тип учредителя Юридическое лицо.

По умолчанию для юр. лица сумма налога на прибыль с дивидендов рассчитывается автоматически по ставке 13%. Но в отличие от физлица, ее можно отредактировать, указав в поле Налог на прибыль нужную сумму.

Это необходимо, если для расчета налога с дивидендов используется другая ставка. Например, когда налог рассчитывается по ставке 0%, если организация владеет не менее 50% акций 365 дней и более.

Проводки по документу

Выплата дивидендов: проводки в 1С 8.3

- В 1С предусмотрен помощник выплаты дивидендов, НДФЛ и налога на прибыль с дивидендов.

- Помощник запускается по кнопке Выплатить.

- Результатом его работы будет создание документов Платежное поручение:

- на выплату дивидендов;

- на уплату НДФЛ (на уплату налога на прибыль с дивидендов).

Проверьте поля:

- Вид операции — Перечисление дивидендов;

- Получатель — Физическое лицо;

- Статья расходов — Выплата дивидендов с установленным видом движения Выплата дивидендов и других платежей в пользу собственников.

- Вид операции — Перечисление дивидендов;

- Статья расходов — Выплата дивидендов.

Проводки по документу

Выплата дивидендов по остальным участникам оформляется аналогично. Только по юр.лицу в поле Получатель будет установлено Юридическое лицо.

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

- Если Вы еще не подписаны:

- Активировать демо-доступ бесплатно →

- или

- Оформить подписку на Рубрикатор →

- После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

(3

Порядок расчета и уплаты НДФЛ с дивидендов в 2021 году

В 2021 г. в России ввели прогрессивную шкалу НДФЛ. Теперь ставка налога может принимать такие значения:

-

13% – если доход физлица не превышает 5 млн руб., при условии, что получатель дивидендов – резидент РФ.

-

15% – если доход физлица – налогового резидента РФ свыше 5 млн руб.

-

15% – для нерезидентов РФ.

Статус налогоплательщиков определяем на дату выплаты дивидендов.

Налоговая база для исчисления НДФЛ с дивидендов – совокупность всех доходов в качестве дивидендов, полученная физлицом за текущий год (письмо ФНС России от 22.06.2021 № БС-4-11/8724).

Так, если у «физика» за период были иные доходы, например, зарплата, премия, доходы в натуральной форме, для определения базы для исчисления НДФЛ с дивидендов они не учитываются.

НДФЛ с дивидендов считаем нарастающим итогом. Удерживаем налог – при их выплате.

Крайний срок перечисления НДФЛ с дивидендов зависит от организационно-правовой формы предприятия:

-

АО перечисляют налог не позднее одного месяца с даты выплаты дивидендов.

-

ООО – сразу в день выплаты дивидендов или максимум на следующий рабочий день.

Далее рассмотрим работу с дивидендами в программе «1С:Зарплата и управление персоналом 8» (ред. 3.1).

Начисление выплат по дивидендам в 1С Бухгалтерия

8.2

В 1С 8.2 нет отдельного документа, позволяющего отразить дивиденды. Необходимо использовать меню «Операции», из него перейти в «Операции, введенные вручную». После клика на «Добавить» откроется форма для создания нового документа. Чтобы осуществить проводку, следует на панели инструментов нажать на «+».

Дивиденды отражаются на:

- Д84 (прибыль), К75.02 (для получателей, не являющихся сотрудниками) или К70 (для сотрудников);

- Д82 (резервы), К75.02 (для получателей, не являющихся сотрудниками) или К70 (для сотрудников).

Аналитика по 75.02 должна вестись для каждого учредителя. Сумма отражается в двух полях: «Сумма» и «Сумма операции».

Для получателей, не являющихся сотрудниками, сразу начисляется НДФЛ:

- для юридических и частных лиц резидентов 13%

- для частных лиц-нерезидентов 30%

- для юрлиц-нерезидентов 15%.

В документе «Ввод доходов, НДФЛ…» формируется проводка:

- Д75.02, К 68.01;

- Д70, К 68.01.

Для сотрудников можно использовать форму «Ввод сведений о начислениях…», затем «Начисление зарплаты» (необходимо создать новый вид начислений). Этот метод позволяет программе рассчитать налог на доходы автоматически.

Выплата отражается созданием документа «Платежное поручение» и списанием средств на «Банковская выписка». При выплате из кассы обязательно оформление расходного ордера.

8.3

Выплата отражается Д70 (75), К51 («Списание с расчетного счета» в разделе «Банк») или Д70 (75), К50 («Выплата наличных» в разделе «Касса»).

После клика на «Создать» открывается страница «Операция учета НДФЛ». Далее заполняется строка с ФИО, число нужно указать то же, что при начислении выплаты. Вкладка «Удержано по …» заполняется аналогично. Тут же отражается перечисление суммы налога (обязательно нужно указать данные о платежном поручении ИЗ РАЗДЕЛА «Банк и касса»).

Как отразить начисленные дивиденды в учете

Основанием для отражения начисленных дивидендов в бухгалтерском учете являются протокол собрания участников (акционеров) и бухгалтерская справка-расчет сумм, начисленных каждому из собственников.

Напоминаем, что порядок начисления и выплаты доходов из чистой прибыли участникам (акционерам) регламентируется Федеральным законом №14-ФЗ от 08.02.1998 года «Об обществах с ограниченной ответственностью» и Федеральным законом от 26.12.1995 года №208-ФЗ «Об акционерных обществах».

Участниками (акционерами) общества могут быть:

- российские и иностранные юридические лица;

- физические лица (резиденты и нерезиденты РФ), в том числе работники организации.

В бухгалтерском учете начисленные дивиденды отражаются по-разному, в зависимости от вида получателя. Так, при выплате дивидендов физическим лицам, являющимся работниками организации, проводка будет следующая:

Дебет 84.01 Кредит 70.

Дивиденды участникам (акционерам) – юридическим лицам, а также физическим лицам, не являющимся работниками организации, отражаются проводкой:

Дебет 84.01 Кредит 75.02.

Начисление дивидендов отражается на дату принятия решения о распределении чистой прибыли общества между участниками (акционерами).

В бухгалтерской отчетности распределенные участникам (акционерам) дивиденды отражаются следующим образом:

- в бухгалтерском балансе уменьшают сумму накопленной прибыли по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» в периоде начисления дивидендов;

- в отчете об изменении капитала (если он составляется) – по отдельной строке 3327 «Дивиденды» в периоде начисления дивидендов;

- в отчете о движении денежных средств (если он составляется) – по отдельной строке 4322 «Платежи – всего на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)» в периоде фактической выплаты денежных средств.

Как начислить дивиденды

В бухучете расчеты по выплате дивидендов отражайте на отдельном субсчете 75-2 «Расчеты с учредителями по выплате доходов». Поступайте так при выплатах акционерам, участникам, которые не состоят в штате организации. То есть в отношении тех людей, с которыми не заключен трудовой договор, а также в отношении других организаций.

На дату, когда общее собрание акционеров, участников приняло решение о выплате дивидендов, сделайте следующую запись:

Дебет 84 Кредит 75-2 – начислены дивиденды участникам, акционерам, которые не состоят в штате организации.

Если же начисляете дивиденды участникам-сотрудникам, используйте счет 70:

Дебет 84 Кредит 70 – начислены дивиденды участникам, акционерам – сотрудникам организации.

Это следует из пункта 10 ПБУ 7/98 и Инструкции к плану счетов (счета 70, 75 и 84).

Пример отражения в бухучете дивидендов, начисленных людям

По итогам 2015 года непубличное АО «Альфа» получило чистую прибыль в размере 266 000 руб. 5 марта 2021 года общее собрание акционеров решило направить эту сумму на выплату дивидендов.

Уставный капитал общества разделен на 100 обыкновенных акций:

- 60 акций принадлежат директору «Альфы» А.В. Львову;

- 40 акциями владеет гражданин Ирака Р. Смит, который в «Альфе» не работает.

Ручной порядок начисления и выплат дивидендов в 1С Бухгалтерия 8.3

Ручной режим расчета дивидендов предусматривает переход в следующие разделы 1С программы:

- «Операции»;

- «Бухгалтерский учет»;

- «Операции, введенные вручную».

В открытом документе заполняем наименование организации и табличную часть.

Первая проводка в бухгалтерском учете отражает дивиденды. Добавляем по Дебету счет 84.01, по Кредиту 70. Корреспондирующий счет 70 используется в том случае, если акционер является оформленным сотрудником организации.

Если получатель дивидендов не трудоустроен в данной организации, вместо счета 70 применяем 75.02. Временем операции будет дата распределения дохода от чистой прибыли.

Строкой ниже оформляем проводкой начисление НДФЛ: Дебет 70, Кредит 68 01. Записываем и завершаем работу с документом.

Один документ дает возможность для начисления дивидендов и удержания налога одновременно по нескольким лицам.

Отразим налог по формам 2-НДФЛ и 6-НДФЛ. Выбираем раздел «Зарплата и кадры», «Все документы по НДФЛ».

Выбираем кнопку «Создать». На экране отобразится перечень введенных ранее документов. Нажимаем «Операции учета НДФЛ».

Заносим данные об организации и дату проводимой операции. В шапке таблицы переходим на вкладки «Доходы» и «Удержано по всем ставкам».

Без вычета НДФЛ заполняем сумму выплаченного дохода.

Рядом с каждой вкладкой отображается колонка «Включать в декларацию по прибыли». Галочку устанавливают в том случае, если регистрируются дивиденды, выплачиваемые акционерным обществом. При этом информация о рассчитанных суммах и удержанном налоге не будет отображаться в форме 2-НДФЛ. Она будет фиксироваться в декларации по налогу на прибыль. После чего документ проводят и закрывают.

Несмотря на то, что начисления для учредителей, являющихся сотрудниками организации, отражаются на счете 70, они не должны включаться в платежную ведомость на выдачу заработной платы. Соответственно, выдача наличных из кассы или списание с расчетного счета отражается операцией «Прочее списание» («Прочий расход»).

Остались вопросы? Закажите консультацию наших специалистов!