Проверка долей списания ТЗР

Можно предположить, что ТЗР спишутся в той же пропорции, т.е. 50% от 3 000руб. (1 500 тыс. руб). Однако отчет «Оборотно-сальдовая ведомость» (рис.5) показывает, что были остатки на начало периода. В этом случае коэффициент списания ТЗР будет иным. Ниже приведен расчет сумм списания ТЗР для нашего варианта.

- Сумма товаров, приобретенных в текущем месяце, с учетом остатков на начало составит: 5 000 + 50 000 + 60 000 = 115 000 руб.

- Стоимость ТЗР в текущем периоде равна 3 000руб. Остатков на начало периода не было.

- Процент списания равен 3 000 / 115 000 = 0,026086.

- Сумма ТЗР в расчете на реализованные товары: (13 750 + 30 000) * 0.026086 = 1 141,3 руб.

О прямых и косвенных расходах производства в бухгалтерском и налоговом учете мы писали в номере 5, стр. 6 «БУХ.1С» за 2016 год. В этой статье речь пойдет о расходах на продажу продукции (товаров, работ, услуг). Как учитываются транспортные расходы в «1С:Бухгалтерии 8» редакции 3.0? Отвечают эксперты 1С.

Итак, продукция выпущена, определены прямые и косвенные расходы производства. Но предприятие продолжает нести расходы, теперь уже связанные с продажей произведенной продукции. Такие расходы называются коммерческими расходами или расходами на продажу. Для обобщения информации о расходах, связанных с продажей продукции (товаров, работ, услуг) предназначен счет 44 «Расходы на продажу» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. приказом Минфина России от 31.10.2000 № 94н).

Организации, осуществляющие промышленную и иную производственную деятельность, в составе коммерческих расходов учитывают, в частности, расходы:

- на затаривание и упаковку изделий на складах готовой продукции;

- доставку и погрузку продукции;

- оплату услуг посреднических организаций, через которые реализовывалась готовая продукция;

- содержание помещений для хранения продукции в местах ее продажи;

- оплату труда продавцов;

- упаковку готовой продукции;

- рекламу готовой продукции;

- представительские расходы;

- командировки сотрудников отдела сбыта;

В организациях, осуществляющих торговую деятельность, в составе расходов, связанных приобретением и продажей товаров, могут быть отражены, в частности, следующие расходы (издержки обращения):

- на перевозку товаров;

- на оплату труда;

- на аренду;

- на содержание зданий, сооружений, помещений и инвентаря;

- по хранению и подработке товаров;

- на рекламу;

- на представительские расходы;

- другие, аналогичные по назначению расходы.

Если организация занимается исключительно торговыми операциями, то все управленческие расходы можно считать связанными с куплей-продажей товаров, и поэтому учитывать такие расходы в бухгалтерском учете также следует на счете 44. Счет 26 «Общехозяйственные расходы» организация будет задействовать только в том случае, если начнет осуществлять другие виды деятельности, связанные с производственным процессом.

Накопленные на счете 44 суммы могут списываться полностью или частично в дебет счета 90 «Продажи». При частичном списании производственные предприятия распределяют расходы на упаковку и транспортировку между видами отгруженной продукции, а торговые организации распределяют расходы на транспортировку между проданным товаром и остатком товара на конец каждого месяца.

Все остальные расходы на продажу ежемесячно относятся на себестоимость проданной продукции (товаров, работ, услуг).

Что касается налогового учета, то как правило, все коммерческие расходы (за исключением транспортных) признаются косвенными и уменьшают налогооблагаемую прибыль в момент признания расходов. В то же время, согласно требованиям главы 25 НК РФ для некоторых коммерческих расходов, принимаемых для целей налогообложения, предусмотрены ограничения их предельной величины (представительские расходы, расходы на рекламу, расходы при реализации продукции СМИ и книжной продукции и т. д.).

Образец акта об оказании транспортных услуг

Если вам нужно сформировать акт об оказании транспортных услуг, который вы прежде никогда не делали, посмотрите приведенный ниже пример, пояснения и комментарии к нему – с их учетом вы без особых проблем сделаете свой документ.

- Первым делом напишите в бланке наименование акта, присвойте ему номер (при необходимости), поставьте место и дату его составления.

- Обязательно отметьте, к какому договору он является приложением, также указав его номер и дату.

- Следующую часть акта сформируйте по типу договора:

- укажите название организаций,

- должности и ФИО сотрудников, которые участвуют в составлении акта,

- если считаете важным, можете внести и более подробные реквизиты (ИНН, ОГРН, КПП предприятий и т.д.).

- Далее следует разбить акт на несколько пунктов. В них напишите, что часть договора, касающаяся оказания транспортных услуг, выполнена в полном объеме и в обозначенное время.

- Также, если средства, которые были прописаны в договоре, как оплата за данные услуги уже переведены, это тоже нужно отметить (их надо вписать как цифрами, так и прописью, обязательно указав, с НДС работают организации или без).

- Если считаете необходимым, можете дополнить документ и другими сведениями, имеющими значение в вашем конкретном случае (например, о маршруте движения транспортного средства, остановках и т.п.).

- Также обязательно обозначьте все приложения к данному акту (это могут быть путевые или маршрутные листы и проч.).

- В завершение обязательно напишите, что стороны претензий друг к другу не имеют и все работы выполнены в полном объеме, а также подпишите документ с обеих сторон.

ТЗР в расходах на продажу при приобретении товаров

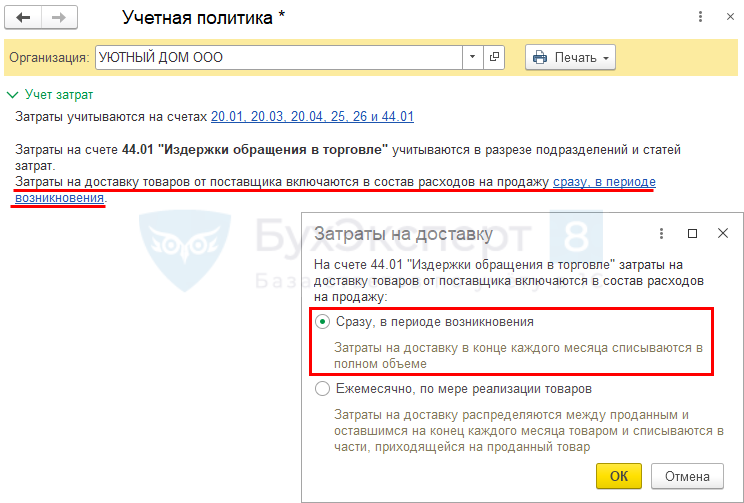

Настройки в 1С

Если в учетной политике БУ выбран способ учета ТЗР в издержках обращения — в полной сумме, то в 1С (Главное – Учетная политика – Учет затрат) выберите Затраты на доставку товаров от поставщика включаются в состав расходов на продажу — Сразу, в периоде возникновения.

При такой настройке транспортные затраты БУ признаются в полном объеме, а в НУ — пропорционально реализованным товарам ().

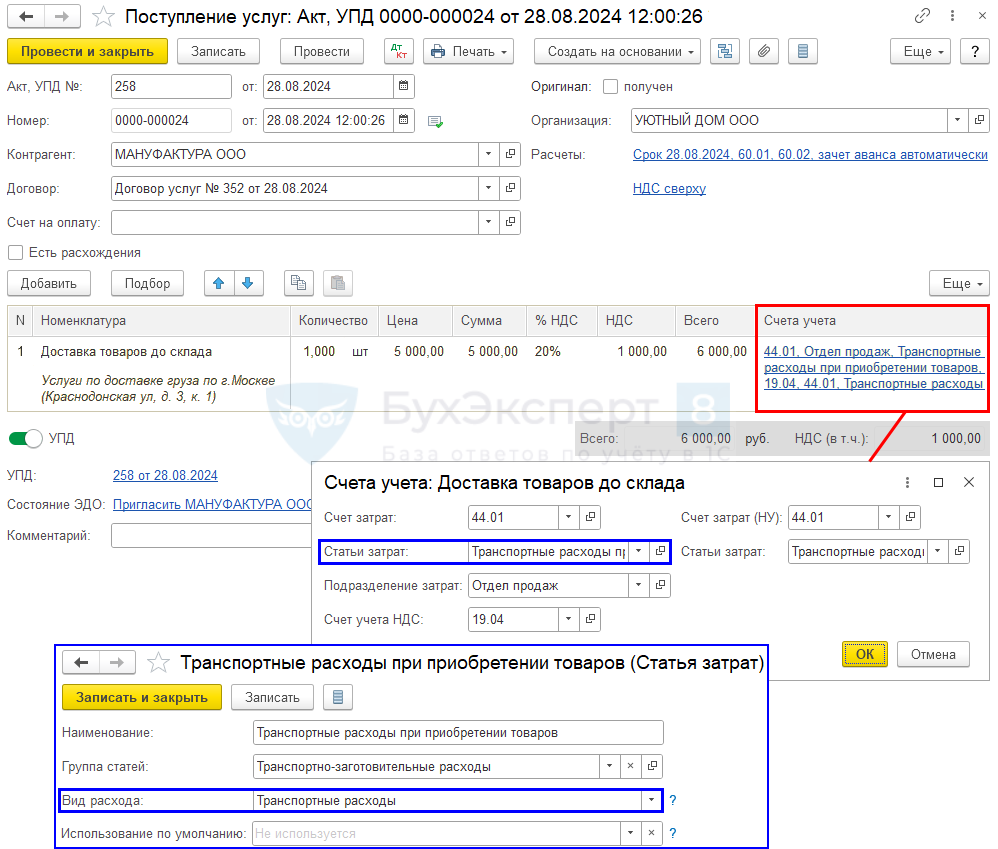

Учет в 1С

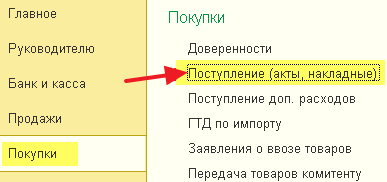

Для учета транспортных затрат отдельно оформите документ Поступление (акт, накладная, УПД) вид операции Услуги (акт) в разделе Покупки — Поступление (акты, накладные, УПД).

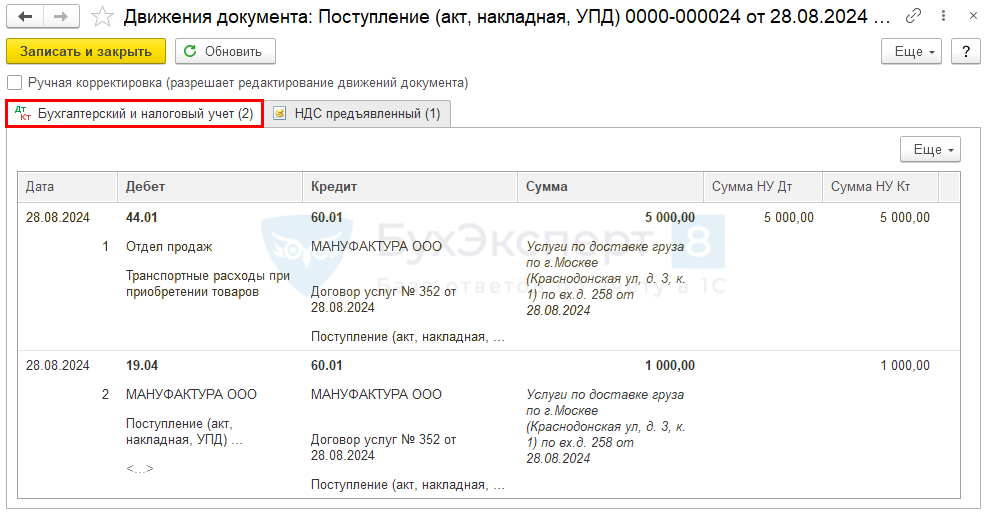

Проводки по документу

Документ формирует проводку:

- Дт 44.01 Кт 60.01 — учет транспортных затрат при приобретении товаров в издержках обращения;

- Дт 19.04 Кт 60.01 — НДС принят к учету.

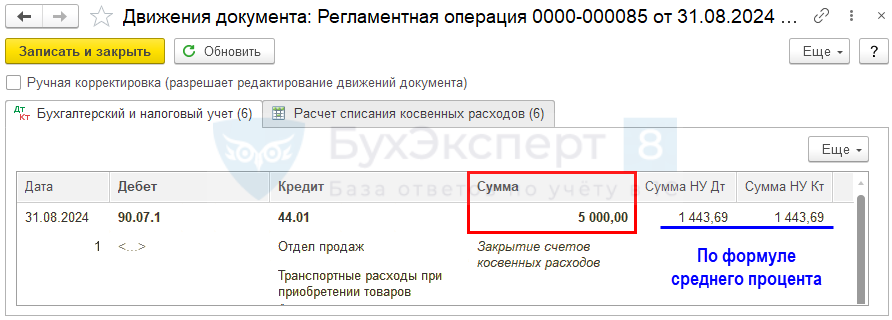

Признание ТЗР в расходах на продажу

Транспортные затраты отразятся в составе расходов на продажу после выполнения регламентной операции Закрытие счета 44 «Издержки обращения» процедуры Закрытие месяца (Операции — Закрытие месяца).

Документ формирует проводку:

Дт 90.07.1 Кт 44.01 — признание транспортных затрат в расходах на продажу.

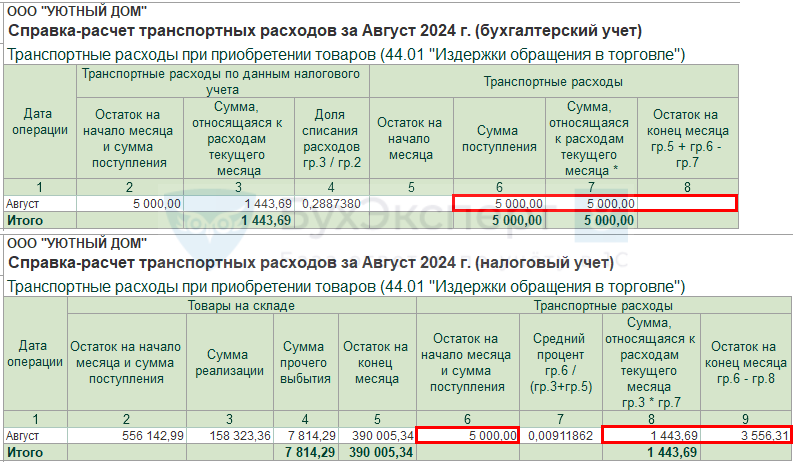

Проверьте расчет транспортных расходов в Справке-расчете транспортных расходов (Операции — Закрытие месяца — кнопка Справки-расчеты –Транспортные расходы).

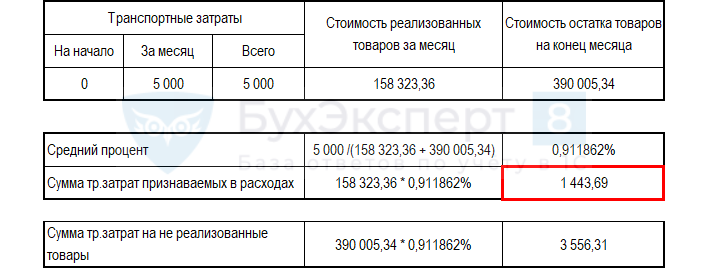

Сумма транспортных затрат (5 000 руб.) учтена в расходах:

- БУ — в полном объеме (5 000 руб.);

- НУ — пропорционально реализованным товарам:

- средний процент — 5 000 / (158 323,36 + 390 005,34) = 0,911862%;

- сумма признаваемых расходов — 158 323,36 * 0,911862 = 1 443,69 руб.

Транспортная экспедиция и посредничество

Экспедиция в транспортной компании может быть самостоятельной и посреднической услугой. Вид услуги определяет особенности бухучета. Если имеет место посреднический договор, перевозка осуществляется по поручению заказчика. Фактически это означает, что действует компания от имени клиента. Это касается всего, от оплаты сборов до страховки и хранения груза. Кстати, при получении последнего доход у перевозчика не возникает. Приведем пример отражения услуги в бухучете у экспедитора-посредника:

- Дт51 Кт62 – предоплата за услуги перевозки груза.

- Дт002 – принятие груза на ответхранение.

- Дт76 Кт50 – оплата перевозчиком складских услуг.

- Кт002 – передача груза клиенту.

- Дт62 Кт91.1 – выручка от оказания услуг.

- Дт90.2 Кт20 – списание себестоимости перевозки.

- Дт51 Кт76 – компенсация затрат на аренду склада.

Настройка распределения дополнительных расходов в 1С

Не получается настроить распределение дополнительных расходов? Звоните! Пишите! И мы Вам поможем! Работаем по РФ! Только опытные специалисты!

В данном материале мы подробно рассмотрим пошаговое решение гипотетического билета к экзамену под названием «Специалист-консультант» по программному продукту «Управление торговлей» редакции 11. Надеемся, что это решение вам пригодится и поможет подготовиться к экзамену, но стопроцентной гарантии правильности этого решения мы дать не можем.

Но самого текста задачи в тексте приводить мы не будем.

Решение Задачи под номером 2 билета с номером 3 специалист-консультант программного продукта «Управление торговлей» версии 11.

Первый шаг решения нашей задачи — это введение « ».

Введите организации «Рояль-ритейл». Для нее нужно поставить систему налогообложения, банковский счет, метод оценки себестоимости, кассу ККМ, с типом автономная ККМ, а также кассу организации:

После этого сформируйте две статьи расходов:

— «Доставка от поставщика». Вариант распределения называется «На себестоимость», правило распределения называется «Пропорционально себестоимости», аналитика — документ с именем «Поступление товаров и услуг»;

— «Доставка покупателю». Вариант распределения называется «На себестоимость», правило распределения — «Пропорционально себестоимости», а аналитика — «Склад».

Затем с типом под названием «Товар» создайте новый тип номенклатуры «Музыкальные инструменты». И с новым видом номенклатуры заведите новую номенклатуру под названием «Рояль»:

По такому же принципу сформируйте еще одну номенклатуру и назовите ее «Доставка». В ней так же нужно указать новый Вид номенклатуры под названием «Услуга» (тип также называется «Услуга»):

Следующий этап — оформление поступления продукции на складское помещение поставщика. Необходима вкладка «Запасы и склад», пункт «Документы поступления»:

На основе поступления вам нужно внести «Установку цен номенклатуры»:

В результате оформления поступления продукции в системе отразите транспортные услуги. Это можно сделать с помощью того же документа под названием «Поступление товаров», где укажите «Статья затрат» — «Доставка от поставщика», а «Аналитику» — оформленное ранее «Поступление»:

После этого оформите реализацию продукции. Для отражения продажи в системе введите документ под названием «Отчет о розничных продажах», где продайте некоторое количество продукции:

Бесплатную доставку для клиента нужно оформить с помощью документа под названием «Расходно-кассовый ордер» (вид «Прочие расходы»):

Следующий шаг — расчет финансового результата.

С целью отображения нужно последовательно ввести 2 регламентных документа (вкладка под названием «Финансы», пункт с именем «Регламентные документы»).

Распределение расходов на себестоимость продукции:

А потом «Расчет себестоимости товаров»:

И несколько слов о работе функционала.

Отчет под названием «Анализ себестоимости товара» лучше всего подходит для демонстрации работы:

Отчеты, которые в ходе решения билета пригодятся:

Анализ себестоимости продукции.

Особенности списания транспортных расходов в торговле

Основными нормативными документами, которые говорят торговым организациям, а также прочим хозсубъектам, как осуществлять списание транспортных расходов являются ФСБУ 5/2019 «Запасы» и приказ Минфина России «Об утверждении плана счетов…» от 31.10.2000 № 94н (далее — план счетов).

Что изменилось в учете МПЗ с принятием нового ФСБУ 5/2019, подробно рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Одновременно с правилами списания указанные документы регулируют и способы учета расходов по транспортировке.

При этом выделяют следующие способы учета таких расходов:

В зависимости от выбранного метода учета порядок списания таких расходов подчиняется определенным правилам.

Согласно нормам п. 36 ФСБУ 5/2019 при отражении расходов по транспортировке в фактической себестоимости ТМЦ они будут списываться в составе этих активов по правилам списания стоимости активов одним из следующих способов:

Выбранный метод организация обязана закрепить в учетной политике.

Рассмотрим использование каждого способа на примерах.

В апреле компания приобрела оборудование с целью дальнейшей перепродажи. Стоимость оборудования составила 210 000 руб. (в т. ч. НДС 35 000 руб.). При этом было закуплено 25 единиц. Расходы на доставку этой партии — 62 400 руб. (в т. ч. НС 10 400 руб.).

В мае было куплено то же наименование оборудования в количестве 5 единиц общей стоимостью 84 000 руб. (в т. ч. НДС 14 000 руб.).

Компания учитывает расходы на доставку в фактической себестоимости приобретенных товаров. В учетной политике закреплен способ 1 списания транспортных расходов.

В мае было реализовано 15 единиц оборудования, из них 7 из апрельской партии, а 8 из майской. Выручка составила 384 000 руб. (в т. ч. НДС 64 000 руб.).

Определим стоимость товарной единицы, купленной в апреле: ((210 000 – 35 000) + (62 400 – 10 400)) / 25 = 9 080 руб.

Определим стоимость товарной единицы, купленной в мае: (84 000 – 14 000) / 5 = 14 000 руб.

Сумма реализованных ТМЦ к списанию: 9 080 × 7 + 14 000 × 8 = 175 560 руб.

Произведенные компанией операции аналогичны приведенным в предыдущем примере. Списание ТМЦ согласно учетной политике осуществляется по способу 2.

Определим среднюю стоимость товарной единицы: ((210 000 – 35 000) + (62 400 – 10 400) + (84 000 – 14 000)) / (25 + 5) = 9 900 руб.

Сумма товаров к списанию: 9 900 × 15 = 148 500 руб.

Перечень хозопераций такой же, как в предыдущих примерах. При этом списание ТМЦ в компании производится по способу 3.

Стоимость первых по времени приобретения товаров: ((210 000 – 35 000) + (62 400 – 10 400)) / 25 = 9 080 руб.

Сумма к списанию: 15 × 9 080 = 136 200 руб.

Если же торговая организация согласно п. 21 ФСБУ 5/01 отразит расходы на транспортировку ТМЦ отдельно, их списание может быть осуществлено как в полной сумме, так и частично. Частичное списание расходов обеспечивается путем их распределения. При этом торговые организация на общем режиме налогообложения, ведущие учет доходов и расходов методом начисления, должны распределять расходы на транспортировку.

Как покупателю учитывать транспортные расходы отдельно от стоимости товаров, читайте в Готовом решении от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Расходы к списанию определяются по следующей формуле:

ТР = (ТР1 + ТРт) – (ТР1 + ТРт) / (СТт + СТо) × СТо,

где: ТР — транспортные расходы к списанию за текущий месяц;

ТР1 — остаток транспортных расходов на начало месяца;

ТРт — транспортные расходы за месяц;

СТт — стоимость товаров, реализованных за месяц;

СТо — стоимость нереализованного товара.

Акцептован счет – проводка

Акцептован счет поставщика за поступившие материалы – проводка типовая:

- Д 10 К 60 на 200 000,00 руб. – приняты к бухучету ТМЦ.

- Д 19 К 60 на 36 000,00 руб. – выделен в поставке НДС.

- Д 60 К 51 на 236 000,00 руб. – исполнены обязательства по оплате стройматериалов.

Если организация приобретает не материальные ценности, а оборудование, задействуется соответствующий бухгалтерский счет учета имущества. Предположим, компания закупает станки. Операция отражается так:

- Акцептован счет поставщика за оборудование – проводка Д 08 К 60 (76).

- В сумме сделки выделен НДС – Д 19 К 60 или 76.

- Перечислены средства за станки – Д 60 (76) К 51.

Если предприятие расходует в своей деятельности различные коммунальные услуги, к примеру, свет, воду, теплоэнергию и т.д., используются счета затрат. В учете делаются следующие записи:

- Акцептован счет за электроэнергию – проводка Д 20 (26, 23, 25, 44) К 60.

- Выделен в сделке НДС – Д 19 К 60.

- Списаны средства с р/счета – Д 60 К 51.

В случае, когда возникают издержки по доставке продукции, заключается договор с транспортной компанией. Такие затраты могут включаться в цену товара или учитываться отдельно. Операция отражается так:

- Акцептован счет транспортной организации за доставку материалов – Д 10 (08 или счета затрат) К 60 (76).

- Произведено начисление НДС по доставке – Д 19 К 60 (76).

- Оплачена доставка – Д 60 (76) К 51.

Таким образом, акцепт счета поставщика означает принятие продукции к учету на основании сопроводительных документов (накладных, счет-фактур, актов услуг). Одновременно с оприходованием товаров (услуг) по дебету счетов возникает кредиторская задолженность по кредиту. Проводки по акцепту делаются в зависимости от того, какой актив принимается к учету.

Счет 60 используется в бухгалтерском учете организации для отражения сведений о произведенных расчетах с поставщиками и подрядчиками по полученным товарно-материальным ценностям, а также выполненным работам и оказанным услугам, об их излишках, о полученных услугах по перевозкам и другие.

Кредитуется счет на стоимость принятых к бухгалтерскому учету товаров (выполненных работ, оказанных услуг) и корреспондирует со счетами по их учету. В синтетическом учете счет кредитуется на основании расчетных документов поставщика, вне зависимости от оценки ценностей в аналитическом учете.

Дебетуется счет на суммы исполнения обязательств, включая авансы и предоплату (они учитываются обособленно) и корреспондирует со счетами, на которых учитываются денежные средства.

Аналитический учет по бухгалтерскому счету 60 ведется отдельно, в разрезе каждого предъявленного счета. Вместе с тем, необходимо организовать этот учет так, чтобы обеспечить получение необходимой информации по поставщикам по расчетным документам, с еще не наступившим сроком оплаты, по поставщикам по неоплаченным в установленный срок расчетным документам, по поставщикам по выданным векселям, с не наступившим сроком оплаты, по поставщикам по полученному кредиту и другие.

Среди субсчетов в бухгалтерском учете на 60 счете обычно выделяют следующие:

- — служит непосредственно для отражения взаиморасчетов с кредиторами;

- — на нем отражаются авансовые платежи поставщикам;

- — специальный субсчет для отражения ценных бумаг;

А также счета для учета взаиморасчетов в у.е. и валюте:

- — аналог для валютного учета;

- — аналог для расчетов в условных единицах;

- — аналог для расчетов в условных единицах.

Особенности учета транспортных расходов в бухгалтерском учете

В рамках 60 счета выделяют несколько субсчетов. Основные из них это 60.01 и 60.02.

Субсчет 60.01 нужен для учета взаиморасчетов с поставщиками. На нем формируется кредиторская задолженность компании, то есть суммы, которые организация должна оплатить своему контрагенту.

Субсчет 60.02 используют для учета авансовых платежей поставщикам. Это дебиторская задолженность. То есть компания заплатила контрагенту, но ТМЦ еще не получила. Разберем на примере проводок.

| Дебет | Кредит | Сумма | Суть операции |

|---|---|---|---|

| 60.02 | 51 | 10 000 | Поставщику перечислили аванс за поставку сырья |

| 10 | 60.01 | 10 000 | Поставщик отгрузил сырье |

| 60.01 | 60.02 | 10 000 | Внесенный ранее аванс учтен в качестве оплаты произведенной поставки |

Отражение реализации услуг документом «Оказание услуг».

Второй способ регистрации в программе реализации услуг удобен, когда организация оказывает одни и те же услуги ряду контрагентов (например, сдача офисов в аренду). Для этого предусмотрен документ «Оказание услуг»:

Документ можно найти в разделе «Покупки и продажи», ссылка «Оказание услуг».

Принципиальным отличием от предыдущего документа является то, что услуга выбирается в шапке документа, и она общая для всех контрагентов. Контрагенты в этом документе добавляются в табличной части «Контрагенты». Цена за единицу для каждого контрагента может быть своя.

В отдельной табличной части формируются счета-фактуры для каждого контрагента.

Для настройки счетов учета здесь предумотрена отдельная закладка «Счета учета».

При выборе печатной формы «Акты об оказании услуг» на печать выводятся акты для всех контрагентов.

Таким образом в программе 1С Бухгалтерия Предприяти 8 редакция 3.0

отражается реализация услуг

.

Транспортно-заготовительные расходы (ТЗР) в 1С 8.3 учитываются или в составе расходов на продажу, или включаются в стоимость товаров. Какой из этих способов используется, организация определяет самостоятельно в учетной политике.

В данной статье рассмотрен вариант с включением ТЗР в расходы на продажу. В нашей статье « » Вы можете узнать, как распределять затраты на конкретные единицы ТМЦ.

Для корректного учета транспортных расходов в 1С 8.3 необходимо оформить следующие хозяйственные операции:

- Оприходование товаров.

- Оприходование ТЗР.

- Оформление реализации товаров.

- Списание ТЗР пропорционально реализованным в текущем периоде товарам.

Оприходование товара

Следующие изображения демонстрируют первый этап нашего регламента, а именно оприходование товаров. На рис.2 видны проводки документа « » и стоимость поступившей номенклатуры.

Оформление покупки товара в 1С 8.3 можно увидеть в нашем видео:

Поступление транспортных расходов

Транспортные расходы в количестве 3 000 руб. приходуем документом того же вида («Поступление товаров, услуг»), но заполняем закладку «Услуги». Особенно внимательно нужно заполнить колонку «Счета учета», в которой выбирается счет учета ТЗР и аналитика. должна иметь вид «Транспортные расходы».

Получите 267 видеоуроков по 1С бесплатно:

Оформление продажи товара

Теперь оформляем реализацию товаров и анализируем оборотно-сальдовую ведомость по 41 счету.

По документам на рис.1 и рис.4 видим, что списывается половина от всей полученной в текущем периоде номенклатуры.

14 марта поступило по 10 м3 номенклатуры «Брус100*100» и «Брус 150*150». 25 марта реализовано по 5 м3 обоих видов бруса.

Более подробно про оформление продажи товара в видео:

Транспортные расходы в «1С:Бухгалтерия 8» (ред. 3.0)

- включить в стоимость товаров (например, с помощью документа Поступление доп. расходов);

- включить в состав расходов на продажу (счет 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность»). При закрытии месяца, с помощью регламентной операции Закрытие счета 44 «Издержки обращения» выполняется списание суммы транспортных расходов в части реализованных товаров на счет 90.07.1 «Расходы на продажу по деятельности с основной системой налогообложения». Необходимым условием для автоматического расчета суммы списания является выбор значения реквизита Вида расходов (НУ) как Транспортные расходы при поступлении услуг.

Для учета транспортных расходов никаких специальных настроек регистра сведений Учетная политика выполнять не требуется.

Рассмотрим пример, в котором организация учитывает транспортные расходы в составе издержек обращения. Для упрощения восприятия все суммы в примере указаны без учета НДС.

С бухгалтерской отчетности за 2022 год операции по договорам финансовой аренды(лизинга) у лизингополучателя должны отражаться в бухгалтерском учете в соответствии с требованиями ФСБУ 25/2018, поскольку единовременно выполняются следующие условия (п. 5 ФСБУ 25/2018):

- лизингодатель предоставляет лизингополучателю предмет лизинга на определенный срок;

- предмет лизинга определен в договоре, этим договором не предусмотрено право лизингодателя по своему усмотрению заменить предмет лизинга в любой момент в течение срока лизинга;

- лизингополучатель имеет право на получение экономических выгод от использования предмета лизинга;

- лизингополучатель имеет право определять, как и для какой цели используется предмет лизинга в той степени, в которой это не предопределено техническими характеристиками предмета лизинга.

Классификация объектов учета по договору лизинга производится на более раннюю из двух дат: дату, на которую предмет лизинга становится доступным для использования лизингополучателем (дата предоставления предмета лизинга) или дату заключения договора лизинга.

На дату предоставления лизингодателем предмета лизинга в учете лизингополучателя в качестве объекта учета признается право пользования активом (ППА) с одновременным признанием обязательства по аренде (ОА) (п. 10 ФСБУ 25/2018).

Обработка «Закрытие месяца» (рис. 17 — 20):

Как произвести расчет транспортно-заготовительных расходов

Если организация отличается ограниченной номенклатурой изготавливаемых продуктов и небольшими оборотами, вся сумма ТЗР напрямую учитывается в структуре себестоимости. Но на практике такое встречается не слишком часто.

Обычно фирмы работают сразу в нескольких направлениях и выпускают продукты в достаточно широком ассортименте. Поэтому ТЗР в течение определённого временного отрезка учитываются отдельно, а затем особым образом распределяются между произведенными (проданными) товарами и оставшимися в складских помещениях ценностями.

Существует формула, по которой рассчитывается процент распределения этого вида издержек:

(ТЗРнач + ТЗРотч)/(МЦкон + РМЦотч)*100%, где

ТЗРнач – величина расходов на начало периода;

ТЗРотч – издержки, произведенные в течение периода;

МЦкон – сумма материальных ценностей, имеющая место на конец периода;

РМЦотч – величина таких расходов, осуществленных в течение периода.

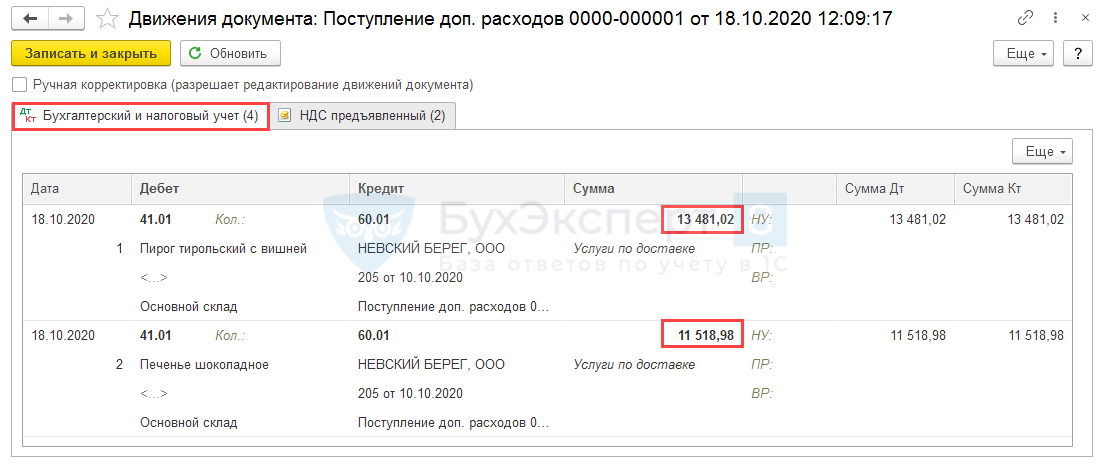

Поступление доп. расходов по доставке в 1С 8.3

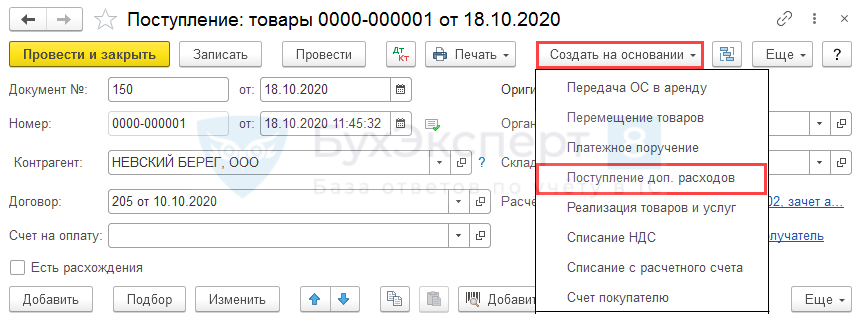

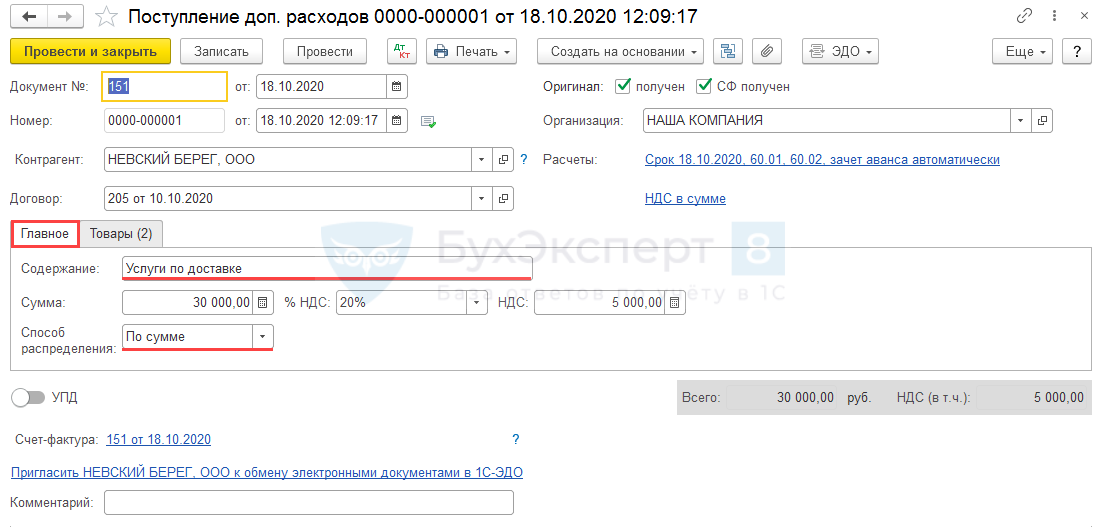

Теперь отразите доп расходы в 1С 8.3 по доставке этих товаров так, чтобы они увеличили их себестоимость. Для этого в созданном документе Поступление товаров и услуг воспользуйтесь функцией Создать на основании и выберите пункт Поступление доп. расходов .

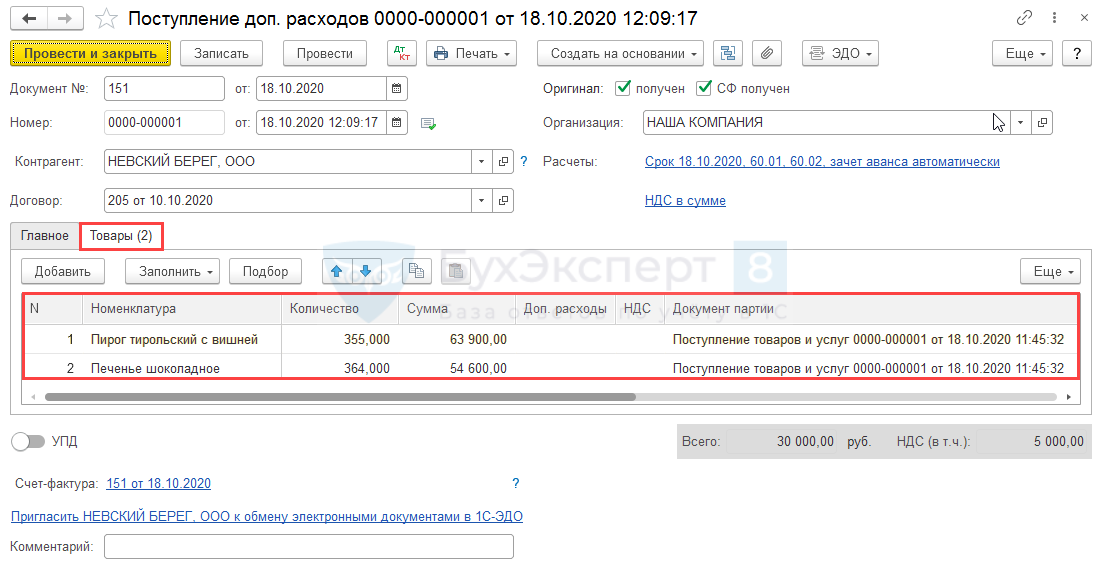

Программа сформирует новый документ Поступление доп. расходов , в котором вкладка Товары заполнится автоматически.

Перейдите на вкладку Главное и заполните сведения о дополнительных расходах:

- — краткое описание расходов (Услуги по доставке, Сборка, Разгрузка и т. п.);

- Способ распределения — выбранный вариант распределения дополнительных расходов.

Укажите один из двух вариантов:

- По сумме — чтобы распределить дополнительные расходы пропорционально сумме товаров (материалов);

- По количеству — чтобы распределить дополнительные расходы пропорционально количеству товаров (материалов).

После проведения документа себестоимость товаров увеличится на сумму дополнительных расходов в соответствии с выбранным способом распределения.

Проводки по документу

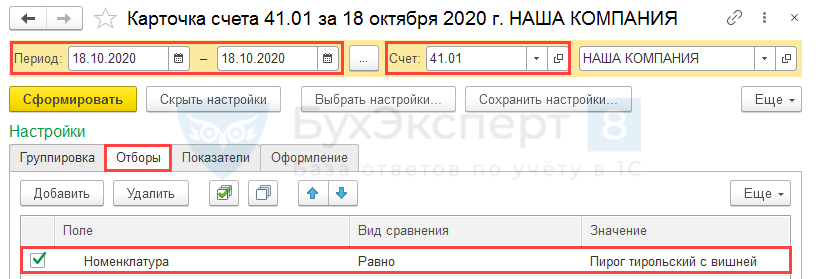

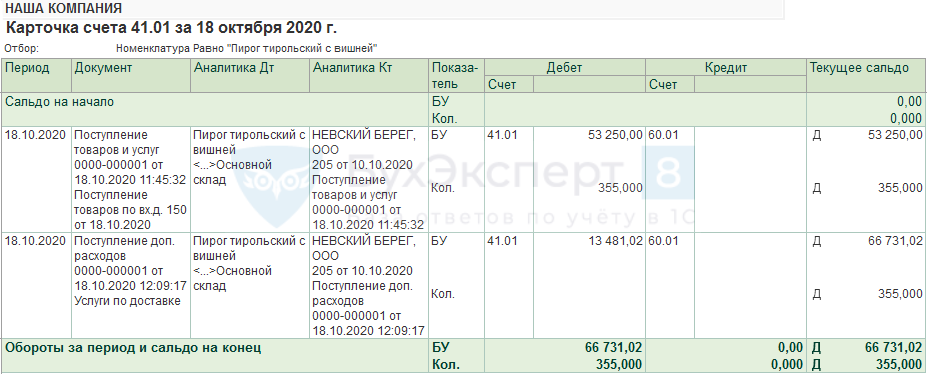

Чтобы убедиться в корректности операций в 1С 8.3, используйте отчет Карточка счета ( Отчеты – Карточка счета ). Выберите счет учета товара (материала), задайте период (дата документа поступления), на вкладке Отборы установите отбор по одному или всем приобретенным товарам и сформируйте отчет.

Если все сделано верно, в карточке счета 41.01 по дебету увидите обе операции поступления:

- товара (материала);

- доп. расходов по нему,

Из них и будет складываться итоговая себестоимость.

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Дополнительные реквизиты и дополнительные сведения в 1СВ новых редакциях программ 1С была существенно усовершенствована подсистема дополнительных.

- Дополнительные расходы при приобретении товаров при УСН.

- Дополнительные печатные формы, отчеты и обработки.

- Дополнительные отпуска без сохранения заработной платы лицам, осуществляющим уход за детьми.

Карточка публикации

| Разделы: | Законодательство (ЗУП), Зарплата (ЗУП), Кадры (ЗУП), Настройки (ЗУП) |

|---|---|

| Рубрика: | 1С Бухгалтерия 8.3 |

| Объекты / Виды начислений: | |

| Последнее изменение: | 28.07.2021 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )name . »; > /* * Также вы можете использовать: * $termin->ID — понятное дело, ID элемента * $termin->slug — ярлык элемента * $termin->term_group — значение term group * $termin->term_taxonomy_id — ID самой таксономии * $termin->taxonomy — название таксономии * $termin->description — описание элемента * $termin->parent — ID родительского элемента * $termin->count — количество содержащихся в нем постов */ —>

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь срегламентом БухЭксперт8.ру >>

Источник

Итоги

В торговых организациях, применяющих ОСН, распределение транспортных расходов необходимо для определения той части расходов, которую можно списать в счет уменьшения налога на прибыль. Распределению подлежат только расходы на транспортировку товара до места его складирования (перепродажи). Сумма списываемых на уменьшение налога на прибыль расходов на транспортировку определяется на основании процентного соотношения между реализованными и нереализованными товарами. Остальные расходы (кроме стоимости покупки товара) списываются в полном объеме в месяце их осуществления.

В этом уроке мы научимся включать дополнительные расходы, связанные с закупкой товарно-материальных ценностей, в себестоимость этих ценностей.

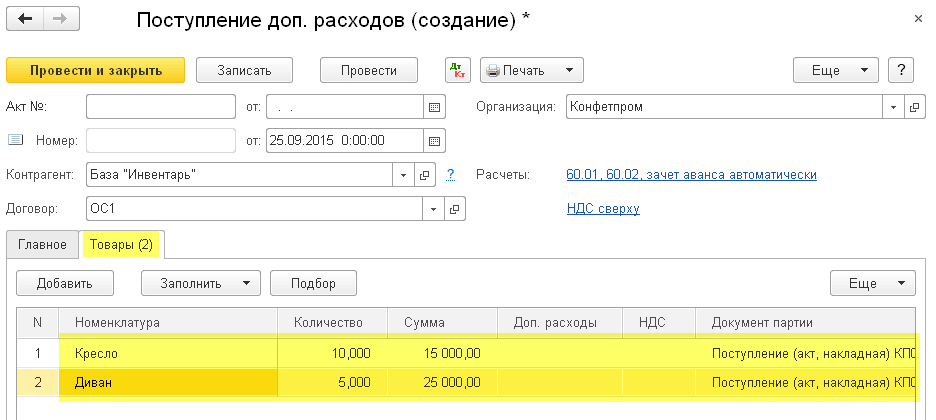

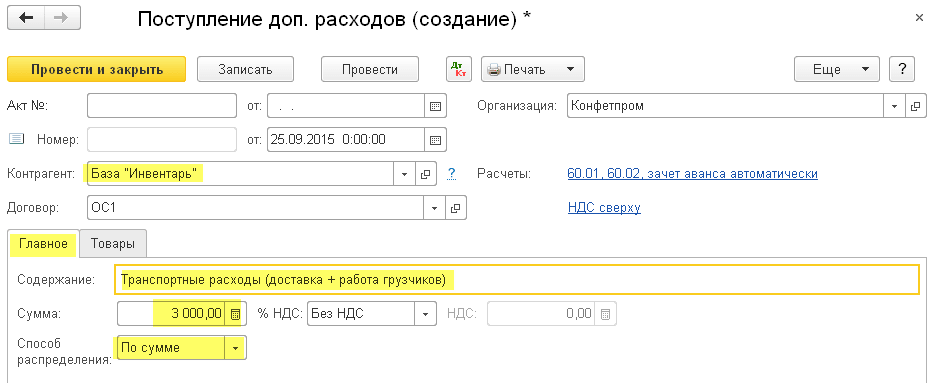

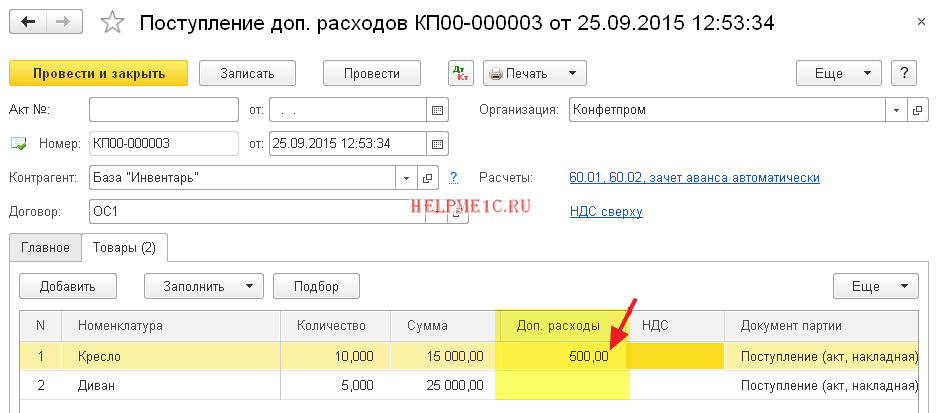

Ситуация.

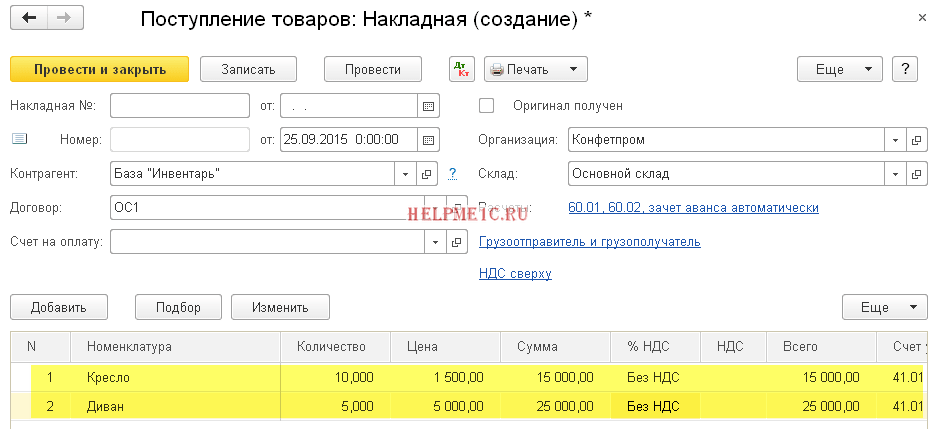

Мы закупили у поставщика 10 кресел

по 1500 рублей каждое и 5 диванов

по 5000 рублей каждый. Общая сумма закупки составила 40000 рублей.

Поставщик оказал нам транспортную услугу по доставке купленного товара до нашего склада. Стоимость услуги составила 3000 рублей (включая работу грузчиков).

В нашей учетной политике закреплено, что все затраты связанные с закупкой товаров включаются в себестоимость

этих товаров пропорционально их

(товаров) стоимости

.

Требуется отразить покупку товара в 1С:Бухгалтерии 8.3 (редакция 3.0), а затем распределить транспортные расходы на себестоимость товаров согласно их цене.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим

В начале отразим поступление товаров.

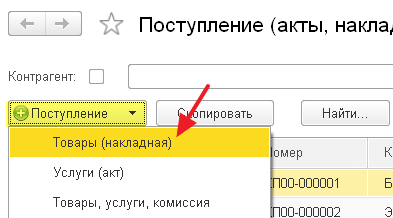

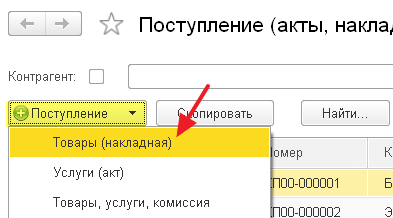

Заходим в раздел «Покупки» пункт «Поступление (акты, накладные)»:

Создаём новый документ «Товары (накладная)»:

Указываем нашего поставщика, склад, а также кресла и диваны:

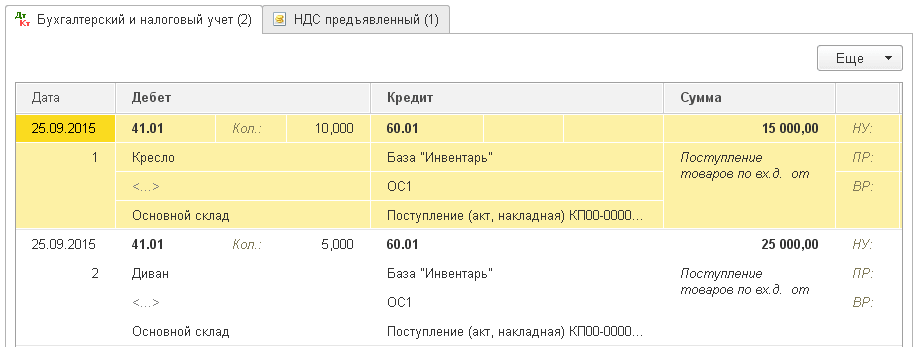

Проводим документ.

Согласно получившимся проводкам себестоимость 1 кресла 1500 рублей, а 1 дивана 5000 рублей:

Отразим дополнительные расходы (доставку и работу грузчиков).

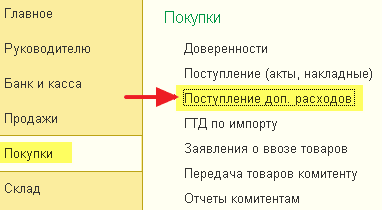

Для этого заходим в раздел «Покупки» пункт «Поступление доп. расходов»:

Создаём новый документ, заполняем поставщика транспортных услуг; содержание услуги; сумму и способ распределения:

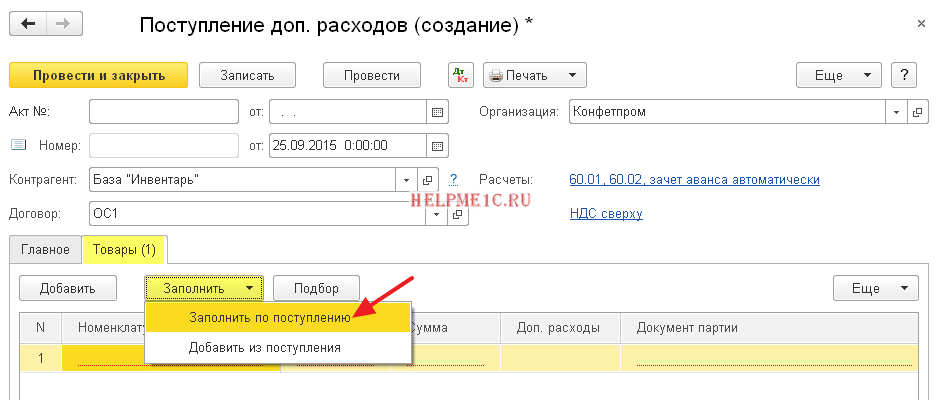

Переходим на закладку «Товары». Можно указать все товары, на которые нужно распределить расходы вручную (кнопка «Добавить»), но мы заполним их на основании документа поступления.

Нажимаем кнопку «Заполнить по поступлению»:

И указываем поступление, которое мы забили чуть выше.

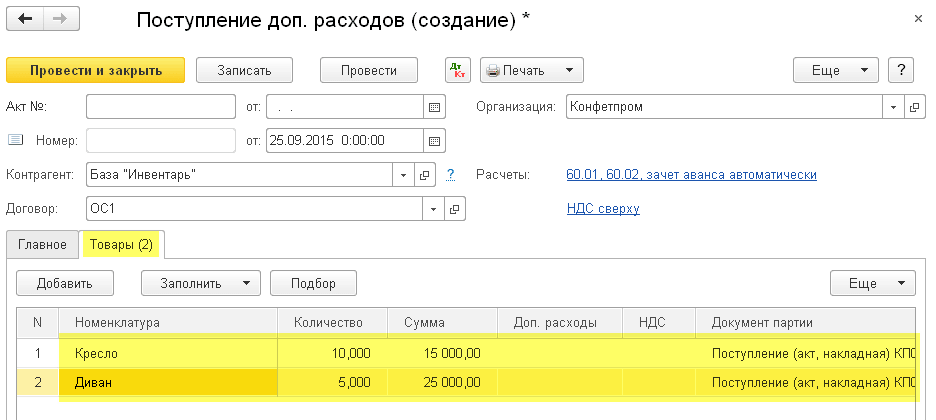

Табличная часть заполнилась автоматически.

Обратите внимание на колонку «Сумма», именно на основании этой колонки будут распределены дополнительные расходы. Давайте рассчитаем вначале сами

Давайте рассчитаем вначале сами.

Коэффициент

дополнительных расходов для кресла

будет: 15000 / (15000 + 25000) = 0.375

Коэффициент для диванов

: 25000 / (15000 + 25000) = 0.625

Значит на кресла

придётся 3000 * 0.375 = 1125 рублей

дополнительных расходов.

А на диваны

3000 * 0.625 = 1875 рублей

дополнительных расходов.

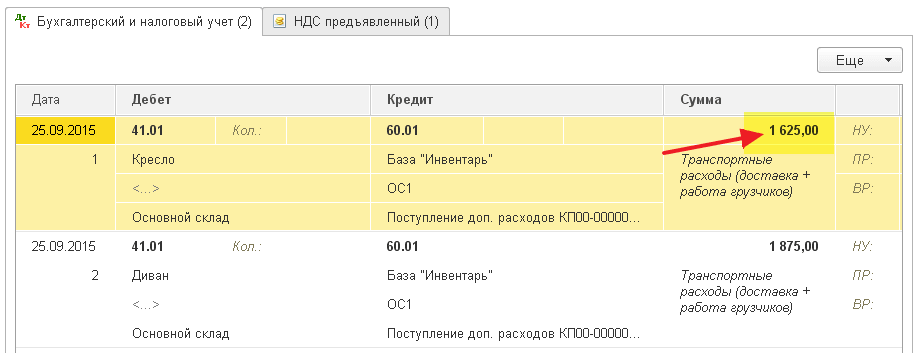

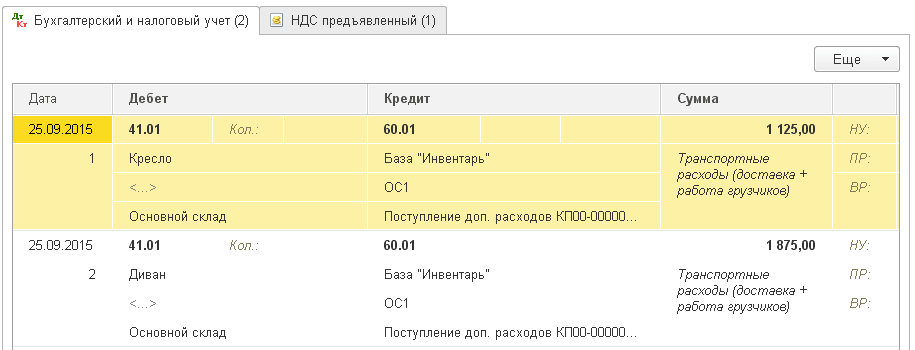

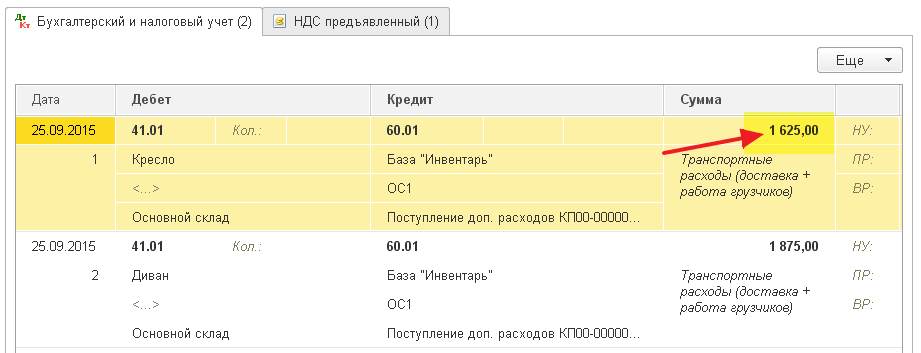

Проводим документ:

И видим, что 1С автоматически выполнила тот же самый расчёт, что и мы.

В данный момент себестоимость 1 кресла возросла до (15000 + 1125) / 10 = 1612.5 рублей, а себестоимость 1 дивана возросла до (25000 + 1875) / 5 = 5375 рублей.

А теперь отвлечёмся от условий нашего учебного примера и представим, что нам нужно помимо уже распределенных 3000, отнести на себестоимость кресла дополнительные 500 рублей.

Для этого служит дополнительная колонка «Доп. расходы». Укажем в ней в строке с креслами сумму в 500 рублей:

Ещё раз проведём документ:

И видим, что распределенная себестоимость по креслам увеличилась на дополнительные 500 рублей.

Вот так легко и просто распределять дополнительные расходы на товарно-материальные ценности в 1С:Бухгалтерия 8.3 (редакция 3.0).

Мы молодцы, на этом всё

Кстати, на новые уроки…

Присутствует возможность отражения дополнительных расходов, которые необходимо учитывать в себестоимости номенклатуры. Наиболее распространёнными расходами такого типа являются расходы по транспортировке и хранению товара. Такие расходы могут быть зарегистрированы с использованием двух документов «Приобретение товаров и услуг» и «Приобретение услуг и прочих активов». Настройка механизма распределения расходов осуществляется в статье расходов.

Транспортно-заготовительные расходы

В качестве аналитики в примере указан документ «Приобретение товаров. услуг». При данной настройке расходы будут распределяться пропорционально количеству номенклатуры в указанном документе поступления; если аналитика указана не будет, тогда расходы будут распределены по всем поступлениям за месяц.