Отражение налога на прибыль к уменьшению в декларации

Налог на прибыль, который увеличивает или уменьшает совокупную обязанность на ЕНС, отражается в:

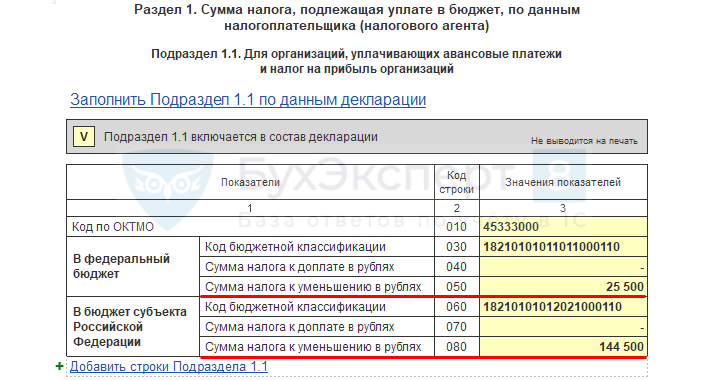

- Подразделе 1.1 Раздела 1 — налог на прибыль к доплате (уменьшению) за отчетный (налоговый) период;

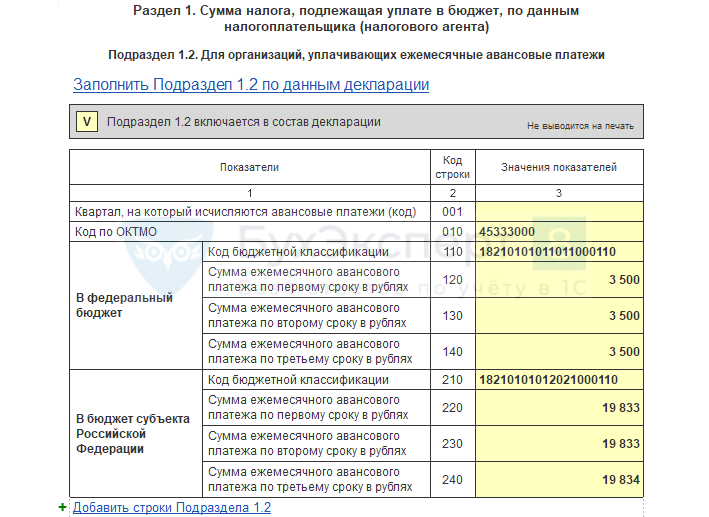

- Подразделе 1.2 Раздела 1— авансовые платежи по налогу на прибыль на следующий отчетный период.

Если за отчетный (налоговый) период в декларации по налогу на прибыль получен налог к уменьшению, в Подразделе 1.1 заполняются строки:

-

В федеральный бюджет

050 — Сумма налога к уменьшению;

:

-

В бюджет субъекта Российской Федерации:

080 — Сумма налога к уменьшению,

Обязанность на ЕНС в части налога на прибыль следует уменьшить по данным декларации.

Подраздел 1.2 содержит суммы авансовых платежей, которые организация должна уплачивать ежемесячно в течение следующих отчетных периодов.

Корректировка зачета ЕНП

Налоговая обязанность по прибыли уменьшена — налоговые органы скорректировали ее на ЕНС. В 1С также следует скорректировать не только начисленную совокупную обязанность, но и зачтенную.

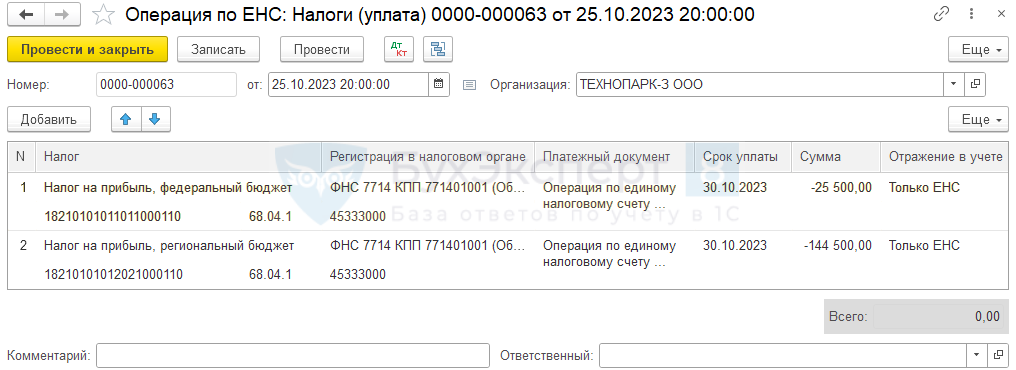

Уменьшите сумму зачета документом Операция по ЕНС с видом Налоги (уплата) из раздела Операции – Операции по счету – Операции.

Документ полностью заполняется вручную. Укажите:

- Платежный документ — операция по ЕНС с видом Налоги (начисление), в которой указан налог на прибыль к уменьшению;

- Срок уплаты — срок, по которому сформирована совокупная обязанность в сторону уменьшения;

- Сумма — полная сумма совокупной обязанности к уменьшению;

- Отражение в учете — Только ЕНС.

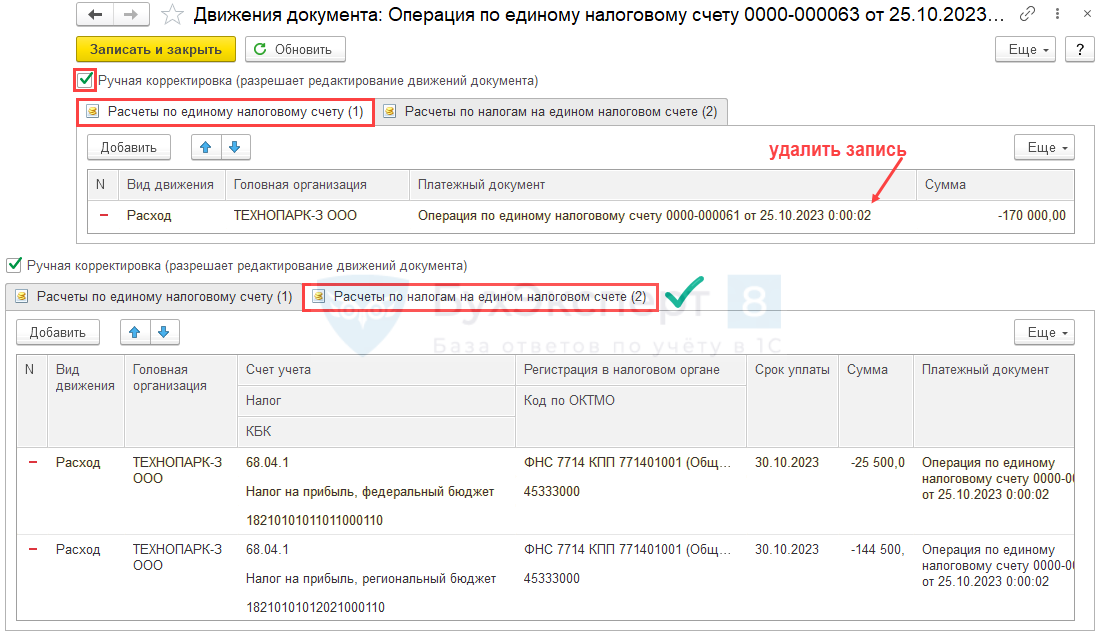

Формируются записи в регистры с видом движения Расход:

- Расчеты по единому налоговому счету — запись следует удалить, так как на ЕНС сумма не уменьшается и не сторнируется;

- Расчеты по налогам на едином налогом счете — сторнируется зачет налога на прибыль на сумму уменьшения обязанности (оставить без изменения).

Отчётность по налогам в 2023 году

Учет данных в промежуточной отчетности

Помимо прочего, финансовое ведомство разъяснило, как отразить налог на сверхприбыль в промежуточной отчетности. Так, согласно пятому пункту, за 9 месяцев 2023 года в БФО указывают следующие сведения:

- размер обязательства оценки по налогу на сверхприбыль ─ в составе оценочных обязательств;

- сумму оценочного обязательства, признанную затратами по статье «Прочее» отчета о финансовых результатах.

В данных за 2023 год нужно уточнить данные в соответствии с шестым пунктом:

- зачисленный обеспечительный платеж в составе дебиторского долга;

- размер оценочного обязательства по сбору, отразив его в составе оценочных обязательств;

- величину оценочного обязательства, признанную затратами по статье «Прочее» отчета о финансовых результатах.

В случае существенности коэффициенты об объектах бухучета, которые связаны с уплатой сбора на сверхприбыль, нужно привести в БФО обособленно, например, а также в пояснениях к бухгалтерскому балансу и отчету о финрезультатах.

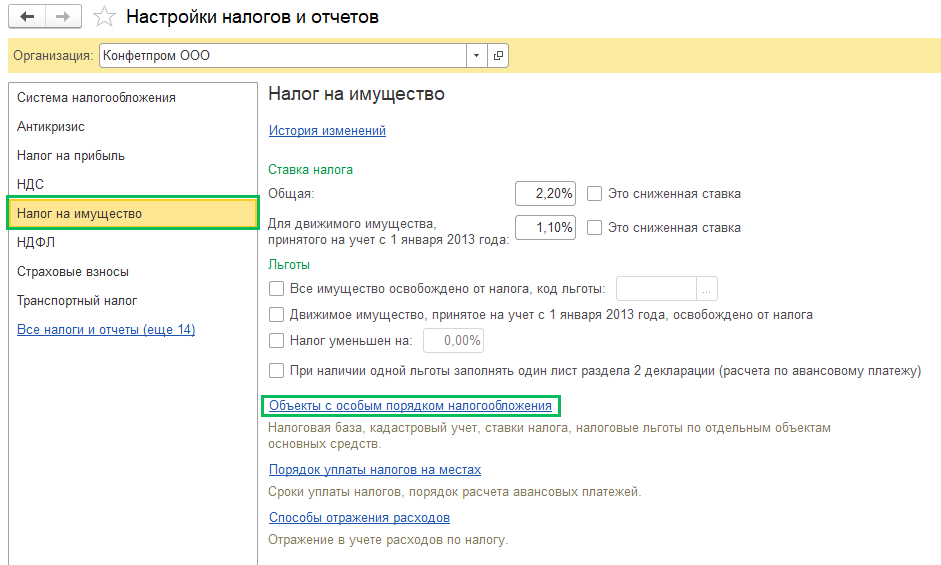

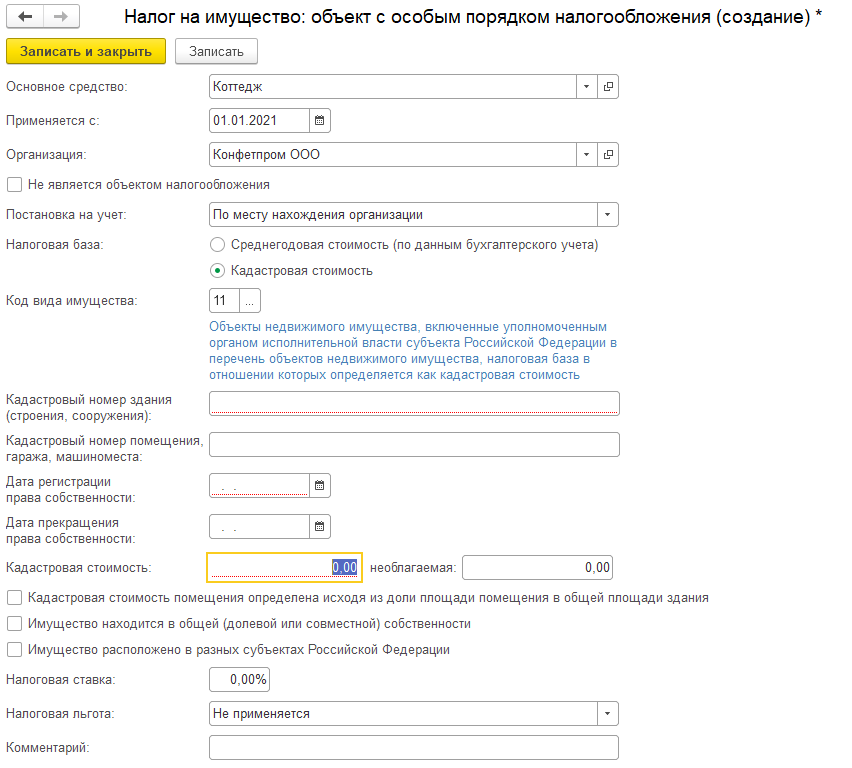

Отражение кадастровой стоимости недвижимости

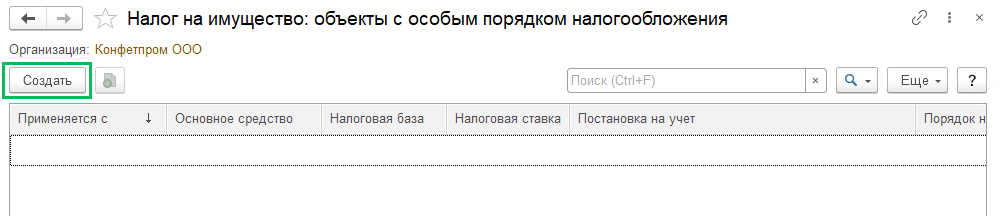

Раздел Главное – Налоги и отчеты – Налог на имущество –

гиперссылка Объекты с особым порядком налогообложения – Создать.

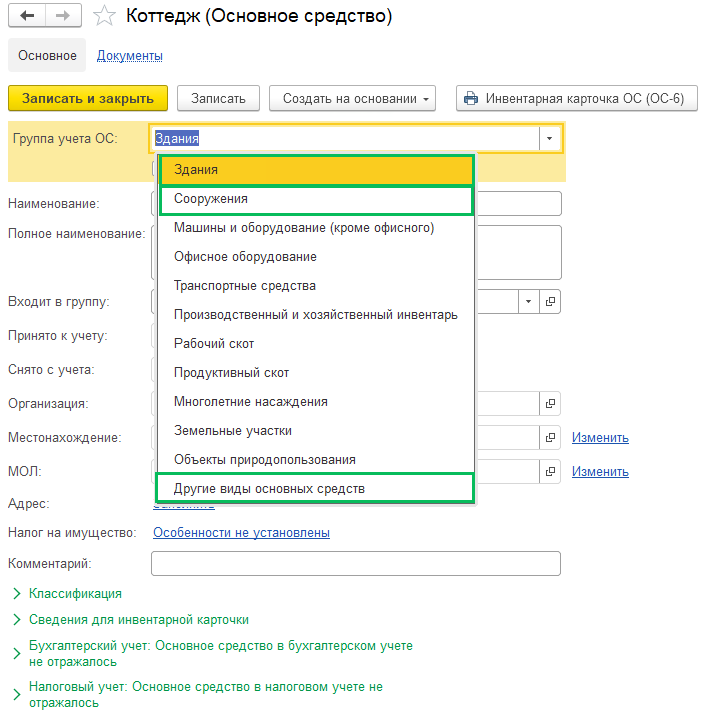

В поле Основное средство – выберите ОС из одноименного справочника или создайте новый при необходимости

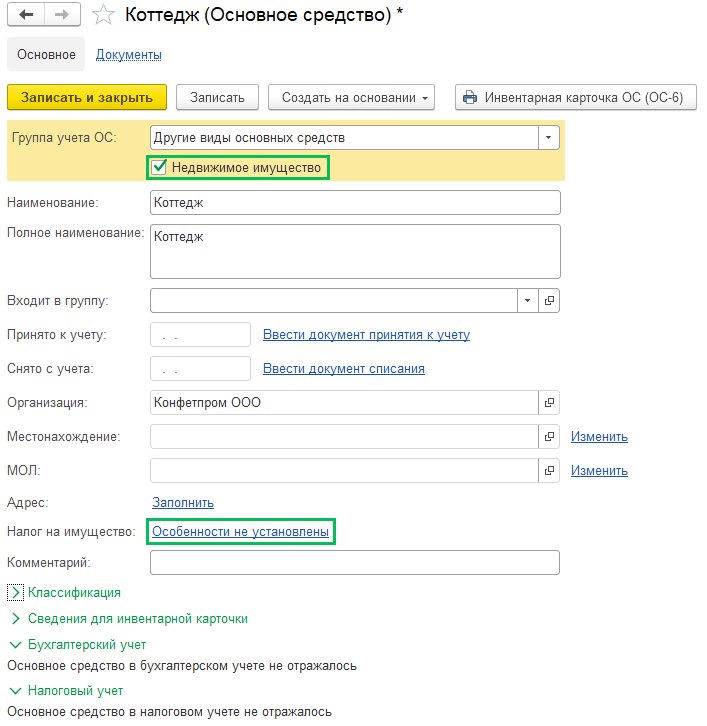

В поле Группа учета – выберите Здания, Сооружения или Другие виды основных средств

Установите флаг Недвижимое имущество

Переходим по гиперссылке Особенности не установлены в настройке Налог на имущество и создаем новую настройку.

-

Применяется с – дата начала расчета налога на имущество по этому объекту недвижимости

-

Постановка на учет – налоговый орган, в котором поставлено на учет имущество

-

Код вида имущества – выберите из справочника

Заполните все остальные поля по объекту налогообложения: кадастровый номер, стоимость, ставку налога, дату регистрации права собственности.

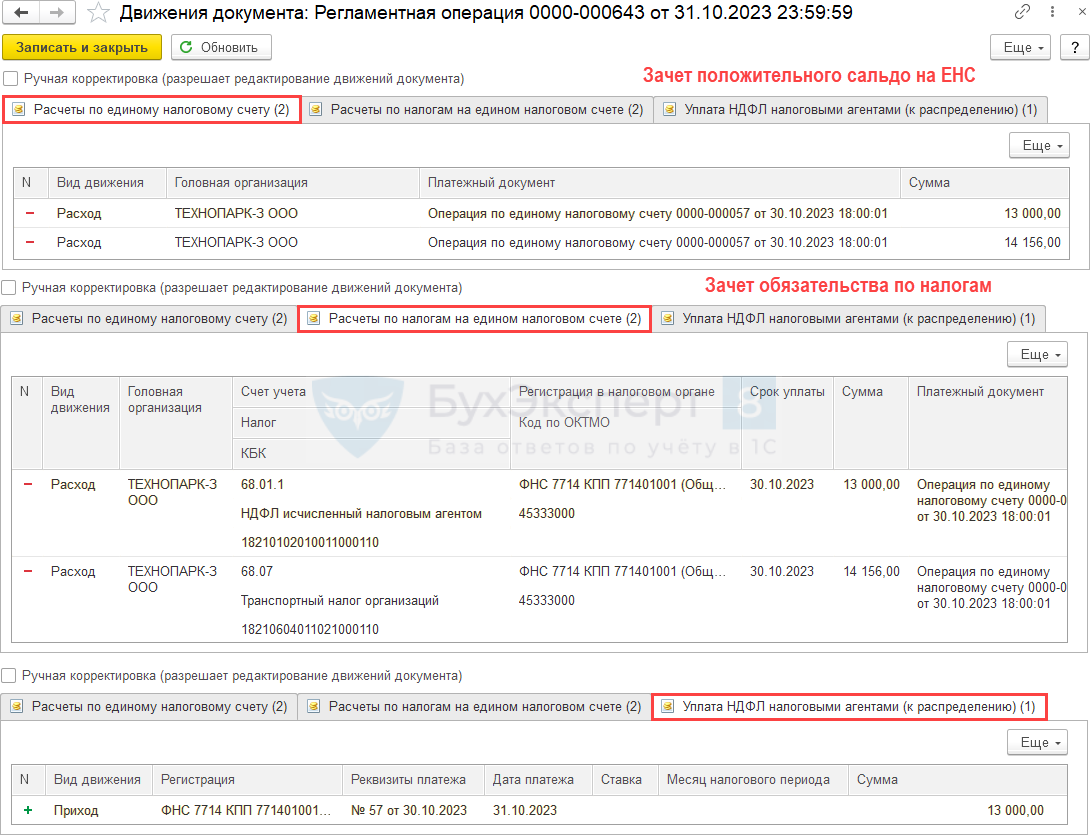

Зачет ЕНП в счет уплаты налогов

В конце месяца, в котором наступил срок платежа, регламентной операцией Зачет аванса по единому налоговому счету (Операции – Закрытие месяца) производится погашение совокупной обязанности за счет положительного сальдо на ЕНС в разрезе каждого налога (взносов).

Регламентная операция формирует записи в регистры ЕНС:

- Расчеты по единому налоговому счету — зачет положительного сальдо ЕНС;

- Расчеты по налогам на едином налоговом счете — зачет совокупной обязанности в разрезе налогов (взносов).

Аналогичным образом в ноябре и декабре будет зачтена сумма положительного сальдо ЕНС (остаток перенесенной на ЕНС переплаты по налогу на прибыль) в счет уплаты авансов за октябрь-декабрь. PDF

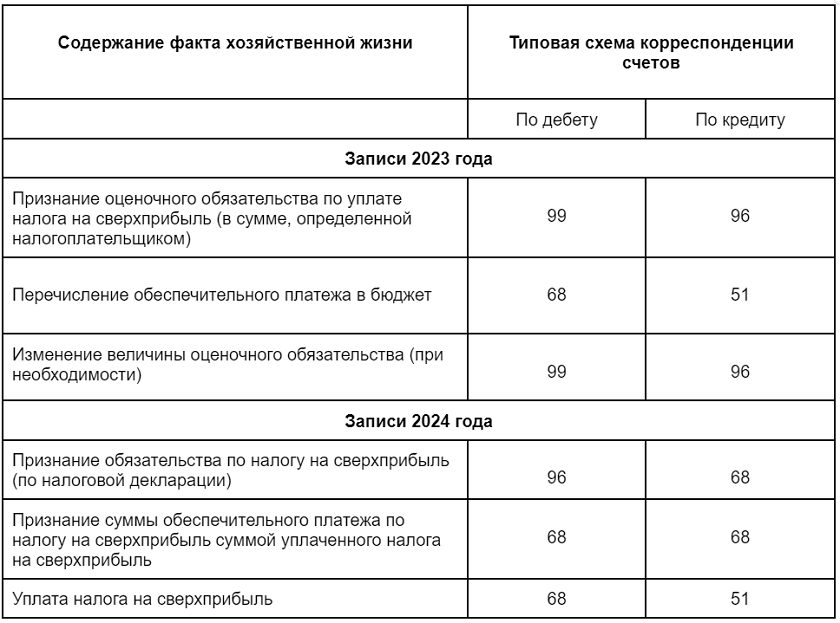

Что именно нужно будет указывать в БФО?

Бухгалтерская и финансовая отчетность ─ одна из самых важных разновидностей отчетов, поэтому правильно ее фиксации очень важна для налогоплательщиков. А так как ФНС ввела очередной налог, который начисляется единожды на сверхприбыль, то его также придется учитывать. В частности, речь идет о следующих операциях:

- признание оценочного обязательства по уплате самого налога;

- перечисление обеспечительного платежа;

- изменение размера оценочного обязательства, который при необходимости указывают методом «красного сторно».

Это содержание факта хоздеятельности нужно будет отразить по записям за 2023 год. А в записях за 2024 год потребуется указать иные виды операций:

- признание обязательства по уплате сбора на сверхприбыль;

- признание размера обеспечительного платежа суммой уплаченного налога;

- уплата самого налога на сверхприбыль.

Что касается оценочного обязательства, то согласно пункту 3 Информационного письма Минфина № ИС-учет-46, его признают как величину, отражающую наиболее достоверную финансовую оценку затрат, необходимых для расчетов. Этот показатель организация обязана определить с учетом ожидаемого размера налога, индивидуальных намерений на оплату либо неоплату денежного обеспечения и реализации права на вычет.

При достаточном обосновании изменения намерений, а также исходя из фактического перевода либо неперевода обеспечительного платежа, размер оценочного обязательства разрешают скорректировать до 31 декабря 2023 года.

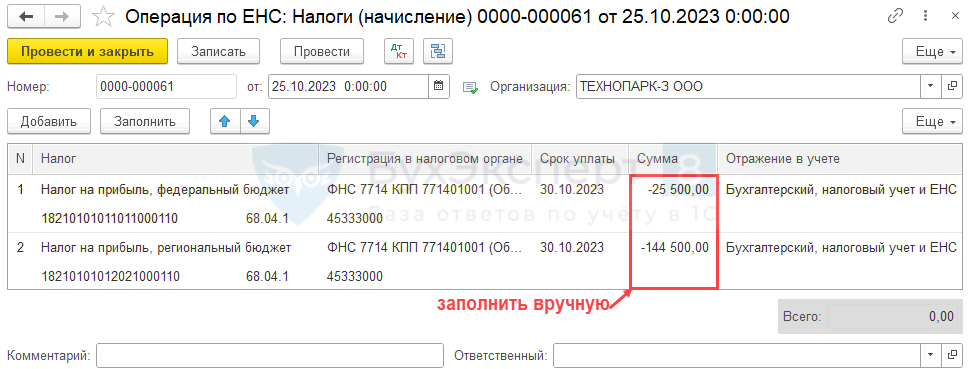

Отражение на ЕНС совокупной обязанности (налог на прибыль)

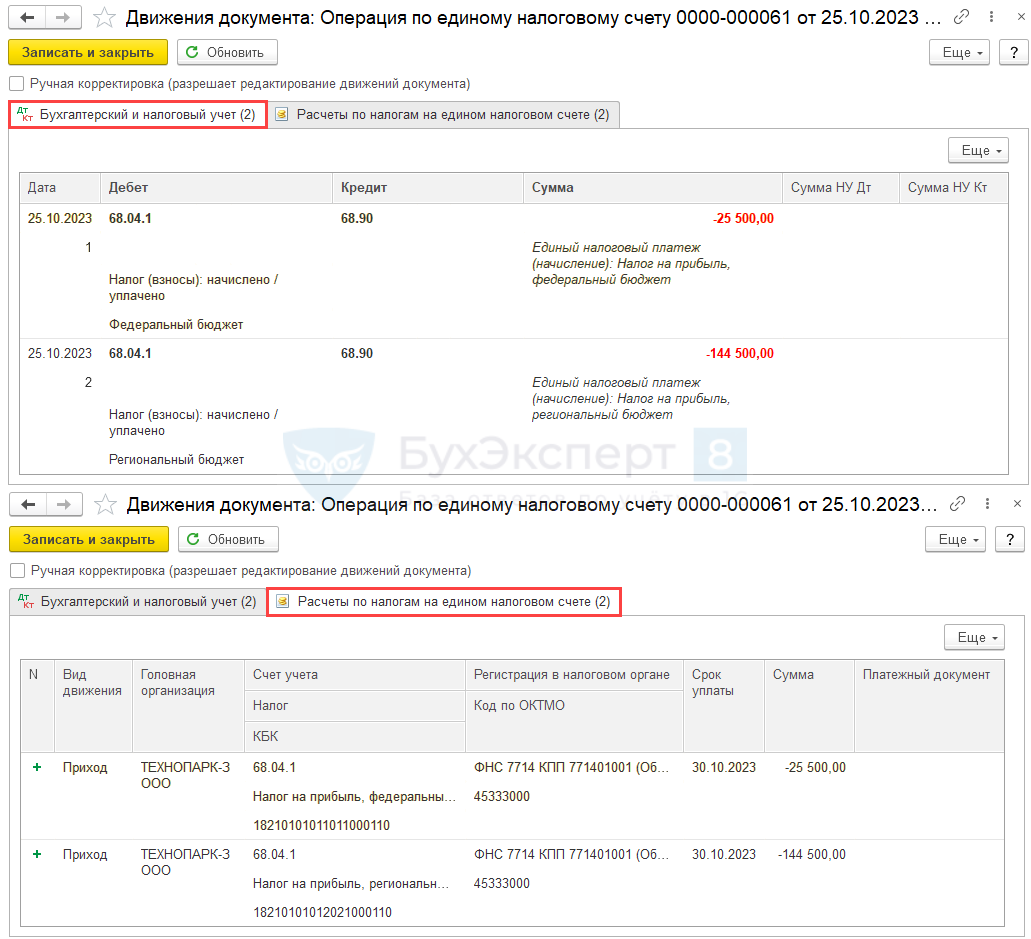

При отражении суммы к уменьшению в декларации по налогу на прибыль в 1С в Операции – Операции по счету создаются 2 документа (пп. 1, пп. 3, п. 5 ст. 11.3 НК РФ):

- Операция по ЕНС – Налоги (начисление) — на дату представления декларации или срока уплаты налога;

- Операция по ЕНС – Корректировка счета – Пополнение — на дату отражения на ЕНС переплаты.

Уменьшение совокупной обязанности на ЕНС отразите документом Операция по единому налоговому счету вид операции Налоги (начисление) (Главное – Задачи организации).

В табличной укажите для налога на прибыль в федеральный и региональный бюджет:

- Срок уплаты — 30.10.2023 (перенос с 28);

- Сумма — суммы с минусом, на которые уменьшена налоговая обязанность (— 25 500 и – 144 500).

Проводки

Документ формирует проводку по уменьшению начисления совокупной обязанности на ЕНС и запись с минусом в регистр Расчеты по налогам на едином налоговом счете с видом Приход.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| 10 октября | 68.01.1 | 68.90 | 13 000 | ЕНП начисление (НДФЛ, начисленный налоговым агентом) | Уведомление об исчисленых суммах налогов | ||

| 25 октября | 68.07 | 68.90 | 14 156 | ЕНП начисление (транспортный налог) | Уведомление об исчисленых суммах налогов | ||

| 25 октября | — | — | -170 000 | Налог на прибыль к уменьшению | Подраздел 1.1 Раздела 1 | ||

| — | — | 70 000 | Авансовые платежи на 4 квартал | Подраздел 1.2 Раздела 1 | |||

| 25 октября | 68.04.1 | 68.90 | -170 000 | ЕНП начисление (налог на прибыль) | Операция по ЕНС — Налоги (начисление) | ||

| 23 333 | |||||||

| 30 октября | — | — | -170 000 | Сторнирование зачета ЕНП | Операция по ЕНС — Налоги (уплата) | ||

| 30 октября | — | — | 170 000 | Пополнение ЕНС | Операция по ЕНС — Корректировка счета | ||

| 31 октября | — | — | 13 000 | Зачет НДФЛ | Зачет аванса по единому налоговому счету | ||

| — | — | 14 156 | Зачет транспортного налога | ||||

| 27 ноября | 68.04.1 | 68.90 | 23 333 | ЕНП начисление (налог на прибыль) | Операция по ЕНС — Налоги (начисление) | ||

| 30 ноября | — | — | 23 333 | Зачет налога на прибыль | Зачет аванса по единому налоговому счету | ||

| — | — | 23 333 | Зачет налога на прибыль | ||||

| 25 декабря | 68.04.1 | 68.90 | 23 334 | ЕНП начисление (налог на прибыль) | Операция по ЕНС — Налоги (начисление) | ||

| 31 декабря | — | — | 23 334 | Зачет налога на прибыль | Зачет аванса по единому налоговому счету | ||

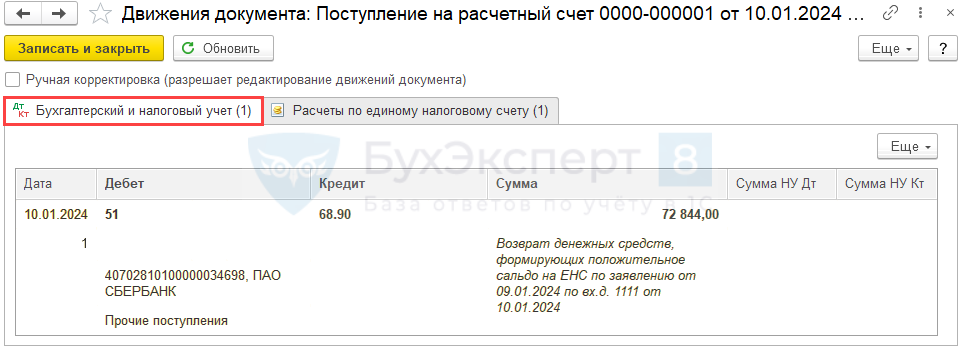

| 10 января | 68.90 | 72 844 | Возврат ЕНП на расчетный счет | Поступление на расчетный счет — Возврат налога |

Налоговые льготы

|

Вид налога |

Ставка налога без льгот |

Ставка с учетом |

Срок действия |

Основание |

|---|---|---|---|---|

|

Налог на прибыль организации (Начинает действовать с момента |

17% до 2024 г. п.1 ст.284 НК РФ |

0 % |

Первые 5 лет |

п.1 ст.7.2 Закона |

|

5 % |

6-10 лет |

|||

|

13,5 % |

11 лет и далее |

|||

|

Налог на прибыль организации |

3% п.1, ст. 284, ч.2 НК РФ |

2% |

на весь период |

п.1.2-1, ст. 284, |

|

Налог на имущество |

2,2% ст. 2 316-ОЗ закон Псков. обл. |

0% |

10 лет с месяца, |

п.17 ст. 381 НК РФ |

|

Земельный налог |

1,5% п.1. ст.394 НК РФ |

0% |

на 5 лет с момента |

п.9 ст. 395 НК РФ |

|

Транспортный налог |

10-500 руб/л.с. 224-оз Закон Псков. Обл. |

0%

(кроме легковых |

10 лет с момента |

ст.7.2 Закона |

|

Коэффициент к норме |

Повышенный |

2, в отношении собственных |

п. 3 ст. 259.3 НК РФ |

Расчеты с бюджетом по налогу на прибыль

Для обобщения информации о расчетах с бюджетом по налогу на прибыль организаций в «1С:Бухгалтерии 8» предназначен счет 68.04.1 «Расчеты с бюджетом», подчиненный счету 68.04 «Налог на прибыль».

По кредиту счета 68.04.1 отражается начисление налога на прибыль. По дебету счета 68.04.1 отражаются суммы, фактически перечисленные в бюджет (включая авансовые платежи по налогу).

Аналитический учет на счете 68.04.1 ведется:

- по видам платежей (субконто Виды платежей в бюджет (фонды)). Для отражения операций по начислению и уплате налога (авансовых платежей) используется вид платежа Налог (взносы): начислено / уплачено (другие возможные виды платежей по налогу на прибыль рассмотрим далее);

- по бюджетам, в которые подлежит уплате налог (субконто Уровни бюджетов). Для налога на прибыль это Федеральный бюджет и Региональный бюджет.

Проводки по начислению налога на прибыль в программе формируются автоматически при выполнении ежемесячной регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца.

Суммы проводок по начислению налога на прибыль рассчитываются следующим образом:

- По данным налогового учета ежемесячно определяется налогооблагаемая база нарастающим итогом с начала года (независимо от порядка уплаты авансовых платежей и от порядка признания отчетных периодов в соответствии со статьями 285 и 286 НК РФ).

- Выполняется расчет налога на прибыль по каждому бюджету.

- Рассчитанные суммы сравниваются с суммами налога, исчисленного в прошлом месяце текущего налогового периода (по каждому бюджету). Если выявляется положительная разница, то вводятся проводки по «доначислению» налога. Если разница окажется отрицательной, то отражается уменьшение ранее начисленных сумм налога.

Таким образом, сумма исчисленного налога, указанная в строке 180 листа 02 декларации по налогу на прибыль (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@) за отчетный (налоговый) период, должна совпадать с кредитовым оборотом счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за соответствующий период.

Порядок отражения операций по начислению налога на прибыль организаций в «1С:Бухгалтерии 8» зависит от того, применяет ли организация Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н).

Примечание

Минфин России приказом от 20.11.2018 № 236н утвердил новую редакцию ПБУ 18/02. Применять утвержденные Приказом № 236н изменения следует с отчетности за 2020 год. Организации могут вести учет по новым правилам и ранее, например с 2019 или с 2018 года. Подробнее о ПБУ 18/02 в ред. Приказа № 236н и о поддержке в «1С:Бухгалтерии 8» (ред. 3.0) см. в статье «Применение ПБУ 18/02 в «1С:Бухгалтерии 8″».

Таможенные льготы

Платежи при ВВОЗЕ в ОЭЗ «Моглино» и помещение под таможенную процедуру свободной таможенной зоны:

|

Иностранные товары |

Свободная таможенная зона |

Без НДС Ввозная пошлина – Не облагаются |

|

Без СТЗ |

Таможенная процедура выпуска для внутреннего потребления: НДС присутствует Ввозная пошлина – Облагаются |

|

|

Товары Таможенного союза |

Свободная таможенная зона |

Без вывозных пошлин НДС – возмещается ИФНС |

|

Без СТЗ |

— |

Платежи при ВЫВОЗЕ из ОЭЗ «Моглино» на территорию Таможенного союза:

|

Иностранные товары |

Таможенная процедура выпуска для внутреннего потребления: Ввозная таможенная пошлина – Облагаются НДС присутствует |

|

|

Товары Таможенного союза |

Таможенная процедура реимпорта: Без вывозных таможенных пошлин Без НДС |

|

|

Продукт переработки изготовленный с использованием иностранных товаров и товаров Таможенного союза |

Иностранные товары |

Возможно помещение под следующие таможенные процедуры: — Выпуск для внутреннего потребления · Ввозные таможенные пошлины – по таможенному тарифу · НДС присутствует — Таможенный склад — Переработка на таможенной территории — Переработка для внутреннего потребления — Временный ввоз — Беспошлинная торговля — Уничтожение — Отказ в пользу государства |

Платежи при ВЫВОЗЕ из ОЭЗ «Моглино» за пределы территории Таможенного союза:

|

Иностранные товары |

Таможенная процедура реэкспорта: Ввозная пошлина – Не облагаются Вывозная (экспортная) пошлина – Не облагаются НДС – Не облагаются |

|

|

Товары Таможенного союза |

Таможенная процедура экспорта: Вывозные пошлины по таможенному тарифу |

|

|

Продукт переработки изготовленный с использованием иностранных товаров и товаров Таможенного союза |

Признанные товары Таможенного союза |

Таможенная процедура экспорта: Без ввозной таможенной пошлины Без НДС Вывозная таможенная пошлина – по таможенному тарифу |

|

Признанные иностранные товары |

Таможенная процедура реэкспорта: Без ввозной таможенной пошлины Без вывозной таможенной пошлины Без НДС |

О резидентах ОЭЗ и ставках налога на прибыль для них

Особой экономической зоной является часть территории Российской Федерации, которая определяется Правительством РФ и на которой действует особый режим осуществления предпринимательской деятельности, а также может применяться таможенная процедура свободной таможенной зоны (ст. 2 Федерального закона № 116-ФЗ).

На основании ч. 1 ст. 9 указанного закона резидентом промышленно-производственной ОЭЗ признается коммерческая организация (за исключением унитарного предприятия), которая:

-

зарегистрировалась в соответствии с законодательством РФ на территории муниципального образования, в границах которого расположена ОЭЗ;

-

заключила с органами управления ОЭЗ соглашение об осуществлении промышленно-производственной деятельности или деятельности по логистике либо соглашение об осуществлении технико-внедренческой деятельности в промышленно-производственной ОЭЗ в порядке и на условиях, предусмотренных названным законом.

Исходя из ч. 1 ст. 10 Федерального закона № 116-ФЗ резидент промышленно-производственной ОЭЗ осуществляет в данной зоне:

-

промышленно-производственную деятельность (производство и (или) переработку товаров (продукции) и их реализацию);

-

деятельность по логистике (оказание услуг по обеспечению перевозок и складированию товаров).

Согласно НК РФ налоговая ставка устанавливается в размере 20 %, если иное не предусмотрено настоящей статьей.

Для организаций – резидентов ОЭЗ законами субъектов РФ может устанавливаться пониженная ставка налога на прибыль (не выше 13,5 %), подлежащего зачислению в бюджеты субъектов РФ, от деятельности, осуществляемой на территории ОЭЗ.

Условие для применения этой ставки – ведение раздельного учета доходов (расходов), полученных (понесенных) от деятельности, осуществляемой на территории ОЭЗ, и доходов (расходов), полученных (понесенных) при осуществлении деятельности за пределами этой территории.

Разделы декларации по НДС

Октябрь 2024 года

Расчет и начисление налога на имущество

Производится при закрытии месяца в ходе выполнения регламентной операцией в декабре Расчет налога на имущество (Операции – Закрытие месяца). Если в настройке Уплата авансовых платежей в настройке налогов и отчетов установлена галка, что уплачиваются авансы по налогу на имущество, то регламентная операция по расчету налога будет не только в декабре, но и в марте, июне и сентябре

Формируются проводки по начислению налога на имущество в соответствии с настройкой Способ учета расходов по налогу в настройке налогов и отчетов, а также записи в регистр «Расчет налога на имущество»

Можно для анализа, проверки и документального подтверждения сформировать Справку-расчет налога на имущество.

Ее можно сохранить, подписав ЭЦП по кнопке Регистр учета – Сохранить и подписать ЭЦП

Об объективной связи доходов (расходов) с деятельностью налогоплательщика в ОЭЗ

Основной причиной налоговых споров между ИФНС и резидентами ОЭЗ является вопрос о соблюдении условия для применения пониженной ставки налога. По мнению налоговиков, ряд доходов (расходов) не относится к производственной деятельности, что служит основанием для доначисления налога на прибыль по общеустановленной ставке.

Для наглядности в качестве примера приведем налоговый спор, который рассматривался Судебной коллегией по экономическим спорам ВС РФ в Определении от 02.11.2017 № 306-КГ17-9355 по делу № А55-12793/2016.

Организация являлась участником соглашения об осуществлении промышленно-производственной деятельности в ОЭЗ, созданной на территории Ставропольского района Самарской области. С целью исполнения указанного соглашения организацией были заключены международные контракты, для произведения платежей по которым была приобретена валюта (евро).

В связи с приобретением иностранной валюты был получен внереализационный доход в виде курсовых разниц.

В ходе налоговой проверки инспекция пришла к выводу, что общество неправомерно применило ставку 0 % в части налога на прибыль в отношении названного дохода от курсовых разниц, так как в рассматриваемой ситуации не соблюдаются условия применения пониженной ставки налога, указанные в Законе Самарской области № 187-ГД и ст. 2, 3, 9, 10 Федерального закона № 116-ФЗ, поскольку полученные доходы не относятся к производственной деятельности. Это послужило основанием для доначисления налога на прибыль по ставке 20 %.

Суды трех инстанций поддержали налоговый орган в том, что под деятельностью, осуществляемой на территории ОЭЗ, понимается производство и (или) переработка товаров (продукции) и их реализация, оказание услуг по обеспечению перевозок и складированию товаров, а также технико-внедренческая деятельность, в силу чего доход от курсовых разниц облагается по общеустановленной налоговой ставке.

Судебная коллегия по экономическим спорам пришла к противоположному выводу и, применив во взаимосвязи положения п. 1 ст. 10 и п. 1 ст. 12 Федерального закона № 116-ФЗ, указала следующее.

Сформированный судами первых трех инстанций подход при рассмотрении указанного дела приводит к невозможности применения пониженной налоговой ставки резидентами промышленно-производственной ОЭЗ на стадии осуществления инвестиций и к ограничению области применения пониженной ставки налога только прибылью от реализации товаров (работ, услуг), что не вытекает из положений НК РФ, Федерального закона № 116-ФЗ и не соответствует целям поощрения, государственной поддержки инвестиций.

Судами установлено, что иностранная валюта приобретена обществом в размере, соответствующем общей величине авансовых платежей, необходимость произведения которых предусмотрена контрактами, заключенными с иностранными поставщиками оборудования, необходимого для исполнения соглашения об осуществлении промышленно-производственной деятельности в ОЭЗ. Фактическое использование иностранной валюты на указанные цели налоговым органом не оспаривалось.

С учетом связи внереализационных доходов в виде курсовых разниц с осуществлением обществом реальной экономической (инвестиционной) деятельности в качестве резидента особой экономической зоны Судебная коллегия пришла к выводу, что в отношении налоговой базы по названным доходам организацией могла быть применена пониженная ставка по налогу на прибыль.

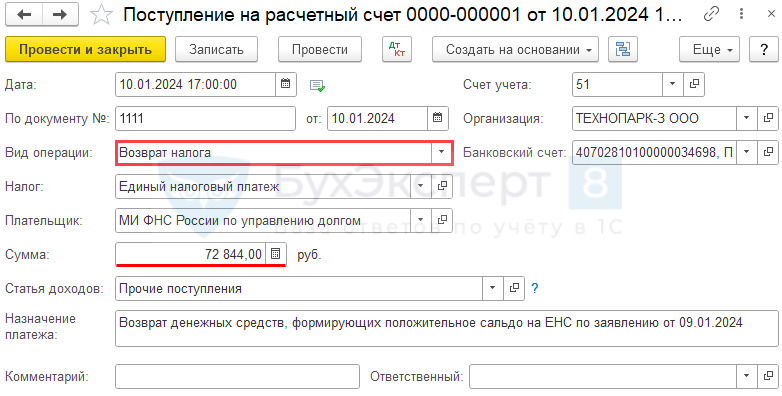

Возврат ЕНП на расчетный счет

После сверки остатка ЕНС с ЛК налогоплательщика его можно вернуть на расчетный счет организации. Для этого подайте заявление на возврат денежных средств с ЕНС.

Деньги должны вернуться на расчетный счет не позднее следующего рабочего для с даты представления заявления в ИФНС (ст. 79 НК РФ).

Поступление денежных средств отразите в 1С документом Поступление на расчетный счет из раздела Банк и касса.

- Вид операции — Возврат налога;

- Статья доходов — Прочие поступления (возврат налоговой переплаты в ОДДС отражается в стр. 4119 (п. 9 ПБУ 23/2011)).

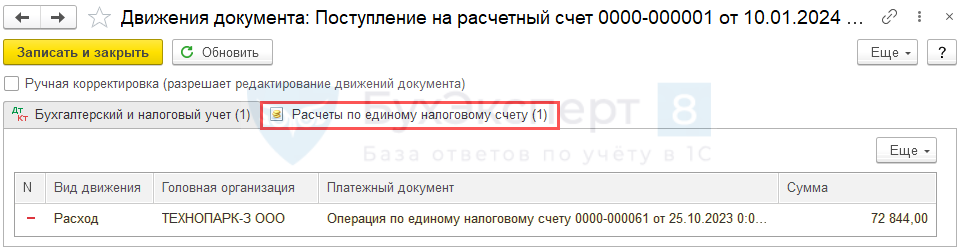

Проводки

Документ формирует проводку по уменьшению положительного сальдо ЕНС, а также движения с видом Расход по регистру Расчеты по единому налоговому счету.

Мы рассмотрели, как отразить сумму налога на прибыль к уменьшению по результатам отчетного (налогового) периода, а также как проверить остаток ЕНС в базе после такого отражения и как вернуть денежные средства в виде положительного сальдо ЕНС на расчетный счет организации.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства