Реализация товаров, доставка включена в стоимость товара в 1С

Доставка товаров до покупателя возможна как за его счет, так и за счет продавца. В данной статье мы рассмотрим особенности учета транспортных расходов у продавца при реализации им товаров, доставка осуществляется за его счет.

- каким документом в 1С отражаются затраты на доставку товаров до покупателя, если доставку осуществляет сторонний перевозчик;

- какую выбрать статью затрат для транспортных расходов;

- как принять к вычету НДС по транспортным расходам;

- как отразить оплату перевозчику.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

Учет затрат на услуги по доставке

Принятие к учету НДС

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Регистрация СФ поставщика

Принятие НДС к вычету

Отражение вычета НДС в Книге покупок

Перечисление оплаты поставщику

Признание транспортных затрат в составе расходов на продажу (в полном объеме)

- Выставление счета покупателю и поступление аванса от него

- Исчисление НДС с авансов

- Реализация товаров

- Принятие НДС к вычету при зачете аванса

Нормативное регулирование

Организации, занимающиеся оптовой, мелкооптовой и розничной торговлей, формируют расходы на реализацию с учетом следующих особенностей:

- в БУ затраты на доставку товара до покупателя, осуществленную сторонним перевозчиком, относят на расходы по обычным видам деятельности (расходы на продажу товара) и учитывают на счете 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С, п. 5, 7 ПБУ 10/99);

- в НУ такие расходы учитывают в составе косвенных (прочих) расходов, связанных с производством и реализацией, и полностью относят в уменьшение налоговой базы текущего периода (пп. 49 п. 1 ст. 264 НК РФ, п. 2 ст. 253 НК РФ, ст. 320 НК РФ).

Доставка товара до покупателя с привлечением стороннего перевозчика сопровождается оформлением ст. 785 ГК РФ), с учетом следующих особенностей:

- Форма товарной накладной зависит от вида используемого транспорта: например, для автомобильных перевозок применяют транспортную накладную, приведенную в Приложении N 4 к Правилам перевозок грузов, утв. Постановлением Правительства РФ от 15.04.2011 N 272. PDF

- ТН можно считать первичным документом для отражения затрат в бухгалтерском и налоговом учете, только если в ней есть все обязательные реквизиты, перечисленные в ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ. Если реквизитов недостаточно, то на основании ТН нужно оформить дополнительный первичный документ — например, УПД или акт оказанных услуг (Письмо ФНС РФ от 10.08.2018 N АС-4-15/15570@).

Необходимость в ТН возникает, только если перевозку товаров до покупателя осуществляет сторонняя организация. Если перевозка реализованных товаров осуществляется собственным транспортом, то ТН составлять не нужно: достаточно правильно оформленного путевого листа. Затраты на транспортировку в учете продавца в данном случае будут являться расходами по обычным видам деятельности и учитываться как в составе общехозяйственных расходов по Дт 26 (в учете неторговых организаций) или в составе коммерческих расходов по Дт 44 (в учете торговых организаций).

Учет в 1С

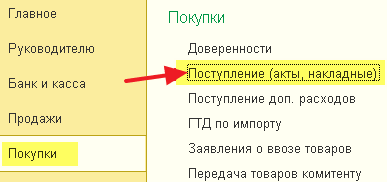

Учет затрат на доставку товаров до покупателя, осуществляемую сторонним перевозчиком, отражается документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки – Покупки – Поступление (акты, накладные) .

В документе указывается:

Проверка долей списания ТЗР

Можно предположить, что ТЗР спишутся в той же пропорции, т.е. 50% от 3 000руб. (1 500 тыс. руб). Однако отчет «Оборотно-сальдовая ведомость» (рис.5) показывает, что были остатки на начало периода. В этом случае коэффициент списания ТЗР будет иным. Ниже приведен расчет сумм списания ТЗР для нашего варианта.

- Сумма товаров, приобретенных в текущем месяце, с учетом остатков на начало составит: 5 000 + 50 000 + 60 000 = 115 000 руб.

- Стоимость ТЗР в текущем периоде равна 3 000руб. Остатков на начало периода не было.

- Процент списания равен 3 000 / 115 000 = 0,026086.

- Сумма ТЗР в расчете на реализованные товары: (13 750 + 30 000) * 0.026086 = 1 141,3 руб.

О прямых и косвенных расходах производства в бухгалтерском и налоговом учете мы писали в номере 5, стр. 6 «БУХ.1С» за 2016 год. В этой статье речь пойдет о расходах на продажу продукции (товаров, работ, услуг). Как учитываются транспортные расходы в «1С:Бухгалтерии 8» редакции 3.0? Отвечают эксперты 1С.

Итак, продукция выпущена, определены прямые и косвенные расходы производства. Но предприятие продолжает нести расходы, теперь уже связанные с продажей произведенной продукции. Такие расходы называются коммерческими расходами или расходами на продажу. Для обобщения информации о расходах, связанных с продажей продукции (товаров, работ, услуг) предназначен счет 44 «Расходы на продажу» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. приказом Минфина России от 31.10.2000 № 94н).

Организации, осуществляющие промышленную и иную производственную деятельность, в составе коммерческих расходов учитывают, в частности, расходы:

- на затаривание и упаковку изделий на складах готовой продукции;

- доставку и погрузку продукции;

- оплату услуг посреднических организаций, через которые реализовывалась готовая продукция;

- содержание помещений для хранения продукции в местах ее продажи;

- оплату труда продавцов;

- упаковку готовой продукции;

- рекламу готовой продукции;

- представительские расходы;

- командировки сотрудников отдела сбыта;

В организациях, осуществляющих торговую деятельность, в составе расходов, связанных приобретением и продажей товаров, могут быть отражены, в частности, следующие расходы (издержки обращения):

- на перевозку товаров;

- на оплату труда;

- на аренду;

- на содержание зданий, сооружений, помещений и инвентаря;

- по хранению и подработке товаров;

- на рекламу;

- на представительские расходы;

- другие, аналогичные по назначению расходы.

Если организация занимается исключительно торговыми операциями, то все управленческие расходы можно считать связанными с куплей-продажей товаров, и поэтому учитывать такие расходы в бухгалтерском учете также следует на счете 44. Счет 26 «Общехозяйственные расходы» организация будет задействовать только в том случае, если начнет осуществлять другие виды деятельности, связанные с производственным процессом.

Накопленные на счете 44 суммы могут списываться полностью или частично в дебет счета 90 «Продажи». При частичном списании производственные предприятия распределяют расходы на упаковку и транспортировку между видами отгруженной продукции, а торговые организации распределяют расходы на транспортировку между проданным товаром и остатком товара на конец каждого месяца.

Все остальные расходы на продажу ежемесячно относятся на себестоимость проданной продукции (товаров, работ, услуг).

Что касается налогового учета, то как правило, все коммерческие расходы (за исключением транспортных) признаются косвенными и уменьшают налогооблагаемую прибыль в момент признания расходов. В то же время, согласно требованиям главы 25 НК РФ для некоторых коммерческих расходов, принимаемых для целей налогообложения, предусмотрены ограничения их предельной величины (представительские расходы, расходы на рекламу, расходы при реализации продукции СМИ и книжной продукции и т. д.).

Образец акта об оказании транспортных услуг

Если вам нужно сформировать акт об оказании транспортных услуг, который вы прежде никогда не делали, посмотрите приведенный ниже пример, пояснения и комментарии к нему – с их учетом вы без особых проблем сделаете свой документ.

- Первым делом напишите в бланке наименование акта, присвойте ему номер (при необходимости), поставьте место и дату его составления.

- Обязательно отметьте, к какому договору он является приложением, также указав его номер и дату.

- Следующую часть акта сформируйте по типу договора:

- укажите название организаций,

- должности и ФИО сотрудников, которые участвуют в составлении акта,

- если считаете важным, можете внести и более подробные реквизиты (ИНН, ОГРН, КПП предприятий и т.д.).

- Далее следует разбить акт на несколько пунктов. В них напишите, что часть договора, касающаяся оказания транспортных услуг, выполнена в полном объеме и в обозначенное время.

- Также, если средства, которые были прописаны в договоре, как оплата за данные услуги уже переведены, это тоже нужно отметить (их надо вписать как цифрами, так и прописью, обязательно указав, с НДС работают организации или без).

- Если считаете необходимым, можете дополнить документ и другими сведениями, имеющими значение в вашем конкретном случае (например, о маршруте движения транспортного средства, остановках и т.п.).

- Также обязательно обозначьте все приложения к данному акту (это могут быть путевые или маршрутные листы и проч.).

- В завершение обязательно напишите, что стороны претензий друг к другу не имеют и все работы выполнены в полном объеме, а также подпишите документ с обеих сторон.

Учет транспортных расходов на доставку товаров от поставщика (доставка не включается в стоимость)

У торговых организаций большая часть затрат приходится на транспортные расходы.

Транспортные или транспортно-заготовительные расходы (ТЗР) – это затраты организации, непосредственно связанные с процессом заготовления и доставки материально- производственных запасов (МПЗ) в организацию К ТЗР, например, могут быть отнесены:

- оплата транспортных услуг сторонних организаций по перевозке товаров (плата

за перевозки, за подачу вагонов, взвешивание грузов и т.п.); - оплата услуг организаций по погрузке товаров в транспортные средства и выгрузке из них, плата за экспедиционные операции и другие аналогичные услуги;

- стоимость материалов, израсходованных на оборудование транспортных средств;

- плата за временное хранение грузов;

- другие расходы.

Бухгалтерский учет

Если ТЗР не включаются в стоимость товаров, их учет осуществляется на счете 44 “Расходы на продажу”. По дебету счета 44 “Расходы на продажу” накапливаются суммы

произведенных организацией расходов, связанных с продажей продукции, товаров,

работ и услуг. Эти суммы списываются полностью или частично в дебет счета 90

“Продажи”. Аналитический учет по счету 44 “Расходы на продажу” ведется по видам и

статьям расходов. Выбранный порядок учета ТЗР необходимо закрепить в учетной политике организации.Налоговый учет

Если ТЗР не включены в стоимость товаров, то их списание (в налоговом учете)

выполняется согласно правилам ст. 320 НК РФ.

Сумма прямых расходов в части транспортных расходов, относящаяся к остаткам

нереализованных товаров, определяется по среднему проценту за текущий месяц с

учетом переходящего остатка на начало месяца в следующем порядке:

- Определяется сумма прямых расходов, приходящихся на остаток нереализованных товаров на начало месяца и расходов текущего месяца;

- Определяется стоимость приобретения товаров, которые проданы в текущем

месяце, и остатка товаров, которые не были реализованы на конец месяца; - Рассчитывается средний процент как отношение суммы прямых расходов (пункт 1) к стоимости товаров (пункт 2);

- Средний процент умножается на стоимость остатка товаров на конец месяца.

Согласно письму Минфина России от 03.06.2008 № 03-03-09/70 при расчете суммы

прямых расходов, относящейся к остаткам товаров на складе, в соответствии с

требованиями ст. 320 НК РФ в показатель “товары на складе” должны включаться все

товары, право собственности на которые находится у налогоплательщика, в том числе

товары, находящиеся в пути, право собственности на которые перешло к

налогоплательщику, а также отгруженные налогоплательщиком товары до перехода

права собственности к покупателям.

В программе “1С:Бухгалтерия 8” сумму ТЗР можно включить в состав расходов на

продажу (счет 44.01 “Издержки обращения в организациях, осуществляющих торговую

деятельность”). При закрытии месяца с помощью регламентной операции “Закрытие счета 44 “Издержки обращения” выполняется списание суммы ТЗР в части

реализованных товаров на счет 90.07.1 “Расходы на продажу по деятельности с

основной системой налогообложения”. Необходимым условием для расчета суммы

списания ТЗР является выбор “Вида расходов (НУ)” – “Транспортные расходы” при

поступлении ТЗР.

Пошаговая инструкция:

в программе 1С:Бухгалтерия 8 (ред. 3.0)

Учет Транспортные расходы

- Перенос убытков на будущее.

- Закрытие временных разниц, учтенных по косвенным расходам, при реализации продукции.

- Закрытие года (реформация баланса).

- Учет брака в производстве.

- Списание затрат вспомогательного производства.

- Закрытие общехозяйственных расходов на производство.

- Закрытие общехозяйственных расходов методом “директ-костинг”.

- Оценка незавершенного производства.

- Определение прямых и косвенных затрат и их закрытие.

- Учет транспортных расходов на доставку товаров от поставщика (доставка не включается в стоимость)

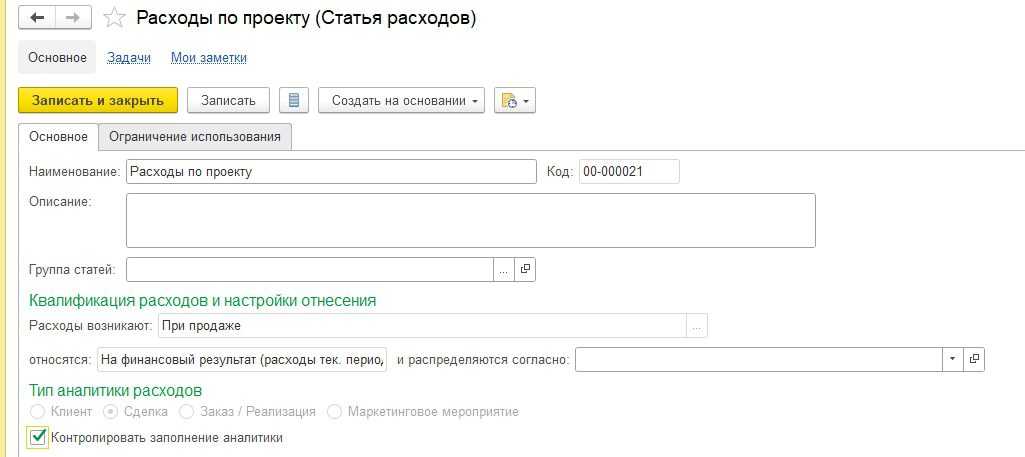

Расходы по проекту

Бывают ситуации, когда в рамках какой-то большой сделки (проекта) оформляется несколько документов продажи и несколько раз фиксируются расходы. Например, госконтракты. Покажем, как в таком случае отражать расходы. В настройках статьи расходов выберите тип аналитики «Сделка».

В качестве такого долгоиграющего проекта (госконтракта) в программе следует использовать сделки с клиентами. Для отражения расходов по сделке создайте документ «Приобретение услуг и прочих активов». В качестве аналитики расхода выберите нужную сделку. Обязательно привяжите к сделке документы продажи.

Учимся включать дополнительные расходы в стоимость ТМЦ (1С:Бухгалтерия 8.3, редакция 3.0)

Уроки по 1С Бухгалтерия 8 >> Торговля

2016-12-08T13:39:11+00:00

|

|

В этом уроке мы научимся включать дополнительные расходы, связанные с закупкой товарно-материальных ценностей, в себестоимость этих ценностей.

Ситуация. Мы закупили у поставщика 10 кресел по 1500 рублей каждое и 5 диванов по 5000 рублей каждый. Общая сумма закупки составила 40000 рублей.

Ситуация. Мы закупили у поставщика 10 кресел по 1500 рублей каждое и 5 диванов по 5000 рублей каждый. Общая сумма закупки составила 40000 рублей.

Поставщик оказал нам транспортную услугу по доставке купленного товара до нашего склада. Стоимость услуги составила 3000 рублей (включая работу грузчиков).

В нашей учетной политике закреплено, что все затраты связанные с закупкой товаров включаются в себестоимость этих товаров пропорционально их (товаров) стоимости.

Требуется отразить покупку товара в 1С:Бухгалтерии 8.3 (редакция 3.0), а затем распределить транспортные расходы на себестоимость товаров согласно их цене.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим

В начале отразим поступление товаров.

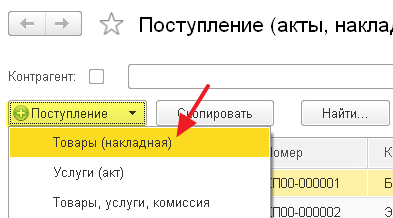

Заходим в раздел «Покупки» пункт «Поступление (акты, накладные)»:

Создаём новый документ «Товары (накладная)»:

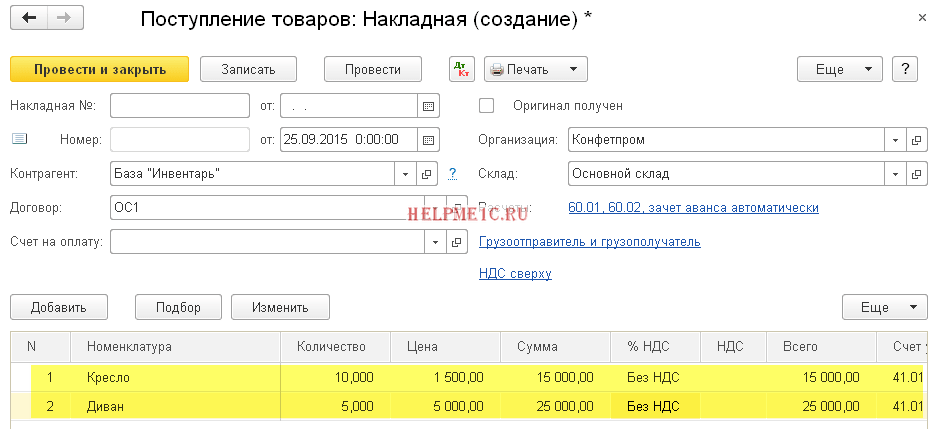

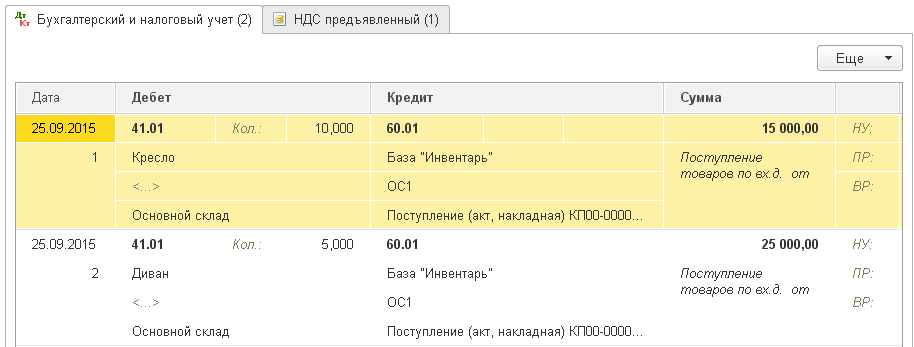

Указываем нашего поставщика, склад, а также кресла и диваны:

Проводим документ.

Согласно получившимся проводкам себестоимость 1 кресла 1500 рублей, а 1 дивана 5000 рублей:

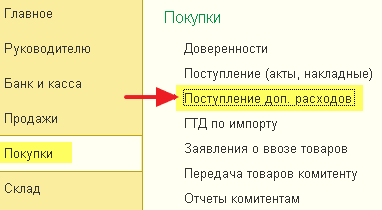

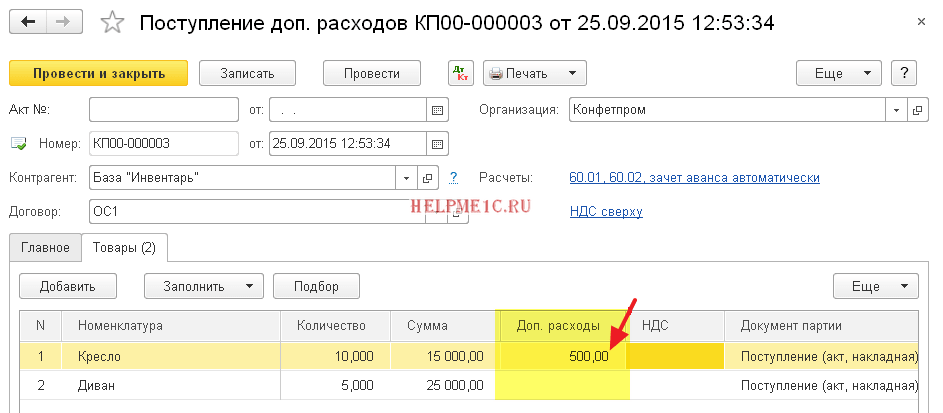

Отразим дополнительные расходы (доставку и работу грузчиков).

Для этого заходим в раздел «Покупки» пункт «Поступление доп. расходов»:

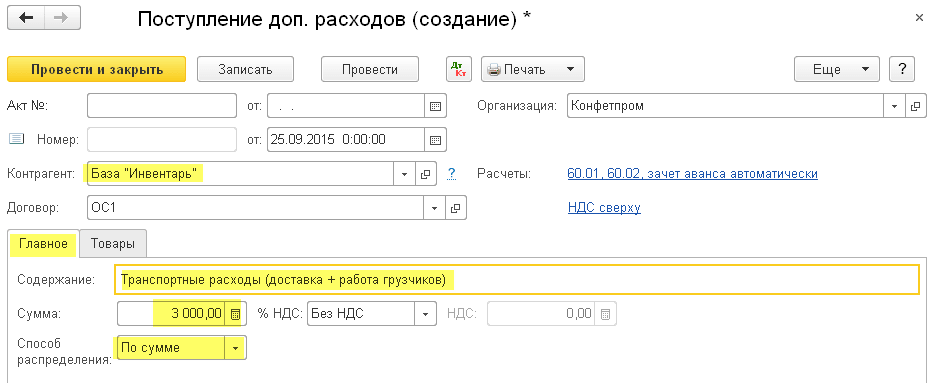

Создаём новый документ, заполняем поставщика транспортных услуг; содержание услуги; сумму и способ распределения:

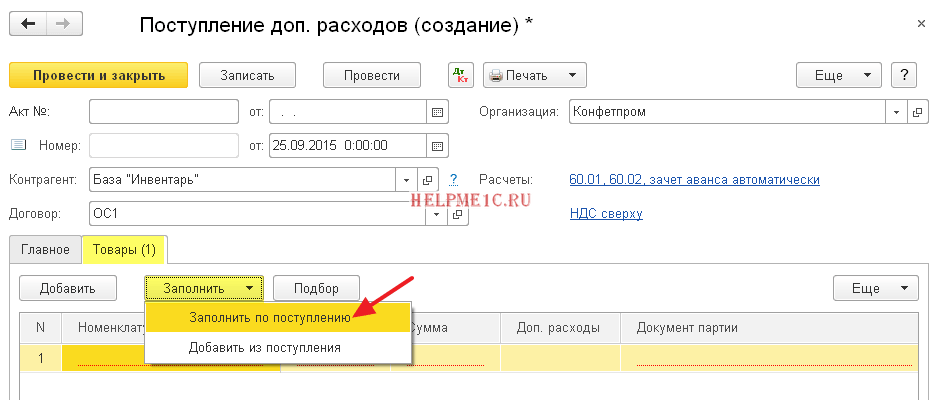

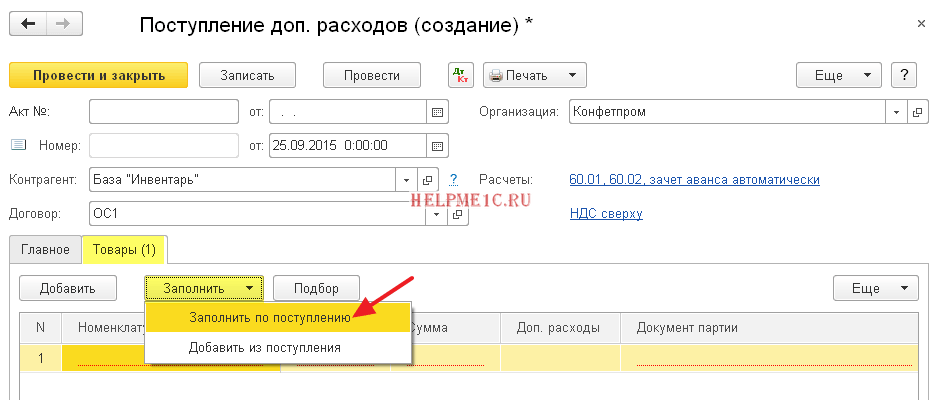

Переходим на закладку «Товары». Можно указать все товары, на которые нужно распределить расходы вручную (кнопка «Добавить»), но мы заполним их на основании документа поступления.

Нажимаем кнопку «Заполнить по поступлению»:

И указываем поступление, которое мы забили чуть выше.

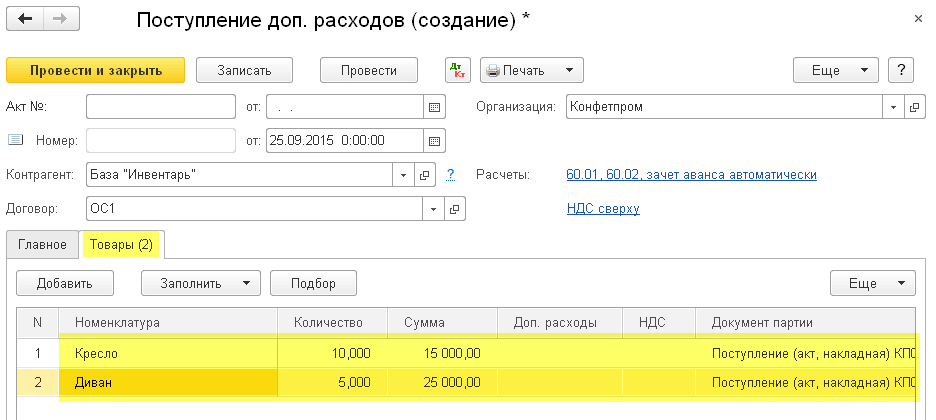

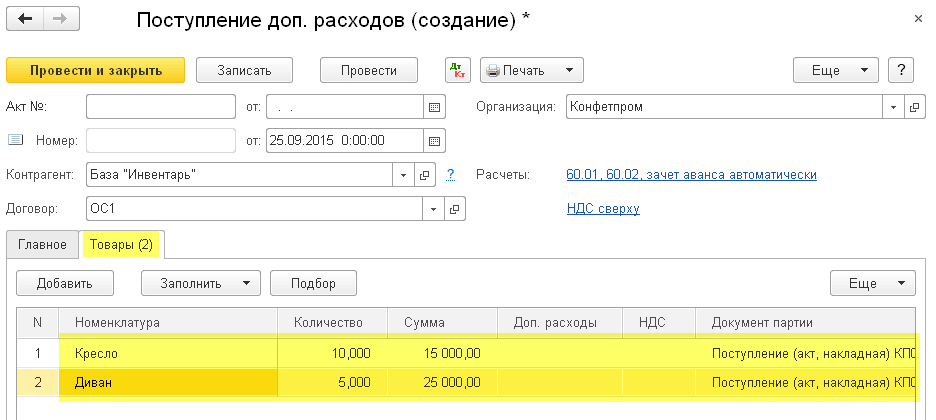

Табличная часть заполнилась автоматически.

Обратите внимание на колонку «Сумма», именно на основании этой колонки будут распределены дополнительные расходы. Давайте рассчитаем вначале сами

Давайте рассчитаем вначале сами.

Коэффициент дополнительных расходов для кресла будет: 15000 / (15000 + 25000) = 0.375

Коэффициент для диванов: 25000 / (15000 + 25000) = 0.625

Значит на кресла придётся 3000 * 0.375 = 1125 рублей дополнительных расходов.

А на диваны 3000 * 0.625 = 1875 рублей дополнительных расходов.

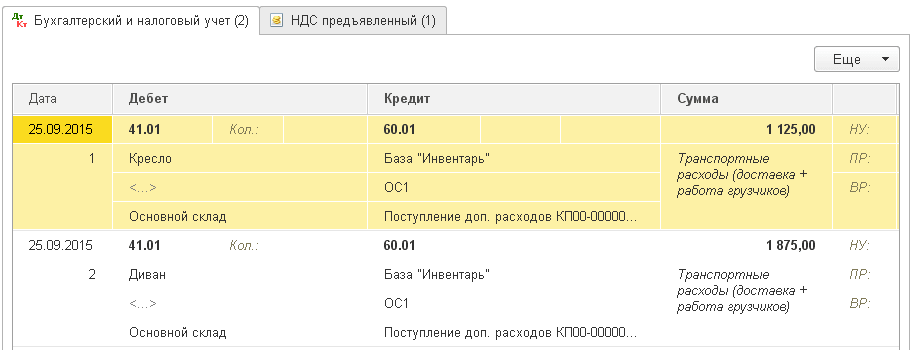

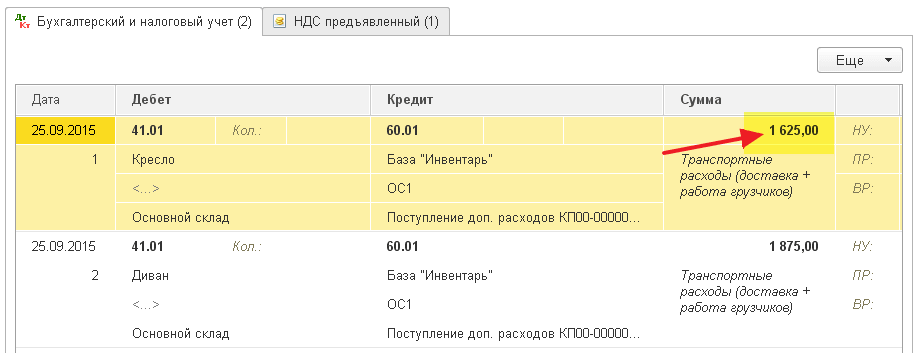

Проводим документ:

И видим, что 1С автоматически выполнила тот же самый расчёт, что и мы.

В данный момент себестоимость 1 кресла возросла до (15000 + 1125) / 10 = 1612.5 рублей, а себестоимость 1 дивана возросла до (25000 + 1875) / 5 = 5375 рублей.

А теперь отвлечёмся от условий нашего учебного примера и представим, что нам нужно помимо уже распределенных 3000, отнести на себестоимость кресла дополнительные 500 рублей.

Для этого служит дополнительная колонка «Доп. расходы». Укажем в ней в строке с креслами сумму в 500 рублей:

Ещё раз проведём документ:

И видим, что распределенная себестоимость по креслам увеличилась на дополнительные 500 рублей.

Вот так легко и просто распределять дополнительные расходы на товарно-материальные ценности в 1С:Бухгалтерия 8.3 (редакция 3.0).

Мы молодцы, на этом всё

Кстати, подписывайтесь на новые уроки…

школы 1С программистовобновлятораУроки по 1С Бухгалтерия 8 >> Торговля

| Подписывайтесь и получайте новые статьи и обработки на почту (не чаще 1 раза в неделю). Вступайте в мою группу , Одноклассниках, или — самые последние обработки, исправления ошибок в 1С, всё выкладываю там в первую очередь. | ||

Как помочь сайту:нет рекламы

| Учимся составлять акт сверки расчетов | оглавление | Учимся работать с ГТД по импорту |

Состав транспортных расходов

Согласно пункту 2.2 Методических рекомендаций Роскомторга в бухгалтерском учете в состав транспортных расходов включаются следующие виды затрат:

Оплата транспортных услуг сторонних организаций за перевозки товаров и продуктов (плата за перевозки, за подачу вагонов, взвешивание грузов и т. п.);

Оплата услуг организаций по погрузке товаров и продуктов в транспортные средства и выгрузке из них, плата за экспедиционные операции и другие аналогичные услуги;

Стоимость материалов, израсходованных на оборудование транспортных средств (щиты, люки, стойки, стеллажи и т. п.) и их утепление (солома, опилки, мешковина и т. п.);

Плата за временное хранение грузов на станциях, пристанях, в портах, аэропортах в пределах нормативных сроков, установленных для вывоза грузов в соответствии с заключенными договорами;

Плата за обслуживание подъездных путей и складов необщего пользования, включая плату железным дорогам согласно заключенным с ними договорам.

Состав транспортных расходов, учитываемых в целях налогообложения прибыли , налоговым законодательством не установлен. Попробуем определить перечень этих расходов на основании других нормативных актов. Такое право предоставляет пункт 1 статьи 11 НК РФ. В нем сказано, что институты, понятия и термины гражданского, семейного и других отраслей законодательства России, используемые в Налоговом кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства. Разумеется, если иное не предусмотрено Кодексом.

При определении состава транспортных расходов в налоговом учете организации могут применять Общероссийский классификатор видов экономической деятельности (ОКВЭД). Так, согласно ОКВЭД класс 63 «Вспомогательная и дополнительная транспортная деятельность» включает погрузку и разгрузку грузов и багажа (группа 63.11 «Транспортная обработка грузов»), а также хранение и складирование всех видов грузов (группа 63.12 «Хранение и складирование») и другие виды деятельности, связанные с транспортировкой грузов. Получается, что к транспортным расходам относятся и сопутствующие услуги.

Таким образом, в целях налогового учета можно принять такой же состав транспортных расходов, как и в бухучете. Однако перечень этих расходов надо утвердить в учетной политике по налогообложению.

Перед тем как осуществить доставку необходимо выбрать, как она будет отражаться.

Существует два способа учитывать затраты на поставку:

- по письменной договоренности, включив в цену продукции;

- по письменной договоренности (учитываются отдельно).

Транспортные услуги, включенные в цену продукции, должны быть отражены в договоре купли-продажи отдельной строкой. Обязательно необходимо сделать отметку о сумме за услуги по перевозке.

Не выделение в отдельную строку суммы транспортных услуг грозит следующими неприятностями:

- если покупатель вернет продукцию, ему придется вернуть всю сумму обратно, с учетом и расходов на доставку;

- налоговая не засчитает в качестве вычета эту сумму, когда будет рассчитывать налог на прибыль.

Оптимальным вариантом будет заключение отдельного договора/соглашения на транспортировку проданных товаров. В нем прописываются все затраты поставщика и обязанность покупателя по возмещению. В этом случает учет продаж и транспортных расходов будет разделен.

«1С:Бухгалтерия 8» (ред. 3.0): как отражать затраты на доставку товаров от поставщика (+ видео)

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.116.32.

По общему правилу затраты на заготовку и доставку запасов до места их потребления (продажи, использования) в бухгалтерском учете включаются в фактическую себестоимость запасов (пп. «б» п. 11 ФСБУ 5/2018 «Запасы», утв. приказом Минфина России от 15.11.2019 № 180н, далее – ФСБУ 5/2019). При этом торговые организации затраты на доставку товаров от поставщика могут включать в состав расходов на продажу сразу, в периоде их возникновения, без распределения между проданными товарами и товарами на складе (п. 21 ФСБУ 5/2019).

В налоговом учете по налогу на прибыль расходы на доставку (транспортные расходы) включаются в стоимость товара или распределяются между реализованными и нереализованными товарами (ст. 320 НК РФ). Порядок учета затрат на доставку путем их единовременного включения в расходы в периоде возникновения НК РФ не предусмотрен.

Таким образом, сумма транспортных расходов в бухгалтерском и налоговом учете организации может не совпадать в зависимости от способа учета затрат на доставку, принятом в бухгалтерском учете. Это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в «1С:Бухгалтерии 8» см. здесь.

В прежних версиях «1С:Бухгалтерии 8» затраты на доставку товаров от поставщика в бухгалтерском и налоговом учете учитывались одинаково: включались в стоимость товара или распределялись между реализованными и нереализованными товарами. Чтобы затраты на доставку в программе автоматически распределись между реализованными и нереализованными товарами, такие затраты следует учитывать на счете 44 «Расходы на продажу» по статье затрат с видом Транспортные расходы.

Начиная с версии 3.0.113 программы в бухгалтерском учете появилась возможность выбора способа учета затрат на доставку товаров от поставщика.

Все настройки учета затрат для целей бухгалтерского учета выполняются в форме Учетная политика (раздел Главное) в отдельной группе реквизитов Учет затрат.

В открывшейся форме Затраты на доставку следует выбрать одно из значений:

- Сразу, в периоде возникновения;

- Ежемесячно, по мере реализации товаров.

При выполнении регламентной операции Закрытие счета 44 “Издержки обращения” затраты на доставку товара от поставщика в бухгалтерском учете включаются в расходы в соответствии с выполненными настройками. В налоговом учете — по мере реализации товаров.

Что относится к транспортным расходам

Спектр потенциальных вариантов достаточно широк — в данном случае специфика, как правило, обуславливается профилем предприятия.

Например, организация ведет производственную деятельность, выпуская различного рода оборудование, сырье или продукцию для последующей реализации оптовым и розничным клиентам. Это значит, что при заключении договора одним из обсуждаемых вопросов является доставка товара, затраты на которую могут ложиться как на продавца, так и на покупателя. Условия зависят от договоренностей между сторонами, финансовых аспектов сделки, наличия необходимых логистических мощностей и иных факторов. Главное, что каждая произведенная единица должна пройти полный цикл товародвижения, поступая в итоге к конечному потребителю — либо напрямую, либо через ритейлера.

Кроме того, для производства требуются определенные ресурсы, поставляемые сторонними компаниями — и в этом случае издержки на перевозку продукции также должны быть отражены в официальной отчетности. Если задаться вопросом: затраты на транспортные расходы — какие это издержки, то, можно сказать, что они включают в себя все заготовительные операции по перемещению реализуемых и закупаемых товаров, оборудования или сырья, и дополняются статьями, напрямую связанными с обеспечением указанных процессов.

Отражение дополнительных расходов а отчетах

Теперь мы можем с Вами посмотреть в отчетах, как отражается проведение документа на себестоимости партии.

Для Управления торговлей и партионного учета в УПП и КА 1.1

Смотрим отчет Ведомость по партиям товаров на складах. Сначала настраиваем отчет:

Ведомость по партиям товаров на складах в 1С — настройка отчета

и формируем отчет, в котором наглядно видно, как складывалась себестоимость партии:

Ведомость по партиям товаров на складах 1С — доп расходы по партиям

Для УПП и КА 1.1 в Расширенной аналитике затрат

Смотрим Ведомость по учету МПЗ. Настройка отчета:

Настройка отчета Ведомость по учету МПЗ в 1С

Настройка структуры отчета:

Ведомость по учету МПЗ в 1С — группировки отчета

Настройка отборов отчета:

Ведомость по учету МПЗ в 1С — настройка отборов

И отчет:

Ведомость по учету МПЗ — доп расходы по партиям

Строго говоря, документа оприходования в аналитике учета МПЗ при расширенной аналитике нет. Поэтому, если номенклатура поступала в один день несколькими поступлениями, нельзя будет выделить к какому из них относятся эти доп расходы. Несмотря на то, что в табличной части Поступления доп. расходов Вы указывали конкретное поступление.

Как списывать транспортные расходы в торговле

Акцептован счет – проводка

Акцептован счет поставщика за поступившие материалы – проводка типовая:

- Д 10 К 60 на 200 000,00 руб. – приняты к бухучету ТМЦ.

- Д 19 К 60 на 36 000,00 руб. – выделен в поставке НДС.

- Д 60 К 51 на 236 000,00 руб. – исполнены обязательства по оплате стройматериалов.

Если организация приобретает не материальные ценности, а оборудование, задействуется соответствующий бухгалтерский счет учета имущества. Предположим, компания закупает станки. Операция отражается так:

- Акцептован счет поставщика за оборудование – проводка Д 08 К 60 (76).

- В сумме сделки выделен НДС – Д 19 К 60 или 76.

- Перечислены средства за станки – Д 60 (76) К 51.

Если предприятие расходует в своей деятельности различные коммунальные услуги, к примеру, свет, воду, теплоэнергию и т.д., используются счета затрат. В учете делаются следующие записи:

- Акцептован счет за электроэнергию – проводка Д 20 (26, 23, 25, 44) К 60.

- Выделен в сделке НДС – Д 19 К 60.

- Списаны средства с р/счета – Д 60 К 51.

В случае, когда возникают издержки по доставке продукции, заключается договор с транспортной компанией. Такие затраты могут включаться в цену товара или учитываться отдельно. Операция отражается так:

- Акцептован счет транспортной организации за доставку материалов – Д 10 (08 или счета затрат) К 60 (76).

- Произведено начисление НДС по доставке – Д 19 К 60 (76).

- Оплачена доставка – Д 60 (76) К 51.

Таким образом, акцепт счета поставщика означает принятие продукции к учету на основании сопроводительных документов (накладных, счет-фактур, актов услуг). Одновременно с оприходованием товаров (услуг) по дебету счетов возникает кредиторская задолженность по кредиту. Проводки по акцепту делаются в зависимости от того, какой актив принимается к учету.

Счет 60 используется в бухгалтерском учете организации для отражения сведений о произведенных расчетах с поставщиками и подрядчиками по полученным товарно-материальным ценностям, а также выполненным работам и оказанным услугам, об их излишках, о полученных услугах по перевозкам и другие.

Кредитуется счет на стоимость принятых к бухгалтерскому учету товаров (выполненных работ, оказанных услуг) и корреспондирует со счетами по их учету. В синтетическом учете счет кредитуется на основании расчетных документов поставщика, вне зависимости от оценки ценностей в аналитическом учете.

Дебетуется счет на суммы исполнения обязательств, включая авансы и предоплату (они учитываются обособленно) и корреспондирует со счетами, на которых учитываются денежные средства.

Аналитический учет по бухгалтерскому счету 60 ведется отдельно, в разрезе каждого предъявленного счета. Вместе с тем, необходимо организовать этот учет так, чтобы обеспечить получение необходимой информации по поставщикам по расчетным документам, с еще не наступившим сроком оплаты, по поставщикам по неоплаченным в установленный срок расчетным документам, по поставщикам по выданным векселям, с не наступившим сроком оплаты, по поставщикам по полученному кредиту и другие.

Среди субсчетов в бухгалтерском учете на 60 счете обычно выделяют следующие:

- — служит непосредственно для отражения взаиморасчетов с кредиторами;

- — на нем отражаются авансовые платежи поставщикам;

- — специальный субсчет для отражения ценных бумаг;

А также счета для учета взаиморасчетов в у.е. и валюте:

- — аналог для валютного учета;

- — аналог для расчетов в условных единицах;

- — аналог для расчетов в условных единицах.

Итоги

В торговых организациях, применяющих ОСН, распределение транспортных расходов необходимо для определения той части расходов, которую можно списать в счет уменьшения налога на прибыль. Распределению подлежат только расходы на транспортировку товара до места его складирования (перепродажи). Сумма списываемых на уменьшение налога на прибыль расходов на транспортировку определяется на основании процентного соотношения между реализованными и нереализованными товарами. Остальные расходы (кроме стоимости покупки товара) списываются в полном объеме в месяце их осуществления.

В этом уроке мы научимся включать дополнительные расходы, связанные с закупкой товарно-материальных ценностей, в себестоимость этих ценностей.

Ситуация.

Мы закупили у поставщика 10 кресел

по 1500 рублей каждое и 5 диванов

по 5000 рублей каждый. Общая сумма закупки составила 40000 рублей.

Поставщик оказал нам транспортную услугу по доставке купленного товара до нашего склада. Стоимость услуги составила 3000 рублей (включая работу грузчиков).

В нашей учетной политике закреплено, что все затраты связанные с закупкой товаров включаются в себестоимость

этих товаров пропорционально их

(товаров) стоимости

.

Требуется отразить покупку товара в 1С:Бухгалтерии 8.3 (редакция 3.0), а затем распределить транспортные расходы на себестоимость товаров согласно их цене.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим

В начале отразим поступление товаров.

Заходим в раздел «Покупки» пункт «Поступление (акты, накладные)»:

Создаём новый документ «Товары (накладная)»:

Указываем нашего поставщика, склад, а также кресла и диваны:

Проводим документ.

Согласно получившимся проводкам себестоимость 1 кресла 1500 рублей, а 1 дивана 5000 рублей:

Отразим дополнительные расходы (доставку и работу грузчиков).

Для этого заходим в раздел «Покупки» пункт «Поступление доп. расходов»:

Создаём новый документ, заполняем поставщика транспортных услуг; содержание услуги; сумму и способ распределения:

Переходим на закладку «Товары». Можно указать все товары, на которые нужно распределить расходы вручную (кнопка «Добавить»), но мы заполним их на основании документа поступления.

Нажимаем кнопку «Заполнить по поступлению»:

И указываем поступление, которое мы забили чуть выше.

Табличная часть заполнилась автоматически.

Обратите внимание на колонку «Сумма», именно на основании этой колонки будут распределены дополнительные расходы. Давайте рассчитаем вначале сами

Давайте рассчитаем вначале сами.

Коэффициент

дополнительных расходов для кресла

будет: 15000 / (15000 + 25000) = 0.375

Коэффициент для диванов

: 25000 / (15000 + 25000) = 0.625

Значит на кресла

придётся 3000 * 0.375 = 1125 рублей

дополнительных расходов.

А на диваны

3000 * 0.625 = 1875 рублей

дополнительных расходов.

Проводим документ:

И видим, что 1С автоматически выполнила тот же самый расчёт, что и мы.

В данный момент себестоимость 1 кресла возросла до (15000 + 1125) / 10 = 1612.5 рублей, а себестоимость 1 дивана возросла до (25000 + 1875) / 5 = 5375 рублей.

А теперь отвлечёмся от условий нашего учебного примера и представим, что нам нужно помимо уже распределенных 3000, отнести на себестоимость кресла дополнительные 500 рублей.

Для этого служит дополнительная колонка «Доп. расходы». Укажем в ней в строке с креслами сумму в 500 рублей:

Ещё раз проведём документ:

И видим, что распределенная себестоимость по креслам увеличилась на дополнительные 500 рублей.

Вот так легко и просто распределять дополнительные расходы на товарно-материальные ценности в 1С:Бухгалтерия 8.3 (редакция 3.0).

Мы молодцы, на этом всё

Кстати, на новые уроки…

Присутствует возможность отражения дополнительных расходов, которые необходимо учитывать в себестоимости номенклатуры. Наиболее распространёнными расходами такого типа являются расходы по транспортировке и хранению товара. Такие расходы могут быть зарегистрированы с использованием двух документов «Приобретение товаров и услуг» и «Приобретение услуг и прочих активов». Настройка механизма распределения расходов осуществляется в статье расходов.

Транспортно-заготовительные расходы

В качестве аналитики в примере указан документ «Приобретение товаров. услуг». При данной настройке расходы будут распределяться пропорционально количеству номенклатуры в указанном документе поступления; если аналитика указана не будет, тогда расходы будут распределены по всем поступлениям за месяц.