Что выгоднее для организации

Очевидно, что налогоплательщикам выгоднее признать косвенными как можно большее число расходов. Это позволит быстрее списать соответствующие затраты и уменьшить текущие налоговые обязательства. Однако, как уже отмечалось, разделять расходы по видам нужно обоснованно, с учетом технологии производства. Признать тот или иной вид затрат косвенным допустимо лишь в том случае, если его действительно нельзя отнести к прямым. Если организация нарушит это требование, ей грозят налоговые доначисления (определения Верховного суда РФ от 24.11.17 № 303-КГ17-17016 и от 19.09.18 № 306-КГ18-13685).

Исключение составляют организации, занимающиеся оказанием услуг. Им разрешено полностью списывать в периоде осуществления как косвенные, так и прямые расходы (п. 2 ст. 318 НК РФ). Это означает, что, хотя такие налогоплательщики и должны делить расходы на прямые и косвенные, каких-либо негативных последствий ошибочного отнесения затрат к косвенным у них не возникнет.

СОВЕТ. Указанные организации могут использовать общий принцип, списывая прямые расходы только в том периоде, когда реализованы услуги, в стоимости которых учтены эти расходы. Выбранный вариант признания прямых расходов при оказании услуг желательно закрепить в учетной политике.

Методика распределения общехозяйственных (косвенных) затрат

После выбора подхода к распределению затрат с учетом особенных характеристик хозяйственной деятельности организации, а также учетной политики необходимо сформировать методику их распределения.

Рассмотрим главные этапы методики, которая получила наиболее широкое распространение среди отечественных организаций.

Сначала косвенные затраты распределяются между обслуживающими и производственными подразделениями центрами ответственности фирмы.

Затем косвенные затраты перераспределяются из обслуживающих подразделений в производственные. После чего происходит расчет цеховых ставок, по которым распределяются косвенные затраты для всех производственных подразделений.

Организация самостоятельно выбирает базу для распределения косвенных затрат, опираясь на специфические особенности ее деятельности, отражает базу в учетной политике компании. База фиксируется и в течение года остается без изменений.

Широко распространенные способы распределения базируются на учете: основной зарплаты, нормо-часов, которые отработаны основными работниками производства, количеству времени работы станков.

Можно рассмотреть, как закрыть счет 26 на себестоимость одного вида продукции: ООО «Свисток» производит чайники из нержавейки по фактической себестоимости. Прямые расходы отражаются на счете 20 «Основное производство», косвенные на счете 26 «Общехозяйственные расходы». В учетной политике компании отражено, что все хозяйственные издержки списываются на себестоимость продукции. Распределение ведется по плановой себестоимости.

В июле 2019 года прямые расходы составили 85 000 рублей:

- зарплата работников на производстве — 19 000 рублей;

- страховые взносы — 6 000 рублей;

- материальные затраты — 60 000 рублей.

Косвенные расходы составили 18 000 рублей:

- зарплата административно-хозяйственного персонала — 15 000 рублей;

- страховые взносы — 3 000 рублей.

Какие проводки сделает бухгалтер:

| Дата | Дт | Кт | Сумма, руб. | Описание проводки |

| Выпуск продукции | ||||

| 15.07.2019 | 43 | 40 | 89 000 | Выпуск продукции по плановой себестоимости |

| 15.07.2019 | 20 | 10 | 60 000 | Списаны материалы |

| Начисление зарплаты работникам производства | ||||

| 31.07.2019 | 20 | 70 | 19 000 | Начислена зарплата |

| 31.07.2019 | 70 | 68 | 2 500 | Удержан НДФЛ |

| 31.07.2019 | 20 | 69 | 3 500 | начислены страховые взносы |

| Начисление зарплаты административно-хозяйственным работникам | ||||

| 31.07.2019 | 26 | 70 | 15 000 | Начислена зарплата |

| 31.07.2019 | 70 | 68 | 2 000 | Удержан НДФЛ |

| 31.07.2019 | 20 | 69 | 1 000 | Начислены страховые взносы |

| Закрытие месяца | ||||

| 31.07.2019 | 20 | 26 | 15 000 | Закрытие счета 26 (зарплата) |

| 31.07.2019 | 20 | 26 | 1 000 | Закрытие счета 26 (страховые взносы) |

| 31.07.2019 | 40 | 20 | 98 500 | Списание фактической себестоимости на готовую продукцию (22 500 (Оплата труда) + 60 000 (Материальные затраты) + 16000 (Общехозяйственные расходы) |

| 31.07.2019 | 43 | 40 | 19 000 | Корректировка стоимости продукции до фактической |

Во втором примере указано, как рассчитать и списать затраты, когда счет 26 закрывается по методу директ-костинг: ООО «Полимер» занимается производством продукции. Прямые расходы отражаются на счете 20 «Основное производство», косвенные на счете 26 «Общехозяйственные расходы». В учетной политике компании отражено, что все общехозяйственные издержки списываются на себестоимость продукции. Распределение ведется по методу директ-костинг.

Аренда технологического оборудования

Использование на праве аренды различных производственных активов является достаточно распространенной сегодня практикой. В рассматриваемом деле в аренду производителем продукции были взяты литейно-формовочный цех, гипсолитейный цех, массо-заготовительный цех, туннельно-печной цех, цех полировки. Налоговый орган включил арендную плату по данным объектам в состав прямых расходов, но при этом не представил доказательств, подтверждающих использование арендованного имущества именно в производственной деятельности.

При переквалификации расходов на аренду ревизоры использовали сведения из регистров бухгалтерского учета, предоставленных обществом. Однако при отражении в бухгалтерском учете расходов на арендную плату общество не давало оценку указанным затратам на предмет возможности отнесения к прямым налоговым расходам.

При принятии решения о перераспределении расходов на арендную плату налоговый орган также не учел следующее: арендодатель выставлял арендную плату единой суммой без разделения на производственные и непроизводственные объекты; стоимость арендной платы за оборудование была постоянной, не содержала переменной части и не зависела от результатов производства и объема произведенной продукции. Данные затраты относятся к постоянным (косвенным) расходам, не формирующим прямую себестоимость продукции. Таким образом, распределение начисленной суммы арендной платы между незавершенным производством и готовой продукцией приведет к искажению базы по налогу на прибыль в налоговом (отчетном) периоде.

Не в пользу налоговиков было и то, что они в рамках проверки не проводили мероприятия налогового контроля, необходимые для принятия решения о правомерности или неправомерности учета затрат в составе косвенных расходов: не истребовали информацию, не производили допросы должностных лиц касательно учета прямых и косвенных расходов, не осуществляли осмотры производственных помещений, не производили инвентаризацию собственных и арендованных производственных объектов, не истребовали технические паспорта арендованных зданий.

В итоге вывод налогового органа о неправомерном отнесении арендной платы в отношении технологического оборудования (производственных помещений) к косвенным расходам основан на субъективных предположениях, не учитывает обстоятельства производственной деятельности и противоречит налоговой политики общества.

Закрытие счета 26

Приобретение оборудования.

Поступление оборудования оформляется документом «Поступление товаров и услуг» (меню «Покупка» — «Поступление товаров и услуг») с видом операции «оборудование».

К сожалению, в типовых конфигурациях 1С раздельный учет «входного» НДС не реализован. Следовательно, распределять такой НДС можно либо руками (что не просто!), либо только после настройки некоторых механизмов конфигурации.

Отражение реализации по ставке 18% и Без НДС.

Для регистрации факта оказания услуг в программе предназначен документ «Реализация товаров и услуг» (меню Продажа – Реализация товаров и услуг) с видом операции «продажа, комиссия».

При занесении оказания услуг, необлагаемых НДС, в документе «Реализация товаров и услуг» следует:

— нажать кнопку «Цена и валюта» и установить галку «Учитывать НДС»;

— в строке табличной части документа «% НДС» — выбрать значение «Без НДС»;

— в строке табличной части «Субконто БУ» — выбрать соответствующую номенклатурную группу (рис.8).

Для отражения услуг, облагаемых НДС, нужно сделать все тоже самое, только в строке табличной части документа «Реализация товаров и услуг» «% НДС» следует выбрать соответствующую ставку налога (в нашем примере 18%) и соответствующую номенклатурную группу.(рис.8)

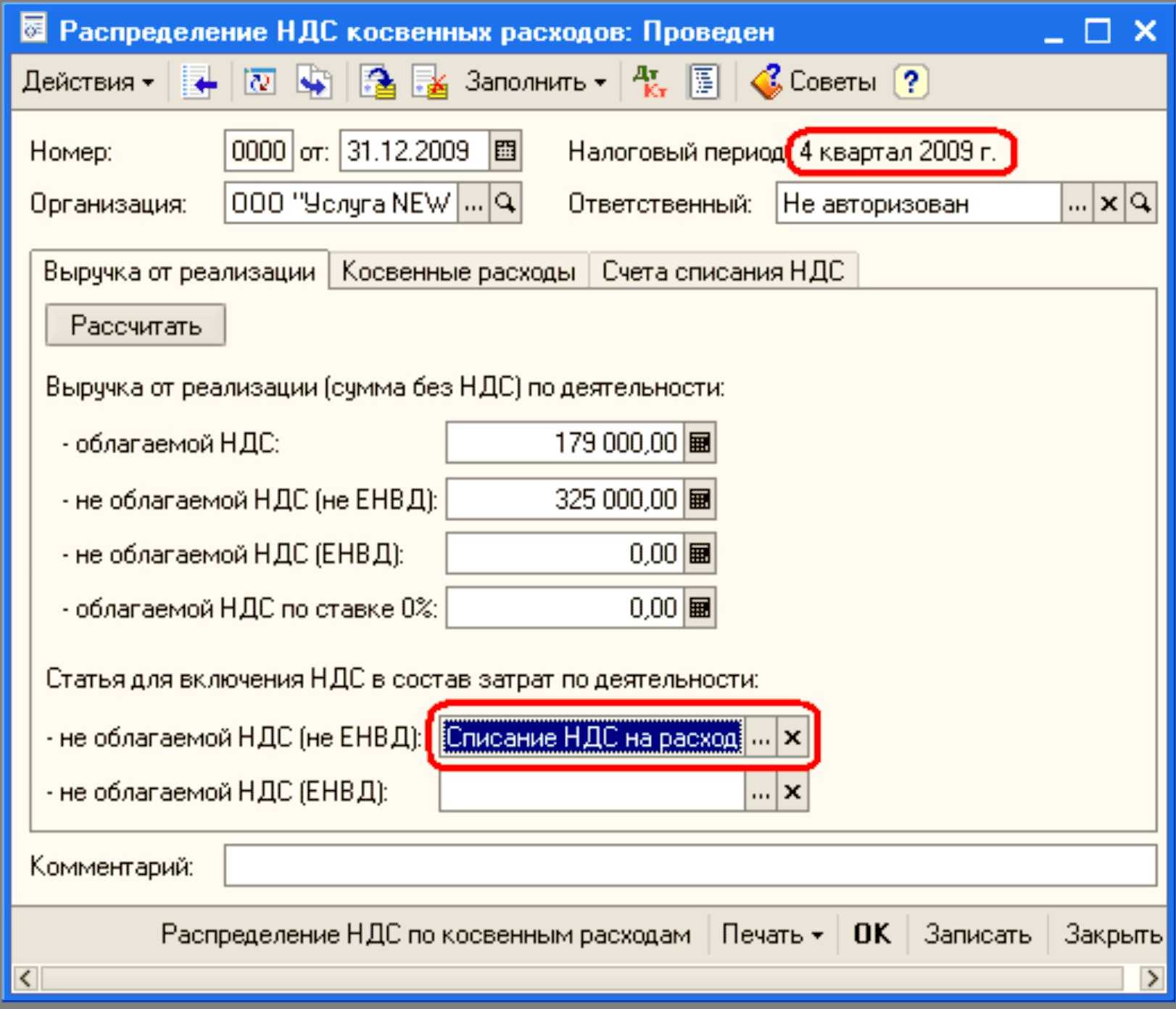

Распределение НДС косвенных расходов.

При осуществлении как облагаемых, так и не облагаемых НДС операций, в каждом налоговом периоде должно проводиться распределение НДС косвенных расходов.

Для регламентного распределения таких расходов между операциями с разными условиями начисления НДС предназначен документ «Распределение НДС косвенных расходов» (меню «Покупка» — «Ведение книги покупок» — «Распределение НДС косвенных расходов»).

Закладка «Выручка от реализации» заполняется в соответствии с данными о выручке за налоговый период (квартал) при нажатии на кнопу «Рассчитать» или «Заполнить» (при этом заполняются все закладки). Здесь же следует выбирать статью затрат, на которую нужно списать НДС в бухгалтерском учете (рис.9).

Закладка «Косвенные расходы» заполняется данными накопленными на счетах учета косвенных расходов — 20, 23, 25, 26, 44 (точнее – по данным регистра накопления «НДС по косвенным расходам»).

Следует отметить, что при установке курсора на определенной строке верхней табличной части в нижней табличной части можно увидеть, как соответствующие затраты были отражены в бухгалтерском учете ( см.рис.9).

Таким образом, в документ «Распределение НДС по косвенным расходам» в нашем примере, исполненном в типовой конфигурации Бухгалтерии Предприятия 8, попали следующие затраты: (таблица 2)

Обратите внимание, что НДС по третьей строке (324 руб.) должен приниматься к вычету целиком, а по второй строке (648 руб.) вообще уже списан и распределяться не должен, поэтому из документа эти строки нужно удалить (рис.11). Отдельного внимания заслуживает закладка «Счета списания НДС»

Здесь программа вне зависимости от выбора пользователя будет списывать уже распределенный НДС на те счета, куда ранее были списаны затраты

Отдельного внимания заслуживает закладка «Счета списания НДС». Здесь программа вне зависимости от выбора пользователя будет списывать уже распределенный НДС на те счета, куда ранее были списаны затраты.

Из документа можно распечатать отчет о распределение НДС косвенных расходов (через кнопку печать или одноименную названию документа кнопку) (рис.10,11,12.)

Рис.10

Рис.11

Рис.12

Далее следует приступить к заполнению документа «Формирование записей книги покупок».

Рекомендуем Вам оформить подписку на Информационно — технологическое сопровождение (1С:ИТС), где на дисках версии ПРОФподробно изложены материалы ведущих методологов фирмы 1С.

Закрытие 25 счета в 1С

25 счет содержит сумму косвенных затрат на производство.

По завершении каждого месяца затраты с 25 счета закрываются на 20 счет с помощью распределения общепроизводственных расходов на продукцию, работы, услуги. Распределение осуществляется пропорционально цифрам показателей, обусловленных учетной политикой предприятия.

Выбираем в настройках «Главное» — «Учетная политика».

В пункте «База распределения» выберем показатель, пропорционально которому 25 счет отнесется на счет 20. Здесь могут быть прямые затраты, оплата труда и др.

При этом некоторым предприятиям необходимо распределение затрат одного цеха относительно оплаты труда, а другого по плановой себестоимости производства.

Эту настройку можно сделать в разделе «Особые правила распределения – не установлены». Она будет выглядеть так:

Бухгалтерский учет стал немного понятен. В налоговом учете все распределение затрат производится в соответствии с настройкой перечня прямых затрат, указанной выше.

Рассмотрим небольшой пример. Установим в пункте учетной политики в качестве базы распределения косвенных затрат счета 25 оплату труда. Особые правила распределения учитывать не будем.

Вводим затраты на 25 счет, для чего открываем раздел «Покупки» и выбираем пункт «Поступление (акты, накладные, УПД)». Нажимаем кнопку «Поступление» и выбираем «Услуги (акт, УПД)».

В открывшийся документ вводим все необходимые данные из акта. Заносим в таблицу услугу «Ремонт ОС» и относим ее на 25 счет. Проводим новый документ.

Перед закрытием месяца просмотрим базу распределения расходов. Составим оборотно-сальдовую ведомость по счету 20 с выборкой по статье «Оплата труда» по подразделениям. Для этого нужно открыть графу «Отчеты» и выбрать пункт «Оборотно-сальдовая ведомость по счету»

В появившемся отчете устанавливаем период и выбираем счет 20, нажимаем «Настройки». В разделе «Группировка» ставим «Подразделение», на вкладке «Отбор» отмечаем «Статьи затрат – равно – Оплата труда» и создаем отчет.

В результате затраты на 25 счете будут распределены на счет 20 в установленных пропорциях 1/3 и 2/3. Далее в разделе «Операции выбираем «Закрытие месяца».

В появившемся окошке отмечаем нужный месяц и выполняем закрытие. Когда все пункты будут обработаны, шрифт станет зеленого цвета, нажимаем операцию «Закрытие счетов 20,23,25,26» и смотрим проводки.

Здесь мы видим, что затраты на 25 счете (в нашем случае 20000 рублей) распределились по подразделениям в пропорциях начисленной заработной платы. Это легко проконтролировать, разделив 20000 рублей на три, для получения суммы цеху №1, затем умножить на 2/3 для определения суммы цеху №2.

Нужно обратить внимание на то, что в налоговом учете суммы стали во временную разницу, потому что не была произведена настройка налогов и отчетов, точнее «Перечень прямых расходов». В результате программа закрыла 25 счет как косвенные расходы на счет 90.08.1. Чтобы данные налогового и бухгалтерского учета совпадали, выберем графу «Налоги и отчеты» в главном разделе

Чтобы данные налогового и бухгалтерского учета совпадали, выберем графу «Налоги и отчеты» в главном разделе.

Откроем вкладку «Налог на прибыль» и перейдем в «Перечень прямых расходов».

Добавляем указание, что затраты с видом расходов в налоговом учете в графе «Прочие затраты» являются прямыми. Эта настройка будет выглядеть так:

Проведем еще раз закрытие месяца и посмотрим проводки.

Никакой разницы между бухгалтерским и налоговым учетом нет, затраты распределены пропорционально оплате труда.

-

Как в автокаде писать градусы минуты секунды

-

Как удалить программу гет контакт с телефона

-

Устройство где программы и данные хранятся и после выключения компьютера

-

Акт приема передачи животных образец простой в word

- Как смотреть заблокированные видео в браузере

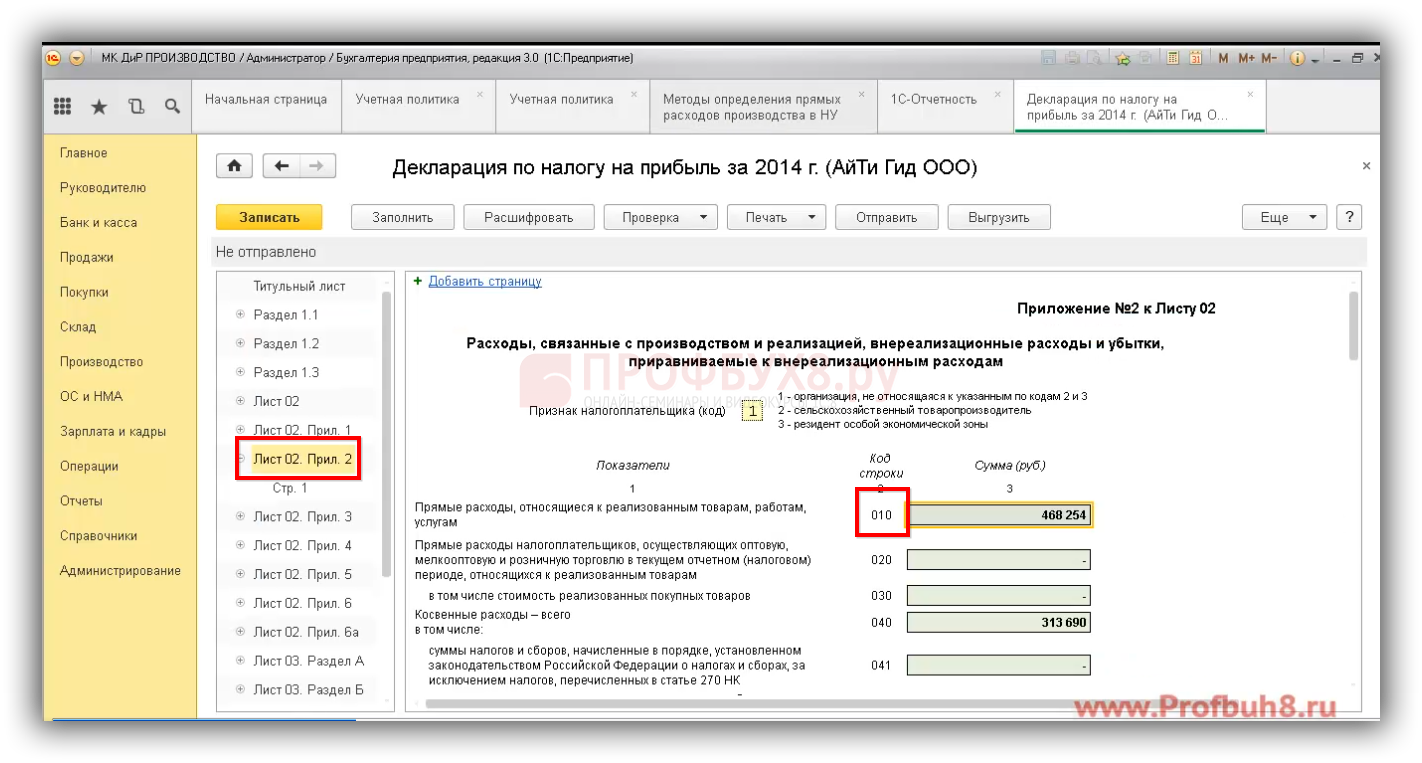

Прямые и косвенные затраты

Здесь есть ссылка «Методы определения прямых расходов производства в НУ».

Соответственно статьи расходов, которые не указаны в этом перечне, считаются косвенными. Они в НУ списываются на счет 90.08.1 «Управленческие расходы по деятельности с основной системой налогообложения».

Отдельно отмечу, что в Налоговом Учете программы отнесение того или иного расхода в состав прямых или косвенных затрат зависит исключительно от регистра «Методы определения прямых расходов производства в НУ»

Обращу Ваше внимание также на то, что регистр изначально заполнен

Необходимо, если требуется, внести изменения с учетом Вашей специфики.

Таким образом, сближая оценку прямых расходов в БУ и НУ, можно достичь положительного результата в следующих моментах:

- свести к минимуму разницы между данными 2 учетов;

- избежать разногласий с налоговыми органами в оценке себестоимости продаж.

Для целей сближения данных НУ и БУ следует:

- в БУ в отношении списания расходов, собранных на счете 26, принять способ единовременного отнесения их на финрезультат;

- в НУ перечень прямых расходов определить в составе, равнозначном с бухгалтерской производственной себестоимостью, в т. ч. и по услугам.

О том, какие затраты формируют производственную себестоимость в БУ, читайте в статье «Какие затраты включает производственная себестоимость продукции?». Итоги Состав прямых расходов в налоговом учете налогоплательщик вправе определить самостоятельно.

Затраты на электроэнергию и другие коммунальные платежи составили 187 000 рублей. Амортизация производственного здания составила 27 500 рублей. По результатам в бухучете сформируются следующие проводки:

- Дт 25 ― Кт 70 ― 116 000 рублей ― зарплата управляющего персонала.

- Дт 25 ― Кт 69 ― 35 264 рубля ― начислены страховые взносы.

- Дт 25 ― Кт 60 ― 187 000 рублей ― получен счет от поставщиков коммунальных услуг.

- Дт 25 ― Кт 02 ― 27 500 рублей ― на общепроизводственные расходы списана амортизация здания.

- Дт 20 ― Кт 25 ― 365754 рубля ― списаны общепроизводственные расходы, участвующие в формировании себестоимости выпущенной продукции.

Состав расходов в налоговом учете Для подсчета прибыли берутся в расчет и прямые, и косвенные затраты, если действующая учетная политика позволяет использовать метод начисления.

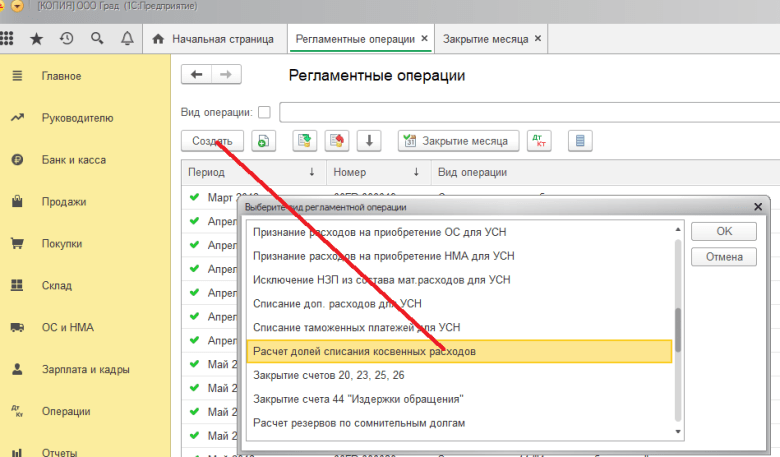

Регламентная операция ” Расчет долей списания косвенных расходов”

Для отражения операций закрытия месяца в прикладном решении 1С: Бухгалтерия предприятие 3.0 предназначен документ “Регламентная операция”

Регламентная операция “Расчет долей списания косвенных расходов” предназначена для проведения предварительных расчетов , которые предшествуют закрытию расходных счетов (20, 23, 25, 26). Она определяет суммы, уменьшающие налогооблагаемую базу.

Рис 1. Создание документа “Регламентные операции” с операцией “расчет долей списания косвенных расходов”

Рис 1. Создание документа “Регламентные операции” с операцией “расчет долей списания косвенных расходов”

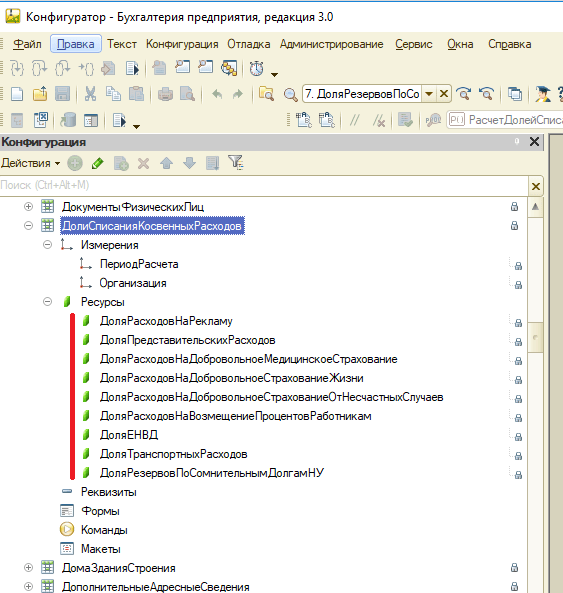

Регламентная операция “Расчет долей списания косвенных расходов” не формирует проводки при проведении, а производит предварительные расчеты для закрытия счетов расходов и регистрирует результаты в специальном вспомогательном регистре сведений “Доли списания косвенных расходов подразделений” (Рис 2)

Рис 2 .Коэффициентов (доли) в регистре сведений ДолиСписанияКосвенныхРасходов

Рис 2 .Коэффициентов (доли) в регистре сведений ДолиСписанияКосвенныхРасходов

При проведении регламентной операции “Расчет долей списания косвенных расходов” определяются суммы, на которые можно уменьшить налогооблагаемую базу по прибыли, и финансовые результаты бухгалтерского учета, по видам расходов, показанных списке ресурсов регистра сведений на рис .2

Если обозначить СуммаБУ – Сумма расходов, принятых к бухгалтерскому учету за месяц, согласно первичным документам и Доля – Соответствующий списываемому виду расхода коэффициент из регистра сведений “Доли списания косвенных расходов подразделений”, то Сумма проводки для бухгалтерского учета по видам расходам при закрытии расходных счетов (20, 23, 25, 26) определяется по формуле:

- Расходы на рекламу = СуммаБУ , но более 1% от выручки

- Добровольное страхование по договорам долгосрочного страхования жизни работников = СуммаБУ , но более не более 12% от ФОТ

- Добровольное личное страхование = СуммаБУ , но не более 6% от ФОТ

- Добровольное личное страхование на случай смерти или утраты работоспособности = СуммаБУ, но не более 15 000 руб. на каждого застрахованного работника

- Представительские расходы = СуммаБУ, но Не более 4% от ФОТ

- Расходы на возмещение затрат работников по уплате процентов по займам = СуммаБУ, но Не более 3% от ФОТ

- Расходы, связанные с разными видами деятельности, приходящиеся на деятельность не облагаемую ЕНВД = Доля * СуммаБУ

- Расходы, связанные с разными видами деятельности, приходящиеся на деятельность облагаемую ЕНВД = СуммаБУ – Доля * СуммаБУ, без ограничения распределяются пропорционально полученным доходам

- Транспортные расходы = Доля * СуммаБУ, без ограничения Определяются пропорционально реализованным товарам

Обратите внимание, что согласно положениям по бухгалтерскому учёту в России (ПБУ) есть расчеты с ограничением и расчеты без ограничения

Распределение расходов по видам деятельности (не ЕНВД/ЕНВД)

Если организация осуществляет виды деятельности, облагаемые ЕНВД, то при выполнении регламентной операции производится распределение расходов по видам деятельности (ЕНВД / не ЕНВД).

Распределению по видам деятельности подлежат расходы, отраженные в течение месяца на счетах учета косвенных расходов:

- 25 “Общепроизводственные расходы”,

- 26 “Общехозяйственные расходы”,

- 44 “Расходы на продажу”.

Расходы, подлежащие распределению по видам деятельности, учитываются по статье затрат, связанной с “Разными видами деятельности, которые распределяются пропорционально полученным доходам”.

Для определения суммы расходов, относящейся к ЕНВД, рассчитывается коэффициент, равный отношению суммы доходов по деятельности, облагаемой ЕНВД, к общей сумме доходов. Сумма доходов, относящихся к деятельности, облагаемой ЕНВД, рассчитывается как кредитовый оборот по счету 90.01.2 “Выручка от продаж, облагаемых ЕНВД”.

Общая сумма доходов рассчитывается как разница между кредитовым оборотом счета 90.01 “Выручка от продаж” и дебетовым оборотом по счетам 90.03 “Налог на добавленную стоимость”, 90.04 “Акцизы” и 90.05 “Экспортные пошлины”.

Сумма расходов, отнесенных к деятельности, облагаемой ЕНВД, исключается из налогового учета путем списания на счет 90.07.2 “Расходы на продажу по деятельности, облагаемой ЕНВД”.

Методы распределения косвенных затрат

Косвенные траты подлежат распределению изначально — по направлениям деятельности, а затем, в рамках этих направлений, — по видам производимой продукции. Оптимальное разделение трат данным путем позволяет точно выяснить себестоимость по произв. линиям, а также видам продукции.

Этот факт является значимым при определении политики ценообразования, для целей создания номенклатуры, продажи товара. На практике применяют следующих три основных метода распределения.

Метод прямого распределения затрат

Это самый нетрудоемкий и упрощенный вариант распределения косвенных трат. Используется чаще на произв. предприятиях, где есть основные и вспомогательные производства. Применяется тогда, когда произв. центры ответственности не предоставляют обоюдные услуги.

Суть его состоит в том, затраты по обслуживающим (вспомогательным) подразделениям (точнее, по каждому из них) причисляют напрямую к производственным. При этом другие обслуживающие центры затрат в этом процессе не участвуют.

Пошаговый (последовательный) метод распределения затрат

Необходим для применения, когда непроизв. подразделения предоставляют обоюдные услуги. Позволяет учесть встречные траты вспомогат. подразделений. Траты распределяют пошагово, (поэтапно). Начинают с подразделения, которое больше предоставляет услуг, чем потребляет. Их разделяют по основным и вспомогательным подразделениям. Далее берут следующее подразделение и по аналогии распределяют траты и т. д. Процесс подразумевает:

- Разделение всех затрат по всем подразделениям (с учетом всех трат подразд-я).

- Определение базовой един. времени (время на ремонт, S склада в кв. м. и др.), с использованием которой выясняют потребление данных услуг др. подразделениями.

- Разделение затрат непроизв. подразделений по производственным центрам трат на основе избранной базы распределения. Каждое вспомогательное подразделение учитывают при подобном разделении единожды.

По сравнению с предыдущим пошаговый метод считается более трудоемким, но дает и более точный результат по себестоимости отдельно взятых видов продукции.

Метод взаимного распределения затрат (двухсторонний)

Оптимален для применения при наличии внутрифирменного обмена (двусторонних связей) между непроизв. подразделениями. Распределение трат схематично можно отобразить так:

- Выбор базы распределения.

- Расчет соотношений между сегментами, которые участвуют в распределении.

- Расчет затрат непроизв. подразделений.

- Корректировка этого (пункт 3) расчета в связи с двусторонним потреблением услуг.

- Разделение трат с учетом корректировки по центрам ответственности.

«Ручное» применение этого метода возможно при наличии двух непроивз. подразделений.

Учет расходов на приобретение лицензий

Как показывает практика, налогоплательщик вправе включить в состав косвенных расходов затраты на приобретение лицензий. Например, налогоплательщик на внереализационные расходы отнес стоимость лицензии на осуществление розничной торговли алкогольной продукцией в полной стоимости, срок действия которой составляет пять лет. Инспекция сочла, что расходы на уплату сбора и расходы на уплату госпошлины должны уменьшать бухгалтерскую прибыль равномерно в течение срока действия лицензии. Суд установил, что в учетной политике налогоплательщика расходы на приобретение лицензии являются косвенными. Согласно п. 2 ст. 318 НК РФ сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода. Датой осуществления внереализационных и прочих расходов признается дата начисления налогов (сборов) для расходов в виде сумм налогов (авансовых платежей по налогам), сборов и иных обязательных платежей (пп. 1 п. 7 ст. 272 НК РФ). При этом в соответствии с п. 1 ст. 272 НК РФ расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты и определяются с учетом ст. ст. 318 — 320 НК РФ. В связи с этим суд признал обоснованным единовременное отнесение спорных расходов на себестоимость продукции (Постановление ФАС Московского округа от 20.12.2011 по делу N А41-2253/11). Схожий подход к решению рассматриваемого вопроса прослеживается и в другом судебном вердикте. Налоговая инспекция исключила из состава расходов, уменьшающих сумму доходов от реализации, затраты на оформление лицензии сроком действия пять лет и затраты на оформление сертификата соответствия, выданного на три года. При этом инспекция пришла к выводу об отражении налогоплательщиком в составе затрат расходов по сертификации единовременно как нарушение ст. 264 НК РФ. Однако суд отметил, что согласно п. 1 ст. 318 НК РФ расходы по приобретению лицензий и расходы на сертификацию продукции являются косвенными расходами, подлежащими в соответствии с п. 2 ст. 318 НК РФ отнесению в полном объеме к расходам текущего (отчетного, налогового) периода. Позиция суда приведена в Постановлении ФАС Центрального округа от 15.02.2012 по делу N А35-1939/2010.

Методика анализа косвенных затрат

Анализ косвенных издержек осуществляется с целью поиска резервов их снижения без ухудшения качественных характеристик продукта.

Чаще всего аналитические мероприятия проводятся в следующие несколько этапов:

- Сравнение косвенных издержек на рубль продукции в динамике и с плановыми показателями;

- Исследование факторов и причин, инициировавших эти изменения;

- Рассчитываются отклонения от сметных показателей и изучается их изменение в динамике по каждой статье трат;

- Исследуются причины и обоснованность экономии/перерасхода, дается положительная либо отрицательная оценка этим явлениям, делаются выводы, формулируются рекомендации.

Игра на истощение. За чей счет будут латать дыры в бюджете

Но самое интересное ждёт нас впереди. Дефицит 2022 года – лишь разминка. В 2023 году Минфину придётся изыскать уже 2,9 трлн рублей, не будет избытка денег и в следующие 2 года. По мнению Михаила Щапова, основная причина – падение нефтегазовых доходов. И оно неизбежно.

— То, что нефтегазовые доходы будут падать, было понятно в конце весны. Санкции ограничивают рынки сбыта для нефтегазовых компаний, вынуждают продавать продукцию с дисконтом, снижать добычу. Скоро начнут возникать серьезные проблемы с оборудованием для добычи, которое поставляется и обслуживается зарубежными компаниями. Если посмотреть бюджет на 2023 год, то там заложено падение нефтегазовых доходов почти на 3 трлн рублей.

Закрепление перечня прямых и косвенных расходов в учетной политике

Каждая компания, не имеющая кассового аппарата и не оказывающая только услуги населению, обязана вести учет доходов и расходов в учетной политике компании.

Это требование обязательно к исполнению, и выгодно самой компании.

В случае если учетная политика не будет предоставлена налоговым службам, расшифровка расходов будет произведена налогоплательщиками.

Будет сделано отнесение всех счетов по категориям прямых и косвенных. Это увеличит итоговый налог.

Чтобы этого не произошло, документация оформляется правильно, а отнесение расходов в категорию косвенных полностью аргументировано.

Перечень прямых расходов:

- Расходы на приобретенное сырье, материалы, услуги или работы.

- Суммы по тарифным ставкам, оклады рабочих (согласно договору о найме труда или же процентное отношение от прибыли компании).

- Премии и надбавки, а так же любые другие поощрительные начисления персоналу.

- Начисления, компенсирующие вред, полученный в результате работы, медицинские услуги и другие.

- : питание, оплата коммунальных услуг, жилье и другое.

- Специальная одежда и обувь, защитные костюмы и другое оборудование необходимое для работы.

- Оплата труда, отпусков, проездных билетов, страховки.

- Надбавки, оплата обучения, курса повышения квалификации.

- Возмещение и компенсация затрат работников.

Все, что не включено в перечень прямых расходов согласно законодательству, автоматически может быть отнесено к косвенным.

Учет готовой продукции

Сумма фактических затрат (прямых и косвенных), связанных с производством продукции (выполнением работ, оказанием услуг), понесенных организацией в текущем месяце, уменьшенная на сумму затрат, отнесенных к незавершенному производству, составляет производственную себестоимость продукции (работ, услуг).

Сформированная на счете 20 полная или неполная производственная себестоимость списывается в дебет счетов 43 «Готовая продукция», 40 «Выпуск продукции, работ, услуг» и 90 «Продажи».

Готовая продукция отражается в бухучете по фактической или нормативной (плановой) производственной себестоимости. Выбранный вариант учета готовой продукции закрепляется в учетной политике организации для целей бухучета.

Если организация отражает готовую продукцию по фактической себестоимости, то затраты по ее изготовлению отражаются на счете 43:

ДЕБЕТ 43 КРЕДИТ 20

— отражена фактическая производственная себестоимость готовой продукции.

При учете готовой продукции по нормативной себестоимости собранные на счете 20 фактические затраты, относящиеся к готовой продукции, списываются в дебет счета 40:

ДЕБЕТ 40 КРЕДИТ 20

— отражена фактическая производственная себестоимость выпущенной из производства продукции, сданных работ и оказанных услуг.

Стоимость готовой продукции по нормативной себестоимости отражается по кредиту счета 40 в корреспонденции со счетом 43. Сопоставлением дебетового и кредитового оборотов по счету 40 на последнее число месяца определяют отклонение фактической производственной себестоимости от нормативной. Сумма превышения фактической себестоимости над нормативной списывается со счета 40 в дебет счета 90. Экономия — превышение нормативной себестоимости над фактической — отражается сторнирующей записью по дебету счета 90 и кредиту счета 40.

Ежемесячно для определения финансового результата себестоимость реализованной продукции (работ, услуг), а также коммерческие расходы списываются в дебет счета 90.

При формировании Отчета о финансовых результатах (Отчета о прибылях и убытках), утвержденного приказом Минфина России от 02.07.2010 № 66н, по строке «Себестоимость продаж» отражаются все затраты, учтенные в себестоимости проданной продукции (работ, услуг).

Если согласно учетной политике организации общехозяйственные расходы с кредита счета 26 полностью списываются в дебет счета 90, то есть на реализованную продукцию, то они отражаются по строке «Управленческие расходы».

Расходы, списанные с кредита счета 44 в дебет счета 90, отражаются по строке «Коммерческие расходы».

Для целей налогообложения прибыли расходы распределяются на прямые и косвенные расходы.

Косвенные расходы — это затраты, связанные с производством и реализацией продукции (работ, услуг), которые нельзя напрямую отнести к изготовлению продукции (работ, услуг) и можно учесть в расходах в том периоде, когда они понесены.

Все затраты, которые не отнесены в учетной политике к прямым расходам и не являются внереализационными расходами, признаются косвенными расходами.

К косвенным расходам можно отнести, например, затраты на услуги связи, аренду офиса и т.д.

Самое главное отличие прямых расходов от косвенных расходов в том, что сумма косвенных расходов в полном объеме относится к расходам текущего отчетного (налогового) периода, а прямых — к расходам текущего периода по мере реализации товаров, работ то есть с учетом остатков незавершенного производства.

Исключением являются случаи, когда деятельность организации связана с оказанием услуг. Данные налогоплательщики вправе относить сумму прямых расходов отчетного (налогового) периода в полном объеме на уменьшение доходов от производства и реализации данного отчетного (налогового) периода без распределения на остатки незавершенного производства.

Относить ли расходы к прямым или косвенным расходам компания определяет отдельно для каждого производственного цикла.

Если те или иные ресурсы согласно технологическим регламентам не включены в производственный цикл, не являются его неотъемлемой частью, то затраты на них можно учитывать в составе косвенных расходов.

Вычисление результатов деятельности предприятия

В конце каждого месяца необходимо подсчитывать результат деятельности предприятия. Выполняется это предельно просто: кредитовые обороты по сч. 90.01 сравнивают с суммой дебетовых оборотов сч. 90.02–90.07. При положительной разнице говорят о формировании прибыли, при отрицательной – убытка. Пример проведения контировок при определении финансового результата показан в таблице:

Счет 90: проводки, составляемые в конце месяца

| Дт | Кт | Характеристика хозяйственной операции |

| 90.01 | 90.09 | Списана выручка за отчетный месяц |

| 90.09 | 90.02 | Закрыта сумма себестоимости реализованной продукции |

| 90.09 | 90.03 | Суммы НДС списаны в финансовый результат |

| 90.09 | 90.04 | Закрыта сумма акцизов |

| 90.09 | 99 | Отражена прибыль предприятия за отчетный месяц |

| 99 | 90.09 | Отражен убыток от продаж за отчетный месяц |

Получается, что каждый из субсчетов (кроме 90.09) последовательно закрывается путем списания сумм в счет 90.09. После чего образовавшееся на нем конечное значение относят к счету 99 (в дебет – убыток, в кредит – прибыль).

Все субсчета синтетического счета 90 в течение года имеют сальдо, которое с каждым месяцем возрастает. Но образование сальдо 90 счета невозможно и неправильно согласно ПБУ и типовому плану счетов.