Определяем общехозяйственные расходы

Установили галочку «Выпуск продукции»? Тогда настройте поле «База распределения косвенных расходов». Какую именно базу выбрать для распределения косвенных расходов, подскажет таблица 2.

Также в программе реализована возможность установить особые правила распределения для определенных затрат.

И имейте в виду: с 2021 года применяем единственный метод учета общехозяйственных расходов – метод неполной (сокращенной) производственной себестоимости («директ-костинг»). Метод полной производственной себестоимости («абсорпшен-костинг») больше не применяется, так как с 01.01.2021 заработал ФСБУ 5/2019 «Запасы». То есть раньше можно было относить на фактическую себестоимость готовой продукции управленческие расходы. Теперь такие схемы – под запретом.

Соответственно в программе «1С:Бухгалтерия 8» с 2021 года возможен только один вариант учета общехозяйственных расходов – метод «директ-костинг» (применяется по умолчанию). Переключатель «Общехозяйственные расходы включаются» в форме «Учетная политика» с 2021 г. скрыт.

Счет в бухучете закрывается на счет 90.08.1, если в форме «Учетная политика» установили хотя бы один из флажков – «Выпуск продукции» или «Выполнение работ, оказание услуг заказчикам». В налоговом учете в этом случае затраты, учтенные на счете , всегда относятся к косвенным.

Счет в бухучете закрывается на счет 90.02.1 при условии, что в форме «Учетная политика» сняли оба флажка: «Выпуск продукции» и «Выполнение работ, оказание услуг заказчикам». Этот вариант – для организаций, деятельность которых не связана с производственным процессом (комиссионеры, агенты, брокеры, дилеры и т. п., за исключением торговцев) и которые все затраты учитывают на счете .

Таблица 2. База распределения косвенных расходов

|

Возможная база |

Как закрывается счет на счет |

|

Объем выпуска |

Если в базе есть документ «Отчет производства за смену». Причем мы видим не только стоимость, но и количество выпущенной продукции |

|

Плановая себестоимость |

Если есть документ «Отчет производства за смену». Причем при данном методе, в отличие от предыдущего, мы видим только сумму выпущенной продукции |

|

Оплата труда |

Пропорционально заработной плате по статьям затрат в НУ – оплата труда |

|

Материальные затраты |

Пропорционально материальным расходам по статьям затрат в НУ – материальные расходы |

|

Выручка |

Должна быть выручка, то есть документы реализации или акт об оказании услуг |

|

Прямые затраты |

Базой выступает оборот по счету , без отбора по статьям затрат |

|

Отдельные статьи затрат |

Базой выступает оборот по счету , с отбором по указанному списку статей затрат в поле «список статей затрат» |

|

Не распределяется |

Ничего не закрывается автоматически. Надо делать закрытие вручную. Способ используют в редких случаях, когда организации не подходит стандартное закрытие, ни один из вышеперечисленных вариантов |

CoinKeeper 3: финансы, бюджет

Изображение: «CoinKeeper 3: финансы, бюджет»

В бесплатной версии стандартный функционал — ручное введение расходов и доходов по категориям.

Платную версию можно синхронизировать с картами («Альфа-Банк», «Тинькофф Банк», Сбербанк, ВТБ, Газпромбанк), также она даёт возможность установить лимиты и цели, вести семейный бюджет с разных устройств.

Из минусов можно отметить, что на главной странице приложения много информации, не относящейся к финансам пользователя, — реклама финансовых курсов и различных сервисов (например, калькулятор кредитов, инвестиционных брокеров и так далее).

Премиум-аккаунт покупается навсегда и стоит 1299 рублей. Создатели приложения обещают, что скоро оно станет ещё более функциональным: через него можно будет вести учёт кредитных и дебетовых счетов, инвестиций, прогнозировать финансовое состояние.

Прямые и косвенные расходы производства

Статьями 271-273 главы 25 НК РФ для плательщиков налога на прибыль предусмотрены два альтернативных способа определения доходов и расходов. Желаемый способ необходимо закрепить в учетной политике организации.

-

Метод начисления

. Является универсальным и подходит на все случаи жизни. -

Кассовый метод

. Иногда удобнее, но обладает рядом ограничений.

Плательщиками налога на прибыль являются организации, применяющие общую систему налогообложения (ОСНО). Для этих организаций в программе 1С Бухгалтерия 8 применяется только метод начисления.

Согласно п. 1 ст. 318 НК РФ плательщики налога на прибыль, применяющие метод начисления, расходы на производство и реализацию товаров (работ, услуг), обязаны вести разделяя их на прямые и косвенные расходы. Объясняется это разными условиями их признания в налоговом учете, см. п.2 ст. 318 НК РФ.

-

Косвенные расходы

. Косвенные расходы на производство и реализацию, осуществленные в текущем отчетном (налоговом) периоде, в полном объеме признаются расходами в этом же налоговом периоде. То есть, даже, если в текущем периоде не было реализации, все равно косвенные расходы уменьшают налогооблагаемую прибыль этого периода. -

Прямые расходы

. Прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции (работ, услуг), в стоимости которых они учтены в соответствии со статьей 319 настоящего Кодекса. То есть с учетом остатка незавершенного производства.

Исключением могут быть случаи, когда организация оказывает производственные услуги. Такие налогоплательщики имеют право относить сумму прямых расходов, осуществленных в отчетном (налоговом) периоде, в полном объеме на уменьшение доходов от производства и реализации данного отчетного (налогового) периода без распределения на остатки незавершенного производства.

Перечень прямых расходов законодательством не регламентирован. Это означает, что организация самостоятельно определяет в учетной политике перечень прямых расходов, но с учетом положений п. 1 ст. 318 НК РФ.

-

Материальные затраты

. Определяются в соответствии с пп.1 и пп.4 п. 1ст. 254. -

Расходы на оплату труда

. Расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной части трудовой пенсии на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, начисленные на указанные суммы расходов на оплату труда. -

Амортизация

. Суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

Для разделения прямых и косвенных затрат в налоговом учете в конфигурации 1С:Бухгалтерия 8 предназначен регистр сведений «Методы определения прямых и косвенных расходов производства в налоговом учете».

Но прежде, чем изучать его, откройте «ПРЕДПРИЯТИЕ \ План счетов \ План счетов бухгалтерского учета

» и обратите внимание на следующие моменты. Те счета, на которых ведется налоговый учет, помечены признаком ведения налогового учета – наличие флага в графе «НУ»

На счетах затрат (20, 23, 25, 26) также установлен признак налогового учета. Кроме того на этих счетах имеется субконто «Статьи затрат».

В свою очередь статьи затрат описываются в одноименном справочнике «Статьи затрат». Среди реквизитов этого справочника есть реквизит «Вид расхода». Его значение используется в целях налогового учета.

Если бы весь перечень статей затрат можно было бы разделить на два непересекающихся списка (прямые и косвенные статьи затрат), то достаточно было бы просто создать два соответствующих справочника и на этом решить задачу разделения затрат на прямые и косвенные.

Однако сложность в том, что одна и та же статья затрат в одних ситуациях может относиться к прямым расходам, в других к косвенным расходам. Например, статья затрат с видом расхода «Оплата труда». Для оплаты труда производственного персонала это прямой расход. А вот оплата труда управленческого персонала – это косвенный расход.

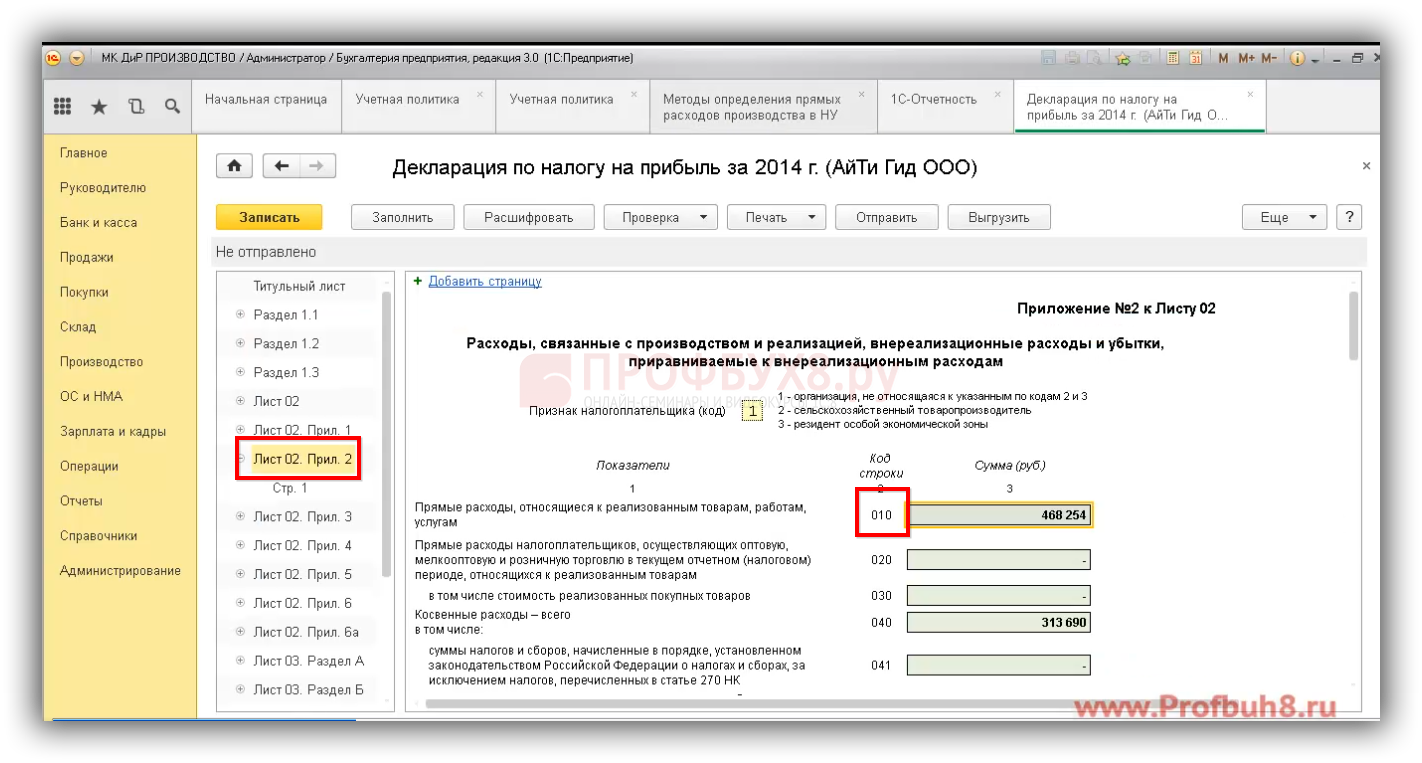

Прямые расходы в Декларации по налогу на прибыль в 1С 8.3

Для автоматизации процесса правильного заполнения декларации в 1С 8.3 Бухгалтерия 3.0 важно, чтобы перечень расходов утверждался в соответствии с Учетной политикой организации. В Декларации по налогу на прибыль прямые расходы отражаются в Листе 02 Приложения 2, в строках 010, 020

Именно для строки 010 формируется перечень прямых расходов:

В Декларации по налогу на прибыль прямые расходы отражаются в Листе 02 Приложения 2, в строках 010, 020. Именно для строки 010 формируется перечень прямых расходов:

Те расходы, которые будут указаны в «Методах определения прямых расходов производства в НУ», те расходы попадут в декларацию по налогу на прибыль. Если будет неправильно сформирована декларация, то рассчет налога на прибыль будет признан несоответствующим действительности.

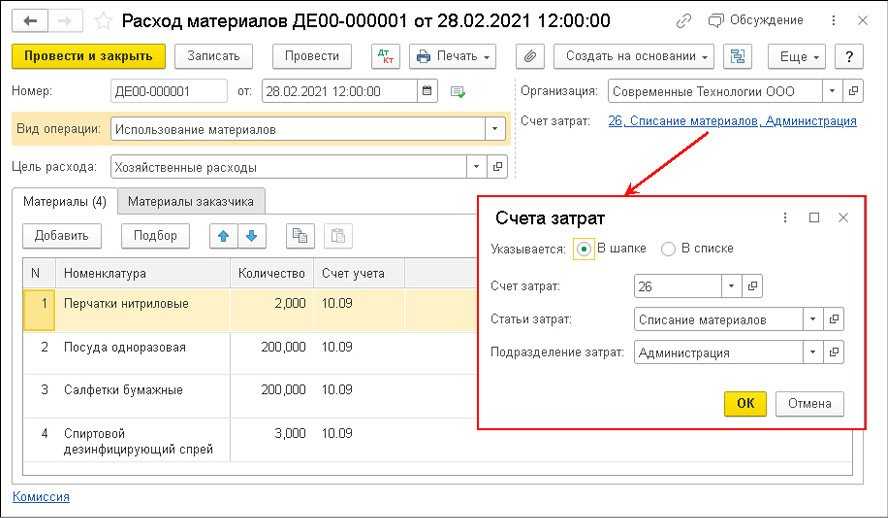

Использование материалов

Документ Расход материалов с видом операции Использование материалов применяется для учета материалов, использованных в производстве и на собственные нужды организации, а также для учета операций по переработке давальческого сырья. Собственные материалы указываются на закладке Материалы, а давальческое сырье — на закладке Материалы заказчика.

Настройка способов указания счетов затрат выполняется в форме Счета затрат, перейти к которой можно по гиперссылке, расположенной в шапке документа рядом с текстом Счета затрат (рис. 1).

Рис. 1. Использование материалов

Если переключатель Указывается установить в положение:

-

В шапке, то в форме Счета затрат можно указывать счет учета и аналитику затрат одновременно для всех использованных материалов;

-

В списке, то счета учета и аналитика затрат указываются в табличной части документа отдельно для каждой номенклатурной позиции.

Счета учета затрат указываются только для собственных материалов, на давальческое сырье указанная настройка не распространяется.

При проведении документа формируются проводки по дебету счетов учета затрат в корреспонденции со счетами учета материальных ценностей.

Для чего нужен учет финансов?

Первый шаг к финансовой независимости – это учет денег. Необходимо уметь планировать свои доходы, чтобы максимально рационально их использовать.

Учет финансов позволяет:

- Оптимизировать расходы. По итогам месяца можно быстро понять, какая сумма расходуется на каждую категорию товаров. Как правило, выделяется статья расходов, которую можно оптимизировать и сэкономить.

- Избежать спонтанных покупок. Для этого необходимо отразить желаемую покупку в приложении и посмотреть, какая сумма останется на жизнь.

- Быстрее погасить кредиты. С помощью учета можно найти расходы, на которых можно сэкономить или вовсе отказаться. Эти деньги можно направить на погашение долгов.

- Накопить на покупку. Достаточно знать, какую сумму в месяц можно отложить.

Распространенные ошибки при ведении личного бюджета

Часто люди, которые только начинают вести учет финансов, допускают следующие ошибки:

- Ставят невыполнимые финансовые цели. Например, при зарплате 50 тыс. рублей в месяц и отсутствии других источников дохода накопить даже 100 тыс. рублей за два месяца невозможно.

- Не формируют подушку безопасности, либо хранят деньги наличными.

- Не закладывают деньги на непредвиденные расходы.

- Выбирают тип личного бюджета, который не соответствует их стилю жизни.

- Ведут учет только части доходов и расходов.

- Составляют слишком жесткий бюджет.

- Берут слишком много кредитов и занимают деньги.

- Не учитывают инфляцию.

Проверьте себя по этому списку и скорректируйте поведение, если нашли совпадения.

Распределение расходов на направления деятельности

CoinKeeper

В сервисе CoinKeeper на одном экране видна статистика доходов, расходов и текущего остатка, что очень удобно. Также здесь предусмотрены другие полезные функции: напоминание об обязательных платежах (оплата ЖКУ, кредитов и так далее), ограничение расходов, повышающее шансы совершить желаемую крупную покупку в запланированный срок, и даже учет долгов с уведомлением о том, что пришло время расплачиваться.

В CoinKeeper на одном экране отображается вся статистика

Из других возможностей здесь есть импорт операций из более чем 150 российских интернет-банков и распознавание расходов из СМС, автоматическое занесение данных о доходах, если это, скажем, зарплата, получаемая в один и тот же день ежемесячно. Конечно, не забыты и стандартные возможности, характерные для всех сервисов: учет доходов и расходов, статистика и планирование, многопользовательский режим и доступ как из веб-версии, так и из приложения.

К сожалению, бесплатная версия имеет самый базовый набор функций, а импорт банковских операций есть только в Platinum, которая стоит 299 руб./мес. или 2999 руб./мес. Поэтому оптимальный вариант — версия Premium за 149 руб./мес., 899 руб./год или 1499 руб. за неограниченный срок.

Как грамотно распределить долги и погашать кредиты

Если у вас есть несколько кредитов, нужно обязательно составить план их досрочного погашения. Только так можно снизить размер переплаты, отмечает директор по развитию розничного бизнеса — директор дизайн-офиса Банк Синара Анна Волкова. Она поясняет, что логичным кажется первым погашать кредит с высокой процентной ставкой, но это не всегда так.

«В начале срока большую часть платежа составляют проценты по кредиту, а на погашение тела долга идет лишь небольшая его часть», — отмечает Волкова. Если вам сложно самостоятельно посчитать, какой кредит следует погасить первым, в Интернете есть калькуляторы, которые помогут это сделать, добавляет она.

Обратите внимание: если у вас большой платеж по ипотеке, на который уходит основная часть вашего дохода, лучше сначала снизить ежемесячный платеж до комфортного для вас уровня. Для этого можно использовать налоговый вычет за покупку квартиры и проценты по ипотеке, если вы не обращались за такими вычетами раньше

А когда ваш ежемесячный платеж снизится до нужного уровня, можно сокращать срок выплаты кредита, чтобы сократить переплату.

Также вы можете рефинансировать свой кредит, продолжает Волкова. При рефинансировании вы объединяете несколько своих кредитов в одном банке под более выгодную ставку — делать это лучше в период низкой ключевой ставки, отмечает она. Но чем меньше остается времени до срока погашения, тем менее выгодно рефинансировать кредиты.

С помощью Банки.ру вы можете изучить условия рефинансирования в разных банках.

Также кредиты можно реструктуризовать, чтобы не допустить просрочки по кредиту и ухудшения его качества, поясняет Волкова. Для этого нужно обратиться в банк и попросить разработать план реструктуризации, который поможет снизить ежемесячный платеж. Такой вариант можно использовать при ухудшении финансового положения семьи, отмечает Волкова. «Обычно банки более лояльно относятся к клиентам, которые сами обращаются с подобными запросами, а не ожидают передачи долга отделу взыскания», — добавляет она.

Кредитная карта — это удобный инструмент, который при правильном использовании подходит для совершения крупных покупок, чтобы разбить платеж на несколько недель или месяцев

Волкова уточняет, что нужно обращать внимание на дату погашения долга по кредитной карте: она должна быть удобной с точки зрения графика выплат зарплаты и выплат по другим обязательствам

Волкова советует не тратить по кредитке слишком много денег, которые вы гарантированно не сможете вернуть в беспроцентный период. А также стоит избегать ежедневных небольших трат, потому что так создается ощущение, что деньги есть, когда их нет.

Где прописывается выбранный метод

Выбор между методом начисления и кассовым методом осуществляется в учетной политике для целей налогообложения. Однако даже те субъекты, у которых права выбора нет, обычно отмечают в ней, как будет вестись налоговый учет. Тем же, кто вправе выбирать, нужно помнить, что при методе начисления моменты признания доходов и расходов зачастую совпадают с бухгалтерским учетом, что значительно упрощает работу бухгалтеров. Однако и тут возможно появление временных разниц, связанных с различиями в моментах признания доходов и расходов, как, например, при получении компанией дивидендов от участия в капитале другой организации или при некоторых компенсационных выплатах сотрудникам.

https://youtube.com/watch?v=RZwY9FAWVVE%26pp%3DygWXAdCf0L7RgNGP0LTQvtC6INCy0LXQtNC10L3QuNGPINCx0YPRhdCz0LDQu9GC0LXRgNGB0LrQvtCz0L4g0Lgg0L3QsNC70L7Qs9C-0LLQvtCz0L4g0YPRh9C10YLQsCDQtNC-0YXQvtC00L7QsiDQuCDRgNCw0YHRhdC-0LTQvtCyINC-0YDQs9Cw0L3QuNC30LDRhtC40Lg%253D

Подстройте приложение под себя, чтобы не чувствовать его «вес»

Настройте его заранее. Уберите ненужные статьи расходов, добавьте важные вам, внесите кошельки, карты, кредиты и заначки. Это ускорит и сделает нагляднее весь процесс.

Разделите питание минимум на две категории: продукты из магазина и еда вне дома вроде фастфуда, кафе и ресторанов. Будет удобнее отслеживать свои привычки.

Не бойтесь остаться без групп, которые только кажутся нужными. Например, «спорт» или «образование». Если вы не ходите на фитнес или учитесь на бюджете, то освободите место для «творчества» или «ремонта».

Определите приоритетные статьи лично для себя, потому что бесплатные версии приложений часто ограничивают их количество.

От каких настроек зависит результат калькуляции себестоимости

Себестоимость — это денежное выражение затрат на производство и реализацию продукции, которое складывается из затрат, связанных с использованием в процессе производства промышленной продукции основных фондов, сырья, материалов, топлива и энергии, труда, а также других затрат на ее производство и реализацию (п.п. 3, 8 «Основных положений по калькулированию себестоимости»).

Результат калькуляции себестоимости (фактической стоимости продукции в бухгалтерском и налоговом учете) в «1С:Бухгалтерии 8» отражается в справках-расчетах Себестоимость выпущенной продукции и услуг и Калькуляция себестоимости (рис. 4), которые доступны в том числе из формы помощника Закрытие месяца (раздел Операции).

Рис. 4. Калькуляция себестоимости

От чего зависит этот результат? В первую очередь, конечно, от состава прямых расходов и от порядка распределения косвенных. Но не только. Прямые расходы в программе можно относить:

- напрямую на конкретное наименование продукции;

- на вид продукции (на номенклатурную группу) с последующим распределением по наименованиям продукции.

Чтобы понять, как это происходит, обратимся к счету учета затрат основного производства. Помимо статей затрат (о которых мы писали выше), аналитический учет по счету 20.01 ведется по видам выпускаемой продукции (работ, услуг) (субконто Номенклатурные группы) и по наименованиям продукции (работ, услуг) (субконто Продукция).

Каждая номенклатурная группа является элементом справочника Номенклатурные группы (раздел Справочники), а каждое наименование продукции — элементом справочника Номенклатура (раздел Справочники).

В справочнике Номенклатурные группы хранится информация о товарах, продукции, работах, услугах по однородным группам, по которым ведется укрупненный учет выручки от реализации и затрат на производство.

Использование номенклатурных групп основано на допущении, что многие наименования товаров, продукции, работ и услуг можно объединить в группы с однородным материальным составом.

Номенклатура — это справочник для хранения информации о товарно-материальных ценностях (в том числе о готовой продукции), о выполняемых работах, об оказываемых услугах.

Чтобы получить точный расчет себестоимости, необходимо заполнять поле Продукция в документах учета затрат на производство (например, Отчет производства за смену, Поступление из переработки, Требование-накладная и др.).

Поле Продукция может быть оставлено незаполненным для тех затрат, для которых либо неизвестно, либо нецелесообразно определять, для производства какой именно продукции они были израсходованы. В этом случае прямые затраты распределяются по номенклатурной группе определенным образом.

Как прямые затраты будут распределяться внутри номенклатурной группы? Это зависит от настроек учетной политики в блоке настроек расчета себестоимости выпуска (см. рис. 3).

Если флаг Используется плановая себестоимость выпуска установлен, то в документах выпуска готовой продукции и оказания производственных услуг требуется указывать плановые цены. Не отнесенные на конкретную продукцию прямые расходы будут распределяться внутри номенклатурной группы пропорционально плановой себестоимости.

Если флаг Используется плановая себестоимость выпуска не установлен, то в производственных документах плановые цены указывать не требуется. Расходы, прямые по отношению к номенклатурной группе, будут распределяться пропорционально расходам, прямым по отношению к конкретной продукции.

Фактическая себестоимость в любом случае определяется в конце месяца при выполнении регламентной операции по закрытию затратных счетов.

Прямые и косвенные расходы производства

Расширение функциональности платежного календаря

В УТ 11.1 тоже было рабочее место, но оно было больше похоже на отчет. Да и по сути это и был отчет с дополнительными командами на форме.

- Список заявок — выводится только список заявок на расходование денежных средств.

- Календарь — выводится платежный календарь.

- Список заявок и календарь — окно делится на две части список заявок и платежный календарь.

Как работать с платежным календарем в УТ 11

Создадим две заявки на расходование денежных средств. Первую на оплату поставщику на сумму 50 тысяч рублей и вторую на выдачу подотчетному лицу на сумму 1000 рублей.

Помимо суммы и плательщика в заявках есть два важных параметры, влияющие на платежный календарь. Это Статус заявки и Распределение по счетам, т.е. с какого счета или кассы будет расход денежных средств. Для того, чтобы заявки попали в платежный календарь они должны иметь статус Согласованы. Переходим к работе в рабочее место Платежный календарь. Но перед этим введем начальные остатки по расчетному счету 100 000 рублей и 10 000 по кассе.

Если обратить внимание на остатки денежных средств, то они не изменились, хотя заявки согласованы. Это из-за того, что не выполнено распределение сумм по счетам

Выполним распределение сумм заявок (суммы к распределению отображаются в колонке К распределению). Распределение выполняется по кнопке Распределить. Сначала выполним распределение суммы 1000 рублей. Распределение будет на основную кассу, т.к. мы в заявке указали оплату наличными.

Если бы у организации было несколько касс, то в заявке в табличной части можно указать распределение по нескольким касса или по кассам и расчетным счетам одновременно. Далее распределим и сумму к оплате поставщику.

Что интересно, автоматическое распределение сначала списало остаток из кассы 9000 рублей, а затем 41 000 рублей с расчетного счета. Если помните форму оплаты, то мы не указали в этой заявке, куда распределять суммы. Но думаю такое автоматическое распределение устроит не всех, по этому необходимо будет зайти в заявку и откорректировать распределение по счетам. Также при выполнении распределения статус заявки меняется на К оплате.

Единственное неудобство я не увидел где в интерфейсе отображается статус заявки. Непонятно, какая из заявок готовая к оплате, а какая нет. Узнать это можно будет только при попытке создать платежный документ, при этом если заявка не в статусе К оплате будет ошибка. Для создания платежных документов предназначен выпадающий список команд Платежи. Для изменения статуса К оплате в заявке на расходование денежных средств предназначена команда К оплате (правда у меня она не сработала и я не разобрался в чем причина, но статус всегда можно поменять вручную). После того, как заявка перешла в статус К оплате, самое время сформировать платежные документы. Выполнить это можно по командам из выпадающего список команд Платежи. Когда сформирован документ оплаты, заявка перестает отображаться в списке заявок на оплату. Найти заявки по которым созданы документы оплаты можно в журнале Заявки на расходование ДС в разделе Казначейство.

Обратите внимание статус заявки так и остался К оплате. Но это поселений статус заявки и факт того, что заявка оплачена определяется отдельным флажком Оплачена

Если оплату заявки не подтверждает руководство её можно перевести в статус Отклонена.

Вот кратко рассмотрен процесс работы с Платежным календарем в УТ 11.2.3. Ещё хочется рассмотреть появившиеся возможности группировки заявок и данных платежного календаря, что может упросить работу сотрудникам при большом количестве заявок и платежей. Сначала рассмотрим возможности группировки заявок. По правой клавиши мыши в контекстном меню можно выбрать команду Группировать по. И один из трех её вариантов: по состоянию, произвольные группы или по партнеру. Либо отменить группировку выбрав без группировки.

Ещё есть возможность создавать собственные группы. Для этого сначала необходимо задать своё наименование группы.

А затем поместить эту группу заявку. И включить режим группировки Произвольные группы. Результат будет следующим.

Использование группировок в Платежном календаре происходит аналогичным образом. Режим группировки можно выбрать из выпадающего меню Группировка.

Ну и последнее есть ещё возможность устанавливать фильтр на отображения данных в платежном календаре. Настройка фильтра осуществляется по кнопке Фильтр счетов и касс.

Toshl Finance

Разработчики сервиса Toshl придерживаются мнения, что, хоть учет финансов и серьезное дело, но немного юмора в нем все равно не повредит. Поэтому интерфейс приложения дополнен монстрами-помощниками, которые дают подсказки, одобряют экономию и предупреждают о перерасходах. В остальном сервис схож со своими конкурентами, но есть и некоторые особенности. Например, в приложении имеется возможность прикрепления к расходам или доходам отметок о местоположении и до 4 вложений, которыми могут быть фотографии чеков, купленных предметов и т.д. Есть и функция автоматизации часто повторяющихся операций — поступления зарплаты, списание коммунальных платежей или оплаты кредита.

В платной версии, доступной за 323 руб./мес. или 2580 руб./год, есть функция синхронизации с банковским аккаунтом, но нет распознавания СМС. В версии Pro за 194 руб./мес. или 1290 руб./год есть все дополнительные функции, а в бесплатной версии — только учет финансов и возможность доступа из браузера или приложения.

Money Manager Expense & Budget

И еще одно бесплатное приложение корейского разработчика Realbyte Inc. — Money Manager Expense & Budget. Точнее, платная версия у него имеется, но необходима она лишь тем, кто имеет более десяти источников доходов, называемых в терминологии разработчика активами.

В приложении есть все необходимое для наглядного контроля своих доходов, расходов и текущего остатка средств, формирования ежедневных, недельных или месячных отчетов и планирования с помощью понятной инфографики бюджета в различных категориях.

В приложении Money Manager Expense & Budget нет многопользовательского режима

Владельцы кредитов оценят наличие инструментов для отслеживания задолженности, которые помогают вовремя оплачивать взносы, а любители подробной информации — возможность снабжать расходы заметками и фотографиями продуктов или чеков.

Частично автоматизировать рутину позволяет функция повторяющихся операций. Для быстрого вызова часто используемых параметров есть вкладка «Избранное».

Дополняют картину возможность резервного копирования данных или их экспорт в таблицу Excel, вход по паролю и доступ к аккаунту через веб-интерфейс.

| Рейтинг ZOOM | Привязка карты |

Многопользовательский режим |

Доступ с ПК | Платная версия |

| 1. «Дзен-мани» | да + распознавание СМС | да | да | От 99 рублей в месяц |

| 2. «Дребеденьги» | нет | да | да | 599 рублей в год |

| 3. CoinKeeper | да + распознавание СМС | да | да | От 149 рублей в месяц |

| 4. Toshl Finance | да | нет | да | От 194 рублей в месяц |

| 5. EasyFinance | да | да | да | От 149 рублей в месяц |

| 6. Personal Finance | нет | да | нет | нет |

| 7. Money Manager Expense & Budget | нет | да | да | да |

Нет плохих трат, есть только ненужные

Рассчитывайте лимиты реалистично. Если за прошлый месяц на продукты у вас ушло 15 тысяч, это не значит, что нужно срочно урезать их до десяти. Возможно, это ваш нормальный минимум, чтобы питаться качественно.

Не забывайте, что важно не только, сколько вы потратили, но и как именно. Например, раздел «шоппинг» прорвал лимиты из-за новой куртки на зиму два месяца назад

А в феврале сильно потратились на подарки, потому что у трёх друзей день рождения в один месяц. В этом нет ничего страшного, потому что вам не нужно урезать расходы по максимуму и лишать себя радостей жизни.

Цель контроля покупок в том, чтобы оптимизировать поток денег и проапгрейдить свою финансовую рутину.

Записывать, на что вы потратились, похоже на владение Apple Watch. Напрямую факт использования не повлияет на образ жизни. Свои плоды даст только вовлечённость в процесс, когда ПО является лишь персональным помощником.

И не важно, что вы выберете: Бюджет, CoinKeeper, MoneyViz, Дзен-мани или таблицу

Потому что получить максимум из своих финансов выйдет, если постоянно уделять им внимание. В один вечер откажетесь от газировки, на выходных не купите ненужную футболку

Зато отложите на что-то давно желаемое.

Вы всегда знаете, сколько у вас на руках сейчас и по итогу месяца. И это главный плюс, ради которого хотя бы на один месяц можно взять полный контроль над деньгами.

А не дать им управлять собой.

Хочешь ещё?

Ищешь ответ на вопрос?

iPhones.ru

И один неочевидный вариант.

Павел

У меня 4 новых года: обычный, свой, WWDC и сентябрьская презентация Apple. Последний — самый ожидаемый, и ни капли за это не стыдно.

Расходы

Определение 1

Официальное определение понятия «расходы» звучит как уменьшение и иное расходование активов организации или возникновение обязательств в результате поставки, производства товаров, оказания услуг и иных видов хозяйственной деятельности, составляющих основные и постоянные направления деятельности предприятия. Если проще, то это все расходы, которые в обозначенном периоде в результате текущей деятельности порождают уменьшение собственного капитала, возникают в процессе обычной деятельности организации и служат для получения доходов.

Расходы являются важным элементом управленческого учета, потому что решения, принимаемые для их сокращения, способствуют повышению эффективности работы компании. Оценка расходов в сочетании с горизонтальным и вертикальным анализом помогают руководству предприятия оценивать работу конкретных сотрудников и организации в целом.

Статья: Учет расходов

Найди решение своей задачи среди 1 000 000 ответов

Следствием расходов является кредиторская задолженность. Таким образом, прогнозирование расходов позволяет составлять актуальные бюджеты и план работы предприятия.

Основной принцип в учете расходов заключается в соответствии доходов и расходов. Такой подход к учету означает, что расходы признаются в том отчетном периоде, в котором они используются на пользу организации. Расходы, свидетельствуют об уменьшении размера собственного капитала.

Как начать вести учет

Также нужно понять, что считать необходимо абсолютно всё при учете личных финансов. Все ваши доходы: зарплату, пенсию, пособия, доход от сдачи имущества в аренду, премии и т. д. А также все расходы, даже самые мелкие. Например, после одного — двух месяцев записи доходов и расходов вы сможете увидеть, на что вы тратите деньги каждый месяц и, соответственно, на чем вы можете сэкономить.

Например, можно есть в ресторанах или кафе только на прогулке с друзьями, а на работу брать еду из дома. Также можно покупать перекус на работу, например печенье и шоколад, в магазине рядом с домом, а не в вендинговом автомате, ведь разница в цене на батончики может достигать 30–40 рублей.

Важно приучить себя к финансовой дисциплине: перед авансом и зарплатой можно выписывать на листок, какие обязательные расходы вас ждут в ближайшие две недели (например, оплата ЖКУ или домашнего Интернета, покупка проездного на метро) и сколько у вас останется денег после их оплаты. Кстати, оплатить все это лучше сразу в течение двух — трех дней после получения денег — тогда долги не возникнут, а счета будут в полном порядке

Затем можно подумать, что бы вы хотели купить или куда бы хотели сходить, и оценить, останется ли у вас достаточно денег до следующей зарплаты. Если да, то можно смело покупать то, что хочется; если нет — лучше отложить часть суммы и купить желаемое со следующей зарплаты.

Также можно установить себе цель по сумме, которая должна оставаться на счете к моменту получения следующей зарплаты, например 2 тыс. — 5 тыс. рублей. Такой подход сформирует внимательное отношение к расходам, особенно к спонтанным.

«1С:Бухгалтерия 8» (ред. 3.0): как настроить перечень прямых расходов для целей налогообложения прибыли (+ видео)?

Какой порядок используется при УСН

При применении определенного способа у налогоплательщика может появиться вопрос: когда все-таки нужно учитывать выручку/затраты?

К примеру, может возникнуть спорная ситуация, связанная с появлением внереализационный выручки из-за завершения периода исковой давности по долгу перед кредитором.

Представители ФНС утверждают, что выручка появляется в последний день расчетного периода, когда завершился период исковой давности (письмо налоговой службы от 8 декабря 2014 г., письмо Министерства финансов от 12 сентября 2014 г.). Однако определенные арбитры полагают, что такую выручку нужно признавать в периоде, когда глава фирмы подписал указ о списании долга (указ Президиума России от 15 июля 2008 г.).