Вместо 2-НДФЛ выдаем работникам новую справку из формы 6-НДФЛ

Часто банки и другие организации используют справку 2-НДФЛ, чтобы узнать о доходах и платежеспособности человека. Она бывает нужна, например:

- при увольнении, чтобы передать следующему работодателю информацию о предоставленных стандартных вычетах;

- для получения стандартного, имущественного или социального вычета в ИФНС по окончании года;

- для подтверждения доходов в банке при получении кредита;

- при обращении в посольства для оформления визы;

- в других случаях: для расчета пенсии, при усыновлении ребенка или участии в различных судебных разбирательствах (особенно, в части решения трудовых споров), при расчете суммы выплат по алиментам и иных выплат.

Справка 2-НДФЛ имеет машиноориентированную форму и предназначена для работодателей, которые отчитываются на бумаге. Новая форма должна ускорить процесс обработки данных, так как позволит автоматизировать сканирование, распознавание и оцифровку полученных справок.

Справка о доходах и суммах налога физического лица в 2021 году состоит из двух частей:

- «Справка о доходах и суммах налога физического лица» включает сведения о налоговом агенте и четыре раздела:

- Раздел 1. «Данные о физическом лице — получателе дохода». Заполните Ф.И.О., ИНН, статус налогоплательщика, код страны, паспортные данные.

- Раздел 2. «Общие суммы дохода и налога по итогам налогового периода». Введите ставку налога, общую сумму облагаемого по ней дохода, выделите налоговую базу, укажите исчисленную и удержанную сумму налога.

- Раздел 3. «Стандартные, социальные и имущественные налоговые вычеты». Укажите код вычета и сумму, дополнительно впишите данные об уведомлении.

- Раздел 4. «Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога». Укажите сумму дохода, с которого не удержали налог, и саму неудержанную сумму.

2. Приложение к справке «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Укажите номер справки, отчетный год 2021, ставку налога и заполните данные по месяцам.

Если у сотрудника компании есть доходы, обложение которых осуществляется по иным ставкам, чем 13 %, они отображаются в отдельных разделах. Сумма налога с этих доходов также указывается отдельно.

Сервисы для соискателей

- Начисление заработной платы (все виды начислений и удержаний) (более 500 чел)

- Начисление налогов с ФОT (НДФЛ, страховые взносы)

- Подготовка отчетности в ФСС, ПФР, ИФНС, статистику

- Формирование и выдача справок о доходах сотрудников

- Выполнение поручений главного бухгалтера

- Опыт работы от 3 лет

- Обязательное знание налогового и трудового законодательства РФ в части расчета заработной платы

- Опыт САМОСТОЯТЕЛЬНОЙ подготовки ОТЧЕТНОСТИ.

- Опыт работы в строительстве. Знание расчета заработной платы при вахтовом методе

- Знание 1С ЗУП 2.5, Бухгалтерия 8.2

- Внимательность, аккуратность, ответственность

- Готовность работать с большим объемом информации

Справка о среднем заработке по месяцам для ЗУП 3.1

| Отмена справки 182н: как получить сведения о зарплате через СФР | Справка о зарплате за период (произвольная форма) для конфигурации «1С:Зарплата и управление персоналом, ред. 3.1» и «1С:Зарплата и кадры государственного учреждения, ред. 3.1». |

| Как сформировать справку о доходах и суммах НДФЛ для сотрудника в программах 1С? | ВДГБ | Рис. 2 Справка для пособия по безработице в 1С 8 ЗУП. Следующий шаг – это формировка формы, по которой будет рассчитываться средняя заработная плата. Данная форма в 1С 8 ЗУП 3.1 будет выглядеть, как показано на скриншоте ниже. |

| Где в зуп справка 182н | В программе «1С:Зарплата и управление персоналом 8» ред. 3 из карточки сотрудника можно вывести на печать справки о доходах и с места работы в произвольной форме, необходимые для предъявления сотрудником по месту требования (рис. 1). |

| Где в зуп посмотреть средний заработок работника | Инструкции по учету в программах 1С. 1С:ЗУП 8 в примерах. Кадровый учет и расчеты с персоналом. Расчеты с персоналом. Справки. |

| Как быстро и просто сделать справку о зарплате в программе 1С ЗУП 8 | В этой статье мы расскажем как составить справку для сотрудника в «1С:Зарплате и управлении персоналом 8» (ред. 3) и в «1С:Бухгалтерии 8» (ред. 3.0). Формирование справки о доходах и суммах НДФЛ для сотрудника в программе «1С. |

Помощник начальной настройки

Пройдя по следующим опциям “Все функции — Обработки — Помощник перехода с прежних программ” настраиваем основные параметры. Начальная страница “Помощник” позволяет осуществить перенос данных из программ, которые используются ранее.

При работе в одной из таких программ, удобно использовать встроенную обработку переноса данных: сначала определяем необходимую конфигурацию, а потом выбираем ее из списка имеющихся баз.

В данном окне записывается имя пользователя и пароль. Перенос данных происходит автоматически, может быть долго, это нормально. Если невозможно напрямую подключиться к базе или база сильно доработана, желательно обратиться к специалистам за консультацией, чтобы не потерять важные данные.

3 способствует повышению эффективности кадровой политики компании и приносит пользу руководителям, отдельным подразделениям, а также всем сотрудникам.

Мнение эксперта

1С:Эксперт по технологическим вопросам

Задавайте мне вопросы, и я помогу разобраться!

Это исключает путаницу или сбои в формировании регламентированной отчетности, штрафные санкции или претензии со стороны контролирующих органов. 1С ЗУП 8.3 — описание 1С Зарплата и управление персоналом — что это? Обращайтесь в форму связи

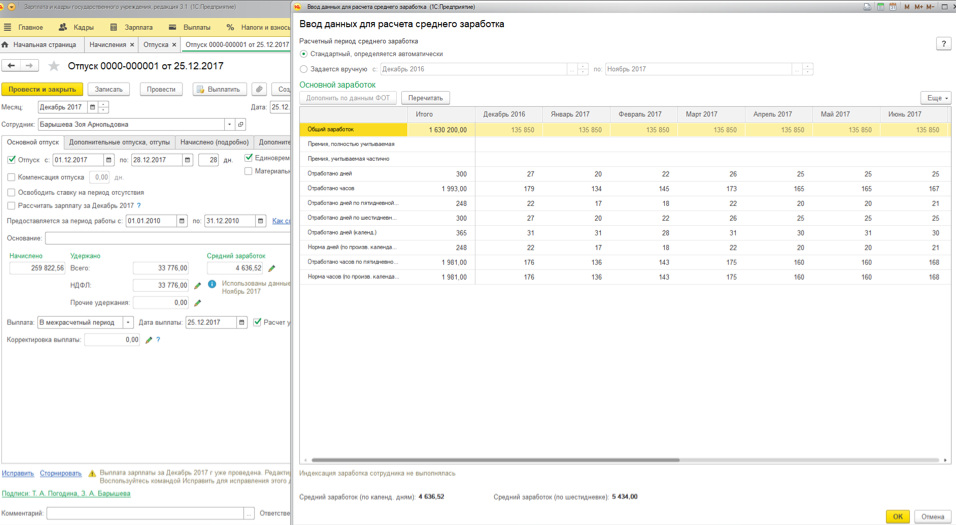

Как определить расчётный период

Для определения расчётного периода, используемого для расчёта среднего заработка, в программе понадобится использовать документы: «Больничный лист», «Отпуск», «Командировка», «Отпуск по уходу за ребенком», «Оплата дней ухода за детьми-инвалидами», «Отсутствие с сохранением оплаты», «Простой сотрудников», «Разовое начисление», «Увольнение».

Автоматически как расчётный период используются 12 предшествующих месяцев. Если же расчёт проводится в месяце приёма сотрудника на работу, то и расчётный период устанавливается в месяц. Коллективным договором может задаваться другой расчётный период – тогда он может быть изменён вручную. Для этого нужно зайти в раздел «Средний заработок» и кликнуть на кнопку с зелёным карандашом, чтобы открыть форму «Ввод данных для расчета среднего заработка». Здесь переключатель нужно перевести в положение «задаётся вручную» и задать период расчёта в документе, при помощи которого будет осуществляться начисление сохраняемого среднего заработка.

Другой случай, при котором нужно будет поменять вручную расчётный период – если в попадающие в него месяцы у сотрудника нет отработанных дней и начислений, зато они есть в предшествующие.

Когда выдаётся СТД-Р?

Причины и сроки выдачи сотруднику СТД-Р справки регулируется вышеперечисленными документами. До введения этих правил, работник получал на руки трудовую с информацией о деятельности в компании и окончательный расчёт в свой крайний рабочий день. Сейчас подобная практика сохраняется для сотрудников, отдавших предпочтение бумажному виду трудовой.

Работники, определившие формат учёта стажа в цифровом виде, могут получить СТД-Р в двух случаях:

- по запросу;

- при увольнении.

Сроки выдачи СТД-Р по запросу

Работник может подать запрос на получение СТД-Р в любое время. Для этого достаточно составить соответствующее заявление и не забыть указать в нём желаемый формат документа. У кадровика есть три календарных дня после получения заявления, чтобы подготовить требуемый документ.

Образец заполнения заявления на получение СТД-Р в бумажном варианте

Важно! Сотрудники, которые не стали отказываться от бумажного формата ведения трудовой также могут попросить у ответственного лица СТД-Р в любое время. Сроки изготовления справки для них аналогичные

Сроки выдачи СТД-Р при увольнении

Законодательство обязывает выдать СТД-Р сотруднику при расторжении с ним трудового договора. Кадровик должен подготовить все необходимые документы к крайнему рабочему дню гражданина.

Уже уволившийся работник может запросить данную справку в СФР. Он получал раньше данные о трудовом стаже на бланке СТД-ПФР, а теперь будет получать на новом бланке — СТД-СФР. Подробности получения справки от госучреждения мы разберём в конце статьи.

Справка 182н исходящая, ЗУП 3

Релиз Зарплата и управление персоналом КОРП, редакция 3.1 (3.1.1.116), формируем по уволенному и вновь принятому (работающему на данный момент) сотруднику справку 182н исходящую. Первый период работы, — с даты предыдущего приёма по дату увольнения, — в справке заполняется корректно. А вот в строке периода работы после повторного приёма почему-то дата «по» заполняется последним днём текущего года. То есть, получается, с даты приёма по конец года. В правилах заполнения 182н подобной рекомендации не вижу. По-моему, если сотрудник продолжает работать, то эта самая дата «по» не должна заполняться. Может быть, есть какие-то рекомендации на этот счёт, письма ФСС или Минтруда?

1С бесплатно 1С-Отчетность 1С:ERP Управление предприятием 1С:Бесплатно 1С:Бухгалтерия 8 1С:Бухгалтерия 8 КОРП 1С:Бухгалтерия автономного учреждения 1С:Бухгалтерия государственного учреждения 1С:Бюджет муниципального образования 1С:Бюджет поселения 1С:Вещевое довольствие 1С:Деньги 1С:Документооборот 1С:Зарплата и кадры бюджетного учреждения 1С:Зарплата и кадры государственного учреждения 1С:Зарплата и управление персоналом 1С:Зарплата и управление персоналом КОРП 1С:Комплексная автоматизация 8 1С:Лекторий 1С:Предприятие 1С:Предприятие 7.7 1С:Предприятие 8 1С:Розница 1С:Управление нашей фирмой 1С:Управление производственным предприятием 1С:Управление торговлей 1СПредприятие 8

Посмотрим, что такое справка 182н и как заполнить документ за 2 года для больничного. При составлении справочного документа 182н необходимо привести сведения:

- о работодателе (раздел 1): наименование, ИНН, данные территориального органа ФСС, к которому относится организация, ее регистрационный номер, контактные данные компании;

- работнике (раздел 2): Ф.И.О., паспортные данные, сведения о периоде его работы в организации;

- доходах сотрудника (раздел 3);

- периодах нетрудоспособности за время работы, периодах отсутствия, если сотруднику в это время начислялся доход, не подлежащий обложению страховыми взносами.

В разделе 3 приводятся данные о сумме начислений работнику за год увольнения и за два предыдущих календарных года. Указываются только суммы доходов, с которых компания исчислила страховые взносы.

Нередко возникает вопрос: почему форма 182н содержит сумму заработка, не равную суммам, указанным в 2-НДФЛ. Это связано с тем, что правительством РФ ежегодно устанавливается предельная величина заработка, с которого начисляются страховые взносы. Если доход работника с начала года превышает предельную величину, то страховые взносы в ФСС с суммы превышения не начисляются, и при расчете пособия они не учитываются.

Предельная база для начисления страховых взносов:

| Год | Предельная база для начисления страховых взносов в ФСС, руб. |

|---|---|

| 2016 | 718 000 |

| 2017 | 755 000 |

| 2018 | 815 000 |

| 2019 | 865 000 |

| 2020 | 912 000 |

| 2021 | 966 000 |

Таким образом, если заработок сотрудника превысит эту величину, то в форме 182н указывают предельную базу. В 2-НДФЛ указываются в полном размере доходы, облагаемые налогом на доходы физических лиц, в том числе и выплаты, не подлежащие обложению страховыми взносами. Этим и объясняется расхождение.

Эксперты КонсультантПлюс разобрали, какие документы и в какой срок нужно выдать работнику при увольнении. Используйте эти инструкции бесплатно.

Заполнение исходящей справки 182н в 1С: Бухгалтерия 8.3

Для того, чтобы попасть в нужный раздел следует выбрать меню «Зарплата и кадры» раздел «НДФЛ и страховые взносы». При клике на подраздел «Справки для расчета пособий» откроется форма справок, в которой нужно выбрать организацию и нажать кнопку «Создать», откроется документ, в котором будет указана организация

Далее следует выбрать сотрудника, для кого делается акт, и обратить внимание на табличную форму

Она состоит из трех вкладок. На первой указываются данные самой справки: расчетные годы, например, с 2021 по 2021, и периоды работы: с какого числа и по какое работник числился в организации. Эти данные обычно «подтягиваются» автоматически самой программой. При необходимости их можно откорректировать и/или ввести вручную.

На вкладке «Данные страхователя» заполняются сведения о территориальном органе соцстраха, за которым закреплена организация, указывается:

- наименование самого органа,

- регистрационный номер,

- дополнительный код,

- код подчинённости.

Проставляются должности и подписи руководителя и главного бухгалтера, контактный телефон организации.

Вкладка «Данные о застрахованном лице» содержит сведения о работнике:

- Фамилия, имя, отчество,

- Паспортные данные,

- Адрес места жительства.

Эти сведения «подтягиваются» из карточки сотрудника.

После того, как все три вкладки заполнены, нужно нажать клавишу «Провести» и можно распечатать данный документ по кнопке «Печать».

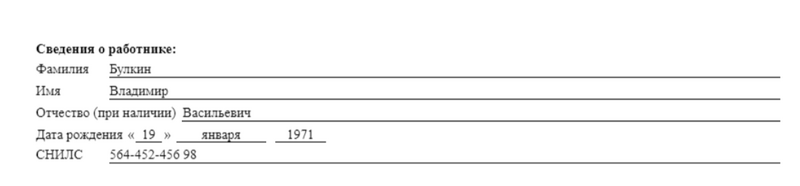

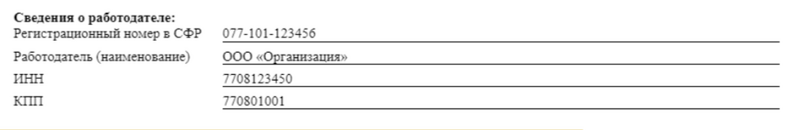

Общие правила заполнения СТД-Р

Справка СТД-Р — что это? Это документ, состоящий из двух разделов. Первый включает в себя данные о страхователе (то есть компании) и сотруднике, запросившем справку. Вторая часть бланка посвящена кадровым мероприятиям в конкретной организации в отношении сотрудника.

Правила заполнения первой части

Верхняя часть бланка требует заполнения следующей информацией:

Образец заполнения сведений о сотруднике

Образец заполнения сведений о сотруднике

Образец заполнения сведений о работодателе

Образец заполнения сведений о работодателе

Образец заполнения сведений о заявлении

Образец заполнения сведений о заявлении

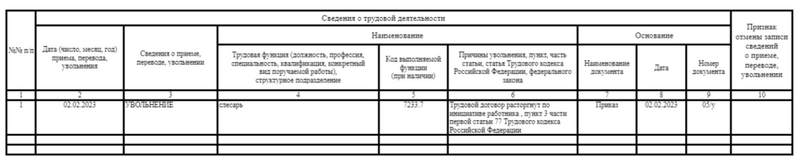

Правила заполнения второй части

Следующая часть СТД-Р представляет собой таблицу, в которую вносится информация о деятельности работника. Рассмотрим каждое поле подробнее:

- 2 столбец требует указания даты приёма/увольнения/перевода и так далее.

- 3 столбец содержит в себе сведения о кадровом перемещении. То есть, здесь нужно указать, какое действие совершено в указанную в графе 2 дату.

| Мероприятие | Расшифровка |

|---|---|

| ПРИЁМ | Заключение трудового договора с сотрудником |

| УВОЛЬНЕНИЕ | Расторжение договора с сотрудником |

| ПЕРЕВОД | Перевод на иное место работы |

| ИЗМЕНЕНИЕ | Изменение наименования страхователя |

| ПРИСВОЕНИЕ | Получение сотрудником разряда, квалификации, класса и т. д. Повышение квалификации сотрудника, получение специальности сотрудником. |

| ПРИСВОЕНИЕ | Получение сотрудником разряда, квалификации, класса и т. д. Повышение квалификации сотрудника, получение специальности сотрудником. |

| ПРИОСТАНОВЛЕНИЕ* | Приостановка трудового договора в связи с мобилизацией, службой по контракту или на добровольной основе. |

| ВОЗОБНОВЛЕНИЕ* | Возобновление трудового договора, приостановленного в связи с мобилизацией, службой по контракту или на добровольной основе. |

* последние две строки введены в 2022 году

Важно! Структурное подразделение, указанное в договоре между компанией и сотрудником, должно быть перенесено в СТД-Р. Также необходимо, чтобы наименование должности соответствовало информации, приведённой в «Едином классификаторе должностей»

- 5 столбец (с 2021 года) — обязательное к заполнению поле. Здесь требуется указать «Код выполняемой функции», который должен соответствовать «Общероссийскому классификатору занятий».

- В 6 столбец необходимо вписать причины расторжения трудового договора с сотрудником. Данные вносятся в бланк согласно Трудовому кодексу, без сокращений.

- Столбцы с 7 по 9 заполняются исходя из данных документа, свидетельствующего об изменениях в отношениях между работником и организацией. Здесь указывается название документа, когда он был подписан и под каким номером.

- 10 столбец заполняется только в случае отмены ранее поданной информации.

Образец заполнения таблицы в СТД-Р

Образец заполнения таблицы в СТД-Р

Справка о заработке для назначения и выплаты пособий

Для назначения и выплаты пособий по временной нетрудоспособности, по беременности и родам застрахованное лицо наряду с листком нетрудоспособности представляет справку (справки) о сумме заработка с места (мест) работы (службы, иной деятельности) у другого страхователя (у других страхователей) (ч. 5 ст. 13 Федерального закона от 29.12.2006 № 255-ФЗ, далее — Закон № 255-ФЗ).

Для назначения и выплаты ежемесячного пособия по уходу за ребенком застрахованное лицо представляет также при необходимости справку (справки) о сумме заработка, из которого должно быть исчислено пособие (ч. 6 ст. 13 Закона № 255-ФЗ).

Форма справки и порядок ее выдачи утверждены приказом Минтруда России от 30.04.2013 № 182н (с учетом изменений, утв. приказом Минтруда России от 15.11.2016 № 648н, от 09.01.2017 № 1н).

Согласно Приложению № 2 к приказу Минтруда России от 30.04.2013 № 182н выдача справки о сумме заработка для расчета пособий (далее — Справка) осуществляется в день прекращения работы (службы, иной деятельности) у страхователя, в течение времени выполнения которой лицо подлежало обязательному социальному страхованию (ОСС) на случай временной нетрудоспособности и в связи с материнством.

При невозможности вручить Справку непосредственно в день прекращения работы (службы, иной деятельности) страхователь направляет застрахованному лицу по адресу его места жительства, известному страхователю, уведомление о необходимости явиться за Справкой либо о даче согласия на отправление ее по почте.

В случае согласия застрахованного лица на отправление Справки по почте указанное лицо уведомляет об этом страхователя в письменном виде.

После прекращения работы (службы, иной деятельности) Справка выдается по письменному заявлению застрахованного лица (его законного представителя либо доверенного лица) не позднее 3 рабочих дней со дня получения (регистрации) страхователем заявления.

Заявление может подаваться застрахованным лицом лично либо через его законного представителя (доверенного лица) или направляться по почте. При обращении с заявлением доверенного лица представляются документы, удостоверяющие его личность и полномочия.

В Справку включаются суммы полученных выплат за 2 года, предшествующих году увольнения, и за текущий год до дня увольнения у этого работодателя, на которые начислялись взносы на ОСС. Также указываются периоды, выплаты за которые взносами не облагаются: временная нетрудоспособность, отпуск по беременности и родам, отпуск по уходу за ребенком и освобождение сотрудника с полным или частичным сохранением зарплаты, если на нее не начислялись взносы на ОСС.

Сотрудник может попросить справку о сумме заработка за более ранние годы (если он был в декрете и в отпуске по уходу за ребенком).

1С:ИТС

Подробное о порядке представления справки о сумме заработка с места (мест) работы (службы, иной деятельности) у другого страхователя (страхователей) для назначения и выплаты пособий, в том числе о том, можно ли вместо подлинника, представить копию, см. в «Справочнике кадровика» р аздела «Кадры и оплата труда».

Бесплатная юридическая помощь

После ввода информации о предыдущем работодателе сведения о нем и данные из справки будут автоматически учитываться при расчете различных показателей, необходимых для определения размера социальных выплат и пособий.

Если некорректно указан страхователь, то программа выдаст следующее информационное сообщение: «Документ предназначен для регистрации справок других страхователей наших сотрудников!». В этом случае в качестве страхователя из справочника выбран предопределенный элемент «Текущий работодатель». Следует учесть, что даже если данный элемент был переименован — ошибка останется. Необходимо внести в справочник «Работодатели» новый элемент. На основании данной справки возможно формирование документа «Запрос в ФСС о проверке работодателя» (форма, утвержденная Приказом Минздравсоцразвития России от 24 января 2011 года № 20н).

Очень важной и часто запрашиваемой пользователем отчетной формы является справка 2-НДФЛ. На корректность ее формирования непосредственно влияет изначально заданные параметры по Вашим подчиненным

Я настоятельно рекомендую Вам добавлять такую информацию:

- Все виды положенных вычетов;

- Разнообразные виды доходов и удержаний;

- Основной доход, выплата больничных листов и отпускных.

Начислите зарплату Вы можете в специальном окне начисления зарплаты в разделе зарплата и кадры. Здесь машина сама посчитает Вам суммы удержаний с доходов, налогов и взносов в соцстрах и пенсионный.

Оперировать функционалом по налогам также Вы вправе в зарплате и кадрах. Работать с подоходным Вы сможете пройдя по одноименной ссылке в том же разделе. Самые распространенные манипуляции по формированию отчетных форм изложены в моей таблице. Надеюсь Вы извлечете из нее максимум пользы.

| № п\п | Название задачи | Описание |

| 1 | Заявление на вычеты по НДФЛ | Не забудьте добавить здесь все положенные личные и детские вычеты. В реквизиты Вы вносите месяц, с которого начинает применяться полагающийся вычет. В таблицу пропишите срок окончания действия вычета, прописав конкретный месяц |

| 2 | Опция по учету налога | Сюда стоит внести прочие виды доходов, начислений удержаний с них |

| 3 | Уведомление НО про право на вычеты | Имущественные и социальные вычеты работают в этой команде и также как и в предыдущем случае Вы прописываете в шапке формы срок начала работы по данным вычетам |

Начисление и расчет и зарплаты в 1С ЗУП 8.3 — пошагово для начинающих

| Справка о среднем заработке ЗУП 3.1 | Отчет выводит итоговый средний заработок по сотрудникам. Для расчета среднего заработка использовано все три варианта, в зависимости от настройки отчета. Общий заработок для расчета разбивается по видам заработка. |

| Индексация заработка в программе 1С:ЗУП 8.3 | Добрый день подскажите не могу не как найти в 1С ЗУП справку о среднемесячной з/п за з месяца, есть ли она там вообще? 1С:Предприятие 8.3 (8.3.9.2033) Конфигурация: Зарплата и управление персоналом, редакция 3.0 (3.0.25.150). |

| Фонд оплаты труда — что такое ФОТ в 1С ЗУП? | В ЗУП 3.1 документы «Перевод на оплата по среднему заработку», «Отсутствие с сохранением оплаты» и «Доплата до среднего заработка», так же подразумевают общий средний заработок. |

| Как задать шаблон справки о доходах и среднем заработке в ЗУП | Инструкции по учету в программах 1С. 1С:ЗУП 8 в примерах. Кадровый учет и расчеты с персоналом. Расчеты с персоналом. Отчеты по зарплате. |

| Как рассчитать отпуск в «1С:ЗУП» 8.3: пошаговая инструкция | Это позволит без ошибок сделать расчет среднего заработка 1с 8.3 ЗУП. Для этого зайдите в раздел «Зарплата» (1) и нажмите на ссылку «Справки для расчета пособий» (2). Откроется окно для ввода справок. |

Государственные контракты в УТ 11.5, КА 2.5.11 с выгрузкой в ЕИС (Госзакупки)

Работаете по контрактной схеме, сталкивались с проблемой, что в контракте жестко указаны наименование, цена, единица измерения товара. И не все готовы создавать новую номенклатуру под каждый контракт или менять наименование и единицу измерения для уже имеющейся. Тем более, бывает так, что контракт — это формальность. Контракт не описывает жесткие условия поставки, нужно соблюсти правильность в предоставлении документов. Данное решение позволит вам оперировать своей номенклатурой при оформлении реализаций по контракту, в то же время выводить на печать документы, соответствующие данным контракта. Реализована выгрузка для сайта госзакупок по 44-ФЗ.

40800 руб.

13

Где в зуп посмотреть средний заработок работника

Для этого в созданном Отпуске следует нажать кнопку в виде зеленого карандаша, расположенного рядом с реквизитом Средний заработок. После этого откроется форма Ввода данных для расчета среднего заработка : Далее следует нажать кнопку Дополнить по данным ФОТ , чтобы заполнилась информация о заработке сотрудника и времени, исходя из: плановых начислений, заданных для сотрудника, графике его работы, производственном календаре. Информация о среднем заработке заполнится начиная с даты приема сотрудника, то есть с 01 октября 2018 г.

В текущих версиях ЗУП 3, к сожалению, существует неприятная особенность. Все данные по начислениям и времени , подгруженные в форму Ввода данных для расчета среднего заработка по кнопке Дополнить по данным ФОТ , следует перебить вручную, чтобы эти сведения сохранились и использовались при следующих расчетах. Рекомендуем после проведения документа, в котором вносилась информация для среднего заработка, сформировать по сотруднику новый документ по среднему заработку и проверить попавшие в него данные для среднего.

Октябрь 2018 г. В ноябре 2018 г. Для этого заполним строки Премия, полностью учитываемая и в т. При этом увеличим сумму Общего заработка на сумму данной надбавки

Обратите внимание! Дата внесения Справки должна быть раньше даты начала нетрудоспособности по тому ЭЛН, который рассчитываем

Сотрудник предоставляет сведения при приеме на работу и при изменении указанных сведений. Работодатель обязан передать Сведения о застрахованных лицах в СФР в течение 3 рабочих дней с даты получения их от работника либо в течение 3 рабочих дней после увольнения.

В общем случаи для расчетов используется «Среднедневной заработок», для сотрудников с суммированым учетом рабочего времени «Среднечасовой заработок».

Средний заработок ФСС для пособий — используется при расчете: Больничных, Отпуск по уходу за ребенком и других пособий определенных законодательством. Рассчитывается по начислениям с которых брались взносы ФСС за предыдущие 2 года с учетом МРОТ и предельной величины, но без учета индексации.

Что вам потребуется для правильных расчетов?

Результат можно подсчитать вручную, воспользовавшись данной формулой, а можно использовать специальный онлайн калькулятор. В форму на сайте нужно ввести соответствующие каждой графе значения и нажать на кнопку «Рассчитать». Результат будет быстрым и точным.

Расчет средневного заработка на конкретных примерах

Сначала вычисляем количество календарных дней в этом месяце, для чего 29,3 делим на количество дней в месяце и умножаем на количество дней, считающихся отработанными. Затем считаем средний заработок в день. Для этого 29,3 нужно умножить на количество месяцев, не имеющих периодов исключения, и сложить с количеством календарных дней в не полностью отработанном месяце. После чего заработок сотрудника (полный, за весь период расчета) разделить на полученный результат.

Указанные выше нормы оговорены в статье 92 ТК РФ . Также из нее следует, что 36-часовая рабочая неделя устанавливается для работников, занятых на опасных и вредных должностях на основании трудового договора. При согласии сотрудников продолжительность времени занятости может быть увеличена до 40 ч, но в таком случае им будет назначена денежная компенсация.

Не у всех граждан пятидневная рабочая неделя с двумя выходными днями. В некоторых случаях работодатель может увеличивать ее на 1 день. Таким образом, работники трудятся 6 дней, а не 5. У таких граждан, соответственно, увеличивается количество трудовых дней в месяц на 4-5. Например, в июле и декабре сотрудники, занятые 6 дней из 7, будут трудиться 27 дней

Важно сказать, что даже при шестидневке должно соблюдаться правило 40 часов

Нормативная база

Среднее количество рабочих дней в месяце — это важный показатель, который позволяет производить различные расчеты. Например, зная количество рабочих дней в месяце, можно узнать стоимость одного рабочего дня. В этом материале рассмотрим, сколько рабочих дней в месяце, а также как рассчитать нормы рабочего времени в месяце.

Получается, что для работников таких исключительных предприятий нерабочие дни не объявлены, освобождения от работы с сохранением заработка нет, значит, и средняя зарплата рассчитывается по-прежнему, с учетом периода 30.03-08.05.2020 и выплат в его пределах.

- исчисление пособий по временной нетрудоспособности регулируется Законом № 255-ФЗ;

- к расчету не принимаются суммы, на которые не начисляются страховые взносы (оплата нерабочих дней по Указам в эту категорию не попадает);

- деление фактического заработка в расчетном периоде производится на 730 календарных дней, их число уменьшению не подлежит.

Расчет среднего заработка для больничных

Указы Президента № 206 от 25.03.2020, № 239 от 02.04.2020, № 294 от 28.04.2020, согласно которым общий нерабочий период длился с 30 марта по 8 мая 2020 года, распространяется почти на все экономические субъекты, за исключением ряда организаций:

В фактической начисленной заработной плате для определения среднемесячной заработной платы, рассчитываемой в соответствии с абзацами первым — третьим настоящего пункта, не учитываются выплаты, предусмотренные пунктом 3 настоящего Положения, компенсации, выплачиваемые при прекращении трудового договора, в том числе за неиспользованный отпуск.

3. Признать утратившим силу постановление Правительства Российской Федерации от 11 апреля 2003 г. N 213 «Об особенностях порядка исчисления средней заработной платы» (Собрание законодательства Российской Федерации, 2003, N 16, ст. 1529).

С изменениями и дополнениями от:

17. Средний заработок, определенный для оплаты времени вынужденного прогула, подлежит повышению на коэффициент, рассчитанный путем деления тарифной ставки, оклада (должностного оклада), денежного вознаграждения, установленных работнику с даты фактического начала работы после его восстановления на прежней работе, на тарифную ставку, оклад (должностной оклад), денежное вознаграждение, установленные в расчетном периоде, если за время вынужденного прогула в организации (филиале, структурном подразделении) повышались тарифные ставки, оклады (должностные оклады), денежное вознаграждение.

Общая информация по форме СЗВ-СТАЖ

Информация для индивидуального (персонифицированного) учета подается в Пенсионный фонд по всем застрахованным физлицам как на трудовых, так и на ГПХ договорах при условии, что на выплаты начисляются страхвзносы. Согласно Постановлению ПФР от 06.12.2018 г. № 507п, годовой СЗВ-СТАЖ нужно подавать не позже 1 марта.

Согласно ст. 11 Закона от 01.04.1996 г. № 27-ФЗ отчет по форме СЗВ-СТАЖ подается в Пенсионный фонд и в течение года при ликвидации или реорганизации работодателя, если у него есть работники, выходящие на пенсию. Также отчет передается сотруднику при расторжении трудовых отношений.

Отчет СЗВ-СТАЖ обязательно подается в электронном виде при среднесписочной численности от 25 человек. Если это условие не выполняется, можно подать форму в бумажном виде.

По ст. 17 Закона № 27-ФЗ при несоблюдении правил подачи отчета в электронном виде применяются штрафные санкции — 1 000 руб. Если же в отчете будут недостоверные сведения или срок сдачи будет пропущен, штраф — 500 руб. в отношении каждого застрахованного физлица.

Ввод данных при создании входящей справки 182н в 1С: Бухгалтерия

Для того, чтобы ввести данные из справки, которую принес сотрудник при устройстве на работу о его зарплате за предыдущие два года, следует пройти в меню «Зарплата и кадры», раздел «Кадры» и в открывшемся списке выделить необходимого сотрудника. Открыть его карточку, найти строку «Налоги на доходы», кликнуть по гиперссылке.

В открывшемся окошке кликнуть по гиперссылке «Доходы с предыдущего места работы», откроется окно, в котором следует ввести помесячной доход из представленной справки.

Также ввести данные можно непосредственно при оформлении больничного листа. Для этого следует в меню «Зарплата и кадры» выбрать «Пособия за счет ФСС», через кнопку «Создать больничный» открыть соответствующую форму.

После заполнения всех полей и расчета больничного следует нажать на подсвеченные синим цветом начисления и в открывшемся окне ввести данные о доходах за два предшествующих года.