Анализ стратегии использования

Важность анализа стратегии использования факторинга

Анализ стратегии использования факторинга позволяет оценить, насколько эффективно предприятие использует данный инструмент и на каких этапах бизнес-процессов он может быть максимально полезен.

Оценка вида факторинга

Первым шагом при анализе стратегии использования факторинга является оценка вида факторинга, который наиболее подходит для предприятия. Существует несколько видов факторинга, таких как факторинг с отзывом, безотзывный факторинг, обратный факторинг и др

Важно выбрать такой вид факторинга, который наилучшим образом соответствует потребностям компании

Детальный анализ условий договора

При анализе стратегии использования факторинга необходимо внимательно изучить условия договора с факторинговой компанией

Важно убедиться, что условия договора соответствуют потребностям предприятия и не противоречат его долгосрочным целям

Также необходимо обратить внимание на комиссионные и процентные ставки, сроки предоставления финансирования и правила возврата средств

Оценка влияния на финансовые показатели

Анализ стратегии использования факторинга также включает оценку влияния данного инструмента на финансовые показатели предприятия

Важно определить, насколько факторинг повлияет на оборотные средства, рентабельность и ликвидность предприятия. Такой анализ позволяет оценить, насколько эффективно использование факторинга поможет предприятию достичь своих целей

Постоянный контроль и анализ

Анализ стратегии использования факторинга является динамическим процессом, который требует постоянного контроля и анализа. Необходимо регулярно оценивать эффективность использования факторинга и вносить необходимые корректировки в стратегию. Только такой подход позволяет максимально эффективно использовать данный инструмент и достичь поставленных целей предприятия.

Настройка параметров

Перед тем, как начать работу с факторинговыми операциями стоит обратиться к первоначальным настройкам в ПО. Пройдите из главного меню к настройкам по функциональности. В поле расчетов активируйте переключатель факторинговых операций.

Имеется специальное окно для работы пользователя с переданным долгом фактору и называется она передача задолженности на факторинг. Подробнее с этим и другими функциональными возможностями ПО говорится в таблице.

| № п\п | Команда | Характеристика |

| 1 | Передача задолженности на факторинг | Активируется команда из ссылки раздела продаж по расчетам с контрагентами. Укажите здесь все расчетные бумаги и размеры дебиторского долга, что был передан фактору |

| 2 | Оплата от фирмы-фактора | Команда помогает отобразить в машине приход финансов от компании-фактора |

| 3 | Поступление по акту, накладной | Все полученные услуги фактора отображаются здесь с вариантом опции услуг факторинга. С целью ведения бухучета исчислений с фактором предусмотрен обособленный вид соглашения с фактором |

Различные виды операций

В рамках факторинга в 1С 8.3 бухгалтерии можно выделить несколько основных видов операций:

1. Создание договора факторинга. Для начала работы с факторингом необходимо заключить договор с факторинговой компанией. В этом договоре определяются права и обязанности сторон, а также условия финансирования.

2. Выставление счетов. После заключения договора факторинга, поставщик начинает выставлять счета на оплату своих товаров или услуг

Важно, чтобы условия оплаты были оговорены в договоре и соответствовали требованиям факторинговой компании

3. Передача дебиторской задолженности. После выставления счетов, поставщик передает свою дебиторскую задолженность факторинговой компании

Важно правильно оформить передачу дебиторской задолженности и подготовить необходимую документацию

4. Получение финансирования. После передачи дебиторской задолженности факторинговой компании, поставщик получает финансирование. Факторинговая компания выплачивает поставщику сумму, равную доле дебиторской задолженности, минус комиссия факторинговой компании.

5. Отражение операций в учете. Все операции, связанные с факторингом, должны быть правильно отражены в учете. Необходимо учитывать как финансовые потоки (выплата финансирования, удержание комиссии), так и изменения в оборотных активах и обязательствах.

Таким образом, различные виды операций по факторингу в 1С 8.3 бухгалтерии включают заключение договора факторинга, выставление счетов, передачу дебиторской задолженности, получение финансирования и отражение операций в учете. Корректное выполнение всех этих операций позволит правильно использовать факторинг как инструмент управления финансовыми потоками компании.

Какие возможности предоставляет программа 1С 8.3 для контроля за факторингом

Программа 1С 8.3 с модулем бухгалтерия предоставляет широкий спектр возможностей для контроля за факторингом. Благодаря удобному и интуитивно понятному интерфейсу программы, пользователь может легко осуществлять все необходимые операции связанные с факторингом.

В программе 1С 8.3 можно создавать и управлять контрагентами, которые участвуют в факторинговых операциях. Все данные о контрагентах, такие как наименование, адрес, контактная информация, могут быть легко внесены и отредактированы на странице соответствующего контрагента.

Также, в программе можно создавать и редактировать документы, связанные с факторингом. Например, можно создать договор факторинга, в котором указываются условия и сроки факторинговой операции, а также ставки комиссии. Этот договор может быть подписан и утвержден, и все операции по факторингу будут проходить в соответствии с его условиями.

Программа 1С 8.3 также предоставляет возможность учета операций по факторингу. Все операции, связанные с факторингом, такие как выставление счетов-фактур, оплата счетов, получение денежных средств от фактора, могут быть зарегистрированы в программе и наглядно отображены в специальном отчете. Это позволяет бухгалтерии контролировать все денежные операции, связанные с факторингом, и быстро получать информацию о текущем состоянии финансовой ситуации.

В программе 1С 8.3 также можно настроить автоматическое формирование отчетов и аналитической информации о факторинговых операциях. Например, можно создать отчет о выручке от факторинга за определенный период времени, или отчет о задолженности перед фактором. Это позволяет руководству и финансовым специалистам быстро получать нужную информацию и принимать управленческие решения на основе надежных данных.

В целом, программа 1С 8.3 предоставляет все необходимые возможности для полного контроля за факторингом. Благодаря ее функциональности и удобству использования, пользователь может эффективно управлять всеми этапами факторинговых операций и получать надежную информацию о финансовом состоянии компании.

Поступление средств

Как сформировать договор факторинга в 1С Вы уже немного понимаете, теперь же обратимся к форме поступления на банковский счет с видом опции уплаты от факторинговой компании.

В рабочем окне Вам потребуется прописать:

- число и номер платежного документа;

- сумму оплаты;

- дата прихода финансов;

- компанию-фактора из справочника контрагентов;

- назначение платежа;

- факторинговое соглашение из перечня контрактов;

- статья по учету оборотов зачисленных средств из приведенного перечня.

По факту регистрации в машине формы, Вам выпадут автоматические бухзаписи

Дебет 51 Кредит 76.13

на величину поступления средств 660 800 рублей. Не забудьте ее добавить в специаьные графы для занесения их в формы налогового учета.

Преимущества и недостатки факторинга в 1С 8.3 бухгалтерия

Преимущества факторинга в 1С 8.3 бухгалтерия:

- Улучшение ликвидности предприятия. Факторинг позволяет предприятию получить оперативное финансирование, освободившись от дебиторской задолженности. Это помогает улучшить оборотные средства и ускоряет расчеты с контрагентами.

- Снижение рисков неуплаты дебиторов. Передача права требования на финансовую организацию перекладывает ответственность за взыскание долга на нее. Таким образом, предприятие защищается от неплатежей и рисков дебиторской задолженности.

- Улучшение финансового планирования и прогнозирования. Факторинг позволяет предприятию планировать свои финансовые потоки на основе стабильного получения финансирования от фактора. Это способствует более точному и предсказуемому планированию деятельности предприятия.

- Ускорение процесса получения денежных средств. Предприятие может получить финансирование от фактора намного быстрее, чем от партнеров или банков, что ускоряет отдачу товаров или услуг и улучшает финансовые показатели предприятия.

Недостатки факторинга в 1С 8.3 бухгалтерия:

- Дополнительные расходы. Факторинг влечет за собой дополнительные расходы на комиссии и проценты за предоставленную финансовую услугу. При выборе фактора необходимо внимательно изучить его условия и расходы, чтобы оценить, насколько они оправдывают выгодность использования факторинга.

- Возможные ограничения по сумме и сроку финансирования. Факторы могут устанавливать ограничения по сумме и сроку финансирования, что может ограничить возможности предприятия получить необходимое финансирование.

- Негативное влияние на отношения с клиентами. Передача прав требования на фактора может повлиять на отношения предприятия с его клиентами. Некоторые клиенты могут негативно воспринимать такой шаг и потерять доверие к предприятию.

В целом, факторинг в 1С 8.3 бухгалтерия имеет значительные преимущества, такие как улучшение ликвидности и снижение рисков, однако он также имеет свои недостатки, которые необходимо учитывать при принятии решения о его использовании.

Что нужно знать о финансовых документах в 1С 8.3 для отражения факторинга

Во-первых, для отражения факторинга в 1С 8.3 необходимо создать два контрагента: компанию-продавца и фактора. Для каждого из них необходимо указать соответствующий код и реквизиты – название организации, ИНН, КПП и прочее. Компанию-продавца можно создать вручную или импортировать из ранее созданных контрагентов, а фактора – создать нового контрагента.

Во-вторых, необходимо создать несколько финансовых документов для отражения операций факторинга. В зависимости от конкретных условий сделки, могут использоваться следующие документы:

- Счет-фактура – это основной документ, который выставляет компания-продавец фактору на оплату проданных товаров или услуг. Он содержит информацию о количестве и стоимости товаров или услуг, а также указывает сумму долга и сроки оплаты;

- Акт приема-передачи – это документ, который подтверждает факт передачи товаров или услуг от компании-продавца фактору. Обычно в акте указывается дата передачи, описание переданных товаров или услуг, а также их стоимость;

- Платежное поручение – это документ, который выписывается компанией-фактором для оплаты счета-фактуры. В нем указывается информация о реквизитах фактора и компании-продавца, сумма платежа, а также дата и номер счета-фактуры;

- Договор факторинга – это основной договор между компанией-продавцом и фактором, в котором оговариваются условия сделки. В договоре должны быть указаны сроки, ставки комиссии, порядок передачи дебиторских требований и прочее.

После создания всех необходимых документов, их нужно заполнить соответствующей информацией, например, указать дату, номер, сумму и прочие реквизиты. При заполнении документов следует учитывать, что они должны быть согласованы с ведомостями и другими документами компании, чтобы избежать расхождений в данных.

Для удобства отражения операций факторинга в программе 1С 8.3 можно использовать специальные журналы и регистры, которые позволяют учесть все финансовые операции и автоматически формировать отчеты, как по фактическим операциям, так и по остаткам долгов.

Таким образом, для правильного отражения факторинга в программе 1С 8.3 необходимо иметь представление о финансовых документах, использовать соответствующие журналы и регистры, а также учитывать особенности каждой конкретной сделки. Это позволит корректно отразить операцию факторинга и вести учет долгов и платежей компании.

Как контролировать и анализировать операции факторинга

Первым шагом в контроле операций факторинга является создание соответствующих счетов в плане счетов бухгалтерии. Обычно для факторинга выделяются два счета: счет «Дебиторская задолженность по факторингу» и счет «Финансовые расходы по факторингу». Необходимо также установить связи между этими счетами и счетами клиентов и банков, участвующих в факторинговых сделках.

После создания счетов необходимо осуществить правильное отражение факторинговых операций в документах бухгалтерии. Для этого можно использовать специальные регистры, такие как «Финансирование дебиторов» и «Дебиторская задолженность». Регистр «Финансирование дебиторов» позволяет отслеживать все операции факторинга, а регистр «Дебиторская задолженность» позволяет отразить суммы задолженности по факторингу.

После отражения факторинговых операций в документах бухгалтерии можно провести анализ этих операций. Для этого можно использовать отчеты и аналитику, предусмотренные в 1С 8.3 Бухгалтерии. Например, можно построить отчеты по дебиторской задолженности и финансовым расходам, связанным с факторингом. Это поможет увидеть общую картину по факторинговым операциям и провести анализ эффективности и стабильности факторинговых сделок.

Также важно контролировать сроки платежей по факторингу и своевременно получать отчеты от факторинговой компании. В 1С 8.3 Бухгалтерии можно настроить уведомления о сроках платежей и автоматическую загрузку отчетов из электронного виде с помощью специальных модулей интеграции

Таким образом, контроль и анализ операций факторинга в 1С 8.3 Бухгалтерии помогут бизнесу сохранить финансовую стабильность и эффективность. Отражение операций в соответствующих счетах и регистрах, а также использование отчетов и аналитики позволят увидеть полную картину по факторингу и принять своевременные меры для оптимизации и улучшения этого финансового инструмента.

Факторинг: понятие и виды

Факторинговые услуги предоставляют банки или специализированные организации (факторы). Заключаются эти услуги в том, что за определенную сумму вознаграждения (комиссии), фактор передает клиенту денежные средства в счет предстоящих оплат от покупателей. Такое финансирование под уступку денежного требования и называют факторингом.

Гражданские правоотношения между фактором (финансовым агентом) и клиентом регламентируются нормами главы 43 Гражданского кодекса РФ «Финансирование под уступку денежного требования». В соответствии со статьей 824 ГК РФ по договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику). При этом денежное требование вытекает из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование.

Денежное требование к должнику может быть уступлено клиентом финансовому агенту также в целях обеспечения исполнения обязательства клиента перед финансовым агентом.

Обязательства финансового агента по договору финансирования под уступку денежного требования могут включать ведение для клиента бухгалтерского учета, а также предоставление клиенту иных финансовых услуг, связанных с денежными требованиями, являющимися предметом уступки.

Предметом уступки, под которую предоставляется финансирование, может быть (ст. 826 ГК РФ):

Различают следующие виды факторинга:

При классическом факторинге поставщик (клиент) получает финансирование от фактора в обмен на уступку денежного требования к покупателю за отгруженные товары (оказанные услуги). Покупателя уведомляют об уступке в обязательном порядке. В случае неис-полнения покупателем обязательства перед фактором, задолженность погашается клиентом (поставщиком).

Конфиденциальный факторинг является разновид-ностью классического. Отличие между ними заключается в отсутствии обязательного уведомления покупателя об уступке денежных требований фактору. При этом необходимым условием является перевод денежных средств покупателем на счет в банке, предоставляющем услугу конфиденциального факторинга.

При бездокументарном факторинге первичные документы, подтверждающие отгрузку, фактору предоставлять не нужно. Весь документооборот осуществляется в электронном виде.

Наличие регресса предполагает, что в случае, если покупатель (дебитор) откажется от выплаты задолженности, фактор вправе потребовать от клиента (поставщика) возврата суммы выплаченного финансирования с учетом факторинговой комиссии. В этом случае поставщик выступает поручителем перед факторинговой компанией. Стоимость услуг регрессного факторинга обычно существенно ниже, чем безрегрессного. Именно поэтому он получил наибольшее распространение.

При безрегрессном факторинге все риски возможного неисполнения обязательств покупателем берет на себя фактор. Соответственно, если покупатель (дебитор) впоследствии отказывается выплачивать задолженность, фактор не может обратиться к поставщику с требованием о ее погашении.

Отдельно необходимо выделить реверсивный факторинг. Его также называют «закупочным» и «обратным».

Он отличается от классического тем, что договор с фактором заключает не поставщик, а покупатель. Соответственно, и комиссию фактору уплачивает он же (если иное не предусмотрено трехсторонним договором факторинга).

Такие договоры заключаются, если у компании-покупателя ограничена возможность получения отсрочки, либо ее срок необходимо увеличить.

Среди преимуществ договора факторинга можно отметить следующее:

Основным недостатком факторинговых услуг является то, что они стоят дороже кредита.

Как защитить свою компанию от рисков при использовании факторинга в 1С 8.3

Один из основных рисков – это риск неплатежей со стороны дебиторов. Когда компания продает свои дебиторские обязательства факторинговой компании, она переносит риск возможной неплатежеспособности дебиторов на саму факторинговую компанию. Однако, если факторинговая компания не сможет взыскать задолженность с дебитора, то риск возникновения убытков будет лежать на компании-продавце.

Чтобы минимизировать риски, связанные с неплатежами, компания может принять следующие меры:

1. Тщательно проверять кредитоспособность покупателей

Перед тем, как начать сотрудничество с новым покупателем, необходимо провести анализ его финансового состояния и репутации. Это поможет определить вероятность неплатежей и принять решение о риске, связанном с сотрудничеством.

2. Подписать страховку дебиторской задолженности

Страховка дебиторской задолженности поможет компании защититься от неплатежей и убытков, связанных с ними. В случае, если страховой случай наступает, компания переходит права требования к страховой компании и получает возмещение убытков.

3. Анализировать и контролировать финансовое состояние дебиторов

Необходимо постоянно контролировать финансовое состояние дебиторов и своевременно реагировать на возможные изменения. Это позволит оперативно обнаруживать риски неплатежей и принимать меры по их минимизации.

4

Составлять юридически обоснованные договоры

Важно составлять договоры с дебиторами таким образом, чтобы они были юридически обоснованными и предусмотрели все возможные риски, связанные с неплатежами. Также нужно предусмотреть механизмы обращения в суд в случае необходимости.

Применение этих мер поможет компании минимизировать риски при использовании факторинга в 1С 8.3. Однако, все равно необходимо тщательно изучить условия и требования факторинговых компаний, чтобы принять взвешенное решение о включении этой операции в бизнес-процессы компании.

Факторинг в 1С 8.3 бухгалтерия: основные понятия

Одним из заблуждений, связанных с факторингом, является то, что данный процесс является кредитованием. На самом деле, это неправильное утверждение: факторинг – это финансовый инструмент, который позволяет организации улучшить свою ликвидность и снизить риски образования дебиторской задолженности.

Дебиторская задолженность – это денежные средства, которые должны быть получены организацией от своих клиентов в течение определенного периода времени.

Основные понятия факторинга:

- Фактор – организация, осуществляющая факторинговые операции. Фактор может быть банком, факторинговой компанией или другой специализированной организацией.

- Клиент – организация, которая передает свои дебиторские требования фактору.

- Дебитор – клиент организации, который обязан оплатить свои долги.

- Вознаграждение фактора – комиссия, которую фактор получает за предоставление финансовых услуг.

- Лимит финансирования – максимальная сумма, которую фактор готов предоставить клиенту. Лимит определяется на основе оценки кредитоспособности клиента и стоимости его дебиторской задолженности.

Факторинг в 1С 8.3 бухгалтерия позволяет автоматизировать процессы, связанные с учетом и анализом дебиторской задолженности, формированием отчетов о финансовом состоянии организации и контролем за исполнением договоров факторинга. Это значительно облегчает управление финансовыми ресурсами и повышает эффективность работы бухгалтерии.

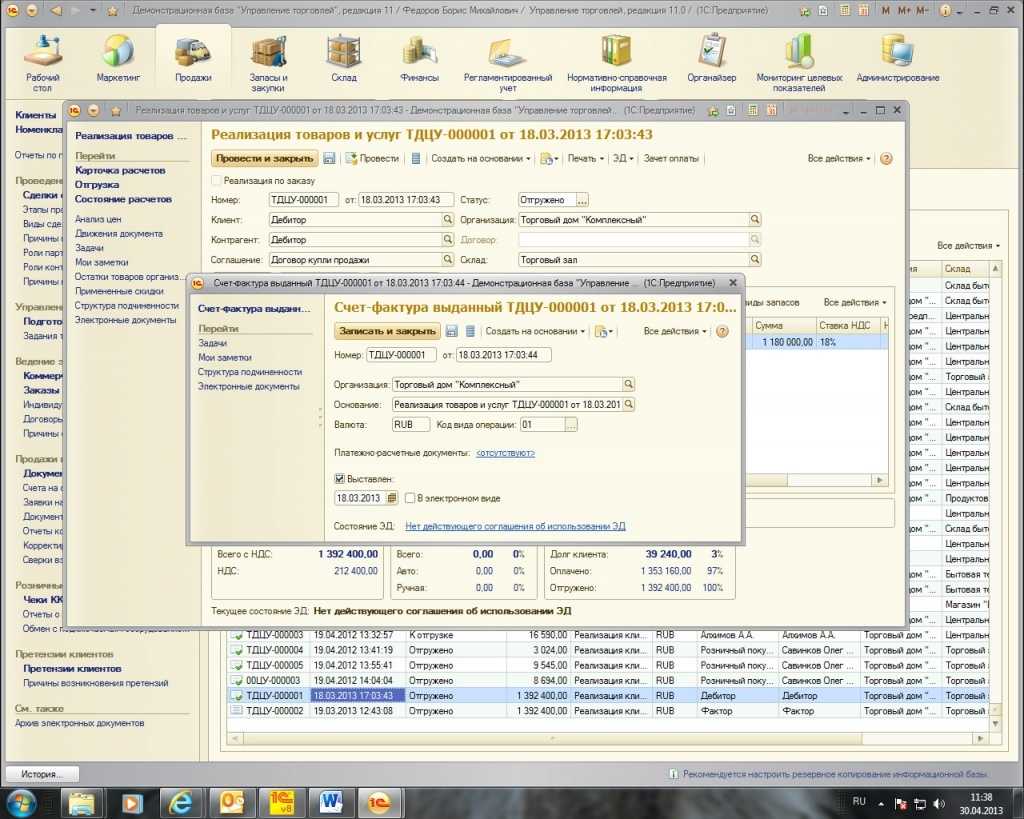

Оформление факторинговых операций в «1С:Управление торговлей 11»

Факторинг — это рискованный, но высокорентабельный банковский кредит под отгруженные товары, за который клиент платит обусловленный процент.

На сегодняшний день поставщики все чаще прибегают к такому виду услуг банка. В данной статье рассмотрим отражение операции факторинга, используемые поставщиком, в программе «1С:Управление торговлей 11».

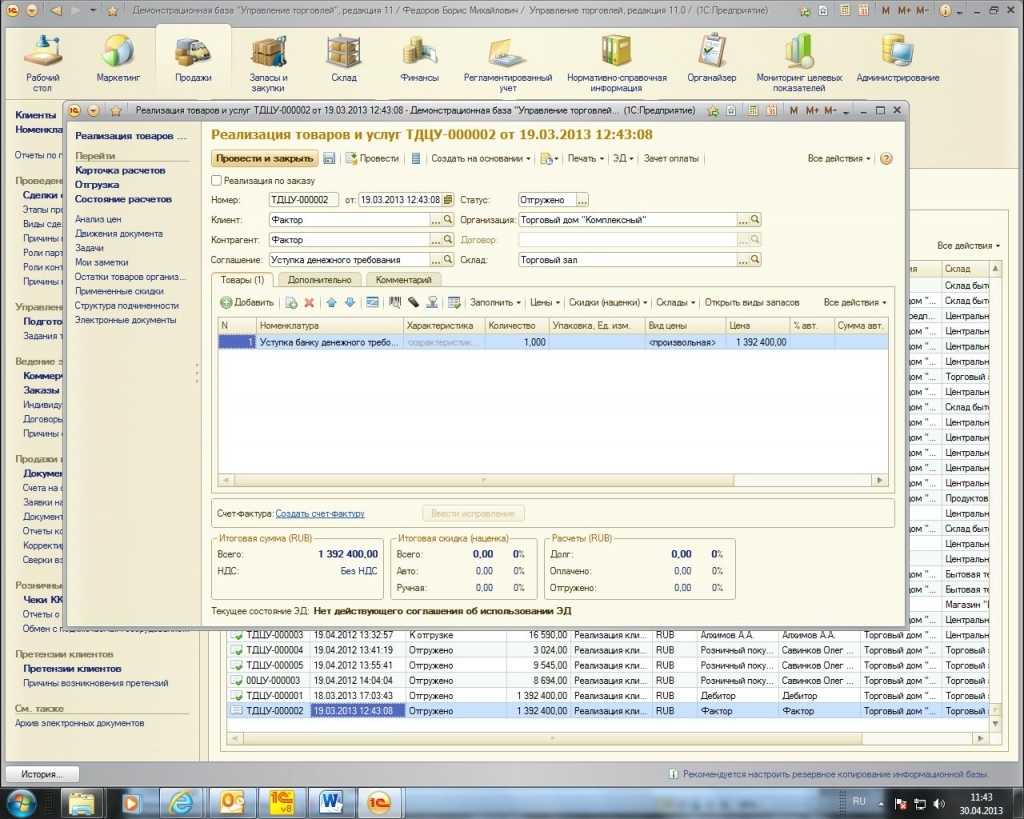

Рассмотрим условный пример. Торговая компания «Торговый дом «Комплексный» продала клиенту ООО «Дебитор» товар на общую сумму 1 392 400 руб. в том числе НДС 212 400 руб. Продажа товаров покупателю (дебитору) осуществляется стандартным образом с помощью документа «Реализация товаров и услуг» на основании которого выставляется счет-фактура выданный.:

Но вот оплачивать по данной накладной уже будет не клиент, а банк-фактор. Поставщик уступает банку денежное требование на всю сумму долга. Эту операцию можно приравнять к перепродаже долга клиента и отразить документом «Реализация товаров и услуг» как продажу услуги, например «Уступка банку денежного требования» на сумму 1 392 400 руб. Однако такая операция не облагается НДС и счет-фактуру выставлять нет необходимости:

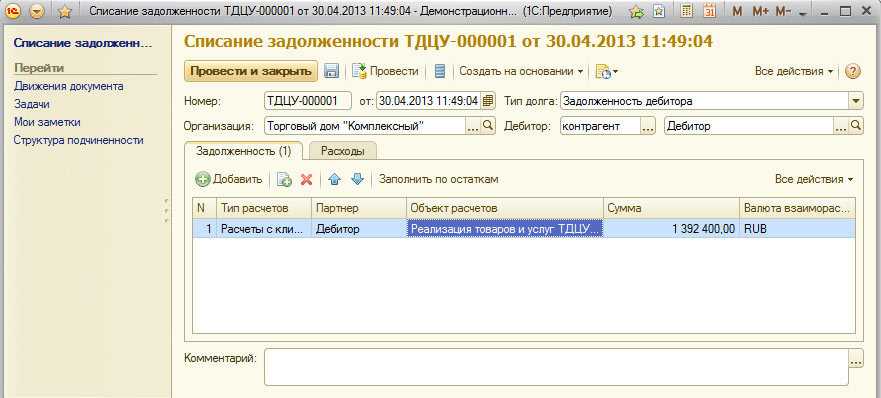

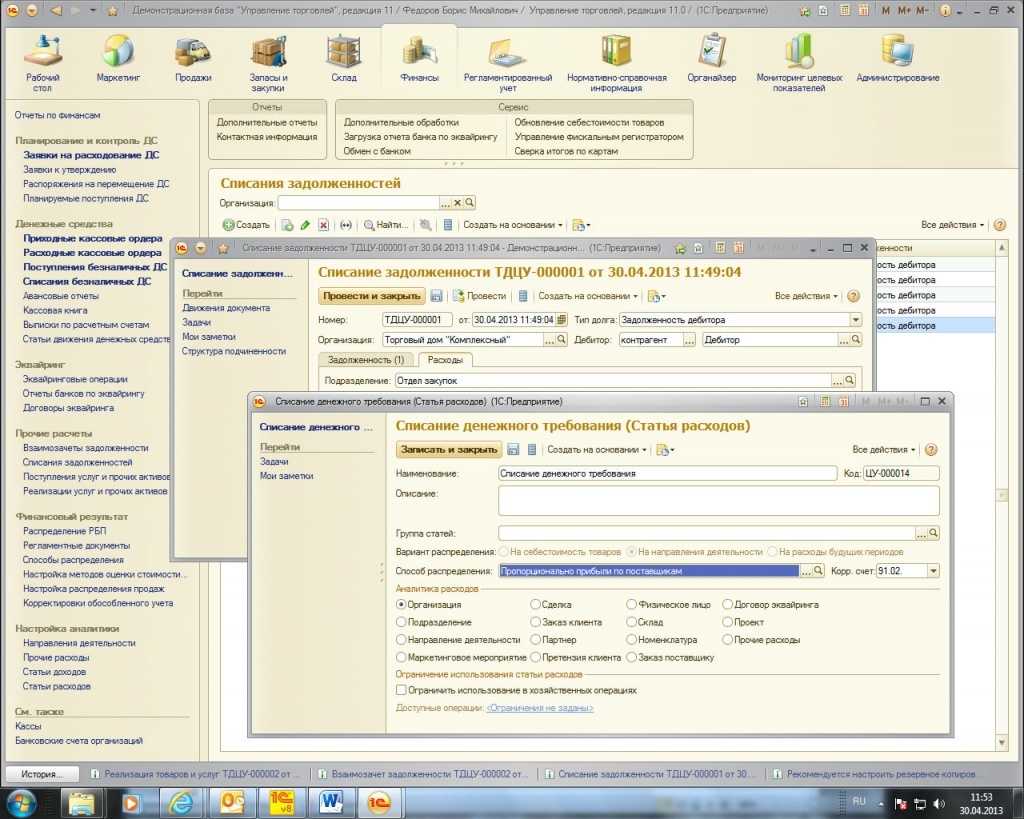

После того, как долг был переуступлен банку необходимо отразить списание денежного требования с покупателя на затраты по направлениям деятельности. Чаще всего в бухгалтерском учете это отражается как прочие расходы поставщика. В программе такую операцию необходимо отразить с помощью документа «Списание задолженности» с типом долга «Задолженность дебитора». В качестве дебитора необходимо указать покупателя ООО «Дебитор», документ можно заполнить автоматически по кнопке «Заполнить по остаткам»:

В качестве статьи затрат необходимо указать (или создать) необходимую статью расходов, указав каким образом эти затраты будут распределяться:

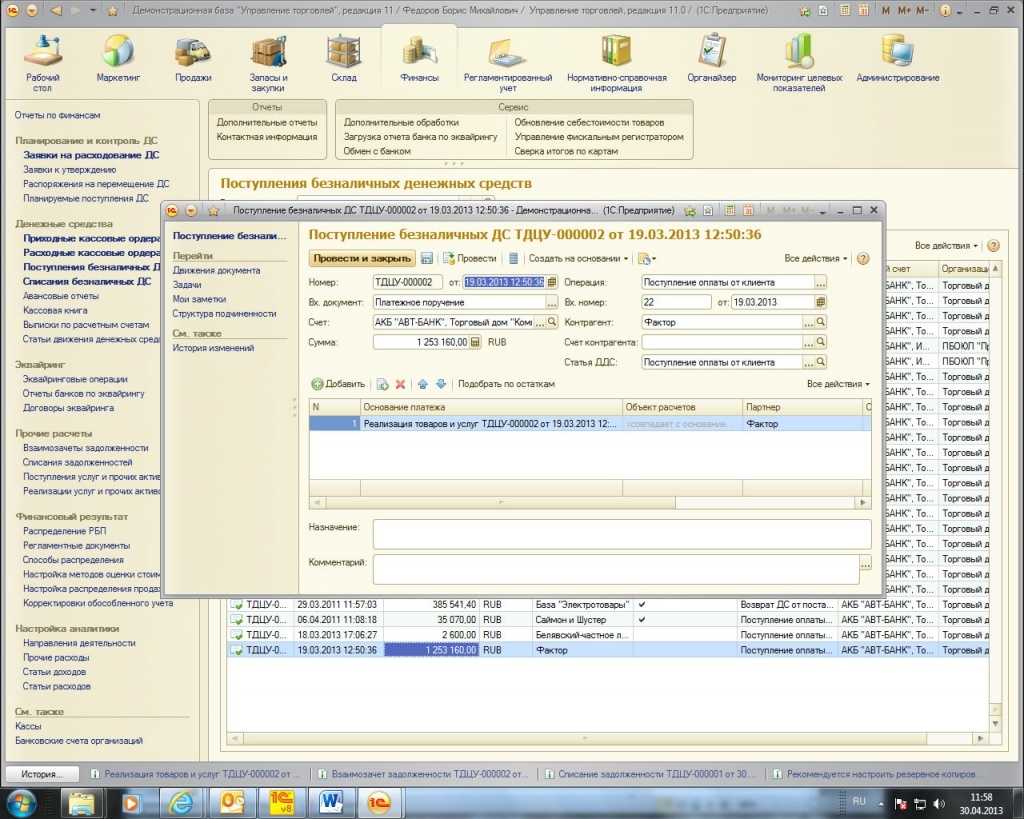

По договору факторинга банк перечисляет первую часть суммы долга. Перечисление банком денежных средств отражается как обычная оплата от покупателя с помощью документа «Поступление безналичных денежных средств».В качестве плательщика необходимо указать банк «Фактор», а в основании платежа документ, отражающий передачу права требования («Реализация товаров и услуг» для банка «Фактор»).

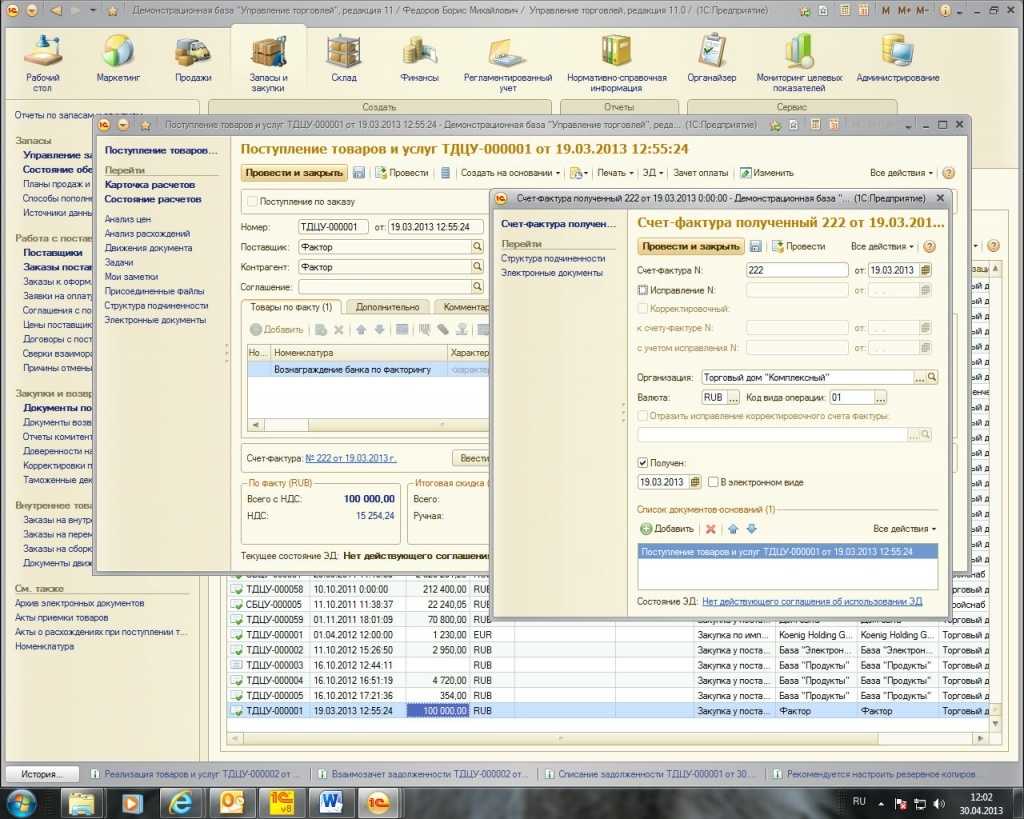

Банк-фактор оказывает свои услуги отнюдь не безвозмездно, а за определенный процент от сделки, при этом эти услуги облагаются НДС. В этом случае банк обязан предоставить поставщику счет-фактуру, который затем можно будет принять к вычету. Пусть наш банк «Фактор» удерживает 100 000 руб. за услуги факторинга, из них НДС на сумму 15 254,24 руб. Оказание услуг банка и отражение в учете затрат на вознаграждение банка-фактора отражается с помощью документа «Поступление товаров и услуг». На основании этого документа вводится счет-фактура.

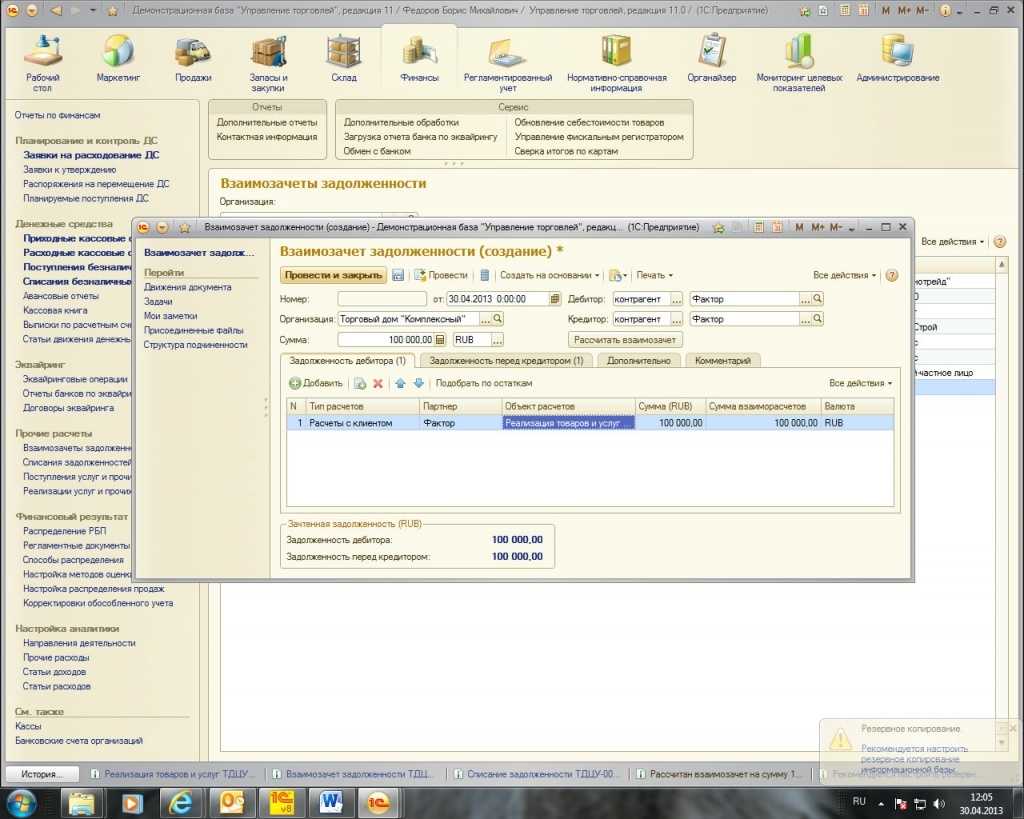

Банк перечисляет остаток денежных средств, за минусом своего вознаграждения. Поставщик «Торговый дом «Комплексный» должен банку «Фактор» 100 000 руб., начисленные в качестве вознаграждения за факторинговые услуги. При этом и банк «Фактор» должен поставщику «Торговый дом «Комплексный» 100 000 руб., т.к. по документу «Реализация товаров и услуг» переуступки права требования прошла оплата не на всю сумму. Чтобы перекрыть остаток долга оформляется документ «Взаимозачет задолженности», где в качестве и дебитора и кредитора должен быть указан банк-фактор. Документ может быть заполнен автоматически по кнопке «Подобрать по остаткам», при этом на вкладке «задолженность дебитора» должен быть отражен остаток по переуступке долга, а на вкладке «задолженность кредитора» документ, отражающий начисление вознаграждения фактору:

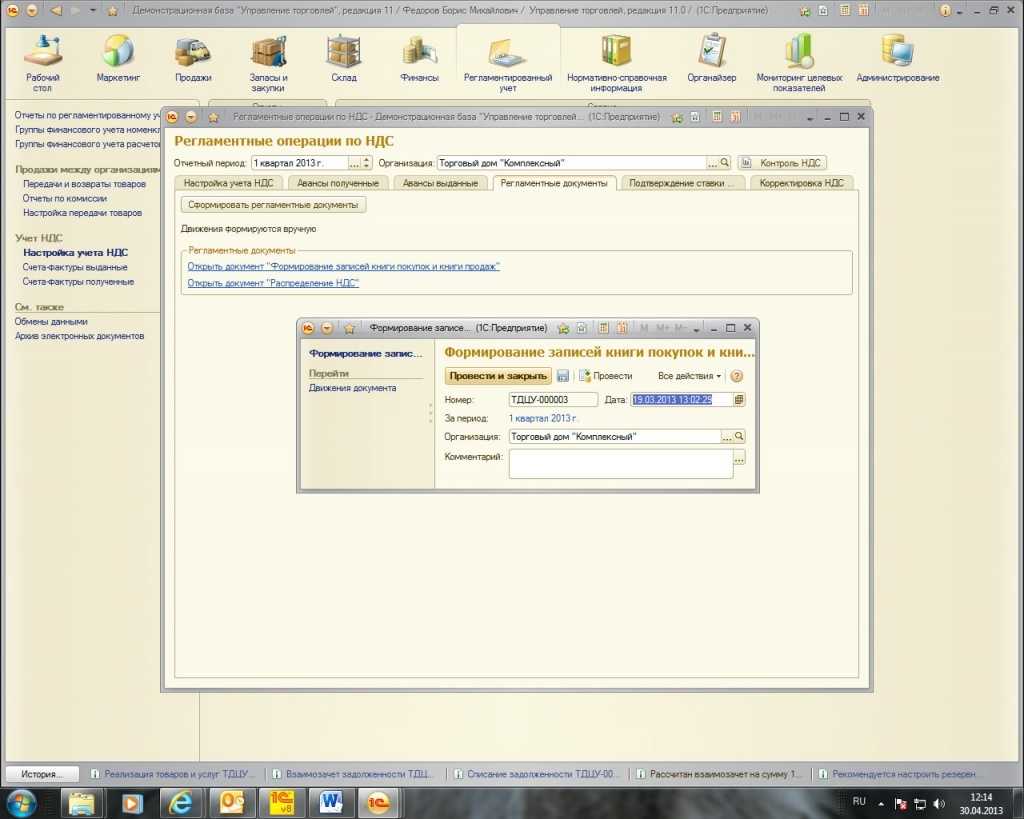

Для принятия к вычету суммы НДС с вознаграждения необходимо оформить регламентированный документ «Формирование записей книги покупок»:

Предложенный алгоритм работы, полностью соответствует рекомендациям по ведению бухгалтерского учета факторинговых операций. Поэтому при выгрузке данных в программу «1С:Бухгалтерия 8» у Вас не должно возникнуть проблем с формированием проводок.

Однако, следует иметь ввиду, что документ «Реализация товаров и услуг», оформленная для переуступки долга фактору будет формировать дополнительные записи в регистрах и увеличивать обороты, например, в отчете валовая прибыль. Отчеты в программе гибко настраиваются, поэтому всегда можно сделать необходимые настройки и установить отбор по договору факторинга.

Факторинг в 1С 8.3 Бухгалтерия — как отразить продавцу

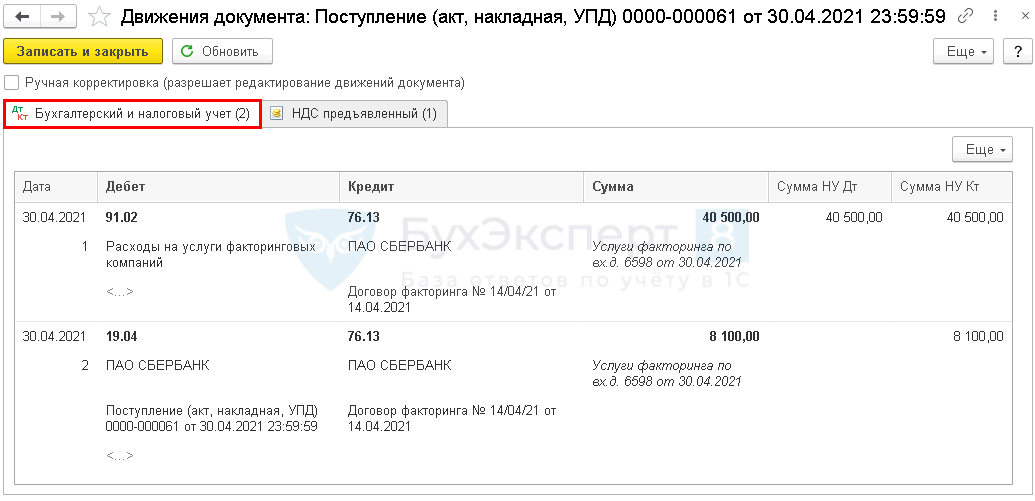

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| 14 апреля | 76.13 | 91.01 | 1 000 000 | 1 000 000 | 1 000 000 | Выручка от реализации права требования | Передача задолженности на факторинг |

| 91.02 | 62.01 | 1 200 000 | 1 200 000 | 1 200 000 | Списание дебиторской задолженности | ||

| 14 апреля | — | — | 1 000 000 | — | — | Составление СФ на реализацию права требования | Счет-фактура выданный на реализацию |

| — | — | — | — | — | Отражение НДС в Книге продаж | ||

| 30 апреля | 76.13 | 1 000 000 | 1 000 000 | 1 000 000 | Поступление оплаты от фактора | Поступление на расчетный счет — Оплата от факторинговой компании | |

| 30 апреля | 91.02 | 76.13 | 40 500 | 40 500 | 40 500 | Учет затрат на услуги фактора | Поступление (акт, накладная, УПД) — Услуги |

| 19.04 | 76.13 | 8 100 | 8 100 | Принятие к учету НДС |

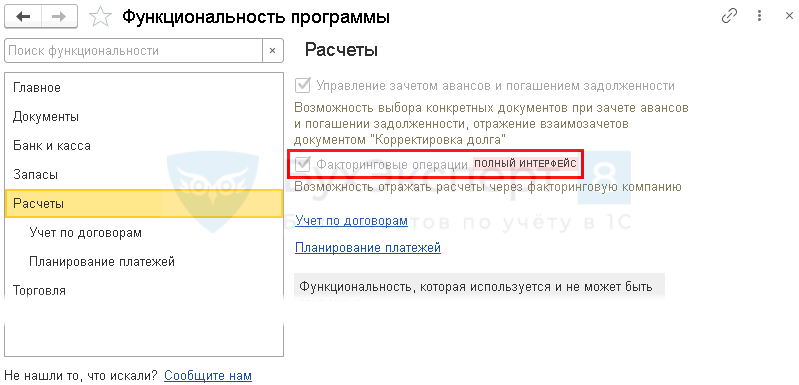

Настройка факторинга в 1С

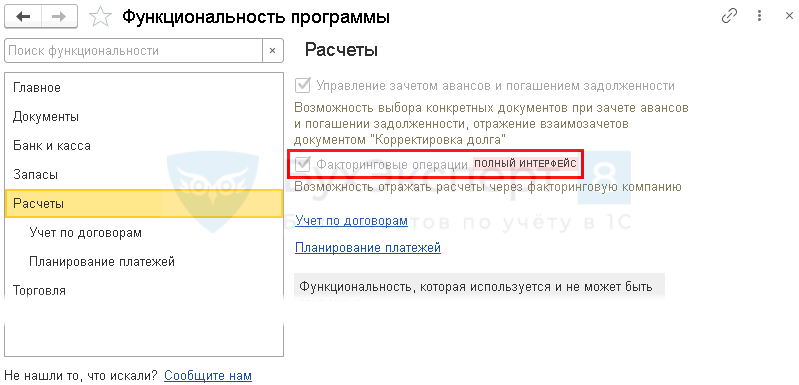

Чтобы в 1С 8.3 Бухгалтерия появились документы по учету факторинга, установите флажок Факторинговые операции в разделе Главное — Функциональность — Расчеты.

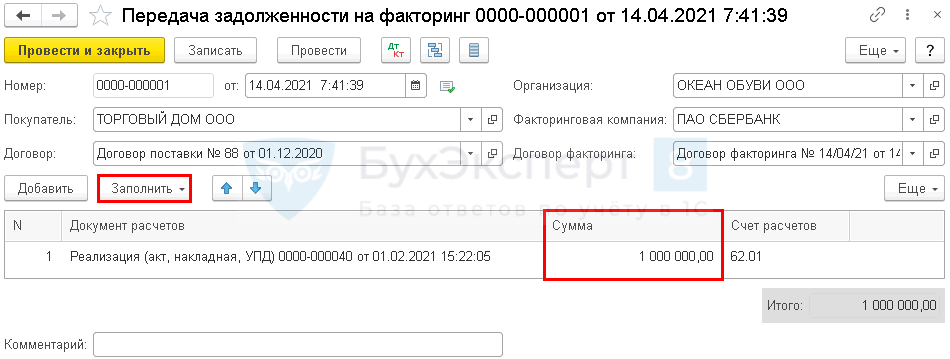

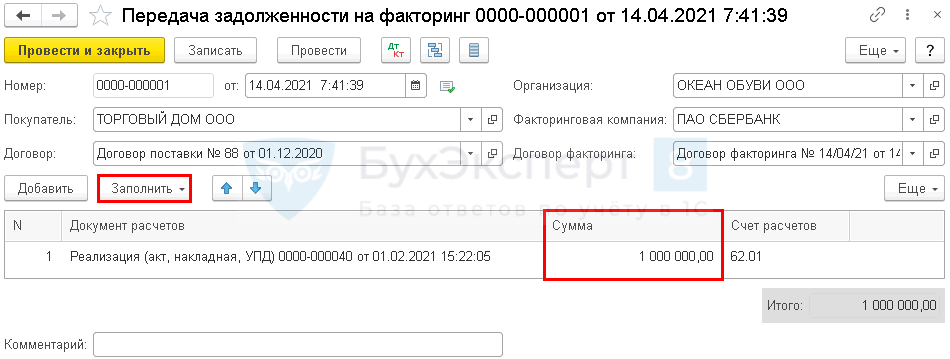

Передача задолженности на факторинг в 1С 8.3

На момент подписания с банком договора факторинга оформите стандартный документ в 1С Передача задолженности на факторинг в разделе Продажи.

Укажите в шапке:

- Покупатель — должник;

- Договор — договор с должником, по которому продается задолженность;

- Факторинговая компания — финансовый агент (фактор);

-

Договор факторинга

Вид договора — С факторинговой компанией.

— договор с фактором:

По кнопке Заполнить табличная часть заполнится задолженностью покупателя по данному договору. Оставьте строку с задолженностью, которую передаете фактору.

В графе Сумма укажите вручную сумму, за которую продаете долг (в нашем примере 1 000 000 руб.)

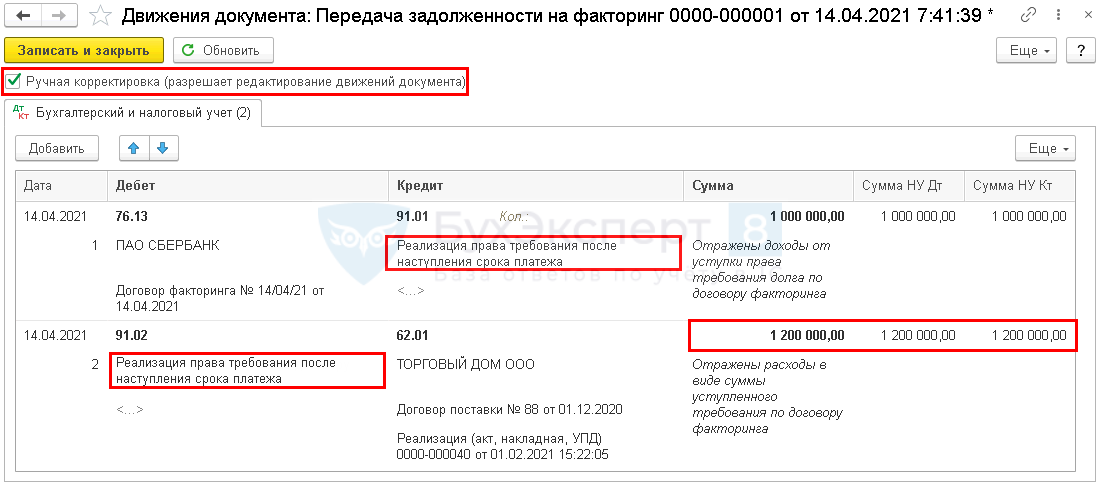

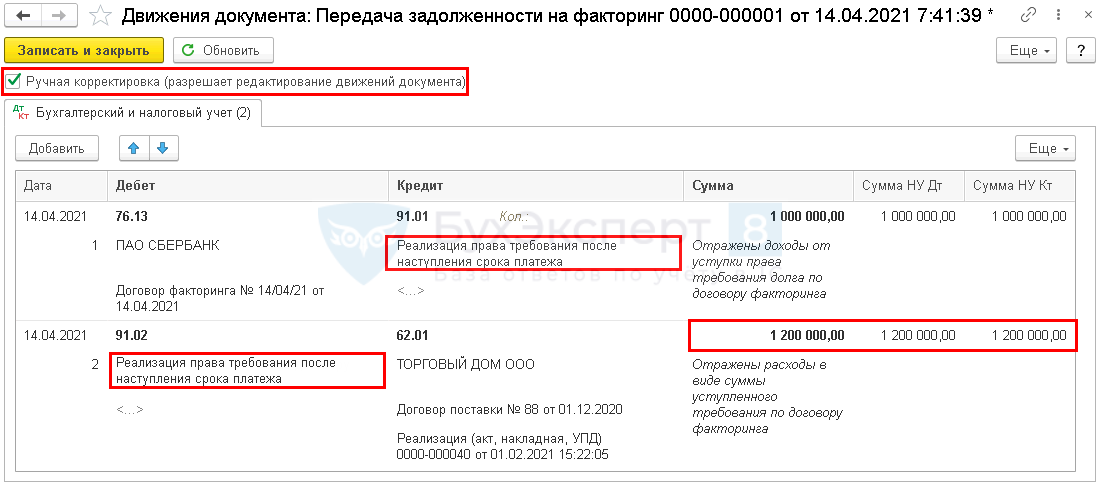

Факторинг проводки в 1С

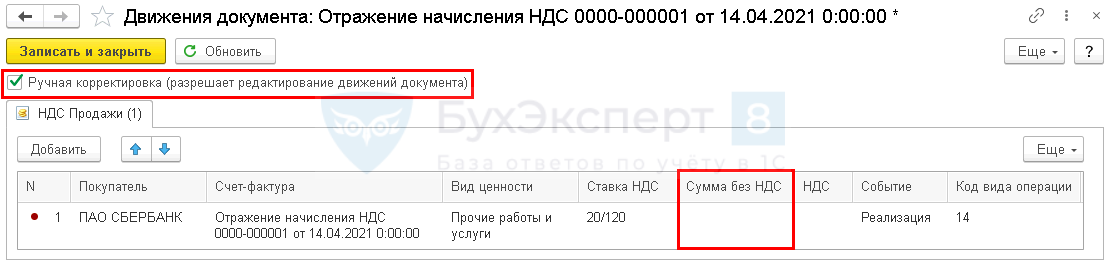

Установите флажок Ручная корректировка (разрешает редактирование движений документа) и внесите изменения вручную:

- субконто по счетам 91.01 и 91.02 измените на статью Прочих доходов и расходов Реализация права требования после наступления срока платежа:

- Сумма, Сумма НУ Дт, Сумма НУ Кт — укажите сумму дебиторской задолженности в НДС (в нашем примере — 1 200 000 руб.).

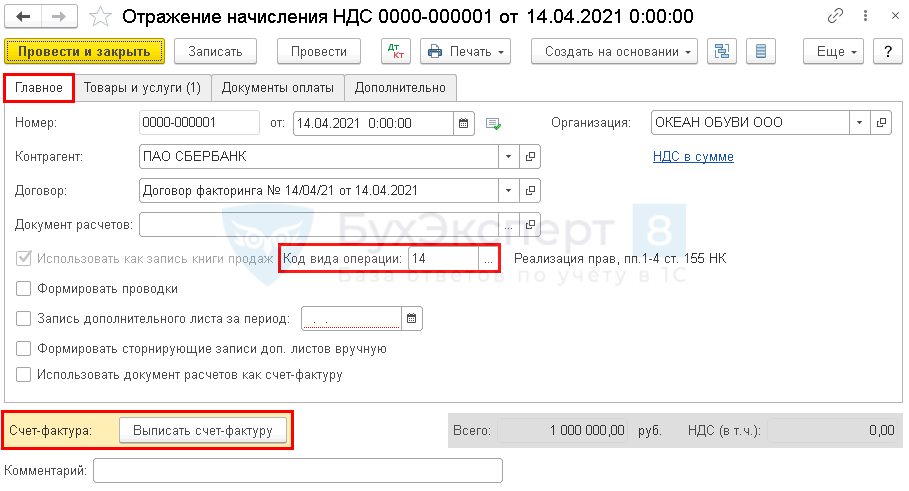

Составление СФ

Несмотря на то, что база для начисления НДС отсутствует, нужно отразить в книге продаж счет-фактуру по реализации права требования с налоговой базой и суммой НДС, равными нулю (Письмо Минфина РФ от 05.11.2019 N 03-07-11/84894). Для этого используйте документ Отражение начисления НДС в разделе Операции.

На вкладке Главное заполните поля с указанием фактора, договора с ним и укажите Код вида операции — «Реализация прав…».

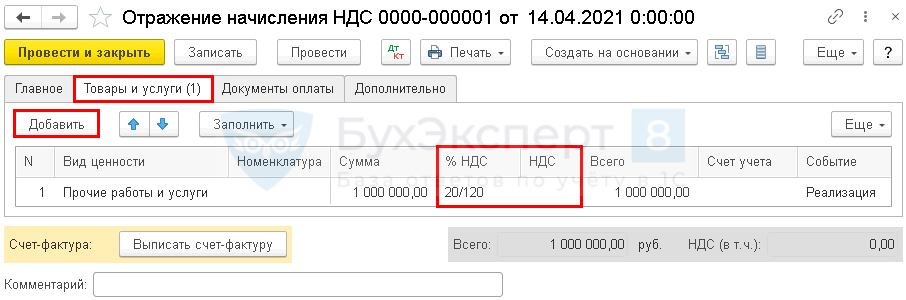

На вкладке Товары и услуги заполните табличную часть:

- Вид ценности — Прочие работы и услуги;

- %НДС — расчетная ставка 20/120;

- НДС — обнулите графу.

- Событие — Реализация.

Выпишите счет-фактуру по кнопке внизу документа.

Проводки

Установите флажок Ручная корректировка (разрешает редактирование движений документа) и в регистре НДС продажи обнулите графу Сумма без НДС.

Проверьте и книги продаж (Отчеты — Книга продаж).

Поступление финансирования

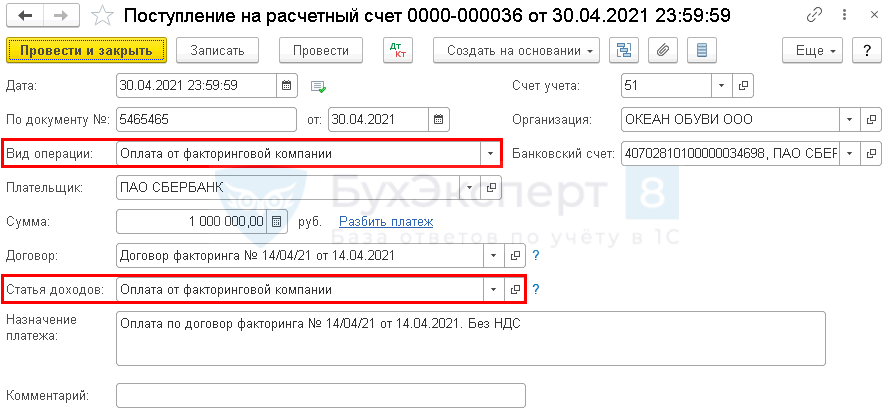

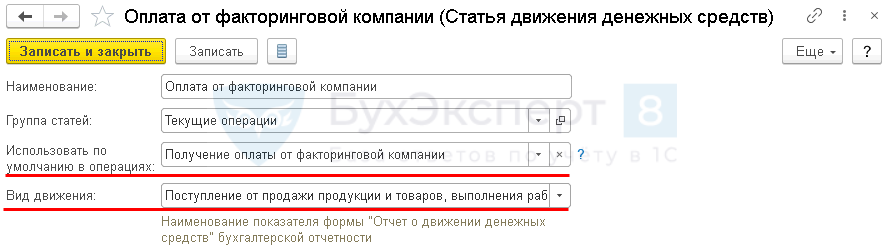

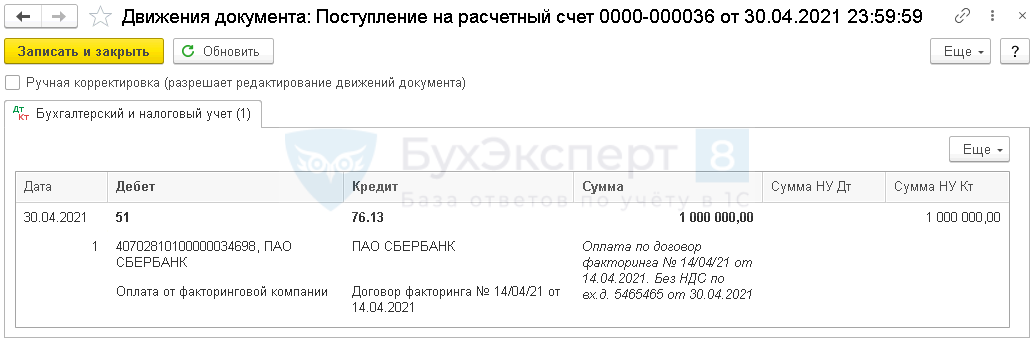

Когда деньги от фактора поступят на расчетный счет, проведите документ Поступление на расчетный счет вид документа Оплата от факторинговой компании в разделе Банк и касса.

При указании вида операции Статья доходов автоматически устанавливается Оплата от факторинговой компании.

Проводки

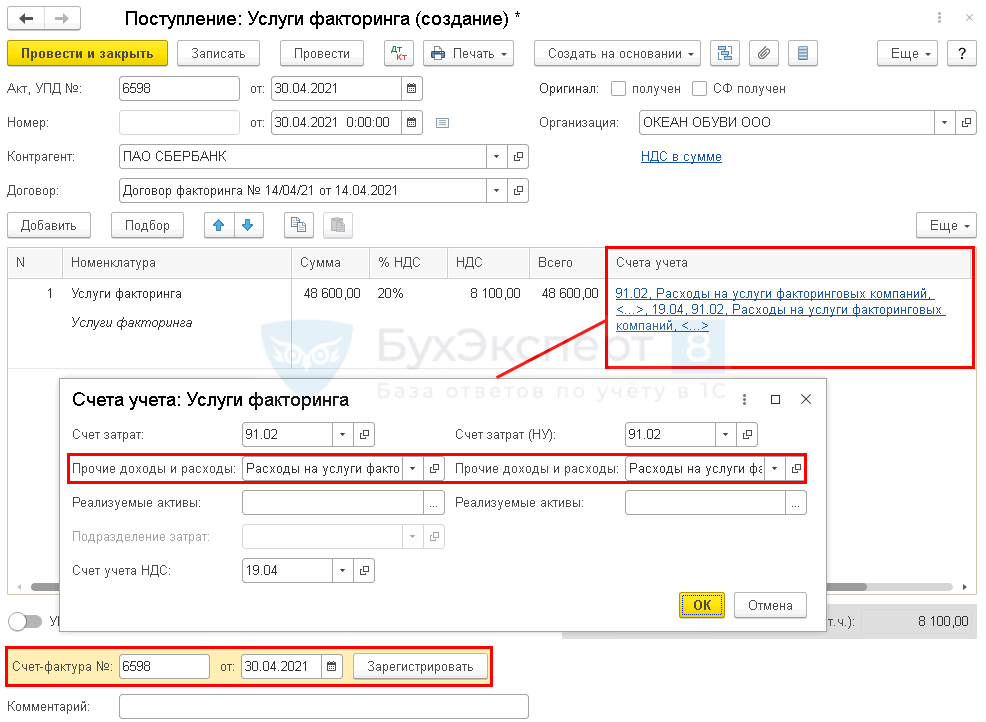

Поступление услуг факторинга

Акт на услуги финансового агента в 1С отразите аналогично другим услугам документом Поступление (акты, накладные, УПД) вид операции Услуги факторинга.

В графе Счет учета при установке данного вида операции устанавливается автоматически:

-

Прочие доходы и расходы — Расходы на услуги факторинговых компаний

Вид статьи — Расходы на услуги банков.

:

Факторинг проводки в 1С

Укажите реквизиты счета-фактуры и нажмите кнопку Зарегистрировать внизу документа поступления услуг факторинга.

Если в документе Счет-фактура полученный на поступление установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Операции с дебиторской задолженностью при факторинге в 1С 8.3

Для корректного отражения операций с дебиторской задолженностью при факторинге в программе 1С 8.3 бухгалтерия необходимо учесть несколько важных моментов:

1. Создание соответствующей операции факторинга в программе 1С 8.3

Для начала, необходимо создать специальную операцию факторинга в программе 1С 8.3. В данной операции должны быть указаны все основные детали сделки, такие как сумма факторинга, сроки, проценты и др.

2. Отражение передачи дебиторской задолженности

Для отражения передачи дебиторской задолженности в программе 1С 8.3 необходимо провести соответствующую операцию. В результате данной операции дебиторская задолженность передается фактору, а на счете дебиторов у компании сумма задолженности уменьшается.

3. Учет процентов по факторингу

При факторинге компания обязана оплатить фактору определенный процент за предоставленные финансовые услуги. Для отражения данной операции в программе 1С 8.3 необходимо провести соответствующую операцию, записав в нее сумму оплаченных процентов и указав соответствующий счет взаиморасчетов.

4. Отражение получения денежных средств от фактора

После того, как фактор выплатил компании сумму факторинга, необходимо отразить данную операцию в программе 1С 8.3. Для этого нужно создать соответствующую операцию, указав получение денежных средств от фактора и соответствующий счет.

В результате правильного отражения операций с дебиторской задолженностью при факторинге в программе 1С 8.3, компания сможет достоверно учитывать все финансовые потоки, связанные с данной операцией.