Как оценить экономическую эффективность

13.01.2021

4 мин

11413

Определение. Модель Дюпона (The DuPont System of Analysis) – метод финансового анализа через оценку ключевых факторов, определяющих рентабельность организации (ROE). С ее помощью исследуют динамику ключевых показателей эффективности компании:

оборачиваемость чистых активов

рентабельность активов (ROA)

рентабельность собственного капитала (ROE)

экономический рост компании (SG)

средневзвешенную стоимость капитала (WACC)

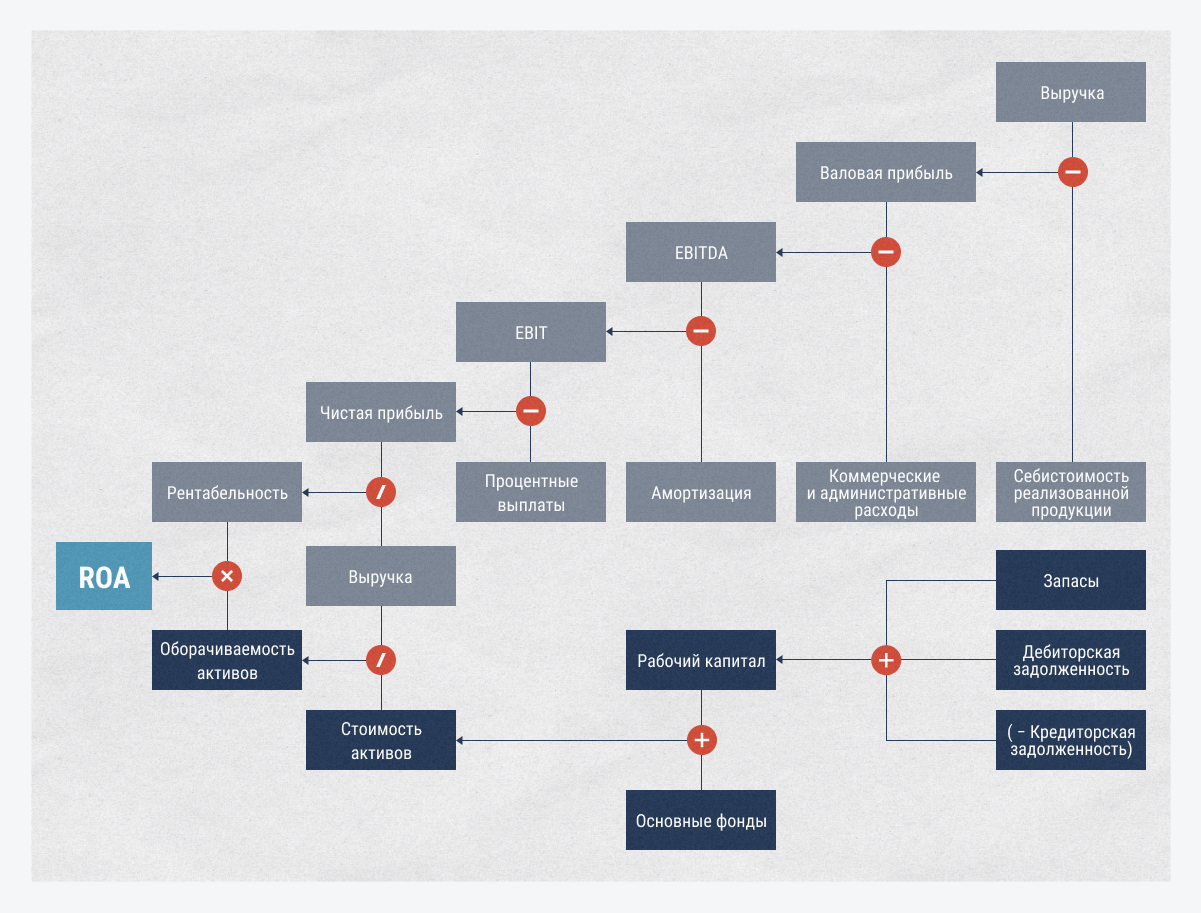

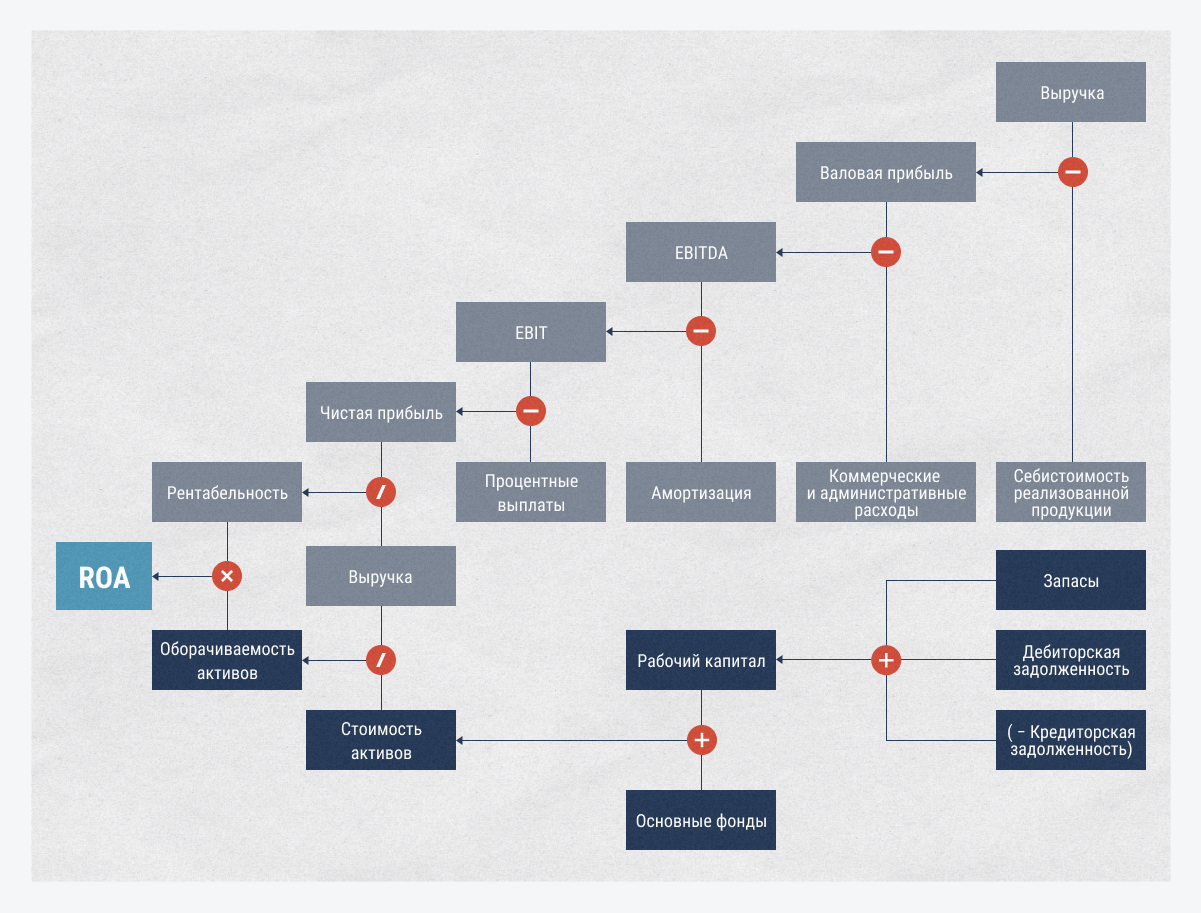

Модель Дюпона используется для определения рентабельности активов

На сегодняшний день существует три вида модели Дюпона, формула каждой из которых отличается количеством факторов, используемых для нахождения оценки (двух-, трех- и пятифакторные модели).

Двухфакторная модель определяет влияние двух факторов на рентабельность активов (ROA):

ROS (Return On Sales) – коэффициент рентабельности продаж, показывающий способность организации генерировать прибыль на каждый рубль выручки;

Kоа – коэффициент оборачиваемости активов, показывающий степень эффективности, с которой организация использует свои активы для генерации выручки.

Но наибольшее распространение получила трехфакторная модель рентабельности собственного капитала (ROE):

LR (Leverage ratio) – коэффициент капитализации (финансового левериджа), показывающий степень использования долгового финансирования. Чем выше его значение, тем выше риск и неопределенность ожидаемой рентабельности собственного капитала.

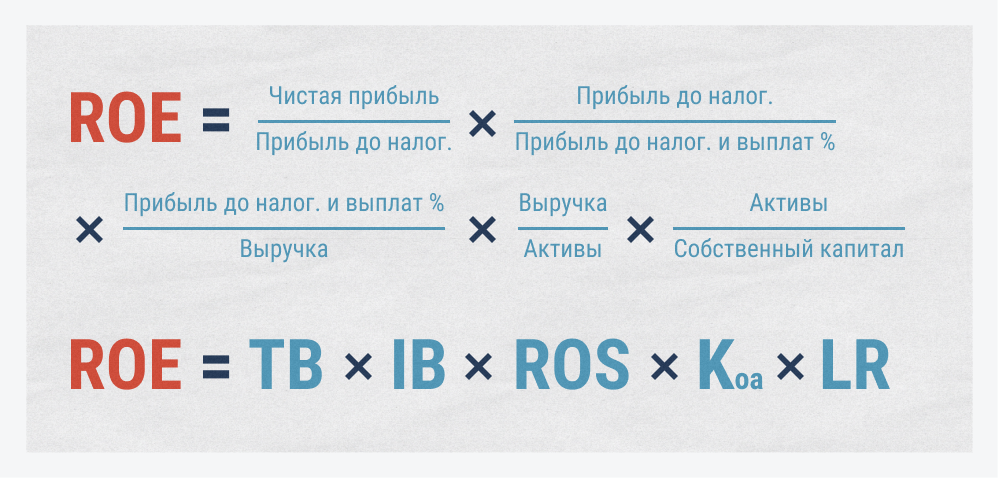

Пятифакторная модель DuPont более подробна. С ее помощью можно дополнительно оценить влияние налоговой ставки и процентов по заемному капиталу.

TB (Tax Burden) – коэффициент налогового бремени,

IB (Interest Burden) – коэффициент процентного бремени.

История. Модель разработана в 1919 году компанией DuPont на основе концепции взаимосвязанных показателей Альфреда Маршалла, описанной им в книге «Элементы отраслевой экономики» в 1892 году. Инициатором ее создания считается электротехник Фрэнк Дональдсон Браун, который пришел в DuPont на должность продавца, а впоследствии помог своей компании приобрести 23% акций General Motors и привести в порядок финансы этого автогиганта. Вклад Брауна в успех GM привел к тому, что модель Дюпона стала доминирующей в финансовом анализе компаний США до 1970-х годов. С ее помощью впервые удалось связать в одну структуру показатель ROA, характеризующий отдачу, получаемую от вложенных в деятельность организации средств, и два факторных показателя – рентабельность продаж и ресурсоотдачу.

Применение. Модель фокусирует на повышении эффективности через работу с показателями. Она является сильным аналитическим инструментом, отвечающим на вопрос, почему та или иная компания приносит больше прибыли, чем ее конкуренты, и помогает инвесторам снизить свои риски. Но даже если ROE компании не меняется, модель все равно может быть полезна. Допустим, ROE остался неизмененным, а компания опубликовала свои показатели. Анализ сможет выявить, что и рентабельность, и оборачиваемость активов упали – два негативных сигнала, и единственное, что поддержало ROE, это увеличение кредитного рычага.

Преимущества и ограничения. Модель позволяет оценить эффективность компании в сравнении с другими конкурентами внутри одного рынка, но точность анализа зависит от качества данных бухгалтерской отчетности.

Популярные вопросы о модели Дюпона

Что вам говорит анализ DuPont?

Модель Дюпона — это полезный метод, используемый для разложения различных факторов рентабельности капитала (ROE) для бизнеса. Это позволяет инвестору определить, какая финансовая деятельность больше всего способствует изменению рентабельности собственного капитала. Инвестор может использовать подобную модель для сравнения операционной эффективности двух аналогичных компаний.

В чем разница между трехфакторной и пятифакторной моделью Дюпона?

Существует две версии модели Дюпона: одна использует разложение ROE на 3 компонента, а другая — 5 компонентов. Трехфакторное уравнение разбивает ROE на три очень важных компонента:

Пятифакторная версия в свою очередь:

где: EBT — Прибыль до налогообложения S — Продажи А — Активы E — Капитал TR — Ставка налога

Почему это называется моделью DuPont?

В 1920-х годах американский химический и производственный гигант DuPont Corporation создал инструмент внутреннего управления, чтобы лучше понять, откуда взялась его операционная эффективность, а где ее не хватало. Разбивая ROE на более сложное уравнение, модель Дюпона показывает причины сдвигов в этом показателе.

Каковы ограничения использования модели Дюпона?

Хотя модель Дюпона может быть очень полезным инструментом для менеджеров, аналитиков и инвесторов, она не лишена своих недостатков. Расширяющий характер уравнений Дюпона означает, что для этого требуется несколько входных данных. Как и в случае с любым расчетом, результаты хороши ровно настолько, насколько хороши введенные данные. Модель Дюпона использует данные из отчета о прибылях и убытках и баланса компании, некоторые из которых могут быть не совсем точными. Даже если данные, используемые для расчетов, надежны, все же существуют дополнительные потенциальные проблемы, такие как сложность определения относительных значений. хороших или плохих соотношений по сравнению с отраслевыми нормами. Сезонные факторы, зависящие от отрасли, также могут быть важным фактором, поскольку они могут искажать соотношения. Например, некоторые компании всегда имеют более высокий уровень запасов в определенное время года. Различная практика бухгалтерского учета в компаниях также может затруднить точное сравнение.

Модель Дюпона (DuPont)

Рентабельность активов (экономическая рентабельность) определяется как отношение чистой прибыли к стоимости активов.

Запишем модель Дюпона, используя приведенные выше формулы расчета составляющих ее показателей. Формула примет следующий вид:

Чистая прибыль = Чистая прибыль ´ Выручка от реализации

стоимость активов выручка от реализации стоимость активов

Формула позволяет определить значение входящих в нее показателей обеспечения рентабельности активов и выявить причины достигнутого уровня прибыльности активов. Выяснить, что повлияло на рентабельность активов:

ü снижение либо ускорение оборачиваемости используемых активов;

ü рост или снижение рентабельности реализации;

ü оба фактора вместе.

Поскольку рентабельность реализации зависит от Ценового фактора и уровня затрат, можно проанализировать, за счет чего, в свою очередь, происходил ее рост или снижение. Таким образом, можно определить, что было наиболее значимым для предприятия в отчетном периоде и в течение ряда лет: рост цен или более эффективное использование имеющихся активов.

Результаты анализа могут использоваться для выбора варианта, между рентабельностью реализации и оборачиваемостью активов при прогнозировании соответствующего уровня прибыльности активов в целом.

Регулировать рентабельность активов можно, используя как рентабельность реализации, так и оборачиваемость активов. Так, при низкой скорости оборота активов, увеличить их рентабельность можно за счет роста цен либо снижения себестоимости продукции. При низкой рентабельности реализации следует увеличивать скорость оборота капитала предприятия.

Проведем факторный анализ с использованием Данной модели на примере отчетности условного предприятия. Предприятие ОАО “Транс” имело чистую прибыль в размере 3,3% или 3,3 копейки с каждого рубля, полученного за реализованные услуги. Оборачиваемость активов составила 0,5 раза, т.е. средства, вложенные в активы, обернулись 0,5 раза в течение года.

При этом была достигнута рентабельность активов в размере 1,7% (3,3% ´ 0,5).

Имея динамику данного показателя, можно увидеть, за счет чего изменялась рентабельность активов на протяжении ряда лет, т.е. за счет чего “держалось” предприятие: за счет роста цен, либо эффективного использования имеющихся активов. Так как данное предприятие практически не привлекало внешних источников финансирования, рентабельность собственного капитала составляет также приблизительно 1,7%.

При привлечении дополнительных источников финансирования в виде кредитов, предприятие могло бы повысить рентабельность собственного капитала при условии допустимых расходов по процентным платежам. Взятые в долг денежные средства повышают финансовые возможности предприятия-заемщика и будучи инвестированными в доходные проекты могут принести прибыль.

Рентабельность собственного капитала может быть рассчитана как произведение рентабельности активов на специальный мультипликатор, отражающий соотношение всех средств, авансированных в предприятие, и собственного капитала. При этом формула Дюпона примет следующий вид:

| Рентабельность собственного капитала | = | Рентабельность активов | ´ | Мультипликатор собственного капитала |

| или | ||||

| Рентабельность собственного капитала | = | Рентабельность активов | ´ | Активы собственный капитал |

Объединив данную формулу и приведенное выше уравнение Дюпона, получим расширенную формулу Дюпона:

Полученная модель выражает зависимость рентабельности собственного капитала от следующих факторов:

ü рентабельности реализации;

ü оборачиваемости активов;

ü финансового левериджа.

Под финансовым левериджем понимается механизм воздействия на сумму и уровень прибыли изменения соотношения собственных и заемных финансовых средств. То есть данная многофакторная модель позволяет определить, за счет чего изменяется рентабельность собственного капитала: за счет увеличения рентабельности реализации, эффективности использования активов, рационального использования собственного капитала либо совокупности этих факторов.

Формула Дюпона может быть использована при анализе финансового положения предприятия, позволяя оценить его ценовую политику, уровень расходов, степень использования активов и займов. Она также может быть применена при поиске путей достижения оптимального для предприятия уровня рентабельности активов и определения стратегии финансирования.

Date: 2015-07-11; view: 310; Нарушение авторских прав

| Понравилась страница? Лайкни для друзей: |

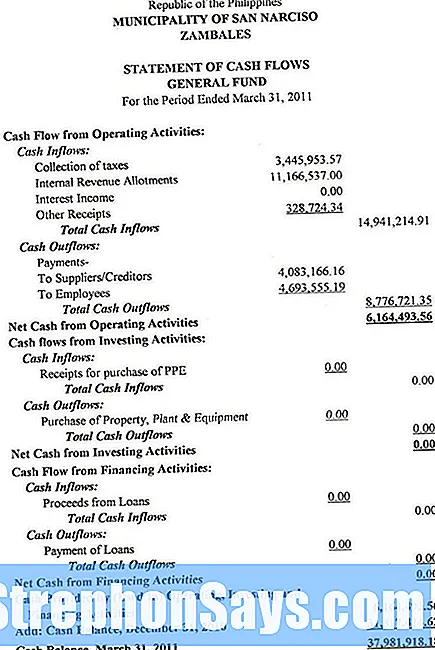

Что такое финансовая деятельность?

Финансовая деятельность фиксирует приток и отток денежных средств, которые приводят к изменению структуры капитала компании за счет привлечения нового капитала и выплаты выплат инвесторам. Денежный поток от финансовой деятельности показывает инвесторам финансовую устойчивость компании.

Выплаченные денежные дивиденды

Дивиденды в денежной форме — это часть прибыли, выплачиваемая акционерам за их инвестиции. Многие компании выплачивают дивиденды ежегодно, а некоторые также выплачивают промежуточные дивиденды.

Погашение займа

Погашение — это периодические выплаты заемных средств от кредиторов. Такие периодические платежи обычно включают в себя часть основной суммы и процентов.

Выкуп акций

Если компания считает, что выпущенные акции компании недооценены на рынке, то компания может выкупить акции. Это делается для того, чтобы послать рынку сигнал о том, что акции компании более ценны, чем текущая торговая цена.

Получение займа

Иногда, когда компании сталкиваются с проблемами ликвидности, можно получить займы для получения дополнительных финансовых средств.

Выпуск акций

Новые акции могут быть выпущены для новых инвесторов и существующих инвесторов, когда компания желает привлечь новый капитал. Акции могут быть выпущены как для физических, так и для юридических лиц.

МЕТОДЫ ПЛАНИРОВАНИЯ ВЫРУЧКИ

Общая сумма выручки от основной деятельности включает в себя выручку от реализации продукции, работ и услуг промышленного и непромышленного характера.

Чтобы определить выручку от реализации продукции, нужно знать объем реализации продукции в действующих ценах без НДС, акцизов, торговых, сбытовых скидок и экспортных тарифов для экспортируемой продукции.

Существует два метода определения плановой выручки:

- метод прямого счета;

- расчетный метод.

Метод прямого счета

Данный метод основан на гарантированном спросе. Базируется на том, что весь объем произведенной продукции рассчитывают на предварительно оформленный пакет заказов на предстоящий финансовый год (на основе договоров и заявок от заказчиков).

Такой способ планирования выручки наиболее достоверный, так как план выпуска и объем реализации продукции заранее увязаны с потребительским спросом, известны необходимый ассортимент и структура выпуска, установлены соответствующие цены. Здесь большое значение имеет уровень разработки номенклатуры продукции по видам, маркам, сортам, согласование с заказчиками их объема и цен на планируемый период.

Суть метода: по каждому виду изделий подсчитывают объем реализации в отпускных ценах, а затем результаты складывают. В данном случае выручку от реализации (В) можно определить по следующей формуле:

В = Р × Ц,

где Р — объем сопоставимой реализованной продукции;

Ц — цена единицы реализованной продукции.

Расчетный метод

Расчетный метод применяют в условиях неопределенности спроса на производимую предприятием продукцию. Основа метода — объем реализуемой продукции, корректируемый на входные и выходные остатки.

При использовании расчетного метода плановый размер выручки от реализации определяют исходя из величины ожидаемых остатков нереализованной продукции на начало и конец планового периода, а также из величины прогнозируемого выпуска товарной продукции в плановом периоде.

Поскольку в том или ином периоде произведенная товарная продукция реализуется не полностью, при планировании выручки от продаж учитывают объемы переходящих остатков на начало и конец планового периода, в результате чего планируемый объем реализации определяют по следующей формуле:

Впл = Он + ТП – Ок,

где Впл — планируемая выручка от реализации продукции;

Он — переходящие остатки на начало периода;

ТП — товарная продукция;

Ок — переходящие остатки на конец периода.

Рассчитаем выручку от реализации продукции (табл. 1).

Важный момент: расчет плановой величины выручки зависит от метода ее учета.

Определение плановой величины выручки по методу отгрузки и кассовому методу

При планировании выручки по отгрузке нереализованной считается только готовая продукция на складе на начало и конец планируемого периода. Величину выручки от реализации продукции по методу отгрузки в плановых финансовых расчетах можно определить по следующей формуле:

Впл = Тпл + О1 + О2,

где Впл — плановая величина выручки от реализации;

Тпл — величина прогнозируемого выпуска товарной продукции в плановом периоде;

О1 — изменение остатков готовой продукции на складе на конец планируемого периода по сравнению с началом в отпускных ценах;

О2 — изменение остатков товаров отгруженных на конец планируемого периода по сравнению с началом в отпускных ценах.

Если рассматривать кассовый метод планирования выручки, ожидаемые остатки нереализованной продукции на начало планируемого периода состоят из:

- готовой продукции на складе;

- товаров отгруженных, срок оплаты которых не наступил;

- товаров отгруженных, но не оплаченных в срок покупателями;

- товаров, находящихся на ответственном хранении у покупателей.

В составе остатков нереализованной продукции на конец планируемого периода учитывают:

- готовую продукцию на складе;

- отгруженные товары, срок оплаты которых не наступил.

При планировании остатков готовой продукции на начало планового периода предприятие не имеет исчерпывающих данных о фактической величине остатков, поэтому в расчет принимают ожидаемые остатки нереализованной продукции.

Стоимость остатков рассчитывают с помощью коэффициента пересчета, который представляет собой частное от деления объема продукции в ценах отчетного периода на производственную себестоимость продукции этого периода.

ОБРАТИТЕ ВНИМАНИЕ

Цены реализации в плановом периоде определяют на основе цен базового периода, которые корректируют на предполагаемые изменения в плановом периоде, в том числе с учетом спроса и предложения.

Электронная отчётность организаций

Право сдавать отчётность на бумаге сохраняется у некоторых категорий налогоплательщиков, но большинство отчётов контролирующие органы принимают только в электронном виде.

Например, 6-НДФЛ и РСВ на бумаге имеют право сдать только те организации, в которых среднесписочная численность сотрудников — 10 и менее человек. Отчёт 4-ФСС можно сдать на бумаге, если количество сотрудников не превышает 25 человек, а для отчётов в ПФР предел —24 человека. Все остальные работодатели сдают только электронную отчётность.

С 1 января 2022 года электронная форма обязательна и для отчётности в Росстат.

- https://finacademy.net/materials/article/finansovaya-otchetnost-prostym-yazykom

- https://www.1CashFlow.ru/finansovaya-otchetnost

- https://astral.ru/info/elektronnaya-otchetnost/obshchie-voprosy-otchetnost/formy-otchyetnosti/

Подписаться на новости

Получайте полезные статьи о финансах на

почту

Проводки для отражения использования прибыли

Организация распоряжается прибылью по собственному усмотрению, но даже в этом случае нужно соблюдать нормы учёта и формировать проводки.

Часто прибыль направляют на дивиденды, которые получают собственники пропорционально долям. Деньги списывают со счёта 84 на счёт 75 «Расчёты с учредителями». Если долей владеют сотрудники, то выплаченные им дивиденды списывают на счёт 70 «Расчёты с персоналом по оплате труда».

Например, если единственный учредитель организации «Чертёж» выделяет на дивиденды 700 тысяч рублей из финансового результата 2023 года, в учёт вносят проводку: Дт 84 / Кт 75 — 700 000.

Остальные средства можно потратить на формирование резерва, который в будущем пригодится для нужд компании или покрытия убытков. Для этого деньги со счёта 84 списывают на счёт 82 «Резервный капитал».

Например, в организации «Чертёж» решили оставшийся после выплаты дивидендов ФР направить в резерв. Операцию отразили проводкой: Дт 84 / Кт 82 — 1 334 400.

Если у предприятия есть непокрытый убыток, нераспределённую прибыль сразу тратят на его покрытие. Проводка: Дт 84 / Кт 84.

Использование на реальном примере

Теперь, когда у нас есть все коэффициенты, рассчитанные за 2 периода, мы можем проанализировать их изменение и сделать выводы: что произошло с компанией за год.

Первое, что бросается в глаза, – это высокий коэффициент финансового рычага (LR), который, однако, снизился в 2020 году в связи с приобретением основных средств.

Финансовый рычаг Дюпона показывает, какая часть активов финансируется за счет собственного капитала. Не следует путать это понятие с определением финансового рычага как кредитного плеча, которое показывает соотношение собственного капитала и заемных средств.

В 2020 году стоимость основных фондов составляет примерно треть от собственного капитала, при этом нераспределенная прибыль увеличилась так же – примерно на треть (48600/36672*100%).

А вот коэффициент процентного бремени снизился. Это произошло за счет того, что в 2020 году прочие расходы (т.е. затраты, не относящиеся напрямую к основной деятельности), стали намного меньше влиять на прибыль до налогообложения. Сравните доход от продаж (1243 тыс. руб.) и прибыль до вычета налога (7481 тыс. руб.) за 2019 год. Мы видим, что львиную долю дохода компания получала не за счет выручки от реализации, а за счет премий, полученных от поставщиков. Такая ситуация может складываться, но с бонусами лучше быть осторожнее, т.к. они не облагаются НДС, что может послужить поводом для налоговой проверки. В 2020 году этот дисбаланс был ликвидирован.

Что касается коэффициента налогового бремени, то по данным бухгалтерской отчетности его значение всегда будет около 0,8, т.к. ставка по налогу на прибыль в РФ – 20%. В некоторых случаях в расчете этого показателя могут участвовать финансовые санкции (пеня и штрафы).

Таким образом, ROE по формуле Дюпона увеличился в результате факторов:

- увеличения стоимости основных фондов;

- повышения рентабельности продаж;

- снижения налогового бремени.

Преимущества и недостатки модели DuPont

Преимущества

Анализ на основе методики Дюпона позволяет определить сильные и слабые стороны компании. Каждый слабый финансовый коэффициент может быть подвержен более глубокой декомпозиции, чтобы получить точное представление о причине слабости. Когда источники проблем определены, менеджмент компании может разработать мероприятия по повышению рентабельности собственного капитала, например, улучшить контроль над расходами, повысить эффективность управления активами, улучшить маркетинг и т.п.

Недостатки

Главным недостатком модели Дюпона является то, что для анализа используются данные финансовой отчетности, которая может быть искажена компании с целью сокрытия некоторых уязвимостей бизнеса. Другими словами, корректный результат может быть получен только в случае корректной подготовки финансовой отчетности.

Также данная методика наследует недостаток, присущий любой системе анализа на основе финансовых коэффициентов. Лучше всего она работает при сопоставлении компании примерно одинакового размера из одной отрасли.

Отчет о прибылях и убытках (ОПУ)

В нем отражаются доходы, расходы и прибыль. В этом отчете смотрят, как сформировалась прибыль или, другими словами, финансовый результат за период. Данный отчет вы можете посмотреть в нашем сервисе Seeneco и увидеть полную картину бизнеса.

Отчет о прибылях и убытках позволяет:

- просмотреть важные финансовые коэффициенты (маржинальность, себестоимость, рентабельность)

- рассчитать точку безубыточности (это минимальный объем продаж, который покрывает основные расходы и дает прибыль = 0, а больший объем дает прибыль)

- рассчитать стоимость бизнеса по прибыли

- управлять финансовым потоком.

Вот примерная структура Отчета о прибылях и убытках:

| Управленческий отчет о прибылях и убытках | Дата |

| за период (месяц) | в у.е. |

| Показатель | квартал |

| Выручка от продажи | – |

| Валовая прибыль (маржа) | – |

| Маржинальность (%) | 0% |

| Административные расходы | – |

| Зарплата административного персоналаАренда офиса, техникиСвязь, интернет, почтовые расходыАмортизация основных средств и нематериальных активов | |

| Коммерческие расходы | – |

| Зарплата отдела продажРеклама и маркетинг | |

| Прочие доходы и расходы | – |

| Услуги банкаПроценты по кредитам и займам (расходы)Проценты по выданным займам (доходы) | |

| Налоги с прибыли | – |

| Прибыль за период (чистая) | – |

ОПУ показывает как сформировалась прибыль и убыток за период

В Отчете о прибылях и убытках видно, из чего и как формируется финансовый результат. Сколько валовой и чистой прибыли компания получает с каждой условной единицы выручки. И сколько должно быть этой выручки, чтобы маржа покрыла постоянные расходы.

Какие здесь показатели важно знать:

маржинальность или валовая прибыль — показывает, сколько компания заработала на продажах до уплаты налогов и дополнительных расходов. Рассчитывается маржа так:

- чистая прибыль — доход компании после уплаты налогов и других обязательных отчислений.

- себестоимость — сумма затрат компании на производство и реализацию продукции. Показывает, сколько компания потратила, чтобы получить выручку.

- амортизация — неденежный расход, который снимают с прибыли, чтобы уменьшить налоговую нагрузку. Например, отчисляют часть стоимости оборудования или транспорта для возмещения его износа.

- рентабельность — отношение прибыли компании к затраченным ресурсам. Показывает, насколько экономически эффективно работает предприятие. В самой форме ОПУ рентабельность не указывается, но ее можно рассчитать на основании показателей отчета.

Финансовый результат — это чистая прибыль. Чтобы ее рассчитать в ОПУ из маржи вычитаются административные, коммерческие и прочие расходы. Вначале получается прибыль до налогов. Потом вычитают налог на прибыль и остается та самая чистая или нераспределенная прибыль, о которой говорили выше.

Финансовый рычаг

Вспомните Need for Speed или какие-нибудь другие гоночки. Вот вы разгоняетесь до 200 км/ч — больше не получается. Потом врубаете нитро-ускорение и фигачите на нем уже 270 км/ч. Потом нитро заканчивается и скорость держится в районе 250 км/ч, пока вы не въедете в какой-нибудь столб.

Это я не просто так рассказываю

Обратите внимание: сначала вы своими силами разогнались до 200 км/ч, потом с помощью нитро до 270 км/ч. Потом вы снова переключились на свои силы, но скорость была уже 250 км/ч, а не 200

В бизнесе так же: можно использовать чужие деньги, чтобы свои работали более эффективно.

Как это работает

Каждый год компания «Крэкс-пэкс» приносит собственнику 50% сверх вложенного. У бизнеса 5 млн ₽ собственного капитала и еще 2 млн ₽ она взяла на год в банке под 20% годовых.

С собственным капиталом всё просто: 5 млн ₽ принесли 50% сверху — плюс 2,5 млн ₽.

Кредитные деньги работали в бизнесе наравне с собственным капиталом и тоже принесли 50% сверху — в конце года кредитные 2 млн ₽ принесли 1 млн ₽. Заплатили процент банку — осталось 600 тысяч ₽. Они теперь ваши.

Без заемного капитала бизнес заработал 2,5 миллиона ₽, а с заемным — 3,1 млн ₽.

Да, мы понимаем — брать в долг страшно. Вдруг что произойдет и нечем будет платить. Придут злые дяди, будут тыкать паяльником в глаз и всё такое. Из-за этого кажется, что надежнее развиваться на свои. Но это долго и неэффективно. Смотрите ↓

Максим открыл бизнес, на старте у него было 2 млн ₽. Решил развиваться только на свои. Бизнес у него попер хорошо — каждый год стабильно приносил 50 % сверху. Максим — человек волевой, поэтому всю до копейки прибыль отправлял обратно в компанию. А жил на деньги жены. Посмотрим, как его бизнес вырастет через 10 лет.

1 год. 2 миллиона + 50% = 3 миллиона2 год. 3 миллиона + 50% = 4,5 миллиона…10 год — 115 миллионов

115 миллионов собственного капитала — это даже не средняя компания. И это — при неплохой рентабельности и сохранении всех денег в бизнесе.

Конечно, не нужно сломя голову бежать и брать кредит. Иногда это только вредит. О том, как правильно использовать заемный капитал в своем бизнесе, мы написали статью.

Модель Дюпона. Определение. Цели проведения

Модель Дюпона (англ. The DuPont System of Analysis, формула Дюпона) – метод финансового анализа через оценку ключевых факторов, определяющих рентабельность предприятия. Данный метод был впервые использован компанией «DuPont» в начале 20-го века и представляет собой факторный анализ, то есть выделение основных факторов, влияющих на эффективность деятельности предприятия.

Целью финансового анализа, проводимого компанией, является поиск путей максимизации прибыльности вложенного капитала для собственников и акционеров. Прибыльность предприятия и рост ее стоимости для акционеров отражается коэффициентами рентабельности. Управление рентабельностью предприятия становится ключевой задачей для всех уровней менеджмента: стратегического, тактического и оперативного. Фирмой «DuPont» был предложен простой способ управления рентабельностью через разложение коэффициента рентабельности на факторы, отражающие различные аспекты деятельности предприятия.

Основные этапы аудита

1. Планирование и оценка рисков. Включает понимание бизнеса компании и бизнес-среды, в которой она работает, и использование этой информации.

2. Проверка внутреннего контроля. Включает оценку эффективности пакета мер управления предприятием, степени эффективности контроля. Высокий уровень эффективности позволяет аудиторам отменить некоторые из следующих процедур аудита.

Если контроль неудовлетворителен (т. е. существует высокий риск существенного искажения), аудиторы должны использовать другие процедуры для изучения финансовой отчетности. Существуют различные опросные листы по оценке рисков, которые могут быть использованы при тестировании внутреннего контроля.

3. Основные процедуры аудита финансовой отчетности. Этап включает широкий спектр процедур, в частности:

- Анализ. Проведение сравнения показателей с историческими, прогнозируемыми и отраслевыми результатами, чтобы выявить аномалии;

- Денежные средства. Проведение выверки банковских счетов, наличных денег, подтверждения банковских выписок и т.п.;

- Рыночные ценные бумаги. Проверка ценных бумаг, просмотр сделок с ними, их рыночной стоимости;

- Задолженность на счетах дебиторской и кредиторской задолженности;

- Инвентаризация запасов;

- Основные средства. Проверка активов, документов приобретения основных средств, документов аренды, изучение отчетов об оценке, пересчет амортизации;

- Начисленные расходы. Проверка платежей, сравнение балансов с предыдущими годами, пересчет начислений;

- Доходы. Проверка документов финансовой отчетности, подтверждающих продажи, обзор продаж, обзор транзакций, просмотр истории продаж и скидок;

- Затраты. Изучение документов финансовой отчетности, подтверждающих, что затраты приняты к учету.

Проводки для покрытия убытков

Финансовый результат по итогам года может быть отрицательным. Тогда по возможности нужно сразу покрыть убыток. Это делают несколькими способами:

- Направляют средства добавочного капитала на погашение убытка. Проводка: Дт 83 / Кт 84.

- Используют резервный капитал, который в прошлые периоды формировали за счёт нераспределенной прибыли. Проводка: Дт 82 / Кт 84.

- Привлекают средства учредителей. Проводка: Дт 75 / Кт 84.

Если нет возможности, счёт 84 оставляют с отрицательным сальдо и покрывают убыток с прибыли последующих периодов.

Не понимаете, как формировать проводки по финансовым результатам? Воспользуйтесь сервисом «Моё дело», чтобы автоматизировать рутинные бухгалтерские задачи.