Как уменьшить налог на взносы.

Федеральным законом от 31.07.2023 № 389-ФЗ в очередной раз изменили формулировку в отношении взносов, на которые ИП вправе уменьшить налог при ПСН.

Напомним, что ранее предприниматель мог уменьшить стоимость патента на страховые взносы в пределах исчисленных сумм: до 2023 года — «уплаченные в данном налоговом периоде», а с января 2023 до 31 июля 2023 года — «уплаченные за календарный год в период действия патента». Подробнее об этом см. «Как уменьшить патент на страховые взносы в 2023 году после перехода на ЕНП.».

Комментируемый закон вступил в силу 31 июля, в день официального опубликования. С этого дня начала действовать новая редакция пункта 1.2 статьи 346.51 НК РФ. Согласно ей налог при ПСН уменьшается на:

- Страховые взносы с зарплаты работников, уплаченные (в пределах исчисленных сумм) в календарном году периода действия патента.

- Страховые взносы «за себя», подлежащие уплате в календарном году действия патента.

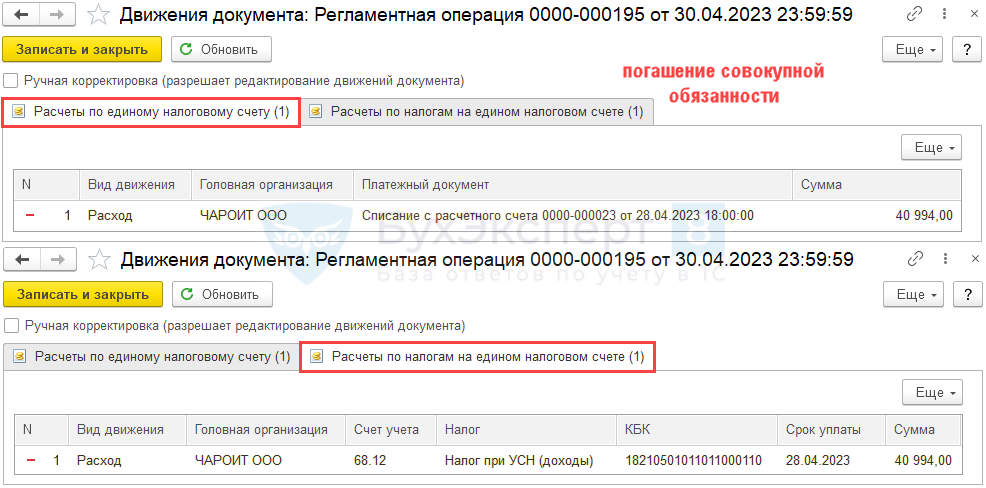

Что касается ИП на «упрощенке», то для них введено похожее правило. Единый налог теперь можно уменьшить на взносы «за себя», подлежащие уплате в данном налоговом периоде, новая редакция п. 3.1 ст. 346.21 НК РФ, действует с 31 июля 2023 года. В отношении взносов с зарплаты сотрудников все осталось по-прежнему. К уменьшению принимаются взносы, уплаченные (в пределах исчисленных сумм) в данном отчетном (налоговом) периоде (подробнее об этом см. «Уменьшение налога по УСН на страховые взносы после перехода на ЕНП с 2023 года.»).

Взносы ИП «за себя», относящиеся к другим периодам.

В новой редакции НК РФ отдельно оговорена ситуация, когда срок уплаты страховых взносов «за себя» приходится на первый рабочий день следующего года. В этом случае взносы считаются «подлежащими уплате» в текущем, а не в следующем году.

Пример.

ИП обязаны перечислить фиксированные взносы не позднее 31 декабря текущего календарного года (п. 2 ст. 432 НК РФ). В 2023 году 31 декабря — нерабочий день, поэтому срок переносится на 9 января 2024 года. Значит, фиксированные взносы, перечисленные 9 января 2024 года, считаются подлежащими уплате в 2023 году. На указанные суммы можно уменьшить налог за 2023 год.

Также появилось правило на случай, когда взносы «за себя» за расчетные периоды до 2023 года были перечислены после 31 декабря 2022 года. Такие взносы уменьшают налог (авансовые платежи) за периоды 2023 — 2025 годов.

Новые правила применяются как для «упрощенки», так и для патентной системы (новая редакция п. 3.1 ст. 346.21 НК РФ и п. 1.2 ст. 346.51 НК РФ, вступил в силу с 31 июля 2023 года).

Какие ограничение по взносам ИП «за себя».

По общему правилу, «упрощенщики» с объектом «доходы» могут уменьшить налог на сумму взносов, но не более чем на 50%. Исключение сделано для ИП, которые не производят выплат физическим лицам (п. 3.1 ст. 346.21 НК РФ). Отсюда можно сделать вывод: предпринимателям без работников разрешено уменьшать налог на взносы без ограничений. С подобным выводом соглашались и чиновники (см., например, письмо Минфина от 27.03.20 № 03-11-11/24497;).

Аналогичное правило действует и для ИП на патенте. Ограничение в 50% установлено для всех, кроме предпринимателей, не производящих выплат физлицам (п.1.2 ст. 346.51 НК РФ). Напрашивается вывод, что ИП без персонала уменьшают стоимость патента без ограничений.

Обратите внимание!

В прежней редакции Кодекса не было прямого указания на то, что ИП без сотрудников может уменьшать налог при УСН и ПСН на взносы в полном объеме. И только благодаря комментируемому закону от 31.07.2023 № 389-ФЗ такая норма появилась. Речь идет о новой редакции подпункта 1 пункта 3.1 статьи 346.21 НК РФ и пункта 1.2 статьи 346.51 НК РФ (вступила в силу с 31июля 2023 года).

В каких случаях уменьшение налога при ПСН пересчитают.

Введено новое правило и для следующей ситуации. ИП на патенте подал уведомление об уменьшении суммы налога на взносы и больничные. Но по итогам календарного года оказалось, что взносы «за себя», указанные в уведомлении, позже были пересчитаны по одной и причин:

- статус ИП в середине годы был утрачен;

- ИП стал самозанятым и перешел на уплату налога на профдоход (см. «Самозанятые в 2023 году.»);

- взносы были уменьшены, поскольку ИП проходил военную службу, ухаживал за ребенком или по иному основанию, предусмотренному пунктом 7 статьи 430 НК РФ.

Тогда ИФНС пересчитает сумму, на которую была уменьшена стоимость патента. Но сделать это инспекторы смогут не позднее 2-х лет со дня окончания срока действия указанного патента. О подобном пересчете налогоплательщика известят посредством личного кабинета, либо по почте заказным письмом (если доступ к кабинету отсутствует).

Данный порядок изложен в новой редакции пункта 1.2 статьи 346.51 НК РФ (вступает в силу 1 января 2024 года).

Ранее по теме:

Как учитывать работников ИП при совмещении

Учет затрат также нужно вести раздельно. Главное, корректно их распределить. Удобно, когда расходы понятные и прямо относятся к тому или иному спецрежиму. Но когда издержки ИП относятся одновременно к ПСН и к УСН и их нельзя четко разнести, такие расходы приходится делить пропорционально частям выручки в совокупной величине доходов. При этом применяются следующие формулы:

- Доля доходов от ПСН (или УСН) = Доходы от ПСН (или УСН) / Совокупные доходы бизнеса (ПСН + УСН).

- Величина расходов на ПСН (или УСН) = Общая величина распределяемых расходов х Доля доходов от ПСН (или УСН).

Учет расходов и дальнейшее их распределение можно вести в специальных налоговых регистрах (к примеру, в виде таблиц) или в субсчетах бухучета. В регистре нужно отражать суммы доходов и расходов, которые напрямую относятся только к ПСН или только к УСН; общие расходы, которые относятся одновременно к обоим спецрежимам; рассчитанные доли доходов и пропорциональные части расходов, определенных по формуле.

Почему налог УСН можно уменьшать на взносы

Итак, мы разобрались, какие налоги и взносы платят упрощенцы. Но выше мы уже отметили, что на упрощенке с объектом «Доходы» никакие расходы в расчет не принимаются. Можно ли уменьшить налог УСН на взносы? На каком основании? Да, можно, и об этом прямо сказано в п. 3 ст. 346.21 НК РФ.

Что касается варианта «Доходы минус расходы», то уменьшение УСН на сумму страховых взносов происходит на основании 346.16 НК РФ. Расходы на страхование перечислены в перечне затрат, на которые можно уменьшать доходы при расчете налога.

Важный нюанс: на УСН «Доходы» уменьшается сумма самого исчисленного налога, а на УСН «Доходы минус расходы» – налоговая база, то есть сумма, с которой взимается налог.

Имеет ли значение, за какой период начислены взносы? До середины 2023 года не имело. То есть в 2022 году можно было уменьшить налог на страховые платежи за 2021 год, при условии, что ИП перечислил их лишь в 2022 году (в том числе и с опозданием)

Теперь же с собственными взносами ИП все наоборот: важно, к какому периоду они относятся, а вот момент их уплаты значения не имеет. Можно уменьшить налог на взносы ИП за себя, которые только подлежат уплате, но в бюджет еще не перечислены

То есть допустимо сначала уменьшить аванс по налогу, а взносы заплатить потом, когда будет удобно.

Допустим, ИП без работников за отчетный год должен перечислить за себя взносы в сумме 50 000 рублей (фиксированные + 1% с дохода за прошлый год). В 1 квартале он уплатил 15 тыс. рублей. Аванс по УСН за 1 квартал — 60 000 рублей.Как было по старым правилам. Аванс по УСН за 1 квартал ИП мог уменьшить только на 15 тыс. рублей, которые уплачены. Доплатить нужно 45 000 рублей (60 000 — 15 000).Как нужно считать в 2024 году. Аванс по УСН за 1 квартал ИП может уменьшить на всю сумму взносов, которые подлежат уплате в этом году — 50 000 рублей. Доплатить за 1 квартал нужно 10 000 рублей.

Обратите внимание! По отчислениям за работников действуют прежние правила — они на момент уменьшения налога должны быть уплачены. Еще одна частая ситуация – ИП не успел перечислить взносы в фиксированном размере до конца текущего года, а заплатил их уже в январе следующего

Раньше можно было уменьшить на эту сумму налог за тот год, в котором взносы были фактически уплачены. Теперь — в том, за который они начислены

Еще одна частая ситуация – ИП не успел перечислить взносы в фиксированном размере до конца текущего года, а заплатил их уже в январе следующего. Раньше можно было уменьшить на эту сумму налог за тот год, в котором взносы были фактически уплачены. Теперь — в том, за который они начислены.

ИП без работников за 2023 год должен был перечислить за себя 45 842 рубля до конца года. Но фактически он перечислил деньги в феврале 2024 года (опоздал). Как было бы по старым правилам. ИП в таком случае не мог бы уменьшить налог за 2023 год на эту сумму. Но у него появлялось бы право уменьшить на нее аванс по УСН за 1 квартал 2024 годаКак стало по новым правилам. ИП может уменьшить налог за 2023 год на всю сумму взносов — 45 842 рублей, даже если он заплатил их в феврале 2024. Но если он этого не сделает, сумма «сгорит». Потому что авансы и налог 2024 года на нее он уменьшить уже не может.

В новых правилах зачета взносов есть несколько важных нюансов:

- Особый порядок вычета предусмотрен для взносов, уплаченных в 2023 году за 2022 и предыдущие годы. На их сумму разрешено уменьшить налог по УСН 2023-2025 годов.

- На сумму дополнительного взноса в размере 1% от дохода за 2023 год минус 300 тыс. рублей, которые должны быть уплачены до 01.07.2024, можно уменьшить налог либо за 2023, либо за 2024 год (письмо ФНС от 25.08.2023 № СД-4-3/10872@).

- Если из-за выходных дней крайний срок уплаты взносов переносится на следующий год, то они все равно считаются подлежащими уплате в отчетном году. То есть можно принять их к вычету при расчете налога по УСН за отчетный год. Например, 31.12.2023 приходится на воскресенье, поэтому крайний срок уплаты взносов ИП за себя в фиксированном размере 45 842 рубля был перенесен на 09.01.2024 — это ближайший рабочий день после 31.12.2023. Так вот, на сумму 45 842 рубля можно уменьшить налог 2023 года, даже если он был уплачен 09.01.2024.

Но отмена заявления о зачете касается только ИП на УСН «Доходы». А вот тем, кто выбрал объект «Доходы минус расходы», повезло меньше — им по-прежнему рекомендуется подавать заявление. Об этом читайте в конце статьи.

Как учитывать взносы ИП при совмещении ПСН и УСН

При совмещении УСН и патента по разным ОКВЭД нужно распределять взносы ИП «за себя» и взносы за персонал. Если непонятно, к какому налоговому режиму относятся платежи, при их разделении также нужно применять методику расчетов. То есть учитывать суммы взносов в зависимости от пропорциональной доли выручки в совокупном показателе доходов. Принципы распределения такие:

- Если все наемные специалисты предпринимателя работают в упрощенной деятельности – тогда за счет взносов «за себя» ИП может уменьшить суммы налога по ПСН, но только в пределах соответствующей части (доли). При работе на УСН с объектом «Доходы» используется такой же принцип распределения для учета оставшейся части взносов «за себя». Плюс можно уменьшить размер упрощенного налога на уплаченные за сотрудников взносов, но с применением лимита в 50%. Если предприниматель ведет бизнес на «Доходах минус расходы», уплаченную часть взносов «за себя» можно отнести на затраты. Плюс разрешается учесть в расходах сумму взносов за персонал.

- Если наемные сотрудники работают только в патентных кодах ОКВЭД – у предпринимателя есть право снизить сумму налога с ПСН на часть взносов «за себя» и на уплаченные за специалистов взносы, но с применением лимита в 50%. При «Доходах» остаток взносов «за себя» уменьшает упрощенный налог. При применении объекта «Доходы минус расходы» остаток суммы платежей «за себя» берется в расходы.

- Когда ИП ведет бизнес без наемных специалистов, то есть самостоятельно – то уменьшить оба вида налога (как с ПСН, так и с упрощенки) можно на части взносов ИП «за себя». Распределение делается по расчетной формуле. При применении на упрощенке «Доходов – расходы» соответствующая часть таких взносов берется на затраты.

- Если же у предпринимателя трудоустроены специалисты в обоих видах деятельности – распределять все взносы нужно в пропорции соответствующих доходов к совокупному размеру выручки. При учете сумм за сотрудников действует ограничение по лимиту в 50%.

Помните, что ИП обязан уведомить налоговиков о сумме уменьшения стоимости полученного патента на взносы. Для этого в ИФНС требуется направить уведомление. Его бланк, правила заполнения и формат подачи приведены в Приказе ФНС России от 26.03.2021 N ЕД-7-3/218@. Налоговая инспекция может отказать предпринимателю в таком уменьшении при нарушении ИП обязательных условий.

Как уменьшение работает сейчас

В конце июля 2023 года вступили в силу поправки в Налоговый кодекс, которые поменяли правила уменьшения налога по УСН и стоимости патента на взносы ИП за себя. Новый порядок распространяется и на прошлые отчётные периоды начиная с 1 января 2023 года.

Сроки уплаты фиксированных взносов и взносов в размере 1% от доходов свыше 300 тысяч рублей остались те же — 31 декабря текущего года и 1 июля следующего. Что изменилось:

Уменьшить налоги на УСН «Доходы» и ПСН в текущем году можно на фиксированные взносы, которые подлежат уплате в этом же налоговом периоде. Для упрощёнки это календарный год, а для патента — срок, на который его выдали

То есть уже с I квартала 2023 года можно вычесть взносы в сумме 45 842 рублей.

Для уменьшения неважно, когда вы заплатите страховые взносы. Можно сначала уменьшить на них налог УСН или стоимость патента, а потом перечислить в ИФНС по сроку уплаты.

Срок уплаты страховых взносов за 2023 год — это 31 декабря, воскресенье

Поэтому он переносится на первый рабочий день в 2024 году — 9 января. Но взносы всё равно считаются подлежащими уплате в 2023 году и на них можно уменьшить налог этого года.

Уменьшить налог на страховые взносы в размере 1% с доходов свыше 300 тысяч рублей за 2023 год можно с I квартала 2024 года, так как срок их уплаты наступит только в следующем году. Но ФНС в письме № СД-4−3/10872 от 25 августа 2023 года разрешила уменьшить на них налог по УСН или патент за 2023 или за 2024 год. Одни и те же взносы не могут уменьшать налоги 2023 и 2024 года. Но неиспользованный в 2023 году остаток можно учесть в уменьшении налога 2024 года.

Если ИП после 31 декабря 2022 года перечислил страховые взносы за периоды до 2023 года, на них можно уменьшить налог по УСН или стоимость патента за периоды с 2023 по 2025 год. Например, на взносы в размере 1% с доходов свыше 300 тысяч рублей за 2022 год, уплаченные 1 июля 2023 года, можно уменьшить авансовые платежи и налог по упрощёнке за 2023 год.

Если для уменьшения авансовых платежей на взносы вы уже подавали заявления о зачёте, ничего пересчитывать или отменять не нужно.

ИП на УСН «Доходы»

В 2023 году налог можно уменьшить на всю сумму фиксированных взносов — 45 842 рубля. Заплатить их нужно не позднее 9 января 2024 года с учётом переноса из-за выходных.

Если ИП зарегистрировался не с начала года или снялся с учёта до его окончания, сумма взносов будет меньше, потому что их нужно рассчитать пропорционально отработанному времени.

Страховые взносы в размере 1% от доходов свыше 300 тысяч рублей тоже уменьшают налог того периода, в котором подлежат уплате, то есть 2024 года. Но налоговая сделала послабление. Теперь можно выбрать, когда на них можно уменьшить налог: за 2023 или 2024 год. Заплатить эти взносы нужно не позднее 1 июля 2024 года.

ИП на патенте

Правила уменьшения совпадают с ИП на УСН «Доходы». Но на ПСН есть дополнительная обязанность — подавать уведомление об уменьшении стоимости патента на страховые взносы.

ИП на УСН «Доходы минус расходы»

Страховые взносы можно учесть только как расходы по . Здесь изменений нет, на них можно уменьшить доходы только после фактической уплаты.

По материалам «Справочной»

Может ли ИП совмещать УСН и патент в 2023 году

По разным кодам ОКВЭД предприниматель может совмещать УСН и ПСН. Не допускается одновременное применение этих спецрежимов в отношении одинаковых видов бизнеса, которые ведутся в одном российском регионе. Исключение предусмотрено для следующей деятельности:

- Перевозка грузов, пассажиров – можно совмещать ПСН и упрощенку, если по отраженным в патенте транспортным средствам соответственно применяется ПСН, а в отношении прочего транспорта УСН.

- Сдача в аренду участков, нежилых или жилых помещений – допускается совмещение, если по внесенным в разрешение объектам применяется ПСН, а по прочим объектам используется УСН.

- Розничная торговля – совмещать два режима можно, если у ИП есть несколько объектов стационарной сети, часть из которых укладываются в лимит площади по патенту, а другие нет.

- Услуги общепита – разрешается совмещение, если у предпринимателя есть несколько объектов общественного питания, часть из которых укладываются в лимит площади залов обслуживания по патенту, а другие нет.

Кроме того, по разъяснениям ФНС, когда на упрощенку переведен только один вид деятельности в каком-то одном регионе, можно перейти по этому ОКВЭД на ПСН, одновременно оставаясь на УСН. Пояснения налоговиков по данному вопросу содержатся в Письмах ФНС России от 10.12.2021 N СД-4-3/17292@, от 06.09.2021 N СД-4-3/12620@. Если же в одном российском субъекте оформлен патент на определенную деятельность, в другом регионе ИП имеет право применять по этому ОКВЭД упрощенку.

В 2023 году при совмещении УСН и патента одновременно у ИП следует помнить о следующих правилах:

- Упрощенку ИП должен применять по всей своей деятельности в целом, а использовать ПСН можно по отдельным, переведенным на нее кодам ОКВЭД. В связи с этим при одновременной работе на двух системах налогообложения учет имущества, доходов, обязательств, хозяйственных операций и затрат нужно вести раздельно по спецрежимам.

- При начислении налога по упрощенке не берется выручка, извлеченная от патентной деятельности.

- При определении права на патент совокупная сумма доходов не должна превышать 60 млн рублей. Этот показатель рассчитывается по всем доходам ИП. В то же время при вычислении показателя численности не следует учитывать специалистов, занятых в упрощенной деятельности.

- Общие доходы и затраты, которые невозможно напрямую разнести по видам режимов, требуется распределять для правильного расчета налоговой базы при начислении налогов. В таком случае разбивка выполняется в пропорции доли доходов из совокупной выручки.

- ИП должен распределять взносы как «за себя», так и за наемный персонал. Для этого можно самостоятельно разработать специальный налоговый регистр, к примеру, в виде электронной таблички.

Что такое сумма налога к уменьшению за налоговый период при усн 6

V. Порядок заполнения Раздела 1.2 «Сумма

налога (авансового платежа по налогу), уплачиваемого

в связи с применением упрощенной системы налогообложения

расходов), и минимального налога, подлежащая уплате

(уменьшению), по данным налогоплательщика» Декларации

5.1. Раздел 1.2 заполняют только налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов.

5.2. По кодам строк 010, 030, 060, 090 указывается «Код по ОКТМО» по месту нахождения организации (по месту жительства индивидуального предпринимателя).

Порядок заполнения данного показателя указан в пункте 4.2 настоящего Порядка.

5.3. По коду строки 020 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, подлежащая к уплате по сроку не позднее двадцать пятого апреля отчетного года.

Налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов, по данному коду указывают значение показателя соответствующее значению показателя по коду строки 270 Раздела 2.2.

5.4. По коду строки 040 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, подлежащая к уплате по сроку не позднее двадцать пятого июля отчетного года.

Налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов, значение показателя по данному коду определяют как разность значений строк 271 Раздела 2.2 и 020 Раздела 1.2, если значение данного показателя больше или равно нулю.

5.5. По коду строки 050 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, к уменьшению по сроку не позднее двадцать пятого июля отчетного периода.

Указанная строка заполняется при отрицательном значении разницы между суммой исчисленного авансового платежа по налогу за полугодие и суммой исчисленного авансового платежа по налогу за первый квартал.

Налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов, значение показателя по данному коду определяют как разность значений строк 020 Раздела 1.2 и 271 Раздела 2.2.

5.6. По коду строки 070 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, подлежащая к уплате по сроку не позднее двадцать пятого октября отчетного года.

Налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов, значение показателя по данному коду определяют путем уменьшения суммы исчисленного авансового платежа по налогу за девять месяцев (код строки 272 Раздела 2.2) на сумму значений строк 020 и 040 Раздела 1.2, за вычетом суммы авансового платежа к уменьшению, в случае заполнения показателя по коду строки 050 Раздела 1.2. Данный показатель указывается, если его значение больше или равно нулю.

5.7. По коду строки 080 указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, подлежащая к уменьшению по сроку не позднее двадцать пятого октября отчетного года.

https://youtube.com/watch?v=NvlElyLiOJg%26pp%3DygU70KHRg9C80LzQsCDQvdCw0LvQvtCz0LAg0Log0YPQvNC10L3RjNGI0LXQvdC40Y4g0LfQsCDQs9C-0LQ%253D

Как ИП уменьшали налог до изменений

ИП было выгоднее уплачивать фиксированные страховые взносы поквартально. Так их можно вычесть из авансовых платежей по УСН и заплатить меньше. До 2023 года основным условием такого вычета была уплата страховых взносов в том же периоде, за который ИП рассчитывали налог или авансовый платёж. Но после перехода на ЕНП правила уменьшения стали сложнее.

Тем, кто платил взносы на КБК для ЕНП, нужно было отправлять в налоговую инспекцию заявление о распоряжении положительным сальдо ЕНС путём зачёта. После этого можно было уменьшить налог или авансовый платёж, не дожидаясь, пока наступит срок их уплаты. В конце апреля 2023 года ФНС написала, что ИП могут уменьшать уплаченные за себя страховые взносы и без заявления о зачёте.

Тем, кто платил отдельными платёжками-уведомлениями на КБК для взносов, можно было сразу уменьшать налог без заявления о зачёте.

Тем, кто платил на реквизиты ЕНП и не подавал заявлений о зачёте, для уменьшения налога нужно было дожидаться срока уплаты взносов, когда ФНС списывает деньги с ЕНС:

- 31 декабря — фиксированные взносы;

- 1 июля следующего года — допвзносы в размере 1% от доходов свыше 300 тысяч рублей.

Эти даты при совпадении с выходными и праздниками сдвигаются на следующий рабочий день. После списания страховых взносов с ЕНС на них можно было уменьшать налог. То есть не раньше, чем при его уплате по итогам года или за I квартал следующего года.

Во всех случаях нужно отслеживать, чтобы положительное сальдо на ЕНС было не менее суммы, на которую будет уменьшен налог или авансовый платёж. При досрочном уменьшении оно должно сохраняться на конец каждого отчётного периода по УСН и на конец года.

Декларируем налог к уменьшению

Здесь нет поводов для штрафа. Однако возможны как минимум две неприятности, которые нужно учитывать, если вы решились на уточненку.

Неприятность первая. Декларация, в которой увеличилась сумма убытка или уменьшился размер налога, – повод для инспекторов затребовать документы, подтверждающие размер убытка, первичку, аналитические регистры. Но есть ограничение: такая возможность представляется только по тем декларациям, которые сданы после двух лет со дня установленного срока подачи.

Неприятность вторая. Налоговая вправе потребовать пояснения от налогоплательщика. Придется объяснить, на каких основаниях уменьшили свои налоговые обязательства. Если пояснения не представить, грозит штраф.

Переедьте в регион со сниженными ставками

Мы уже говорили, что 6% и 15% — стандартные ставки по УСН. Но субъекты РФ могут выбирать виды деятельности, для которых ставки будут снижены. Организации и предприниматели могут «переехать» в регион с пониженными ставками, чтобы платить меньше налогов.

Например, в Санкт-Петербурге по УСН «Доходы» действует ставка 3%, а по УСН «Доходы минус расходы» — 5%. Ставка применяется для перевозчиков, гостиниц, общепита, СМИ, НИОКР, розничной торговли, обрабатывающих производств, бытовых услуг, выставок и прочих видов деятельности, перечисленных в законе Санкт-Петербурга от 05.05.2009 № 185-36 (ред. от 29.07.2020).

Чтобы бизнес мог пользоваться льготной ставкой, предпринимателю нужно сменить прописку, а организации — юрадрес. При этом работать можно в том же регионе, в котором вы работали до этого. Закон этого не запрещает. ИП не привязан к месту прописки и может работать где угодно, а организации понадобится обособленное подразделение.

Контур.Бухгалтерия подходит организациям и предпринимателям на УСН. Ведите учет доходов и расходов, уменьшайте налог на страховые взносы, рассчитывайте минимальный налог и отчитывайтесь по упрощенке в автоматическом режиме. Попробуйте все возможности сервиса бесплатно в течение 14 дней.