Требования к клиенту

Прежде чем заключить договор, лизингодатель обязательно проверяет благонадежность клиента. Это одна из гарантий безопасной сделки для всех сторон.

Любая лизинговая компания утверждает требования к лизингополучателю, а также пакет документов, подтверждающих правоспособность последнего.

Обычно лизингодатель проверяет:

- регистрацию клиента в качестве юрлица или ИП;

- опыт ведения бизнеса — как правило, минимальный стаж составляет два и более года;

- финансовую устойчивость предприятия;

- кредитную историю, она показывает, как исправно платит по своим долговым обязательствам клиент;

- отсутствие у лизингополучателя задолженностей по заработной плате, налогам, судебным решениям и другим обязательным платежам.

Финансовая устойчивость показывает платежеспособность клиента. Лизингодатель может оценить структуру его активов, стабильность оборотов компании за отчетный период, эффективность финансово-хозяйственной деятельности и объемы выручки.

Также лизингодатель учитывает, может ли клиент внести необходимый авансовый платеж — 20% и более от стоимости приобретаемого имущества.

Для заключения договора лизинга клиент не должен находиться на грани банкротства, ликвидации, работать без лицензии, если она необходима для его деятельности.

В чем преимущества и недостатки лизинга для ИП

Лизинг для предпринимателей имеет свои плюсы:

- необходимое имущество можно быстро получить в работу;

- можно самостоятельно выбрать продавца оборудования;

- для лизинга не нужны поручители и обеспечители;

- требуется меньше документов, чем при оформлении кредита;

- оговариваемый график платежей;

- быстрое рассмотрение заявки;

- низкий процент.

Минусы:

- лизингодатель может расторгнуть договор с клиентом без возврата полученных средств, если предприниматель не соблюдает условия договора;

- требуется первоначальный взнос;

- имущество придется застраховать за счет клиента;

- собственником имущества до последнего платежа является лизинговая компания.

Как узнать выкупную стоимость имущества

Одним из самых сложных вопросов является расчет выкупной стоимости предмета лизинга при досрочном погашении. Ее размер будет существенно зависеть от условий изначального соглашения. Обычно клиенту предлагается внести все оставшиеся платежи по договору, а затем получить имущество в собственность.

Самостоятельно сделать расчет выкупной стоимости имущества не всегда просто. Некоторые компании составляют отдельное приложение с графиком и условиями досрочного выкупа. Если его нет, то вам придется делать письменный запрос на расчет с указанием даты полного погашения. В ответном письме лизинговая компания должна указать точную сумму для досрочного выкупа имущества.

Лизинг: осторожно – налоговый капкан

Столь пристальное внимание финансового ведомства к проблеме учета лизинговых платежей для целей налогового учета говорит о том, что налогоплательщики, которые исчислили налог на прибыль по другим правилам (а таковых большинство), должны либо отказаться от признания лизинговых платежей в качестве расхода, уменьшающего налоговую базу, либо быть готовыми к защите своего мнения в суде. Позиция налоговиков явно противоречит экономическому смыслу операций по лизингу

Именно поэтому их претензии (по указанным выше основаниям) неоднократно становились предметом рассмотрения судами различных инстанций. Более того, у арбитров фактически сформировалась устойчивая позиция, суть которой заключается в следующем: в целях налогообложения прибыли лизинговые платежи относятся в соответствии с законодательством о налогах и сборах к расходам, связанным с производством и реализацией. Суды признают, что лизинговый платеж является единым платежом, производимым в рамках единого договора лизинга. Несмотря на то, что в расчет лизингового платежа входят несколько составляющих, его нельзя рассматривать как несколько самостоятельных платежей

Позиция налоговиков явно противоречит экономическому смыслу операций по лизингу. Именно поэтому их претензии (по указанным выше основаниям) неоднократно становились предметом рассмотрения судами различных инстанций. Более того, у арбитров фактически сформировалась устойчивая позиция, суть которой заключается в следующем: в целях налогообложения прибыли лизинговые платежи относятся в соответствии с законодательством о налогах и сборах к расходам, связанным с производством и реализацией. Суды признают, что лизинговый платеж является единым платежом, производимым в рамках единого договора лизинга. Несмотря на то, что в расчет лизингового платежа входят несколько составляющих, его нельзя рассматривать как несколько самостоятельных платежей.

Бухгалтерский учёт у лизингодателя

Выкупной лизинг

По стандарту выкупной лизинг классифицируется как финансовая аренда. Поэтому лизингодатели признают инвестиции в аренду в качестве актива в день начала лизинга (п. 32).

Формула

Если ранее предмет лизинга был куплен по рыночной цене, то можно указать покупную цену в качестве справедливой стоимости (п. 33).

Бывают случаи, когда предмет лизинга перед началом действия соответствующего договора отражался у лизингодателя в учёте в качестве запасов. Тогда в момент начала лизинга необходимо (п. 35):

Что нужно сделать в начале лизинга

Чистая стоимость инвестиций (ЧСИ) в аренду после начала действия договора лизинга увеличивается на величину начисляемых процентов по ставке дисконтирования (относить в доходы текущего периода) и уменьшается на сумму полученных лизинговых платежей (п. 36).

Пример 6: Частично брать информацию снова будем из предыдущих примеров.

В конце 2023 года организация «Станки и лизинг» решила компании «Шоколад и Чай» сдать в лизинг производственное оборудование на четыре года с ежегодным платежом в размере 1 млн рублей.

В день начала лизинга «Станки и лизинг» приобрела данное производственное оборудование за 2,7 млн рублей.

Никаких более затрат лизингодатель не понёс, так как организация «Шоколад и Чай» из своих средств оплатила дополнительные затраты на доставку, установку и запуск производственного оборудования. Следовательно, ЧСИ и справедливая стоимость станка будут равны цене покупки — 2,7 млн руб.

Ставку дисконтирования можно рассчитать при помощи функции «ЧИСТВНДОХ»:

Расчет ставки с помощью функции «ЧИСТВНДОХ»

Рассчитаем размер начисленных процентов на ЧСИ к каждому году лизинга:

2024 год:

2 700 000 х 18,76% = 506 520 (руб.) — начисленные проценты.

2 700 000 + 506 520 — 1 000 000 руб. = 2 206 520 (руб.) — ЧСИ в 2024 году.

2025 год:

2 206 520 х 18,76% = 413 943,15 (руб.) — начисленные проценты.

2 206 520 + 413 943,15 — 1 000 000 руб. = 1 620 463,15 (руб.) — ЧСИ в 2025 году.

2026 год:

1 620 463,15 х 18,76% = 303 999 (руб.) — начисленные проценты.

1 620 463,15 + 303 999 — 1 000 000 руб. = 924 462,04 (руб.) — ЧСИ в 2026 году.

2027 год:

924 462,03 х 18,76% = 173 429,1 (руб.) — начисленные проценты.

924 462,03 + 173 429,1 — 1 100 000 руб. = — 2108,89 (руб.) — ЧСИ в 2027 году. (Отрицательная сумма образовалась из-за округления. Поэтому последний платёж необходимо уменьшить на 2108,89).

Проводки для примера 6

Безвыкупной лизинг

Когда по условию договора предмет остаётся у лизингодателя, то при соблюдении условий он может вести учёт по упрощённым правилам, предусмотренным для операционной аренды.

Для её признания необходимо одно из условий (п. 26):

Одно из условий признания операционной аренды

Когда лизингодатель может применять упрощённый учёт, то для признания достаточно, чтобы договор не предусматривал (п. 28):

Лизингодателю при операционной аренде разрешено равномерно признавать доходы или использовать любой другой для этого способ, исходя из условий получения экономических выгод от сделки (п. 42).

Пример 7: Условия из примера выше, только в договоре нет обязательств по выкупу производственного оборудования организацией «Шоколад и Чай». Следовательно, за лизинг компания будет платить каждые четыре года по 1 млн. руб., затем вернёт обратно предмет лизинга.

Лизингодатель («Станки и лизинг») бухучёт ведёт упрощённым способом. Тогда можно все четыре года признавать доходы от лизинга:

Проводки для примера 7

Лизинговое имущество нужно учитывать не только в бухгалтерском, но и в налоговом учёте.

Нюансы ускоренной амортизации

Если в отношении предмета лизинга повышенный коэффициент амортизации компания применяет только в налоговом учете, ее могут обвинить в получении необоснованной налоговой выгоды. Риски еще возрастают, если коэффициент ускорения используется в бухгалтерском учете для оптимизации налога на имущество. Это опасно, несмотря на то, что законодательство разрешает его применять (ст. 31 Федерального закона от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)»).

По мнению Минфина России, коэффициент ускорения в бухгалтерском учете можно использовать только при начислении амортизации методом уменьшаемого остатка (приказ Минфина России от 13.10.2003 № 91н, письмо Минфина России от 03.03.2005 № 03-06-01-04/125). Согласно прежней редакции ст. 31 Закона № 164-ФЗ, ускоренно амортизировать имущество можно было только линейным способом. Из-за такого противоречия у компании не было возможности быстро списать стоимость лизингового имущества в бухгалтерском учете.

Мнение эксперта

Возвратный лизинг имеет право на существование

Вадим Зарипов, руководитель аналитической службы юридической компании «Пепеляев Групп»

В принципе риски и слабые места способа налоговой экономии путем возвратного лизинга очевидны. Но нельзя сказать, что возвратный лизинг как таковой не имеет права на существование. В постановлении от 11.09.2007 № 16609/06 Президиум ВАС РФ признал в действиях компании при возвратном лизинге наличие реальной деловой цели

Важно отметить, что в этом деле не было доказательств и даже косвенных признаков аффилированности участников сделки

Налогоплательщикам будет полезно ознакомиться также и с постановлением Президиума ВАС РФ от 16.01.2007 № 9010/06 по этому же вопросу.

Новая редакция Закона № 164-ФЗ позволяет компаниям использовать коэффициент ускорения при любом методе начисления амортизации. Однако если организация хочет начислять ускоренную амортизацию не методом уменьшаемого остатка, а иначе, ей следует готовиться к спорам с проверяющими. В качестве аргумента в суде можно использовать тот факт, что Закон № 164-ФЗ является нормативным актом более высокого уровня, чем приказы Минфина России. Таким образом, балансодержатель вправе применять повышающий коэффициент при использовании любого способа амортизации (по соглашению сторон лизингового договора). При этом не играет роли мнение финансового ведомства о том, что ПБУ 6/01 не разрешает применять повышающий коэффициент при линейном способе амортизации.

Советы

Для решительных

Деловая цель возвратного лизинга очевидна: привлечение финансирования для развития бизнеса, пополнение оборотного капитала, обновление парка основных средств, возврат долгов. Доказать необоснованную налоговую выгоду крайне сложно, если, конечно, менеджеры не вели переписку о том, как уйти от налогов. Или никто из «раскаявшихся» не дал нужных показаний.

Для осмотрительных

Движение имущества и денег «по кругу», при том что имущество никуда не перемещается, значительная экономия на налогах за счет лизинговых платежей и короткого срока службы основных средств (у лизингополучателя), внушительные суммы НДС к вычету (предъявленные лизингодателем) почти не оставляют сомнений в извлечении необоснованной налоговой выгоды.

Версия для печати

Условия договора лизинга

В договоре лизинга обязательно указывают предмет соглашения — индивидуальные признаки имущества. Часто это дата производства оборудования или выпуска автомобиля, заводской или идентификационный номер и его местонахождение. Если стороны не согласовали предмет договора лизинга, он считается незаключенным.

В соглашении также прописывают размер лизинговых платежей — общую сумму платежей по договору лизинга. В общую сумму также могут включить выкупную цену предмета лизинга, если в дальнейшем имущество переходит в собственность лизингополучателя.

В соглашении также указывают сроки, в которые лизингополучатель может пользоваться имуществом и выкупить его.

Законодательство не устанавливает сроки лизинга, участники сделки могут определить их самостоятельно.

Продавца часто выбирает клиент, а вот договор с ним заключает уже лизингодатель. В соглашении обязательно указывают, кем является продавец имущества и правила взаимодействия с ним.

Частые «подводные камни» лизинга для ИП и юр. лиц

Один из наиболее распространенныхподводных камней — это договор лизинга и неправильное понимание условий. Лизинговые договоры часто содержат специфическую терминологию и юридические аспекты, которые непонятны для непосвященных лиц. Перед подписанием необходимо тщательно изучить условия и, при необходимости, проконсультироваться с юристом или менеджером по лизингу. Это поможет избежать недоразумений и конфликтов в будущем.

Другой подводный камень лизинга для юридических лиц— скрытая стоимость или дополнительные платежи, которые могут быть связаны с лизинговой сделкой. Некоторые лизинговые компании включают в договор такие расходы, как страховка, обслуживание или комиссии, которые могут увеличить стоимость. Перед подписанием договора необходимо внимательно изучить все расходы и уточнить их у лизинговой компании. Ограничения и требования, установленные лизинговой компанией, также могут быть сложностью при оформлении. Например, если договор содержит ограничения по использованию актива, пробегу автомобиля или состоянию оборудования. Необходимо тщательно ознакомиться с этими ограничениями и убедиться, что они соответствуют потребностям и возможностям бизнеса. Еще одной сложностью может быть неправильная оценка рисков и страхование. При лизинге активов, особенно автомобилей или оборудования, необходимо обеспечить страхование от возможных повреждений, кражи или других рисков. Неправильная оценка рисков или недостаточное страхование может привести к финансовым потерям и проблемам в непредвиденных ситуациях.

Переуступка лизинга — подводный камень, с которым следует быть максимально осторожным. Перед передачей лизингового актива третьему лицу необходимо учитывать требования лизинговой компании, санкции и возможные комиссии

Переуступка требует дополнительных согласований и документации, поэтому важно обратиться к лизинговой компании и получить необходимые разрешения. Важным аспектом является выбор надежного и лизингового партнера

При выборе лизинговой компании необходимо учитывать репутацию, опыт работы и наличие положительных отзывов клиентов. Это позволит избежать возможных проблем, связанных с ненадлежащим исполнением договора, скрытыми комиссиями или некорректными условиями.

Отдельно следует обратить внимание на возможные проблемы и риски, связанные с лизингом автомобилей и возможностью переуступки

Бесполезный посредник

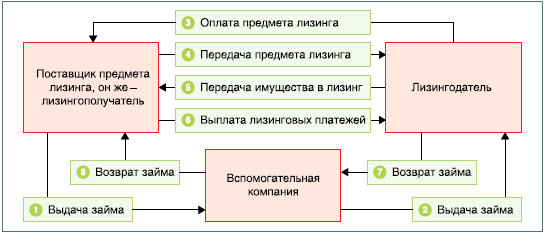

Не способствует улучшению ситуации и участие третьей компании, через которую «транзитом» проходит заем (рис. 2).

Рис. 2. Возвратный лизинг с участием посредника

Введение промежуточной, третьей фирмы, через которую «транзитом» проходит предмет лизинга, также порождает высокий налоговый риск.

Возвратный лизинг предусматривает прямые отношения по передаче имущества, это закреплено в законодательстве. Если же между лизингополучателем и лизингодателем появится промежуточное звено, это вызывает подозрение у инспекторов. И шансы на то, что такая схема будет легко оспорена налоговиками, высоки (постановление ФАС Уральского округа от 15.01.2007 № Ф09-11919/06).

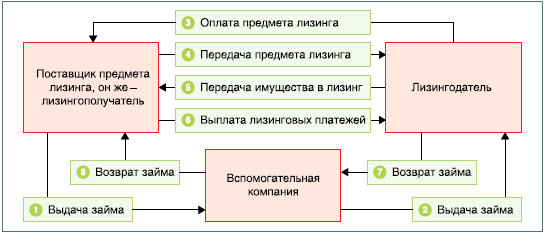

Увеличение количества компаний, через которые проходят транзитом деньги или имущество, не гарантирует, что цепочку не отследят. В арбитражной практике есть примеры, когда организация использовала в лизинговой схеме шесть фирм и в итоге все равно проиграла спор с проверяющими (постановление ФАС Поволжского округа от 21.12.2006 № 57-6429/2006-22). Схема представлена на рисунке 3.

Рис. 3. Лизинговая схема с участием многих компаний

Очевидно, что в лизинговых схемах не стоит использовать компании-однодневки. Кроме того, не резонно оплачивать предмет лизинга векселями. Их использование само по себе настораживает налоговиков.

Итак, лизинговые сделки обязательно должны иметь деловую цель. Так, одна из компаний, которая владеет сетью ресторанов в Москве и Московской области, решила выйти на региональный рынок. Для развития потребовалось оперативно привлечь финансирование. Быстрее всего деньги можно было получить за счет продажи оборудования. Однако оно было необходимо для производственной деятельности. Поэтому компании пришлось взять его в аренду у нового собственника.

Условия досрочного завершения договора лизинга. Позиция лизингодателей

С какого периода можно досрочно завершить договор

Что при досрочном выкупе отплачивает клиент кроме стоимости предмета лизинга

После 13 лизингового периода (т.е. 13 месяцев с момента передачи в лизинг).

Сумма досрочного выкупа указана в графике лизинговых платежей на месяц планируемого выкупа в столбце «Цена досрочного выкупа предмета лизинга», «Цена предмета лизинга к оплате». Также лизингополучателем оплачивается лизинговый платеж за текущий месяц и все задолженности и пени (если имеются)

Стоимость ДВ = Лизинговый платеж за текущий месяц + сумма ДВ, указанная в столбце «Сумма досрочного выкупа с НДС» графика по строке соответствующего календарного месяца + Сумма выкупной цены Имущества

По истечении 12 месяцев

Полная сумма платежей, предусмотренная графиком лизинговых платежей на дату закрытия

Не ранее, чем через 6 месяцев после заключения договора лизинга

Лизингополучатель вносит остаток платежей со скидкой за досрочное завершение и собственность на предмет лизинга переходит лизингополучателю

При досрочном графике идет пересчет процентов по кредиту. Поэтому клиент оплачивает стоимость ПЛ и проценты до момента расторжения

Кроме ЛП лизингополучателем оплачивается выкупной платеж, равный остатку долга стоимости автотехники и недополученной суммы понесенных лизингодателем расходов, связанных с переданной автотехникой в лизинг

Через 6 месяцев после выдачи предмета лизинга клиенту

Предоставляется скидка на остаток платежей, процент по договору лизинга пересчету не подлежит. Скидка рассчитывается индивидуально.

Текущий лизинговый платеж и цену досрочного выкупа, предусмотренную в договоре лизинга

Помимо выплаты остатка предоставленного основного финансирования (предмет лизинга) лизингополучатель оплачивает:

1) банковский процент за месяц досрочного гашения

2) возмещение страховки, если она включена в лизинговые платежи

3) доход лизинговой компании за месяц досрочного закрытия

По согласованию сторон

По согласованию сторон

С 6 месяца от даты акта ПППЛ/ввода в эксплуатацию

1)Расходы лизингодателя на оказание услуги лизинга

2)% за пользование денежными средствами за период действия договора лизинга

Затраты по обслуживанию финансирования на дату досрочного закрытия, доход ЛК и иные обязательные платежи, предусмотренные действующим законодательством РФ (при наличии)

Оплачивается вся сумма, предусмотренная договором, однако может быть предоставлена скидка на стоимость финансирования, которая была сэкономлена за счет досрочного погашения договора

Через половину срока договора лизинга, но возможно и закрытие договора лизинга ранее

Лизинговый платеж и выкупная стоимость

Не ранее, чем через 12 месяцев после начала срока лизинга

Сумма досрочного выкупа отражается в графике

Лизингополучатель должен за 30 дней в письменном виде написать заявление на частичное гашение по договору (суммы лизинговых платежей по графику будут пересчитаны в сторону уменьшения, сократится переплата), на полное досрочное закрытие договора — за 10 дней (будет произведен пересчет банковских процентов)

Стороны лизинга

В договоре лизинга обычно участвуют три стороны: лизингодатель, лизингополучатель и владелец имущества.

Лизингодателем обычно выступает лизинговая компания или банк, которые выкупают имущество у владельца и передают его лизингополучателю.

Лизингодатель на свои или кредитные средства приобретает имущество и передает его во временное пользование лизингодателю с возможным последующим выкупом.

Лизингополучателем обычно выступает компания или ИП, которые берут имущество в лизинг. Лизингополучатель пользуется имуществом, но пока не проведет все лизинговые платежи и полностью не выкупит его, оно принадлежит лизингодателю.

Владельцем обычно выступает юридическое или физическое лицо.

Расторжение договора лизингодателем

Досрочное завершение договора лизинга редко несет выгоду компании, предоставившей имущество в финансовую аренду. Так как она уже приобрела имущество в собственность, с целью передачи конкретной фирме. Повторная передача потребует временных, финансовых и иных затрат.

Однако в некоторых ситуациях, такой исход возможен. Например, когда клиенты не оплачивают платежи по договору на протяжении двух и более месяцев или не следуют другим условиям договора. В таком случае, лизингодатель имеет полное право, даже без вмешательства судебных органов, разорвать отношения. Предварительно выполняется запрос клиенту, с предложением полной выплаты оставшегося долга с последующим переходом предмета лизинга в собственность лизингополучателя. Если ответа не последует или он неудовлетворительный, происходит изъятие имущества.

В договоре могут прописываться условия, касательно отказа от исполнения договора в одностороннем порядке, однако такое случается редко — в сделках с крупными денежными суммами.

Когда это может потребоваться

Самый оптимистичный вариант досрочного выкупа предполагает, что у лизингополучателя появились свободные средства и он намерен досрочно выкупить имущество, чтобы сократить переплаты. В голове у предпринимателя в этот момент доминирует аналогия с банковским кредитом. А это не совсем верная аналогия.

Второй вариант — это ситуация, которую юристы называют существенным изменением условий пользования предметом лизинга. На практике это выглядит так. ООО «Ромашка» хочет продать погрузчик ООО «Василек». Но погрузчик в лизинге, и сделать этого наша «Ромашка» без досрочного выкупа никак не может.

Третий вариант: компания сливается, поглощается, — одним словом, происходит трансформация юридического лица. В этом случае новый владелец, скорее всего, потребует, чтобы все активы принадлежали компании на правах собственности.

Наконец, четвертый вариант, о котором не принято широко говорить. Некоторые лизингополучатели стремятся замаскировать под договор лизинга договор купли-продажи. Они вносят существенный аванс и через некоторое время заявляют о желании досрочно выкупить предмет лизинга. Это крайне рискованный вариант и ниже мы расскажем, почему.

Право пользования активом (ППА)

ППА признается по фактической стоимости, которая включает в себя (п. 13 ФСБУ 25/2018):

а) величину первоначальной оценки обязательства по аренде (определяется в порядке, изложенном ниже);

б) арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты (т.е. авансы);

в) затраты арендатора в связи с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях;

г) величину подлежащего исполнению арендатором оценочного обязательства, в частности, по демонтажу, перемещению предмета аренды, восстановлению окружающей среды, восстановлению предмета аренды до требуемого договором аренды состояния, если возникновение такого обязательства у арендатора обусловлено получением предмета аренды.

После признания ППА начинает амортизироваться. Заметим, что в случае, когда договором предусмотрен выкуп арендованного имущества, (что актуально для лизинга) амортизация рассчитывается исходя из реального срока предполагаемого использования предмета аренды (СПИ) (п. 17 ФСБУ 25/2018). Этот срок не обязательно должен соответствовать Классификации ОС, включаемых в амортизационные группы (утверждена постановлением Правительства РФ от 01.01.2002 N 1), применяемой для целей налогового учета объектов амортизируемого имущества. Мы предположим, что СПИ автомобиля определен как 60 месяцев.

Амортизация начисляется на счета учета расходов в общем порядке, в данном случае по аналогии с амортизацией собственных основных средств (п. 10 ФСБУ 25/2018, второе предложение).

Можно Ли Заключить Лизинг Между Физическими Лицами

Лизинг (to lease — сдать в аренду, англ.) — это вид финансовых услуг, суть которого заключается в финансировании приобретения основных фондов посредством приобретения компанией-лизингодателем имущества у поставщика и передачи его в долгосрочную аренду клиенту-лизингополучателю (юридическому лицу) с последующим выкупом.

Лизинговая компания приобретает в собственность конкретное имущество и передаёт его в пользование третьему лицу (клиенту-лизингополучателю) на определённый срок. При этом продавца выбирает именно третье лицо — лизингополучатель, потребитель данной финансовой услуги. В течение срока действия лизингового договора клиент выплачивает стоимость приобретённого имущества плюс вознаграждение за лизинг. По истечении обозначенного сделкой времени и выплаты оговоренной суммы имущество переходит в собственность лизингополучателя. При этом оптимальный срок лизинга ощутимо снижает размеры ежемесячных выплат и позволяет оптимально распоряжаться активами, получая прибыль при комфортной долговой нагрузке на бизнес.

Дилерские центры Группы компаний FAVORIT MOTORS предлагают воспользоваться востребованной услугой лизинга на выгодных условиях. В партнерстве с крупнейшими лизинговыми компаниями мы создали уникальные программы автолизинга, подходящие как частным лицам, так и организациям различных сфер деятельности.

Как только вы находите подходящий вам автомобиль в салоне официального дилера, лизинговая компания-партнер с вашего согласия берет на себя обязательство по выкупу этой машины у дилера. В результате лизингодатель получает в собственность выбранный автомобиль для того, чтобы сдать его вам в долгосрочное пользование. При этом согласно условиям договора лизинга по истечению срока аренды вы можете либо вернуть авто лизинговой компании-владельцу, либо выкупить его у нее по фиксированной, прописанной в договоре остаточной стоимости.

Что можно взять в лизинг

В лизинг можно взять практически любые непотребляемые вещи — вещи, которые не утрачивают свои потребляемые свойства. Например, автомобили, производственное оборудование или недвижимость. Исключение:

- земельные участки и природные объекты;

- товары без данных о производителе;

- списанное имущество;

- имущество, которое нельзя реализовать без спецразрешения.

Имущество, которое передают в лизинг, должно быть идентифицировано. Из-за этого в лизинг не передают оборудование без заводских номеров и автомобили без идентификационного номера ТС (VIN). Также взять в лизинг не получится товары, которые находятся не в свободном обращении, например средства слежения или ракетные установки.

Лизинговая компания также может установить свои требования. Например, в лизинг не получится оформить имущество с низкой ликвидностью.

Где оформить лизинг и как выбрать лизинговую компанию

Лизинг можно оформить только в специальной компании.

При выборе лизингодателя нужно изучить:

Рейтинг компании. Некоторые рейтинговые агентства проводят исследования лизинговых компаний. Например, такие рейтинги присваивает агентство . Стоит ориентироваться на умеренно высокий уровень кредитоспособности.

Работу с государственными программами льготного лизинга. Министерства выделяют субсидии лизинговым компаниям только после их проверки.

Сроки работы и масштабы. Клиентам стоит ориентироваться на компании, которые давно работают на рынке или входят в банковский холдинг. Сотрудничество с такими компаниями безопасно и выгодно: у них крупный капитал, различные ресурсы и открытая финотчетность. Такие компании заботятся о репутации и ведут свою деятельность только в рамках закона.

Бизнес, с которым работает компания. Лизингодатель может сотрудничать с компаниями различного профиля или специализироваться на узком направлении. Последний вариант выгоден тем, что лизингодатель всегда в курсе нововведений и особенностей бизнеса. Он может помочь выбрать оптимальный график выплат и необходимое для предприятия оборудование.

Вид имущества и оборудования. При выборе лизингодателя стоит уточнить, с каким имуществом работает компания. Некоторые могут специализироваться только на автомобилях, другие — на спецтехнике, часть — на производственном оборудовании

Стоит обратить внимание на компанию, которая работает именно с типом имущества для вашего бизнеса.

5 неизвестных вам фактов о лизинге для физических лиц

Лизинг для физических лиц – это новый и постепенно набирающий популярность способ купить автомобиль. В западных странах лизинг так же привычен для покупателя, как и автокредит. Но в Россию этот финансовый инструмент пришел с сильным опозданием, из-за чего сейчас он практически неизвестен – покупатели авто рассматривают только покупку в кредит или за наличные.

Радость от наконец-то выплаченного кредита проходит настолько же быстро, насколько наступает время первых безгарантийных ремонтов (обычно эти сроки совпадают – средний гарантийный срок составляет 3 года). И, как показывает статистика, средний срок владения автомобилями премиум-марок (Mercedes, BMW, Audi, Volkswagen и др.) – это чуть больше 2,5 лет (хотя для марки Lada он составляет 5 лет). Налицо следующая картина: после истечения гарантийного срока большинство автовладельцев стремятся продать свой старый автомобиль и купить новый. Обычно – снова в кредит, внося вырученную от продажи сумму в качестве аванса.

Срок полезного использования для налогового учета

Согласно п. 1 ст. 257 НК РФ под основными средствами в целях налогообложения прибыли понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 100 000 рублей.

Чтобы объект ОС признать амортизируемым имуществом, он должен отвечать требованиям, которые приведены в п. 1 ст. 256 НК РФ:

1) принадлежать организации на праве собственности (за некоторыми исключениями, которые предусмотрены главой 25 НК РФ);

2) использоваться для извлечения дохода;

3) срок полезного использования должен превышать 12 месяцев;

4) первоначальная стоимость должна составлять более 100 000 руб.

Согласно п. 5 ст. 270 НК РФ затраты на приобретение и (или) создание амортизируемого имущества не включаются в состав расходов текущего периода.

Указанные затраты (на приобретение и (или) создание амортизируемого имущества) по общему правилу нужно учитывать в расходах постепенно, через ежемесячную амортизацию (п. 1 ст. 256, п. 2 ст. 259 НК РФ). Амортизируемым имуществом признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 рублей.

При этом имущество стоимостью не более 100 000 рублей в целях налогового учета не относится к амортизируемому, а учитывается в составе материальных расходов.

На основании подп. 3 п. 1 ст. 254 НК РФ для целей налогообложения прибыли к материальным расходам относятся затраты налогоплательщика на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты, предусмотренных законодательством РФ, и другого имущества, не являющихся амортизируемым имуществом.

Установлено, что стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию (письмо Минфина России от 07.06.2018 N 03-03-07/39084). При выкупной стоимости 1000 руб. (с НДС) сумма выкупа единовременно признается в расходах.

Таким образом, в рассматриваемом случае в целях налогового учета у организации отсутствует необходимость определять срок полезного использования для предмета лизинга.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член Ассоциации «Содружество» Иванкова Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член ассоциации «Содружество» Мельникова Елена

25 ноября 2022 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) Для некоторых случаев предусмотрены исключения, однако они не распространяются на договоры с правом выкупа, к которым относится лизинг (п. 11, подп. «а» п. 12 ФСБУ 25/2018, ст. 11, п. 1 ст. 19 Федерального закона от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)»).

*(2) Справедливая стоимость — сумма, на которую можно обменять актив или погасить обязательство в сделке между хорошо осведомленными независимыми сторонами, желающими совершить такую сделку (Приложение А МСФО (IFRS) 16 Аренда, п. 8 ФСБУ 25/2018).

*(3) Подробнее — Вопрос: Включение аванса по лизингу в право пользования активом и обязательство по аренде (ответ службы Правового консалтинга ГАРАНТ, октябрь 2022 г.).

*(4) При использовании функции СТАВКА: = СТАВКА (Кпер; Плт; Пс; ; ; ):

Кпер — общее количество периодов платежей;

Плт — выплата, производимая в каждый период (обращаем внимание, что это значение показывается с минусом!);

Пс — стоимость на данный момент — общая сумма, которая на данный момент оценивается в ряду будущих платежей. В нашем случае это справедливая стоимость предмета аренды, покупная цена предмета лизинга.

Последние три элемента не обязательны:

Бс — будущая стоимость или величина остатка денежных средств, которая нужна после последней выплаты. Если Бс опущен, предполагается значение 0.

Тип — число 0 или 1, обозначающее, когда должна производиться выплата: 0 — в конце периода; 1 — в начале периода;

Прогноз — предполагаемая величина ставки.

В нашем случае 12 платежей, первый (предварительный) платеж в расчете не участвует; Тип 1 (поскольку договором установлена оплата за предшествующий период).

Подробнее в материале: Вопрос: Как рассчитать ставку дисконтирования лизингополучателем? (ответ службы Правового консалтинга ГАРАНТ, июль 2022 г.).