Состав аптечки по новому приказу

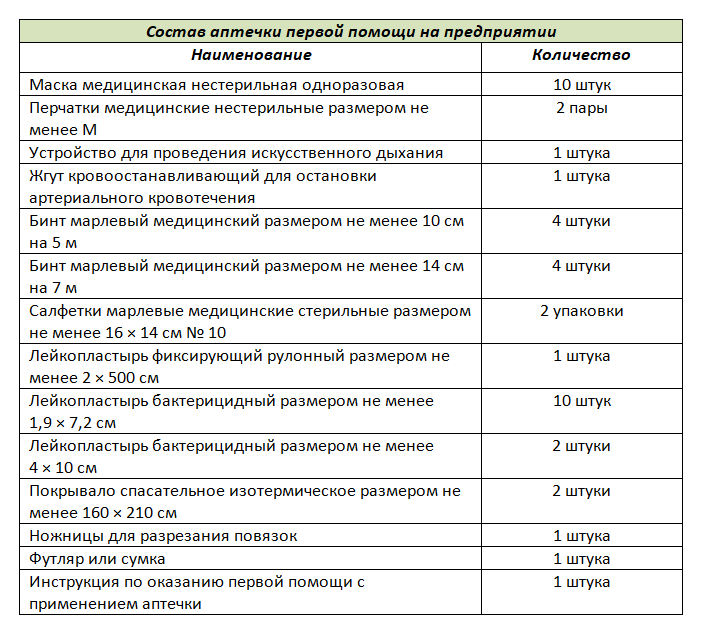

Теперь рассмотрим, какой состав должен быть у аптечки для оказания первой медицинской помощи по новому приказу и в чем ее отличие от аптечки первой помощи на предприятии по старому приказу.

Приказ № 1331н действует до 31.08.2027, то есть в течение 6 лет.

Итак, что должно находиться в аптечке:

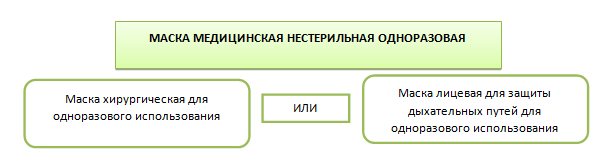

Некоторые пункты могут быть укомплектованы неодинаковыми единицами. Например, чтобы закрыть пункт «Маска медицинская нестерильная одноразовая», можно использовать:

Количественное сочетание различных масок может быть любым, главное — закрыть общее число в аптечке — 10 штук.

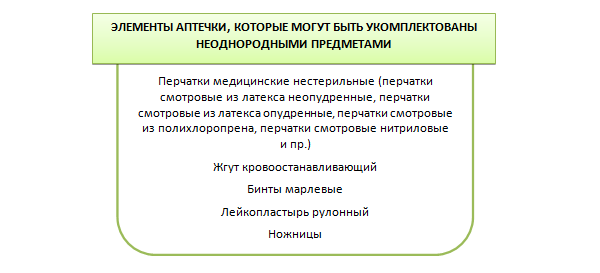

Аналогично можно использовать для аптечки разные:

Полный развернутый перечень аптечки, приведенный в приказе, вы найдете в нашей новости «Новые требования к аптечкам первой помощи с 1 сентября».

Все изделия, находящиеся в аптечке, должны быть произведены и зарегистрированы в соответствии с законодательством. Они должны иметь актуальный срок годности. Повторное использование элементов аптечки запрещено.

По сравнению с предыдущими требованиями состав аптечки уменьшился. Теперь в ней не надо хранить:

Но при этом увеличилось количество необходимых масок, марлевых бинтов и покрывал.

ВАЖНО! За отсутствие аптечки для работодателя предусмотрен штраф по ч. 1 ст

5.27.1 КоАП РФ: от 2 000 до 5 000 рублей для ИП и от 50 000 до 80 000 рублей для юрлиц.

Бухгалтерский и налоговый учет масок и антисептиков

В подавляющем числе случаев приобретаемые средства защиты сотрудников будут относиться к материально-производственным запасам (МПЗ) организации и приниматься к бухгалтерскому учету по фактической себестоимости за минусом НДС и иных возмещаемых налогов (п. 2, п. 5, п. 6 ПБУ 5/01).

По мере выдачи средств защиты сотрудникам стоимость их приобретения включается:

- В бухгалтерском учете:

- в расходы по обычным видам деятельности, если сотрудники, которым выданы средства защиты, участвуют в основной деятельности организации (п. 5, п. 7 ПБУ 10/99);

- в прочие расходы в иных случаях (п. 11, п. 12 ПБУ 10/99).

- В налоговом учете:

Порядок отражения расходов в бухгалтерском и налоговом учете утвердите в учетной политике организации.

Входной НДС по принятым на учет МПЗ можно принять к вычету в общеустановленном порядке (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Обеспечение безопасных условий и охраны труда сотрудников является обязанностью организации, соответственно, расходы организации на выдачу сотрудникам средств защиты в соответствии с Рекомендациями Роспотребнадзора будут произведены в интересах работодателя. Значит, они не связаны с выплатами дохода сотрудникам. Следовательно, при выдаче сотрудникам дезинфицирующих средств, медицинских масок в пределах норм, утвержденных планом организации по профилактике коронавирусной инфекции, объекта обложения страховыми взносами не возникает (п. 1 ст. 420, пп. 2 п. 1 ст. 422 НК РФ).

Однако если работодатель будет компенсировать сотрудникам расходы на покупку ими за свой счет антисептиков, медицинских масок и т.п., это может привести к спорам с контролирующими органами и доначислению страховых взносов. Обусловлено это тем, что объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц (за исключением компенсационных выплат, перечисленных в п. 1 ст. 422 НК РФ).

Компенсация сотрудникам расходов на покупку средств защиты и дезинфекции законодательством не предусмотрена (в письме Роспотребнадзора от 10.03.2020 № 02/3853-2020-27 идет речь об обязанности работодателя за свой счет обеспечить работников такими средствами). Соответственно, эти компенсации не относятся к суммам, которые не подлежат обложению страховыми взносами на основании пп. 2 п. 1 ст. 422 НК РФ.

При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах (п. 1 ст. 210 НК РФ). А доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить (ст. 41 НК РФ). Поэтому если выдача дезинфицирующих средств, медицинских масок (либо компенсация работнику их стоимости) будет произведена в пределах норм, утвержденных планом организации по профилактике коронавирусной инфекции, экономической выгоды и объекта обложения НДФЛ у работника не возникает.

Причина списания аптечки в акте на списание

Медорганизация списала лекарства в связи с истечением срока годности. ТФОМС при проверке признал это нецелевым использованием средств, потребовал вернуть деньги в бюджет и уплатить штраф. По мнению контролеров, нарушение состояло в том, что организация не планировала потребность в медикаментах и не учитывала их срок годности…

В тех случаях, когда никаких экономических выгод от продажи или дальнейшего использования МПЗ не ожидается, их можно списать как пришедшие в негодность по истечении срока годности, как морально устаревшие или как испорченные. Эта норма применяется независимо от того, относится учреждение к сфере здравоохранения или нет. Соответственно, аптечки должны учитываться на балансовом счете 1 105 31 341.

Если вы приняли решение (или обязаны по законодательству) передать непригодные материалы сторонней организации для утилизации или на уничтожение, то для учета расходов, связанных с утилизацией (уничтожением), используйте акт передачи запасов этой организации.

В инвентаризационной описи ТМЦ рекомендуем указать наименование, лекарственную форму, дозировку, единицу измерения, серию, количество, а также сведения о таре или упаковке, наименование производителя лекарственных средств, дату истечения срока годности лекарственных средств.

В программе «1С:Бухгалтерия 8» реализован более осторожный подход — составление акта по каждому факту списания материалов.

Они рекомендуют учитывать лекарственные средства для медицинского применения, подлежащие предметно-количественному учету, по номенклатурным единицам.

Дело в том, что с ежемесячной периодичностью не всегда согласны специалисты контролирующих ведомств, и зачастую правомерность такого подхода компаниям приходится отстаивать в суде. Несмотря на наличие положительной судебной практики (см., например, Постановление ФАС Московского округа от 13.09.2004 № КА-А40/8081-04), иногда лучше использовать подход, позволяющий избежать судебного разбирательства.

Как учитывать аптечки для оказания первой медицинской помощи сотрудникам в казенном учреждении? На каком счете (за балансом) учитывать и в какой момент списать?

На этот раз на обсуждение лидеров мнений вынесены вопросы о порядке отражения при налогообложении прибыли расходов, связанных с отпусками, а также выплатой единовременной помощи на оздоровление к ним.

В каждой организации, работающей с товарно-материальными ценностями (далее ТМЦ) наступает момент, когда их необходимо списать.

Учет медикаментов требует особого внимания. Он оформляется строго регламентированными документами, которые должны проверяться и контролироваться не только бухгалтером учреждения, но и руководителем.

Непосредственно список мед. средств, которые должны входить в состав автоаптечки, определяет Приказ Минздравмедпрома РФ № 325 (см. ссылку выше).

На расходы спишите только бинты Как видите, лекарственные препараты в этом списке не значатся. Более того, медицинские изделия, включенные в перечень, не подлежат замене. Но, согласитесь, оказать первую помощь, к примеру, при сердечном приступе с помощью бинта ну никак нельзя. Как минимум работнику нужно измерить давление и дать таблетку валидола.

Таким образом, независимо от наличия вредных производственных факторов, работодатель обязан иметь аптечки в организации. Источником приобретения медицинских аптечек могут быть собственные средства организации, а также средства ФСС РФ в счет финансового обеспечения предупредительных мероприятий по сокращению производственного травматизма и профессиональных заболеваний работников. Списание лекарственных средств с истекшим сроком годности отражается проводкой по дебету счета 7480 «Прочие расходы» и кредиту счета 1330 «Товары», при этом такие расходы для целей налогообложения признаются затратами, не подлежащими вычету.

В приказе укажите имущество, подлежащее инвентаризации, и ее причину. В остальном приказ оформляется так же, как на ежегодную инвентаризацию.

Начиная с версии 3.0.69 в программе «1С:Бухгалтерия 8» реализована возможность формирования печатной формы акта на списание материалов, который применяется для подтверждения факта расходования материальных ценностей.

Документальное оформление списания медикаментов

Медицинские средства отпускаются из аптеки для использования при оформлении накладной (требования), один экземпляр которой хранится в аптеке учреждения, а второй — у материально ответственного работника, получившего эти лекарственные запасы.

На основании данных из накладных заполняется книга учета протаксированных накладных (требований) (ф. 7-МЗ), итоги за месяц из которой переносятся в отчет аптеки о приходе и расходе аптекарских запасов в денежном (суммарном) выражении (ф. 11-МЗ).

Для медицинских средств, которые должны дополнительно учитываться в предметно-количественном виде (спирт, ядовитые средства, лекарства, которые могут оказывать наркотический эффект, вещества, имеющие существенную стоимость, а также препараты, которые находятся на стадии исследования, и тара), оформляются специальные регистры:

Списание медикаментов нужно подтвердить первичными документами. Состав и формы пакета бумаг в данном случае определяется организацией самостоятельно и утверждается учетной политикой. Как правило, такая операция оформляется актом на списание ТМЦ.

В бюджетных учреждениях для этих целей предусмотрена форма 0504230. Она выглядит так:

Согласно п. 125 и 126 утративших силу Методических указаний, акт списания ТМЦ должен был быть подписан членами комиссии и утвержден руководителем. Законодательно не закреплено, какое количество людей должно быть в комиссии. Состав комиссии утверждает приказом руководитель организации. В 2021 — 2022 годах эти положения учреждение вправе применять по собственному желанию.

Бухучет операций по приобретению аптечек в организациях госсектора

К сведению, согласно ОК 034-2014 (КПЕС 2008) в госорганах и иных организациях госсектора аптечку для оказания первой помощи причисляют к кл. 21, именуемому, дословно: «Средства лекарственные и материалы, применяемые в мед. целях» (что соответствует коду 21.20.24.170). Данный классификатор, применяемый в настоящее время, введен Приказом Росстандарта № 14-ст от 31.01.2014 (ред. от 20.02.2024). Непосредственно покупка мед. средств (по кл. 21) подлежит оплате применительно к коду КОСГУ 341. Их дальнейший учет осуществляется при помощи сч. 105 01.

Автоаптечки казенное учреждение может учесть на сч. 105 36 «Прочие мат. запасы». Несмотря на то, что в ее состав входят перевязочные материалы, большинство экспертов не советуют использовать для этой цели сч. 1 105 31 000 («медикаменты, перевязочн. средства»). Обоснование: аптечка – самостоятельное мед. изделие, которое не причисляют к перевязочн. материалам. Между тем для исключения споров по этой части рекомендуется закреплять порядок учета в собственной учетной политике. Данное право обозначено Минфином РФ в письме № 02-05-10/39839 от 10.07.2015. Списание аптечки производится по окончании срока годности следующим путем: по ДТ 1 401 20 272 и КТ 1 105 36 440.

Обязан ли работодатель иметь аптечку?

Трудовое законодательство регулирует в том числе и вопросы охраны труда работников. Это не зависит ни от размера предприятия, на котором трудятся граждане, ни от его организационно-правовой формы. Трудовому законодательству подчиняются не только фирмы, но и индивидуальные предприниматели, имеющие наемных работников.

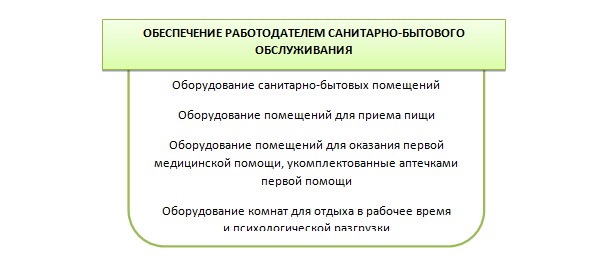

Соблюдение всех принципов охраны труда возложено на работодателя. В них включается обеспечение санитарно-бытового обслуживания и медицинское обеспечения работников. Такая обязанность установлена ст. 223 ТК РФ. Что входит в эти понятия:

Это не полный перечень мер, которые должен принять работодатель для обеспечения безопасности труда. Как видим, наличие аптечки для работников установлено требованиями трудового законодательства РФ.

Ссылку на образец приказа об утверждении состава аптечки вы найдете в начале статьи.

Рассмотрим, какие требования предъявляются к аптечкам неотложной помощи.

С 1 марта 2022 года в силу вступят изменения в части охраны труда на предприятиях. Оформите пробный бесплатный доступ к «КонсультантПлюс» и узнайте, что нужно будет изменить в организации охраны труда.

Учет расходов на дезсредства для целей налогообложения

Ряд организаций работает в обычном режиме. При этом они обязаны заботиться о дополнительной охране труда персонала и безопасности посетителей в период пандемии коронавируса COVID-19: закупать антисептики, дозаторы, салфетки, маски, респираторы, бахилы и пр. Как провести расходы на средства индивидуальной защиты в налоговом учете?

Работодатели обязаны обеспечивать санитарно-бытовое обслуживание и медицинское обеспечение работников в соответствии с требованиями охраны труда. В частности, предприятиям торговли и общественного питания должны обеспечить усиленный дезинфекционный режим, включая дезинфекцию оборудования и инвентаря, обеззараживание воздуха, обеспечение сотрудников и посетителей дезинфекционными средствами для обработки рук, поверхностей и инвентаря (ст. и ТК РФ и п 1.3 Постановления Главного государственного санитарного врача РФ от 13.03.2020 № 6).

Таким образом, дополнительные расходы на охрану труда персонала при пандемии коронавируса являются расходами по обеспечению нормальных условий труда и учитываются для целей налога на прибыль по выбору налогоплательщика либо в составе материальных, либо в составе прочих расходов, связанных с производством и реализацией (п. 4 ст. , пп. 2 п. 1 ст. , пп. 7 п. 1 ст. НК РФ; письмо Минфина России от 11.04.2007 № 03-03-06/1/229).

Плательщики УСН с объектом налогообложения «Доходы минус расходы» могут учесть данные расходы в качестве материальных (пп. 5 п. 1, п. 2 ст. НК РФ; письмо Минфина России от 16.08.2019 № 03-11-11/62254).

Несомненно, что предоставление дезинфицирующих средств посетителям компаний (офисов, предприятий торговли и т. п.) направлено на продолжение функционирования организации на фоне пандемии, то есть относится к экономически оправданным расходам (п. 1 ст. НК РФ). Такие расходы также могут быть учтены в качестве материальных (пп. 2 п. 1 ст. , пп. 5 п. 1, п. 2 ст. НК РФ).

Плательщики НДС вправе принять к вычету суммы НДС, уплаченные поставщикам рассматриваемых материальных запасов (п. 2 ст. , п. 1 ст. НК РФ). При передаче материалов в использование (выдаче работникам, предоставлении клиентам) начислять НДС к уплате не нужно, так как речи о реализации (в том числе безвозмездной) данных МПЗ в пользу работников и посетителей не идет (п. 1 ст. , пп. 1 п. 1 ст. НК РФ).

Поскольку использование работниками и посетителями средств обеспечения антивирусной безопасности предусмотрено нормативными актами, то экономической выгоды при передаче данных МПЗ работникам и посетителям с точки зрения налогообложения не возникает (ст. НК РФ; письмо Минфина РФ от 04.04.2007 № 03-03-06/1/214), поэтому не возникает и налогового дохода с точки зрения НДФЛ (ст. НК РФ). Предоставление работникам рассматриваемых МПЗ не является выплатой в пользу работников и не облагается взносами (п. 1 ст. НК РФ; п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

Чтобы минимизировать риск спора с проверяющими по поводу указанных расходов, необходимо закрепить в локальном нормативном акте (например, приказе) перечень МПЗ, приобретаемых для защиты персонала и посетителей от коронавируса, а также нормы их выдачи.

Также на рассмотрение в Госдуму внесли законопроект, в соответствии с которым затраты на приобретение средств индивидуальной защиты, тест-систем, медицинского оборудования для диагностики и лечения коронавируса COVID-19 будут отнесены к расходам при исчислении налога на прибыль.

Поправки вносятся в п. 1 ст. НК РФ. Он будет дополнен пп. 48.12, в соответствии с которым расходы на приобретение средств индивидуальной защиты будут отнесены к расходам, связанным с производством и реализацией. Несмотря на то, что они не являются профильными для многих организаций, они не будут учитываться при определении налоговой базы по налогу на прибыль.

Поправки будут распространяться на правоотношения, возникшие с 01.01.2020.

На данный момент законопроект № 941413-7 проходит первое чтение в Госдуме.

Как учесть допрасходы на средства индивидуальной защиты в бухгалтерском учете, читайте в полной версии статьи.

Контент платный. Посмотреть тарифы или получить бесплатный доступ на 2 дня.

Илья Антоненко,аттестованный аудитор

Общие правила списания

Имущество автономных учреждений закрепляется за ними на праве оперативного управления (п. 1 ст. 3 Закона об автономных учреждениях). Автономное учреждение без согласия учредителя не вправе распоряжаться (в том числе списывать) особо ценным движимым имуществом, закрепленным за ним учредителем или приобретенным за счет средств, выделенных учредителем. Остальным имуществом автономное учреждение вправе распоряжаться самостоятельно.

Общие правила списания имущества, закрепленного за федеральными государственными учреждениями, определены в Положении, утвержденном Постановлением Правительства РФ от 14.10.2010 № 834 (далее – Положение № 834).

В соответствии с п. 3 Положения № 834 решение о списании федерального имущества принимается в случае, если:

имущество непригодно для дальнейшего использования по целевому назначению вследствие полной или частичной утраты потребительских свойств, в том числе физического или морального износа;

имущество выбыло из владения, пользования и распоряжения вследствие гибели или уничтожения, в том числе помимо воли владельца, а также вследствие невозможности установления его местонахождения.

Решение о списании особо ценного движимого имущества, закрепленного за федеральным автономным учреждением учредителем или приобретенного за счет средств, выделенных учредителем, принимается таким учреждением по согласованию с учредителем. В отношении остального имущества (в том числе особо ценного имущества, приобретенного за счет приносящей доход деятельности) решение о списании принимается автономным учреждением самостоятельно (пп. «и», «к» п. 4 Положения № 834, п. 2 ст. 3 Закона об автономных учреждениях).

В целях подготовки и принятия решения о списании федерального имущества учреждением создается постоянно действующая комиссия по подготовке и принятию такого решения (далее – комиссия). Данная комиссия осуществляет следующие полномочия (п. 5, 6 Положения № 834):

1) осматривает федеральное имущество, подлежащее списанию, с учетом данных, содержащихся в учетно-технической и иной документации;

2) принимает решение по вопросу о целесообразности (пригодности) дальнейшего использования федерального имущества, о возможности и эффективности его восстановления, возможности использования отдельных узлов, деталей, конструкций и материалов от федерального имущества;

3) устанавливает причины списания федерального имущества, в числе которых физический и (или) моральный износ, нарушение условий содержания и (или) эксплуатации, аварии, стихийные бедствия и иные чрезвычайные ситуации, длительное неиспользование для управленческих нужд и иные причины, которые привели к необходимости списания федерального имущества;

4) подготавливает акт о списании федерального имущества (далее – акт о списании) в зависимости от вида списываемого федерального имущества по установленной форме и формирует пакет документов в соответствии с перечнем, утверждаемым федеральным органом исполнительной власти, в ведении которого находится учреждение.

В случае отсутствия в учреждении работников, обладающих специальными знаниями, для участия в заседаниях комиссии по решению председателя комиссии могут приглашаться эксперты. По общему правилу эксперты включаются в состав комиссии на добровольной основе. Однако договором, заключенным автономным учреждением и экспертом, может быть предусмотрена возмездность оказания услуг эксперта.

Комиссия вправе рассматривать предоставленные ей документы не более 14 дней. После этого принимается решение большинством голосов членов комиссии, присутствующих на заседании.

Решение о списании федерального имущества принимается путем подписания комиссией акта о списании. Оформленный и подписанный комиссией акт на списание утверждается учреждением самостоятельно, а случаях, требующих согласования с учредителем, – после согласования учредителем в установленном им порядке. До утверждения акта о списании реализация мероприятий, предусмотренных в нем (утилизация, разборка), а также списание имущества в бухгалтерском учете не допускаются (п. 52 Инструкции № 157н, п. 11 Положения № 834).

После завершения мероприятий, закрепленных в акте о списании, утвержденный руководителем учреждения акт о списании, а также документы, представление которых предусмотрено Постановлением Правительства РФ от 16.07.2007 № 447 «О совершенствовании учета федерального имущества», направляются учреждением в месячный срок в Федеральное агентство по управлению государственным имуществом для внесения соответствующих сведений в реестр федерального имущества (п. 13 Положения № 834).

Каковы требования к аптечкам первой помощи на предприятии

Аптечка первой помощи должна быть в любом месте массового скопления людей. Это необходимая мера для охраны труда. Если лицо получит травму, посредством аптечки можно будет оказать помощь. В статье 223 ТК РФ указано, что медицинское обслуживание сотрудников гарантирует именно работодатель. То есть на предприятии должна быть размещена аптечка. Ее состав устанавливается нормативными актами.

Автомобильный транспорт является источником повышенной опасности, поэтому каждое автотранспортное средство должно быть оснащено автомобильной аптечкой. Реализацию автомобильных аптечек первой медицинской помощи осуществляют как аптечные учреждения, так и автомобильные магазины. Каковы правовые аспекты реализации автомобильных аптечек?

Учет операций по приобретению аптечек для оказания первой помощи

Ирина Стародубцева, аудитор-эксперт, компания «РосКо – Консалтинг и аудит»

Какой порядок налогового и бухгалтерского учета приобретения аптечек для оказания первой помощи? Какие особенности учета, если впоследствии расходы на приобретение аптечек возмещаются за счет страховых взносов, подлежащих уплате в ФСС РФ? Разберемся в практических аспектах учета подобных расходов и доходов.

Обеспечение санитарно-бытового и лечебно-профилактического обслуживания работников в соответствии с требованиями охраны труда возлагается на работодателя. В этих целях работодателем по установленным нормам оборудуются санитарно-бытовые помещения, помещения для приема пищи, помещения для оказания медицинской помощи, комнаты для отдыха в рабочее время и психологической разгрузки; создаются санитарные посты с аптечками, укомплектованными набором лекарственных средств и препаратов для оказания первой медицинской помощи; устанавливаются аппараты (устройства) для обеспечения работников горячих цехов и участков газированной соленой водой и другое (ст.223 ТК РФ). Таким образом, независимо от наличия вредных производственных факторов, работодатель обязан иметь аптечки в организации.

Источником приобретения медицинских аптечек могут быть собственные средства организации, а также средства ФСС РФ в счет финансового обеспечения предупредительных мероприятий по сокращению производственного травматизма и профессиональных заболеваний работников.

Правовые особенности и нормативы

правовые особенностисудебная практика

Требования к инвентарю, освещению и внутренней отделке медкабинетов содержатся в СанПиН 2.1.3.2630-10 (утв. пост. Главного государственного санитарного врача РФ от 18.05.2010 № 58). Так, в медкабинете нужно устанавливать настенные или переносные светильники для осмотра больного. Уборочный инвентарь (ведра, тазы, ветошь, швабры) должен иметь четкую маркировку с указанием помещений и видов уборочных работ, использоваться строго по назначению, обрабатываться и храниться в выделенном месте (в шкафу вне медицинских кабинетов). Кроме того, в документе содержатся требования к дезинфекции.

Аптечка для оказания первой помощи работникам, пострадавшим при несчастных случаях на производстве, комплектуется только медицинскими изделиями, зарегистрированными на территории РФ (приказ Минздравсоцразвития России от 05.03.2011 № 169н). В аптечку также должны быть вложены краткие инструкции с пиктограммами (легко читаемыми картинками), разъясняющими, как и чем оказывать первую помощь в различных ситуациях.

Таким образом, создание медицинского кабинета или приобретение аптечки, безусловно, служит благим целям. Ведь на работе может случиться всякое, и часто помощь квалифицированного специалиста спасет жизнь человека. Вместе с тем следует учитывать особенности комплектования медицинских кабинетов и аптечек, что позволит избежать ненужных споров с налоговиками.

Экспертиза статьи: Елена Мельникова, служба Правового консалтинга ГАРАНТ, аудитор

Мнение: Елена Подлипалина, руководитель учета компании «Галс-Девелопмент», аттестованный профессиональный бухгалтер