Налоговая декларация по налогу на прибыль: приложение № 5 к листу 02

Для определения сумм налога на прибыль по обособленным подразделениям предусмотрено приложение № 5 к листу 02 декларации.

Приложение заполняется отдельно по организации без обособленных подразделений, по каждому обособленному подразделению, включая ликвидированные в текущем отчетном (налоговом) периоде, или по группе обособленных подразделений, находящихся на территории одного субъекта РФ.

В этом приложении отражаются суммы авансовых платежей и налога, уплачиваемые в бюджет субъекта РФ.

На каждое подразделение (группу подразделений) заполняется отдельный бланк приложения и в поле «Расчет составлен» указывается соответствующий код. Количество представляемых приложений зависит от количества обособленных (в том числе ликвидированных в текущем налоговом периоде) или ответственных подразделений. Все эти приложения включаются в состав декларации, которая представляется по месту учета организации

Обратите внимание, что лист 02 заполняется по организации в целом

Из строки 120 листа 02 в строку 030 приложения переносится показатель налоговой базы по организации в целом. Налогоплательщик, у которого в текущем налоговом периоде были ликвидированы обособленные подразделения, заполняет и строку 031. В ней он фиксирует налоговую базу по организации в целом без учета ликвидированных подразделений.

Сумма налога на прибыль, которую необходимо перечислить в региональный бюджет по месту нахождения обособленного подразделения, рассчитывается исходя из доли налоговой базы, приходящейся на подразделение. Доля отражается в строке 040.

Умножив рассчитанную долю на общую сумму налоговой базы (строка 030), бухгалтер получит величину налоговой базы, приходящейся на конкретное подразделение (группу подразделений) или головную организацию. Эту величину нужно отразить в строке 050 приложения. Учтите, что сумма показателей строки 050 всех приложений должна соответствовать отраженной в строке 120 листа 02 налоговой базе по организации в целом.

В строку 060 вписывается ставка налога, зачисляемого в бюджет субъекта РФ. В регионе может быть установлена пониженная ставка налога на прибыль. Тогда такая ставка применяется только к доле прибыли, приходящейся на организацию и ее обособленные подразделения, расположенные на территории данного субъекта РФ.

Сумма исчисленных авансовых платежей (налога) за отчетный (налоговый) период определяется на основании данных о налоговой базе (строка 050) и ставке налога (строка 060). Указанная величина отражается в строке 070.

По строке 080 бухгалтер записывает суммы начисленных авансовых платежей за отчетный (налоговый) период. В приложении № 5 эта величина рассчитывается так же, как и показатели строк 210-230 листа 02. То есть сумма начисленных авансов берется из приложения, заполненного за предыдущий отчетный период.

Организации, отчитывающиеся ежеквартально и не уплачивающие ежемесячные авансовые платежи, в строку 080 полугодовой декларации переносят показатель из строки 070 приложения № 5 декларации за I квартал текущего года. Тот же алгоритм используют налогоплательщики, исчисляющие ежемесячные авансовые платежи исходя из фактически полученной прибыли. Однако в полугодовой декларации они дублируют показатель из декларации за январь — май текущего года.

У организаций, исчисляющих ежемесячные авансовые платежи в размере 1/3 от суммы налога за предыдущий квартал, значение показателя строки 080 приложения № 5 полугодовой декларации равно сумме значений показателей строк 070 и 120 приложения № 5 декларации за I квартал года.

Строку 090 заполняют только организации, которые в отчетном (налоговом) периоде уменьшают сумму исчисленных авансовых платежей (налога) на величину налога, выплаченного за пределами Российской Федерации. Порядок зачета указанных сумм установлен . Заметим, что в строке 090 отражается только часть «зарубежного» налога, относящаяся к региональному бюджету и конкретному подразделению (группе подразделений) либо к головной организации.

Сумма авансовых платежей (налога), подлежащих доплате по итогам отчетного (налогового) периода, приводится по строке 100, величина авансов (налога), подлежащая уменьшению, — по строке 110. Эти данные переносятся в строки 070 и 080 подраздела 1.1 раздела 1.

В строках 120, 121 налогоплательщики, отчитывающиеся ежеквартально и уплачивающие ежемесячные авансовые платежи, указывают общую сумму этих платежей, подлежащих уплате в бюджет субъекта РФ в следующем квартале.

Какие налоги и взносы платить в январе

|

Срок |

Вид платежа |

Плательщики |

|

до 9 января |

Фиксированные страховые взносы на 2022 год |

Все предприниматели |

|

НДФЛ с отпускных и больничных, которые выплатили в декабре 2022 года |

Налоговые агенты по НДФЛ |

|

|

НДФЛ с зарплаты, которую выплатили 30 декабря 2022 года |

Налоговые агенты по НДФЛ |

|

|

до 16 января |

Взносы на травматизм в Социальный фонд за декабрь 2022 года |

Все работодатели |

|

до 25 января |

АУСН за декабрь 2022 года |

Организации и ИП, которые перешли на АУСН |

|

до 30 января |

Взносы на обязательное пенсионное, социальное и медицинское страхование за сотрудников за декабрь 2022 года |

Все работодатели |

|

Дополнительные взносы на накопительную пенсию за декабрь 2022 года |

Работодатели, у которых есть сотрудники, уплачивающие дополнительные страховые взносы |

|

|

НДФЛ, удержанный в период с 1 по 22 января |

Все налоговые агенты по НДФЛ |

|

|

Первый ежемесячный авансовый платеж по налогу на прибыль за I квартал 2023 года |

Организации, которые обязаны платить ежемесячные авансовые платежи исходя из прибыли предыдущего квартала |

|

|

1/3 НДС за IV квартал 2022 года |

Плательщики НДС и налоговые агенты |

|

|

Полная сумма НДС за IV квартал 2022 года |

Неплательщики НДС, которые выставляли счета-фактуры с выделенным налогом |

|

|

Торговый сбор за IV квартал 2022 года |

Плательщики торгового сбора |

|

|

НПД за декабрь 2022 года |

Самозанятые физлица и ИП |

|

|

НДПИ за декабрь 2022 года |

Пользователи недр |

|

|

Водный налог за IV квартал 2022 года |

Плательщики водного налога |

По НДФЛ не будет иметь значение, с какой выплаты удержан налог: больничный, отпускные и т.д

Важно — в каком периоде он удержан

За период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца.

Перечисление налоговыми агентами сумм исчисленного и удержанного налога за период с 1 по 22 января, осуществляется не позднее 28 января; за период с 23 по 31 декабря -не позднее последнего рабочего дня календарного года.

Уведомление сдается 25 числа, налог уплачивается 28 числа.

Фактически получается 13 периодов в году: 28 числа каждого месяца, затем в декабре за период с 23 по 31 декабря, не позднее последнего рабочего дня календарного года.

За период с 01 по 22 января — 28 января.

Если у организации несколько обособленных подразделений, можно подать уведомление по каждому подразделению отдельно. Также можно подать единое уведомление и по головной, и по обособленным подразделениям с указаниями КПП и ОКТМО каждого подразделения. Уплата будет единым платежом за все подразделения.

Назначение ответственного ОП

Начать перечислять налог на прибыль через ответственное ОП возможно только с 1 января. Принятое решение нельзя изменить до конца года.

О намерении уплачивать налог централизованно надо сообщить налоговикам. Уведомить фискалов необходимо до начала года, в котором будет осуществлен переход. Следует также оповестить ФНС о любых переменах, изменяющих порядок уплаты налога на прибыль обособленных подразделений (о возврате на уплату налога каждым ОП, открытии, ликвидации ОП и др., п. 2 ст. 288 НК РФ).

При этом должно соблюдаться единообразие: решив централизованно платить налог на прибыль в одном из регионов, надо соблюдать это правило и в других регионах, где расположены ОП.

Если в отчетном периоде были закрыты или созданы ОП, необходимо в 10-дневный срок после завершения периода сообщить о назначении ответственного ОП налоговикам региона, в котором произошли изменения.

ФНС письмом от 26.12.2019 № СД-4-3/26867@ утвердила рекомендованные бланки уведомлений. Этим же письмом утверждены электронные форматы представления уведомлений.

Филиал, представительство, дочернее предприятие: какую форму выбрать?

Письма и разъяснения чиновников да и учебно-методические материалы, раскрывая различные особенности учета и налогообложения обособленных подразделений, не дают сколько-нибудь внятного ответа на вопрос, в чем преимущества и в чем недостатки тех или иных форм «обособленцев». Ведь, в конце концов, подразделение создается не с целью удовлетворить требования налоговых инспекторов и иных контролирующих органов, а для развития бизнеса.

В принципе, все производственные вопросы можно с одинаковым успехом решить как в дочернем предприятии, так и в филиале. Представительство, как организационная форма, ранее рассматривалось исключительно как подразделение, не ведущее активных операций, однако в современных условиях его статус практически не отличается от статуса филиала. Обособленное подразделение, возникшее по признаку наличия стационарных рабочих мест, имеет, с точки зрения производственных отношений, практически те же возможности, что и филиал.

Чем же руководствуются предприятия при выборе формы? Причины и обстоятельства кроются в организации управления предприятием, структуре внутренних взаимоотношений и правилах налогообложения внутрикорпоративных перемещений, основных средств, сырья, промежуточного продукта, готовой продукции, товаров, инвестиций. В Таблице 1 предпринята попытка систематизации отличий в налогообложении некоторых видов операций.

Промокоды на Займер на скидки

Займы для физических лиц под низкий процент

- Сумма: от 2 000 до 30 000 рублей

- Срок: от 7 до 30 дней

- Первый заём для новых клиентов — 0%, повторный — скидка 500 руб

Во-первых, если налогоплательщик имеет несколько обособленных подразделений на территории одного субъекта РФ, то распределение прибыли по каждому из этих подразделений он может и не производить абз.

Мнение эксперта

1С:Эксперт по технологическим вопросам

Задавайте мне вопросы, и я помогу разобраться!

Уплата налога осуществляется в сроки, установленные НК РФ, начиная с отчетного налогового периода, следующего за отчетным налоговым периодом, в котором такое обособленное подразделение было создано или ликвидировано. Заполнение Декларации по Налогу на Прибыль с Обособленными Подразделениями в 1C Обращайтесь в форму связи

НДС

С начала года НДС уже по ставке 20% поступает в федеральный бюджет (Федеральный закон от 03.08.2018 № 303-ФЗ): то есть декларацию отправляет головная организация, и разреза по ОП в ней не будет. Но некоторые нюансы все-таки касаются учета в разрезе подразделений. В счете-фактуре, выписанном ОП, указывается цифровой код – через слеш. Также в счетах-фактурах и УПД указывается КПП обособленного подразделения (Письма Минфина РФ от 18.05.2017 № 03-07-09/30038, от 10.02.2012 № 03-07-09/06, ФНС России от 16.11.2016 № СД-4-3/21730@). Еще одно требование к заполнению: в счете-фактуре по строке 3 «Грузоотправитель и его адрес» должно быть отражено наименование и почтовый адрес обособленного подразделения, от которого выставлен документ (Письма Минфина РФ от 10.02.2012 № 03-07-09/06, от 01.04.2009 № 03-07-09/15, от 04.05.2006 № 03-04-09/08).

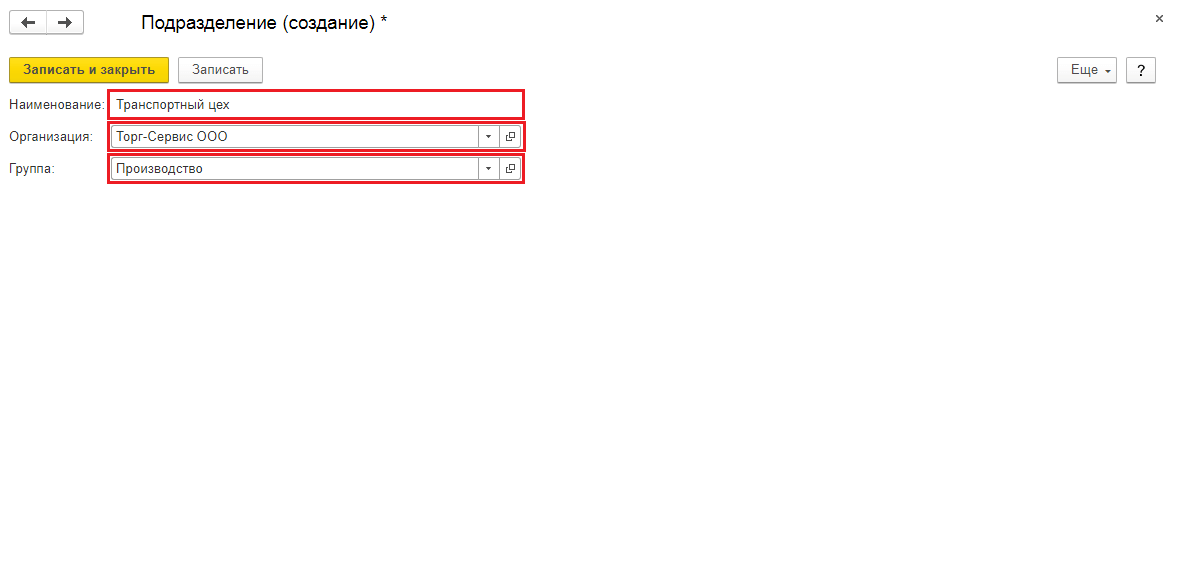

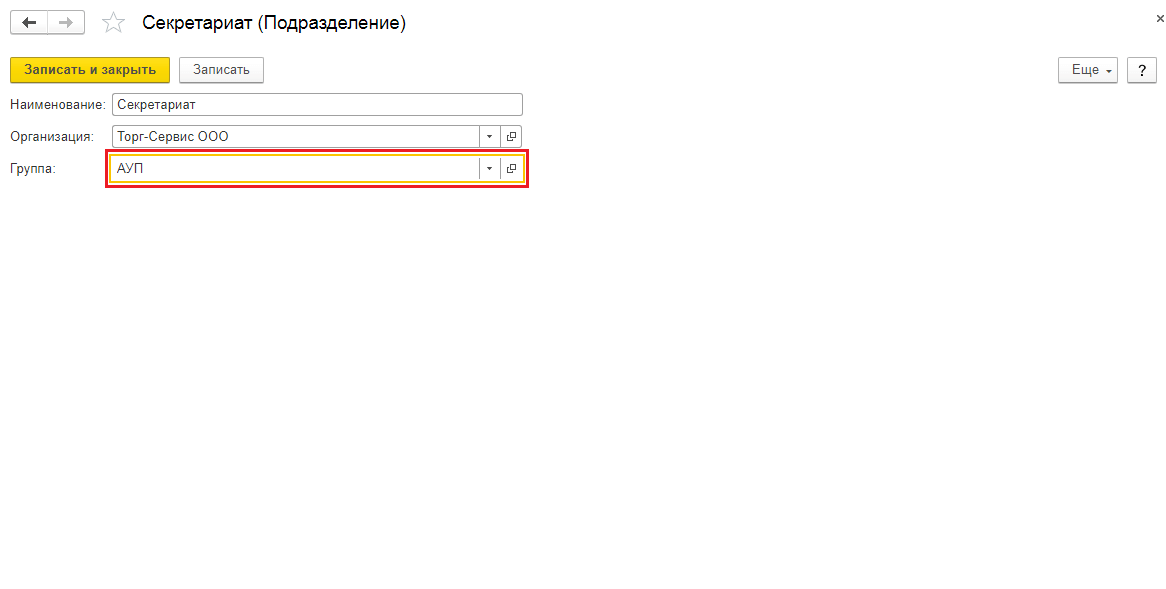

Регистрация нового подразделения в программе 1С: Бухгалтерия 8.3

Справочник «Подразделения» используется во всех разделах учета, выступает в качестве аналитики на многих счетах бухгалтерского и налогового учета и является одним из ключевых объектов системы. В данной статье рассмотрим особенности добавления нового подразделения в структуру организации в программе .

Первичное заполнение справочника осуществляется при вводе программы в промышленную эксплуатацию, наряду с прочей нормативно-справочной информацией. Последующие изменения вносятся в соответствии с приказами предприятия.

В целях внутреннего учета в организациях выпускается приказ о вводе нового подразделения (места возникновения затрат). Далее документы поступают к ответственному за настройку и добавление нормативно-справочной информации. Получив документ, пользователь для создания нового подразделения переходит по пути навигации: Справочники / Предприятие / Подразделения.

В открытой форме элемента справочника «Подразделения» ответственный за настройку НСИ заполняет следующие поля:

- Наименование – пользовательское наименование подразделения или группы подразделений;

- Организация – заполняется текущая организация;

- Группа – указывается элемент, который является родительским в структуре.

Справочник подразделений является иерархическим, существует разделение на элементы и группы. Пользователю предоставляется возможность построить структуру подразделений, содержащую до 10 уровней вложенности. Для перемещения подразделений в новую группу пользователь может указать в карточке требуемое значение в поле «Группа».

Чтобы в документах использовать подразделение как основное, нужно нажать команду «Использовать как основное подразделение» в форме списка подразделений.

Стоит отметить, что справочник подразделений отражает структуру организации для кадрового учета, расчета и отражения зарплаты, бухгалтерского и налогового учета и т.д. Таким образом, рекомендуется заполнять данный справочник на основании фактической структуры предприятия, также учитывая группировки подразделений, в разрезе которых необходимо построение отчетов.

Организациям также следует закрепить порядок переименования и закрытия подразделений в соответствии с потребностями учета. При закрытии к названию подразделения может быть добавлена информация о текущем статусе, дате закрытия для удобства и предотвращения ошибок пользователями. При переименовании подразделения возможны варианты изменения названия в карточке или создания нового подразделения в структуре.

Остались вопросы? Расскажем про добавление подразделений в 1С в рамках бесплатной консультации!

Если вы решили вести учет по заработной плате в программе 1С 8.3 Бухгалтерия, то начиная с версии 3.0.44.115 она поддерживает разделение на обособленные подразделения

Обратите внимание, что данный функционал доступен только в том случае, если в организации работает до шестидесяти сотрудников. Базовая версия 1С такой учет не поддерживает

В данной статье мы рассмотрим, как произвести настройку обособленных подразделений в 1С 8.3 на примере. Так же мы покажем возможность раздельного со сдачей налоговой отчетности в разные ИФНС.

Обособленные подразделения. Представление налоговой декларации по налогу на прибыль организаций

Организация применяет общую систему налогообложения, имеет одно обособленное подразделение, которое, как и сама организация, находится в Свердловской области. Декларация по налогу на прибыль за 2005 год в адрес налоговой инспекции по месту нахождения организации была подана в срок до 28 марта 2006 г. В указанной декларации были заполнены листы раздела 00204 Приложения № 5 и раздела 00205 Приложения № 5а с разбивкой суммы налога на прибыль по организации и подразделению. В разделе 1.1 декларации было указано, что вся сумма налога на прибыль в областной бюджет уплачивается предприятием по коду ОКАТО по месту нахождения организации. Копия этой декларации (в полном объеме) с отметкой налоговой инспекции по месту нахождения организации и надписью: для налоговой инспекции по месту нахождения обособленного подразделения – справочно была представлена в налоговую инспекцию по месту нахождения обособленного подразделения также в срок до 28 марта 2006 г. На декларации имеется оттиск печати налоговой инспекции по месту нахождения обособленного подразделения с подписью инспектора и датой.

Однако налоговая инспекция по месту нахождения обособленного подразделения в апреле 2006 г.:

– начислила штраф за непредоставление декларации по налогу на прибыль за 2005 г.;

– начислила пени за неуплату налога на прибыль в областной бюджет по ОКАТО производственного подразделения.

Права ли налоговая инспекция по месту нахождения обособленного подразделения организации?

В соответствии с п. 2 ст. 288 НК РФ

уплата авансовых платежей, а также сумм налога, подлежащих зачислениюв доходную часть бюджетов субъектов Российской Федерации и бюджетов муниципальных образований, производится налогоплательщиками — российскими организациямипо месту нахождения организации, а также по месту нахождения каждого из ее обособленных подразделений исходя из доли прибыли, приходящейся на эти обособленные подразделения.

Понятие обособленного подразделения

Согласно статье 11 НК РФ подразделение признается обособленным, если удовлетворяет двум условиям:

- территориально обособлено от организации;

- имеет стационарные рабочие места, созданные на срок более месяца.

В письме от 18.08.2015 № 03-02-07/1/47702 Минфин России разъяснил, что территориальная обособленность подразделения от организации определяется адресом, отличным от адреса указанной организации. Понятие рабочего места определено статьей 209 ТК РФ как место, где работник должен находиться, или куда ему необходимо прибыть в связи с работой и которое прямо или косвенно находится под контролем работодателя (письмо Минфина России от 13.09.2016 № 03-02-07/1/53392).

1С:Предприятие 8. Нужные отчеты. В копилку бухгалтера и специалиста 1С. Обновлено 07.03.2016 г.

Пакет нужных отчетов — «Остатки и движение запасов» , «Остатки и движение денег», «Сравнительный анализ себестоимости и цен реализации». СКД и Построитель отчетов не использованы. НЕ управляемые формы. Запросы строились только по данным Хозрасчетного плана счетов. Сравнительный анализ — очень нужный отчет для предприятий, реализующих продукцию собственного производства. На сумму продаж ниже себестоимости нужно доначислить доход со всеми вытекающими. Отчет позволит своевременно выявить и откорректировать плановую стоимость продукции.

1 стартмани

13.01.2016 36106 39 kompas-dm 8

Налог на прибыль организаций

Особенности исчисления и уплаты налога на прибыль организаций налогоплательщиком, имеющим обособленные подразделения, определены ст. 288 НК РФ.

Налогоплательщики — российские организации, в состав которых входят обособленные подразделения, производят исчисление и уплату:

-

сумм авансовых платежей и налога на прибыль, подлежащих уплате в федеральный бюджет, — по месту нахождения головной организации без распределения этих сумм по обособленным подразделениям (п. 1 ст. 288 НК РФ);

-

сумм авансовых платежей и налога на прибыль, подлежащих уплате в бюджет субъекта РФ, — по месту нахождения головной организации, а также по месту нахождения каждого из ее обособленных подразделений исходя из доли прибыли каждого обособленного подразделения (головной организации) (п. 2 ст. 288 НК РФ).

Доля прибыли, приходящейся на обособленное подразделение, определяется как средняя арифметическая величина удельного веса среднесписочной численности работников (расходов на оплату труда) и удельного веса остаточной стоимости амортизируемого имущества этого обособленного подразделения соответственно в среднесписочной численности работников (расходах на оплату труда) и остаточной стоимости амортизируемого имущества, определенной в соответствии с п. 1 ст. 257 НК РФ, в целом по налогоплательщику.

Перечислять налог на прибыль по месту нахождения обособленных подразделений нужно независимо от того, есть ли у них доходы и расходы, формирующие налоговую базу (письмо Минфина России от 10.10.2011 N 03-03-06/1/640).

Декларация по налогу на прибыль представляется в налоговые органы по месту нахождения организации и каждого обособленного подразделения (первый абзац п. 1 ст. 289 НК РФ) в том числе и в ситуации, когда суммы налога на прибыль к уплате нет (письмо Минфина России от 22.01.2013 N 03-03-06/1/20).

В то же время если налогоплательщик имеет несколько обособленных подразделений на территории одного субъекта РФ, то распределение прибыли по каждому из этих подразделений может не производиться. Сумма налога, подлежащая уплате в бюджет этого субъекта РФ, в таком случае определяется исходя из доли прибыли, исчисленной из совокупности показателей обособленных подразделений, находящихся на территории одного субъекта РФ. При этом налогоплательщик самостоятельно выбирает то обособленное подразделение, через которое осуществляется уплата налога в бюджет этого субъекта РФ, уведомив о принятом решении налоговые органы, в которых налогоплательщик состоит на налоговом учете по месту нахождения своих обособленных подразделений, до 31 декабря года, предшествующего налоговому периоду. Уведомления (смотрите письмо ФНС от 30.12.2008 N ШС-6-3/986) представляются в налоговый орган в случае, если налогоплательщик изменил порядок уплаты налога, изменилось количество подразделений на территории субъекта РФ или произошли другие изменения, влияющие на порядок уплаты налога. При этом подразделением, «ответственным» за уплату налога, может быть и сама головная организация.

Как неоднократно указывали представители финансового ведомства и налоговой службы, если организация и все ее ОП находятся на территории одного субъекта РФ, то налогоплательщик вправе уплачивать налог на прибыль в бюджет этого субъекта РФ за все свои ОП через головную организацию. То есть подразделением, «ответственным» за уплату налога, может быть и головная организация (письма Минфина России от 09.07.2012 N 03-03-06/1/333, от 25.01.2010 N 03-03-06/1/22, от 12.03.2009 N 03-03-06/1/130, ФНС России от 19.12.2012 N ЕД-4-3/21580@, от 11.04.2011 N КЕ-4-3/5651@, от 26.01.2011 N КЕ-4-3/935, УФНС России по г. Москве от 17.08.2012 N 16-15/076180@, от 07.08.2012 N 16-15/071669@, от 20.06.2012 N 16-15/053947@, от 23.12.2009 N 16-15/136064).

В случае, когда налог перечисляется только через головную организацию или ответственное обособленное подразделение, декларацию по налогу на прибыль по месту нахождения обособленных подразделений, через которые налог не уплачивается, подавать не требуется (смотрите письма Минфина России от 18.02.2016 N 03-03-06/1/9188, от 25.11.2011 N 03-03-06/1/781, от 25.01.2010 N 03-03-06/1/22, от 02.12.2005 N 03-03-04/2/127, ФНС России от 11.04.2011 N КЕ-4-3/5651@).

Поскольку в рассматриваемой ситуации организация и её ОП находятся в одном субъекте РФ, то уплата налога на прибыль (авансовых платежей) правомерно может производиться только по месту нахождения головной организации без распределения на ОП. Если организация решит, что налог на прибыль будет уплачиваться головной организацией за созданное ОП, то, как уже было замечено выше, об этом надо уведомить налоговый орган.

Сумма начисленных авансовых платежей за отчётный период (стр. 210, 220, 230)

| *Строка 210 листа 02 – сумма строк 220 и 230 листа 02 | Строка 220 листа 02 | Строка 230 листа 02 |

| 1 квартал | = стр. 300 листа 02 декларации за 9 месяцев прошлого года | = стр. 310 листа 02 декларации за 9 месяцев прошлого года |

| полугодие | = стр.190 декларации за 1 квартал + стр.300 декларации за 1 квартал или = стр.220 декларации за 1 квартал + стр.270 декларации за 1 квартал – стр. 280 декларации за 1 квартал + стр.300 декларации за 1 квартал (оба варианта должны дать одинаковую сумму) | = стр.200 декларации за 1 квартал + стр.310 декларации за 1 квартал или = стр.230 декларации за 1 квартал + стр.271 декларации за 1 квартал – стр. 281 декларации за 1 квартал + стр.310 декларации за первый квартал (оба варианта должны дать одинаковую сумму) |

| 9 месяцев | = стр.190 декларации за полугодие + стр.300 декларации за полугодие или = стр.220 декларации за полугодие + стр.270 декларации за полугодие – стр. 280 декларации за полугодие + стр.300 декларации за полугодие (оба варианта должны дать одинаковую сумму) | = стр.200 декларации за полугодие + стр.310 декларации за полугодие или = стр.230 декларации за полугодие + стр.271 декларации за полугодие – стр. 281 декларации за полугодие + стр.310 декларации за полугодие (оба варианта должны дать одинаковую сумму) |

| год | = стр.190 декларации за 9 месяцев + стр.300 декларации за 9 месяцев или = стр.220 декларации за 9 месяцев + стр.270 декларации за 9 месяцев – стр. 280 декларации за 9 месяцев + стр.300 декларации за 9 месяцев (оба варианта должны дать одинаковую сумму) | = стр.200 декларации за 9 месяцев + стр.310 декларации за 9 месяцев или = стр.230 декларации за 9 месяцев + стр.271 декларации за 9 месяцев – стр. 281 декларации за 9 месяцев + стр.310 декларации за 9 месяцев (оба варианта должны дать одинаковую сумму) |

Как вести расчеты при сезонных работах

Если компания ведет сезонные работы, при распределении денег между филиалами можно сменить такой показатель, как среднесписочное число работников, на траты на оплату труда. Необходимость такой смены возникает в связи с тем, что адекватное среднесписочное число сотрудников определить сложно. В августе в фирме может числиться 50 работников, а в феврале – один.

Если решено использовать такой показатель, как трата на оплату труда, нужно зафиксировать это решение в учетной политике. Его также необходимо согласовать с налоговой. Соответствующие указания содержатся в статье 288 НК РФ. Размер трат на оплату труда устанавливается на основании статьи 255 НК РФ. Это расходы на ЗП, отпускные.

Пример расчета налога на прибыль ОП

Проиллюстрируем распределение налога на прибыль между обособленными подразделениями.

Пример

ООО «Траст», находящееся в Москве, имеет два филиала в Московской области и филиал в Санкт-Петербурге. В феврале 2020 года открыт филиал в Краснодаре. Региональный налог на прибыль уплачивается ответственным ОП. Авансовые платежи перечисляются ежеквартально. Для расчета прибыли филиалов используется ССЧ.

Налогооблагаемая прибыль по итогам 1-го квартала 2020 года — 500 000 руб.

Остаточная стоимость ОС и ССЧ:

|

ООО «Траст» |

Филиалы в Московской обл. |

Филиал в СПб |

Филиал в Краснодаре |

Головной офис в Москве |

|

|

На 01.01.20 |

300 000 |

70 000 |

40 000 |

190 000 |

|

|

На 01.02.20 |

250 000 |

65 000 |

35 000 |

150 000 |

|

|

На 01.03.20 |

600 000 |

205 000 |

135 000 |

150 000 |

110 000 |

|

На 01.04.20 |

450 000 |

180 000 |

110 000 |

90 000 |

70 000 |

|

Итого |

1 600 000 |

520 000 |

320 000 |

240 000 |

520 000 |

|

Средняя стоимость ОС (Итого / 4) |

400 000 |

130 000 |

80 000 |

60 000 |

130 000 |

|

ССЧ |

50 |

20 |

10 |

5 |

15 |

Да, нужно. Налоговым Кодексом не предусмотрено возможности исключить остаточную стоимость имущества при расчете доли прибыли, приходящейся на обособленное подразделение (головную организацию), если основные средства есть только в одном ОП.

По итогам каждого отчетного (налогового) периода помимо налоговой базы в целом по организации Вы должны определять налоговую базу каждого обособленного подразделения и головной организации (абз. 1 п. 2 ст. 288 НК РФ).

Для этого нужно рассчитать долю прибыли, приходящуюся на обособленное подразделение (головную организацию), используя следующие показатели (абз. 1 п. 2 ст. 288 НК РФ):

1) среднесписочную численность работников или расходы на оплату труда (далее — трудовой показатель).

Какой показатель из этих двух применять, организация вправе решать сама. При этом выбранный показатель закрепляется в учетной политике и в течение налогового периода не меняется (абз. 4 п. 2 ст. 288, абз. 5, 6 ст. 313 НК РФ);

2) остаточную стоимость амортизируемого имущества (далее — имущественный показатель).

Эти показатели надо определять как по организации в целом, так и по каждому обособленному подразделению.

Доля прибыли каждого обособленного подразделения (головной организации) рассчитывается по следующей формуле:

ДП = (Утр + Уим) / 2,

где ДП — доля прибыли обособленного подразделения (головной организации);

Утр — удельный вес трудового показателя (среднесписочной численности работников или расходов на оплату труда) соответствующего обособленного подразделения (головной организации) в трудовом показателе всей организации (среднесписочной численности работников либо расходов на оплату труда);

Уим — удельный вес остаточной стоимости амортизируемого имущества соответствующего подразделения (головной организации) в остаточной стоимости амортизируемого имущества всей организации (п. 1 ст. 257 НК РФ).

В случае отсутствия у обособленного подразделения по данным налогового учета амортизируемого имущества при расчете доли прибыли остаточная стоимость основных средств обособленного подразделения принимается равной нулю (Письма Минфина России от 29.05.2009 N 03-03-06/1/356, УФНС России по г. Москве от 15.04.2009 N 16-15/36709).

Закрытие обособленного подразделения: как платить и отчитываться

Если компания приняла решение ликвидировать филиал, то об этом следует оповестить ИФНС. Причем сделать это следует в течение трех дней с момента утверждения приказа о ликвидации.

Шаг 1. Рассчитаться с бюджетом.

Допустим, учредители закрыли обособленное подразделение, налог на прибыль в таком случае уплачивать за последующие периоды не нужно. То есть ни ежемесячные, ни квартальные платежи по закрытому ОП за следующие отчетные кварталы не перечисляются.

Ежемесячные авансовые платежи за квартал, в котором ОП было снято с учета, не уплаченные до даты снятия его с учета, надо перечислить в ИФНС по месту учета ГУ вместе с авансовыми платежами по головной организации, то есть одной платежкой.

Шаг 2. Отчитаться.

Порядок предоставления декларации на закрытое ОП зависит от того, как уплачиваются авансовые платежи по ННП.

Вариант 1. Квартальные и ежемесячные авансовые платежи в течение квартала.

Порядок действий зависит от того, когда сняли с учета ОП. Если ОП снято с учета:

- до представления декларации за предыдущий отчетный период — сдайте декларацию за этот период в ИФНС по месту учета ГУ; аванс, подлежащий доплате на основании этой декларации, зачислите в ИФНС по месту учета головного офиса отдельной платежкой, в ней укажите код ОКТМО территории, на которой находилось закрытое ОП;

- после представления декларации за предыдущий отчетный период — сдайте уточненную декларацию за этот период в инспекцию по месту учета ГУ.

Вариант 2. Только квартальные авансовые платежи или ежемесячные платежи, рассчитанные исходя из фактически полученной прибыли.

Порядок действий зависит от того, когда сняли с учета ОП. Если ОП снято с учета:

- до представления декларации за предыдущий отчетный период — сдайте декларацию за предыдущий период в ИФНС по месту учета ГУ; аванс, подлежащий доплате на основании этой декларации, заплатите в ИФНС по месту учета головного офиса отдельной платежкой, в ней укажите код ОКТМО территории, на которой находилось закрытое ОП;

- после представления отчетности за предыдущий отчетный период — уточненная декларация по налогу на прибыль по закрытому обособленному подразделению не подается в ФНС.

Апрель 2023

|

1 2 |

3 4 5 6 7 8 9 |

10 11 12 13 14 15 16 |

17 18 19 20 21 22 23 |

24 25 26 27 28 29 30 |