Когда судья откажет в списании всех долгов

Банкроту могут полностью отказать в списании всех долгов, независимо от их вида и суммы. Такое решение будет связано с недобросовестными или незаконными действиями должника.

Отказное решение может выноситься:

- если суд привлек должника к административной или уголовной ответственности за нарушения, допущенные в ходе банкротства (например, сюда входит фиктивность, преднамеренность банкротства);

- если судебным определением подтверждено, что физ. лицо не представило обязательные сведения управляющему или судье, либо эти данные были заведомо недостоверными (например, если должник умышленно исказил информацию в описи);

- если доказано, что должник допустил мошенничество при возникновении обязательства, злостно и умышленно уклонялся от погашения задолженности, представил заведомо недостоверные сведения при получении кредита. Например, если физ лицо не указало при получении кредита, что менее, чем 5 лет назад его признали банкротом;

- если должник с умышленными целями уничтожил или скрыл свои активы от проверок суда и от управляющего.

В определении суда будут указаны причины, по которым банкрота не освободили от обязательств. Большинство оснований для отказа в списании задолженности можно проверить еще до обращения на банкротство.

Для того, чтобы не попасть в такую ситуацию, когда долги не спишут, лучше заранее обратиться к юристу. Надо будет представить все документы о долгах, об имуществе, о текущих обязательствах и сделках за последние годы. Если есть реальные основания для привлечения к ответственности или отказа в списании задолженностей, юрист подскажет другие варианты решения долговых проблем.

Списание дебиторской задолженности с истекшим сроком исковой давности в налоговом учете

В силу НК РФ убытки, полученные налогоплательщиком в отчетном (налоговом) периоде в виде суммы безнадежных долгов, приравниваются к внереализационным расходам налогоплательщика. Перечень оснований для признания задолженности безнадежной установлен в НК РФ. Как неоднократно отмечалось финансовым ведомством, любая задолженность, если при ее списании она отвечает установленным критериям безнадежного долга, может быть учтена налогоплательщиком в уменьшение налоговой базы по налогу на прибыль при ее соответствии общим требованиям, установленным ст. 252 НК РФ (письма Минфина России от 02.09.2021 N 03-03-06/2/71112, от 16.06.2021 N 03-03-06/1/47424 и др.).

На основании НК РФ безнадежными долгами (долгами, нереальными к взысканию) признаются долги перед налогоплательщиком, по которым, в частности:

-

истек установленный срок исковой давности (ст. 196 ГК РФ);

-

обязательство прекращено вследствие невозможности его исполнения (ст. 416 ГК РФ);

-

обязательство прекращено на основании акта государственного органа (ст. 417 ГК РФ);

-

обязательство прекращено в связи с ликвидацией организации (ст. 419 ГК РФ).

Заметим, что применительно к физическому лицу безнадежными долгами (долгами, нереальными ко взысканию) также признаются долги гражданина, признанного банкротом, по которым он освобождается от дальнейшего исполнения требований кредиторов (считаются погашенными) в соответствии с Федеральным законом от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)».

Налогоплательщик, имеющий дебиторскую задолженность, может отнести ее к безнадежной задолженности для целей налогообложения прибыли по каждому из перечисленных в НК РФ оснований в отдельности.

В частности, безнадежными долгами (долгами, нереальными к взысканию) для целей налогообложения прибыли признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности. Признание задолженности безнадежной по основанию истечения установленного срока исковой давности осуществляется вне зависимости от предпринятых налогоплательщиком мер принудительного взыскания такой задолженности (письма Минфина России от 09.06.2020 N 03-03-06/1/49480, от 13.01.2020 N 03-03-06/1/569).

Обращаем внимание, что в рамках данного ответа мы не анализируем основания для признания указанной в вопросе задолженности безнадежной ко взысканию, а также обстоятельства, указывающие на истечение срока исковой давности. В общем случае при возникновении задолженности в связи с реализацией товаров, выполнением работ, оказанием услуг, организация, применяющая метод начисления в налоговом учете, вправе сформировать резерв по сомнительным долгам по правилам, установленным ст

266 НК РФ (пп. 1, 3 ст. 266 НК РФ). В таком случае списание безнадежных долгов осуществляется за счет суммы созданного резерва (в состав внереализационных расходов включается убыток, не покрываемый резервом) ( НК РФ).

Однако в данном случае речь идет о задолженности бывшего работника, возникновение которой, как мы понимаем, не связано с реализацией товаров, работ, услуг, и резерв по сомнительным долгам в отношении такого долга организацией не формировался. При истечении срока исковой давности указанная задолженность признается безнадежной и может быть учтена в составе внереализационных расходов организации на основании НК РФ.

Расходы для целей налогообложения прибыли при методе начисления признаются в том отчетном (налоговом) периоде, к которому они относятся ( НК РФ).

Непосредственно дата признания безнадежной дебиторской задолженности при исчислении налога на прибыль в НК РФ не установлена. Порядок налогового учета внереализационных расходов при методе начисления регламентирован НК РФ. Для расхода (убытков) в виде списанной дебиторской задолженности из всего перечня дат наиболее подходящей можно считать последний день отчетного (налогового) периода (как по иным аналогичным расходам) ( НК РФ, письма Минфина России от 25.08.2017 N 03-03-06/1/54556, от 28.01.2013 N 03-03-06/1/38, от 27.12.2007 N 03-03-06/1/894).

По мнению Минфина России, списываемая дебиторская задолженность включается во внереализационные расходы в том отчетном (налоговом) периоде, в котором истек срок исковой давности (письма Минфина России от 16.02.2021 N 03-03-06/2/10482, от 13.01.2020 N 03-03-06/1/569, от 25.08.2017 N 03-03-06/1/54556, от 06.04.2016 N 03-03-06/2/19410), что в полной мере относится и к дебиторской задолженности бывшего работника, списываемой по истечении срока исковой давности (письма Минфина России от 08.08.2012 N 03-03-07/37, от 15.09.2010 N 03-03-06/1/589).

Продать

Этот финансовый инструмент приобретает все большую популярность. Уступка права требования долга третьему лицу по договору цессии дает кредитору возможность быстро получить свободные деньги и вернуть их в оборот компании, не дожидаясь окончания моратория.

Как правило, продажа долга предполагает определенный дисконт, размер которого зависит от юридической и финансовой «чистоты» долга, а также личности покупателя.

1. Долг можно продать на специализированных электронных торговых площадках (ЭТП). Такие площадки, как правило, допускают к размещению любые долги с любыми перспективами взыскания, однако дисконт должен быть достаточно большим, чтобы заинтересовать потенциальных покупателей. Даже в случае 90% дисконта гарантий, что этот покупатель найдется, ЭТП не дают.

2. Можно предложить долг бенефициарам должника или третьим лицам, заинтересованным в усилении своего влияния на компанию-должника — например, более крупным кредиторам. Размер дисконта здесь может быть меньше, чем в случае сотрудничества с ЭТП, но возможны сложности в установлении контакта или переговорах с заинтересованными лицами.

3. Продать долг компаниям, специализирующимся на инвестициях в дебиторскую задолженность. Такие компании выступают как агенты, аккумулирующие средства частных инвесторов и вкладывающие их в перспективные долги. Размер дисконта и финальное решение о выкупе долга здесь зависят от ряда параметров, в том числе юридических (наличие подтверждающих долг документов, степень просуженности долга и т.д.) и финансовых (платежеспособность должника и вероятность его банкротства).

Причем цена долга может меняться с течением времени. Например, если прибыль должника падает, а риск банкротства растет, стоимость долга также будет падать. И наоборот: если в течение действия моратория финансовое состояние должника улучшится и его оценка станет более благоприятной, итоговая сумма по договору цессии может вырасти.

Должник прекратил свое существование

Но истечение срока исковой давности и окончание исполнительного производства далеко не единственные основания для признания долга безнадежным. Полный перечень оснований приведен в п. 2 ст. 266 НК РФ. Там сказано, что безнадежными долгами признаются также те долги перед налогоплательщиком, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации.

Невозможность исполнения обязательства, то есть погашения долга, возможна в случаях, когда, например, должник прекращает свое существование. Такое происходит в нескольких случаях, когда:

- должник ликвидируется;

- должник признается банкротом;

- должника исключают из ЕГРЮЛ без процедуры ликвидации (как недействующей организации).

С ликвидацией и банкротством все более или менее понятно. В этих случаях долг становится безнадежным в том периоде, в котором произошло исключение должника из реестра вследствие ликвидации или банкротства.

Но в случае с банкротством может сложиться такая ситуация, когда срок исковой давности истекает в самый разгар процедуры банкротства. Вот здесь нужно понимать, что, несмотря на истечение срока давности, списывать долг в этот момент ни в коем случае нельзя. Нужно обязательно дождаться окончания процедуры банкротства и исключения должника-банкрота из ЕГРЮЛ. На это указывают и чиновники, и суды (письмо Минфина России от 04.03.2013 № 03-03-06/1/6313, Постановление ФАС Московского округа от 20.03.2012 по делу № А40-60565/11-99-267).

Материалы по теме:

Далее рассмотрим ситуацию, когда должника исключают из реестра принудительно (т. е. без процедуры ликвидации).

Здесь есть свои нюансы. Огромное значение для целей списания «дебиторки» в расходы имеет причина, по которой произошло исключение компании из ЕГРЮЛ. Если ее исключили из-за того, что в течение последних 12 месяцев она не представляла налоговую отчетность и не осуществляла операций ни по одному банковскому счету, то в таком случае задолженность этой компании можно отнести на расходы.

Но с 1 сентября 2017 года в Законе о госрегистрации появились еще пара оснований, по которым юрлицо могут принудительно исключить из ЕГРЮЛ:

Но с 1 сентября 2017 года в Законе о госрегистрации появились еще пара оснований, по которым юрлицо могут принудительно исключить из ЕГРЮЛ:

- если ликвидация компании невозможна ввиду отсутствия средств на расходы, необходимых для ее ликвидации, и невозможности возложить эти расходы на ее учредителей (участников);

- если в реестре имеются сведения, в отношении которых внесена запись об их недостоверности в течение более чем шести месяцев с момента внесения такой записи.

И вот если вашего должника исключили из реестра по одной из этих причин, то тогда, к сожалению, его долги не получится отнести на уменьшение налогооблагаемой прибыли. Такие разъяснения дают чиновники (письма Минфина России от 24.10.2019 № 03-03-06/1/81781, от 15.01.2021 № 03-03-06/1/1525). Свою позицию они объясняют тем, что исключение по этим причинам не приравнивается к ликвидации недействующего лица.

Отражение резерва по сомнительным долгам в бухгалтерском учете

Поскольку отчисления в этот резерв являются динамикой оценочного значения, их нужно отражать на балансе с определенной периодичностью. Они входят в состав расходов периода, в котором наблюдались изменения в движении активов в данном резерве. Поэтому данные о состоянии резерва должны содержаться в каждом бухгалтерском отчете (ст. 15 ФЗ от 6 декабря 2011 года № 402).

Проводим по бухгалтерии

Отражение резервов по сомнительным долгам должно происходить по дебету 91 «Прочие доходы и расходы» и кредиту 63 «Резервы по сомнительным долгам».

Проводим безнадёжную задолженность

Если задолженность, которая ранее числилась как сомнительная, признана безнадежной, ее резерв спишут по дебету 63 «Резервы по сомнительным долгам», который корреспондирует со счетом 62 «Расчеты с покупателями и заказчиками» или 76 «расчеты с разными дебиторами и кредиторами». Если сумма безнадежной задолженности больше, чем резерв по ней, ее придется списать по дебету 91 «Прочие расходы и доходы». Если списали задолженность, по которой истекли сроки исковой давности, ее в течение 5 лет нужно сохранять на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных кредиторов», на случай возвращения состоятельности должника и появления возможности ее погашения.

Проводим частичную оплату

Если в счет сомнительной задолженности с образованным резервом получена оплата от должника, хотя бы частично, это влияет на динамику средств в резерве в положительную сторону, что нужно отразить как восстановление по дебету 63 «Резервы по сомнительным долгам», корреспонденция со счетом 91 «Прочие доходы и расходы».

Проводим неиспользованный резерв

Если резерв не удалось использовать до конца учетного года, который следует после того, в котором был создан резерв, то эта сумма на балансе должна быть присоединена к финансовым результатам по итогам этого года по дебету 63 «Резервы по сомнительным долгам», кредиту 91 «Прочие доходы и расходы».

Проводим как налоговые обязательства

Если ведется только обязательный бухгалтерский учет резервов, а налоговый не осуществляется, то постоянные налогооблагаемые различия нужно признавать как налоговые обязательства, отражая их по дебету 99 «Прибыли и убытки» и кредиту 68 «Расчеты по налогам и сборам».

Примеры

ПРИМЕР 1. В организации по итогам квартальной инвентаризации выявлена сомнительная задолженность в сумме 12 тыс. руб. по расчетам за реализованные товары. По данной задолженности был сформирован резерв в размере 100%. На дату создания резерва в бухучете будет содержаться следующая проводка:

дебет 91-2, кредит 63 – 12 000 руб. – создан резерв по сомнительному долгу.

Спустя время фирма-должник погасила часть данной дебиторской задолженности в размере 7 тыс. руб. Проводка на дату внесения средств будет следующей:

дебет 63, кредит 91-1 – 7 000 руб. – восстановлен резерв в части погашенной дебиторской задолженности.

ПРИМЕР 2. В организации была ранее признана сомнительной задолженность в размере 10 000 руб. По ней был создан резерв в размере 7 тыс. руб., который потом был пополнен до 100% суммы долга. После истечения сроков исковой давности данная задолженность была признана безнадежной и списана в убыток. Рассмотрим проводки (каждая на свою дату проведения той или иной операции):

- дебет 91-2, кредит 63 – 7 000 руб. – создан резерв по сомнительному долгу;

- дебет 91-2, кредит 63 – 3 000 руб. – доначислен резерв по сомнительному долгу;

- дебет 63, кредит 76 – 10 000 руб. – безнадежная задолженность списана за счет резерва.

Отражаем в балансе

Для отражения сомнительных долгов в балансовом учете предназначена строка 1230. В ней отражается сумма долгов за вычетом созданного по ним резерва.

Создание или доначисления в резерв проходят по строке 2350 финансового отчета («Прочие расходы»).

Отдельно остаток на счете 63 «Резервы по сомнительным долгам» в балансе не отображается, просто соответственно уменьшается общая величина дебиторской задолженности.

Что такое дебиторская задолженность

Под дебиторской задолженностью понимают все суммы, которые третьи лица должны бизнесу, или продукцию и услуги, которые компания оплатила, но пока не получила. Например:

- предварительно оплаченная поставка;

- переплата по налогам и сборам;

- поставка товаров клиенту по минимальной предоплате или без неё;

- займы сотрудникам и другим компаниям.

Такие долги появляются, когда две стороны не могут в одно время выполнять взаимные обязательства. Например, бизнес договорился о поставке, отгрузил товары, отправил их покупателю — а тот заплатит только после получения. Поэтому в данных разных учётов появляются разрывы, а при списании задолженности действуют в разном порядке.

Списать допустимо только безнадежную задолженность.

Срок списания дебиторской задолженности

Относительно списания данной дебиторской задолженности с баланса кредитора следует обратиться к пункту 9 статьи 142 Федерального закона, согласно которому, требования кредиторов, не удовлетворенные по причине недостаточности имущества должника, считаются погашенными. Дебиторская задолженность является частью имущества организации, а претензия на ее получение называется имущественным правом. Существует несколько видов объектов, которые могут образовывать структуру долговых обязательств одной компании перед другой.

Неистребованная задолженность представляет собой просроченную дебиторскую задолженность, возвратить которую организация- кредитор в силу разных причин не смогла. Это не только случаи, когда работа по взысканию задолженности вообще не велась. Сюда относятся и ситуации, когда организация предпринимала все усилия по взысканию долга, но их оказалось недостаточно для погашения задолженности.

В бухгалтерском учете понятия безнадежных долгов нет. В то же время п. 11 ПБУ 10/99 определено, что к прочим расходам организации относятся суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания. В силу того, что бухгалтерское законодательство не раскрывает понятие «долги, нереальные для взыскания», организация самостоятельно должна определить и утвердить его в учетной политике. Однако не стоит забывать, что «вольная» трактовка рассматриваемого понятия в бухгалтерском учете может привести к необходимости применения ПБУ 18/02 , поэтому наиболее оптимальным будет вариант, при котором критерии для списания безнадежного долга и в том, и в другом учете будут одинаковые. Однако арендатор долг не погасил. Решением Арбитражного суда от 17.09.2013 арендатор признан банкротом и в отношении него открыто конкурсное производство. Организация обратилась в Арбитражный суд с требованием включить дебиторскую задолженность в реестр требований кредиторов арендатора. 05.12.2013 Арбитражный суд определил признать обоснованным требование организации основного долга в размере 100 тыс. руб. и 5 тыс. руб. пени, включить в реестр требований кредиторов указанную задолженность в третью очередь. На сегодняшний день конкурсное производство не завершено.

В Постановлении Президиума ВАС РФ от 17.06.2014 №№ 4580/14, А27-1862/2013 разъяснено, что Налоговый кодекс РФ предоставляет налогоплательщикам возможность учесть одновременно в составе внереализационных расходов суммы отчислений в резерв по сомнительным долгам. В качестве такого долга признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией (пункт 1 статьи 266 НК РФ).

Процесс списания дебиторской задолженности с истекшим сроком давности прописан в нормативно-правовых актах. Его следует четко придерживаться, иначе можно получить нарекание от налогового органа вплоть до реальных штрафов. Следование установленным правилам поможет избежать ошибок в учете.

Относительно доводов налогового органа, что поскольку обществом требования не заявлялись, указанная задолженность не может быть признана безнадежной и списываться за счет резерва по сомнительным долгам, суд отметил. Что НК РФ не содержится каких-либо указаний на то, что порядок налогообложения зависит от факта предъявления требований кредитора к организации, признанной банкротом.

В соответствии со ст. 196 ГК РФ общий срок исковой давности установлен в три года. В случае же отсутствия в договоре условий по срокам оплаты фиксация производится через предъявление претензии должнику, течение срока исковой давности начинается через семь дней.

Несмотря на строгую регламентацию списания долгов, на данную тему по-прежнему возникает много вопросов и споров между специалистами.

Как ООО ЭОС может помочь дебитору

Так как компания занимается взысканием, чаще всего к нам обращаются кредиторы. Наша деятельность выстроена так, чтобы найти выгодные для обеих сторон решения, например:

- создание новых договоренностей о выплатах, в том числе в рассрочку или с отсрочкой;

- поиск скрытых финансовых возможностей дебитора и их использование;

- разработка бизнес-решений, которые помогут дебитору расплатиться с задолженностями и восстановить платежеспособность компании.

Подход, который использует ЭОС, направлен на внутренние причины появления долгов и считается более действенным, чем конфликты и судебные разбирательства. Возможно, это и есть Ваш способ избежать банкротства.

Если с Вами пытается связаться компания-медиатор, нанятая кредиторами, не стоит игнорировать звонки. Задача такой компании — не угрозы и давление, а поиск решения. Возможно, ее представители смогут помочь и Вашему бизнесу. Банкротство и списание долгов не понадобятся: у Вас появится возможность без проблем расплатиться с кредиторами самостоятельно.

Оценить материал:

Материалы журнала «Консультант Свердловская область»

272 НК РФ расходы, принимаемые для целей исчисления налога на прибыль, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся. Следовательно, если дебиторская задолженность признана безнадежным долгом, то она отражается в составе внереализационных расходов в том периоде, когда была признана безнадежной.В рассматриваемом случае у организации имеется дебиторская задолженность по контрагентам, в отношении которых открыта процедура конкурсного производства.В соответствии со ст.

2 Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» под конкурсным производством понимается процедура, применяемая в деле о банкротстве к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов.Иными словами, контрагенты организации находятся в стадии признания их банкротами. 1 ст. 65 ГК РФ)

Списание задолженности: бухгалтерский и налоговый учет

Порядок списания дебиторской и кредиторской задолженности всегда вызывает множество вопросов даже у бухгалтеров с отличным послужным стажем, так как в деятельности почти каждой организации всегда возникают ситуации, когда контрагент отказывается платить или просто, не погасив обязательства, ликвидировался.

В данной статье мы рассмотрим основные вопросы отражения, списания кредиторской и дебиторской задолженности, то есть как, куда, когда и на основании каких документов списать данную задолженность, как в бухгалтерском, так и налоговом учет.

Инвентаризация расчетов — это сверка сумм дебиторской и кредиторской задолженности по данным вашей организации и данным ее контрагентов.

Согласно ФЗ № 402-ФЗ «О бухгалтерском учете», а именно части 1 статьи 11 — организации обязаны проводить инвентаризацию своих активов и обязательств. В соответствии с частью 3 статьи 11 Закона № 402-ФЗ экономические субъекты сами устанавливают случаи, сроки и порядок проведения инвентаризации, а также перечень объектов, подлежащих инвентаризации. Но есть одно исключение: некоторые активы и обязательства попадают под проведение обязательной инвентаризации, которая устанавливается законодательством РФ, федеральными и отраслевыми стандартами.

В соответствии с пунктом 4 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденного Приказом Минфина РФ от 06.10.2008 № 106н, формируя учетную политику, организация утверждает порядок проведения инвентаризации своих активов и обязательств.

Согласно пунктам 27, 77, 78 Положения по бухучету № 34н инвентаризация расчетов обязательно проводится:

- при списании дебиторской и кредиторской задолженности;

- перед составлением годовой бухгалтерской отчетности;

- при создании резерва по сомнительным долгам.

Порядок проведения инвентаризации таков. Бухгалтеру необходимо составить справку о задолженности (дебиторской или кредиторской). В справке указываются сведения, отраженные в бухгалтерском учете о задолженности. Также справка должна содержать информацию о наименовании дебиторов и кредиторов организации, основаниях возникновения задолженности, периоде возникновения задолженности и реквизиты подтверждающих ее документов. Для удобства суммы задолженности в справке группируются в разрезе бухгалтерских счетов.

На основании справки о задолженности (дебиторской или кредиторской), а также актов сверок с контрагентами или иных документов, в которых дебиторы и кредиторы подтверждают наличие и размер задолженности, составляется акт (п. п. 73, 74 Положения по бухучету № 34н, Указания, утв. Постановлением Госкомстата № 88).

Акт составляется на основании унифицированной формы №ИНВ17. Организация вправе разработать и свой собственный документ для учета результатов инвентаризации. Но необходимо помнить, что такой документ должен содержать все реквизиты, установленные в статье 9 Закона № 402-ФЗ, и его форма должна быть утверждена руководителем. Это можно сделать в приложении к учетной политике по бухгалтерскому учету.

Как происходит конкурсное производство

Вначале стоит отметить, что после того, как конкурсное производство завершено, получить долги с фирмы-банкрота невозможно.

Решение о признании юридического лица банкротом принимает арбитражный суд. Это делается на основании рассмотренного заявления и признания того факта, что должник не в состоянии вернуть долги. С этого момента запускается процесс конкурсного производства.

Смысл этого действа в том, чтобы упорядочить порядок и соразмерность получения долгов среди кредиторов.

Чтобы урегулировать этот процесс, судом назначается конкурсный управляющий, этот человек, кроме общих дел должника, занимается формированием, так называемой конкурсной массы — имущества должника. Всё оно должно пройти инвентаризацию.

Конкурсный управляющий занимается также реализацией имущества должника и возвратом его дебиторской задолженности. Из всех этих средств и происходит погашение долгов банкрота перед кредиторами.

Как только конкурсное производство завершается, данные о банкроте удаляются из Единого государственного реестра юридических лиц.

2.11. …противодействовал финансовому управляющему

Анатолий Владимирович своими действиями в значительной мере затруднил проведение процедуры собственного банкротства по делу № А52-4559/2015. Финансовый управляющий ходатайствовал о неприменении правила об освобождении от обязательств, ссылаясь на установленные вступившими в силу судебными актами факты непередачи должником финансовому управляющему имущества, его порчи и сообщения недостоверных сведений об имуществе.

Должник добровольно не исполнил требование финансового управляющего передать ему автомобиль, а после реализации на торгах передал, но без основных узлов и агрегатов (двигатель, коробка передач, радиатор и т. д.). Покупатель отказался принимать такое имущество, поэтому договор купли-продажи признан незаключенным.

Кроме этого, Анатолий Владимирович был привлечен к административной ответственности за длительное введение финансового управляющего в заблуждение относительно местонахождения полуприцепа-фургона.

Как правильно списать просроченную дебиторскую задолженность?

Из-за нецелесообразности дальнейшего отражения просроченных средств на счетах предприятия, они подлежат списанию двумя способами: путем отнесения на финансовый результат (тем самым уменьшая его) и в счет резервного фонда (запаса, создаваемого для покрытия сомнительных долгов).

Причины для аннулирования просроченной задолженности:

- Минование давностного срока— временного промежутка, в течение которого в судебном порядке предъявляются претензии о возврате долга. Он составляет три года согласно статье 196 ГК РФ.

- Ликвидация предприятия—должника.

- Исключение предприятия—должника из ЕГРЮЛ по причине отсутствия деятельности.

- Возврат исполнительного листа в связи с невозможностью взыскания. Если должник не обладает средствами и активами, реализовав которые можно погасить задолженность, то судебный пристав прекращает производство по делу.

Приказ о списании дебиторской задолженности — образец-2017-2018

Налоговое и бухгалтерское законодательства единодушны во мнении, что списание ДЗ будет обоснованным, если:

- истек срок исковой давности;

- обязательство прекратилось (по причине невозможности его исполнения, на основании акта госоргана или в результате ликвидации должника).

В бухучете возможно списание ДЗ еще по одному основанию — по причине нереальности взыскания долга. Признание задолженности нереальной к взысканию производится самой компанией, если она:

- реализовала все возможности досудебного взыскания ДЗ без положительного результата;

- обращение в суд финансово нецелесообразно (превышение потенциальных судебных расходов над взыскиваемой суммой ДЗ).

Если в результате проведенной инвентаризации выявлена задолженность, взыскание которой с контрагента по вышеуказанным основаниям невозможно, оформляется приказ на ее списание.

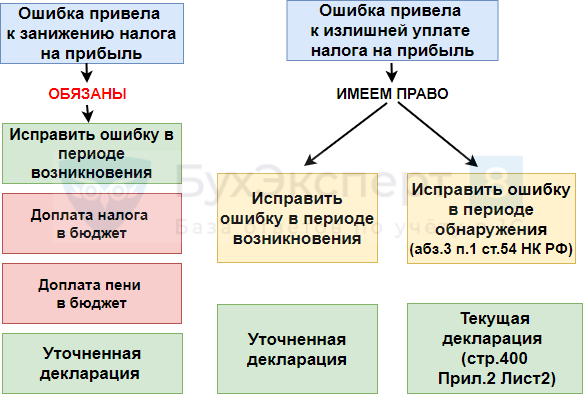

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в налоговом учете (НУ) в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т. к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов;

- в текущей декларации ошибка будет отражена по тем же строкам, что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период. Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой.

Минусы варианта:

придется перезакрывать ранее закрытый период.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте корректировки проводок документа Корректировка поступления

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка поступления ничего корректировать не нужно:

проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте заполнения уточненной декларации

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ.

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетом 91;

- статья Прочих доходов и расходов на вкладке Главное должна быть вида Прибыль (убыток) прошлых лет:

- в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401).

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая не приводит к занижению налога на прибыль

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации – не верно! Необходимо откорректировать проводку в корреспонденции со счетами 90.02, 90.07, 90.08 (91.02) – должен быть счет учета текущих расходов, а не выручки.

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

уточненная декларация по налогу на прибыль сформируется автоматически.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль