Проверка правильности ведения кассовых операций

Ведение кассы – один из важных пунктов деятельности любой организации, поэтому запускать экспресс-проверку в плане анализа кассовых операций можно не только в конце отчетного периода, но и периодически. При постоянном и интенсивном движении наличных денежных средств рекомендуется выполнять такую проверку даже в конце рабочего дня.

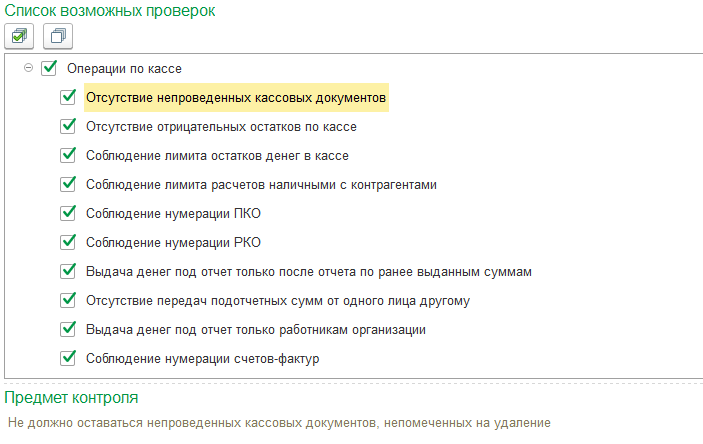

В чем заключается проверка правильности ведения кассовых операций с помощью обработки можно увидеть из следующего фрагмента формы:

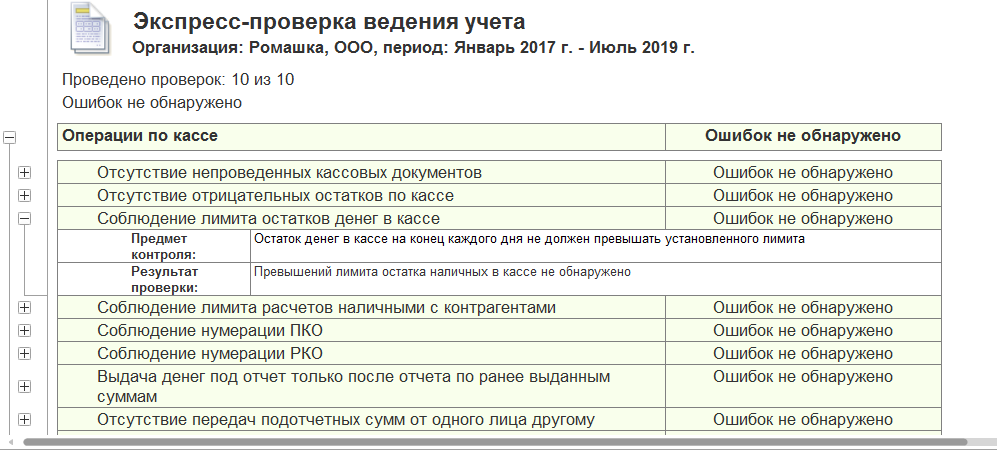

В случае успешного прохождения проверки вам будет выдано сообщение «Ошибок не обнаружено» по всем установленным флажками пунктам:

Отсутствие отрицательных остатков сумм НДС: что это означает?

Поставщики товаров и услуг обычно платят налог на добавленную стоимость (НДС) в соответствии с процедурой, которую регулирует национальный законодатель. Но что происходит, если они заплатили больше НДС, чем было необходимо? В этом случае у них возникает отрицательный остаток по НДС, и они должны были бы получить обратно излишне уплаченный налог. Однако, благодаря действиям правительства по борьбе с мошенничеством и улучшению процедур учета НДС, в некоторых странах отрицательные остатки по НДС больше не возникают.

Отсутствие отрицательных остатков по НДС положительно влияет на бизнес, т.к. исключает необходимость работы с рекламациями и уменьшает затраты на учет и обработку возможных возвратов. Это также означает, что покупатели могут почувствовать себя более уверенно при работе с поставщиками товаров и услуг, так как делаются дополнительные шаги для обеспечения честности и прозрачности в бизнесе.

Отсутствие отрицательных остатков по НДС не означает, что поставщики не должны следить за соблюдением налогового законодательства: они все еще обязаны вести учет своей НДС и платить налог в соответствии с законом. Это скорее инструмент для повышения эффективности и снижения рисков, связанных с учетом и возвратом НДС.

Обработка «Экспресс-проверка ведения учета»

Для того чтобы убедиться в корректности внесенных в информационную базу данных, заполнения и проведения документов, настройки учетной политики, вам не придется раз за разом открывать нужные объекты, снова и снова пробегать их глазами. Проверить состояние счетов бухгалтерского и налогового учета за любой период (день, неделю, месяц, отчетный период) можно с помощью стандартной программной обработки, которая так и называется «Экспресс-проверка ведения учета».

Эта обработка является мощным инструментом, своеобразным аудитором программы, предназначенным для контроля следующих основных позиций:

- порядок соблюдения положений учетной политики;

- анализ состояния бухгалтерского учета;

- анализ операций по кассе и банковским счетам;

- ведение книги продаж и книги покупок и т.д.

В детализации список таких проверяемых пунктов представляет собой больше 40 позиций. Открыть форму проверки можно через пункт меню «Отчеты» — группа «Анализ учета» — «Экспресс-проверка». Бухгалтер в форме задает требуемый период, путем установки флагов выбирает нужные пункты проверки (например, можно проверить только кассу или только учетную политику).

Контроль отрицательных остатков в 1С 8.3

Ситуации с нехваткой остатков в 1С могут возникать по разным причинам и требуют времени для устранения. Иногда необходимо выписать, например, расходную накладную на товар, который по факту уже поступил на склад, но документы прихода еще не внесены. Для таких случаев в конфигурациях есть специальные настройки по контролю остатков. По умолчанию они всегда включены.

Механизм контроля остатков в типовых конфигурациях 1С применяется в документах, фиксирующих движение ТМЦ: расходные накладные, перемещение, списание, возврат и т. д. — если эта опция включена в настройках.

- Учет остатков в 1С

- Контроль остатков в 1С:Бухгалтерия 3.0

- Контроль остатков в 1С:Управление торговлей 11.4

- Отрицательные остатки в 1С как исправить

- Как отключить контроль отрицательных остатков в 1С

- Как убрать контроль остатков в 1С 8.3 Бухгалтерия

- Как убрать контроль остатков в 1С Управление торговлей 11.4

- Контроль остатков в заказах

Если вы:

- работаете в базе не один

- снимаете галочку “контролировать остатки при проведении”

- работаете с Заказами покупателей

- имеете в программе более 1 склада, подразделения, организации

- работаете с партиями, характеристиками номенклатуры

то есть большая вероятность, что в вашей базе “поселились” отрицательные остатки. Это не означает, что теперь придётся отказаться от вышеописанных пунктов, это сигнал о том, что за базой придётся следить чуть больше и внимательнее.

Если в описанном списке вы узнали свою базу, тогда советуем дочитать до конца.

Наличие в программе отрицательного остатка напрямую влияет на себестоимость. Следовательно, у вас будет неправильная валовая прибыль и т.д. Если настроен обмен между УНФ и Бухгалтерией предприятия (БП) — смело ждите ошибок. В итоге вы не сможете сформировать налоговую отчетность в программе БП. Отрицательный остаток можно разделить на два вида: “в целом” по номенклатуре и в разрезе какой-либо аналитики.

Отрицательный остаток “в целом”

Отрицательный остаток в целом — это привычный минусовой остаток по номенклатуре. Т.е. если вы купили 5 яблок и продали 6 яблок, то у вас будет -1 яблоко.

Отрицательный остаток в разрезе аналитики

В разрезе аналитики отрицательный остаток не так хорошо заметен и очевиден. Зачастую без настройки в стандартных отчетах его непросто найти. В 1С:УНФ есть следующие аналитики:

- организация

- структурная единица

- счет учета

- номенклатура

- характеристика

- партия

- заказ покупателя

- заказ на производство

Как появляется отрицательный остаток в разрезе аналитики? Например, вы купили 5 яблок и положили их на Основной склад, затем продали 2 яблока, но уже не с основного склада, а из подразделения Магазин. Для программы на Основном складе всё ещё лежит 5 яблок, а в подразделении Магазин — 2 яблока. В целом у вас 3 яблока. Аналитикой в этом примере является структурная единица: Основной склад и Магазин.

Основные места возникновения ошибок

Зачастую ошибки возникают из-за:

отсутствия поступления (документ поступления запаса не внесён в базу)

неправильного места расхода (не та организация, подразделение, склад, заказ)

ошибочной номенклатуры (часто это может быть задублированная номенклатура. Т.е. к вам поступила номенклатура “ П одушка” — с заглавной буквы, а продали вы “подушку”)

поступления позже, чем расхода (разница может быть не только в датах, когда вы купили 30.04.2019, а продали 29.04.2019, но и во времени (даже в минутах и секундах), когда вы купили 30.04.2019 в 17:00, а продали 30.04.2019 в 16.59:00

нарушения последовательности проведения (когда все предыдущие условия соблюдены, но документ расхода просто проведен раньше, чем документ поступления)

Чтобы исправить эти ошибки нужно:

Найти первичный документ и оформить приходную накладную или оформить документ Оприходование товара.

Указать нужное место в одном из документов и перепровести его или оформить перемещение.

Не та номенклатура / характеристика / серия / партия

Указать нужную номенклатуру и аналитику в документах или оформить документ Пересортица запасов

Установить верные даты и время и перепровести документы или оформить документы Корректировка реализации и (или) Корректировка поступления.

Нарушена последовательность проведения

Заново провести цепочку документов в нужной последовательности: вначале поступление, потом расход.

Если для вас не критично изменение данных в отчетах, в конце необходимо выполнить операцию Закрытие месяца: Компания — Закрытие месяца. Закрытие месяца нужно выполнить последовательно по всем месяцам с месяца, где возникла ошибка. Только после Закрытия месяца можно увидеть в отчетах корректную себестоимость и прибыль.

Проверка декларации по НДС в 2021 году

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С. Поскольку вычет уточненной суммы НДС на основании исправленного счета-фактуры производится в том же самом налоговом периоде, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 6 Правил заполнения дополнительного листа книги покупок, утв.

Здесь программа тоже нам выделяет некоторый документ, в котором обнаружены не соответствие Базы НДС в БУ с Базой НДС по регистру «НДС продажи». Конечно, причин этой ошибки может быть много, и программа предлагает нам некоторые из них. Очень часто проблемы возникают из-за ручных проводок и корректировок. В данном конкретном случае мы пытались «подправить» в документе сумму НДС и ошиблись на 1 руб.

Регистр «НДС предъявленный» — Отчет «Остатки и обороты». Остатки должны совпадать с остатками по сч. 19 «НДС по приобретенным ценностям». Обороты по расходу в регистре должны совпадать с оборотом по кредиту 19 сч., по приходу – с оборотом по дебету 19 сч.

Преимущества отсутствия отрицательных остатков НДС у поставщиков для бизнеса

1. Упрощенный учет

Отсутствие отрицательных остатков НДС у поставщиков существенно упрощает процесс учета налога на добавленную стоимость в бухгалтерии компании. Нет необходимости корректировать такой реестр, что позволяет сократить время и силы.

2. Сокращение рисков

Благодаря отсутствию отрицательных остатков НДС у поставщиков минимизируется риск невыплаты или задержки поставок, что особенно важно для крупных проектов и долгосрочных партнерских отношений. Кроме того, такой поставщик считается более надежным и профессиональным

3. Улучшение бухгалтерской отчетности

Оперативная и корректная отчетность — залог успеха любого предприятия. Отсутствие отрицательных остатков НДС у поставщиков приводит к точности данных в бухгалтерских документах, снижает вероятность ошибок и временных затрат на исправление их последствий. Ведь в любой момент можно получить свежий отчет и быстро принять правильные решения для развития бизнеса.

4. Улучшение репутации

Компания, работающая только с поставщиками без отрицательных остатков НДС, получает репутационный бонус в глазах клиентов и партнеров. Такой подход к деловым отношениям говорит о высоком уровне ответственности, профессионализма и желании участвовать в долгосрочных проектах с минимальными рисками для всех участников.

Выводы

Отсутствие отрицательных остатков НДС у поставщиков позволяет:

уменьшить время и силы на учет налога

минимизировать риски задержки поставок и невыплаты

улучшить точность бухгалтерской отчетности

улучшить репутацию компании

Как избежать отказа в вычетах

Учетная практика по НДС свидетельствует, что отказ в вычете со стороны ИФНС может наступить в следующих случаях:

- счет-фактура от поставщика содержит ошибки;

- счет-фактура от поставщика отсутствует, а в документах на приход налог выделен;

- поставщик не отразил операцию в налоговой документации (в книге продаж);

- истек трехлетний срок предъявления НДС к вычету.

Риск отказа можно свести к минимуму, если:

- проводить предварительную сверку с контрагентами, в первую очередь постоянными, связанными с фирмой крупными сделками;

- хранить первичные бухгалтерские и налоговые документы в полном объеме;

- не пропускать сроки, указанные в законодательстве для вычетов по НДС.

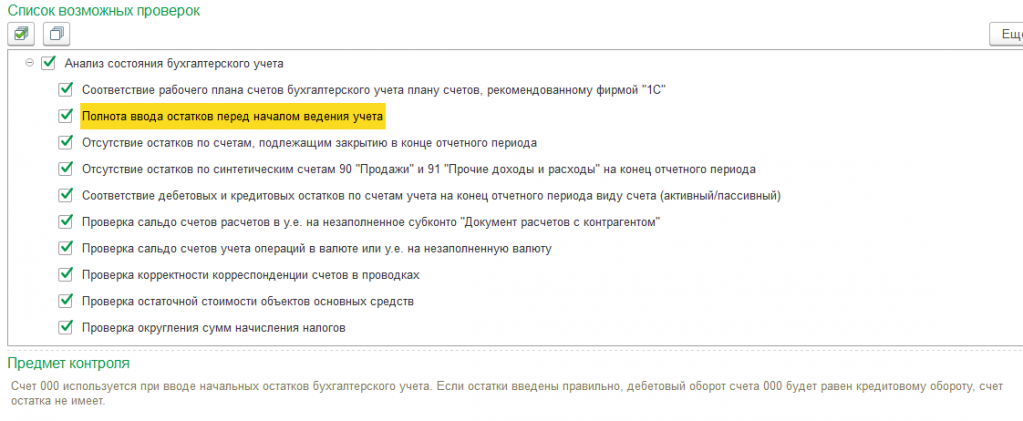

Проверка и анализ состояния бухгалтерского учета

Этот блок проверки:

- позволяет «выловить» технические ошибки бухгалтерского учета;

- проверяет баланс бухгалтерских счетов;

- анализирует состояние рабочего плана счетов;

- проверяет подлежащие закрытию в конце отчетного периода счета;

- контролирует правильность бухгалтерских итогов и проводок.

Пункты проверки ведения бухгалтерского учета видны в следующем фрагменте формы настройки:

Обращайте внимание на нижний раздел обработки, озаглавленный «Предмет контроля»: он поясняет суть выбранной позиции проверки. Работа над ошибками по результатам проверки выполняется уже описанным способом:

- Анализируете детальное описание ошибочной позиции.

- Проводите работу над ошибкой, записывая нужные элементы справочника и регистров сведений, исправляя, проводя и перепроводя документы.

- Возвращаетесь в обработку, запускаете ее вновь – при этом можно выбрать только оказавшуюся в предыдущий раз с ошибкой позицию.

- Добиваетесь исправления ошибок по всем пунктам.

Список проверок

- «Проверка учетной политики». Производиться контроль на ее наличие, соответствие применения метода «директ-костинг» фактическому закрытию счета 26, контроль соответствия применения ПБУ 18/02.

- «Анализ состояния бухгалтерского учета». Программа выявляет ошибки при ведении бухгалтерского учета. На этом этапе программа проводит анализ счетов, которые в конце отчетного периода должны быть закрыты, проводит проверку соответствия кредитовых и дебетовых остатков по счетам учета на конец отчетного периода по виду счета (активный/пассивный). Также программа проводит проверку корректности корреспонденций счетов в проводках. Такая проверка особенно полезна при введении операций вручную. Предприятиям, которые имеют основные средства на балансе, следует проверять остаточную стоимость объектов основных средств. А предприятиям, которые имеют активы и обязательства, у которых стоимость выражается в иностранной валюте, следует проверять правильность их оценки на конец отчетного периода.

- «Операции по кассе». При такой проверке программа проверяет наличие отрицательных остатков в кассе (их не должно быть), превышение ежедневного лимита остатка наличных ДС в кассе, соблюдение нумерации ПКО и РКО, учет подотчетных ДС. Такие проверки позволяют соблюдать кассовую дисциплину.

- Ведение книги покупок и книги продаж. Программа контролирует полноту и своевременность регистрации и выписки счетов-фактур по документам поступления и реализации. Также программа проверяет наличие документов «Формирование записей».

После выполнения экспресс-проверки, программа выводит отчет о ее результатах, в котором отражается общее количество проводимых проверок и количество проверок с обнаруженными ошибками в данных информационной базы.

При необходимости результаты проверки можно вывести с детализацией по разделам учета и по каждому виду проверок. А так же в отчете можно показать комментарии ко всем выполненным проверкам индивидуально.

По проверкам, при выполнении которых были обнаружены ошибки, формируется отчет с детальной информацией по выявленным ошибкам, из которого можно перейти к стандартным отчетам или первичным документам. Детализация зависит от конкретной проверки и может формироваться по определенному периоду, в котором обнаружена ошибка.

Отчет можно настроить. Для его настройки нужно нажать на кнопку «Перейти к настройке». В этой настройке можно ограничить состав проводимых проверок. А для отключения той или иной проверки нужно снять у нее галочку. Таким образом можно отключить одну проверку или целый раздел проверок.

Составление отчетности из 1С

Общий список регламентированных отчетов вызывается из раздела «Отчеты» , подраздел «Регламентированные отчеты» (рис.1).

Этот вариант удобен тем, что содержит сразу все регламентированные отчеты, сформированные пользователем (рис.2), включая различные варианты. Кроме того, здесь подключены различные сервисы для отправки, контроля и сверки с налоговыми органами.

Получите понятные самоучители по 1С бесплатно:

На панели помощника последовательно перечислены все действия, которые необходимо выполнить перед формированием декларации (рис.4), а также отмечено их состояние. Та операция, которую нужно выполнить на текущий момент, отмечена стрелкой.

В нашем примере это пункт «Переход на раздельный учет НДС». Ярким шрифтом отмечены операции, не требующие корректировки, бледный шрифт – сигнал о возможных ошибках. Сама декларация выведена последним пунктом.

Все формы регламентированных отчетов хранятся в базе 1С в специальном справочнике – «Регламентированные отчеты» (рис.5). Именно сюда будут записаны последние печатные версии после установки нового релиза.

Из этой панели можно получить подробную информацию о каждом отчете, включая изменения законодательства. Попасть в это окно можно из общего списка справочников (кнопка «Все функции»). Создать декларацию можно по кнопке «Новый», выделив курсором нужную строчку.

Если в справочнике «Регламентированные отчеты» содержатся актуальные печатные формы отчетов, то в одноименном документе хранятся сами отчеты с данными (рис.6). Попасть в документ можно из общего списка документов по кнопке «Все функции». Из этой панели можно открыть декларацию без стартовой формы. Здесь же можно посмотреть журнал выгрузки.

Распространенные ошибки, часто выявляемые экспресс-проверкой

Считается, что пользователи программ 1С обладают гораздо большей фантазией, чем ее создатели. Иногда ситуации, возникшие вследствие некорректного учета, столь неординарны, что на выявление причин и их устранение требуется определенное время. Специалисты 1С не рекомендуют доводить информационную базу до такого состояния и предлагают активно пользоваться удобными инструментами для автоматизированного выявления проблем учета. Одним из самых мощных и простых в применении и является обработка «Экспресс-проверка ведения учета».

Наиболее популярные ошибки, выявляемые обработкой:

- Незаполненная или некорректно заполненная учетная политика: даже в зависимости от системы налогообложения бывают доступны или недоступны те или иные документы, поля в документах, отчеты и формы.

- Неверная хронологическая последовательность документов – исправляется обработкой «Восстановление последовательности».

- Неверная нумерация кассовых документов вследствие формирования ПКО и РКО задним числом – придется поправить хронологию присвоения номеров вручную или с помощью специальной обработки.

- Отсутствие счетов-фактур на поступившие товары, услуги, не выставленные или не проведенные счета-фактуры.

- «Закрытие месяца» должно быть последней операцией месяца, но на практике такое, увы, бывает далеко не всегда. Часто причиной незакрытых счетов является пустая или неверно указанная аналитика.

Пользуйтесь этой полезной обработкой так часто, как того требуют ситуации в учете. «Экспресс-проверка» сама по себе в учете данные не меняет, но в качестве информативного помощника, указывающего пользователю на его ошибки и позволяющая их быстро и эффективно исправить, просто бесценна.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

Проверка учета НДС в базе

НДС – сложный налог, для его правильного расчета в конфигурациях 1С предусмотрены специальные возможности. Выше уже упоминался помощник по учету НДС. Кроме него стоит использовать обработки «Экспресс-проверка» и «Анализ учета по НДС» (рис.7).

Экспресс-проверка содержит разделы по учету НДС с перечнем ошибок и подсказками для их исправления (рис.8).

Обработка «Анализ учета НДС» проверяет правильность заполнения книги покупок, книги продаж и декларации по НДС после проведения всех регламентных операций по НДС (рис.9).

Однако и это еще не все. В самой декларации также есть дополнительная проверка (Рис.10).

-

25 счет не закрывается в 1с

-

Программа для прошивки для zte

-

Как сделать флажок в автокаде

-

Как вставить надпись в ворде

- Как убрать звук в видео в фотошопе

Что значит отсутствие отрицательных остатков сумм ндс предъявленных поставщиками

Наличие в программе отрицательного остатка напрямую влияет на себестоимость. Следовательно, у вас будет неправильная валовая прибыль и т.д. Если настроен обмен между УНФ и Бухгалтерией предприятия (БП) — смело ждите ошибок. В итоге вы не сможете сформировать налоговую отчетность в программе БП.

Почему я пишу «Например…»? Потому что, скорее всего у вас не будет такого количества ошибок в базе. Мы с коллегами очень постарались придумать пример, который будет вам интересен.

Соответственно, можно будет отправить сообщение покупателю, чтобы он внес исправления, либо исправить оплошности по СФ от поставщика.

Исправляем эту ошибку и переходим к следующей. Здесь уже более интересный случай. Программа проверила соответствие в БУ суммы выручки по счету 90.01.1 сумме начисленного НДС от реализации по счету 90.03. В детальном отчете ошибок программа указывает нам на «проблемный» документ, в котором, скорее всего и содержится ошибка.

Доверить процесс обслуживания следует специалистам, давно работающим на рынке автоматизации, которые несут гарантию за проданный товар, оказанные услуги.

Ведение основной и дополнительной деятельности компанией требуется сопровождать процессом обработки документов, который в свою очередь требует не только использования систем бухгалтерского учета или к…

Программа сопоставляет остаток налога по счету 19 «НДС по приобретенным ценностям» и по регистру НДС предъявленный. Отрицательные остатки – это своеобразный индикатор ошибок в учете

Важно постоянно отслеживать остатки на складах и своевременно исправлять их

Итак, у нас по ведению книги продаж выявлено 11 ошибок. Что ж. Будем разбираться. Раскрываем наши ошибки, ого! Ошибки по ВСЕМ возможным параметрам проверки. Вот такие мы молодцы.

Как отсутствие отрицательных остатков НДС влияет на покупателей

Безопасность сделок

Отсутствие отрицательных остатков сумм НДС является одним из факторов, повышающих безопасность сделок между покупателями и поставщиками. Покупатель может быть уверен в том, что цена, указанная в документах на товар, не изменится в процессе сделки, и поставщик не сможет предъявить дополнительные требования к оплате.

Более прозрачные транзакции

Отсутствие отрицательных остатков сумм НДС позволяет понимать стоимость товаров и услуг более четко и прозрачно. Покупатель видит итоговую цену на товары и услуги в документах, что позволяет ему произвести анализ рынка и принять более обоснованные решения.

Легче контролировать бюджет

Отсутствие отрицательных остатков сумм НДС также позволяет покупателям лучше контролировать свои бюджеты. Основная причина заключается в том, что покупатель может более точно определить конечную сумму платежа и запланировать свои расходы.

Увеличение доверия к поставщику

Отсутствие отрицательных остатков сумм НДС может увеличить доверие покупателя к поставщику, поскольку это свидетельствует о том, что поставщик ведет свой бизнес честно и законно. Это может оказать влияние на дальнейший выбор поставщиков товаров и услуг.

Снижение рисков юридических споров

Наличие отрицательных остатков сумм НДС является частой причиной юридических споров между покупателями и поставщиками. Однако, благодаря отсутствию отрицательных остатков сумм НДС, шансы на появление споров существенно снижаются, что в свою очередь экономит время, ресурсы и деньги.

https://youtube.com/watch?v=B_Y67YQPMr0%26pp%3DygWEAdCe0YLRgdGD0YLRgdGC0LLQuNC1INC-0YLRgNC40YbQsNGC0LXQu9GM0L3Ri9GFINC-0YHRgtCw0YLQutC-0LIg0YHRg9C80Lwg0J3QlNChINC_0YDQtdC00YrRj9Cy0LvQtdC90L3Ri9GFINC_0L7RgdGC0LDQstGJ0LjQutCw0LzQuA%253D%253D

НДС (налог на добавленную стоимость) – это налог, который взимается на всю цепочку продаж товаров или услуг. НДС – это налог, который платят компании, занимающиеся коммерческой деятельностью в России.

Суть налога заключается в том, что при каждом этапе производства товара его стоимость увеличивается, каждый раз прибавляется налог на добавленную стоимость. Сумма налога, уплаченная продавцом, вычитается из суммы налога, полученной покупателем, и разница переводится в бюджет.

НДС – это важный элемент бухгалтерского учета для любой компании, занимающейся коммерческой деятельностью. От умения правильно составить документацию и расчеты зависит как размер налоговых платежей, так и возможность вернуть НДС, уплаченный поставщикам.

Ставки НДС

Ставки НДС установлены законодательством и могут меняться. В России установлены три ставки НДС: 0%, 10% и 20%. 20% – это стандартная ставка и применяется для большинства товаров и услуг. 10% – это пониженная ставка, которая применяется для некоторых товаров, например, продуктов питания. Нулевая ставка применяется на не облагаемый НДС товар, экспортные товары, определенные виды международных операций и другие случаи.

НДС в бизнесе

Налог на добавленную стоимость занимает важное место в бизнесе, так как компании должны платить его при продаже товаров и услуг. Предприятия могут уменьшить свою налоговую нагрузку, вычитая суммы НДС, уплаченные своим поставщикам

Кроме того, компании могут получить обратный НДС на обороты, где они были покупателем. Необходимо иметь хорошую бухгалтерскую документацию для составления правильных расчетов и определения суммы налоговых обязательств.