Как заполнить в новом счете-фактуре реквизит «Идентификатор государственного контракта»?

С 1 июля 2017 года вносятся изменения в счет-фактуру. Добавлен новый реквизит «Идентификатор государственного контракта, договора (соглашения)». Как заполнить новую форму счет-фактуры? Идентификатор государственного контракта, договора (соглашения) в настоящее время присваивается только контрактам, заключенным в рамках гособоронзаказа? Так как у нас нет таких контрактов, то в нашем случае это поле не заполняется?

Идентификатор государственного контракта присваивается государственным контрактам в двух случаях: при закупках по гособоронзаказу и при казначейском сопровождении государственных контрактов. В указанных случаях налогоплательщик должен внести в счет-фактуру реквизиты идентификатора, указанные в контракте. Во всех остальных случаях данное поле не заполняется.

Федеральным законом от 03.04.2017 № 56-ФЗ с 1 июля 2017 года реквизиты счета-фактуры дополнены еще одним обязательным реквизитом — идентификатором государственного контракта, договора (соглашения) при его наличии. Соответствующие поправки названным Законом внесены в п. 5, 5.1 и 5.2 ст. 169 НК РФ.

Такие же изменения внесены в форму корректировочного счета-фактуры и правила ее заполнения.

Введение данного идентификатора обусловлено в первую очередь необходимостью усиления контроля за использованием средств федерального бюджета. Данный вывод можно сделать из текста пояснительной записки.

Так как термин «Идентификатор государственного контракта, договора (соглашения)» в комментируемом Законе не определен, в соответствии с п. 1 ст. 11 НК РФ данное понятие в целях налогообложения применяется в том значении, в каком оно устанавливается в иных нормативно-правовых актах.

В настоящее время названный идентификатор присваивается государственным контрактам в двух случаях. Прежде всего это предусмотрено Федеральным законом от 29.12.2012 № 275-ФЗ «О государственном оборонном заказе».

Кроме того, обозначенный термин также используется при казначейском сопровождении государственных контрактов, договоров (соглашений), которое предусмотрено федеральными законами от 14.12.2015 № 359-ФЗ «О федеральном бюджете на 2016 год» и от 19.12.2016 № 415-ФЗ «О федеральном бюджете на 2017 год и на плановый период 2018 и 2019 годов».

Заполнять данный реквизит компания должна в случае проведения закупки по гособоронзаказу, а также при казначейском сопровождении государственных контрактов. Остальные налогоплательщики не заполняют соответствующее поле.

Причем указанные виды идентификаторов государственного контракта различаются количеством цифр: один из них представляет собой 25-значный цифровой код (при гособоронзаказе), а другой – 20-значный (при казначейском сопровождении).

Никаких разъяснений, какой именно из них подлежит указанию в счете-фактуре, контролирующие органы не дали. При отсутствии разъяснений полагаем, что указывать следует оба.

Правом устанавливать каждый из вышеупомянутых идентификаторов государственного контракта наделен заказчик по этому контракту, решение данного вопроса не находится в компетенции налогоплательщика. Налогоплательщик является лишь его исполнителем. Поэтому для корректного оформления счета-фактуры по указанным договорам компании следует всего лишь включить в его реквизиты идентификатор, указанный в контракте и прочих документах, связанных с ним.

Ответ подготовлен службой правового консалтинга компании РУНА

Нормативное регулирование

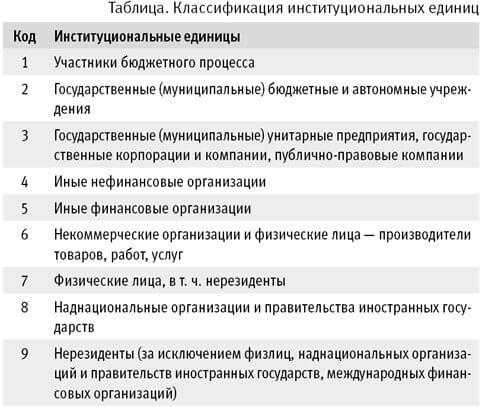

С 01.01.2019 вступил в действие Порядок применения классификации операций сектора государственного управления, утв. приказом Минфина России от 29.11.2017 № 209н. Порядком № 209н установлена детализация статей 560, 660, 730, 830 КОСГУ подстатьями по типам контрагентов — дебиторов/кредиторов в соответствии с Классификацией институциональных единиц.

Согласно пункту 69 Инструкции о порядке составления, представления годовой, квартальной бухгалтерской отчетности государственных (муниципальных) бюджетных и автономных учреждений, утв. приказом Минфина России от 25.03.2011 № 33н (в ред. приказа Минфина России от 16.05.2019 № 73н), в Сведениях по дебиторской и кредиторской задолженности учреждения (ф. 050-37-69) показатели расчетов отражаются по номерам счетов, содержащих в 24-26 разрядах соответствующую подстатью классификации операций сектора государственного управления (увеличение прочей дебиторской задолженности, увеличение кредиторской задолженности) (графа 1 Сведений (ф. 050-37-69)).

Однако порядка формирования остатков по счетам расчетов в таком виде инструкции по бухгалтерскому учету не содержали. Поэтому в Сведениях (ф. 050-37-69) за 2019 и 2020 год остатки по счетам расчетов отражались по номерам счетов без указания в 24-26 разрядах номера счета соответствующей подстатьи КОСГУ.

С целью формирования остатков по счетам расчетов в виде, необходимом для составления отчетности, приказами Минфина России от 28.10.2020 № 246н, от 30.10.2020 № 253н, № 256н изменен порядок формирования входящих остатков на начало очередного финансового года по счетам расчетов. Согласно сноске 6 к Плану счетов бюджетного учета (в ред. Приказа № 246н) по счетам расчетов по дебиторской (кредиторской) задолженности (020500000, 020600000, 020800000, 020900000, 021003000, 021005000, 021010000, 030200000, 030300000, 030402000, 030403000, 030406000), обороты по которым содержат в 24-26 разрядах номера счета подстатьи КОСГУ 560 «Увеличение прочей дебиторской задолженности», 730 «Увеличение прочей кредиторской задолженности», остатки формируются на начало очередного финансового года с отражением в 26 разряде номера счета третьего разряда соответствующих подстатей КОСГУ, отражающего классификацию институциональных единиц.

Аналогичные положения содержатся в Приказах № 253н, 256н.

Согласно порядку, действовавшему до 01.01.2021, при завершении текущего финансового года обороты по счетам, отражающим увеличение и уменьшение активов и обязательств, в регистры бухгалтерского учета очередного финансового года не переходили. Это положение было закреплено в пункте 2 Инструкции по применению плана счетов бюджетного учета (утв. приказом Минфина России от 06.12.2010 № 162н), пункте 5 Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреждений (утв. приказом Минфина России от 16.12.2010 № 174н), Инструкции по применению Плана счетов бухгалтерского учета автономных учреждений (утв. приказом Минфина России от 23.12.2010 № 183н).

Приказами № 246н, 253н, 256н данные пункты Инструкций были дополнены абзацем:

Выдержка из документа:

«По счетам расчетов по дебиторской (кредиторской) задолженности, обороты по которым содержат в 24-26 разрядах номера счета подстатьи КОСГУ 560 „Увеличение прочей дебиторской задолженности“, 730 „Увеличение прочей кредиторской задолженности“, остатки формируются с отражением в 26 разряде номера счета третьего разряда соответствующих подстатей КОСГУ, отражающего классификацию институциональных единиц.»

Таким образом, начиная с 2021 года обороты (остатки) по счетам, отражающим увеличение и уменьшение активов и обязательств, в конце года закрываются, за исключением оборотов по счетам расчетов по дебиторской (кредиторской) задолженности 020500000, 020600000, 020800000, 020900000, 021003000, 021005000, 021010000, 030200000, 030300000, 030402000, 030403000, 030406000, по которым должны быть сформированы остатки на начало очередного финансового года с отражением в 26 разряде номера счета третьего разряда соответствующих подстатей КОСГУ, отражающего Классификацию институциональных единиц, т. е. остатки по счетам с КОСГУ 001-009.

По общему правилу, входящие остатки на начало очередного финансового года формируются в межотчетный период.

Перенос остатков между счетами в 1С: Бухгалтерии государственного учреждения 8 редакции 2.0

Уверена, что каждый бухгалтер в своей практике сталкивался с необходимостью переноса остатков между счетами. Особенно это актуально для государственных учреждений с начала 2017 года в связи с переходом на новые классификационные признаки счетов (КПС). Примером также может являться обнаруженное несоответствие по КПС после закрытия периода. Исправлять обороты в закрытом периоде нельзя, но и хранить остатки на неверном КПС также нельзя.

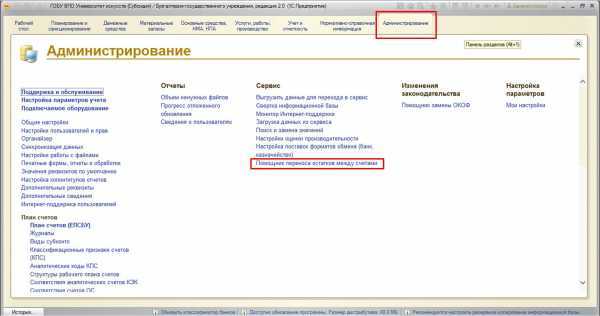

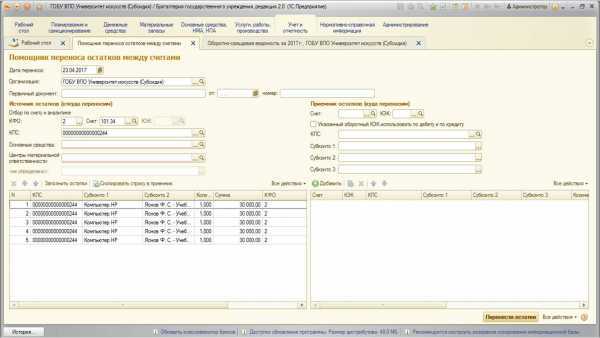

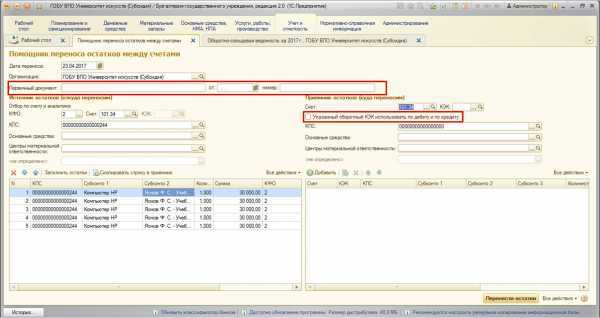

Поэтому в данной статье хочу рассказать об очень удобном инструменте в программе 1С: Бухгалтерия государственного учреждения 8, редакция 2.0. – обработке «Помощник переноса остатков между счетами». В целом – это очень универсальный механизм, который позволяет переносить остатки по счетам, КПС, КФО, КЭК и изменять субконто счетов.Найти его можно:

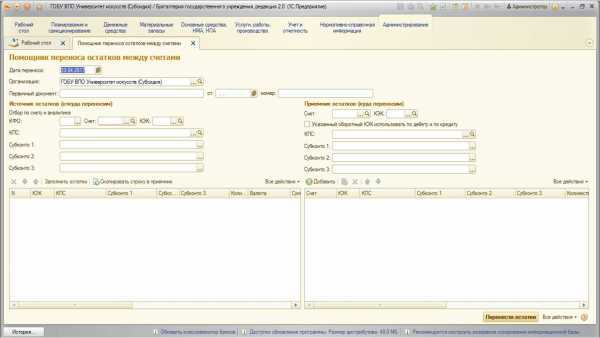

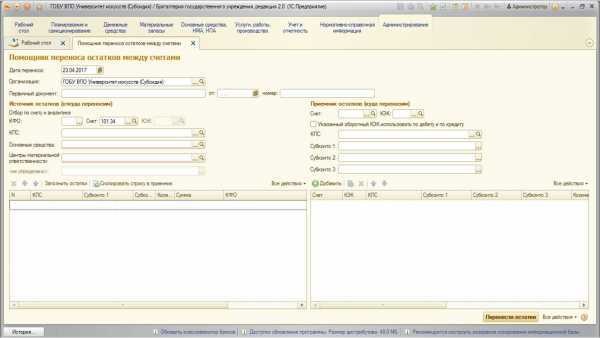

Открывается следующая форма:

Форма разделена надве части: левая – откуда переносим, правая – куда переносим. В левой части необходимо выбрать счет (это обязательное для заполнения поле). Также здесь заполняются те поля, которые позволят однозначно определить переносимые остатки.

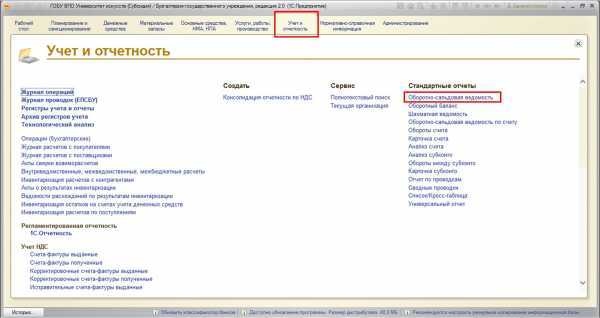

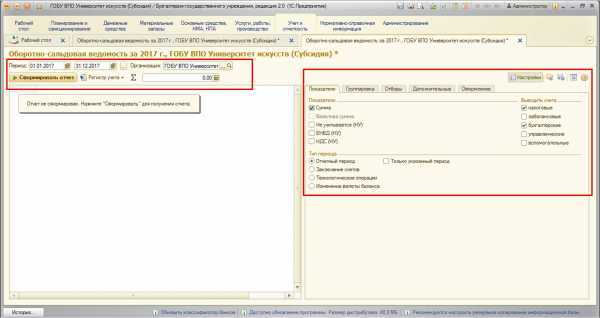

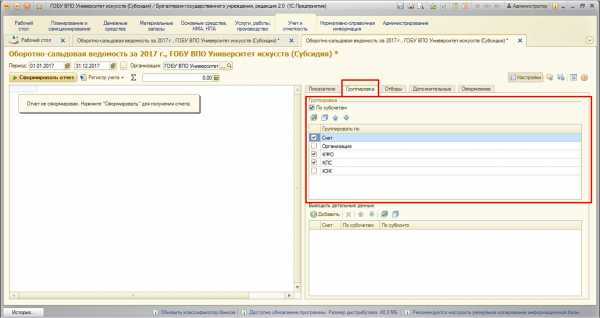

Для этого отчета установим следующие настройки:

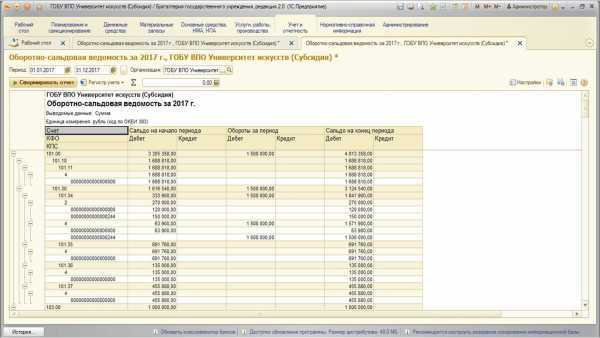

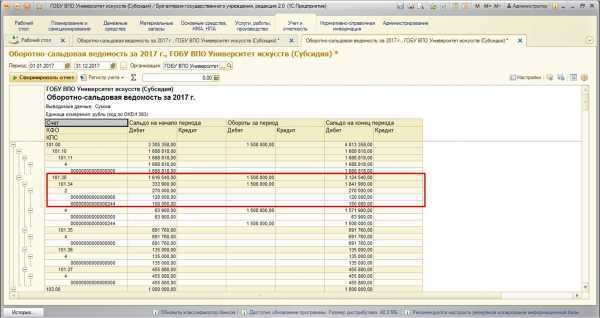

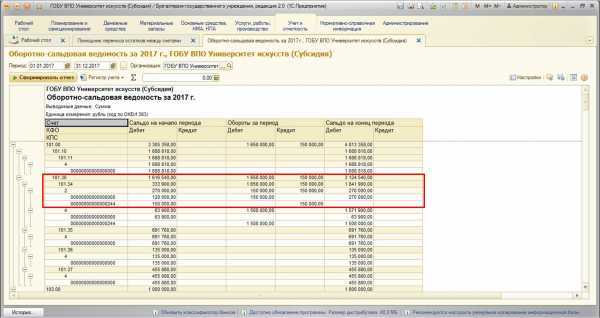

Сформируем отчет и проанализируем ситуацию:

По этой оборотно-сальдовой ведомости видно, что на счете 101 «Основные средства», код финансового обеспечения (КФО) «2» основные средства хранятся на двух различных КПС:

Перенесем остатки с одного КПС на другой.

После заполнения счета форма преобразуется, безликие субконто изменяются, появляются субконто, которые принадлежат именно выбранному счету. Напомню, что субконто – это дополнительная аналитика, некий разрез учета, который позволяет вести уточненные данные по счетам. К примеру, на счете 101 «Основные средства» введены субконто – «Основные средства» и «Центры материальной ответственности», которые позволяют видеть остатки на этом счете в разрезе единиц основных средств и центров материальной ответственности, на которых они хранятся. Поэтому всегда сумму остатков можно расшифровать по отдельно взятым номенклатурным позициям основных средств и ЦМО, а значит и материально-ответственным лицам.

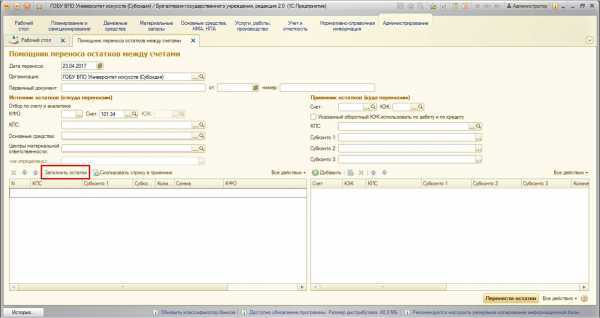

После заполнения форма выглядит следующим образом:

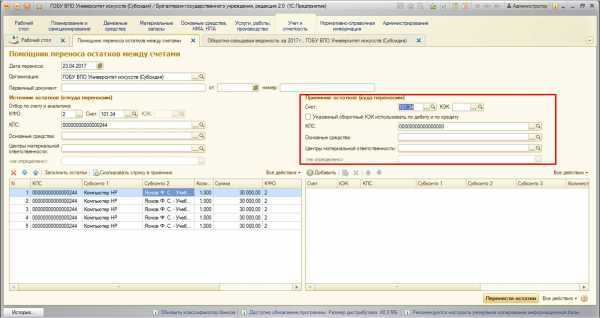

На этом этапе уже можно перенести остатки на другой счет. Но так как нам интересны остатки именно по определенным КФО и КПС, то нужно однозначно определить их, заполним и эти поля:

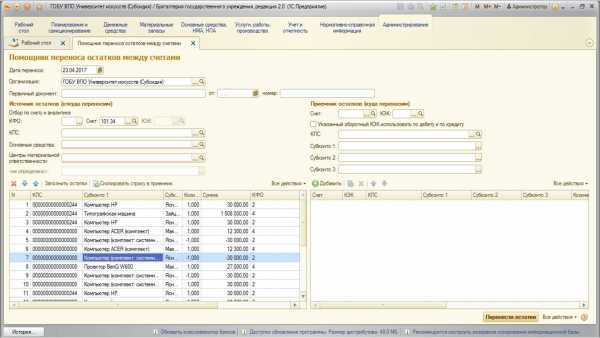

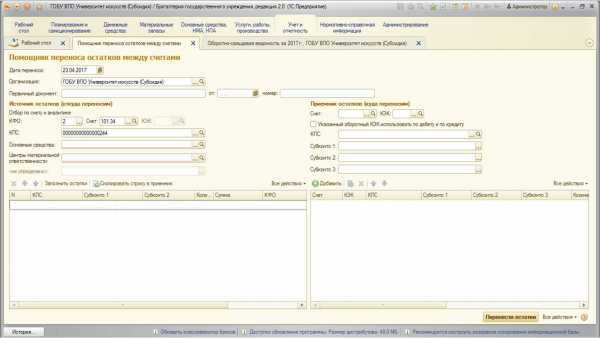

Воспользуемся снова кнопкой «Заполнить остатки» и увидим нужные остатки:

После того, как необходимые остатки заполнены, вводим информацию в правую часть формы. В первую очередь нужнозаполнить счет-приемник. А также, так как интересна смена КПС у отобранных остатков, заполняется и это поле. Если есть необходимость сменить какие-либо другие реквизиты, то необходимо их заполнить. Если нужно, чтобы не изменялись – оставить поля пустыми:

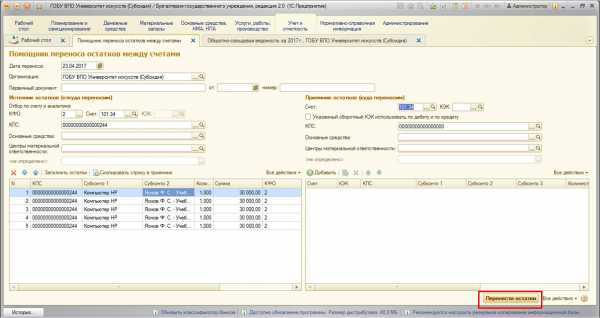

После того, как необходимые реквизиты заполнены – перенесем остатки:

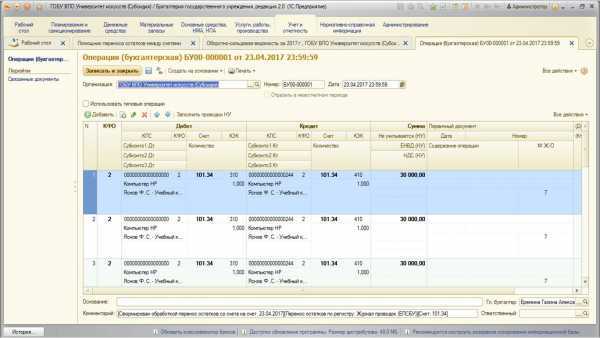

После нажатия кнопки «Перенести остатки» запускается процесс формирования необходимых проводок. Эта обработка создает документ «Операция (бухгалтерская)» с нужными проводками. Также вторая редакция БГУ после завершения процесса переноса открывает данный документ:

Поверяем проводки, по дебету тут выступает нужный нам КПС, та аналитика, которая не была заполнена, остается без изменений. В комментарии указаны данные формирования операции. Документ уже проведен, все данные отражены в учете.

Как видно из отчета – все остатки по выбранным нами КФО и КПС перенесены.

Реквизит «Первичный документ» также необходимо заполнять, так как бухгалтерский учет – это, в первую очередь, отражение финансово-хозяйственной деятельности учреждения. И все операции, которые формируются в программе, должны иметь первичную документацию в бумажном виде.

Автор статьи: Светлана Батомункуева

Наши обучающие курсы и вебинары

Отзывы наших клиентов

Перенос кэк в 2023 году в бюджете по 1с

в 15 — 17 разрядах номера счета указываются аналитический код вида поступлений от доходов выбытий по расходам, аналитической группе вида источников финансирования дефицитов бюджетов; в 24 — 26 разрядах номера счета — коды КОСГУ; Т.е. КПС в общем случае выглядит так ХХХХ 0000000000 ХХХ. Исключения из вышеизложенного требования к составу КПС приведем в виде таблицы:

Операции по изменению разрядов 15 — 17 номера счета в связи с изменением порядка применения бюджетной классификации отражаются в межотчетный период на основании бухгалтерской справки (ф. 0504833) с применением счета 0 401 30 000. Разъяснения содержатся в п. 4 совместного письма Минфина России и Федерального казначейства от 21.01.2023 №№ 02-06-07/2736, 07-04-05/02-932, письме Федерального казначейства от 26.12.2013 № 42-7.4-05/2.2-866.

Соответствует подстатье 248 КОСГУ 302 49 — Расчеты по безвозмездным перечислениям текущего характера нефинансовым организациям государственного сектора на продукцию Новый счет. Соответствует подстатье 249 КОСГУ 302 4А — Расчеты по безвозмездным перечислениям текущего характера иным нефинансовым организациям (за исключением нефинансовых организаций государственного сектора) на продукцию Новый счет.

Еще один аргумент. В состав материальных запасов включают ценности, которые используют в деятельности учреждения. Шторы и жалюзи в деятельности не участвуют, а носят декоративный характер. Их используют для управленческих нужд. А значит, отражать расходы по КОСГУ 340 не нужно.

В шаблоны КПС в счетах учета бюджетных и автономных учреждений изменений в 2023 году не вносилось, структура осталась прежней, но нельзя при этом забывать про изменения внесенные Приказами 245н от (об использовании бюджетной классификации) и 246н от (об использовании КОСГУ).

Как перенести переплату и недоимку на ЕНС

Идентификатор плательщика в «1С:Бухгалтерии государственного учреждения 8»

В программе «1С:Бухгалтерия государственного учреждения 8» редакции 2 «Идентификатор плательщика» формируется при выгрузке данных в ГИС ГМП, «Идентификатор контрагента» — в формах электронных документов по данным контрагента, указанным в карточке контрагента (элементе справочника Контрагенты).

В справочнике Контрагенты БГУ 2 в карточке контрагента есть соответствующие реквизиты, необходимые для формирования как «Идентификатора плательщика» (в соответствии с требованиями форматов выгрузки данных в ГИС ГМП), так и «Идентификатора контрагента» (в соответствии с требованиями Приказа № 61н).

Юридическое лицо, резидент РФ

Для контрагентов — юридических лиц, резидентов Российской Федерации, в обязательном порядке указываются ИНН и КПП, Страна регистрации — «Россия» (рис. 1).

Рис. 1

Юридическое лицо, нерезидент РФ

Для контрагентов — юридических лиц, нерезидентов Российской Федерации, можно указать ИНН или код иностранной организации (КИО) и КПП.

В случае наличия у юридических лиц, нерезидентов РФ, КИО в поле ИНН вместо ИНН указывается «00000» и КИО.

В обязательном порядке должна быть указана Страна регистрации.

Физическое лицо, кроме самозанятых

Для контрагентов — физических лиц можно указать Вид (тип) документа, его Серию и Номер в группе реквизитов Документ, удостоверяющий личность (рис. 2).

Рис. 2

Физическое лицо — индивидуальный предприниматель

Для контрагентов — индивидуальных предпринимателей следует указать ИНН (12 символов), а также ОГРНИП (в группе реквизитов Индивидуальный предприниматель), рис. 2.

Физическое лицо — самозанятый

В соответствии с Федеральным законом от 05.04.2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» при проведении конкурентных закупок самозанятые граждане участвуют в таких закупках как обычные физические лица.

При регистрации в Единой информационной системе в сфере закупок и при подаче заявок такие участники не должны специальным образом подтверждать свой статус.

В соответствии со статьей 2 Федерального закона от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход»» к самозанятым относятся и физические лица, не зарегистрированные как индивидуальные предприниматели, а следовательно, не имеющие ОГРН и не включенные в ЕГРЮЛ/ЕГРИП.

Видимо, поэтому в форматах самозанятые кодируются в «Идентификаторе плательщика» как «1 — физические лица», поскольку признака, идентифицирующего физическое лицо как самозанятого, нет:

«Тип плательщика.

Допустимые значения: 1,2,3 или 4.

«1» — при формировании идентификатора плательщика для ФЛ;

«2» — при формировании идентификатора плательщика для ЮЛ — резидента РФ;

«3» — при формировании идентификатора плательщика для ЮЛ — нерезидента РФ;

«4» — при формировании идентификатора плательщика для ИП».

Вместе с тем для гармонизации информации в «Идентификаторе контрагента» и «Идентификаторе плательщика» в очередной версии форматов ГИС ГМП планируется относить самозанятых к типу плательщика «4», как ИП.

В «1С:Бухгалтерии государственного учреждения 8» редакции 2 для самозанятых в карточке контрагента в реквизите Тип контрагента следует выбрать значение «6 — Некоммерческая организация, физическое лицо — производитель товаров, работ, услуг» (рис. 2), которое применяется для идентификации некоммерческих организаций (за исключением бюджетных, автономных учреждений, государственных корпораций (компаний), публично-правовых компаний), индивидуальных предпринимателей и физических лиц — производителей товаров, работ, услуг (п. 13.5.6 Порядка применения классификации операций сектора государственного управления, утв. приказом Минфина России от 29.11.2017 № 209н).

Тип контрагента используется для классификации контрагентов по Классификации институциональных единиц (п. 7.1 Порядка № 209н) с целью формирования детализированных оборотов по счетам расчетов по подстатьям КОСГУ.

В целях подготовки к применению новых первичных документов следует проверить информацию в справочнике Контрагенты.

Если контрагент в справочнике Контрагенты действующий, то есть по нему есть или планируются в дальнейшем расчеты, надо проверить, указаны ли в его карточке:

-

для юридических лиц — ИНН, КПП;

-

для ИП — ИНН, ОГРНИП;

-

для самозанятых граждан — ИНН, Тип контрагента — «6»;

-

для других физлиц — Вид документа, удостоверяющего личность, и его Серия и Номер.

Формирование Рабочего плана счетов бюджетного учета

С 1 января 2016 вступил в силу пункт 3.2 приказа Минфина России от 06.08.2015 № 124н «О внесении изменений в приказ Министерства финансов Российской Федерации от 1 декабря 2010 г. № 157н «Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению», регламентирующий порядок включения бюджетной классификации в номер счета бухгалтерского учета.

С 01.01.2016 в качестве аналитического кода по классификационному признаку поступлений и выбытий (разряды 1 — 17 номера счета бюджетного учета), далее – КПС, учреждения указывают 4 — 20 разряд кода классификации доходов бюджетов, расходов бюджетов, источников финансирования дефицитов бюджетов. В 24 — 26 разрядах номера счета Рабочего плана счетов казенными учреждениями, бюджетными учреждениями, а также организациями, осуществляющими полномочия получателя бюджетных средств, указываются коды классификации операций сектора государственного управления (КОСГУ) (пункт 21 Инструкции по применению Единого плана счетов бухгалтерского учета в редакции приказа Минфина России от 06.08.2015 № 124н).

Формирование КПС-2016

В программе «1С:Бухгалтерия государственного учреждения 8» изменен порядок заполнения реквизитов справочника «Классификационные признаки счетов (КПС)». Для элементов справочника с видом КПС «КРБ», «КДБ», «КИФ», дата начала действия которых позднее 01.01.2016, реквизиты заполняются в соответствии со структурой бюджетных классификаторов, действующей с 2016 года.

Обратите внимание, код главы по бюджетной классификации в КПС не включается. Для элементов справочника «Классификационные признаки счетов (КПС)» с датой начала действия ранее 01.01.2016 г

состав и порядок заполнения реквизитов соответствует структуре бюджетных классификаторов 2015 года. Порядок и способ использования справочника «Классификационные признаки счетов» — прежние

Для элементов справочника «Классификационные признаки счетов (КПС)» с датой начала действия ранее 01.01.2016 г. состав и порядок заполнения реквизитов соответствует структуре бюджетных классификаторов 2015 года. Порядок и способ использования справочника «Классификационные признаки счетов» — прежние.

КПС для счетов группы 100.00 «Нефинансовые активы»

Следует отметить, что приказом Минфина России от 30.11.2015 № 184н внесены изменения в Инструкцию по применению Плана счетов бюджетного учета, утвержденную приказом Минфина России от 06.12.2010 № 162н, далее – Инструкция № 162н.

Согласно подпункту к пункта 2.2 Приложения № 3 к приказу Минфина России от 30.11.2015 № 184н абзац 15 пункта 2 Инструкции № 162н изложен в следующей редакции: «По счетам аналитического учета счета 0 100 00 000 «Нефинансовые активы» при формировании остатков на начало текущего финансового года, за исключением счетов аналитического учета счетов 010600000 «Вложения в нефинансовые активы», 010700000 «Нефинансовые активы в пути», в 5-17 разрядах номера счета указываются нули».

В пункте 2 Инструкции № 162н установлено, что «применение учреждениями … кодов бюджетной классификации РФ при формировании 1 — 17 разрядов номера счета Плана счетов бюджетного учета осуществляется в соответствии с приложением № 2 к настоящей Инструкции, если иное не предусмотрено настоящей Инструкцией». Приложением 2 к Инструкции № 162н в редакции приказа Минфина России от 30.11.2015 № 184н установлено, что по счетам 0 100 00 000 «Нефинансовые активы» применяется КПС вида «КРБ».

КРБ – в 1-17 разрядах номера счета указываются 4-20 разряды кода расходов бюджета: код раздела, подраздела, целевой статьи и вида расходов.

Следовательно, для остатков на 1.01.2016 по счетам группы 100.00 «Нефинансовые активы», за исключением счетов 106.00, 107.00, следует применять КПС вида «КРБ» с указанием только раздела, подраздела по БК.

КПС для счетов по учету средств во временном распоряжении учреждения

Для счетов по учету средств во временном распоряжении учреждения, как прежде, можно применять КПС вида «гКБК».

гКБК – в 1-17 разрядах номера счета указываются нули.

В КПС вида «гКБК» с началом действия с 01.01.2016 следует указать только наименование.

Классификация расходов

Справочник «Программные (непрограммные) направления расходов» Длина кода увеличена до 5 знаков. Количество уровней иерархии увеличено до трех (на всех трех уровнях коды состоят из 5 символов):

- на 1-м уровне указывается код программного (непрограммного) направления расходов (разряды 8, 9 кода КРБ — два значащих символа, остальные нули)

- на 2-м – код подпрограммы (разряды 8, 9, 10 — три значащих символа, остальные нули)

- на 3-м – код основного мероприятия (разряды 8-12 кода КРБ)

Справочник «Направления расходов, конкретизирующие отдельные мероприятия» Длина кода увеличена до 5 знаков.

Бюджетная классификация 2016 г

Начиная с бюджетов на 2016 год, при составлении и исполнении бюджетов бюджетной системы РФ применяются изменения в статьи 18, 20, 21, 23 БК РФ, предусмотренные Федеральным законом от 22.10.2014 № 311-ФЗ, в части новой структуры кодов бюджетной классификации РФ (кодов классификации доходов бюджетов, классификации расходов бюджетов, классификации источников финансирования дефицитов бюджетов) и нового порядка применения классификации операций сектора государственного управления (далее — КОСГУ).

Обратите внимание, что в соответствии с обновленной статьей 18 БК РФ классификация операций публично-правовых образований (КОСГУ) является составной частью бюджетной классификации Российской Федерации, которая используется с 2016 г. только для ведения бюджетного (бухгалтерского) учета, составления бюджетной (бухгалтерской) и иной финансовой отчетности, обеспечивающей сопоставимость показателей бюджетов бюджетной системы Российской Федерации

Таким образом, при составлении и исполнении бюджетов бюджетной системы КОСГУ не применяется, а группировка доходов, расходов и источников финансирования дефицита бюджетов осуществляется путем применения классификации доходов бюджетов, классификации расходов бюджетов и классификации источников финансирования дефицита бюджетов. Поэтому код КОСГУ не включается более в бюджетные классификаторы доходов, расходов и источников.

Приказами Минфина России от 08.06.2015 № 90н, от 01.12.2015 № 190н внесены соответствующие изменения в Указания о порядке применения бюджетной классификации Российской Федерации, утвержденные приказом Минфина России от 01.07.2013 № 65н (далее — Приказ № 90н) — внесены изменения в структуру классификаторов доходов, расходов и источников финансирования дефицитов бюджетов.

В соответствии с пунктом 2 Приказа № 90н изменения применяются при составлении и исполнении бюджетов бюджетной системы РФ, начиная с бюджетов на 2016 год (на 2016 год и на плановый период 2017 и 2018 годов).

Классификация доходов бюджетов

- кода главного администратора доходов бюджета (1 — 3 разряды)

- кода вида доходов бюджетов (4 — 13 разряды)

- кода подвида доходов бюджетов (14 — 20 разряды)

Классификация источников финансирования дефицитов бюджетов

Код классификации источников финансирования дефицитов бюджетов состоит из:

- кода главного администратора источников финансирования дефицита бюджета (разряды 1 — 3);

- кодов группы, подгруппы, статьи и вида источника финансирования дефицитов бюджетов (разряды 4 — 20)

Классификация расходов бюджетов

Код классификации расходов бюджетов состоит из:

- кода главного распорядителя бюджетных средств (разряды 1 — 3)

- кода раздела (разряды 4 — 5)

- кода подраздела (разряды 6 — 7)

- кода целевой статьи (разряды 8 — 17)

- кода вида расходов (разряды 18 — 20)

Структура кода целевой статьи расходов федерального бюджета состоит из десяти разрядов и включает следующие составные части (таблица 3)

- код программного (непрограммного) направления расходов (8 — 9 разряды)

- код подпрограммы (разряд 10)

- код основного мероприятия (разряды 11 — 12)

- код направления расходов (разряды 13 — 17)

Соответствующие изменения внесены в справочники типовых конфигураций программы “1С:Бухгалтерия государственного учреждения 8”, содержащие бюджетные классификаторы, Редакции 1, начиная с версии 1.0.38.2 и выше, далее — БГУ1; Редакции 2, начиная с версии 2.0.40.5 и выше, далее — БГУ2.

Планы счетов в 1С 8.3 (8.2)

План счетов 1С 8.3 — объект метаданных, часть механизма бухгалтерского учета, хранящий в себе список счетов для отражения бухгалтерских операций. План счетов внешне похож на обычный справочник 1С, однако он имеет ряд отличий. Рассмотрим его особенности и настройку.

Данная статья написана для программистов 1С. Если Вы обычный пользователь программы 1С и Вам интересен список счетов, то Вам сюда: бухгалтерский план счетов (2017 год).

Особенности и настройка плана счетов в 1С

Начнем рассмотрение особенностей настройки со вкладки Данные плана счетов:

Получите 267 видеоуроков по 1С бесплатно:

Первое, на что хочется обратить внимание, — особые настройки нумерации плана счетов. Маска кода позволяет задать настройки нумерации по шаблону

Например, если указана маска @@@.@@.@, то код в системе будет храниться в виде 123.12.1. Даже если Вы не укажите какие-либо из полей, система допишет в пустые поля значения ноль. Маска кода позволяет задавать в системе правильную сортировку плана счетов.

Значение маски кода может формироваться из следующих символов:

- ! – любой введенный символ преобразуется в верхний регистр;

- 9 – допустимо ввести произвольный символ цифры;

- # – допустимо ввести произвольный символ цифры, или — (знак минус), или + (знак плюс), или пробел;

- N – допустимо ввести любые алфавитно-цифровые символы (буквы или цифры);

- U – допустимо ввести любые алфавитно-цифровые символы (буквы или цифры), и любой введенный символ преобразуется в верхний регистр;

- >X (латинского алфавита) – допустимо ввести произвольный символ;

- @ – допустимо ввести любые алфавитно-цифровые символы (буквы или цифры) в верхнем регистре или пробел.

Флаг Автопорядок по коду плана счетов — система сама генерирует значение стандартного реквизита Порядок. В противном случае необходимо генерировать порядок программно самостоятельно.

Следующая ключевая особенность планов счетов 1С 8.2 — наличие Признаков учета. Механизм признаков учета плана счетов позволяет разграничить ведение учета по определенным счетам. Например, вести ли валютный учет по данному счету или нет. Признак учета потом привязывается в измерении регистра бухгалтерии.

Следующая важная закладка — Субконто:

Субконто — аналитика или разрез, по которому ведется бухгалтерский учёт. Например, субконто счета 41.01 (Товары на складах) — номенклатура, склад и партия. Субконто в 1С — это объект метаданных 1С План видов характеристик, он позволяет подбирать в значение аналитики элементы разных типов. Так же, как и сам план счетов, субконто имеет Признаки учета субконто. Их назначение абсолютно аналогично признакам плана счетов.

Обычно для регламентированного учета план счетов и аналитика установлены в виде предопределенной информации.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Классификация источников финансирования дефицитов бюджетов

Состав и назначение справочников для хранения классификации источников финансирования дефицитов бюджетов не изменился.

В поставку актуальных релизов БГУ1 и БГУ 2 включены бюджетные классификаторы РФ согласно приказу Минфина России от 01.07.2013 № 65н в редакции от 01.12.2015 № 190н, от 08.06.2015 № 90н (на 2016 г. и плановый период), далее – БК 2016. Также актуальные классификаторы (файл federal.clax) размещаются на интернет-странице техподдержки конфигураций БГУ1 БГУ2.

Для обновления классификаторов воспользуйтесь «Помощником обновления бюджетной классификации» (в меню «Бухгалтерский учет – Бюджетная классификация» главного меню БГУ1, интерфейс «Полный»; команда на панели действий раздела «Нормативно-справочная информация» БГУ2 (в режиме «Предприятие»)).