Процесс проверки изначального и финального сальдо бухгалтерского счета

В рамках программы 1С:Бухгалтерия формирования отчетной документации реализуется на основе изменений по бухгалтерским счетам учета бухгалтерии. Бухгалтер может в данной программе составить разные типы стандартных отчетов, функциональность которых очень подвижна.

При помощи отчета, который именуется анализом бухгалтерского счета, возможно провести проверку начального сальдо и финального сальдо. Особенность данного отчета в системе 1С:Бухгалтерия состоит в том, что в некоторых счетах типа 51, 91, 50, 90, 68, 99 отражается единая оборотная совокупность в отношении непрерывной записи по иным бухгалтерским счетам. Также важным преимуществом анализа счета в 1С считается возможность конкретизировать информацию по субконто и субсчетам, а также создавать предварительные выводы по избранному периоду времени отчета.

Отчет «Анализ состояния налогового учета по налогу на прибыль»

Отчет Анализ состояния налогового учета по налогу на прибыль находится в меню Отчеты -> Анализ состояния налогового учета по налогу на прибыль.

Отчет позволяет оценить, правильно ли организация ведет налоговый учет и учет постоянных и временных разниц в оценке расходов и доходов, активов и обязательств, а также найти источник расхождений данных бухгалтерского и налогового учета.

При открытии отчета выводится структура налоговой базы по налогу на прибыль (рис. 2). С ее помощью можно перейти к интересующему разделу учета. В дальнейшем для возврата к структуре налоговой базы на командной панели любой схемы и таблицы следует нажать кнопку Структура налоговой базы.

Рис. 2

Анализ соответствия корректности данных по налоговому учету целесообразно начать с блока «Налог» (рис. 3). В нем представлен анализ состояния налогового учета, при котором происходит сопоставление величины налога на прибыль по данным налогового учета (декларация по прибыли) и по данным бухгалтерского учета с учетом признания и списания постоянных и отложенных налоговых активов и обязательств (отчет о прибылях и убытках). Если величина налога на прибыль по данным бухгалтерского учета совпадает с величиной налога на прибыль по данным налогового учета, то ведение налогового учета расценивается как правильное — результат маркируется зеленым квадратом.

Рис. 3

Если суммы не совпадают — программа маркирует результат красным квадратом, который сигнализирует об ошибке.

При этом красным квадратом в отчете будут промаркированы все блоки схемы, в которых программа обнаружила ошибки в целях соблюдения

. Критерием корректности данных выступает правило: БУ = НУ + ПР + ВР. Помочь устранить ошибки поможет предусмотренный отчетом механизм навигации между данными и расшифровки данных.

Блоки в схеме связаны между собой стрелками, которые обозначают причинно-следственные связи между операциями. Стрелки исходят из «блока причины» и входят в «блок следствия». Например: получение выручки по обычным видам деятельности (причина) приводит к формированию доходов, учитываемых при определении налогооблагаемой базы (следствие) — рисунок 4.

Рис. 4

Конечные «блоки-причины» расшифровываются отчетом, в котором отражаются те проводки, по которым были сформированы показатели «БУ», «НУ», «ПР» и «ВР». При этом по флажку Развернуть по документам записи на счетах могут быть детализированы до уровня документов, которыми они сформированы.

Чаще всего источником ошибок являются «ручные» операции, при вводе которых бухгалтер либо забывает отразить хозяйственную операцию в налоговом учете, либо отражает ее некорректно. Для исправления подобных ошибок необходимо в отчете для конечного «блока причины» найти строку с реквизитами документа Операция (бухгалтерский и налоговый учет), щелчком мыши перейти в этот документ и правильно заполнить закладку Налоговый учет, после чего вновь сформировать отчет и убедиться в том, что ошибка исправлена.

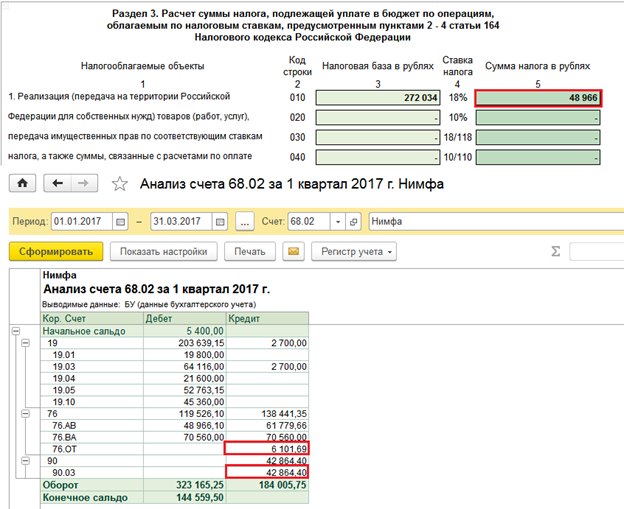

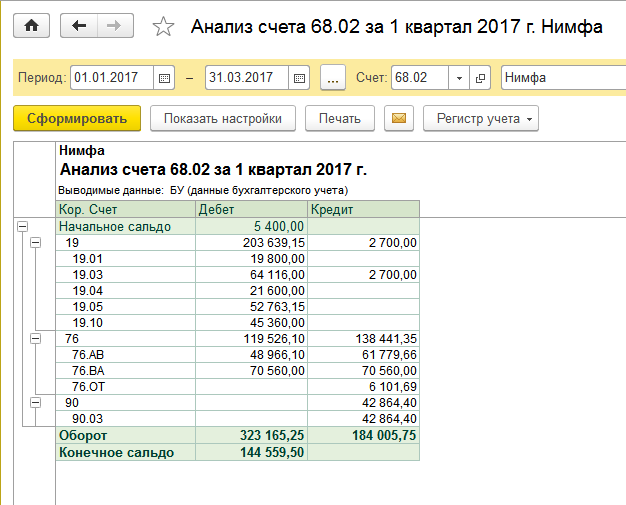

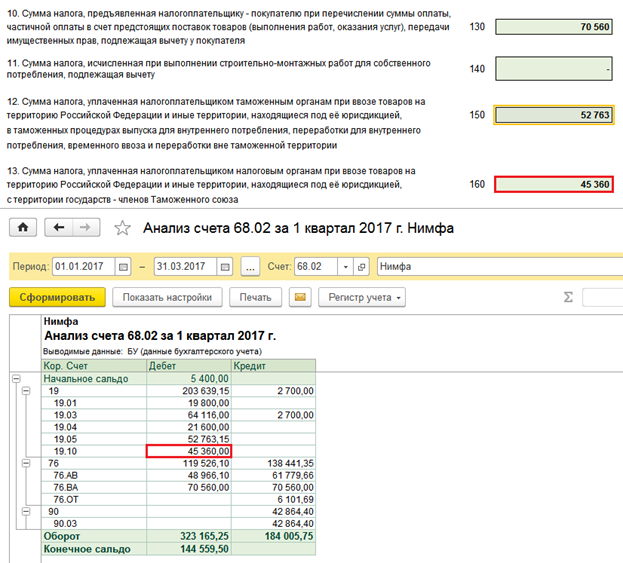

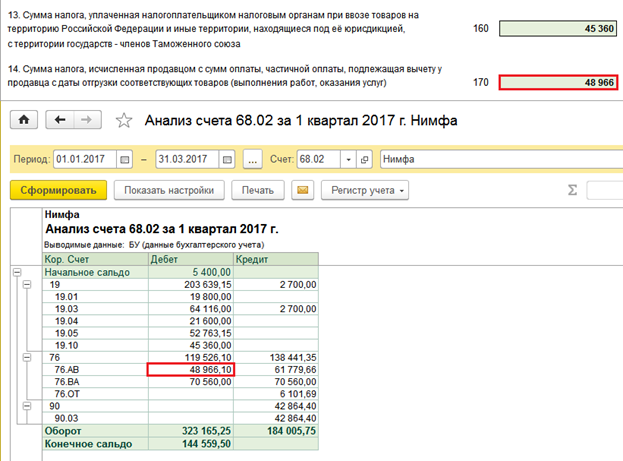

3.Проверка Раздела 3

Далее выполняем проверку Раздела 3 Декларации. Основной отчет, которым будем пользоваться при проверке 3 Раздела Декларации – Анализ счета 68.02. За 1 квартал 2024 года отчет выглядит так:

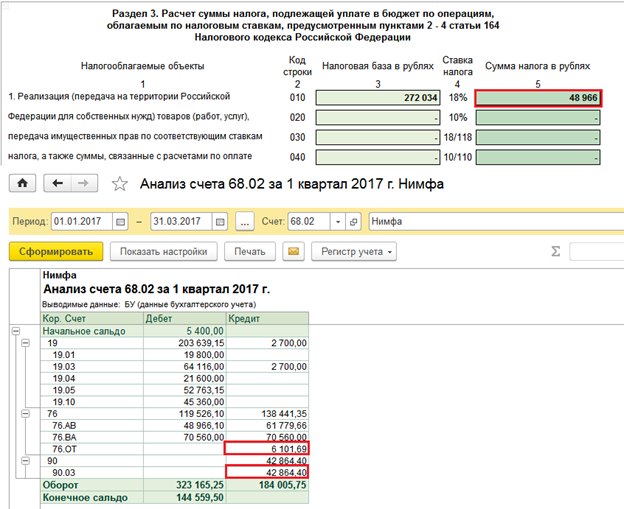

- Строка 010

В данной строке показываются суммы от продажи товаров, работ, услуг по ставке 18% и суммы налога, исчисленные с таких операций. Следовательно, сумма налога по данной строке должна соответствовать сумме кредитовых оборотов по счету 68.02 в корреспонденции со счетами 90.03 и 76.ОТ (отгрузки без перехода права собственности):

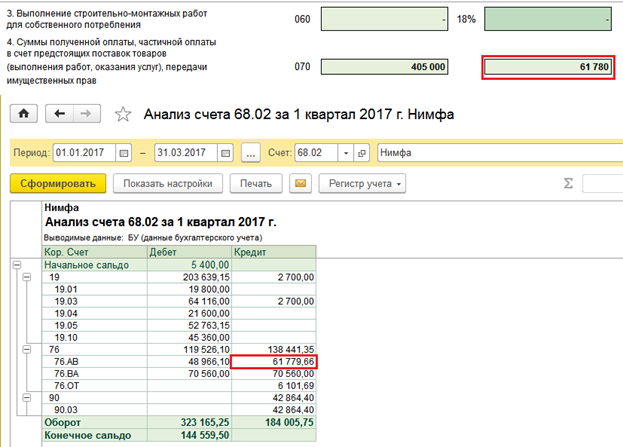

- Строка 70

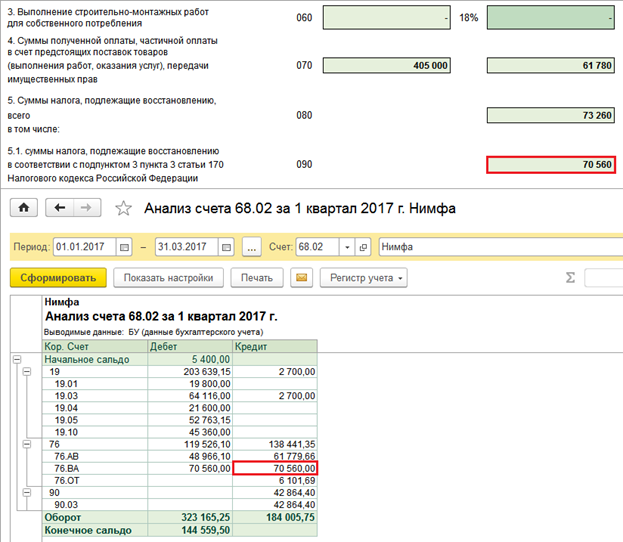

В строке 070 указываются суммы НДС с авансов, полученных от покупателей в отчетном периоде. Следовательно, для проверки этой суммы необходимо смотреть на кредитовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

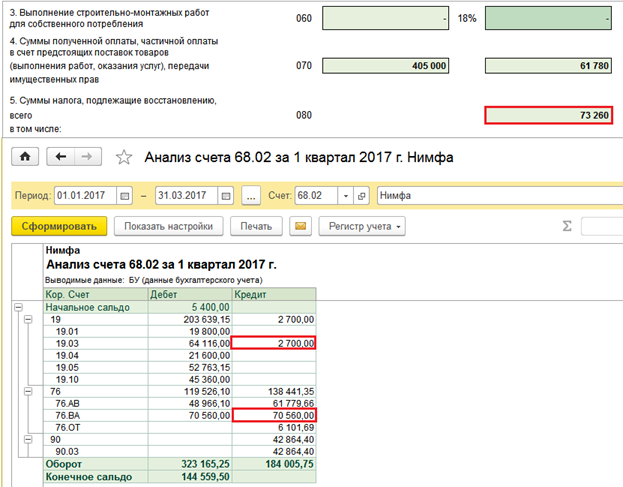

- Строка 080

В строке должны быть отражены суммы НДС, подлежащие восстановлению по различным операциям. В данную строку включаются суммы НДС с авансов поставщикам, зачтенные в отчетном периоде, а также суммы НДС, восстановленного при изменении назначения использования ценностей.

НДС с авансов поставщикам учитывается по счету 76.ВА, поэтому суммы зачтенного НДС проверяем по кредитовому обороту счета 68.02 в корреспонденции со счетом 76.ВА. Суммы восстановленного НДС отражены в бухучете как кредитовый оборот по счету 68.02 в корреспонденции с субсчетами счета 19:

- Строка 090

Данная строка является уточнением к строке 080 – здесь отдельно показываются суммы НДС с авансов поставщикам, зачтенных в отчетном периоде:

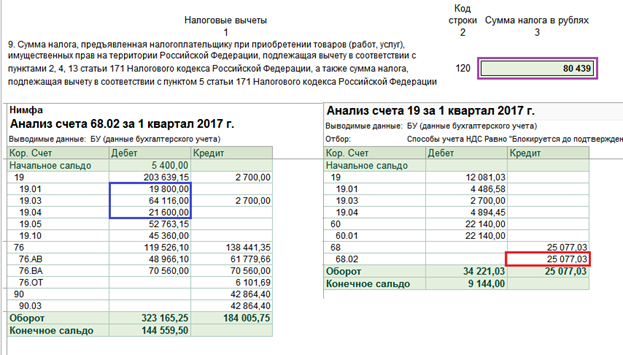

- Строка 120

Как проверить строку 120 Декларации по НДС, если организация ведет раздельный учет по НДС? В строке должны быть отражены суммы налога по приобретенным товарам, работам, услугам, который подлежит вычету в отчетном периоде. Поэтому для проверки значения по этой строке необходимо из оборотов по дебету счета 68.02 в корреспонденции со счетами 19.01, 19.02, 19.03, 19.04, 19.07 вычесть обороты по счету 19 по способу учета НДС «Блокируется до подтверждения 0%» в корреспонденции со счетом 68.02 (сумма, указанная в строке 120 Раздела 4 Декларации).

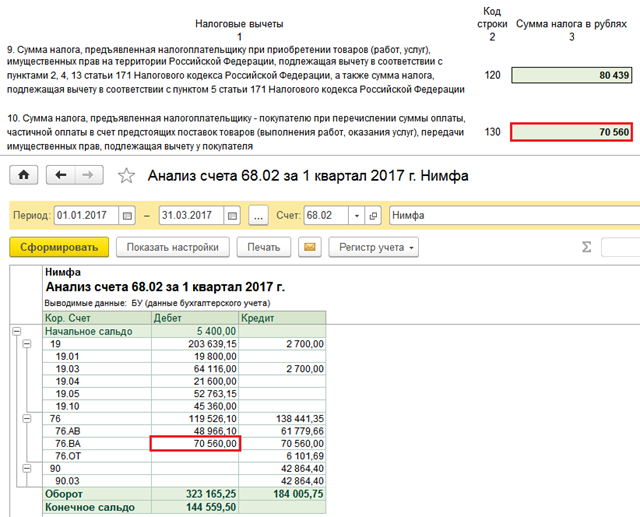

- Строка 130

В строке указываются суммы НДС с авансов, выданных поставщикам в отчетном периоде. Суммы начисленного НДС проверяем по дебетовому обороту счета 68.02 в корреспонденции со счетом 76.ВА:

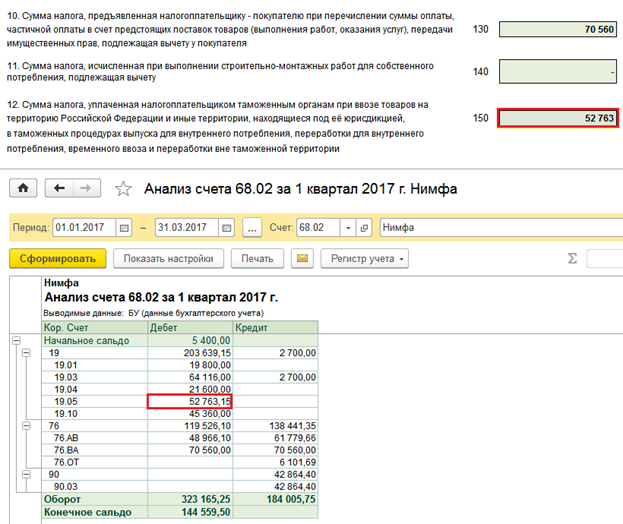

- Строка 150

В строке 150 указываются суммы НДС, уплаченные на таможне при импорте товаров. Значение в этой строке должно совпадать с дебетовым оборотом по счету 68.02 в корреспонденции со счетом 19.05:

- Строка 160

Строка заполняется суммами НДС, который наша организация уплатила при ввозе товаров из стран Таможенного союза. Данная строка сверяется с дебетовым оборотом счета 68.02 в корреспонденции со счетом 19.10:

- Строка 170

И, наконец, строка 170 заполняется суммами НДС с авансов покупателей, полученных в отчетном периоде. Данное значение в бухучете отражено как дебетовый оборот по счету 68.02 в корреспонденции со счетом 76.АВ:

Учимся работать с бухгалтерскими отчётами: Анализ счёта (1С:Бухгалтерия 8.3, редакция 3.0)

Уроки по 1С Бухгалтерия 8 >> Отчеты

2016-12-08T12:06:23+00:00

|

|

Немногие бухгалтеры (особенно начинающие) знают и пользуются всеми возможностями бухгалтерских отчётов в 1С.

Давайте учиться

В этой статье на сквозном примере разберём работу с «Анализом счёта» в 1С:Бухгалтерии 8.3 (редакция 3.0).

Внимание, это урок — повторяйте все мои действия в своей базе (у вас только организация и период будут другими). Итак, поехали!

Итак, поехали!

Оглавление

Заходим в раздел «Отчёты» и выбираем пункт «Анализ счёта» ( у вас другое меню? ):

В открывшемся отчёте указываем период (у меня это будет весь 2013 год), счёт (будем исследовать 10 счёт «Материалы») и организацию (у меня это будет Конфетпром), жмём кнопку «Сформировать»:

И что мы видим?

К примеру, какао порошок поступил в количестве 3 000 кг на сумму 221 195, 83 рублей, а был списан в количестве 200 кг на сумму 14 746, 39 рублей:

Раскрываем поставщиков и статьи затрат

А давайте выясним от каких поставщиков он поступил и на какие статьи затрат был списан.

Для этого зайдём в настройки отчёта (кнопка «Показать настройки»):

Перейдём на закладку «Группировка по кор. счету» и нажмём кнопку «Добавить»:

Добавим два счёта 60 и 20 и укажем у них субконто как на рисунке:

Нажмём кнопку «Сформировать» и увидим, что какао порошок нам поставили два контрагента «Divuar Cacao company» и «Таможня Брест-литовск». А 200 кг были списаны на «Материальные расходы основного производства»:

Делаем отбор по какао порошку

Теперь сделаем так, чтобы в отчёте остался только какао-порошок, раз уж мы работаем именно с ним.

Снова заходим в настройки отчёта, вкладка «Отбор». Ставим галку «Номенклатура» и в поле «Значение» выбираем «Какао порошок»:

Переформируем отчёт, готово:

Оставляем только количество

А теперь было бы здорово оставить в отчёте только количество порошка, убрать суммовой эквивалент.

Для этого перейдём на вкладку «Показатели» в настройках отчёта и снимем галку «БУ (данные бухгалтерского учета)», при это оставим галку «Количество»:

Нажмём кнопку «Сформировать» и вуаля:

Выводим единицы измерения

А что если прямо в отчёте рядом с материалом выводить единицу его измерения?

Давайте перейдём на закладку «Дополнительные поля» и нажмём кнопку «Добавить»:

Выберем поле «Номенклатура»->»Единица»:

Сформируем отчёт:

И увидим желанные «кг»:

Другие возможности

Я не буду повторяться про возможности общие с остальными бухгалтерскими отчётами (оформление, сдача в архив, отправка по почте и другие). О них вы сможете прочитать в уроке про использование оборотно-сальдовой ведомости.

На этом всё, на очереди уроки по другим видам бухгалтерских отчётов и не только

Подписывайтесь на новые уроки

Подписывайтесь на новые уроки…

школы 1С программистовобновлятораУроки по 1С Бухгалтерия 8 >> Отчеты

| Подписывайтесь и получайте новые статьи и обработки на почту (не чаще 1 раза в неделю). Вступайте в мою группу , Одноклассниках, или — самые последние обработки, исправления ошибок в 1С, всё выкладываю там в первую очередь. | ||

Как помочь сайту:нет рекламы

| Учимся работать с бухгалтерскими отчётами: ОСВ по счёту | оглавление |

В каких версиях можно купить конфигурацию «1С:Бухгалтерия 8.3»?

Вы можете использовать ту версию программы, которая наиболее точно отвечает текущим потребностям

бизнеса.

Немаловажным преимуществом конфигурации является возможность перехода от одной версии к

другой с полным сохранением данных. Например, по мере роста бизнеса вы можете на льготных

условиях перейти с базовой версии

на «1С:Бухгалтерия ПРОФ».

Выпускается конфигурация в следующих версиях:

-

«1С:Бухгалтерия 8.3. Базовая версия»

— автоматизация бухгалтерского и налогового учета на одном компьютере. Также предусмотрены

специализированные варианты для начинающих предпринимателей и малого бизнеса:- «1С:Упрощенка 8» — уже настроена

для ведения учета по УСН; - «1С:Предприниматель 2015»

— простой интерфейс, рассчитанный на предпринимателей, которые ведут учет

самостоятельно и не обладают знаниями в бухгалтерской сфере.

- «1С:Упрощенка 8» — уже настроена

-

«1С:Бухгалтерия 8 ПРОФ»

— профессиональное решение для стабильного и растущего бизнеса. Есть многопользовательский

режим работы, а также «1С:Бухгалтерия 8.3» онлайн с возможностью конфигурирования и поддержкой

веб-клиента. -

«1С:Бухгалтерия 8.3 КОРП» — версия

с самым широким функционалом, включая учет обособленных подразделений. - «1С:Бухгалтерия автономного учреждения 8» —для негосударственных организаций, получающих целевое финансирование.

- «1С:Бухгалтерия государственного учреждения»

— отдельное решение для государственных (муниципальных) учреждений.

Вы можете приобрестиконфигурацию «1С:Бухгалтерия 8.3» с бесплатной

доставкой и установкой в нашей компании и быть уверены в качестве всех услуг. Наши специалисты

на протяжении многих лет работают с программой и знают все тонкости ее внедрения

и сопровождения.

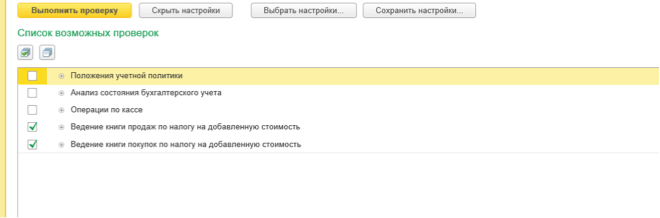

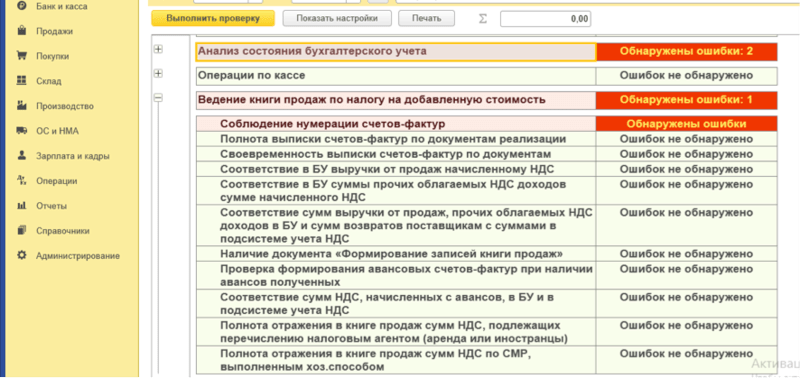

Список возможных проверок

«Проверка учетной политики», программа контролирует ее наличие; соответствие применения метода «директ-костинг» фактическому закрытию счета 26; контролируется соответствие применения ПБУ 18/02.

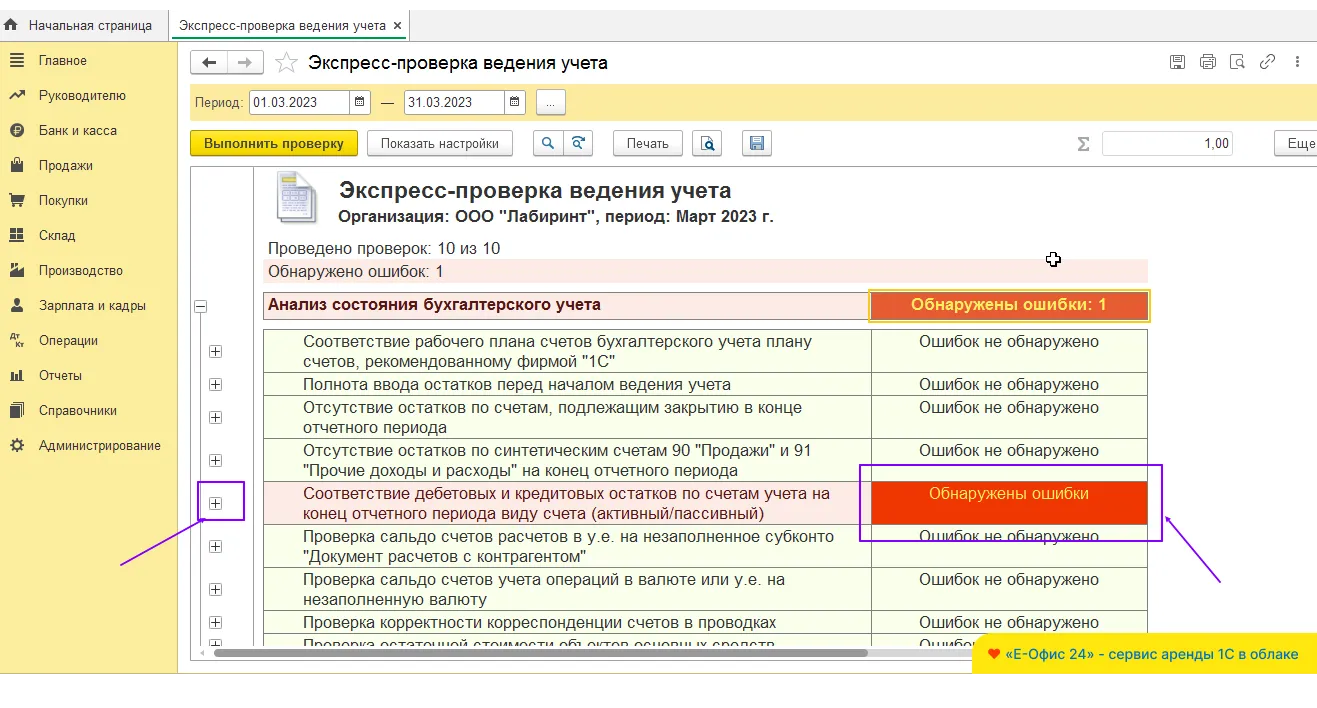

«Анализ состояния бухгалтерского учета», позволяет выявить ошибки в методике ведения бухгалтерского учета. На этом этапе проводится анализ счетов, подлежащих закрытию в конце отчетного периода. Проводится проверка соответствия дебетовых и кредитовых остатков по счетам учета на конец отчетного периода виду счета (активный/пассивный). Также проводится проверка корректности корреспонденций счетов в проводках, что особенно полезно при введении операций вручную

Для организаций, имеющих основные средства на балансе следует обратить внимание на проверку остаточной стоимости объектов основных средств, а для организаций имеющих активы и обязательства, стоимость которых выражена в иностранной валюте, полезной является проверка на корректность их оценки на конец отчетного периода.

«Операции по кассе». Здесь проверяется отсутствие отрицательных остатков по кассе, превышение ежедневного лимита остатка наличных денежных средств в кассе, соблюдение нумерации ПКО и РКО, учет подотчетных денежных средств, что позволяет соблюдать кассовую дисциплину.

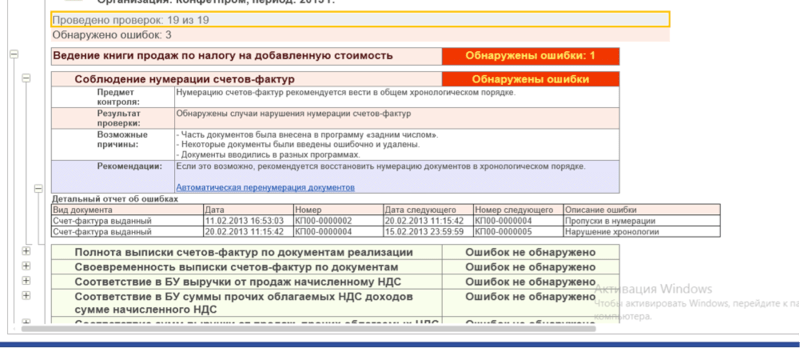

Проверке подвергается ведение книги покупок и книги продаж контролируется полнота и своевременность регистрации и выписки счетов-фактур по документам поступления и реализации; также проверяется наличие документов «Формирование записей Результаты экспресс-проверки можно выводить с детализацией по разделам учета и по каждому виду проверок

Кроме того, в отчете могут быть показаны комментарии к каждой выполненной проверке и сформирован отчет с детальной информацией по обнаруженным ошибкам, бухгалтер может перейти из него к первичным документам или стандартным отчетам.

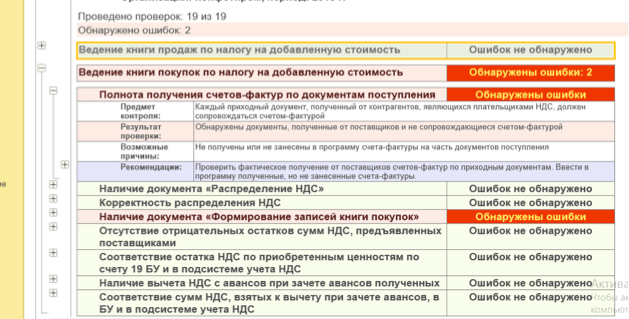

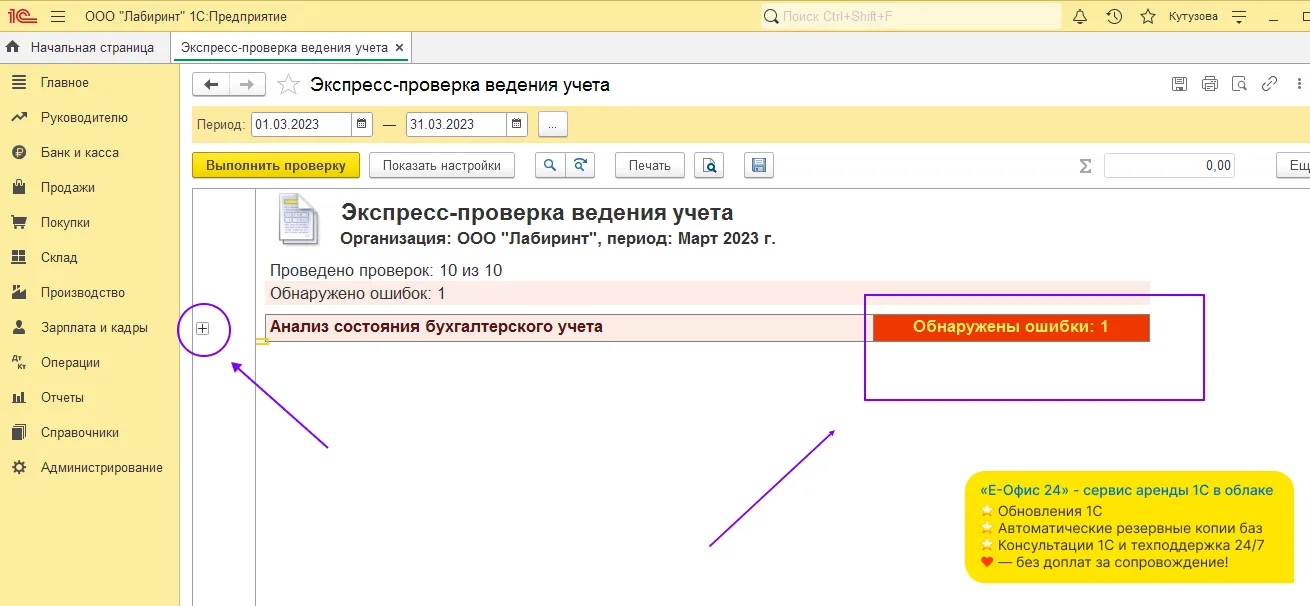

Рис. 2. Работа с отчетом «Экспресс-проверка ведения учета»

Выполнив экспресс-проверку, пользователь получает отчет о ее результатах, в котором показывается общее число проведенных проверок и число проверок, в ходе выполнения которых были обнаружены ошибки в данных информационной базы. Результаты экспресс-проверки можно выводить с детализацией до раздела учета или до каждой проверки кликая по «+» слева от раздела или комментария). В отчете могут быть показаны комментарии к каждой выполненной проверке.

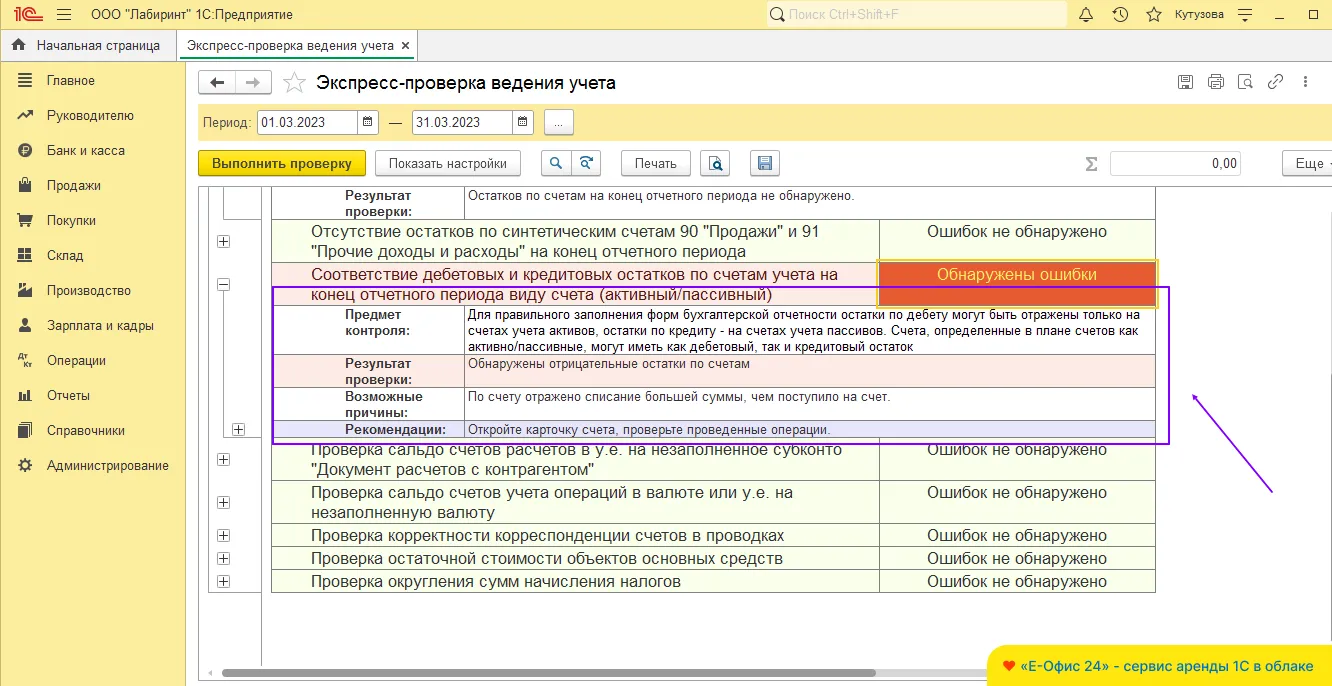

Комментарий содержит:

- предмет контроля — что именно проверяет текущая проверка;

- результат проверки — были ли в ходе проверки обнаружены ошибки;

- возможные причины ошибок;

- рекомендации по устранению ошибок.

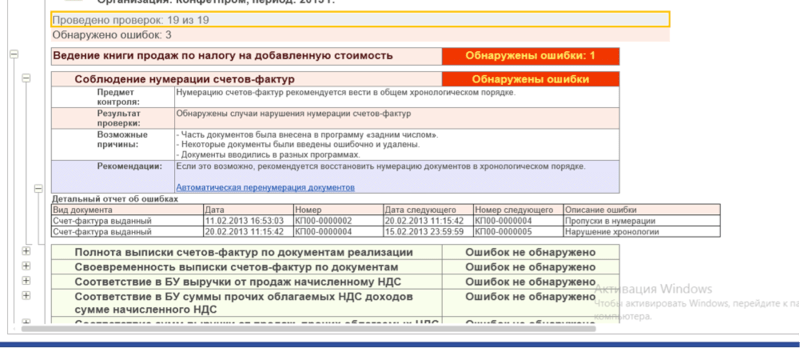

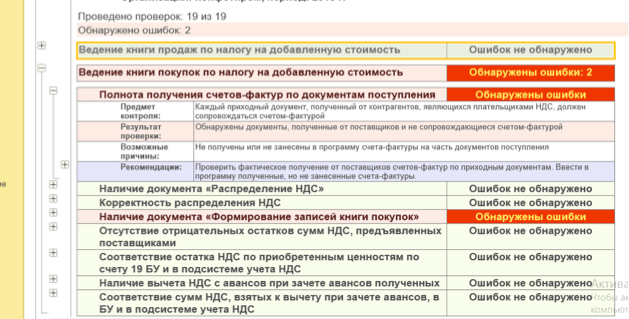

5. Книги продаж» и «Формирование записей книги покупок».

Для целей НДС в экспресс-проверке предусмотрены два блока проверок (рис. 3).

Рис. 3. Проверка ведения книги покупок и книги продаж

На рис. 4 показаны проверки раздела «Ведение книги продаж по налогу на добавленную стоимость».

Рис. 4. Результаты проверки книги продаж

Итак, ошибки обнаружены. Как их исправлять?

Для получения подробной информации об ошибке необходимо кликнуть «плюсик» слева от названия проверки.

По каждой проверке указывается предмет контроля, результат проверки, возможные причины ошибки, рекомендации по исправлению ошибки и приводится детальный отчет об ошибках (рис. 5).

Рис. 5. Анализ сообщений в экспресс-проверке. Ведение книги продаж

Бухгалтеру нужно проанализировать каждое сообщение. Если действительно имеет место ошибка, то ее нужно исправить. После исправления всех ошибок нужно заново сформировать отчет.

Например, на рис. 5 видно, что обнаружена ошибка в нумерации счетов-фактур, а именно: «пропуски в нумерации», «нарушении хронологии».

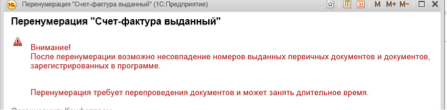

В программе нам сразу предлагается решить эту задачу восстановлением нумерации, которую можно выполнить, перейдя к этой функции по гиперссылке «Автоматическая перенумерация документов».

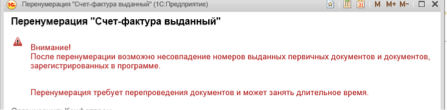

Обратите внимание!

Сообщение нас предупреждает о несовпадении выданных первичных документов. Подойдите внимательно к решению подобных

Выполнив автоматическую перенумерацию документов мы получили безошибочный отчет по книге продаж.

Аналогичным образом необходимо исправить ошибки в книге покупок, если они имеются.

Рассмотрим детальный отчет об ошибках

После проверки внесем исправления.

- Проверим фактическое получение от поставщиков счетов-фактур по приходным документам. Введем в программу полученные, но не занесенные счета-фактуры.

- Откроем список документов (Продажа — Ведение книги продаж — Формирование записей книги продаж), откроем документы за период проверки, заполним закладку «НДС с авансов» и проведем документы.

- Откроем список документов (Продажа — Ведение книги продаж — Формирование записей книги продаж), документы за период проверки, заполним закладку «НДС по реализации» и проведем документы. Проверим соответствие сумм ручных проводок по 76.Н и документов «Корректировка записей регистров накопления».

Используйте порядок проверки и исправления ошибок по всем разделам отчета «Экспресс-проверка ведения учета».

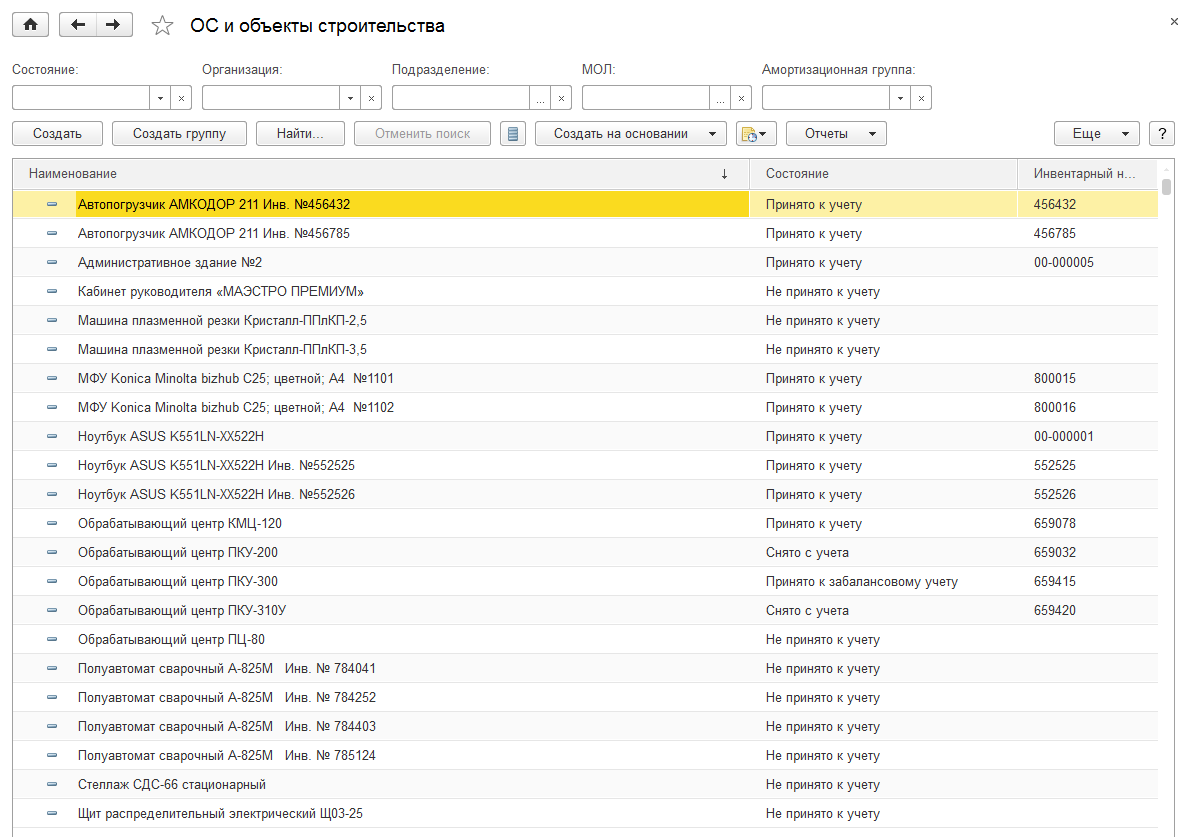

Учет основных средств и объектов строительства

Ведение контроля над состоянием и использованием внеоборотных активов — приоритетная задача аналитической работы. Внеоборотные активы являются материальным воплощением применения в организации достижений научно-технического прогресса, резервом повышения эффективности производства.

Учет основных средств — задача бухгалтерского и налогового учета, так как его правила полностью определены законодательными нормами.

Инвентарные позиции, требующие ведения контроля в ходе эксплуатации, можно указать в списке «Объекты эксплуатации».

В характеристиках позиций списка объекты эксплуатации и объекты строительства указывается общая информация, характеризующая сам предмет учета. Свойства предмета и его учетные параметры отражаются непосредственно в документе «Принятие к учету ОС».

Возможно отражение полного жизненного цикла оборудования:

- момент приобретения;

- монтаж и ввод в эксплуатацию;

- эксплуатация оборудования, в т.ч. ремонт;

- модернизация оборудования;

- частичная или полная продажа (ликвидация).

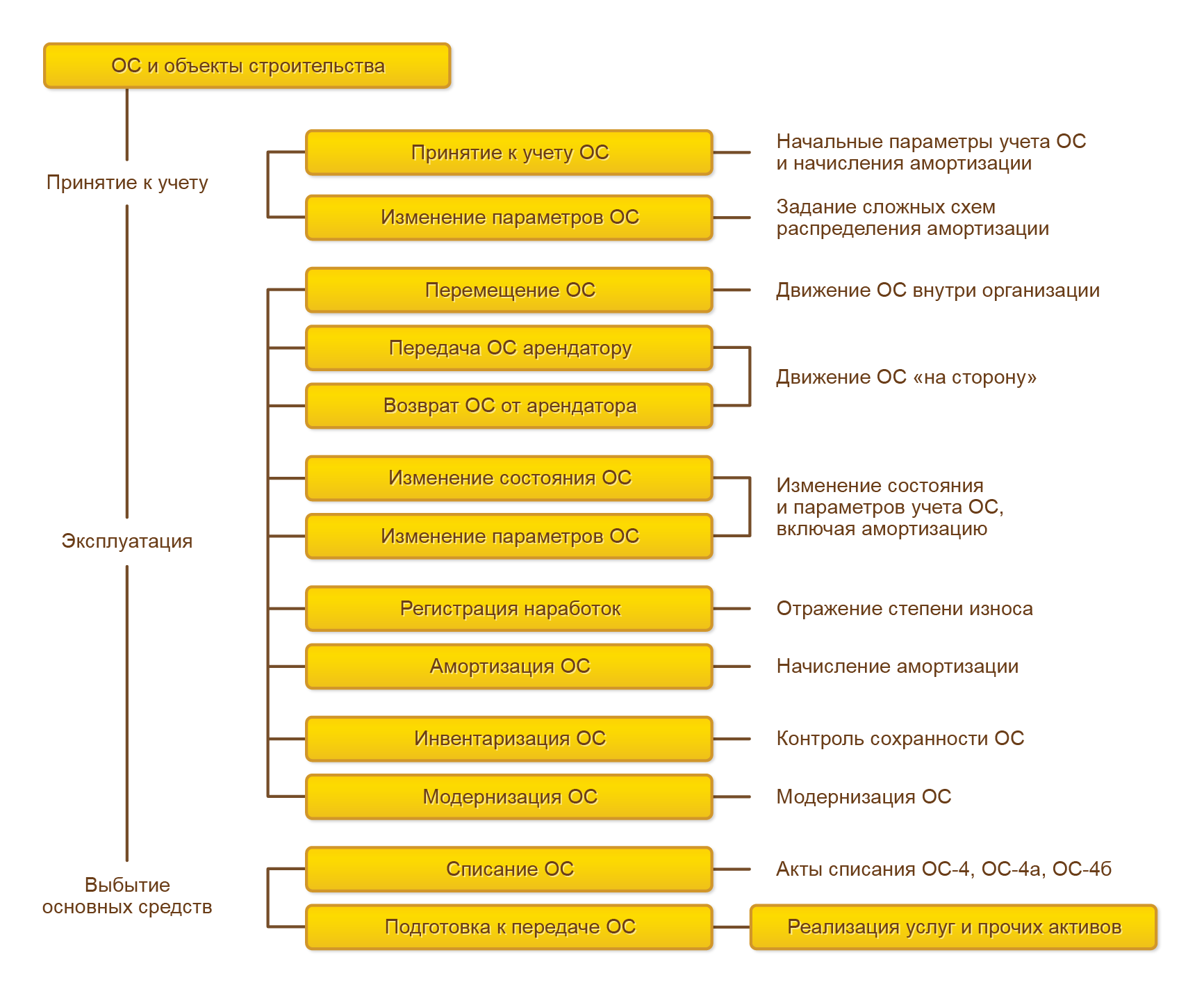

Общая схема документооборота, отражающая движение основных средств с момента ввода в эксплуатацию до выбытия, представлена на следующей схеме:

Первичные документы и инвентаризационные акты, представленные в печатной форме, соответствуют образцам, которые установлены законодательством. Контроль объектов основных средств и их движение в рамках организации отражается в отчете по форме ОС-6.

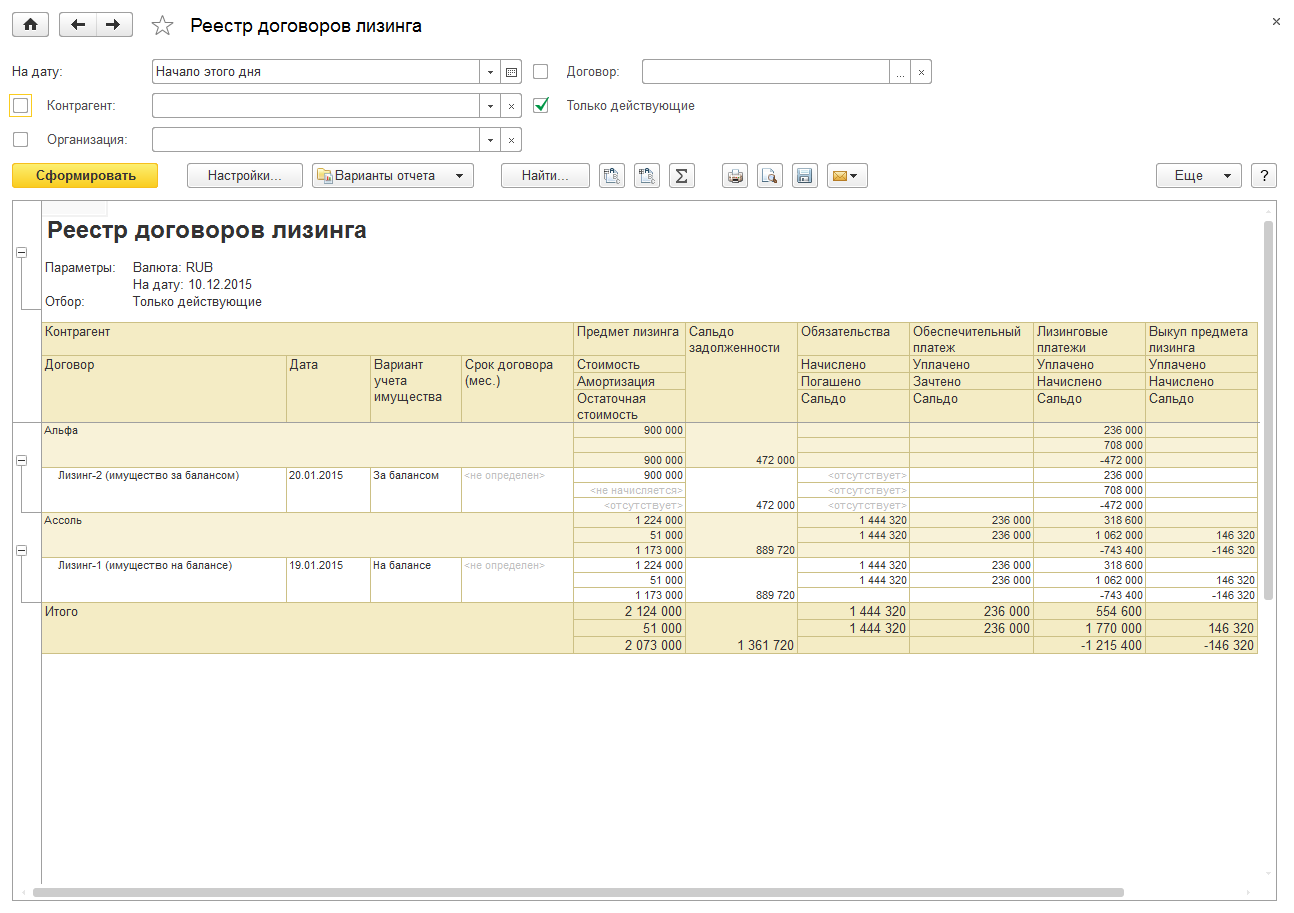

Ведется учет основных средств, взятых в аренду или полученных в лизинг, в т.ч. фиксируемых на балансе лизингополучателя или на забалансовых счетах.

Предоставляется возможность ведения договоров лизинга, а также настройки счетов учета для обязательств, выкупа, лизинговых платежей, обеспечительного платежа.

Для контроля обязательств по аренде для исполнения лизинговых договоров и текущего состояния взаиморасчетов с лизингодателем предусмотрен отчет «Реестр договоров лизинга».

Итак, ошибки обнаружены. Как их исправлять?

По каждой проверке указывается предмет контроля, результат проверки, возможные причины ошибки, рекомендации по исправлению ошибки и приводится детальный отчет об ошибках (рис. 5).

Рис. 5. Анализ сообщений в экспресс-проверке. Ведение книги продаж

Бухгалтеру нужно проанализировать каждое сообщение. Если действительно имеет место ошибка, то ее нужно исправить. После исправления всех ошибок нужно заново сформировать отчет.

Например, на рис. 5 видно, что обнаружена ошибка в нумерации счетов-фактур, а именно: «пропуски в нумерации», «нарушении хронологии».

В программе нам сразу предлагается решить эту задачу восстановлением нумерации, которую можно выполнить, перейдя к этой функции по гиперссылке «Автоматическая перенумерация документов».

Обратите внимание!

Сообщение нас предупреждает о несовпадении выданных первичных документов. Подойдите внимательно к решению подобных вопросов

Выполнив автоматическую перенумерацию документов мы получили безошибочный отчет по книге продаж.

Аналогичным образом необходимо исправить ошибки в книге покупок, если они имеются.

Рассмотрим детальный отчет об ошибках

После проверки внесем исправления.

- Проверим фактическое получение от поставщиков счетов-фактур по приходным документам. Введем в программу полученные, но не занесенные счета-фактуры.

- Откроем список документов (Продажа — Ведение книги продаж — Формирование записей книги продаж), откроем документы за период проверки, заполним закладку «НДС с авансов» и проведем документы.

- Откроем список документов (Продажа — Ведение книги продаж — Формирование записей книги продаж), документы за период проверки, заполним закладку «НДС по реализации» и проведем документы. Проверим соответствие сумм ручных проводок по 76.Н и документов «Корректировка записей регистров накопления».

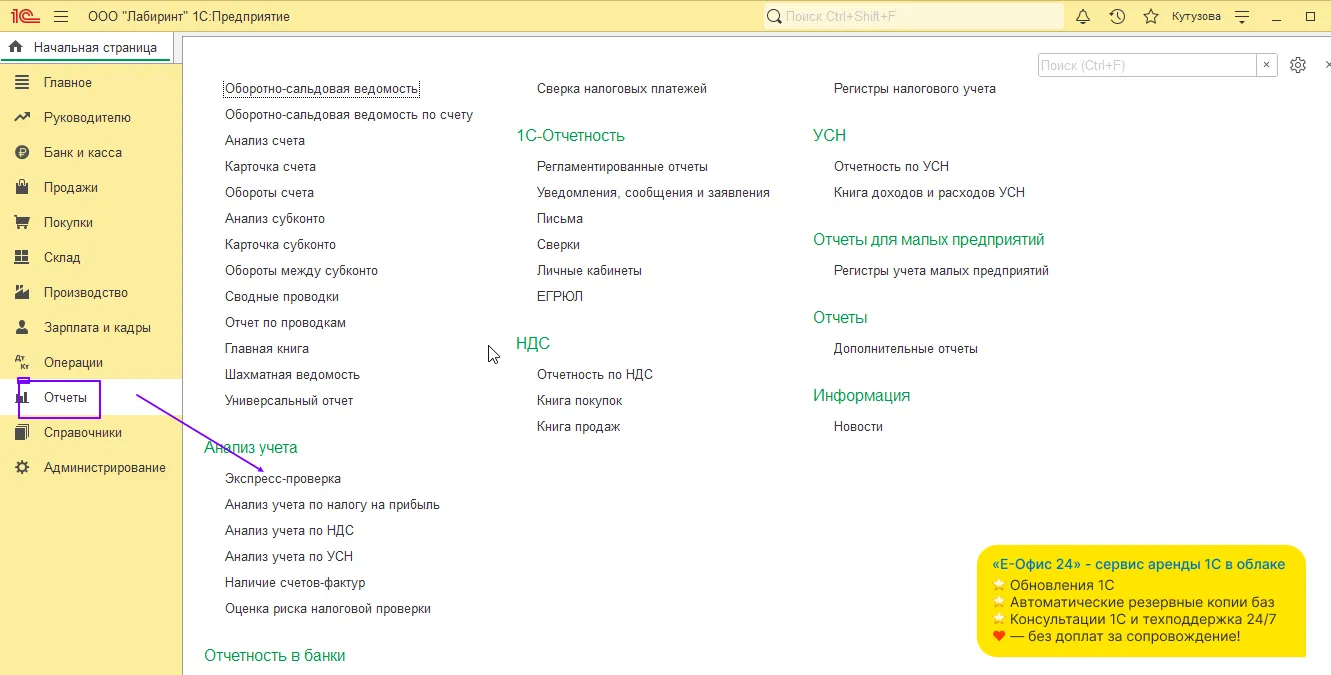

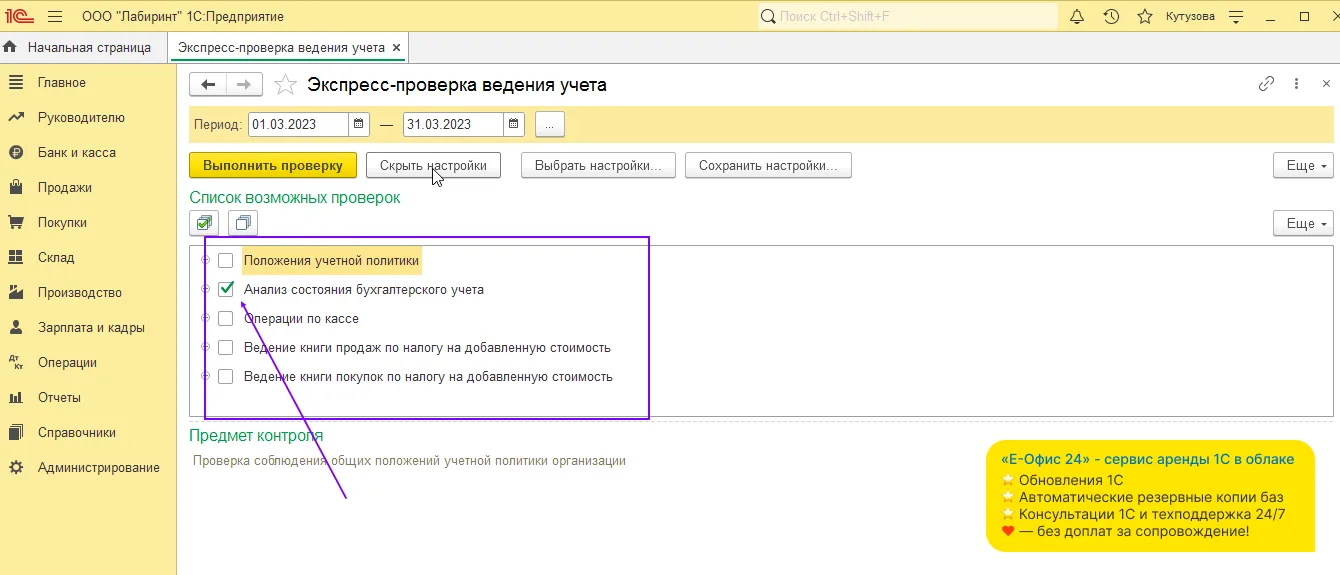

Как провести экспресс-проверку

Для тех, кто применяет для учета программу «1С:Бухгалтерия» доступна специальная функция, которая находятся во вкладке «Отчеты».

Здесь имеется подраздел «Анализ учета» и первым пунктом стоит «Экспресс-проверка». Программа предлагает несколько вариантов проведения экспресс-анализа:

-

проверить учетную политику;

-

проанализировать состояние бухгалтерского учета;

-

проверить ведение кассовых операций;

-

еще два пункта касаются проверки ведения учета по НДС (Книг покупок и продаж).

Поставив галочку в клетке с «Анализом бухгалтерского учета», вы получите на экране сведения об ошибках. Не забудьте нажать кнопку «выполнить проверку.

При обнаружении ошибок программа выдаст на экран сообщение об их количестве.

Чтобы понять, какие именно ошибки присутствуют в учете, достаточно нажать на «+», находящийся по левую сторону экрана.

На экран выйдет перечень возможных ошибок. Красным цветом будет выделена ошибка, выявленная в данной информационной базе.

Снова жмем на «+», находящийся слева от строки, где имеются ошибки. Выйдет перечень несоответствий, которые нужно устранить.

В нашем примере программа нашла ошибку в несоответствии дебетовых и кредитовых остатков правилам ведения бухгалтерского учета. Что это значит? Пояснение дается первой строкой. В ходе проверки обнаружено некорректное отражение остатков по счету.

В строке «Результат проверки» дается уточнение, что по дебетовым счетам имеется отрицательное сальдо. Ниже указываются возможные причины. В нашем случае «списание большей суммы».

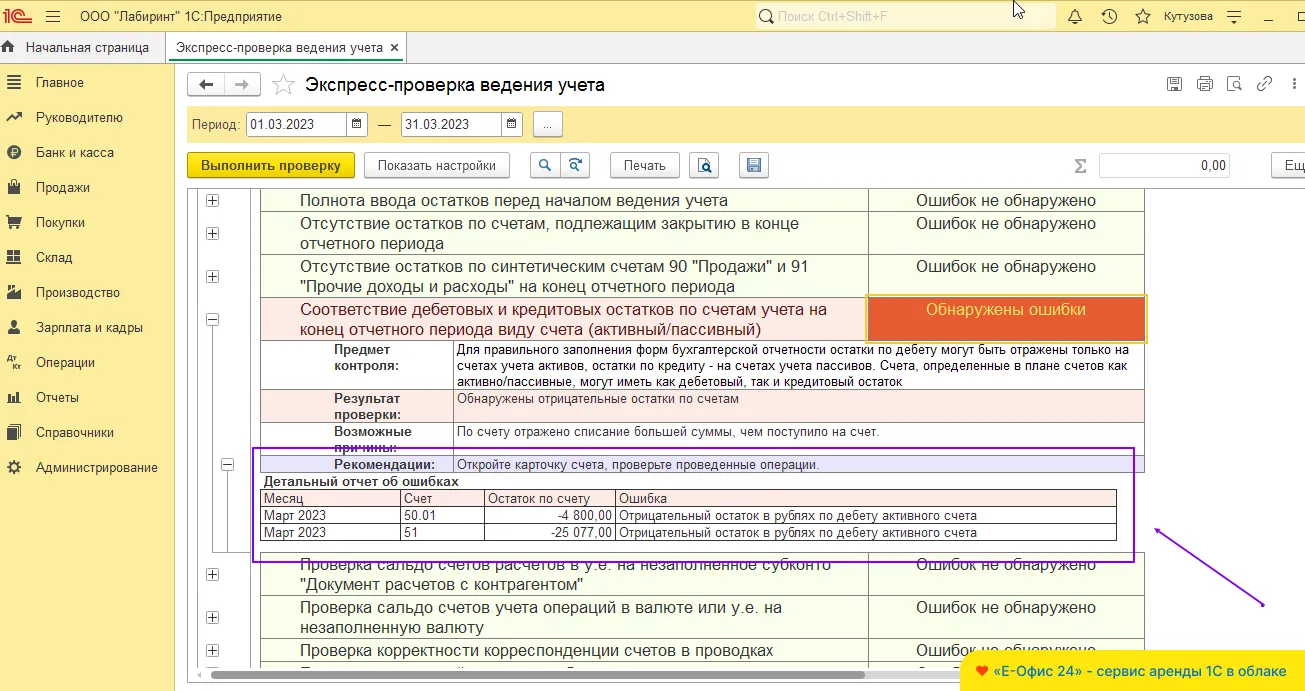

Далее дается рекомендация открыть карточку счета, на котором обнаружена ошибка. В строке снова нажимаем «+» и открываем детальную информацию об ошибках.

Программа выдает детальный отчет.

В приведенном примере обнаружены отрицательные остатки по счетам 50 и 51. Это – активные счета, на них должен быть дебетовый остаток.

Ситуация №1

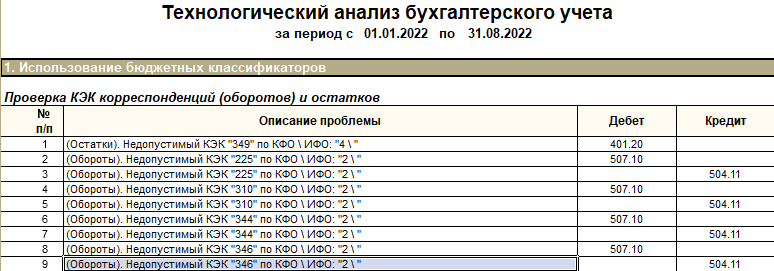

Почему при формировании технологического анализа появляется ошибка «(Обороты) Недопустимый КЭК по КФОИФО». В нашем случае ошибка появилась из-за некорректного заполнения документа «Плановые назначения».

Рис. 1

При заполнении данного документа необходимо учитывать, что в инструкции № 157н, указано, что счет 507. 00 “Утвержденный объем финансового обеспечения” предназначен для учета учреждениями, финансовыми органами сумм, утвержденных сметой (ФХД) учреждения на соответствующий финансовый год объемов доходов (поступлений), а также сумм, внесенных в данном порядке в течение текущего фин-го года изменений. Так же в инструкции №174 н прописано, что операции по отражению утвержденных сметных назначений и их изменений оформляются следующими бухгалтерскими записями:

- “суммы расходов бюджетного учреждения, утвержденных сметой доходов и расходов по приносящей доход деятельности (планом финансово-хозяйственной деятельности) бюджетного учреждения на соответствующий финансовый год, отражаются по дебету соответствующих счетов аналитического учета счета 050400000 «Сметные (плановые) назначения» (050400200, 050400300, 050400500, 050400800) и кредиту счетов аналитического учета счета 050600000 «Право на принятие обязательств»;

- суммы доходов бюджетного учреждения, утвержденных сметой доходов и расходов по приносящей доход деятельности (планом ФХД) бюджетного учреждения на соответствующий фин-вый год, отражаются по кредиту соответствующих счетов аналитического учета счета 050400000 «Сметные (плановые) назначения» (050400100, 050400600, 050400700) и дебету соответствующих счетов аналитического учета счета 050700000 «Утвержденный объем финансового обеспечения».

Следовательно, исходя из вышеизложенного, по счету дебета 507.00 и кредита 504.00 плановые назначения отражаются только по доходам.

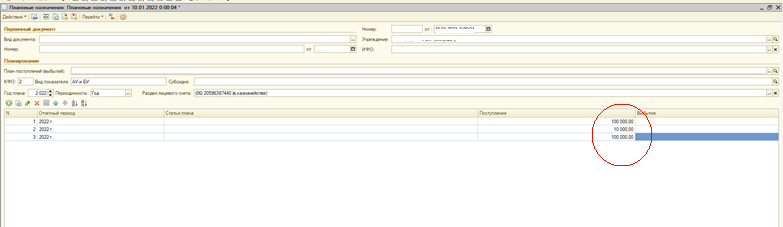

Рис. 2

На рисунке 2 видно, что сумма плановых назначений по расходам ошибочно указаны в графе “Поступления”, а должны быть введены в графу “Выбытия”.

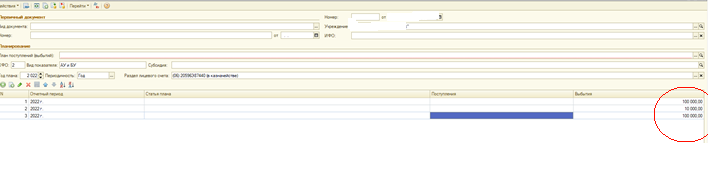

Рис. 3

Использование отчета и анализ ошибок

Откроем отчет и нажмем кнопку «Выполнить проверку»:

Сформировав отчет, мы видим, что у нас обнаружены ошибки в учете. Какие действия мы можем предпринять?

Во-первых, нам сразу видно, в каком разделе учета допущены ошибки. Во-вторых, мы можем посмотреть детальную информацию об ошибках. Чтобы посмотреть детальную информацию, нужно развернуть группировку по интересующему разделу, нажав на «+» в левой части отчета:

Таким образом, мы получаем три уровня анализа ошибок в конкретном разделе:

- Раскрыв первый уровень, мы видим, какие конкретно ошибки обнаружены.

- Раскрыв второй уровень, мы сможем увидеть детальное описание ошибки, а именно:

- описание объектов контроля;

- краткое резюме по результатам проверки;

- какие причины могли повлечь ошибку;

- и, наконец, рекомендации по устранению ошибки.

Получите 267 видеоуроков по 1С бесплатно:

- Третий уровень показывает объекты базы данных, которые явились причиной ошибки. Это очень удобно, так как можно сразу зайти, например, в документ и исправить его, устранив тем самым ошибку. В ряде случаев в отчете предлагается действие для устранения ошибки. Например, на рисунке выше предлагается автоматическая .

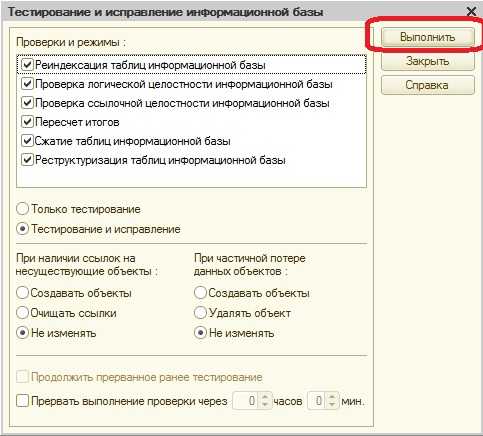

Какие галочки ставить?

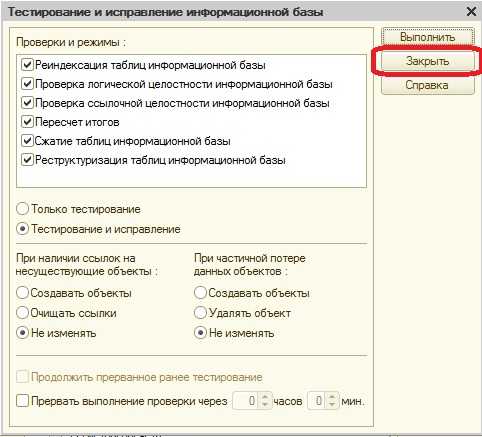

Существуют различные варианты настройки тестирования, рассмотрим эти галки:

- Реиндексация таблиц информационной базы — это полное перестроение индексов для таблиц базы данных. Реиндексация повышает скорость работы информационной базы. Процедура длительная, но никогда не будет лишней.

- Проверка логической целостности информационной базы — проверять логическую и структурную целостность БД, исправляет ошибки в данных;

-

Проверка ссылочной целостности информационной базы — проверка «битых ссылок» в базе данных. Такие ошибки могут возникать при непосредственном удалении объектов системы или сбоях. Существует 3 варианта действий для исправления таких ошибок:

- Создавать объекты — система создает элементы-заглушки, которые можно потом заполнить необходимой информацией,

- Очищать ссылки — «битые» ссылки будут очищены,

- Не изменять — система только покажет вам ошибки.

- Пересчет итогов. Итоги — таблица предварительно подсчитанных результатов в регистрах накопления, расчета и бухгалтерии. Пересчет итогов, также как реиндексация, никогда не будет вредна и даст плюс в скорости работы программы;

- Сжатие таблиц информационной базы — при удалении данных 1С не удаляет строки таблиц, а лишь «помечает» их на удаление. Они не видны пользователю, но продолжат находится в БД. Сжатие базы данных удаляет эти данные безвозвратно. Так же такого же эффекта можно достичь выгрузкой и загрузкой файла информационной базы (*.dt);

- Реструктуризация таблиц информационной базы — долгий процесс, с помощью которого система осуществляет пересоздание таблиц базы. Такая процедура происходит и при внесение изменений в структуру конфигурации.

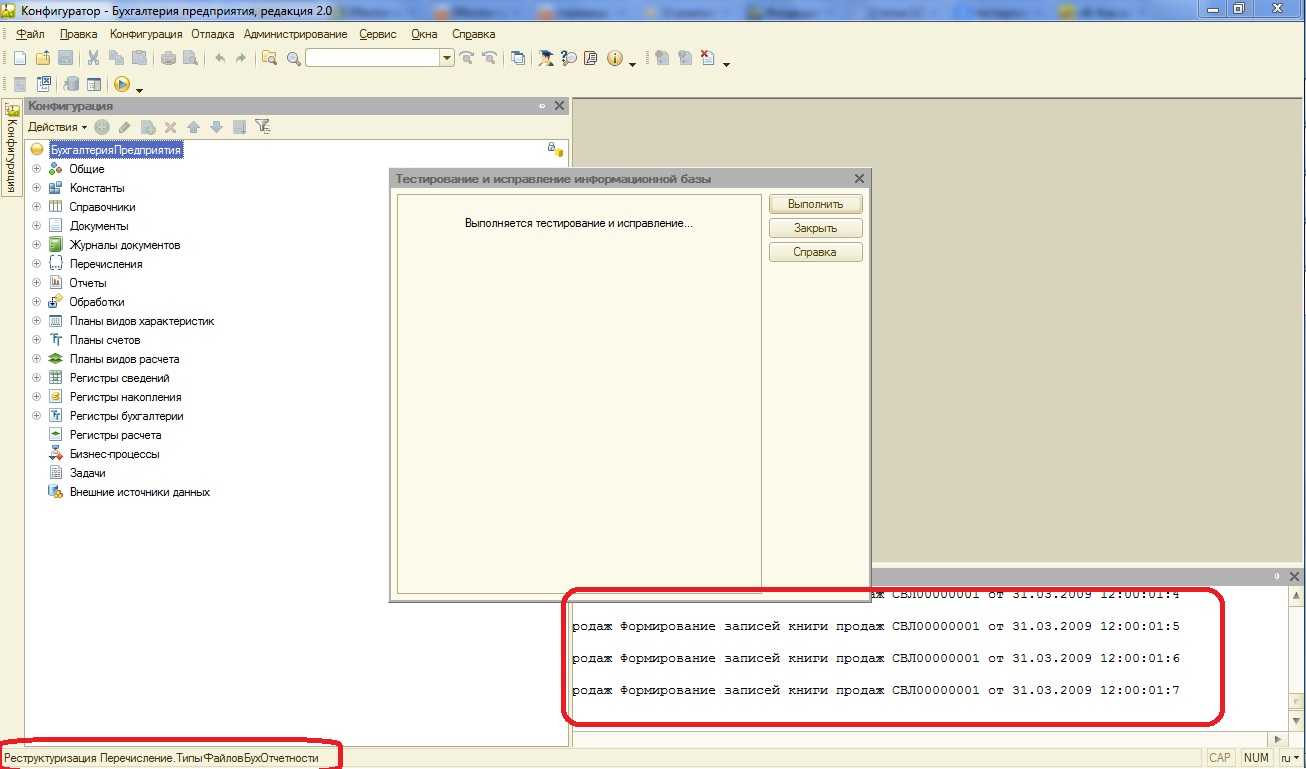

В нашем примере проставим все галочки как показано на рисунке и нажимаем “Выполнить”:

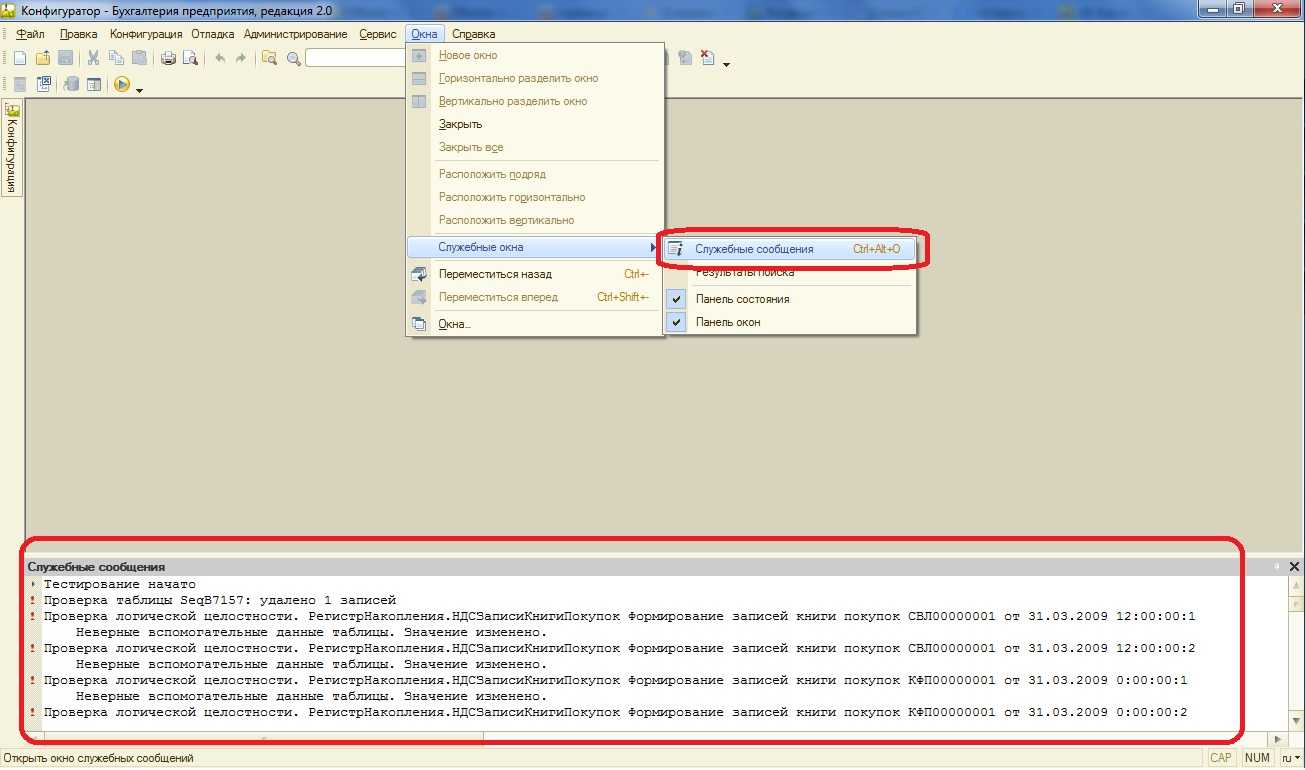

Этап выполнения операции мы можем наблюдать в левом нижнем углу окна конфигуратора 1С. Выявленные ошибки показываются в окне служебных сообщений.

После окончания тестирования нажимаем “Закрыть”:

Результат выполнения операций мы можем увидеть в окне служебных сообщений.

Тестирование и исправление закончено.

Отчет «Анализ состояния налогового учета по налогу на прибыль»

Отчет Анализ состояния налогового учета по налогу на прибыль находится в меню Отчеты -> Анализ состояния налогового учета по налогу на прибыль.

Отчет позволяет оценить, правильно ли организация ведет налоговый учет и учет постоянных и временных разниц в оценке расходов и доходов, активов и обязательств, а также найти источник расхождений данных бухгалтерского и налогового учета.

При открытии отчета выводится структура налоговой базы по налогу на прибыль (рис. 2). С ее помощью можно перейти к интересующему разделу учета. В дальнейшем для возврата к структуре налоговой базы на командной панели любой схемы и таблицы следует нажать кнопку Структура налоговой базы.

Рис. 2

Анализ соответствия корректности данных по налоговому учету целесообразно начать с блока «Налог» (рис. 3). В нем представлен анализ состояния налогового учета, при котором происходит сопоставление величины налога на прибыль по данным налогового учета (декларация по прибыли) и по данным бухгалтерского учета с учетом признания и списания постоянных и отложенных налоговых активов и обязательств (отчет о прибылях и убытках). Если величина налога на прибыль по данным бухгалтерского учета совпадает с величиной налога на прибыль по данным налогового учета, то ведение налогового учета расценивается как правильное – результат маркируется зеленым квадратом.

Рис. 3

Если суммы не совпадают – программа маркирует результат красным квадратом, который сигнализирует об ошибке.

При этом красным квадратом в отчете будут промаркированы все блоки схемы, в которых программа обнаружила ошибки в целях соблюдения

ПБУ 18/02. Критерием корректности данных выступает правило: БУ = НУ + ПР + ВР. Помочь устранить ошибки поможет предусмотренный отчетом механизм навигации между данными и расшифровки данных.

Блоки в схеме связаны между собой стрелками, которые обозначают причинно-следственные связи между операциями. Стрелки исходят из «блока причины» и входят в «блок следствия». Например: получение выручки по обычным видам деятельности (причина) приводит к формированию доходов, учитываемых при определении налогооблагаемой базы (следствие) – рисунок 4.

Рис. 4

Конечные «блоки-причины» расшифровываются отчетом, в котором отражаются те проводки, по которым были сформированы показатели «БУ», «НУ», «ПР» и «ВР». При этом по флажку Развернуть по документам записи на счетах могут быть детализированы до уровня документов, которыми они сформированы.

Чаще всего источником ошибок являются «ручные» операции, при вводе которых бухгалтер либо забывает отразить хозяйственную операцию в налоговом учете, либо отражает ее некорректно. Для исправления подобных ошибок необходимо в отчете для конечного «блока причины» найти строку с реквизитами документа Операция (бухгалтерский и налоговый учет), щелчком мыши перейти в этот документ и правильно заполнить закладку Налоговый учет, после чего вновь сформировать отчет и убедиться в том, что ошибка исправлена.