Что может привлечь внимание налоговой при сотрудничестве с самозанятыми

Вот два момента, которые нужно обязательно учитывать при работе с плательщиками НПД, чтобы не привлекать внимание налоговой

- Компании или ИП нельзя сотрудничать с самозанятым, если в последние два года между ними были трудовые отношения. В случае нарушения компаниям и ИП начислят НДФЛ и страховые взносы за бывшего сотрудника. Придётся уплатить их за всё время, пока он работал с вами как самозанятый. Также ФНС может оштрафовать заказчика за нарушение трудового законодательства и несвоевременную уплату взносов и НДФЛ.

- Нельзя подменять трудовые отношения договором с самозанятыми — об этом мы говорили выше. Это считается способом получения необоснованной налоговой выгоды. ФНС использует специальную скоринговую систему, которая автоматически отслеживает признаки таких схем.

Вот какие признаки подмены трудовых отношений могут быть:

- резкое уменьшение количества наёмных сотрудников и появление отношений с самозанятыми;

- регулярные выплаты, похожие на заработную плату, — особенно если всем самозанятым они производятся в один день (один или два раза в месяц);

- сотрудничество самозанятого только с одной организацией.

Если налоговая выявляет подозрительные операции между компанией или ИП и самозанятым, она запрашивает пояснения и документы по ним. Санкции при нарушении такие же, как писали выше: начисление НДФЛ, взносов, а также штрафы.

Платят ли самозанятые страховые взносы

Делать отчисления на пенсионное, медицинское и социальное страхование самозанятые не обязаны

Причем неважно, какой статус имеет плательщик НПД: обычное физлицо или ИП. В этом их основное отличие и преимущество по сравнению с ИП на других режимах налогообложения, которые ежегодно обязаны перечислять в бюджет:

- фиксированные взносы на пенсионное и медицинское страхование;

- дополнительный взнос на ОПС в размере 1% с доходов, превышающих 300 000 рублей за год.

Но есть и большой минус: время работы в качестве самозанятого не включается в страховой стаж и не учитывается при формировании пенсионных баллов. Поэтому человек, который работает в качестве самозанятого и не имеет другого дохода, с которого отчисляются взносы, сможет рассчитывать только на минимальную социальную пенсию по старости, гарантированную государством (если до самозанятости он не заработал на обычную пенсию). Увеличить свою пенсию самозанятый может путем добровольной уплаты в СФР страховых взносов в фиксированном размере.

Чтобы вступить в отношения добровольного страхования с СФР, необходимо в приложении «Мой налог» выбрать вкладку «Пенсионное страхование» и нажать на кнопку «Подать заявление», после чего система перенаправит самозанятого на сайт фонда для заполнения заявления.

Когда нельзя работать с самозанятыми

Перед началом сотрудничества и самозанятый, и организация, которая хочет с ним работать, должна понимать, как выстроить взаимодействие, подчеркивает Елена Филиппова.

«Прежде всего сам самозанятый должен соответствовать всем условиям и правилам, закрепленным в законе о самозанятости (Федеральный закон 422-ФЗ от 27.11.2018г) и не заниматься теми видами деятельности, которые указаны в законе как исключения (перечень содержится в ст. 4 Закона)», — напоминает эксперт. Например, самозанятым запрещено осуществлять деятельность, связанную с добычей и реализацией полезных ископаемых, перепродажей чужих товаров, сдавать в аренду офисы и жилые помещения.

Заказчикам-юридическим лицам также важно соблюдать правила работы с самозанятыми, чтобы впоследствии не столкнуться с проблемами.

«Один из частых и распространенных случаев — приобретение услуг или работ у бывших работников, срок увольнения которых на момент заказа услуги/работы не выходит за пределы двух лет, как того требует Закон.

Вторым по значимости я бы отметила некачественные договоры с самозанятыми, в которых легко усмотреть признаки трудовых отношений, а значит такой заказчик злоупотребляет нормами Закона о самозанятости с целью экономии налогов и очень быстро может привлечь к себе внимание налоговых органов», — говорит Елена Филиппова.

Как проверить статус самозанятого

Перед тем как начинать сотрудничество с самозанятым, компании или ИП нужно проверить его статус. Узнать, действительно ли человек зарегистрирован как плательщик налога на профессиональный доход.

Это необходимо, чтобы быть уверенным, что при работе с физическим лицом не нужно удерживать НДФЛ и платить страховые взносы с его вознаграждения.

Вот как сделать такую проверку:

- перейти в специальный сервис на сайте ФНС;

- указать ИНН физического лица;

- указать дату, на которую нужно проверить статус самозанятости.

В ответ на запрос сервис выдаст результат — сразу под поисковым запросом.

Что такое ИП на НПД

Налог на профессиональный доход, или НПД — это отдельный вариант налогового режима, который действует с конца 2019 года. Он действует в отношении индивидуальных предпринимателей, пожелавших зарегистрировать свой бизнес в качестве самозанятых (ИП на НПД). Сейчас такая форма налогообложения начала применяться и к остальным категориям индивидуальных предпринимателей.

Если ИП захочет перейти на новую систему налогообложения, ему не нужно для этого закрывать свое предприятие. Достаточно подать в ФНС заявление о смене системы налогообложения. Все условия применения нового режима как для ИП, так и для самозанятых являются идентичными.

О том, как правильно оформить все документы для смены налогового режима, какие условия будут при новой форме исчисления налогов — разберем все это подробнее.

Так, если ранее ИП работал на патенте, то после перехода на налог с профессионального дохода он не сможет совмещать эти два режима, останется только НПД.

Как компаниям и ИП безопасно использовать труд самозанятых

Для того, чтобы избежать в будущем доначисления налогов, страховых взносов и штрафов, организации и ИП, заключающие договоры о выполнении работ с самозанятыми, должны руководствоваться несколькими правилами.

Первое правило: необходимо соблюдать запрет, установленный п. 8 ч. 2 ст. 6 Федерального закона от 27.11.2018 № 422-ФЗ. Соглашение на выполнение работ/оказание услуг нельзя заключать:

- со своими работниками, имеющими параллельно официальный статус самозанятых (при наличии действующего трудового договора);

- с самозанятыми, которые являлись вашими работниками менее 2 лет назад.

Второе правило: заключаемые с самозанятыми договоры и соглашения должны исключать признаки трудовых договоров (постановление Арбитражного суда Волго-Вятского округа от 06.03.2019 № А28-1147/2018). В частности, организация/ИП по соглашениям с самозанятыми не должны:

- брать на себя ответственность за обеспечение самозанятым условий труда;

- контролировать самозанятых в процессе выполнения ими работ или оказания услуг;

- требовать от самозанятых подчинения правилам внутреннего трудового распорядка.

Самозанятые по таким соглашениям не должны:

- подчиняться локальным актам, действующим в организации, на территории которой выполняются работы или оказываются услуги;

- нести дисциплинарную ответственность перед заказчиком работ или услуг;

- подчиняться графику работ или графику сменности, действующим в компании;

- выполнять трудовую функцию (работы по соглашению с самозанятым должны иметь четко определенный объем и конечный результат);

- иметь по соглашению с заказчиком права и гарантии, предусмотренные нормами ТК РФ (например, право на оплачиваемые отпуска и выходные дни).

Третье правило: документальное оформление самозанятого должно строго ограничиваться письменным соглашением о выполнении конкретных работ/оказании услуг. За самозанятым не должно числиться документов, свойственных штатным работникам (постановление Арбитражного суда Восточно-Сибирского округа от 08.07.2021 № А33-36428//2018). В частности, самозанятый, с которым было оформлено соглашение о выполнении работ, не должен фигурировать:

- в графиках отпусков и графиках сменности;

- журналах регистрации прихода-ухода сотрудников на работу;

- договорах о материальной ответственности и инструкциях по обеспечению требований безопасности;

- расчетных листах и ведомостях о начислении зарплаты;

- журналах регистрации и проведения инструктажей на рабочем месте;

- актах медицинского осмотра работников и т.д.

Несоблюдение и игнорирование данных правил грозит организациям и ИП целым рядом негативных последствий.

Кто такие самозанятые и чем они отличаются от индивидуальных предпринимателей?

Прежде всего необходимо определить, какую часть населения можно отнести к самозанятым. И уже тут возникает проблема: единства мнений по этому вопросу нет

Если брать во внимание п. 7.3 ст

83 Налогового кодекса РФ, то самозанятыми являются физические лица, не являющиеся индивидуальными предпринимателями и оказывающие без привлечения наемных работников услуги физлицам для личных, домашних и иных подобных нужд.

Возникает вопрос: чем отличается индивидуальный предприниматель, который не состоит ни с кем в трудовых правоотношениях, от самозанятого лица? Однозначный ответ на данный вопрос дать невозможно, поскольку самозанятые – это особая категория налогоплательщиков, которая включает в себя в том числе индивидуальных предпринимателей при соблюдении ими ряда условий.

Особенностью правового режима налогообложения самозанятых граждан является то, что физлица и ИП, которые переходят на него, могут платить только налог на профессиональный доход по льготной ставке – 4 или 6%. Это позволяет легально вести бизнес и получать доход от подработок без риска назначения штрафа за незаконную предпринимательскую деятельность.

Можно совмещать осуществление деятельности в качестве индивидуального предпринимателя с самозанятостью при соблюдении определенных законом условий. Но физлицо, будучи одновременно ИП и самозанятым, не может использовать сразу два налоговых режима – новый и другие специальные режимы, такие как УСН, ЕНВД и ЕСХН.

ИП или самозанятость: что лучше выбрать для работы в интернете?

Каждый онлайн-специалист сам решает, в каком статусе ему будет комфортно работать, какая система оплаты налогов подходит ему больше всего.

Самозанятость оформить проще, чем зарегистрировать ИП. У первых – ниже налоговые ставки, не нужно вести налоговую документацию, не требуется наличие онлайн-кассы, пенсионные и медицинские отчисления делаются по усмотрению, процедура регистрации проста и доступна обычному пользователю.

Разница между ИП и самозанятым:

| ИП на УСН | Самозанятый без статуса ИП | |

| Регистрация | Нужно прийти в инспекцию ФНС, оплатить госпошлину (800 руб.) либо бесплатно зарегистрироваться через интернет. Регистрация занимает до 3-х рабочих дней | Бесплатно. Регистрация занимает до 6 рабочих дней |

| Максимальный годовой доход | Не более 150 млн. руб. | Не более 2,4 млн. руб. |

| Штат сотрудников | До 100 работников | Запрещено нанимать |

| Налог | 6 % | 4 % — для доходов от физлиц; 6 % для доходов от ИП или организаций |

| Страховые платежи | Обязательны. В 2021 – это 40 874 руб. в год + 1 % в ПФР при доходе свыше 300 тыс. руб. за год | На усмотрение |

| Работать в найме | Разрешено | Разрешено |

| Наличие онлайн-кассы | Нужна, если продает товары или услуги физлицам и подразумевает специфика деятельности. По этому пункту введена отсрочка пока до лета 2021 г., потом, возможно, будет продление | Не нужна |

| Налоговый учет | Нужно вести отчеты о доходах по каждому кварталу и отчитываться о них. В конце года подается декларация | Нет |

| Налоговые вычеты | Уменьшение налога на сумму взносов в ПФР и ФОМС | 10 000 руб. единоразово до достижения допустимого предела |

Если человек зарабатывает самостоятельно, ему не нужны наемные работники, его доход – менее 2,4 млн. руб. за год, то самозанятость будет единственно верным вариантом.

Если планируется развитие бизнеса, формирование штата из наемных сотрудников, то лучше всего зарегистрировать ИП.

Какой договор подходит для работы с самозанятым

Работая с самозанятыми, организация может обратить внимание на следующие виды договоров:

- договор ГПХ (подряда, возмездного оказания услуг, авторского заказа или хранения);

- смешанный договор (может включать в себя несколько положений из разных видов договоров ГПХ).

В договоре с самозанятым лицом обязательно должны быть указаны сроки сотрудничества, перечень услуг, которые исполнитель обязан выполнить, вознаграждение. Не забудьте о пунктах, которые могут обезопасить организацию: например, о санкциях, которые могут применяться к самозанятому при несоблюдении условий договора.

id=»chto-delat-esli-dokhod-v-techenie-goda-prevysil-2-4-mln-rubley» id=»chto-delat-esli-dokhod-v-techenie-goda-prevysil-2-4-mln-rubley» >Что делать, если доход в течение года превысил 2,4 млн рублей?

Если календарный год ещё не закончился, а доход уже превысил 2,4 млн рублей, самозанятость автоматически прекращается. Физические лица платят НДФЛ, а ИП выбирают новый налоговый режим.

Сложнее всего предпринимателям. Как только доход превышает лимит, они получают 20 календарных дней, чтобы поменять НПД на другой налоговый режим. Для этого нужно написать заявление и отправить в налоговую по месту регистрации заявление.

Вот формы заявления:

-

форма № 26.2-1 — для УСН;

-

форма № 26.1-1 — для ЕСХН;

-

форма № 26.5-1 — для патента.

Важно: в заявлениях на УСН и ЕСХН в графе «Код признака налогоплательщика» нужно указать «3». Так налоговая поймёт, что вы переходите с другого налогового режима

Подсказки по заполнению заявления есть прямо на бланке

Если не написали заявление или не уложились в 20 дней, произойдёт страшное — ИП автоматически перейдёт на общую систему налогообложения. Тогда со всех поступлений свыше 2,4 млн рублей придётся платить 13% НДФЛ.

Пример. Самозанятый юрист Евгений заработал с января по май 2021 года 3 млн рублей, но не успел подать заявление на УСН. За 2,4 млн он заплатил налог на профессиональный доход, а за остальной доход пришлось платить НДФЛ — 600 тыс. × 13% = 78 тыс. рублей. А если бы Евгений успел перейти на УСН «Доход», заплатил бы всего 600 тыс. × 6% = 36 тыс. рублей. В два раза меньше!

После того, как самозанятость аннулируют, снова перейти на НПД или другой налоговый режим можно только с 1 января следующего года.

id=»kak-dobrovolno-platit-vznosy-v-fss-chtoby-oformlyat-bolnichnye-i-dekret» id=»kak-dobrovolno-platit-vznosy-v-fss-chtoby-oformlyat-bolnichnye-i-dekret» >Как добровольно платить взносы в ФСС, чтобы оформлять больничные и декрет?

Страховые взносы помогут получить социальные гарантии от государства, например, больничные или декретные выплаты. Но добровольно платить взносы в ФСС могут только самозанятые ИП: физическим лицам такая возможность недоступна.

Чтобы перечислять страховые взносы, нужно зарегистрироваться в системе социального страхования. Подать заявление в ФСС можно через МФЦ или специальную страницу на Госуслугах. Заявление рассматривают не дольше двух рабочих дней.

Можно подать заявление электронно или записаться на приём в местное отделение ФСС

Размер взносов в ФСС всегда фиксированный. Он зависит от размера МРОТ в текущем году. Например, сейчас взносы составляют 2,9% от МРОТ. В 2021 году это 4 451,62 рублей. Платить можно как одним платежом, так и несколькими в течение года.

Важно: внести нужно полную сумму взносов за год. Если внести меньше, ФСС просто вернёт деньги и не покроет расходы предпринимателя на больничный или декрет

Чтобы получить страховые выплаты, нужно обратиться в отделение ФСС по месту регистрации. Сделать это нужно не позднее шести месяцев после выхода с больничного или декрета. Но не раньше следующего года. Например, если уплатили взносы 25 октября 2021 года, получить выплаты можно только с 1 января 2022 года.

Как составить договор с самозанятым бухгалтером

Правильный документооборот при работе с бухгалтером — плательщиком НПД поможет избежать споров с налоговыми органами. Сделки оформляются следующими документами:

- договор возмездного оказания услуг;

- справка налогоплательщика НПД;

- чек на каждую выплату, сформированный из приложения самозанятого;

- акт выполненных работ.

С самозанятым бухгалтером договор возмездного оказания услуг составляется по правилам главы 39 ч. 2 ГК РФ и содержит обычные для этого соглашения условия, такие, как предмет договора, права и обязанности сторон, цена и порядок расчетов и др., как и в нашем примере.

Нажмите на картинку, чтобы увеличить ее.

Дополнительно необходимо включить формулировки и условия, связанные со статусом самозанятого и особенностями работы с ним. Во-первых, статус налогоплательщика НПД необходимо подтвердить, для этого необходимо запросить у будущего исполнителя справку по форме, утвержденной Письмом ФНС России от 05.06.2019 № СД-4-3/10848. Она формируется через приложение для плательщиков НПД. А в ГПД включить условие об обязательном информировании заказчика о потере права на использование налога на профессиональный доход.

Это случается, например, если доходы самозанятого в текущем году превысят 2,4 млн руб., и тогда у заказчика возникнет обязанность по исчислению и уплате НДФЛ и страховых взносов.

ВАЖНО!

Перед каждой выплатой самозанятому проверяйте его статус через сайт, здесь необходимо ввести ИНН и дату, на которую интересует статус.

Во-вторых, необходимо закрепить обязанность исполнителя выдавать чек после оплаты услуг заказчиком и штраф за нарушение этого условия. Чек позволит учесть в расходах затраты на услуги (ч. 8 ст. 15 Закона № 422-ФЗ о самозанятых).

В-третьих, хорошим примером договора самозанятым на первичные бухгалтерские услуги или другие будет тот, который не содержит признаков трудового. В таблице даны для сравнения формулировки условий соглашений, заключенных с бухгалтером-работником и бухгалтером-самозанятым.

|

Условия |

Формулировка в трудовом договоре |

Формулировка договора оказания услуг |

|---|---|---|

|

Стороны |

Работодатель и Работник |

Заказчик и Исполнитель |

|

Наименование Не стоит упоминать название должности в наименовании ГПД (неправильными являются образцы «договора с надомным бухгалтером», примеры «договоров с самозанятыми главными бухгалтерами» и т.п.) |

Трудовой договор с бухгалтером |

Договор возмездного оказания услуг (оказания бухгалтерских услуг) |

|

Предмет На трудовой характер отношений указывает включение большого количества работ (схожесть с должностными обязанностями), постоянство выполняемой работы: укажите в ГПД конкретные задачи для выполнения, хорошо, если это разовые работы или повторяющиеся раз от разу. |

«Работодатель обязуется предоставить Работнику работу в должности бухгалтера в соответствии со штатным расписанием. Работа является для работника работой по совместительству». |

«Исполнитель обязуется оказать следующие услуги: произвести исчисление и перечисление налогов и сборов в бюджет за 3-й квартал 20… года» |

|

Срок работ Бессрочные договоры больше характерны для трудовых отношений, заключать с самозанятым его опасно, хотя это и не запрещено законодательно |

«Настоящий Трудовой договор заключен на неопределенный срок» |

Срок оказания услуг: с 1 октября по 30 октября 20.. года» |

|

Оплата труда Не устанавливайте для самозанятого регулярную оплату, вознаграждение выплачивается по окончании оказания услуг, избегайте указания конкретных чисел, совпадающих с днями зарплаты в организации |

«За исполнение должностных обязанностей Работнику устанавливается оклад в размере 50 000 рублей в месяц». |

«Цена настоящего договора составляет 50 000 рублей». «Оплата производится в течение пяти дней с момента подписания акта приема-передачи оказанных услуг». |

Также в ГПД с самозанятым бухгалтером не стоит упоминать режим рабочего времени, время отпуска, условия выплаты больничных, подчинение любым локальным кадровым документам организации (правилам внутреннего распорядка, журналам учета прибытия на работу и др.). Не обеспечивайте исполнителя рабочим местом. Подробно обстоятельства, которые свидетельствуют о подмене трудовых отношений с привлечением физического лица, уплачивающего налог на профессиональный доход, описывает в своем Письме ФНС России от 15.04.2022 № ЕА-4-15/4674.

Единый налог на вмененный доход (ЕНВД)

С 1 января 2021 г. ЕНВД применять не получится в связи с его отменой.

Организациям, которые уже применяют ЕНВД, ФНС и Минфин в своих письмах предложили перейти на альтернативные специальные режимы налогообложения (Письмо ФНС России от 20 ноября 2020 г. № СД-4-3/19053@, Письмо Минфина России от 3 ноября 2020 г. № 03-11-11/95726).

По умолчанию с 1 января 2021 г. вас переведут на общий режим налогообложения: организации должны будут платить НДС и налог на прибыль, а ИП – НДС и НДФЛ. Если вы совмещали ЕНВД и УСН, с 1 января 2021 г. будете автоматически применять УСН по всем видам деятельности.

Чтобы перейти с 1 января на УСН с объектом налогообложения «доходы» или «доходы минус расходы», до 31 декабря 2020 г. нужно подать уведомление.

ИП, у которых не больше 15 работников и доход не больше 60 млн руб. в год, по некоторым видам деятельности могут перейти на ПСН, а ИП без работников – стать самозанятыми.

При этом нет необходимости направлять уведомление в налоговый орган о снятии с учета в качестве плательщика ЕНВД. Налоговую декларацию по ЕНВД за IV квартал 2020 г. нужно представить не позднее 20 января 2021 г., уплатить налог – не позднее 25 января 2021 г. (см. указанные выше письма ФНС и Минфина).

Могут ли перевод фирмы на спецрежим квалифицировать как дробление бизнеса?

Специальные налоговые режимы были введены для поддержки малого предпринимательства. Крупные организации зачастую не соответствуют критериям для применения этих режимов. Потому они в порядке реорганизации создают несколько более мелких организаций, которые спецрежимы использовать могут. При этом единственной целью реорганизации становится экономия на налогах. Такие схемы называют дроблением бизнеса, они являются противоправными (ст. 54.1 НК РФ).

Рассмотрим, какие аргументы приводят налоговые органы, чтобы доказать использование организацией подобной схемы.

Во-первых, руководство вновь созданными организациями осуществляют одни и те же лица или взаимозависимые лица. Но одного такого обстоятельства недостаточно. Налоговый орган должен доказать, что дробление бизнеса было осуществлено для уменьшения размера доходов (до 150 млн руб.), дающего право применять УСН, посредством распределения доходов между взаимозависимыми организациями (с одним учредителем, одним главным бухгалтером, общим штатом сотрудников, расчетными счетами в одном банке, едиными номерами телефонов, сайтом и др.).

Во-вторых, вновь созданные организации занимаются теми же видами деятельности, что и реорганизуемый налогоплательщик, и зарегистрированы (или фактически находятся) по одному адресу.

В-третьих, налогоплательщик до реорганизации применял специальные налоговые режимы, но должен был утратить право на них. Дробление же бизнеса позволило ему продолжить работу на этих спецрежимах.

В-четвертых, вновь созданные юрлица или вновь зарегистрированные ИП не обладают должной самостоятельностью: используют в своей деятельности транспортные средства, персонал, контрагентов, складские помещения и оборудование, торговые залы и кассовые узлы, сайты, программное обеспечение, товарные знаки и другие ресурсы реорганизованного лица; деятельность субъектов представляет собой единый производственный процесс.

В-пятых, между взаимозависимыми организациями фактически отсутствует разделение деятельности.

Приведем пример из судебной практики. Суды указали на использование взаимозависимыми организациями схемы дробления бизнеса, направленной на минимизацию налогообложения, с целью недопущения превышения предельных размеров дохода, дающих право на применение УСН. Данный вывод был сделан судом ввиду того, что была создана искусственная ситуация, при которой видимость действий нескольких налогоплательщиков прикрывала фактическую деятельность одного налогоплательщика. При этом отмечалось отсутствие деловой цели в создании трех организаций, которые имели расчетные счета в одном банке, справочную службу с одним номером телефона, единые сайт и рекламу. Созданные организации не имели достаточного количества трудовых ресурсов и не несли расходов, характерных для организаций, ведущих самостоятельную хозяйственную деятельность (Определение Верховного Суда РФ от 8 октября 2020 г. № 301-ЭС20-9592 по делу № А43-34833/2018).

Таким образом, ключевым моментом можно считать наличие деловой цели при дроблении налогоплательщиком своего бизнеса. Для снижения налоговых рисков рекомендуем налогоплательщикам, применяющим специальные налоговые режимы, изучить материалы судебной практики, чтобы понимать, какие обстоятельства будут свидетельствовать о наличии деловой цели при дроблении бизнеса.

Как начать работу с самозанятыми

Схема работы похожа на взаимодействие с ИП. Чтобы налоговики не переквалифицировали договор с самозанятыми в трудовой, воздержитесь от таких фраз как «заработная плата», «испытательный срок», «место работы» и «должность». Вместо этого пишите «исполнитель», «подрядчик», «срок действия договора». Иначе налоговая инспекция доначислит самозанятому НДФЛ, страховые взносы и все социальные выплаты: отпускные, компенсации и больничные.

1

Заключите с самозанятым договор гражданско-правового характера — возмездное оказание услуг, аренды, подряда и другие. Обязательные пункты договора:

- укажите статус физического лица — самозанятый, который обязуется платить налоги за себя самостоятельно

- обозначьте размер штрафа — 30%. Если человек перестанет быть самозанятым раньше срока действия договора, из этой суммы вы заплатите страховые взносы

- внесите пункт о том, что самозанятый не снимется с учета на время действия договора

2

Возьмите справку, что человек зарегистрировался как самозанятый. Справка формируется в приложении «Мой налог». Для этого самозанятому нужно зайти в Личный кабинет, перейти на вкладку «Настройки», спуститься в раздел «Справки» и нажать «Сформировать». Справка выдается мгновенно в ПДФ-формате. Внизу бланка есть электронная подпись самозанятого, что делает бумажку документом. Никаких дополнительных заверений не требуется.

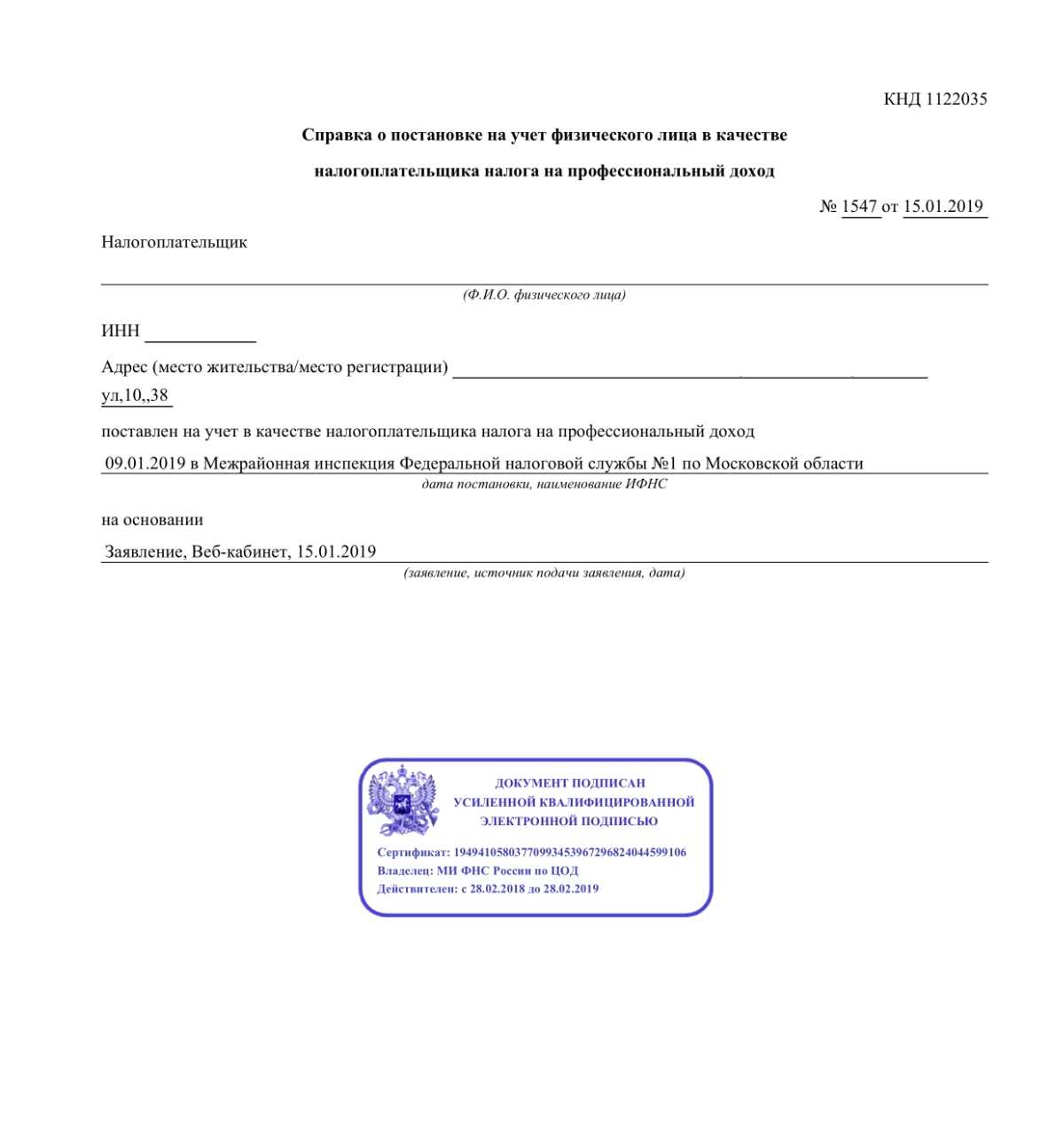

Вот так выглядит справка самозанятого с сайта ФНС

3

Начинайте работу.

Самозанятость: подводные камни

О некоторых минусах и подводных камнях самозанятости я упомянул выше. Давайте просто соберем их в одном месте для простоты восприятия.

Не могут привлекать наемных работников по трудовому договору. Самозанятый работает в одиночку. Если нужно решить отдельную задачу, то он может найти фрилансера и заключить с ним договор гражданско-правового характера. Или открыть ИП.

Трудовой стаж не копится. Рабочая выслуга не засчитывается, если специалист не отчисляет страховые суммы в государственные фонды (ПФР и ФОМС). На пенсию нужно копить самому. Если пенсионных баллов будет не хватать по достижении пенсионного возраста, то пенсия будет минимальной.

Пенсионные взносы можно перечислять через мобильный сервис «Мой налог».

Лимит на заработок. Он составляет 2,4 млн. руб. в год, а если этот предел будет превышен, то нужно заплатить 13 % НДФЛ от суммы, превысившей лимит.

Если допустимый потолок превысил самозанятый-ИП, то в 20-дневный срок он должен перейти в другую налоговую систему (УСН, «вмененка», патент). В противном случае ФНС применит к нему общий порядок (ОСН).

Не имеют соцгарантий и пособий. Плательщики НПД зависят только от себя самих: им не положены больничный, отпуск, декрет, выплаты по беременности в отличие от тех специалистов, которые оформлены в рамках ТК РФ.

НПД не должно пересекаться с другими налоговыми системами. Это относится к специалистам в статусе ИП: нельзя одновременно быть на НПД и ОСН, УСН или ЕНВД.

Нельзя сотрудничать как самозанятый с нынешним и прошлым начальником сроком на 2 года после увольнения.

Банки неохотно выдают кредиты. Несмотря на то, что плательщик НПД может претендовать на получение кредита, финансовые учреждения со скрипом идут на сделки с ними. Они обязаны принимать справки о доходах самозанятых, но делают это неохотно

С каждым годом таких банков становится меньше, так как самозанятых становится больше и к ним повышается внимание.

Физлица, которые скрывают от государства свои доходы, вообще не могут получать кредит или ипотеку, так как не имеют официального источника доходов.

Не подходит для подавляющего числа иностранных граждан. Кроме граждан РФ, самозанятыми могут стать только граждане стран ЕАЭС — Армении, Беларуси, Казахстана или Киргизии.

ФНС может начислить штраф за просрочку налога на ПД. В мобильном сервисе «Мой налог» нужно следить за входящими квитанциями и вовремя их погашать. Если не соблюдать налоговые сроки, то инспекция применит штраф в отношении налогоплательщика – 20 % от суммы поступлений при нарушении впервые. Если нарушение снова будет выявлено в первые полугода, то штраф будет аналогичен сумме дохода.

Надеюсь, мой опыт и простые рекомендации помогут Вам оценить выгодность самозанятости и превратить свою онлайн-деятельность в легальный источник дохода.

Как ИП на УСН перейти на самозанятость: пошаговая инструкция

Ниже рассмотрим алгоритм действий, который поможет предпринимателю разобраться в особенностях перехода на самозанятую деятельность и регистрацию в качестве плательщика НПД.

Шаг #1 – Проверка соответствия требованиям самозанятости

Прежде чем обращаться в ФНС, предпринимателю необходимо убедить, что его деятельность удовлетворяет законодательным требованиям, необходимым для приобретения статуса самозанятого лица. Перечень таких требований установлен ст. 4 закона №422-ФЗ и к ним относятся:

- Уровень дохода. Согласно закону, гражданин может получить статус самозанятого при условии, что уровень его доходов не превышает 2,4 млн. руб. Проверка соответствия данному требованию осуществляется на основании деклараций, поданных ИП в течение прошедшего налогового периода. К примеру, если ИП решил перейти на самозанятость с 01.01.2024 года, то годовой доход предпринимателя за 2024 год не должен превышать 2,4 млн. руб.

- Запрет на наем сотрудников. Самозанятость подразумевает, что гражданин работает самостоятельно, без наемных сотрудников. В связи с этим на момент обращения в ФНС у ИП не должно быть действующий трудовых отношений с сотрудниками (трудовых договоров, соглашений ГПХ).

- Ограничения по видам деятельности. Плательщиками НПД не могут быть ИП, которые занимаются реализацией подакцизных товаров, полезных ископаемых, осуществляют перепродажу товаров (имущественных прав), либо оказывают услуги по доставке товаров с приемом платежей в пользу третьих лиц. Если ИП ведет деятельность в одном из перечисленных направлений, то получить статус самозанятого лица он не может.

Шаг #2 – Установка приложения «Мой налог»

Постановка на учет самозанятых лиц осуществляется через мобильное приложение «Мой налог». Поэтому для того чтобы перейти к процедуре регистрации в ФНС предпринимателю необходимо скачать данное приложение и установить его на телефон или планшет.

«Мой налог» можно бесплатно скачать на Google Play или AppStore. Установить приложение можно на любое устойство (компьютер, ноутбук, телефон, планшет) при условии, что оно оснащено фотокамерой.

Шаг #3 — Регистрация в качестве самозанятого лица

После установки приложения предприниматель переходит к следующему этапу, а именно к регистрации в качестве самозанятого лица.

Для подачи заявки предпринимателю не нужно лично посещать налоговую инспекцию, достаточно пройти простую процедуру идентификации через приложение «Мой налог».

Процесс регистрации включает:

- внесение в приложение личных данных об ИП (ФИО, номер телефона);

- идентификацию паспортных по фото (ИП делает фото паспорта через мобильное приложение);

- отправка электронной заявки.

Получив электронную заявку от ИП через приложение «Мой налог», ФНС обрабатывает приложение в течение 6-ти рабочих дней, после чего направляет предпринимателю электронное уведомление о присвоении статуса самозанятого лица.

Шаг #4 – Отказ от УСН

В течение 30-ти календарных дней с момента присвоения статуса плательщика НПД ИП обязан отказаться от применения УСН.

Отказ от «упрощенки» осуществляется в общем порядке – путем подачи в ФНС уведомления по форме 26.2-3. Бланк уведомления можно скачать на сайте ФНС либо получить в органе фискальной службы непосредственно в момент обращения.

В тексте уведомления предприниматель указывает:

- код налогового органа, в который подается документ;

- ФИО ИП полностью;

- дата отказа от УСН (дата приобретения статуса самозанятого лица).

Предприниматель может подать уведомление в ФНС любым удобным способом:

- лично обратившись в орган фискальной службы по месту прописки;

- передав документ через представителя, предварительно оформив нотариальную доверенность;

- отправить уведомление почтой России (заказное письмо с уведомлением и описью вложений);

- заполнить и отправить электронное уведомление через интернет-портал Госуслуг.

Если ИП подает документ через представителя, то в бланке уведомления необходимо указать соответствующую информацию:

- отметка в графе «представитель налогоплательщика» (код 2);

- ФИО представителя, контактный телефон.

В случае если уведомление об отказе от УСН не будет подано в ФНС в установленный срок, статус самозанятого лица для предпринимателя аннулируется и ИП возобновляет деятельность на «упрощенке».

Что будет за нелегальное использование труда самозанятых

Еще с конца 2019 года, которые фактически нанимают самозанятых в качестве своих работников. А на днях и Минфин высказался по теме работы с самозанятыми и представил разъяснения по вопросам безопасного сотрудничества организаций и ИП с самозанятыми лицами, привлекаемыми к выполнению работ и оказанию услуг.

В письме от 24.05.2022 № 03-11-11/47944 Минфин отметил, что законодательство не запрещает заключать компаниям договоры с самозанятыми, привлекая их к выполнению тех или иных работ. В то же самое время такие договоры не должны маскировать трудовые отношения и содержать в себе признаки трудовых договоров. В противном случае гражданско-правовые договоры с самозанятыми могут быть переквалифицированы в трудовые договоры с последующим доначислением налогов и страховых взносов.

В первую очередь все выплаченные самозанятым доходы автоматически попадут в базу для начисления НДФЛ и страховых взносов. Соответственно, за компанией образуется недоимка по взносам и НДФЛ, и ее оштрафуют по ст. 122 НК РФ (неуплата или неполная уплата налогов). Штраф по данной статье может составить до 40% от неуплаченной суммы налога или страховых взносов.

Одновременно работодателя оштрафуют по ст. 119 НК РФ за непредставление расчета по страховым взносам. Размер штрафа – 5% неуплаченной суммы страховых взносов за каждый полный или неполный месяц просрочки. Также компанию оштрафуют за несдачу отчетности по форме 6-НДФЛ на основании п. 1.2 ст. 126 НК РФ. Штраф составит 1 000 рублей за каждый месяц просрочки. Кроме того, работодателя оштрафуют по ч. 4 ст. 5.27 КоАП РФ за заключение с самозанятым гражданско-правового договора, фактически регулирующего трудовые отношения между работником и работодателем. Данное нарушение повлечет для ИП наложение штрафа в размере от 5 000 до 10 000 рублей, а для организаций – от 50 000 до 100 000 рублей.