Причины отказа в вычете

Чтобы гарантировано получить вычет, при покупке жилой недвижимости в ипотеку необходимо учесть несколько нюансов. Фискальная служба может отказать в предоставлении льготы по следующим причинам:

- Ранее вы уже брали имущественный вычет и исчерпали всю сумму. За всю жизнь резидент имеет право получить вычет только на два миллиона рублей.

- Вы не подали декларацию или она заполнена неверно. Если налоговая инспекция сделала отказ, потому что нашла ошибки в 3-НДФЛ, можно заново заполнить документ и все-таки получить вычет.

- Вы неправильно выбрали отделение налоговой службы для оформления налогового вычета. Орган должен находиться по месту вашей регистрации.

- В декларации нет подписи.

- Налог не был оплачен, поэтому не из чего делать возврат НДФЛ.

- Суммы в договоре на покупку недвижимости и в запросе на вычет не совпадают. На сумму, указанную в расписке, вычет оформить нельзя.

- Пакет документов не полный.

- Квартира или дом были куплены у близкого родственника.

Налоговые инспекторы не могут отказать в вычете, если:

- есть долг по имущественному налогу;

- декларация заполнена не в электронном виде;

- нет двухмерного штрихкода;

- раздел ОКТМО заполнен неправильно.

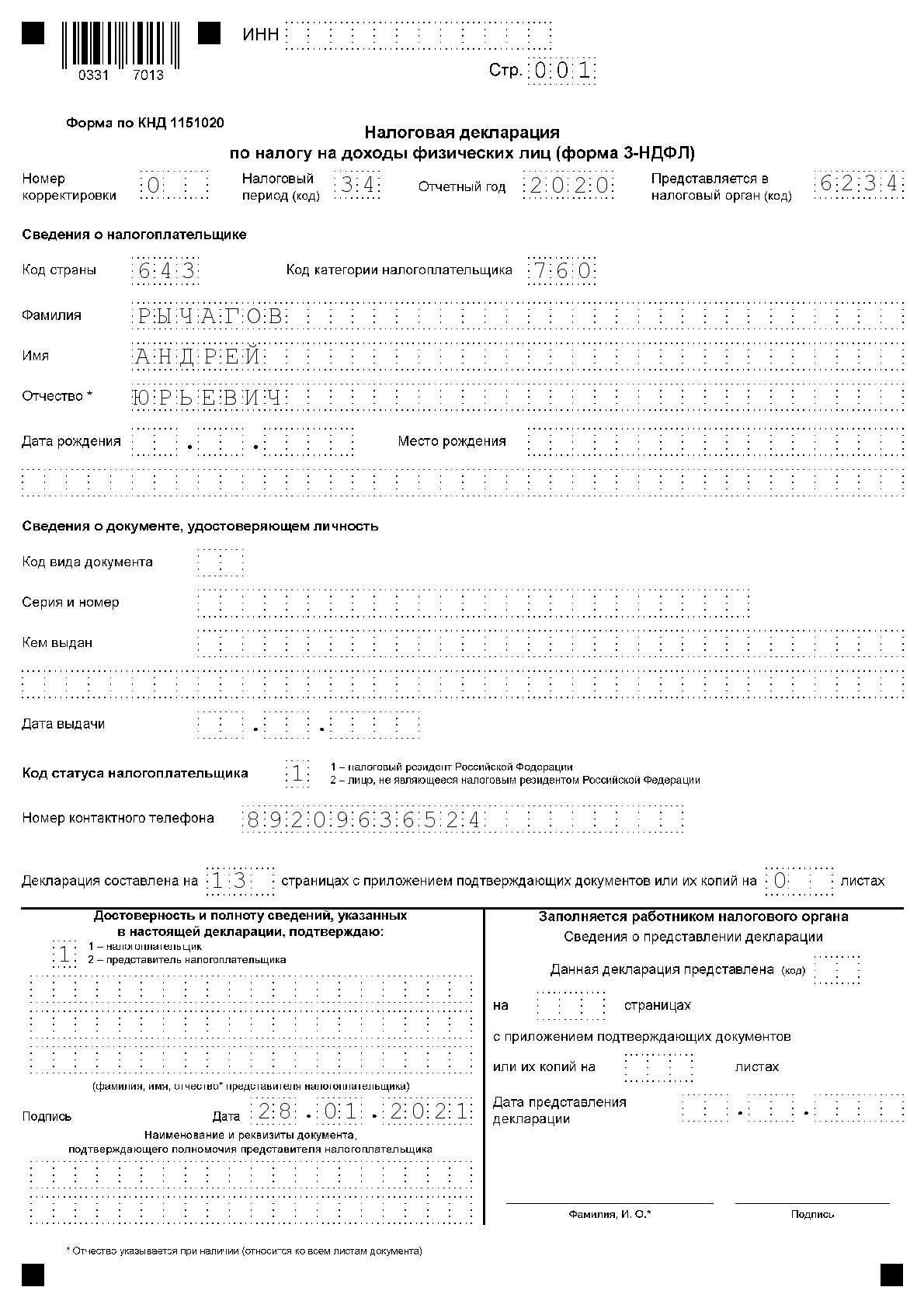

Пример 1. Заполнение налоговой декларации 3-НДФЛ (общий случай)

Условия примера:

Рычагов Андрей Юрьевич является налоговым резидентом РФ.

В 2020 году им были получены следующие доходы:

а) от работодателя АО «Сантра»:

– 900 тыс. руб. – выплаты, связанные с исполнением обязанностей по трудовому договору (заработная плата, отпускные и т.п.) за 2020 год;

– 4 тыс. руб. – денежный подарок к празднику, связанному с юбилеем компании;

б) от продажи квартиры Комарову Михаилу Алексеевичу — 2,5 млн руб. (проданная квартира была куплена в 2018 году за 2 млн руб.). На 1 января 2020 года ее кадастровая стоимость составила 1,8 млн. руб.;

в) за подготовку авторских материалов (статьи в журнал) для АО «Газета» – 20 тыс. руб. (документов, подтверждающих несение каких-либо затрат, связанных с этой деятельностью, Андрей Юрьевич не имеет);

г) от деятельности в качестве артиста за границей (в Германии) – 5 тыс. евро (доход получен 19.10.2020, подоходный налог по законодательству ФРГ (14%) уплачен 21 октября 2020 года).

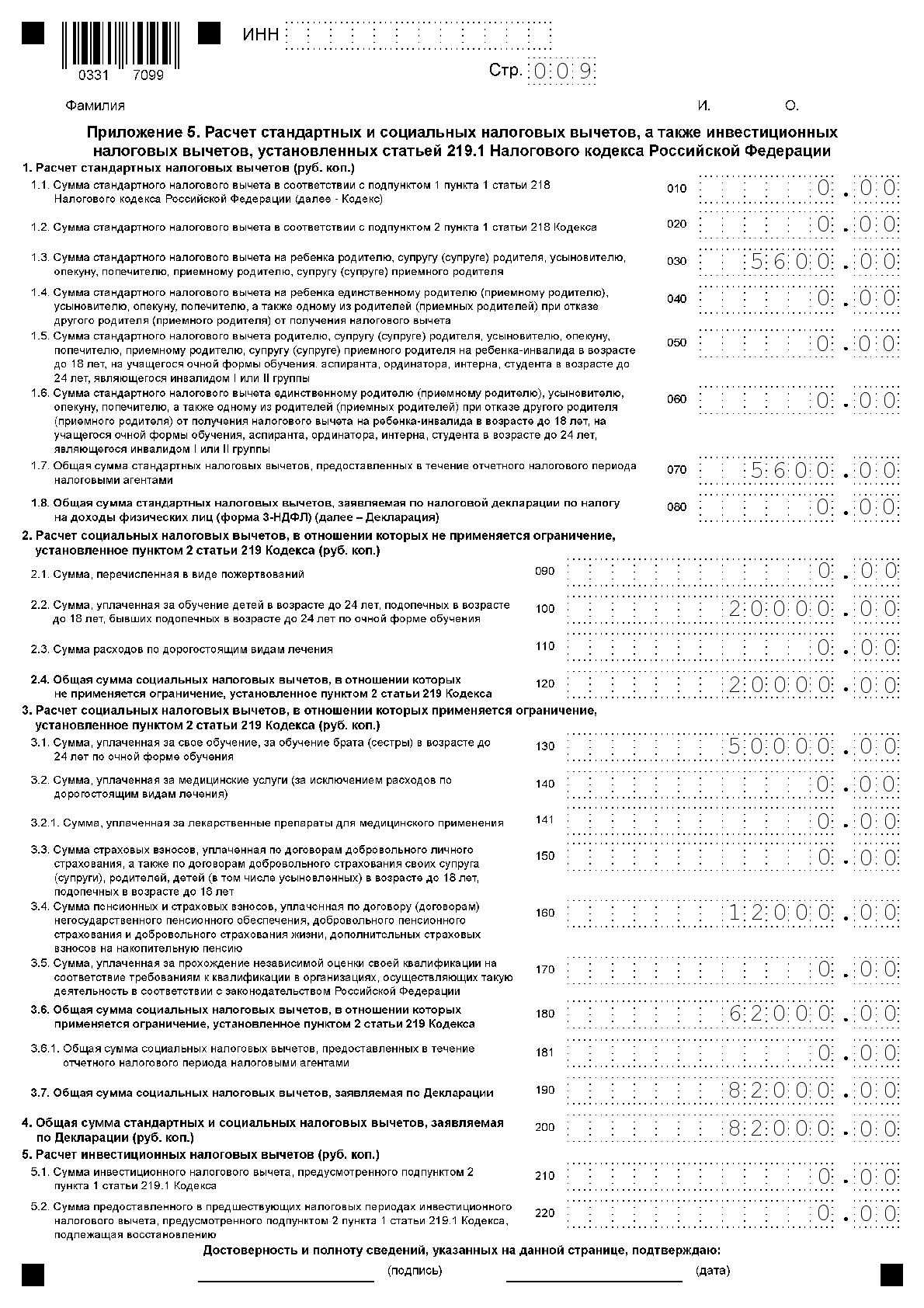

Андрей Юрьевич имеет дочь 2014 г.р., в 2020 году ему предоставлялся стандартный налоговый вычет на ребенка в размере 1,4 тыс. руб. в течение четырех месяцев. Всего за 2020 год стандартный вычет предоставлен в сумме 5,6 тыс. руб.

Кроме того, в 2020 году Андрей Юрьевич оплатил обучение дочери в учебном центре дополнительного образования (имеет лицензию на осуществление образовательной деятельности) в размере 20 тыс. руб., а также свое обучение на курсах вождения в размере 50 тыс. руб.

Также 11 декабря 2020 года Андрей Юрьевич получил акт приема-передачи на квартиру, построенную на основании договора участия в долевом строительстве. Общая сумма расходов по данному договору составила 3 млн руб. Правом применения налогового вычета на покупку жилья Андрей Юрьевич ранее никогда не пользовался.

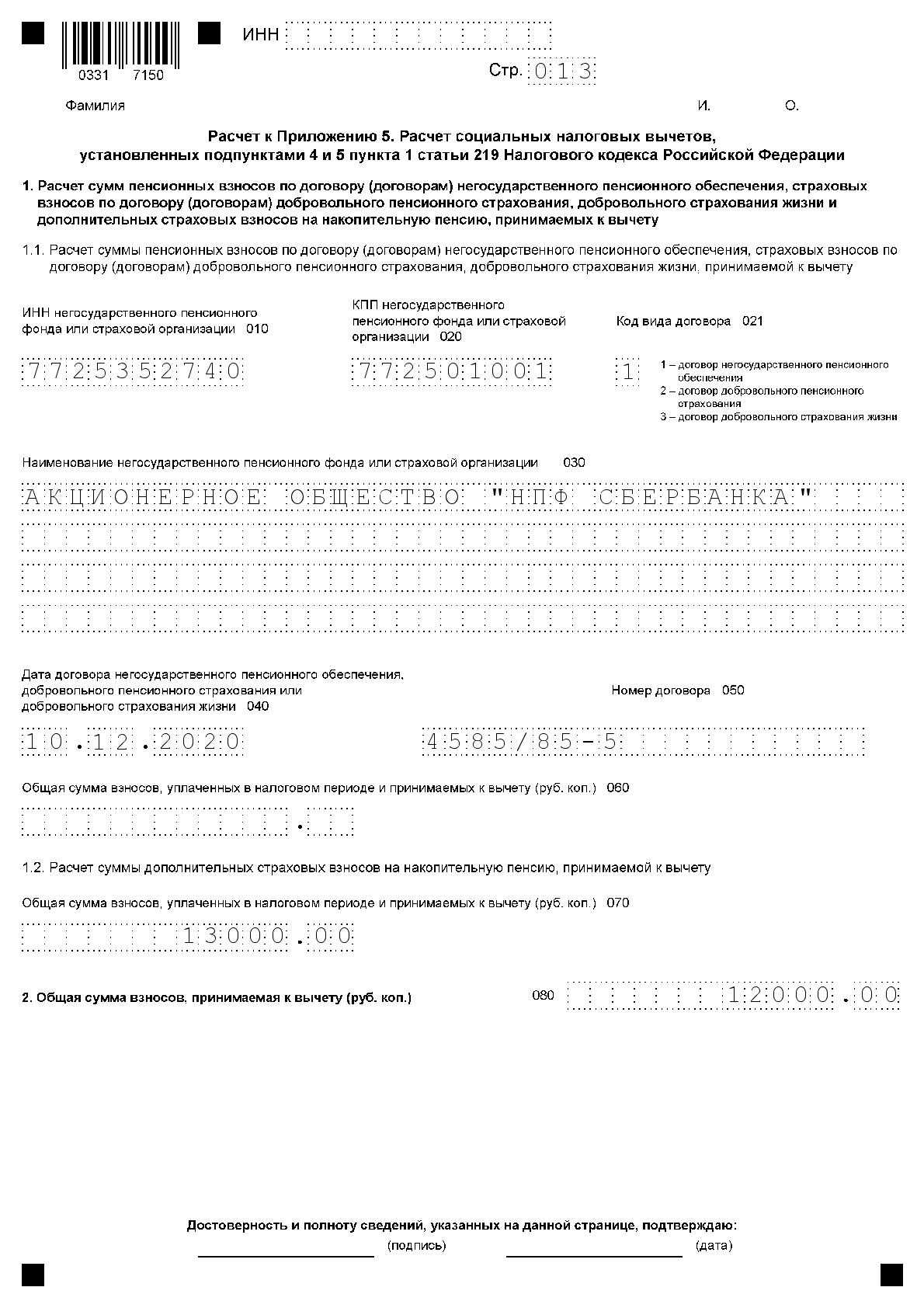

10 декабря 2020 года Андрей Юрьевич заключил договор негосударственного пенсионного обеспечения с АО «НПФ СБЕРБАНКА», общая сумма взносов, уплаченных в 2020 году по данному договору, составила 12 тыс. руб.

Образец заполнения формы 3-НДФЛ:

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)

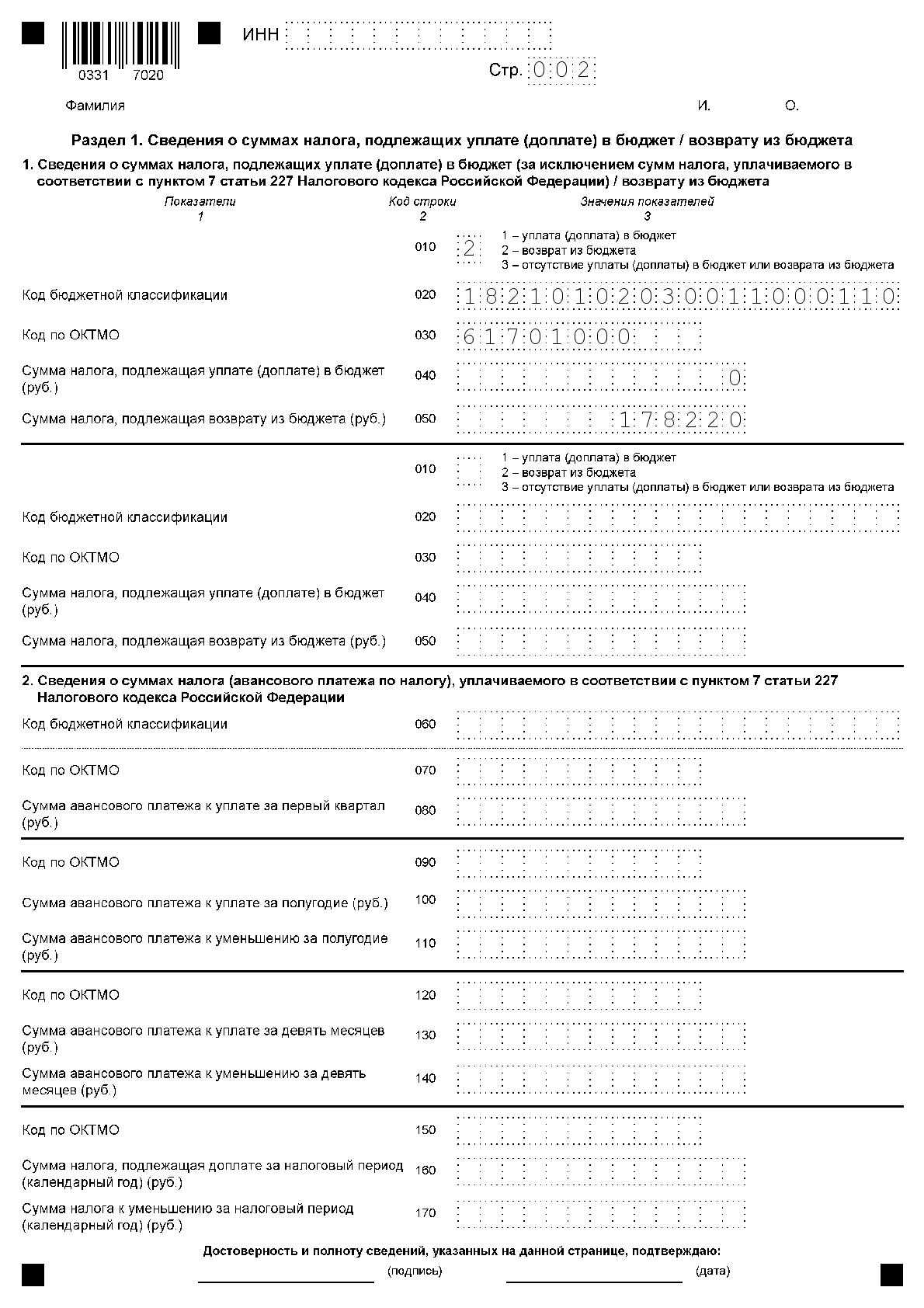

Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета

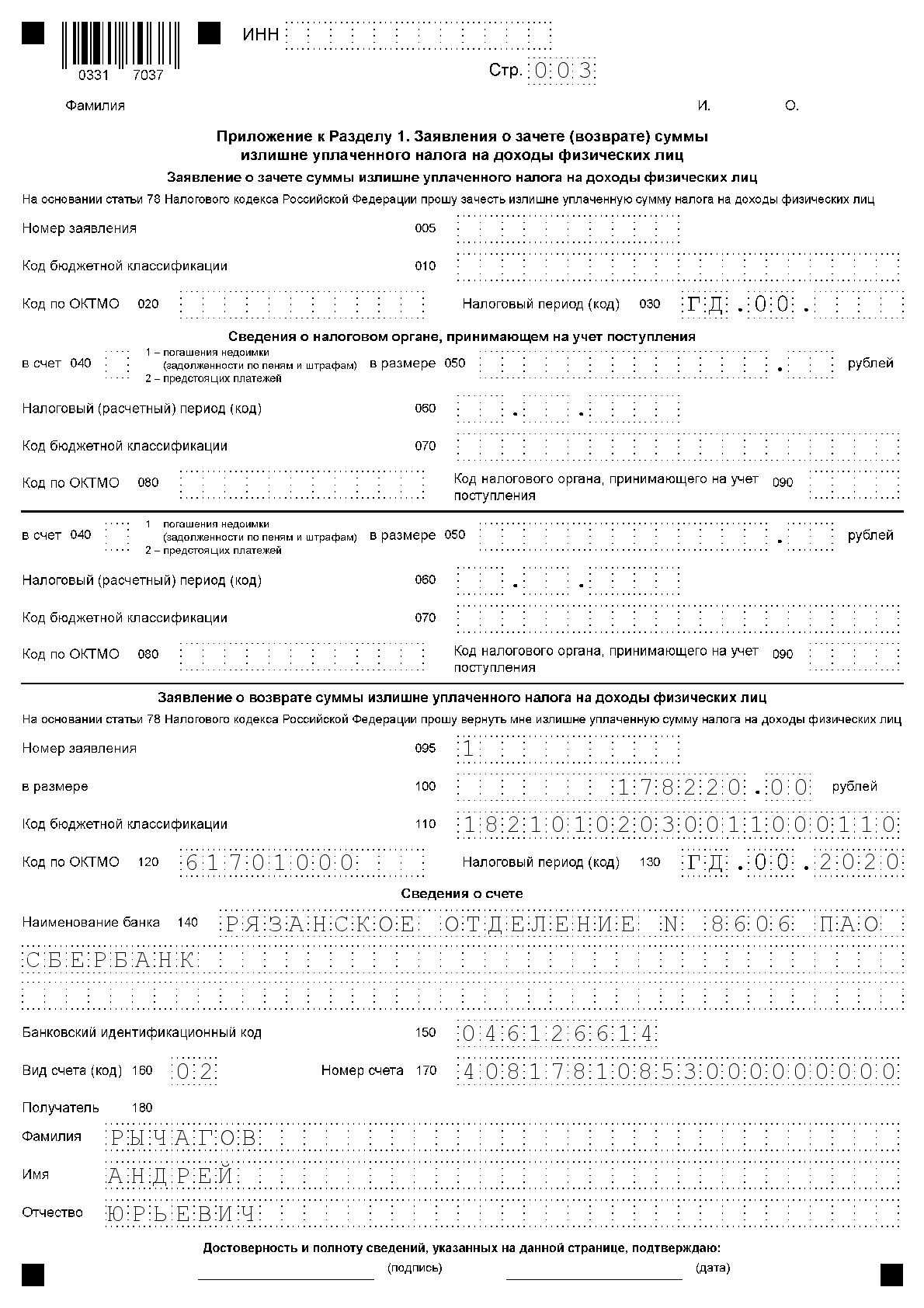

Приложение к Разделу 1. Заявление о зачете (возврате) суммы излишние уплаченного налога на доходы физических лиц

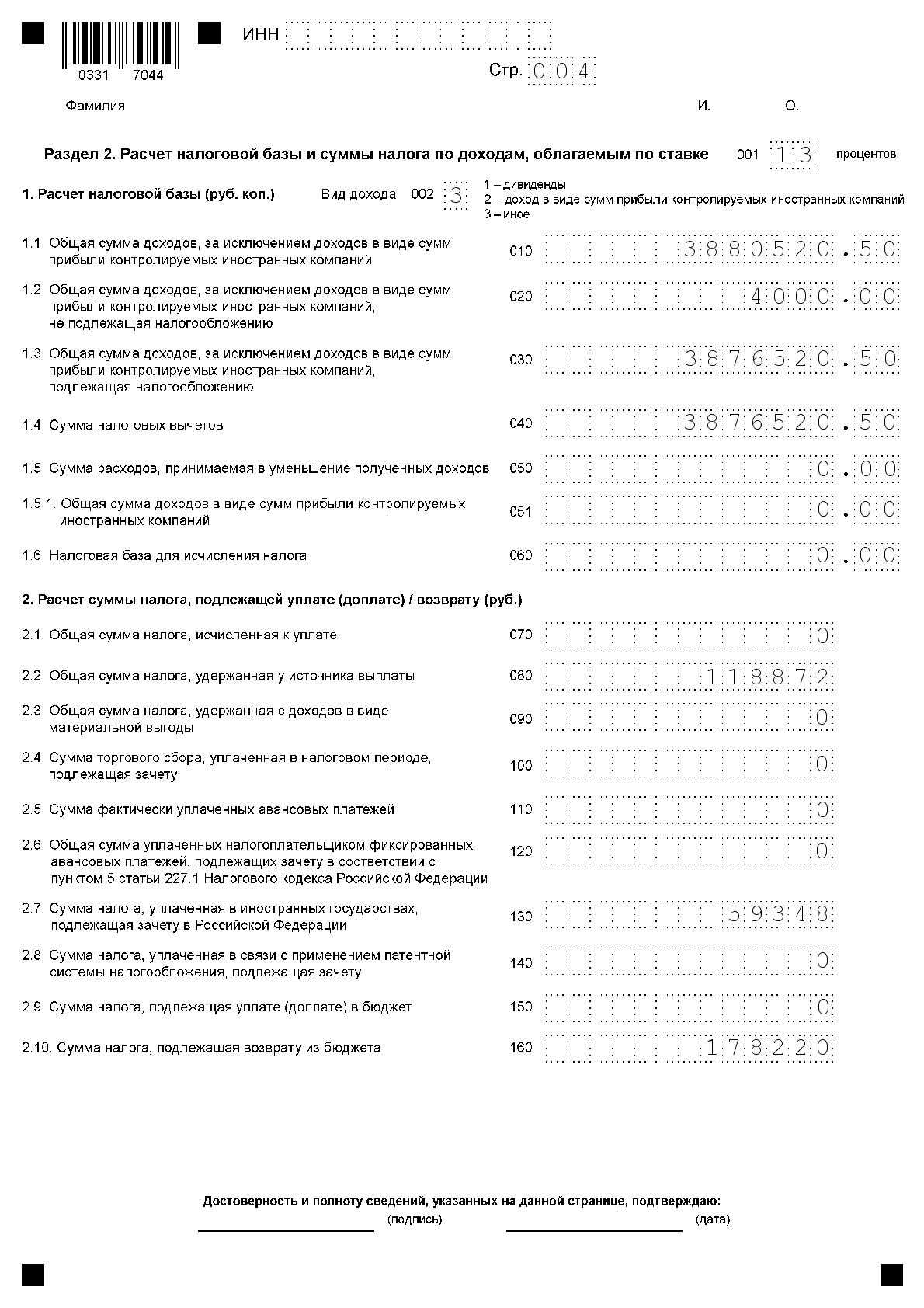

Раздел 2. Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке

Приложение 1. доходы от источников в Российской Федерации

Приложение 2. Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001)

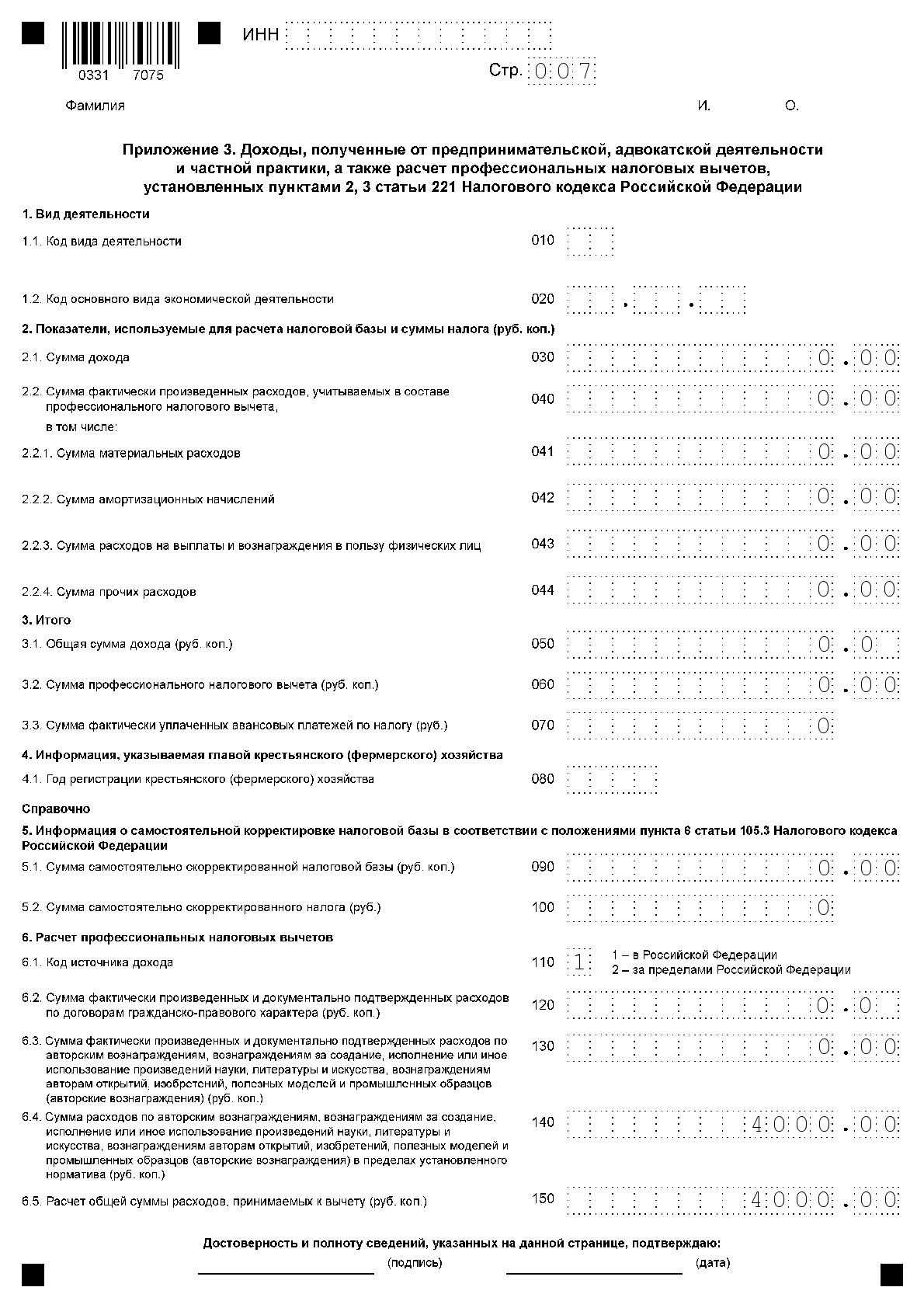

Приложение 3. Доходы, полученные от предпринимательской, адвокатской деятельности и частой практике. а также расчет профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации

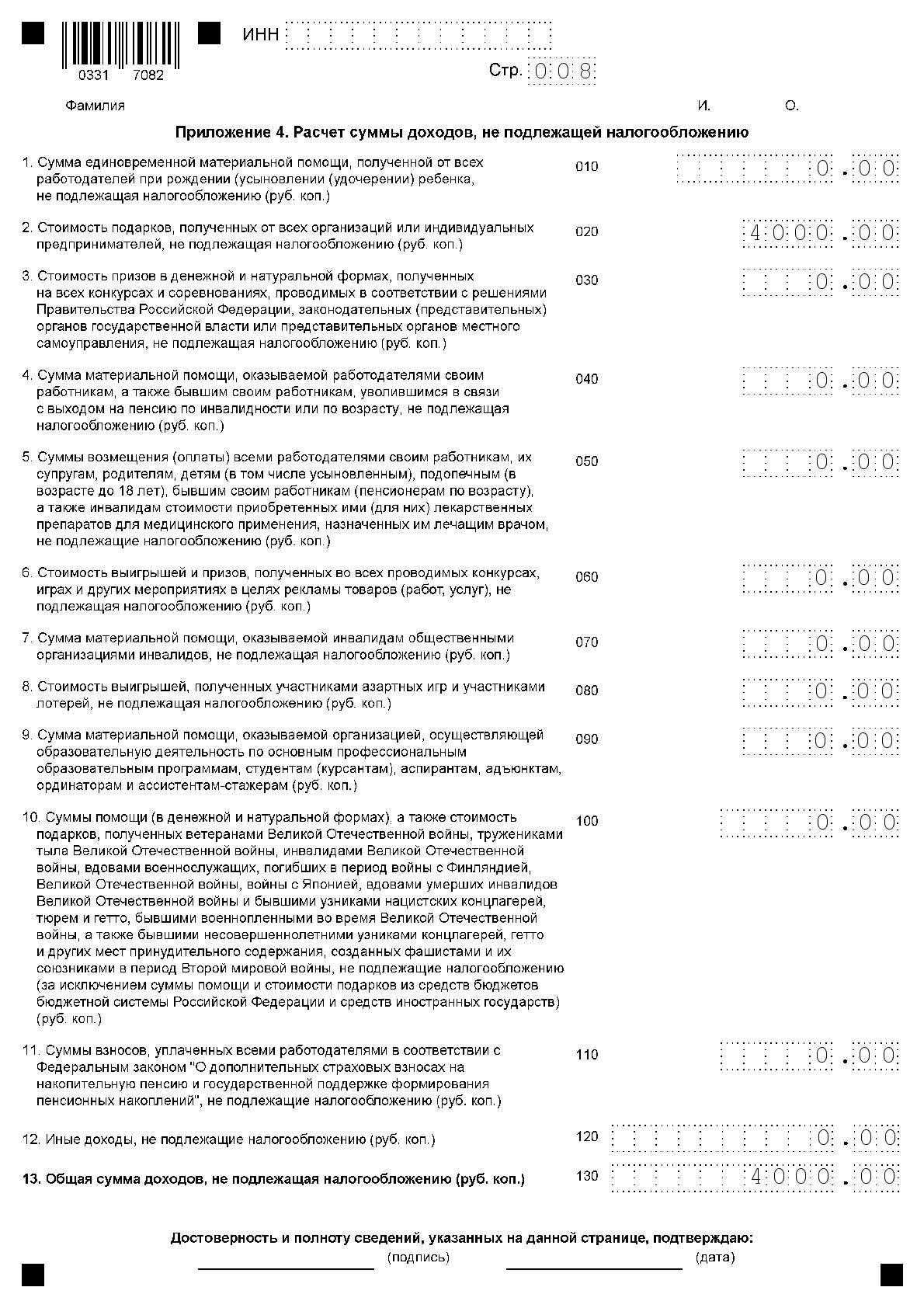

Приложение 4. Расчет суммы доходов, не подлежащей налогообложению

Приложение 5. Расчет стандартных и социальных налоговых вычетов, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации

Приложение 6. Расчет имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав, а также налоговых вычетов, установленных абзацем 2 подп. 2 п. 2 ст. 220 НК РФ

Приложение 7. Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества

Расчет к Приложению 1. Расчет дохода от продажи объектов недвижимого имущества

Расчет к Приложению 5. Расчет социальных налоговых вычетов, установленных подп. 4 и подп. 5 п. 1 ст. 219 НК РФ

Деньги не пришли: что делать?

После того, как налоговый инспектор принял документы, деньги поступят на счет в течение четырех месяцев. Из них максимум три месяца проводится камеральная проверка и еще месяц — происходит перечисление средств.

Если все сроки вышли, но деньги на счет так и не поступили, необходимо связаться с фискальным органом. Это можно сделать либо лично, либо по телефону. Как показывает практика, пытаться связаться по телефону с отделением, расположенным по месту вашего учета, бесполезно. Лучше всего позвонить в центральный колл-центр и поспросить связать вас с вашим отделением фискальной службы. Номер главного контактного центра можно найти на сайте Федеральной налоговой службы.

Калькулятор расчёта суммы возврата налога при покупке квартиры в ипотеку

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

Как заполнить 3-ндфл на имущественный вычет по ипотеке и процентам в 2023 году

Однако по п.6 ст.220 НК РФ имущественный вычет не предоставляется за ту часть расходов, которые покрыты материнским капиталом. Но это не значит, что возврата вообще не будет. Средства будут возвращены — только по тем расходам, которые гражданин осуществил из собственных ресурсов, а 3-НДФЛ в части ипотеки с материнским капиталом не заполняется вообще — эта сумма не участвует в расчетах возврата.

Вам нужна новая версия программы — за 2023 год. Скачайте ее можно здесь.

Установите программу и запустите.

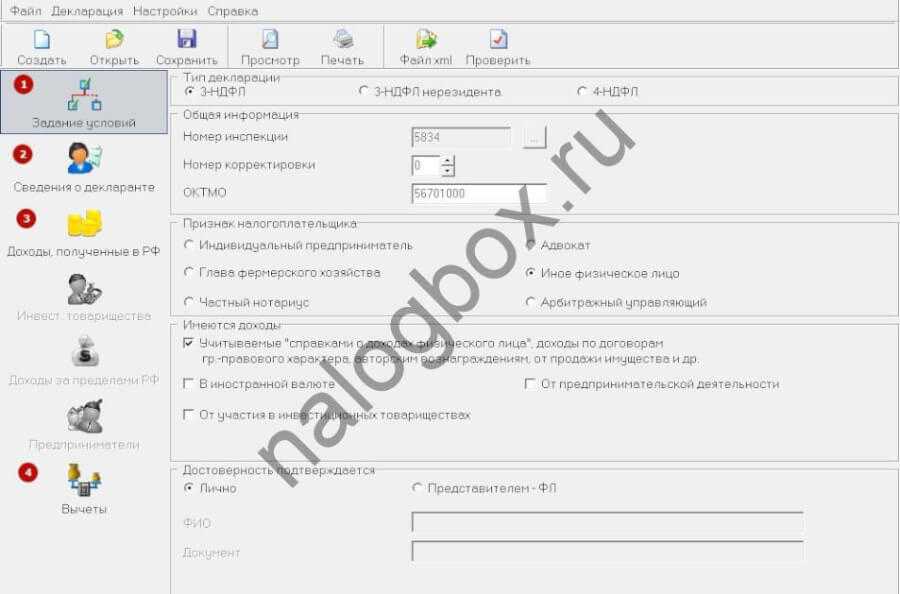

В первом окне нужно ввести номер ИФНС и признак ОКТМО.

При выборе ИФНС ориентируйтесь по первым двум цифрам — это цифры вашего региона.

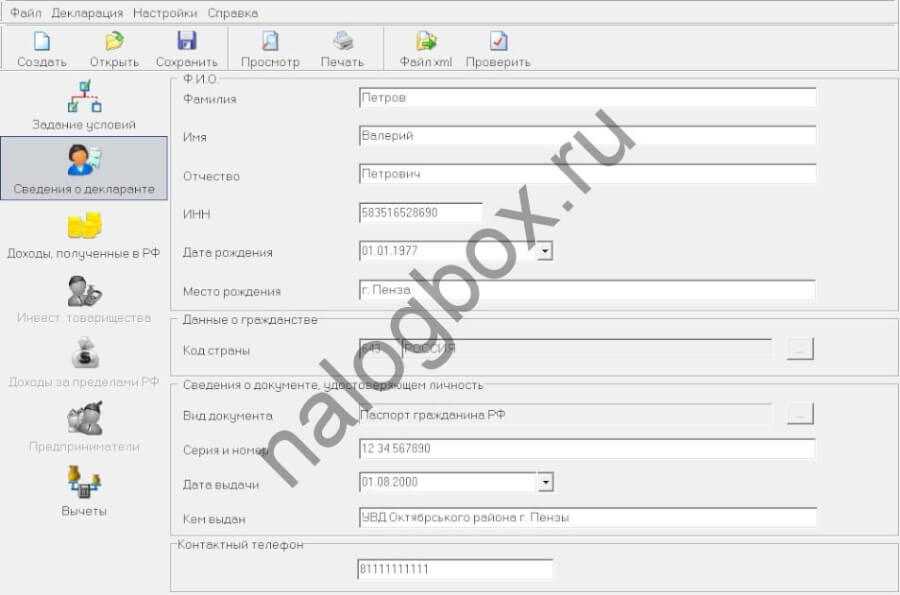

Теперь откройте окно о декларанте.

Укажите ваши данные заглавными буквами

Обратите внимание, что ИНН вы не обязаны указывать. Код паспорта — 21

Номер телефона дается по желанию.

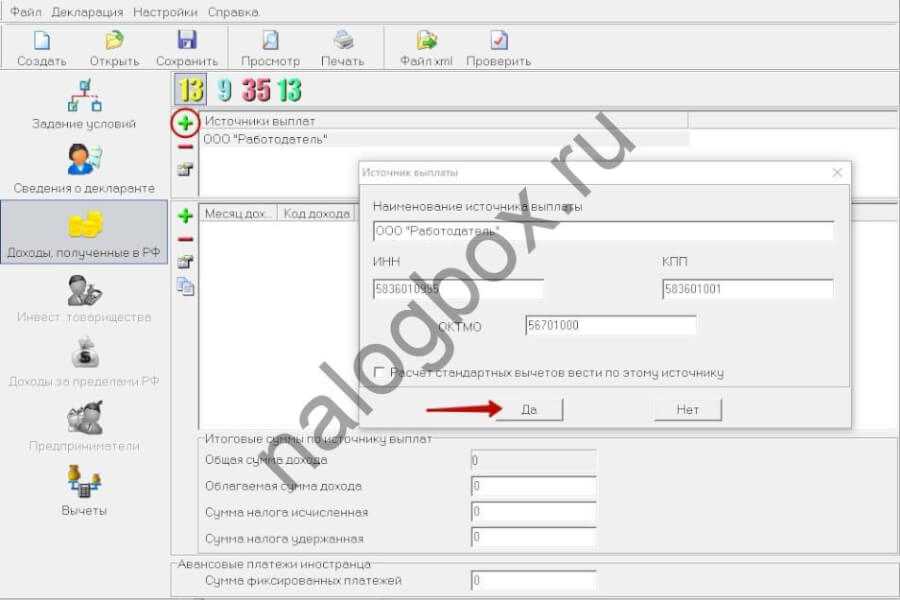

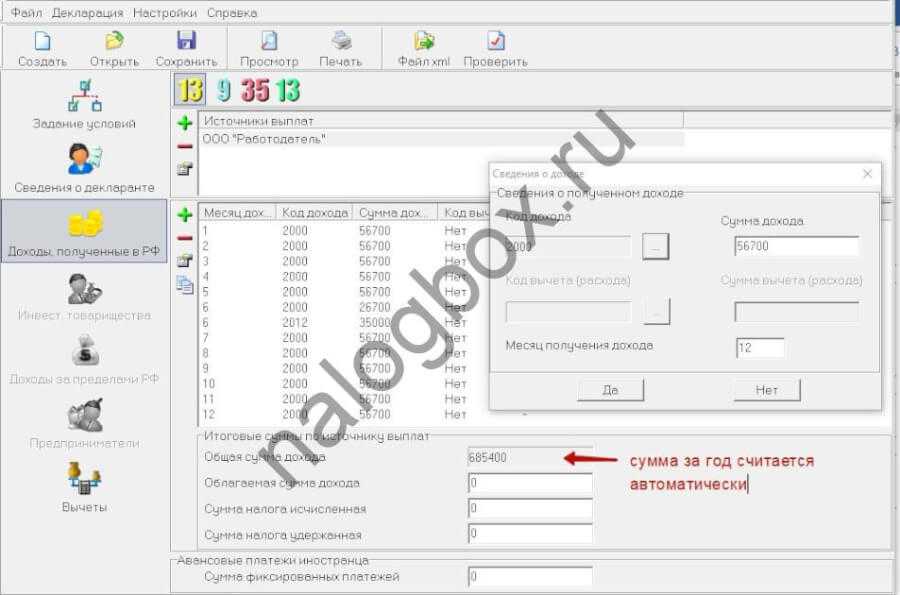

Переходите к окну о доходах.

Ставка остается установленная по умолчанию — 13%. Добавьте источник — нажмите на символ «+».

На этом этапе вам нужна справка 2-НДФЛ. Перепишите из нее реквизиты вашего работодателя.

Если у вас есть несовершеннолетние дети или дети до 24 лет, обучающиеся в вузах по очному режиму, то оставьте флажок в строке о стандартных вычетах. Если нет — уберите флажок.

Теперь добавьте доходы.

Здесь вам поможет опять справка 2-НДФЛ. Перепишите из нее общую сумму доходов.

Код заработной платы — «2000».

Теперь нужно указать общую сумму удержанного налога.

Перепишите ее из справки 2-НДФЛ.

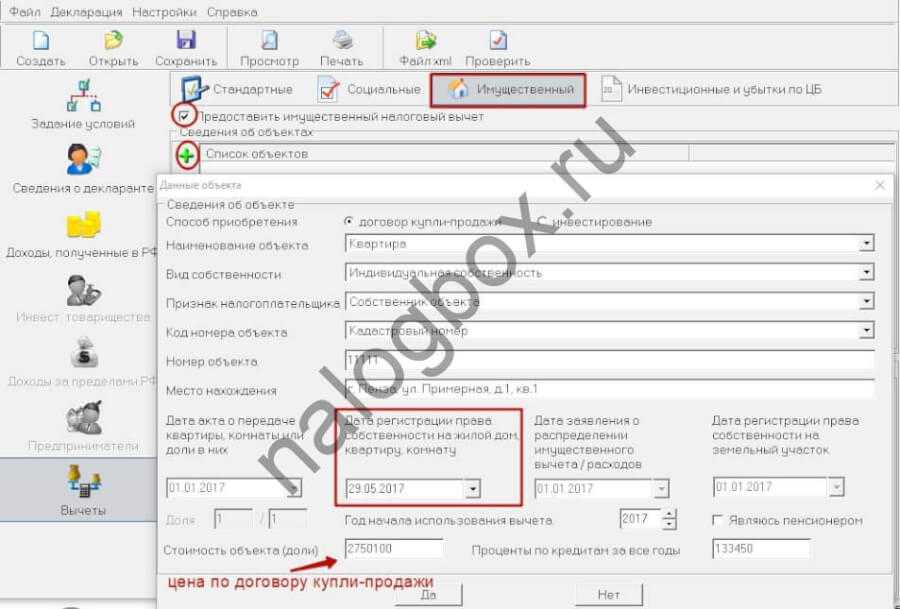

Откройте окно вычетов.

Поставьте флажок напротив строки «Предоставить…».

Добавьте объект.

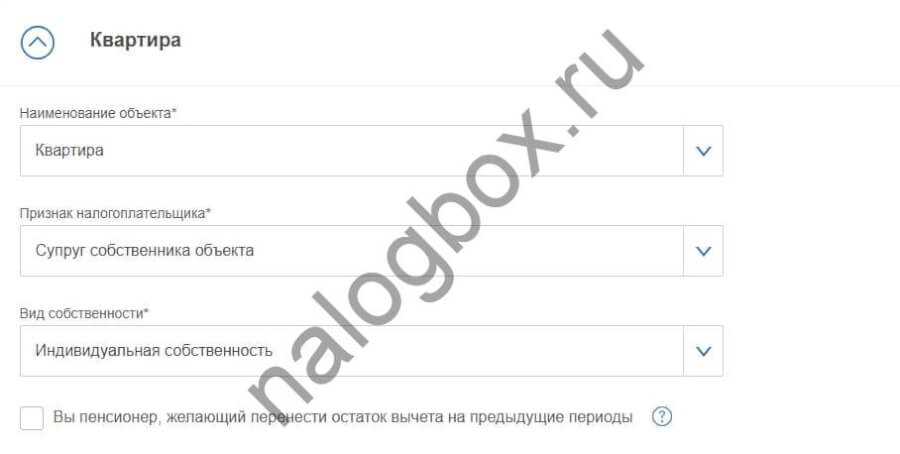

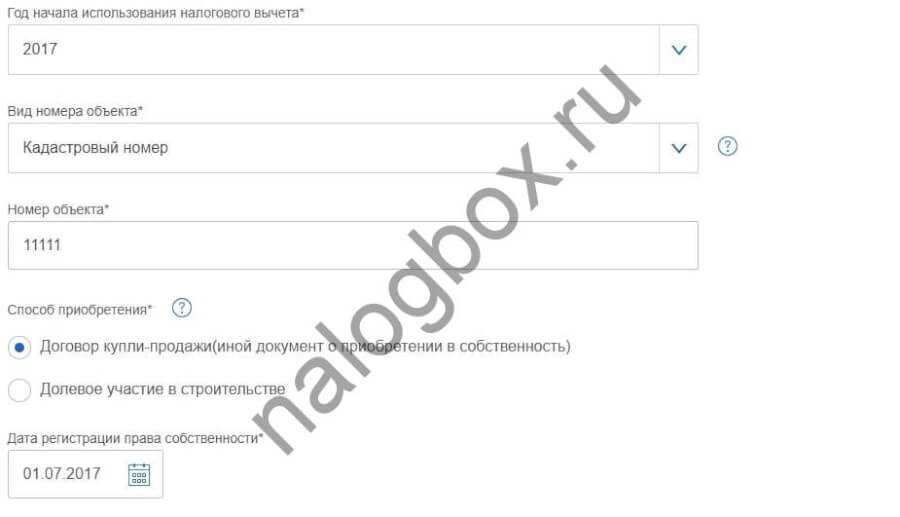

В появившейся форме выберите вид объекта, вид права, вид номера, сам номер квартиры.

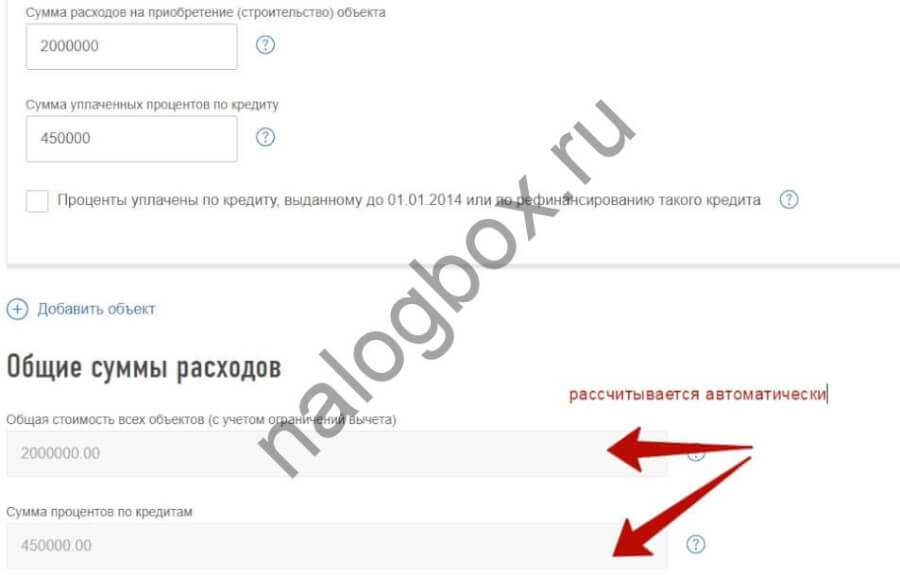

Также укажите дату регистрации прав, стоимость — не больше 2 000 000, и расходы по процентам — не больше 3 000 000.

После этого вам нужно указать использованные части вычета.

Укажите в левой колонке — 2 000 000, т. е. вы использовали весь вычет за расходы на само жилье. А в правой — ничего не пишите.

Порядок заполнения налоговой декларации 3-НДФЛ

Декларацию можно распечатать на принтере. Либо заполнить от руки. С использованием чернил синего или черного цвета. Присутствие различных помарок и исправлений в Декларации не допускается.

Форма декларации за 2023 изменилась

Поэтому ИП на ОСНО, а также граждане, которым либо надо отчитаться перед налоговиками о своих прошлогодних доходах. Либо хочется заявить свое право на налоговый вычет, должны сдать декларацию уже по новой форме.

и порядок заполнения ПРИКАЗ от 15 октября 2021 г. N ЕД-7-11/903@. Вступает в силу с 1 января 2021 г.

Как заполнить

При подаче 3-НДФЛ в налоговую инспекцию в состав декларации нужно обязательно включить (пункт 2.1 Порядка):

- титульный лист;

- Раздел 1;

- Раздел 2.

Приложения и Расчеты к Приложениям включаются в состав декларации только при необходимости. То есть если, например, вы подаете 3-НДФЛ с целью получения имущественного вычета при покупке квартиры, то при условии, что доходы вы получали только от источников в РФ, ваша декларация должна состоять из титульного листа, Раздела 1, Раздела 2, Приложения к Разделу 1, Приложения 1 и Приложения 7.

Как заполнить декларацию 3-НДФЛ по ипотеке

Подойти к подаче документов можно несколькими путями:

-

Воспользоваться помощью специалиста – сотрудника банка или бухгалтера.

Это наиболее рациональные варианты, если у заемщика нет опыта. Такой подход сэкономит время, но может быть невыгоден, если стоимость услуги сравнима с величиной вычета.

-

Заполнить декларацию самостоятельно от руки.

В таком случае к документу будут предъявлены более строгие требования – заявителю можно использовать только черную, фиолетовую или синюю пасту. Существуют следующие правила заполнения:

-

символы проставляются в каждой клетке бланка;

-

используются только заглавные печатные буквы;

-

в пустых клетках ставятся прочерки;

-

денежные суммы округляются согласно математическим правилам до целых рублей;

-

заполненные листы не скрепляются степлером.

Узнать, как заполнить декларацию на ипотеку, а также получить сам бланк можно бесплатно во время личного визита в ФНС. Форма также доступна на сайте Налоговой службы, откуда ее нужно скачать и распечатать

Важно, чтобы штрих-код бланка был не поврежден.

-

Заполнить бланк декларации на компьютере.

Можно воспользоваться программой Excel или Acrobat Reader на выбор. Вторая удобнее, особенно если вы собираетесь скачать бланк с сайта ФНС. Документ заполняется заглавными буквами, шрифтом Courier New, размер – 16-18.

-

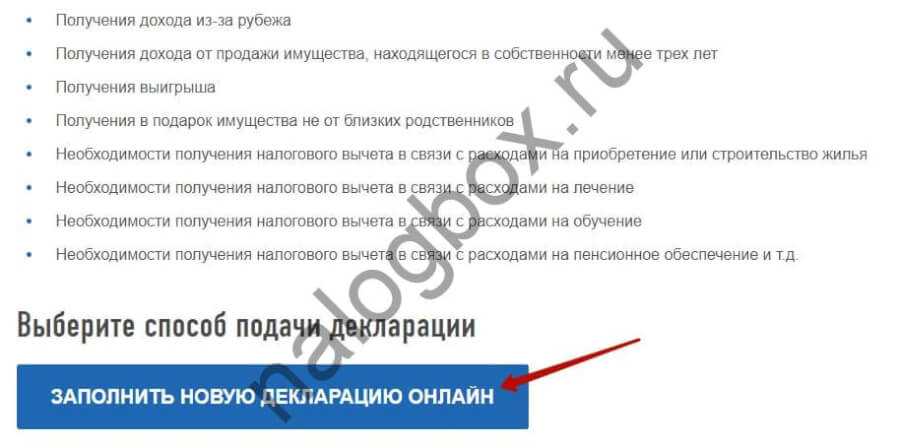

Заполнить декларацию на ипотеку онлайн.

Воспользоваться интернет-программами для заполнения бланка могут даже пользователи, которые занимаются оформлением налогового вычета первый раз. Форму можно заполнить в программе «Декларация» на сайте ФНС и «Налогоплательщик ЮЛ» на сайте ГНИВЦ. Приложения помогают пользователю корректно внести необходимую информацию. Также в Интернете есть и другие программы на сайтах не государственных организаций.

Как оформить инвестиционную декларацию

Итак, чтобы применить инвестиционный вычет, физлицу необходимо представить в ИФНС налоговую декларацию. За исключением случаев, когда по его поручению вычет применяет налоговый агент.

С 2021 года утрачивает силу декларация, применявшаяся с 2018 года. Новый бланк декларации утвержден приказом ФНС России от 28.08.2020 № ЕД-7-11/615@.

В соответствии со ст. 229 НК РФ декларацию за 2020 год необходимо представить не позднее 30 апреля 2021 года.

Нюансы оформления 3-НДФЛ:

- Не допускаются исправления.

- Все стоимостные показатели указываются в рублях и копейках, а сам налог — в рублях с учетом арифметического округления.

- Доходы или расходы в иностранной валюте должны быть отражены в рублях по курсу ЦБ РФ на дату фактического получения данных доходов или расходов.

- Бланк должен содержать сквозную нумерацию заполненных страниц.

Особенности представления декларации 3-НДФЛ:

- Может быть сдана как на бумажном носителе, так и в электронном виде.

- Реализована возможность подачи декларации через личный кабинет на сайте ФНС, а также через МФЦ (если регион предоставляет такую услугу).

- Заполненный бланк необходимо представить в налоговый орган по месту учета (жительства).

Образец заполнения декларации 3-НДФЛ ипотека

Заполняя их, нужно придерживаться ряда правил:

- писать только печатными буквами по 1 символу в клетке;

- не допускать помарок и исправлений;

- после последнего знака в строке ставить прочерк;

- если строка не подлежит заполнению, ставить прочерк в первой клетке;

- нумеровать страницы.

При оформлении документа надо соблюдать инструкцию, утвержденной приказом ФНС от 24.12.2014 г.

Образец декларации можно получить в инспекции. Однако заполнение всех бланков вручную — трудоемкий процесс. Заполнять этот документ рекомендовано, используя специальный программный продукт. Его можно бесплатно скачать с сайта ФНС.

При заполнении 3-НДФЛ нужно соблюдать ряд правил:

- Пользоваться программой за тот год, за который оформляется вычет. При подаче сведений сразу за 3 года необходимо установить 3 версии программы. Оформить все документы в одной нельзя.

- Вносить информацию нужно последовательно в каждую вкладку.

- Указанные в декларации данные должны в точности совпадать с информацией, отраженной в справках, договоре купли-продажи и иных документах.

https://youtube.com/watch?v=LDQUzc8GKNg

- Задание условий.В этой вкладке необходимо указать номер инспекции и код ОКТМО. Также необходимо отметить факт наличия дохода за пределами РФ или от предпринимательской деятельности.

- Заполнение сведений о декларанте.На этом этапе в поля с соответствующими наименованиями вносятся ФИО, паспортные данные, ИНН.

- Указание размера налоговой базы.Переносятся данные из 2-НДФЛ, выданной работодателем. Также выписываются предоставленные им вычеты. Если официальных мест работы несколько, создается соответствующее количество карточек источника дохода.

- Заполнение информации о полагающихся льготах, в т.ч. имущественном вычете.На одноименной вкладке программы указываются цена, за которую был приобретен объект, сумма текущей переплаты и ранее предоставленных льгот. Если при покупке квартиры в ипотеку использовались бюджетные средства, например маткапитал, то эта величина должна быть вычтена из стоимости недвижимости.

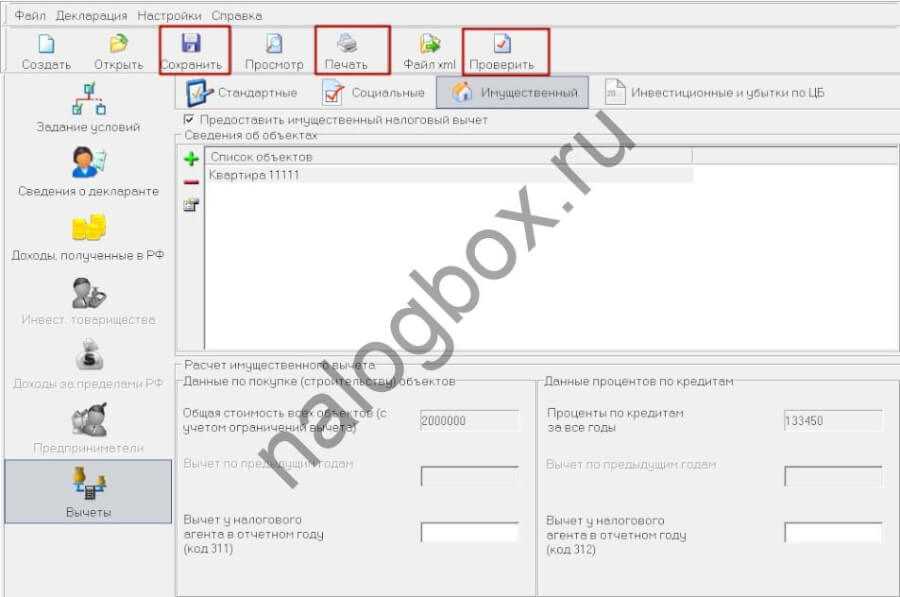

- Автоматическая проверка декларации.Процедура запускается одноименной кнопкой после окончания заполнения.

- Сохранение. Если подавать документ планируется в онлайн-режиме, необходимо использовать предложенный по умолчанию формат.

Подавать декларацию для возврата процентов по ипотеке можно ежегодно до полной выплаты всей суммы вычета. Это связано с тем, что размер НДФЛ, возвращаемый за отчетный период, не может превышать уплаченную в этот срок величину.

Большинство пользователей банковских карт знакомы с понятием кэшбэка. Банки, чтобы побудить клиентов чаще использовать карты при расчетах, возвращают им определенный процент.

Аналогично поступает и государство. Чтобы увеличить объем социально значимых расходов, совершаемых гражданами, оно возвращает им часть потраченных денег. Возврат осуществляется путем предоставления вычета по НДФЛ: суммы затрат из утвержденного государством перечня вычитаются из облагаемой базы по этому налогу.

В перечень затрат, по которым предоставляется льгота, входит и приобретение жилья (имущественный вычет). Если покупка производится с использованием ипотеки, проценты по ней тоже включаются в вычитаемую сумму (п. 4 ст. 220 НК РФ).

Кодекс предусматривает два варианта получения имущественных вычетов: в течение налогового периода при обращении к работодателю и по его окончании — путем подачи декларации. Порядок заполнения и образец 3-НДФЛ по процентам ипотеки рассмотрим в следующих разделах.

Ежегодное заполнение

Декларация составляется отдельно за каждый календарный год. Гражданин, купивший недвижимость в ипотеку, имеет право подавать пакет документов, в т. ч. 3-НДФЛ в любое время. Можно делать это ежегодно или выдержать паузу, чтобы сумма для вычета получилась выше. Главное — не пропустить срок в 3 года. Это максимальное количество прошедших лет, за которые считается компенсация.

Следует иметь в виду, что возврат процентов по ипотеке в налоговой возможен только через год после получения жилищного кредита. Получить компенсацию через работодателя можно и в текущем году. Для этого следует обратиться в налоговую инспекцию за справкой о праве на вычет, декларация при этом не нужна. Затем надо подать заявление в бухгалтерию, и работодатель перестанет удерживать с сотрудника налог. Документы для справки о вычете для руководства проверяют не 3 месяца, как в случае с возвратом через налоговую, а 30 дней.

Кто вправе получить налоговый вычет за проценты по ипотеке

Право получения налогового вычета по ипотеке есть у любого трудоустроенного гражданина РФ, который оплачивает налоги 13 процентов. Для возврата денежных средств должны быть выполнены следующие условия:

Наличие официально подтвержденных доходов. Рассчитывать на вычет за уплату процентов по ипотеке могут официально трудоустроенные граждане, в том числе пенсионеры, которые выплачивают НДФЛ

Важно помнить, что, если в течение 12 следующих подряд месяцев человек находился в России менее 183 календарных дней, он является нерезидентом и, соответственно, получить возврат не удастся. По закону все вычеты применяются только к доходам, которые облагаются налогом по ставке 13% на основании п

1 ст. 224 НК РФ. А действие этого пункта на нерезидентов не распространяется.

С 2021 года вычеты предоставляются только в отношении основной налоговой базы (например, зарплаты), прибыли от продажи имущества (кроме ценных бумаг), доходов в виде стоимости подаренного имущества (кроме ценных бумаг), а также подлежащих налогообложению страховых выплат по договорам страхования и по пенсионному обеспечению, полученных физлицами.

Вы сможете вернуть только ту сумму, которую уплатили в виде налогов за соответствующий налоговый период.

Кредит оформлен на покупку жилья или доли в нем, а не на ремонт или личные нужды. В договоре с банком должно быть отмечено, что заем является целевым. Налоговый вычет на проценты по ипотеке невозможно вернуть за покупку апартаментов, гаража и другой нежилой недвижимости.

Оплата процентных начислений официально подтверждается справкой от банка. По запросу клиента банковская организация выдаёт документ о размере начисленных и уплаченных процентов по кредитному (ипотечному) договору.

Квартира или дом куплены на территории РФ. Не учитывается жилье, приобретенное за счет средств государства (например, по военной ипотеке, с использованием материнского капитала) или у близких родственников (взаимозависимых лиц). Ими считаются родители и дети, в том числе усыновители и усыновленные, супруги, полнородные и неполнородные братья и сестры, опекуны (попечители) и подопечные. Так, имущественный налоговый вычет не применяется к той части суммы, которая выплачена за счет государства (материнского капитала, военной ипотеки). С остальных же расходов вы вправе заявить на получение возврата.

Оформить налоговый вычет по процентам можно только относительно одного объекта недвижимости. То есть добрать возврат уплаченных налогов до максимальной суммы (390 000 руб.) по второму, приобретенному в ипотеку или кредит, нельзя. Иными словами, проценты сгорают. А вот провести повторный расчет по имущественному вычету за приобретение квартиры или дома до предельной суммы 260 000 руб. по второй ипотеке можно.

Итак, возврат налога с суммы уплаченных процентов по ипотечному кредиту не смогут сделать:

-

нетрудоустроенные лица;

-

работники с «черной» заработной платой;

-

пенсионеры;

-

самозанятые граждане;

-

студенты;

-

физические лица, официально находящиеся в декретном отпуске по уходу за ребенком (мать, отец, дедушки, бабушки).

Если они имеют дополнительный доход, например, сдача имущества в аренду (недвижимость, машины, гаражи), оказание услуг и уплачивают налог 13%, то вправе рассчитывать на возврат имущественного вычета.

Самостоятельно получить вычет за проценты по ипотеке при покупке квартиры в новостройке без соответствующих знаний бывает сложно. Нужно правильно рассчитать сумму возврата, собрать документы, подать декларацию по форме 3-НДФЛ, либо заявление в ФНС. Но вы можете доверить все задачи по оформлению налогового вычета юристам компании ПРАВОКАРД — партнеру Росбанк Дом. Эксперты готовы взять на себя полное правовое сопровождение, начиная от проведения анализа документов, расчетов, заполнения деклараций, направление документации в ИФНС до полного перечисления денежных средств на расчетный счет. Большой опыт и знания налогового законодательства позволяет специалистам в кратчайшие сроки выполнять задачи любой сложности.

При рефинансировании кредита заемщик сохраняет право на вычет по процентам по ипотеке

Однако важно, чтобы средства были направлены на перекредитование того же объекта, который прописан по первоначальному кредитному (ипотечному) договору. Иначе ФНС может решить, что это новый кредит, и тогда право на налоговый возврат теряется

Заполнение 3-НДФЛ по процентам ипотеки онлайн

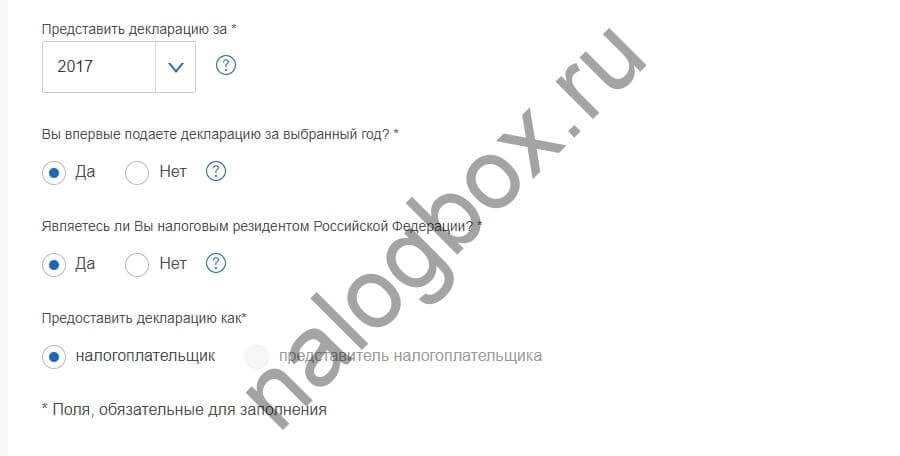

Последовательность действий:

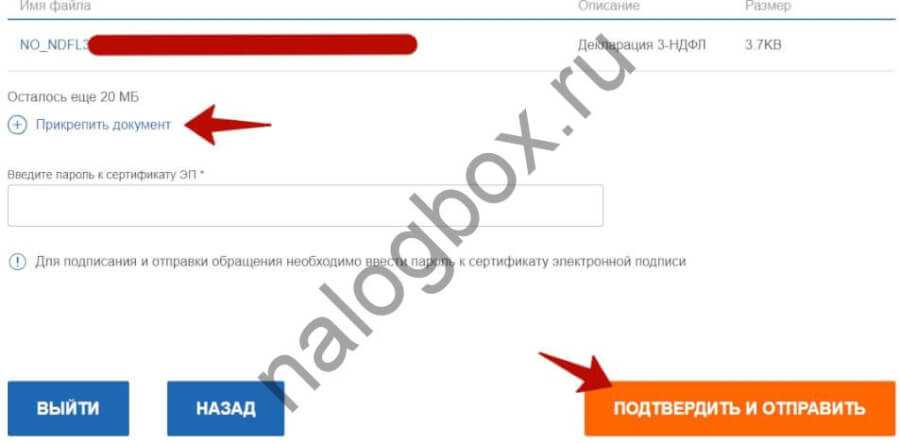

- Со стартовой страницы Личного Кабинета (ЛК) заходим по порядку «Жизненные ситуации» — «Подать декларацию». Если у вас еще нет электронной подписи, получите ее здесь же в ЛК. Без подписи сервис не даст продолжить работу.

- Выбираем способ подачи. Здесь можно вместо онлайн загрузить заранее подготовленный файл из программы.

- Шаг 1 — проверяем данные.

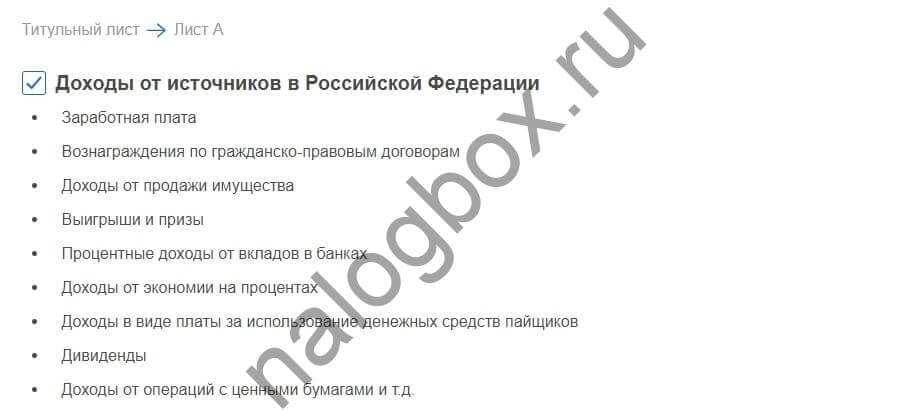

- Шаг 2 — выбираем вид дохода.

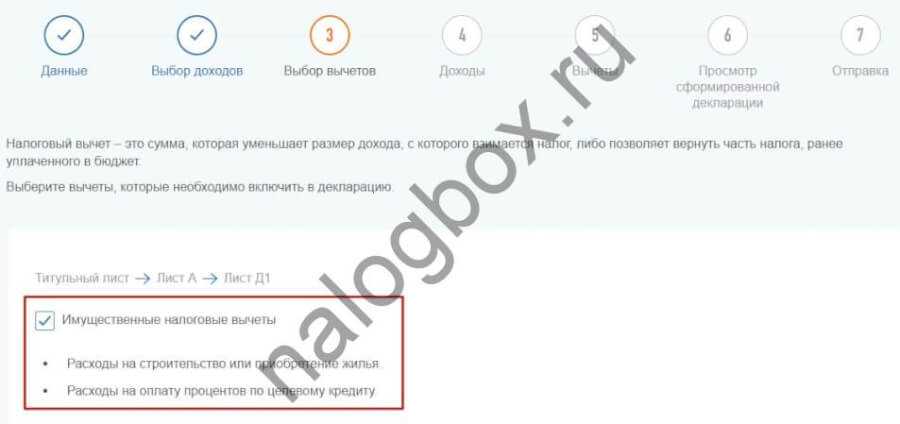

- Шаг 3 — отмечаем нужный вычет

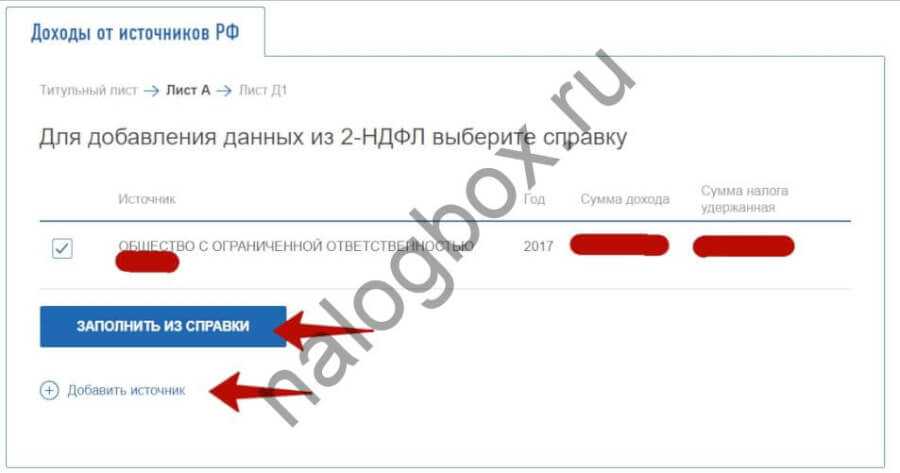

- Шаг 4 — если справка 2-НДФЛ уже есть в системе, выбираем ее как источник данных о доходах (нажимаем «Заполнить из справки»). Если нет — добавляем новый источник.

- Шаг 5 — заполняем данные о купленном объекте (выбираем из имеющегося в системе).

- Здесь же указываем данные о расходах на покупку и на уплаченные проценты. Рассчитать проценты по ипотеке для 3-НДФЛ нужно самостоятельно, общая сумма выходит автоматически.

- Смотрим сформированную к возврату сумму, прикрепляем подтверждающие документы и отправляем отчет.

Как заполнить 3ндфл за 2023 с процентов по ипотеке пример

Далее идут две строчки с 2000000 рублей – то, что Петров уже вернул по квартире. Далее – расчет по возврату НДФЛ по процентам, которые относятся к 2013 году. 240000 рублей – сумма налоговой базы (годовой доход минус налоговые вычеты). Тут не рассматривается никаких дополнительных налоговых вычетов, поэтому сумма дохода пишется здесь полностью.

Пример: В 2023 году Бельский Г.И. оформил ипотеку и заключил договор долевого участия на строительство квартиры, а в 2023 году он получил акт приема-передачи квартиры. В этом случае обратиться в налоговую инспекцию за вычетом Бельский Г.И. может только в 2023 году (несмотря на то, что ипотека выплачивалась с 2023 года). При этом получить вычет он сможет по всем фактически уплаченным процентам (с 2023 года).

После перемен в содержании 3-НДФЛ, проценты по ипотеке гражданин получит, заполнив Приложение 7, а раньше для этого заполняли лист Д1. Кроме этого параграфа, резидент заполняет титульную страницу, первый, второй раздел и первое приложение в бланке КНД 1151020. Порядок оформления влияет на верный расчет возвращаемых процентов. Сначала заполняют титульник, потом первое, седьмое приложение, второй и первый разделы.

- шифр наименования жилища: квартира, комната, дом или другое;

- признак плательщика, который затребовал возврат процентов;

- выбирают разновидность нумерации объекта: кадастровый, условный или инвентарный;

- непосредственно номер жилищ по документации.

Эти же суммы есть в таблице в Excel. Сумма, принятая к зачету в прошлом году, – 240000 рублей. Остаток, перешедший с прошлого года, – 1260000 рублей. К слову, вычет у налогового агента в отчетном году возможен, если получать имущественный вычет у своего работодателя. Здесь остается 0 рублей.

Второе, получить вычет через ИФНС можно только по окончании налогового периода, т.е. полного календарного года, за который налогоплательщиком внесен в бюджет НДФЛ и не более, чем за три года, предшествующих обращению. Так, в 2023 году можно подавать отчеты за 2023-2023 годы.

Туда заносят все данные по квартире: год начала использования вычета – 2013, стоимость объекта – 2000000 рублей (максимальная сумма, с которой можно вернуть себе деньги), проценты по кредитам за все годы. Здесь пишется сумма. Для этого необходимо сложить все проценты, которые были уплачены за 2013 и 2014 годы. Таким образом, получается сумма 625000 рублей. Именно ее пишут в эту ячейку.

Стоит понимать, что ипотека не единственный тип кредитования, позволяющий воспользоваться возвратом процентов по имущественному вычету. Это относится к любому кредитному договору с целевым направлением покупки квартиры, следовательно, ипотека это или потребительский заем – не имеет разницы.

Напомним, что декларацию 3-НДФЛ подают до 30 апреля следующего за отчетным года. Этот срок не распространяется на тех, кто сдает декларацию исключительно для получения налогового вычета. Сдать 3-НДФЛ для возврата ипотечных процентов можно в течение всего года.

Отметим следующий момент: любые проценты по займу, если он был получен для приобретения жилья, могут быть возвращены с использованием налоговой декларации. Иными словами, даже если берется обычный кредит, но деньги имеют строго целевое направление — приобретение жилой недвижимости, проценты по нему могут быть возвращены в качестве налогового вычета.

Налоговый вычет за ипотеку в браке

Если квартиру купили законные супруги, то она считается совместно нажитым имуществом. Соответственно, оформить выплату на себя могут оба. Хитрость в том, что процентный вычет действует только на один объект, поэтому обычно выгоднее оформлять его на одного человека. Поясним на примере.

Супруги купили квартиру стоимостью в 4 000 000 ₽, и оба оформили имущественный вычет исходя из суммы в 2 000 000 ₽ (это максимум). В итоге семейный бюджет получил прибавку в 520 000 ₽ — по 260 000 ₽ на каждого.

Квартира была куплена в ипотеку под 5%, за всё время супруги выплатили 1 482 000 ₽ процентов. Если они оформят налоговый вычет с ипотеки на обоих, то смогут получить только 192 660 ₽. Учитывая, что максимальная сумма — 390 000 ₽, остаток просто «сгорит» и права оформить новый вычет уже не будет. Поэтому выгоднее оформить вычет, например, только на мужа. Если потом супруги решат купить ещё одну квартиру, то жена сможет получить процентный вычет в дополнение к основному.

Оформлять вычет на обоих имеет смысл, только когда переплата высокая — больше 6 000 000 ₽. Тогда оба могут получить максимум — по 390 000 ₽.

Как заполнять 3-НДФЛ для ипотеки в программе «Декларация»

С бумажным бланком всегда есть риск что-то пропустить, указать неверный код или неправильно посчитать общую сумму. Любая ошибка может стать причиной отказа налоговой перечислять деньги.

Чтобы минимизировать такую вероятность и упростить себе задачу, рекомендуем оформить 3-НДФЛ на возврат процентов по ипотеке в специальной программе. Она доступна для скачивания на сайте налоговой в разделе «Программные средства».

Порядок работы:

- Последовательность заполнения вкладок — сверху вниз.

- В изначальном варианте основные условия уже заданы. Остается указать только код инспекции и ОКТМО. Как мы уже говорили, здесь в помощь — электронный сервис на сайте ФНС.

- Переходим на вторую вкладку и заполняем личные данные.

Внимание! Инструкция допускает, что поле с ИНН можно пропустить, если все остальные данные заполнены. На сайте ФНС есть специальный сервис, позволяющий узнать номер своего ИНН.

- Для работы во вкладке «Доходы» понадобится справка 2-НДФЛ. Нажимаем на «+» в Источниках выплат и прописываем сведения о работодателе, выдавшем справку.

- Теперь в основном поле с помощью «+» забиваем данные о полученном доходе, копируя их из справки.

- Итоговые суммы также берем из справки.

- Если источников дохода несколько, повторяем действия, начиная с п.4.

- На заключительной вкладке выбираем «имущественный». В список объектов добавляем купленную недвижимость. Вид собственности и дата регистрации права указаны в выписке из ЕГРН.

- Отчет заполнен. Его можно сохранить, проверить и распечатать.

Внимание! В инструкции мы рассмотрели, как действовать, когда вычет заявляется впервые. Об особенностях заполнения 3-НДФЛ для ипотеки не первого года в программе «Декларация» поговорим чуть ниже.. Теперь рассмотрим некоторые сложности, с которыми вы можете столкнуться при заполнении отдельных полей

Теперь рассмотрим некоторые сложности, с которыми вы можете столкнуться при заполнении отдельных полей.

Как получить налоговый вычет при наличии ипотеки

Согласно статье 220 Налогового Кодекса РФ, гражданин России имеет право получить 13% от выплаченных процентов по ипотеке. Но только при условии, что заёмщик официально трудоустроен и платит подоходный налог.

Интересно, что оформить налоговый вычет можно сразу у нескольких работодателей, если есть такая возможность.

Размер налогового вычета определяется в зависимости от количества уплаченных налогов. Раз в год можно подать справку на возмещение той суммы, которую гражданин истратил на подоходный налог (то есть 13% от зарплаты). Если эта сумма не покрыла размер налогового вычета, полагающегося гражданину, то подавать справку на возмещение он может неоднократно с частотой раз в год. Пороговая сумма на возмещение процентов при оформлении ипотеки составляет 390 тысяч рублей (при условии, что квартира обошлась в 3 млн. рублей и больше). Если меньше – то не более 13% от стоимости.

Если ипотека была взята до 2014 года, то можно получить проценты по ней в полном размере – они будут включены в полном размере.

Что для этого нужно

Для получения потраченных на налоги денег необходимо заполнить и подать в налоговую инспекцию декларацию 3-НДФЛ, а вместе с ней – документы, которые подтверждают право на получение вычета. Все документы прописаны в определенном перечне. При этом дожидаться, пока закончится срок ипотеки, не придется.

Собранные документы и справки необходимо передать в отделение ФНС лично, по почте или через интернет.

В каком случае могут отказать

Бывают ситуации, когда гражданин лишён права получить возврат с процентов по ипотеке. В каком случае это возможно:

- Человек не платит налоги и не устроен на работу официально.

- При погашении ипотеки использовался материнский капитал.

- Полагающиеся ему деньги гражданин уже получал ранее.

- В документах содержатся ошибки или бумаг не хватает.

- Займ выдал иностранный банк, а не отечественный.

- Квартиру продавал родственник, супруг или начальник на работе.

Если вы соответствуете хотя бы одному критерию из этого списка или не донесете необходимые для оформления документы – с вычетом можете попрощаться.

Пакет документов для получения

Чтобы не опростоволоситься с оформлением налогового вычета на проценты по ипотеке, необходимо заодно собрать несколько других документов. Что надо взять с собой, не считая заполненной декларации 3-НДФЛ, о которой мы напишем чуть позднее?

- паспорт или другой документ, способный подтвердить личность гражданина;

- ИНН (свидетельство).

- справка из банка о том, что заёмщик платит проценты;

- справка 2-НДФЛ от работодателя;

- договор об ипотеке;

- подтверждение права собственности на жильё;

- купчая на квартиру или другую недвижимость;

- акт приёма-передачи.

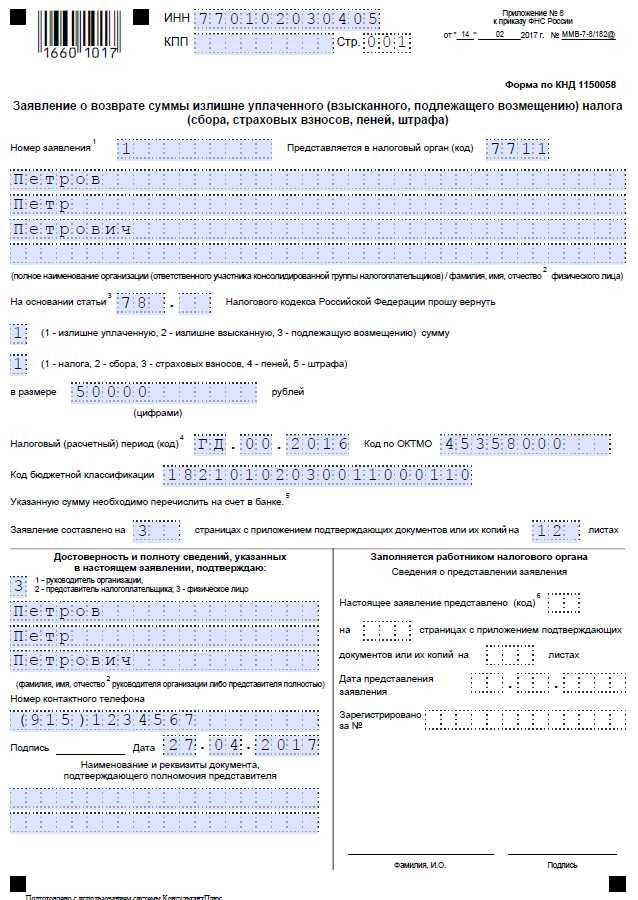

Также необходимо подать заявление на возврат излишне уплаченного налога:

| «Образец заявления на возврат НДФЛ»У нас вы можете скачать образец заявления на возврат НДФЛ |

Все эти документы, оформленные без ошибок, дадут человеку право получать налоговый вычет. Естественно, если по закону он ему положен, а декларация 3-НДФЛ оформлена правильным образом.

Куда и когда надо обратиться

Получить налоговый вычет можно через год после покупки недвижимости в ипотеку

При этом очень важно не пропустить сроки – подать декларацию на вычет можно только до 30 апреля текущего года. Пропустили сроки – остались ещё на 12 месяцев без полагающихся вам денег

Налоговые проценты можно оформить только за последние три года. Хотя оформить декларацию можно в любой момент после получения ипотеки

Так что важно угадать со сроками

С заполненной декларацией и всеми документами нужно отправиться в отделение ФНС. Подавать документы необходимо в местное отделение, находящееся по месту прописки гражданина. Даже если квартира располагается в другом населенном пункте

Важно только фактическое место регистрации человека

Не нашли, что искали?

Частным лицам

Кредиты

Кредит наличными

Кредитный калькулятор

Автокредит

Рефинансирование

Дебетовые карты

Дебетовая карта МИР

Детская карта

Дебетовая карта с бесплатным

обслуживанием

Зарплатные карты

Кредитные карты

Целый год без %

Кредитная карта с доставкой

Кредитные карты без посещения

банка

Кредитные карты CashBack

Ипотека

Ипотека с господдержкой

Семейная ипотека

Ипотека на новостройку

Ипотека на вторичное жильё

Вклады

Альфа-Вклад Максимальный

Альфа-Вклад

Депозиты

Накопительный счёт

Сервисы для накоплений

Инвестиции

Брокерский счёт

ИИС

Готовые инвестиционные решения

Обмен валюты

Приложение Альфа-Инвестиции

Alfa Only

Альфа-Карта Premium

Дебетовая карта Alfa Travel Premium

Карта Аэрофлот Мир Supreme

А-Клуб

Платежи и переводы

Малому бизнесу

Открытие и ведение счёта

Расчётный счёт

Тарифы на РКО

Карты для бизнеса

Регистрация бизнеса онлайн

Кредитование бизнеса

Кредиты для бизнеса

Кредитный калькулятор для бизнеса

Бизнес-Ипотека

Овердрафт

Факторинг для поставщиков

Эквайринг

Торговый эквайринг

Интернет-эквайринг

Приём платежей по СБП

Приложение AlfaPOS

Альфа-Касса

Депозиты

Бивалютный депозит

ВЭД для бизнеса

Банковская гарантия

Спецсчёт для участия в закупках

Клуб клиентов

Крупному бизнесу

Банк для среднего и крупного бизнеса

Открытие и обслуживание счёта

Аккредитивы

Мобильный банк «Альфа-Бизнес Мобайл»

Интернет-банк «Альфа-Бизнес Онлайн»

ВЭД для среднего и крупного бизнеса

Конверсионные операции

Бивалютный депозит

Хеджирование валютных рисков

Валютный контроль

Кредит на развитие бизнеса

Овердрафт

Кредит под контракт

Банковские гарантии

Факторинг для бизнеса

Виды депозитов

Структурные депозиты

Фиксированный остаток

Векселя

Инвестиционный банк