Что выбрать: платежку либо уведомление?

С 01.01.2023 после внедрения ЕНС плательщики должны уведомлять ИФНС об исчисленных суммах (до 25 числа месяца оплаты). Делать это разрешается двумя способами:

- отдельными платежными поручениями на уплату налога / взноса (в этой ситуации уведомлением является само платежное поручение);

- уведомлениями (форма КНД 1110355).

Это требуется для того, чтобы налоговая знала, сколько денег списывать на уплату разных налогов, взносов, сборов.

Если плательщик выбирает платежку, то заполняет отдельную платежку, указывая данные по общим правилам, т. е.:

- статус плательщика: «02»;

- ИНН, КПП;

- название юрлица (ФИО ИП);

- КБК налога (взноса, сбора);

- ОКТМО;

- налоговый период, за который оформляют, сдают платежку;

- название и реквизиты получателя (ИФНС);

- назначение платежа (уведомление об исчисленных суммах налога (взноса) в виде распоряжения на перевод средств для уплаты в бюджет).

https://youtube.com/watch?v=9pRICZddDF4%26pp%3DygVK0JfQsNC00L7Qu9C20LXQvdC90L7RgdGC0Ywg0L_QviDRgdGC0YDQsNGF0L7QstGL0Lwg0LLQt9C90L7RgdCw0Lwg0YHRh9C10YI%253D

Формирование начального сальдо на ЕНС

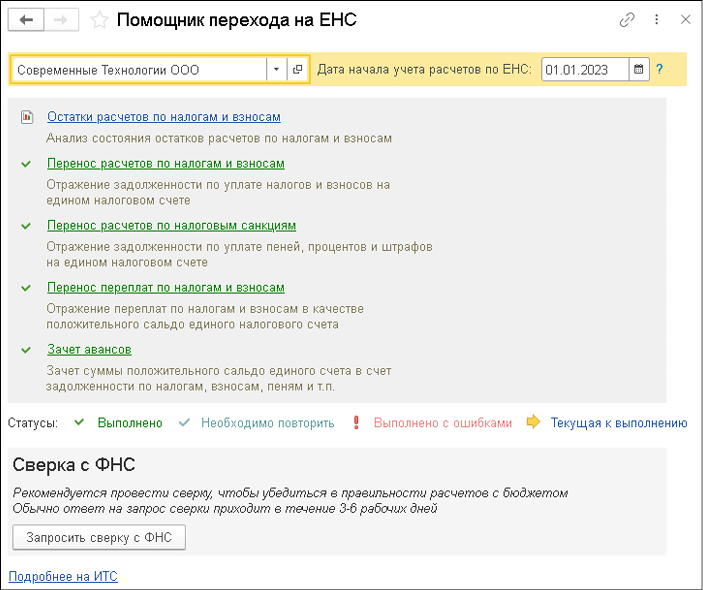

Перед переносом остатков на ЕНС рекомендуется провести сверку состояния расчетов с ФНС. Это можно сделать непосредственно из формы помощника по кнопке Запросить сверку с ФНС (рис. 1). Для этого необходимо подключение к сервису .

Рис. 1. Помощник перехода на ЕНС

Работа Помощника состоит из нескольких этапов:

- Остатки расчетов по налогам и взносам.

- Перенос расчетов по налогам и взносам.

- Перенос расчетов по налоговым санкциям.

- Перенос переплат по налогам и взносам.

- Зачет аванса.

Сальдо на едином налоговом счете должно соответствовать данным ФНС. Поэтому может потребоваться ручная корректировка сумм, заполненных автоматически по данным учетной системы.

В результате выполнения действий, предлагаемых Помощником, остатки задолженности и переплаты по налогам и взносам списываются на счет 68.90. Для корректного ведения аналитического учета расчетов на ЕНС в регистры подсистемы учета ЕНС вводятся записи, где задолженность по налогам отражается в разрезе сроков уплаты, а переплата — в разрезе документов уплаты.

После формирования входящего сальдо на ЕНС расчет и уплату налогов, а также заполнение регламентированной отчетности рекомендуется выполнять с использованием специальных помощников по налогам, которые доступны из списка Задачи организации (раздел Главное). Помощники не только рассчитают и начислят налоги, но и подскажут, когда нужно формировать Уведомление об исчисленных суммах налогов, а когда достаточно выполнить Операцию по ЕНС. При этом платежные поручения на уплату ЕНП будут формироваться с учетом сальдо по счету 68.90 на текущую дату, т.е. сумма платежа автоматически уменьшится на сумму уплаченного авансового платежа.

Рассмотрим на примерах ведение учета на ЕНС с помощью помощников.

Интеграция с личным кабинетом налогоплательщика

В процессе работы с ЕНС бухгалтеру важно понимать, как ФНС на своей стороне учла сумму начисленных налогов, их уплаты и зачета. ФНС планирует предоставить доступ по API (Application Programming Interface, т.е

программный интерфейс приложения) к личному кабинету налогоплательщика.

Фирма «1С» разрабатывает интеграцию с личным кабинетом по этому API. В Личном кабинете пользователь сможет увидеть состояние своего ЕНС глазами налоговой инспекции, причем, не выходя из программы.

Работу с данными ЕНС планируется организовать в едином рабочем месте — личном кабинете ЕНС.

В форме личного кабинета ЕНС выведены четыре панели:

- Кошелек;

- Предстоящие платежи;

- Задолженность;

- Все налоги и взносы.

Из каждой панели можно перейти в соответствующий раздел, который содержит подробную информацию, расшифровывающую основной показатель. Также в разделах доступны определенные действия, соответствующие контексту.

Сумма, выводимая на панели Кошелек, отражает текущий остаток ЕНП. В разделе Кошелек отражается информация, сгруппированная по видам операций по ЕНП (поступление денежных средств, списание в счет налогов, информация о возвратах и др.). Отсюда же можно сформировать заявление на возврат ЕНП. Также можно пополнить кошелек. При этом автоматически сформированное платежное поручение будет заполнено суммой с учетом информации о предстоящих платежах и задолженностях.

В разделе Предстоящие платежи выводится вся информация о том, какие налоги и взносы требуется оплатить в будущем. На панели Предстоящие платежи выделяется сумма, которую требуется оплатить в ближайшую дату платежа. Суммы налогов можно расшифровать, перейдя к соответствующим строкам табличной части. При этом откроется форма карточки счета, где можно подробно проанализировать движения по конкретному налогу.

В разделе Задолженность отражаются сведения о платежах с истекшим сроком уплаты. Эти суммы также можно расшифровать. Здесь же выводится информация о мерах взыскания.

Раздел Все налоги представляет собой карту состояния расчетов по налогам. Налоги группируются по видам и срокам, также отображается их состояние (Оплачено, Задолженность, Предстоящие платежи). Любую сумму также можно расшифровать. Из раздела Все налоги можно сформировать различные заявления, предусмотренные в рамках документооборота по ЕНС. При этом все указанные заявления и уведомления доступны в едином рабочем месте 1С-Отчетность.

Таким будет первый этап планируемой интеграции с данными ЕНС.

Доступ к личному кабинету налогоплательщика будет предоставлен только при подключенном сервисе 1С-Отчетность с открытым направлением ФНС.

От редакции. 14.12.2022 состоялся Единый онлайн-семинар 1С с участием экспертов ФНС России, Минфина России и фирмы «1С», который стал самым массовым профессиональным онлайн-мероприятием года . В 1С:ИТС на странице доступны видеозаписи выступлений:

- (Н. Шалыгина, начальник управления взыскания задолженности ФНС России)

- (К. Вартанян, эксперт 1С)

Как перенести переплату и недоимку на ЕНС

Оформление платежки на уплату старых долгов

Если налогоплательщик желает после 1 января 2023 года произвести платеж в счет погашения недоимки по налогам, сборам, страховым взносам, задолженности по пеням, штрафам, процентам, такой платеж все равно будет учитываться в качестве ЕНП и определяться по принадлежности в соответствии со ст. 45 НК РФ (п. 10 ст. 4 Федерального закона № 263-ФЗ).

Специфические особенности при заполнении соответствующих платежных поручений отсутствуют: включите вы эту сумму в платежку по ЕНП или сформируете отдельное платежное поручение с реквизитами, идентифицирующими конкретный платеж, судьба этих средств не изменится.

Если соответствующие суммы недоимок были предварительно задекларированы, подавать по ним уведомление не требуется.

Особенности счета 69 «Расчеты по социальному страхованию и обеспечению»

Счет 69 обладает развернутым сальдо, которое включает сальдо и по дебету, и по кредиту. При этом кредитовое сальдо должно быть включено по строке бухгалтерского баланса «Задолженность перед государственными внебюджетными фондами», а сальдо по дебету фиксируется в активе баланса по статье «Прочие дебиторы». Оба сальдо находятся в составе краткосрочной дебиторской задолженности.

Отражение начисления страховых взносов в данные фонды происходит по кредиту 69 счета на предназначенных для этого субсчетах (в качестве задолженности перед фондами). По дебету отражены счета учета издержек на выпуск продукции, на которых формируется начисленная оплата труда (счет 20 «Основное производство», счет 25 «Общепроизводственные расходы», счет 26 «Общехозяйственные расходы»). Перечисляя взносы в фонды в срок, происходит уменьшение задолженности перед фондами (по дебету счета 69), при этом происходит и уменьшение денежных средств компании (на кредите сч. 51 «Расчетный счет»).

Определенная доля сумм, которые были начислены в ФСС РФ, может быть использована с целью выплатить сотрудникам пособия по временной нетрудоспособности. Данную хозяйственную операцию отражают по дебету сч. 69, включая субсчет 1 «Расчеты по социальному страхованию» и кредиту сч. 70 «Расчеты с персоналом по оплате труда». Когда предприятия выплатили сотрудникам пособия по временной нетрудоспособности, их задолженность перед ФСС РФ должны быть уменьшена на сумму пособия.

Рассмотрим основной перечень основных бухгалтерских проводок, назначение которых состоит в начислении и перечислении страховых взносов. Для этого следует обратиться к таблице 1.

Государственные контракты в УТ 11.5, КА 2.5.11 с выгрузкой в ЕИС (Госзакупки)

Работаете по контрактной схеме, сталкивались с проблемой, что в контракте жестко указаны наименование, цена, единица измерения товара. И не все готовы создавать новую номенклатуру под каждый контракт или менять наименование и единицу измерения для уже имеющейся. Тем более, бывает так, что контракт — это формальность. Контракт не описывает жесткие условия поставки, нужно соблюсти правильность в предоставлении документов. Данное решение позволит вам оперировать своей номенклатурой при оформлении реализаций по контракту, в то же время выводить на печать документы, соответствующие данным контракта. Реализована выгрузка для сайта госзакупок по 44-ФЗ.

40800 руб.

13

Как составляется оборотно-сальдовая ведомость по счету 69

Чтобы оформить оборотно-сальдовую ведомость по бухсчету 69, перенесите в новый табличный документ итоговое сальдо по результатам предыдущего отчетного периода. Проставьте обороты по дебету и кредиту, которые осуществлялись в течение отчетного периода, и выведите итоговое сальдо.

Оборотно-сальдовая ведомость по счету 69 наглядно продемонстрирует наличие задолженности или переплаты по каждому из фондов соцстраха

Важно проанализировать начальные и конечные показатели оборотки. Если на начало отчетного периода есть сальдо по кредиту, значит, у предприятия имеется задолженность по страховым взносам

Благодаря тому, что информация заносится в ведомость в разрезе субсчетов, наглядно видно, по какому из платежей возник долг. По окончании отчетного периода итоговая информация из оборотки переносится в баланс (пассив).

***

Счет 69 используется в бухучете для отражения информации о начислениях и уплате обязательных страховых взносов в пользу госфондов и ФНС. Для счета обязательно должен вестись аналитический учет, чтобы проще было сориентироваться относительно состояния расчетов по тому или иному виду соцобеспечения или обязательного страхования. Вносите информацию по всем совершенным в течение отчетного периода операциям в оборотно-сальдовую ведомость — итоговое сальдо из нее используйте для заполнения баланса.

https://youtube.com/watch?v=GfitIvaeEZ8%26pp%3DygVK0JfQsNC00L7Qu9C20LXQvdC90L7RgdGC0Ywg0L_QviDRgdGC0YDQsNGF0L7QstGL0Lwg0LLQt9C90L7RgdCw0Lwg0YHRh9C10YI%253D

Проводки по страховым взносам: пример

Рассмотрим, какие бухгалтерские записи по учету страховых взносов делают работодатели.

Пример

Иванову Н. М., работнику мебельного производства, начислена зарплата в сумме 30 000 рублей.

Работодатель исчислил с нее взносы:

- в ПФР по ставке 22% (6 600 рублей);

- в ФСС на временную нетрудоспособность по ставке 2,9% (870 рублей);

- в ФСС на травматизм по ставке 0,9% (270 рублей);

- в ФОМС по ставке 5,1% (1 530 рублей).

Условимся, что с зарплаты Иванова работодатель осуществляет добровольные отчисления в НПФ в максимально разрешенной сумме — 12% от заработной платы (п. 16 ст. 255 НК РФ) — 3 600 рублей.

В бухгалтерских регистрах работодателя будут зафиксированы (в части расчетов по взносам) проводки:

- По начислению платежей во внебюджетные фонды:

- ДТ 20 КТ 69.21 — 6 600;

- ДТ 20 КТ 69.11 — 870;

- ДТ 20 КТ 69.12 — 270;

- ДТ 20 КТ 69.3 — 1 530.

- По перечислению средств в бюджет:

- ДТ 69.21 КТ 51 — 6 600;

- ДТ 69.11 КТ 51 — 870;

- ДТ 69.12 КТ 51 — 270;

- ДТ 69.3 КТ 51 — 1 530.

- По начислению платежа в НПФ: ДТ 20 КТ 69.22 — 3 600.

- По перечислению платежа в НПФ: ДТ 69.22 КТ 51 — 3 600.

Если обязательные пенсионные взносы взносы не уплачены вовремя, то за каждый день просрочки начисляются пени — формирующие, в свою очередь, убытки организации, отражаемые на счете 99.

Так, пеня по пенсионным взносам начисляется проводкой ДТ 99 КТ 69.21. По взносам в ФСС и ФОМС — аналогичным образом: по дебету счета 99, а по кредиту берется соответствующий взносу субсчет.

Общие правила ведения учета на ЕНС

Для обобщения информации о совокупной обязанности и перечисленных денежных средствах путем уплаты ЕНП в Плане счетов программы предназначен счет 68.90 «Единый налоговый счет». Аналитический учет расчетов по ЕНС организован в специальных регистрах накопления:

-

Расчеты по единому налоговому счету;

-

Расчеты по налогам на едином налоговом счете;

-

Расчеты по санкциям на едином налоговом счете.

При этом порядок учета и расчета налогов и взносов, действующий в программах 1С, не изменился. Налоги и взносы продолжают учитываться на соответствующих субсчетах счетов 68 «Расчеты по налогам и сборам» и 69 «Расчеты по социальному страхованию и обеспечению».

Как и прежде, расчет налогов и взносов выполняется автоматически регламентными операциями, входящими в обработку Закрытие месяца. Начислять штрафы, пени и другие налоговые санкции следует с помощью документа Операция.

Для переноса задолженности по начисленным налогам, взносам и санкциям на счет учета ЕНС в программе используются документы:

-

Уведомление об исчисленных суммах налогов — в случаях, когда требуется представлять в ИФНС уведомления об исчисленных суммах налогов;

-

Операция по ЕНС — в случаях, когда уведомления об исчисленных суммах налогов представлять в ИФНС не требуется.

Уведомление об исчисленных суммах налогов утверждено приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@. Уведомление необходимо представлять не позднее 25-го числа соответствующего месяца уплаты налогов и взносов в случаях (п. 9 ст. 58 НК РФ):

-

если законодательством о налогах и сборах предусмотрена уплата налогов (авансовых платежей) сборов и взносов до представления соответствующей налоговой декларации (расчета);

-

если обязанность по представлению налоговой декларации (расчета) в текущем месяце отсутствует.

Сформировать и заполнить документы Уведомление об исчисленных суммах налогов и Операция по ЕНС в «1С:Бухгалтерии 8» редакции 3.0 можно:

-

автоматически — по данным учетной системы с помощью встроенных в программу помощников по расчету и уплате налогов. Методологи и разработчики 1С рекомендуют использовать именно этот вариант;

-

вручную, воспользовавшись соответствующими документами раздела Операции (группа Единый налоговый счет).

Общие правила ведения учета на ЕНС

Для обобщения информации о совокупной обязанности и перечисленных денежных средствах путем уплаты ЕНП в Плане счетов программы предназначен счет 68.90 «Единый налоговый счет». Аналитический учет расчетов по ЕНС организован в специальных регистрах накопления:

-

Расчеты по единому налоговому счету;

-

Расчеты по налогам на едином налоговом счете;

-

Расчеты по санкциям на едином налоговом счете.

При этом порядок учета и расчета налогов и взносов, действующий в программах 1С, не изменился. Налоги и взносы продолжают учитываться на соответствующих субсчетах счетов 68 «Расчеты по налогам и сборам» и 69 «Расчеты по социальному страхованию и обеспечению».

Как и прежде, расчет налогов и взносов выполняется автоматически регламентными операциями, входящими в обработку Закрытие месяца. Начислять штрафы, пени и другие налоговые санкции следует с помощью документа Операция.

Для переноса задолженности по начисленным налогам, взносам и санкциям на счет учета ЕНС в программе используются документы:

-

Уведомление об исчисленных суммах налогов — в случаях, когда требуется представлять в ИФНС уведомления об исчисленных суммах налогов;

-

Операция по ЕНС — в случаях, когда уведомления об исчисленных суммах налогов представлять в ИФНС не требуется.

Уведомление об исчисленных суммах налогов утверждено приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@. Уведомление необходимо представлять не позднее 25-го числа соответствующего месяца уплаты налогов и взносов в случаях (п. 9 ст. 58 НК РФ):

-

если законодательством о налогах и сборах предусмотрена уплата налогов (авансовых платежей) сборов и взносов до представления соответствующей налоговой декларации (расчета);

-

если обязанность по представлению налоговой декларации (расчета) в текущем месяце отсутствует.

Сформировать и заполнить документы Уведомление об исчисленных суммах налогов и Операция по ЕНС в «1С:Бухгалтерии 8» редакции 3.0 можно:

-

автоматически — по данным учетной системы с помощью встроенных в программу помощников по расчету и уплате налогов. Методологи и разработчики 1С рекомендуют использовать именно этот вариант;

-

вручную, воспользовавшись соответствующими документами раздела Операции (группа Единый налоговый счет).

Совокупная обязанность, сформированная по кредиту счета 68.90, погашается при поступлении денежных средств, перечисленных в качестве ЕНП.

Для автоматического распределения и зачета ЕНП в счет уплаты налогов и санкций в обработку Закрытие месяца включена специальная регламентная операция Зачет аванса по единому налоговому счету. При ее проведении формируются только движения по регистрам. В некоторых случаях для переноса взаиморасчетов по налогам и санкциям следует использовать специальные операции по ЕНС.

Чтобы перейти на новый порядок расчетов с бюджетом по ЕНС, в программе необходимо сформировать начальное сальдо на ЕНС.

Расчеты на ЕНС с представлением уведомления

Уведомлять ИФНС об исчисленных суммах налогов требуется, например, при уплате НДФЛ, УСН, налога на имущество, транспортного и земельного налогов. Поскольку расчет по страховым взносам представляется ежеквартально не позднее 25-го числа месяца, следующего за расчетным (отчетным) периодом (п. 7 ст. 431, ст. 423 НК РФ), то уведомлять ИФНС об исчисленных суммах страховых взносов нужно при уплате страховых взносов только за первый и второй месяц каждого квартала.

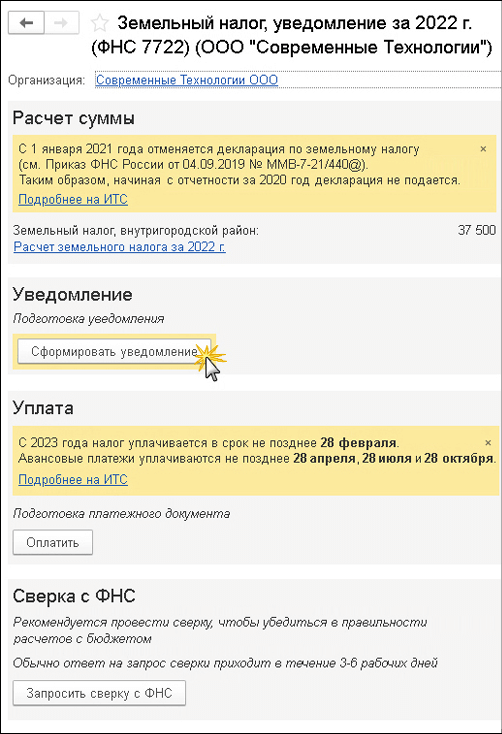

Пример 2

Организация (ОСНО) является плательщиком земельного налога. С учетом уплаченных авансовых платежей сумма земельного налога, подлежащая уплате в бюджет по итогам 2022 года, составляет 37 500 руб.

По окончании 2022 года отчетность по земельному налогу не представляется (Федеральный закон от 15.04.2019 № 63-ФЗ). При этом не позднее 28.02.2023 организация обязана самостоятельно исчислить и уплатить земельный налог по итогам налогового периода (п. 1 ст. 397 НК РФ).

Не позднее 27.02.2023 (25.02.2023 — выходной день) необходимо представить в ИФНС уведомление об исчисленной сумме земельного налога за 2022 год. Задолженность перед бюджетом по земельному налогу по сроку уплаты 28.02.2023 следует перенести на ЕНС.

Документ учетной системы Уведомление об исчисленных суммах налогов позволяет не только сформировать уведомление для ИФНС, но и отразить соответствующие движения в регистре бухгалтерии и в регистрах подсистемы ЕНС. Такой документ можно автоматически сформировать при выполнении задачи по уплате земельного налога.

Задача Земельный налог, уведомление за 2022 г. отражается в списке Задачи организации по сроку исполнения 27.02.2023. По указанной ссылке осуществляется переход в одноименную форму (рис. 4).

Рис. 4. Помощник по земельному налогу

Расчет земельного налога выполняется при выполнении одноименной регламентной операции, входящей в обработку Закрытие месяца за декабрь 2022 года. В форме помощника выводится ссылка на Справку-расчет земельного налога за 2022 год.

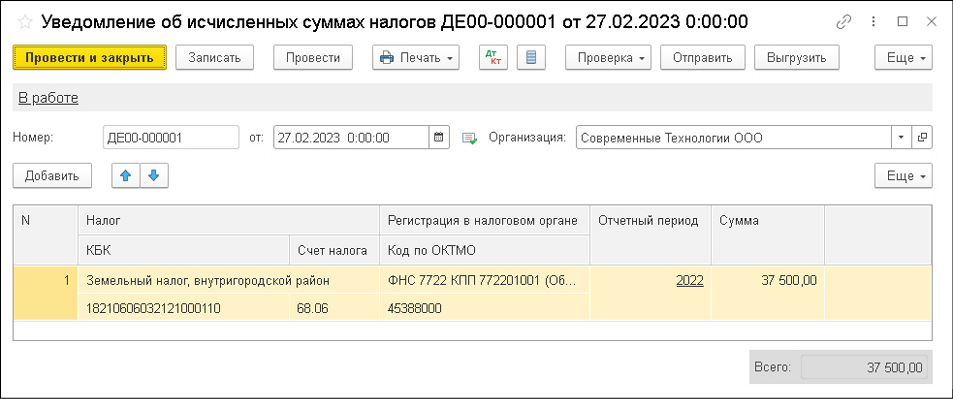

По кнопке Сформировать уведомление создается и автоматически заполняется документ Уведомление об исчисленных суммах налогов (рис. 5).

Рис. 5. Уведомление об исчисленных суммах земельного налога

При проведении документа формируется проводка по переносу задолженности по исчисленному земельному налогу на счет ЕНС:

Дебет 68.06 Кредит 68.90

— на сумму 37 500 руб.

Кроме того, на указанную сумму вводится запись в регистр Расчеты по налогам на едином налоговом счете с видом движения Приход.

Сформированное заявление можно отправить в ИФНС через сервис 1С-Отчетность, а также вывести на печать и выгрузить в файл при необходимости.

В форме Земельный налог, уведомление за 2022 г. появляется ссылка на созданный документ Уведомление об исчисленных суммах налогов.

По кнопке Оплатить можно сразу сформировать платежное поручение на уплату земельного налога. Оплатить земельный налог можно и при выполнении отдельной задачи Земельный налог, уплата налога за 2022 г., которая отражается в списке Задачи организации по сроку исполнения 28.02.2023.

Предположим, что на момент оплаты земельного налога текущее сальдо на ЕНС равно нулю. В этом случае в платежном поручении указывается сумма 37 500 руб.

При проведении документа списания с расчетного счета, отражающего уплату ЕНП, формируется бухгалтерская проводка:

Дебет 68.90 Кредит 51

— на сумму 37 500 руб.

Помимо этого, на указанную сумму вводится запись в регистр накопления Расчеты по единому налоговому счету с видом движения Приход. При проведении регламентной операции Зачет аванса по единому налоговому счету, входящей в обработку Закрытие месяца за февраль 2023 года, вводятся записи в регистры накопления:

-

Расчеты по единому налоговому счету с видом движения Расход — на сумму 37 500 руб.;

-

Расчеты по налогам на едином налоговом счете с видом движения Расход — на сумму 37 500 руб.

1С:ИТС

Подробнее о ЕНП и ЕНС см. в справочнике раздела «Консультации по законодательству». В этом же справочнике см. о . Материалы справочника доступны всем желающим.

Подготовка к настройке ЕНС

Прежде чем приступить к настройке ЕНС (электронного налогового документооборота) в программе 1С Бухгалтерия 8.3, необходимо выполнить несколько важных действий.

1. Убедитесь, что у вас установлена актуальная версия программы 1С Бухгалтерия 8.3. Если у вас устаревшая версия, обновите программу до последней доступной версии.

2. Проверьте наличие зарегистрированной ЭП (электронной подписи) в системе. Для использования ЕНС необходима действующая ЭП. Если у вас нет ЭП, зарегистрируйте ее в соответствии с требованиями ФНС.

3. Подготовьте необходимые документы для настройки ЕНС:

Перечень документов

Документ

Описание

Свидетельство о регистрации

Документ, удостоверяющий регистрацию вашей организации

Приказ о назначении ответственного за ведение налогового учета

Документ, подтверждающий назначение ответственного за ведение налогового учета в вашей организации

Договор об оказании услуг ЕНС

Документ, оформляющий взаимоотношения между вашей организацией и оператором ЕНС

4. Убедитесь, что у вас есть доступ к интернету. Для работы с ЕНС необходимо подключение к сети.

После выполнения указанных действий вы будете готовы приступить к настройке ЕНС в программе 1С Бухгалтерия 8.3.

Учет расчетов по страховым взносам

Страховые взносы — это разновидность расходов, которые включаются в себестоимость продукции (работ, услуг), производимых организацией-работодателем. Начисление взносов, таким образом, показывается по дебету «производственных» счетов: 20, 23, 25, 26, 28, 29 (44 — в торговле) и кредиту счета 69, который выделен планом счетов (утв. Приказом Минфина РФ от 31.10.2000 № 94н) специально для расчетов по взносам:

Дт 20 (23, 25, 26, 28, 29, 44) Кт 69.

При этом в отношении каждого взноса открывается отдельный субсчет на счете 69. Уплата взносов показывается в виде проводки по кредиту счета 69 и дебету 50 или 51 счета (сегодня — практически всегда это счет 51):

Дт 69 Кт 51 (50).

ЕНП — это единый налоговый платеж. Это не новый режим, а новый порядок уплаты налогов с 2023 года для ИП и компаний, кроме самозанятых.

Как было. Раньше вы платили каждый налог отдельно. Например, взносы по УСН, страховые в пенсионный фонд и торговый сбор. Для этого заполняли несколько платежек со своими реквизитами и КБК.

Как стало. Теперь вы делаете это одним платежом, для чего перечисляете деньги на Единый налоговый счет (ЕНС), а оттуда налоговая списывает их на все необходимые взносы в бюджет.

Предприниматели направляют в ФНС уведомление, сколько денег списать со счета на те или иные цели, заполняют одну платежку с одинаковыми реквизитами.

Единый налоговый счет устроен как кошелек или вклад-копилка — у каждого он свой, только для обязательных платежей в бюджет. Деньги с ЕНС можно вернуть, если они числятся как переплата.

Переход на новую систему — автоматический, в обязательном порядке. Никаких заявлений писать не нужно.

В какую налоговую адресовать платеж

Место уплаты налогов, страховых взносов с введением в 2023 г. ЕНП не меняется:

| Налог | Место уплаты (перечисления) | Норма НК РФ |

|---|---|---|

| Налог на прибыль |

в федеральный бюджет – по месту своего нахождения без распределения указанных сумм по обособленным подразделениям; в бюджеты субъектов РФ – по месту нахождения организации, а также по месту нахождения каждого из ее обособленных подразделений |

п. 1, 2 ст. 288 |

| НДФЛ | по месту учета (месту жительства) налогового агента в налоговом органе, а также по месту нахождения каждого его обособленного подразделения (исходя из суммы дохода, подлежащего налогообложению, начисляемого и выплачиваемого работникам этого обособленного подразделения) | п. 7 ст. 226 |

| Страховые взносы | по месту нахождения организации и по месту нахождения обособленных подразделений организации, которым организацией открыты счета в банках и которые начисляют и производят выплаты и иные вознаграждения в пользу физических лиц | п. 11 ст. 431 |

| Транспортный налог | по месту нахождения транспортных средств | п. 1 ст. 363 |

| Налог на имущество организаций |

по объектам, облагаемым по кадастровой стоимости – по месту нахождения объекта недвижимого имущества; по объектам, облагаемым по среднегодовой стоимости – по месту нахождения организации; по месту нахождения каждого из обособленных подразделений, выделенных на отдельный баланс (в отношении имущества, находящегося на отдельном балансе обособленного подразделения); по месту нахождения объектов недвижимого имущества, находящихся вне адресов организации или ее обособленного подразделения, имеющего отдельный баланс |

п. 13 ст. 378.2, п. 3, 6 ст. 383, ст. 384, ст. 385 |

| Земельный налог | по месту нахождения земельных участков | п. 3 ст. 397 |

Шаги настройки ЕНС в программе 1С Бухгалтерия 8.3

Единая налоговая ставка (ЕНС) предоставляет возможность уплаты единого налога для отдельных категорий предпринимателей. В программе 1С Бухгалтерия 8.3 можно настроить работу с ЕНС для отслеживания и учета данного вида налогообложения. Ниже представлены шаги для настройки ЕНС в программе 1С Бухгалтерия 8.3:

- Откройте программу 1С Бухгалтерия 8.3 и выберите нужную базу данных.

- Перейдите в раздел «Налоги и отчетность» в главном меню программы.

- Выберите «Единый налог на вмененный доход» из списка налогов.

- Нажмите кнопку «Настройка налога».

- Укажите период действия налога, а также параметры настраиваемого налога (ставки, лимиты и т.д.).

- Нажмите «Сохранить» для применения настроек налога.

- Для каждого сотрудника, которому применяется ЕНС, необходимо указать соответствующую категорию налогоплательщика.

- При формировании документов учета (например, при создании приходного ордера или расходной накладной) программа автоматически учитывает налоговые ставки и лимиты, указанные при настройке ЕНС.

После выполнения этих шагов программа 1С Бухгалтерия 8.3 будет правильно учитывать и отражать ЕНС в учете предприятия. Проверьте настройки налогов и категории налогоплательщиков для каждого сотрудника, чтобы удостовериться в корректной работе программы.