Примеры бухгалтерских проводок

С этим счетом могут составляться следующие проводки:

| Дебет | Кредит | |

| Проводки по накоплению затрат | ||

| 20 | 02 | Начислена амортизация объектов ОС |

| 20 | 04 | Списание амортизации НМА, если не используется счет 05 |

| 20 | 05 | Начислена амортизация НМА |

| 20 | 10 | Списаны в производство материалы, комплектующие |

| 20 | 11 | Списана стоимость животных |

| 20 | 16 | Списано отклонение в стоимости материалов |

| 20 | 19 | На себестоимость списаны невозмещаемые суммы НДС |

| 20 | 20 | Оборот внутри производства |

| 20 | 21 | Передача в производство полуфабрикатов собственного изготовления |

| 20 | 23 | Списаны на основное производство затраты вспомогательных производств |

| 20 | 25 | В себестоимости учтены общепроизводственные расходы |

| 20 | 26 | В себестоимости учтены общехозяйственные расходы |

| 20 | 28 | На себестоимость списаны потери от брака |

| 20 | 29 | Списаны на основное производство услуги обслуживающих производств |

| 20 | 41 | На собственные нужды использованы товары для перепродажи |

| 20 | 43 | На собственные нужды использована готовая продукция |

| 20 | 60 | Списаны на производство затраты коммунальных услуг |

| 20 | 68 | На себестоимость списаны суммы налогов |

| 20 | 69 | Начисление соцвзносов на основную зарплату |

| 20 | 70 | Начисление зарплаты основным работникам |

| 20 | 71 | На производство списаны суммы подотчетных лиц |

| 20 | 76 | В себестоимость включены услуги прочих поставщиков (к примеру, страхование) |

| 20 | 79 | В себестоимость включены затраты филиалов или обособленных подразделений |

| 20 | 94 | На себестоимость списаны недостачи и потери |

| 20 | 96 | В себестоимости отражено формирование резерва предстоящих расходов |

| 20 | 97 | В себестоимость включены суммы расходов будущих периодов |

| Проводки по списанию затрат | ||

| 10 | 20 | Возврат неиспользованных материалов из производства на склад |

| 11 | 20 | Увеличение числа животных за счет привеса |

| 21 | 20 | Приняты к учету собственные полуфабрикаты |

| 28 | 20 | Отражен брак основного производства |

| 40 | 20 | Оприходование готовой продукции по плановой себестоимости |

| 43 | 20 | Оприходование готовой продукции по фактической себестоимости |

| 90 | 20 | Списана фактическая себестоимость работ |

| 94 | 20 | Отражены недостачи, выявленные в основном производстве |

| 99 | 20 | Списание затрат по причине чрезвычайной ситуации |

АКТИВНЫЕ И ПАССИВНЫЕ СЧЕТА

Все бухгалтерские счета можно разделить на активные и пассивные. Первые из них предназначены для учета активов, вторые для учета пассивов.

Следует научиться определять активный счет или пассивный, это поможет правильно выполнять проводки.

Признаки активных счетов:

- по дебету записывается увеличение актива, по кредиту — уменьшение;

- сальдо всегда дебетовое.

Пример: сч. 10 «Материалы» — поступают материалы в дебет, списываются с кредита. Конечное сальдо по сч.10 показывает, сколько материалов осталось на конец месяца на складе, это число не может быть отрицательным, поэтому всегда будет находиться по дебету.

Другие примеры активных счетов:

- 50 «Касса»;

- 51 «Расчетный счет»;

- 01 «Основные средства»;

- 04 «Нематериальные активы» и др.

Признаки пассивных счетов:

- по дебету записывается уменьшение пассива, по кредиту — увеличение пассива;

- сальдо на конец месяца всегда кредитовое.

Пример: сч.66 «Расчеты по краткосрочным займам» предназначен для учета взятых кредитов сроком менее 1 года. Получение кредита (увеличение пассива) отражается по кредиту, возврат кредита (уменьшение пассива) — по дебету.

Другие примеры пассивных счетов:

- 02 «Амортизация основных средств»;

- 05 «Амортизация нематериальных активов»;

- 42 «Торговая наценка»;

- 67 «Расчеты по долгосрочным кредитам и займам»;

- 70 «Расчеты с персоналом по оплате труда»;

- 77 «Отложенные налоговые обязательства»;

- 80 «Уставный капитал»;

- 98 «Доходы будущих периодов».

— Формирование учетной политики — скачать пример.

АКТИВНО-ПАССИВНЫЕ СЧЕТА

Существует еще одна категория счетов — активно-пассивные, для которых одновременно выполняются признаки и активных счетов, и пассивных. Они могут иметь как дебетовое, так и кредитовое сальдо.

Пример: счет 60 «Расчеты с поставщиками». По кредиту отражается стоимость полученного от поставщика товара, по дебету — оплата этого товара.

Сч. 60 может вести себя как пассивный при получении товара от поставщика, когда по кредиту отражается увеличение пассива (появление кредиторской задолженности перед поставщиком при получении товара), по дебету отражается уменьшение этого пассива (оплата стоимости товара).

Сч. 60 может вести себя как активный при внесении аванса (предоплаты) поставщику. При это по дебету сч.60 записывается сумма перечисленного аванса (увеличение дебиторской задолженности организации), по кредиту — стоимость отгруженного в счет аванса товара (уменьшение дебиторской задолженности).

Сальдо у счета может быть как дебетовым, так и кредитовым. Дебетовое сальдо будет означать, что поставщик должен отгрузить товар нам, кредитовое сальдо — мы должны оплатить поставленный поставщиком товар.

Примеры активно-пассивных счетов:

- 60 «Расчеты с поставщиками»;

- 62 «Расчеты с покупателями»;

- 69 «Расчеты по социальному страхованию и обеспечению»;

- 71 «Расчеты с подотчетными лицами» и др.

Полный перечень активных, пассивных и активно-пассивных счетов смотрите в таблице ниже.

Порядок закрытия счета

Способ, которым производится итоговое закрытие счета 20 необходимо указать в учетной политике. Кроме этого, если это необходимо сделать, в этом же документе проставляется база для распределения.

Всего различают три способа, которым можно закрыть счет 20.

Прямой способ

В течение расчетного периода себестоимость продукции нельзя определить. При этом уже вышедшая из производства продукция должна учитываться по каким-либо условным ценам. После того, как выполнено закрытие месяца, себестоимость по вышедшей продукции корректируется до уровня фактической.

При использовании данного метода нет возможности определить фактическую себестоимость в течение расчетного месяца.

Промежуточный способ

При использовании данного метода в учете используется счет 40 «Выпуск продукции». На нем производится фиксация плановой себестоимости (по кредиту счета) от фактической (по дебету счета). После того, как месяц завершен, сумма отклонений пропорционально списывается на счета 43 и 90.

Прямая продажа выпущенной продукции

При этом варианте созданная продукция не остается на складе, а продается сразу с производства. В этой ситуации все производственные затраты сразу переносятся на себестоимость продаж счет 90. Обычно, таким способом происходит закрытие затрат по услугам.

Перечислены взносы: какие делают проводки

Перечисление страховых взносов производят ежемесячно не позднее 15-го числа месяца, следующего за месяцем начисления (п. 3 ст. 431 НК РФ и п.4 ст. 22 закона «Об обязательном соцстраховании» от 24.07.1998 №125-ФЗ). При перечислении денежных средств на оплату взносов по дебету указывают номер субсчета соответствующего фонда, а по кредиту — счет 51, на котором отражают расчетные счета фирмы. Проводка по уплате взносов (на примере пенсионного фонда) следующая: Дт 69.2 Кт 51. Аналогично делают проводки и для других субсчетов каждого из фондов.

Бухгалтер ООО «Смайлик» перечислила взносы несвоевременно.

Как составить платежку на страховые взносы см. .

В бухучете она отразила следующие проводки:

Дт 69.2 Кт 51 — 29 040 руб.;

Дт 69.3 Кт 51 – 6 732 руб.;

Дт 69.1 Кт 51 – 3 828 руб.;

Дт 69.11 Кт 51 – 264 руб.

Перечисление страховых взносов по каждому из фондов должно проводиться отдельными платежными поручениями

При уплате взносов в фонды нужно обратить особое внимание на сроки их оплаты. За несвоевременное перечисление страховых взносов организациям начисляют пени

Пени рассчитывают за каждый день просрочки оплаты со дня, следующего за сроком оплаты, по день уплаты включительно. Величину процента пени берут из расчета 1/300 ставки рефинансирования ЦБ, а для компаний – 1/300 за первые 30 дней просрочки и 1/150 ставки рефинансирования, начиная с 31 дня.

Также бухгалтер ООО «Смайлик» рассчитала пени с помощью нашего калькулятора и перечислила их в бюджет. В бухучете она отразила следующие проводки:

Дт 99 Кт 69 (по субсчетам) – начислены пени.

Дт 69 (по субсчетам) Кт 51 – пени перечислены в бюджет.

См. также «Бухгалтерские проводки при начислении пени по налогам».

Если страхователь не представит также и расчет по взносам в соответствующий фонд, то дополнительно будет выписан штраф. Он составит 5% за каждый месяц просрочки. Его рассчитывают от суммы начисленных взносов за последние 3 месяца. Максимальный штраф — 30% от этой суммы, минимальный — 1 000 руб.

Проводкой при начислении штрафа или пени будет Дт 91 Кт 69.1. Здесь использован счет 91 «Прочие доходы и расходы». Правда, существует другое мнение, что в этом случае нужно использовать счет 99. Выбор счета зависит от принятого в бухучете порядка учета таких расходов, закрепленного в учетной политике организации.

Разобраться с тем, какой именно счет следует применять для начисления пеней по взносам, вам поможет материал «Основные проводки при уплате пени по страховым взносам».

Начисленные пени и штрафы не уменьшают налогооблагаемую прибыль (п. 2 ст. 270 НК РФ).

О том, какие санкции и штрафы предусмотрены за неуплату взносов, см. материал «Какая ответственность за неуплату страховых взносов?»

Когда бухгалтеру нужно начислить пособие по временной нетрудоспособности из средств фонда социального страхования, используют проводку: Дт 69.1 Кт 70 (для обычного больничного) или Дт 69.1.2 (69.11) Кт 70 (для пособия в связи с производственной травмой).

С 2011 года изменился порядок расчета этого пособия. Первые 3 дня его оплачивает организация, остальные — ФСС. Для расчета используют данные о заработке за 2 года до наступления страхового случая. Сумма пособия за календарный месяц не должна быть меньше исчисленного из МРОТ (12 130 руб. в 2020 году).

Суммы, перечисляемые в ФСС, можно уменьшить на расходы по оплате:

- пособий по временной нетрудоспособности за счет ФСС;

- путевок для лечения трудящихся, занятых во вредных или опасных условиях труда.

Оплачивают путевки этим работникам за счет средств ФСС на основании закона «О бюджете Фонда…» от 02.12.2019 № 384-ФЗ. Организация оплачивает путевки, а затем уменьшает на данную сумму взносы в ФСС. При этом выплаты не должны превышать 20% от суммы взносов за прошедший год.

Счет 69 «расчеты по социальному страхованию и обеспечению» / консультантплюс

- Счет 69 «Расчеты по социальному страхованию и обеспечению» предназначен для обобщения информации о расчетах по социальному страхованию, пенсионному обеспечению и обязательному медицинскому страхованию работников организации.

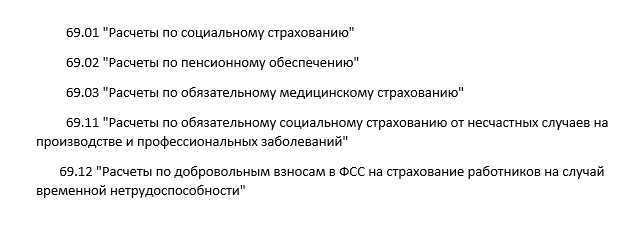

- К счету 69 «Расчеты по социальному страхованию и обеспечению» могут быть открыты субсчета:

- 69-1 «Расчеты по социальному страхованию»,

- 69-2 «Расчеты по пенсионному обеспечению»,

- 69-3 «Расчеты по обязательному медицинскому страхованию».

- На субсчете 69-1 «Расчеты по социальному страхованию» учитываются расчеты по социальному страхованию работников организации.

- На субсчете 69-2 «Расчеты по пенсионному обеспечению» учитываются расчеты по пенсионному обеспечению работников организации.

- На субсчете 69-3 «Расчеты по обязательному медицинскому страхованию» учитываются расчеты по обязательному медицинскому страхованию работников организации.

- При наличии у организации расчетов по другим видам социального страхования и обеспечения к счету 69 «Расчеты по социальному страхованию и обеспечению» могут открываться дополнительные субсчета.

- Счет 69 «Расчеты по социальному страхованию и обеспечению» кредитуется на суммы платежей на социальное страхование и обеспечение работников, а также обязательное медицинское страхование их, подлежащие перечислению в соответствующие фонды. При этом записи производятся в корреспонденции со:

- — счетами, на которых отражено начисление оплаты труда, — в части отчислений, производимых за счет организации;

- — счетом 70 «Расчеты с персоналом по оплате труда» — в части отчислений, производимых за счет работников организации.

- Кроме того, по кредиту счета 69 «Расчеты по социальному страхованию и обеспечению» в корреспонденции со счетом прибылей и убытков или расчетов с работниками по прочим операциям (в части расчетов с виновными лицами) отражается начисленная сумма пеней за несвоевременный взнос платежей, а в корреспонденции со счетом 51 «Расчетные счета» — суммы, полученные в случаях превышения соответствующих расходов над платежами.

- По дебету счета 69 «Расчеты по социальному страхованию и обеспечению» отражаются перечисленные суммы платежей, а также суммы, выплачиваемые за счет платежей на социальное страхование, пенсионное обеспечение, обязательное медицинское страхование.

- СЧЕТ 69 «РАСЧЕТЫ ПО СОЦИАЛЬНОМУ СТРАХОВАНИЮ

- И ОБЕСПЕЧЕНИЮ» КОРРЕСПОНДИРУЕТ СО СЧЕТАМИ:

| N п/п | Содержание операции | Корреспондирующий счет |

| 1 | 2 | 3 |

| По дебету счета | ||

| 1 | Платежи органам социального страхования и социального обеспечения наличными. Выплаты причитающихся сумм по социальному страхованию без начисления задолженности работникам | 50 |

| 2 | Перечисление сумм платежей со счетов в банке | 51, 52, 55 |

| 3 | Начисление пособий и выплат за счет средств социального страхования | 70 |

| 4 | Начисление задолженности работникам по прочим операциям (новогодние подарки детям и т.п.), оплачиваемым за счет соцстраха | 73 |

| По кредиту счета | ||

| 5 | Начисление задолженности по единому социальному налогу с оплаты труда работникам, занятым в сфере вложений во внеоборотные активы (строительство хозяйственным способом, монтаж оборудования, приобретение машин и т. п.) | 08 |

| 6 | Начисление задолженности по единому социальному налогу на суммы оплаты в связи с приобретением материально-производственных запасов и животных на выращивании и откорме | 10, 11, 15, 41 |

| 7 | Начисление задолженности по единому социальному налогу с оплаты труда работников, занятых производством и продажей |

20, 23, 25, 26, 28, 29, 44, 97 |

| 8 | Возврат излишне перечисленных сумм. Возмещение превышения расходов (производимых за счет социального страхования) над начисленными суммами платежей | 51, 52 |

| 9 | Корректировка по излишне начисленным суммам работникам за счет социального страхования | 70 |

| 10 | Начисление задолженности по единому социальному налогу по прочим операциям с работниками (в части расчетов с виновными лицами) | 73 |

| 11 | Начисление задолженности по единому социальному налогу на сумму оплаты в связи с выбытием основных средств | 91 |

| 12 | Начисление задолженности по единому социальному налогу на сумму оплаты, производимой за счет образованных резервов предстоящих платежей | 96 |

| 13 | Начисление сумм пеней и штрафных санкций. Начисление социального налога на суммы оплаты в связи с чрезвычайными обстоятельствами (предотвращение и ликвидация последствий стихийных бедствий, пожаров и т. п.) | 99 |

Открыть полный текст документа

Особенности работы со счетом 69

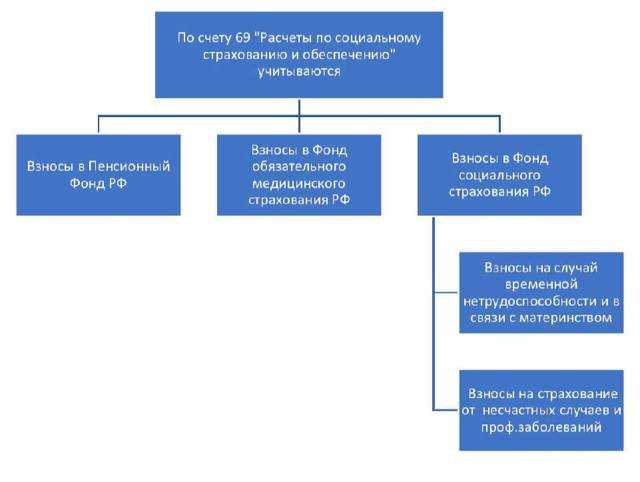

Предназначен 69 счет бухгалтерского учета для отражения информации о расчетах по следующим взносам в:

- ПФР.

- ФФОМС.

- ФСС на случай больничного и в связи с материнством.

- ФСС от НС и ПЗ.

Первые три взноса мы уплачиваем и отчитываемся перед ФНС, четвертый до сих пор курирует ФСС, что не совсем удобно для бухгалтеров, т.к. акты сверки приходится заказывать и отслеживать из двух разных ведомств. И если в отношении МИФНС РФ это не доставляет особых неудобств, то в отношении ФСС РФ это приносит бухгалтерам немало хлопот.

Чтобы свериться по задолженности по взносам (начислениям и уплате), находящимся в ведении МИФНС РФ, нам достаточно через любую электронную систему сдачи отчетности подать соответствующий запрос (например, «Акт сверки расчетов» или «Справка о состоянии расчетов с бюджетом»).

В отношении сверки с ФСС РФ запросить подобную сверку не представляется возможным. Организациям даны рекомендации запрашивать вышеназванные акты через портал Госуслуг, перед этим создав там учетную запись и правильно выбрав необходимые пункты. Или есть другой, еще менее удобный, способ — личный поход в отделение ФСС.

Что, согласитесь, при достаточно высокой загруженности современных бухгалтеров не очень удобно.

Субсчета счета 69

Приказом Минфина от 31.10.2000 № 94н предложены следующие субсчета к счету 69 (к которым, в свою очередь, открывается второй уровень):

Напомню, что по договорам ГПХ взносы в ФСС не начисляются. Следовательно, в проводках счет 69 01 по таким договорам не используется.

Типовые проводки по счету 69

Как нам всем хорошо известно, счета бывают активными, пассивными и активно-пассивными. Давайте разберемся: 69 — какой счет бухгалтерского учета? Движение по нему происходит как по дебету, так и по кредиту. Значит, он является активно-пассивным.

По кредиту

По кредиту 69 отражаются:

- Начисленные взносы с зарплаты в фонды. Данные начисления отражаются в корреспонденции с дебетом счетов начисления самой зарплаты. Т.е. если мы выплачиваем заработную плату работникам основного производства — дебетуется сч. 20, вспомогательного производства — дебет 23, работников торговли — дебет 44.

- Начисленная сумма пеней за несвоевременный взнос платежей. Данные начисления отражаются в корреспонденции с дебетом сч. 99 «Прибыли или убытки» или сч. 73 «Расчеты с персоналом по прочим операциям» (в части расчетов с виновными лицами).

- Возмещение от Фонда социального страхования расходов предприятия по:

- выплаченным пособиям на погребение;

- четырем дополнительным выходным дням для ухода за детьми-инвалидами.

Данные начисления отражаются в корреспонденции со сч. 51 «Расчетные счета».

По дебету

По дебету 69 отражаются:

- Перечисленные суммы платежей в корреспонденции со сч. 51.

- Начисление пособий, выплачиваемых за счет платежей на социальное страхование и обеспечение в корреспонденции со сч. 70 «Расчеты с персоналом по оплате труда». В данном случае мы говорим про:

- пособие на погребение;

- четыре дополнительные выходные дня для ухода за детьми-инвалидами.

До 2021 года учет по счету 69 в части выплат работодателем был более чем непростой.

Работодатель обязан был самостоятельно производить и начисление, и выплаты работникам всех пособий по социальному обеспечению, включая:

- единовременное пособие женщинам при постановке на учёт в ранние сроки беременности;

- единовременное пособие при рождении ребёнка;

- отпуск работнику, пострадавшему на производстве (сверх ежегодного оплачиваемого);

- пособие по беременности и родам;

- больничный при заболевании или травме, начиная с 4-го дня нетрудоспособности;

- ежемесячное пособие по уходу за ребёнком;

- больничный в связи с несчастным случаем на производстве и (или) профзаболеванием.

Затем, после предоставления заявления, всех необходимых подтверждающих документов и расчетов, ФСС РФ возмещал организации эти расходы.

С января 2021 года уже все регионы перешли на проект «Прямые выплаты», который стартовал больше 9 лет назад, в 2012 году. На момент написания этой статьи застрахованные лица (работники) почти все пособия получают через ФСС РФ напрямую.

Компенсация страховых выплат

Сумма, перечисляемая в ФСС РФ, может быть уменьшена, если работодатель оплачивал расходы по социальному страхованию работников за счет предприятия. Сюда входят пособия:

- по больничным листам;

- декретные выплаты;

- единовременная выплата при рождении ребенка;

- по уходу за ребенком до 1 г. 6 мес.;

- при усыновлении;

- по уходу за ребенком-инвалидом;

- соц. выплата на погребение.

Кроме того, законодательством установлено приобретение путевок для санаторно-профилактического лечения за счет ФСС (фонд восстанавливает компании затраты). Стоит учитывать, что в перечень входят далеко не все категории граждан.

Изменения операций по счету 69 в 2016 году

Бухгалтерский счет 69 отражает множество хозяйственных операций, и любое законодательное изменение в правилах начисления выплат должно учитываться аудитором. С этого года в силу вступили следующие требования:

- сумма, выплачиваемая работнику при увольнении, не облагается ЕСН только в том случае, если она не превышает трехкратный размер среднемесячного дохода;

- отменен вычет соц. выплат с командировочных расходов;

- обязательными стали перечисления в ПФ с дохода иностранных рабочих.

При несоблюдении правил к работодателю применяются меры административной ответственности.

Методы списания себестоимости запасов

Для учета списания сырья и материалов в производство предприятие вправе самостоятельно выбрать один из методов, предлагаемых ПБУ 5/01, а также Методическими указаниями Минфина от 28.12.2001 № 119н. Разрешены к применению методы списания:

- · по себестоимости единицы запасов;

- · по методу ФИФО;

- · по средней себестоимости

Об исключении ЛИФО из применения в налоговом учете см. в статье «С 01.01.2015 в налоговом учете больше не будет метода ЛИФО».

Предлагаем ознакомиться Государственная пошлина за апелляционную жалобу

Списание по себестоимости единицы обычно используется там, где специфика запасов предусматривает особый штучный порядок оценки, например, для драгметаллов и камней в ювелирном производстве. Возможно также применение на предприятиях с небольшой фиксированной номенклатурой запасов. Однако в связи с довольно большой трудоемкостью для учета, без необходимости метод применяется редко.

Название ФИФО — это аббревиатура от английского first in — first out (первый пришел — первый ушел). Первыми списываются в производство более ранние партии поступивших запасов.

ССт = Общая себестоимость вида (группы) запасов

Количество запасов по виду (в группе)

Еще о методах оценки запасов читайте в материале «Методы оценки материально-производственных запасов».

Отражение регистрации возмещения расходов ФСС в программе 1С: Зарплата и управление персоналом, ред. 3.1

Шаг 1. Перейдите в раздел «Налоги и взносы». И нажмите кнопку «Получение возмещений пособий от ФСС»

Шаг 2. Нажмите кнопку «Создать».

Шаг 3. В документе «Получение возмещения пособий от ФСС» укажите:

- дату получения возмещения, согласно дате в банковской выписке;

- вид страхования – «ФСС, страхование от временной нетрудоспособности»;

- сумму возмещения.

Шаг 4. Проведите документ – нажмите на кнопку «Провести и закрыть».

Шаг 5. Нажмите кнопку «Ещё» в журнале документов, и в открывшейся вкладке нажмите на строфу «Движения документа».

В документе задействован регистр накопления «Расчёты с фондами по страховым взносам».

План счетов: структура и субсчета

Счет 69 корреспондирует со следующими по дебету:

- 50 – кассовые операции;

- 51 – действия по расчетным счетам компании;

- 52 – проходят операции в валютном выражении;

- 54 – расчетный счет специального назначения в банке;

- 70 – отображение выплаты рабочим заработной платы.

По кредиту:

- 08 – средства, поступившие в качестве вклада во внеоборотные активы;

- 20 – отображаются действия, связанные с основным фондом;

- 23 – операции по производству дополнительного характера;

- 25 – расходы, затраченные в общем на производство;

- 26 – затраты общехозяйственного типа;

- 28 – размер суммы бракованного товара и продукции;

- 29 – затраты на обслуживание производственной сферы и хозяйства в целом;

- 44 – отображение объема затраченных средств на реализацию товара;

- 69 – взносы в ВНФ на социальное страхование;

- 76 – погашение дебиторской и кредиторской задолженности;

- 79 – выявление затрат во внутрихозяйственной сфере;

- 84 – отображение прибыли непосредственного характера либо несписанный или непокрытый убыток;

- 91 – затраты и доход, отображенные в бухгалтерском отчете;

- 96 – объем средств, находящихся в резерве на покрытие убытков предстоящих периодов;

- 97 – затраты будущих периодов;

- 99 – размер полученной прибыли и понесенных убытков.

Виды субсчетов:

- 69.01 – по соцстрахованию;

- 69.02.1 – на страховую долю трудовой пенсии;

- 69.02.02 – в накопительную часть пенсии;

- 69.02.3 – в счет доплаты к пенсионным выплатам членам летных групп;

- 69.02.4 – для работников угольной промышленности;

- 69.02.5 – сотрудникам на вредном для здоровья производстве;

- 69.02.6 – трудящимся на работе с тяжелыми условиями;

- 69.02.7 – по обязательному виду пенсионного страхования;

- 69.03.01 – в ФОМС;

- 69.03.2 – ОМС территориального значения;

- 69.04 – сумма начисленного ЕСН в бюджет Федерального уровня;

- 69.05.1 – средства в ВНФ с р/с работодателя;

- 69.05.2 – из суммы заработанной платы сотрудника;

- 69.06.1 – перечисляемые в ПФР на страховую часть;

- 69.06.2 – накопительная часть средств страхования в ПФР;

- 69.06.3 – в ФОМС;

- 69.06.4 – в ФСС;

- 69.06.5 – страхование обязательного типа для предпринимателя;

- 69.11 – расчет по ОСС на случай получения травм, несчастных случаев и появления заболеваний, связанных с профессиональной деятельностью;

- 69.12 – осуществление добровольного страхования на случай больничного работника;

- 69.13.1 – внесение средств в ФСС организациям-плательщикам ЕНВД;

- 69.13.2 – расчеты с предприятиями на УСН.