Расчеты на ЕНС без представления уведомления

Если налоги и взносы уплачиваются после представления декларации (расчета), то направлять в ИФНС уведомление по таким налогам и взносам не требуется. Данное правило относится, например, к НДС, налогу на прибыль организаций (в т. ч. авансовым платежам), а также к страховым взносам, уплаченным в третьем месяце квартала.

Пример 1

Организация (ОСНО, плательщик НДС) сформировала декларацию по НДС за IV квартал 2022 года. Сумма НДС, подлежащая уплате в бюджет, составила 170 407 руб. Декларация по НДС представлена в установленный законодательством срок, т. е. не позднее 25.01.2023 (п. 5 ст. 174 НК РФ).

Не позднее 30.01.2023 (28.01.2023 приходится на выходной день) необходимо уплатить одну треть от суммы исчисленного по данным декларации НДС (п. 1 ст. 174, п. 7 ст. 6.1 НК РФ). Для корректного ведения учета задолженность перед бюджетом по НДС по сроку уплаты 30.01.2023 необходимо перенести на ЕНС. Для этого используется документ Операция по ЕНС с видом Налоги (начисление). Такой документ можно сформировать автоматически при выполнении задачи по уплате НДС.

Задача НДС, уплата 1/3 от суммы за 4 квартал 2022 г. отражается в списке Задачи организации по сроку исполнения 30.01.2023.

По указанной ссылке осуществляется переход в форму Отчетность по НДС, уплата 1/3 от суммы за 4 квартал 2022 г. (рис. 2).

Рис. 2. Помощник «Отчетность по НДС»

Если Операция по ЕНС не была выполнена ранее (например, при составлении декларации по НДС), то в форме Помощника доступна кнопка Сформировать операцию по ЕНС. По указанной команде создается, автоматически заполняется и проводится документ Операция по ЕНС с видом Налоги (начисление), рис. 3.

Рис. 3. Перенос задолженности по НДС на ЕНС

В поле Отражение в учете по умолчанию установлено значение Бухгалтерский, налоговый учет и ЕНС.

Результатом проведения документа являются проводки по переносу задолженности по НДС на счет ЕНС:

Дебет 68.02 Кредит 68.90

— на сумму одной трети НДС, исчисленного за IV квартал 2022 года (56 802 руб.).

Также на указанную сумму вводится запись в регистр Расчеты по налогам на едином налоговом счете с видом движения Приход.

В форме Помощника отчетности по НДС появляется ссылка на созданный документ Операция по единому налоговому счету.

По кнопке Оплатить автоматически формируется платежное поручение на уплату ЕНП. Предположим, что на момент оплаты НДС текущее сальдо на ЕНС равно нулю.

В этом случае в платежном поручении указывается сумма 56 802 руб.

При проведении документа списания с расчетного счета, отражающего уплату ЕНП, формируется бухгалтерская проводка:

Дебет 68.90 Кредит 51

— на сумму 56 802 руб.

Помимо этого, на указанную сумму вводится запись в регистр накопления Расчеты по единому налоговому счету с видом движения Приход.

Статус платежного поручения принимает значение Оплачено. Такой же статус устанавливается и для задачи НДС, уплата 1/3 от суммы за 4 квартал 2022 г. по сроку исполнения 30.01.2023.

При проведении регламентной операции Зачет аванса по единому налоговому счету, входящей в обработку Закрытие месяца за январь 2023 года, вводятся записи в регистры накопления:

-

Расчеты по единому налоговому счету с видом движения Расход — на сумму 56 802 руб.;

-

Расчеты по налогам на едином налоговом счете с видом движения Расход — на сумму 56 802 руб.

Аналогичным образом отражаются операции на ЕНС в феврале и марте 2023 года при оплате одной трети НДС, исчисленного за IV квартал 2022 года.

Государственные контракты в УТ 11.5, КА 2.5.11 с выгрузкой в ЕИС (Госзакупки)

Работаете по контрактной схеме, сталкивались с проблемой, что в контракте жестко указаны наименование, цена, единица измерения товара. И не все готовы создавать новую номенклатуру под каждый контракт или менять наименование и единицу измерения для уже имеющейся. Тем более, бывает так, что контракт — это формальность. Контракт не описывает жесткие условия поставки, нужно соблюсти правильность в предоставлении документов. Данное решение позволит вам оперировать своей номенклатурой при оформлении реализаций по контракту, в то же время выводить на печать документы, соответствующие данным контракта. Реализована выгрузка для сайта госзакупок по 44-ФЗ.

40800 руб.

13

Расчеты на ЕНС с представлением уведомления

Уведомлять ИФНС об исчисленных суммах налогов требуется, например, при уплате НДФЛ, УСН, налога на имущество, транспортного и земельного налогов. Поскольку расчет по страховым взносам представляется ежеквартально не позднее 25-го числа месяца, следующего за расчетным (отчетным) периодом (п. 7 ст. 431, ст. 423 НК РФ), то уведомлять ИФНС об исчисленных суммах страховых взносов нужно при уплате страховых взносов только за первый и второй месяц каждого квартала.

Пример 2

Организация (ОСНО) является плательщиком земельного налога. С учетом уплаченных авансовых платежей сумма земельного налога, подлежащая уплате в бюджет по итогам 2022 года, составляет 37 500 руб.

По окончании 2022 года отчетность по земельному налогу не представляется (Федеральный закон от 15.04.2019 № 63-ФЗ). При этом не позднее 28.02.2023 организация обязана самостоятельно исчислить и уплатить земельный налог по итогам налогового периода (п. 1 ст. 397 НК РФ).

Не позднее 27.02.2023 (25.02.2023 — выходной день) необходимо представить в ИФНС уведомление об исчисленной сумме земельного налога за 2022 год. Задолженность перед бюджетом по земельному налогу по сроку уплаты 28.02.2023 следует перенести на ЕНС.

Документ учетной системы Уведомление об исчисленных суммах налогов позволяет не только сформировать уведомление для ИФНС, но и отразить соответствующие движения в регистре бухгалтерии и в регистрах подсистемы ЕНС. Такой документ можно автоматически сформировать при выполнении задачи по уплате земельного налога.

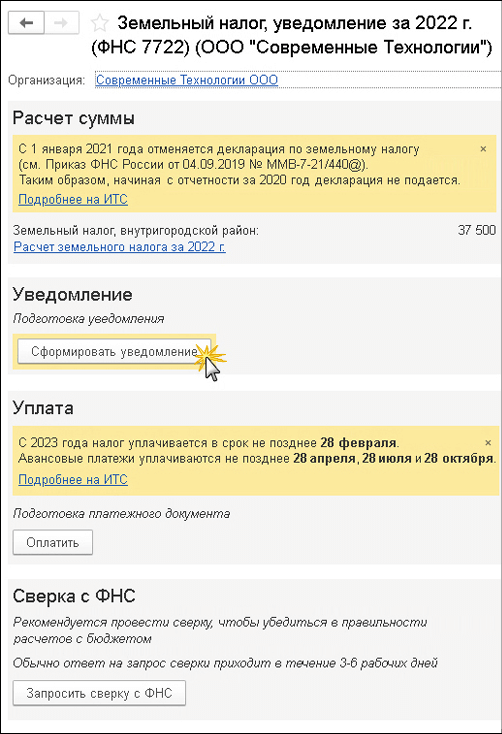

Задача Земельный налог, уведомление за 2022 г. отражается в списке Задачи организации по сроку исполнения 27.02.2023. По указанной ссылке осуществляется переход в одноименную форму (рис. 4).

Рис. 4. Помощник по земельному налогу

Расчет земельного налога выполняется при выполнении одноименной регламентной операции, входящей в обработку Закрытие месяца за декабрь 2022 года. В форме помощника выводится ссылка на Справку-расчет земельного налога за 2022 год.

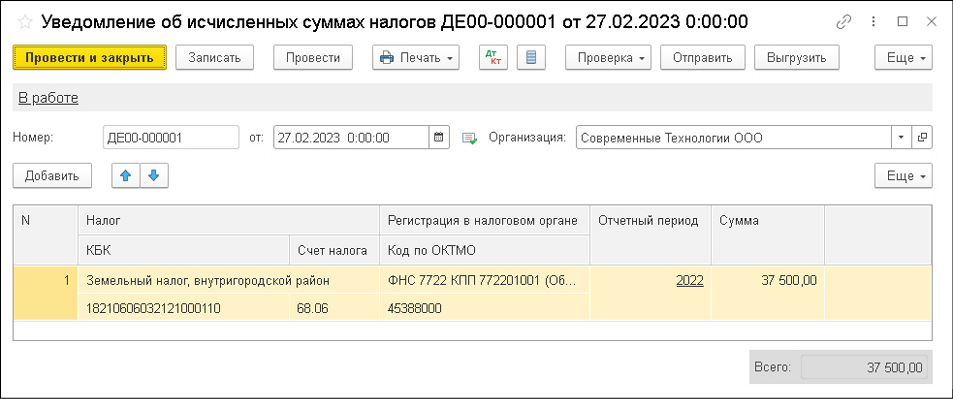

По кнопке Сформировать уведомление создается и автоматически заполняется документ Уведомление об исчисленных суммах налогов (рис. 5).

Рис. 5. Уведомление об исчисленных суммах земельного налога

При проведении документа формируется проводка по переносу задолженности по исчисленному земельному налогу на счет ЕНС:

Дебет 68.06 Кредит 68.90

— на сумму 37 500 руб.

Кроме того, на указанную сумму вводится запись в регистр Расчеты по налогам на едином налоговом счете с видом движения Приход.

Сформированное заявление можно отправить в ИФНС через сервис 1С-Отчетность, а также вывести на печать и выгрузить в файл при необходимости.

В форме Земельный налог, уведомление за 2022 г. появляется ссылка на созданный документ Уведомление об исчисленных суммах налогов.

По кнопке Оплатить можно сразу сформировать платежное поручение на уплату земельного налога. Оплатить земельный налог можно и при выполнении отдельной задачи Земельный налог, уплата налога за 2022 г., которая отражается в списке Задачи организации по сроку исполнения 28.02.2023.

Предположим, что на момент оплаты земельного налога текущее сальдо на ЕНС равно нулю. В этом случае в платежном поручении указывается сумма 37 500 руб.

При проведении документа списания с расчетного счета, отражающего уплату ЕНП, формируется бухгалтерская проводка:

Дебет 68.90 Кредит 51

— на сумму 37 500 руб.

Помимо этого, на указанную сумму вводится запись в регистр накопления Расчеты по единому налоговому счету с видом движения Приход. При проведении регламентной операции Зачет аванса по единому налоговому счету, входящей в обработку Закрытие месяца за февраль 2023 года, вводятся записи в регистры накопления:

-

Расчеты по единому налоговому счету с видом движения Расход — на сумму 37 500 руб.;

-

Расчеты по налогам на едином налоговом счете с видом движения Расход — на сумму 37 500 руб.

1С:ИТС

Подробнее о ЕНП и ЕНС см. в справочнике раздела «Консультации по законодательству». В этом же справочнике см. о . Материалы справочника доступны всем желающим.

«1С:Бухгалтерия 8» (ред. 3.0): как настроить перечень прямых расходов для целей налогообложения прибыли (+ видео)?

Общие правила ведения учета на ЕНС

Для обобщения информации о совокупной обязанности и перечисленных денежных средствах путем уплаты ЕНП в Плане счетов программы предназначен счет 68.90 «Единый налоговый счет». Аналитический учет расчетов по ЕНС организован в специальных регистрах накопления:

-

Расчеты по единому налоговому счету;

-

Расчеты по налогам на едином налоговом счете;

-

Расчеты по санкциям на едином налоговом счете.

При этом порядок учета и расчета налогов и взносов, действующий в программах 1С, не изменился. Налоги и взносы продолжают учитываться на соответствующих субсчетах счетов 68 «Расчеты по налогам и сборам» и 69 «Расчеты по социальному страхованию и обеспечению».

Как и прежде, расчет налогов и взносов выполняется автоматически регламентными операциями, входящими в обработку Закрытие месяца. Начислять штрафы, пени и другие налоговые санкции следует с помощью документа Операция.

Для переноса задолженности по начисленным налогам, взносам и санкциям на счет учета ЕНС в программе используются документы:

-

Уведомление об исчисленных суммах налогов — в случаях, когда требуется представлять в ИФНС уведомления об исчисленных суммах налогов;

-

Операция по ЕНС — в случаях, когда уведомления об исчисленных суммах налогов представлять в ИФНС не требуется.

Уведомление об исчисленных суммах налогов утверждено приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@. Уведомление необходимо представлять не позднее 25-го числа соответствующего месяца уплаты налогов и взносов в случаях (п. 9 ст. 58 НК РФ):

-

если законодательством о налогах и сборах предусмотрена уплата налогов (авансовых платежей) сборов и взносов до представления соответствующей налоговой декларации (расчета);

-

если обязанность по представлению налоговой декларации (расчета) в текущем месяце отсутствует.

Сформировать и заполнить документы Уведомление об исчисленных суммах налогов и Операция по ЕНС в «1С:Бухгалтерии 8» редакции 3.0 можно:

-

автоматически — по данным учетной системы с помощью встроенных в программу помощников по расчету и уплате налогов. Методологи и разработчики 1С рекомендуют использовать именно этот вариант;

-

вручную, воспользовавшись соответствующими документами раздела Операции (группа Единый налоговый счет).

Совокупная обязанность, сформированная по кредиту счета 68.90, погашается при поступлении денежных средств, перечисленных в качестве ЕНП.

Для автоматического распределения и зачета ЕНП в счет уплаты налогов и санкций в обработку Закрытие месяца включена специальная регламентная операция Зачет аванса по единому налоговому счету. При ее проведении формируются только движения по регистрам. В некоторых случаях для переноса взаиморасчетов по налогам и санкциям следует использовать специальные операции по ЕНС.

Чтобы перейти на новый порядок расчетов с бюджетом по ЕНС, в программе необходимо сформировать начальное сальдо на ЕНС.