Отсрочка каких налогов предоставляется?

Для выше перечисленных категорий представителей бизнеса «таймаут» по уплате налогов может быть дан по обязательным перечислениям, которые необходимо осуществить в 2020 году. Сюда входят:

- Авансовые перечисления;

- Страховые платежи;

- Налоговые оплаты;

Стоит отметить, что налоговая льгота не действует:

- По НДПИ, а также акцизам пострадавшим компаниям и предпринимателям от последствий коронавируса, состоящих в утвержденном перечне;

- По НДС, НДД, НДПИ, взносам, акцизам системообразующих компаний, не включенных в дополнение к правилам.

В свою очередь, Фонд социального страхования дает отсрочку по взносам обязательного характера на травматизм. Решение принимается, исходя из сведений, поступивших от ФНС.

Не остались без внимания и арендодатели, которые могут взять перерыв по следующим платежам:

- Налог на землю;

- На имущество физических лиц и организаций;

Читайте: Как сдавать отчетность в связи с коронавирусом?

Как получить отсрочку по налогам?

Чтобы оформить льготу по налогам, необходимо не позднее 1 декабря 2020 года составить заявление в инспекцию по месту нахождения фирмы или жительства ИП. К документу следует приложить подтверждение соблюдения условий, на основании которых формируется результат о предоставлении налоговых послаблений.

Исходя из вида выбранной преференции, в частности, при рассрочке дополнительно понадобится график закрытия налоговой задолженности. Если продолжительность рассрочки или просрочки более полугода, то требуется в обязательном порядке предоставление обеспечения. В роли такового может выступать залоговая недвижимость, стоимость по кадастру которой свыше налоговой задолженности.

Таким образом из документов понадобятся:

- Заявление;

- График погашения;

- Обязательство по соблюдению условий;

- Обеспечение исполнения обязательств.

Если налогоплательщик взял по собственному желанию отсрочку меньшей продолжительностью, чем установлено правилами, то до истечения этого периода он вправе составить второе заявление. В нем он может попросить о продлении отсрочки. Тем не менее, при всех налоговых послаблениях общая продолжительность отсрочки не может превышать максимально установленный срок.

Вместе с тем, применение отсрочки не исключает возможность воспользоваться рассрочкой. Если организация или ИП получило отсрочку платежей по налогам, то за налогоплательщиком сохраняется право подать заявление на рассрочку. Однако, в таком случае общий срок сдвига уплаты налогов платежей и взносов не должен превышать установленный лимит для рассрочки.

Скачать образец заявления на отсрочку по налогам.

Скачать образец обязательства.

Аудитор Бродецкая: Долги по налогам можно оплатить в рассрочку за три года

В сентябре и октябре 2023 года россиянам (физическим лицам) направлялись налоговые уведомления, в которых указывались суммы имущественных налогов за 2022 год, сведения об объектах налогообложения, налоговой базе, сроки уплаты налога и сведения, необходимые для перечисления всех сумм в качестве единого налогового платежа (ЕНПД). Перечислить налоги нужно не позднее 1 декабря 2023 года. Соответствующее уведомление приходит не позднее чем за месяц до момента оплаты. Кроме того, если все налоги меньше 100 рублей, оно не направляется.

В этом году уведомление содержит информацию о налогах за 2022 год — о транспортном, земельном, налоге на имущество и доходы физических лиц (кроме тех, которые автоматически высчитываются их заработной платы, например). Но что делать, если платеж уже просрочен? Как не потерять много денег на пенях и штрафах, рассказала 5-tv.ru аудитор и налоговый консультант Ирина Бродецкая.

«Уже со 2 декабря граждане, просрочившие платеж, автоматически перешли в категорию должников, в отношении которых налоговые органы вправе применить штрафные санкции. В частности за каждый день просрочки на сумму долга будут начисляться пени в размере 0,003 ставки рефинансирования Центрального банка РФ. В дальнейшем плательщики с подобной историей получат требование о необходимости уплаты задолженности перед бюджетом», — отмечает эксперт.

Если налогоплательщик проигнорирует требование выплатить долг, по окончании судебной процедуры к процессу подключаются судебные приставы, они и накладывают различного рода ограничения. К примеру, недобросовестный налогоплательщик не может вылететь за пределы РФ, а его имущество будет арестовано. Уточнить информацию о своих налогах и упущенных выплатах можно на портале государственных услуг, с помощью интернет-сервиса «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России и мобильного приложения «Налоги физических лиц», а также в офисах МФЦ и налоговом органе по месту регистрации.

«Оплатить имеющиеся задолженности тоже можно несколькими способами. С помощью электронных сервисов ФНС России — „Личный кабинет физических лиц“, „Уплата налогов и пошлин“, с помощью мобильного приложения „Налоги физических лиц“ либо через платежные терминалы банков и в отделениях „Почты России“», — говорит Бродецкая.

Отсрочка может быть предоставлена налоговым органом на срок, не превышающий один год. Рассрочка может растянуться и на три года. Для получения отсрочки или рассрочки необходимо иметь соответствующие основания, а также предоставить необходимые документы и обеспечение — залог, поручительство либо банковскую гарантию. Перечни оснований, при наличии которых может быть предоставлена отсрочка или рассрочка, закреплен в статье 63 Налогового кодекса в пункте 2. Кроме того, необходимо обратиться налоговый орган по месту жительства либо в управление ФНС по субъекту РФ.

Отсрочка или рассрочка обычно предоставляются физлицу в следующих случаях: ущерб от стихийного бедствия или технологической катастрофы, угроза возникновения признаков несостоятельности (банкротство) в случае единовременной уплаты налога, сбора, страхового сбора, пеней или штрафов, а также процентов.

«Заявление подается в электронном виде через личный кабинет налогоплательщика, и оно будет рассмотрено налоговым органом в течение десяти рабочих дней. При этом налоговый орган вправе продлить срок рассмотрения на 20 календарных дней. О принятом решении заинтересованному лицу будет сообщено в письменном виде», — заключила специалист.

Граждане любой страны обязаны платить налоги. Требовать вычеты либо компенсации по налогам — это право гражданина. Как и право оказаться в трудной ситуации и взять паузу по некоторым тратам. Не стоит бояться, вместо этого используйте все механизмы, созданные для вашего удобства и благополучия. Чтобы заплатив все налоги, спать наконец спокойно.

Как проверить право на налоговую отсрочку?

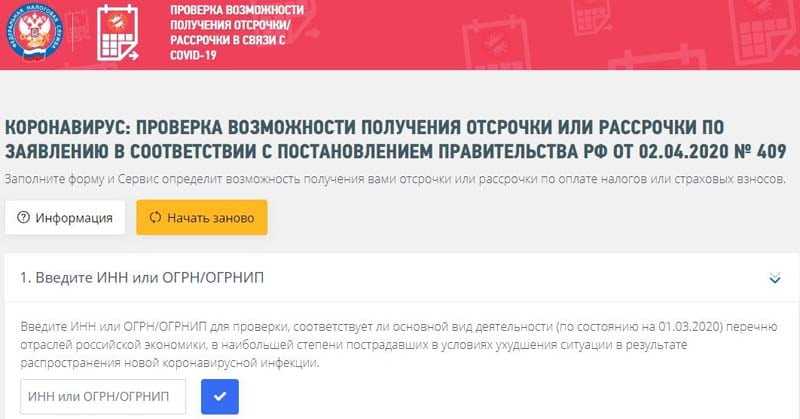

А вот, может ли предприниматель или юридическое лицо воспользоваться государственной привилегией по налогам легко понять из выписки ЕГРИП (ЕГРЮЛ), зная дату становления на учет и через сверку ОКВЭД. Однако, гораздо проще и быстрее воспользоваться специальным сервисом на сайте налоговой. Для этого необходимо:

- Перейти на страницу service.nalog.ru/covid2;

- В специально отведенное поле ввести ИНН или ОГРН компании (ИП);

- Кликнуть по кнопке проверки (синий квадрат с белой галочкой);

Если предприятие удовлетворяет условиям, то далее будет предложено:

- Указать тип налогов, по которым планируется получить отсрочку;

- Выбрать дату исполнения своих обязательств по уплате;

- Отметить были ли сданы декларации по суммам, подлежащим уплате в льготном порядке;

- Согласиться с фактом соответствия критериям убытков, а также доходов;

- Выбрать тип преимущества по уплате: налоговая отсрочка или рассрочка;

- Ознакомиться с категорией налогоплательщиков, а также дать согласие на соответствие;

- Выбрать желаемый период действия льготы;

- Согласиться с готовностью предоставить обеспечение;

- Скачать и заполнить пример заявления, а также шаблон обязательства.

Кто вправе претендовать на налоговые льготы?

Рассчитывать на преференции со стороны государства по уплате задолженности по налогам могут следующие категории бизнесменов:

1. Компании, а также индивидуальные предприниматели, которые одновременно удовлетворяют требованиям:

- Попали в реестр МСП до начала марта 2020 года;

- Вошли в соответствии с 434 –ым Постановлением в число пострадавших направлений деятельности от последствий вирусной инфекции.

2. Учреждения, имеющие хотя бы один из статусов:

- Градообразующих;

- Стратегических;

- Реализация социально значимой продукции;

- Системообразующих;

Как правило, перечень таких предприятий определяется отдельными нормативными актами Правительства РФ.

3. ИП и компании, предоставившие отсрочку по арендным платежам по торговой недвижимости согласно указаниям Правительства. Данные списки формируются представителями исполнительной власти.

Стоит отметить, что определение «пострадавших» и «не пострадавших» отраслей деятельности осуществляется на основании присвоенных учреждению кодов экономической деятельности, согласно выписке из единого государственного реестра ИП и ЮЛ. При этом в рассмотрение берется только основной номер ОКВЭД.

Читайте: Как получить кредит на зарплату 0 процентов в Сбербанке?

Подача заявки на отсрочку уплаты налога

Согласно положениям п.16 Порядка, согласно которому вносятся изменения в срок уплаты налогов и сборов, ратифицированного приказом ФНС за №ММВ-7-8/683@ от 16.12.2016г. подобное право субъектам хозяйствования и гражданам предоставляется налоговой службой.

Гражданам или хозяйствующим субъектам, желающим получить послабление относительно выполнения обязательств перед бюджетом, следует заявить в налоговую службу по месту их регистрации, предъявив установленный перечень документации, включая:

- заявление с запросом о получении отсрочки;

- сведения из банка об объеме ежемесячных оборотов финансовых ресурсов по каждому из 6 месяцев, которые предшествуют дате представления заявления;

- справки из финансово-кредитных учреждений, показывающие сальдо по всем счетам, открытым на имя заявившего гражданина либо организации;

- список дебиторов заявителя с обозначением цен соглашений и периодов выполнения обязательств по ним с приложением копий указанных соглашений;

- обязательство заявителя о выполнении условий на срок действия отсрочки, согласно которому данное решение принимается, а также график выплат по задолженности;

- сведения, которые позволят подтвердить присутствие оснований для получения послабления от фискальной службы.

Помимо обозначенных выше бумаг заявитель обязан представить гарантию от банка, поручительство либо залоговое обеспечение.

Прежде чем подать обращение, юридическое лицо либо гражданин обязаны убедиться в том, что отсутствуют какие-либо обстоятельства, мешающие получить такое право, включая:

- существование инициированного уголовного дела, имеющего отношение к правонарушениям в фискальной сфере;

- у налоговых служб есть факты, позволяющие сделать вывод о том, что заявитель таким образом пытается сокрыть денежные средства либо имущество, которое подлежит налогообложению;

- за 3 года до подачи такого обращения налоговая инспекция вынесла решение об окончании действия ранее полученной отсрочки.

Получить решение налоговых органов по поступившему обращению заявитель должен в течении 30 дней с того момента, как такое обращение было подано.

Если налоговая приняла положительное решение, то в нем должны содержаться такие сведения, как:

- объем обязательств перед государственной казной;

- список платежей и взносов, по которым такое право получено;

- информацию о процентах, если таковые выплачиваются в установленных законодательством случаях;

- информацию об имуществе, которое выступает в качестве залогового обеспечения, а также о поручительстве либо финансовых гарантиях в случае наличия таковых.

Если же налоговая инспекция вынесла отрицательный вердикт по поступившему заявлению, то в нем должны быть отражены причины такого решения. Следует также помнить о том, что принятое решение может быть оспорено в соответствии с принятым порядком.

Экземпляр вынесенного заключения направляется обратившейся стороне в течение 3 дней.

Чем отличается налоговая отсрочка от рассрочки?

Прежде чем разбирать условия и последовательность получения преференций, стоит ознакомиться с тем, что именно под ними подразумевается в рамках налогового законодательства. Главные положения перечисленной терминологии закреплены в 409 –ом Постановлении, вступившем в силу 02 апреля 2020 года. Базовые отличия заключаются в том, что:

- Отсрочка может быть оказана длительностью до одного года. В ходе согласованного льготного периода учреждение не обязано осуществлять уплату взносов, а также налогов. Однако, по его завершению оплата должна быть выполнена единовременно.

- Рассрочка, в свою очередь, не снимает с налогоплательщика обязательства по оплате налоговой задолженности в течение 5 лет (при определенных условиях). Однако, позволяет за это время производить равномерные ежемесячные платежи.

Таким образом, каждое предприятие, попадающее под заданные критерии вправе самостоятельно выбрать наиболее подходящий для себя вариант.

Как оформить рассрочку?

Для получения рассрочки уполномоченному представителю юрлица необходимо обратиться в территориальное представительство Налоговой инспекции (ФНС) и передать туда пакет документов в установленном перечне. В него должны входить:

- Заявление по установленной форме — утвержденной Приказом ФНС РФ № ММВ-7-8/683, изданным 16.12.2016 года.

- Справки из кредитно-финансовых организаций, отражающие выручку фирмы за 6 месяцев, предшествующих дате подачи документов на отсрочку.

- Справки из кредитно-финансовых организаций, отражающие наличие у фирмы денежных средств на расчетных и иных банковских счетах.

- Документы, включающие перечень хозяйствующих субъектов, которые являются дебиторами организации, оформляющей отсрочку, а также сведения о задолженностях соответствующих дебиторов.

- Документ, отражающий обязательство фирмы соблюдать условия погашения задолженности в рамках отсрочки или рассрочки.

- Документы, отражающие основания для переноса срока перечисления налога в бюджет.

Такими документами могут быть, в частности:

- заключение, удостоверяющие факт наступления обстоятельств непреодолимой силы в деятельности организации;

- акт оценки ущерба фирмы вследствие наступления обстоятельств непреодолимой силы.

- В случае участия организации в правоотношениях, предполагающих получение бюджетных ассигнований — документы от компетентного распорядителя бюджетных средств, которые будут отражать суммы, что подлежат перечислению налогоплательщику в рамках соответствующих правоотношений.

- Документы о наличии у юрлица в собственности движимого или недвижимого имущества, на которое в соответствии с законодательством может быть наложено взыскание.

- Документы, удостоверяющие получение фирмой основной выручки от продажи товаров и оказания услуг преимущественно сезонного характера. При этом, соответствующие виды экономической деятельности должны быть включены в перечни, закрепленные законодательно.

При необходимости, и в случаях, предусмотренных законодательством в ФНС также предоставляется поручительство или же банковская гарантия на обязательства юридического лица.

В любом случае при обращении в ФНС по вопросам отсрочки следует уточнять то, какие конкретно документы должны подаваться. Это облегчит взаимопонимание между ведомством и налогоплательщиком и, возможно, повысит вероятность принятия налоговиками положительного решения в отношении отсрочки уплаты юрлицом исчисленных налогов.

Заявление, а также документы, дополняющие его, необязательно подавать заявление в представительство ФНС, в котором зарегистрирована фирма. Достаточно подать документ в любую территориальную структуру Налоговой инспекции. В установленном законом порядке разные представительства ФНС могут обмениваться сведениями о налогоплательщиках, запрашивающих отсрочки по налогам.

ФНС, получив от юрлица указанные документы, принимает решение о предоставлении фирме отсрочки в уплате налогов. Изучим то, в каком порядке принимается данное решение.

Как в 2023 году получить отсрочку или рассрочку по уплате налогов

Отсрочка и рассрочка по уплате налогов предоставляются в заявительном порядке. Для этого налогоплательщик должен направить в налоговую инспекцию заявление по форме, утв. приказом ФНС от 30.11.2022 № ЕД-7-8/1134@ (приложение № 1). Заявление можно направить в электронной форме по ТКС или через личный кабинет налогоплательщика на сайте ФНС (п. 1 Порядка). В заявлении нужно указать сумму налогов, в отношении которой налогоплательщик планирует получить отсрочку (рассрочку), и период, на который данная отсрочка (рассрочка) предоставляется. Также в заявлении нужно указать способ обеспечения исполнения обязанности по уплате налогов (поручительство, залог или банковская гарантия) и взять на себя обязательства неукоснительно выполнять все условия предоставленной отсрочки (рассрочки).

Конкретное место направления заявления зависит от суммы налоговой задолженности, в отношении которой предоставляется отсрочка (рассрочка). Так, заявления о предоставлении отсрочки (рассрочки) в сумме, не превышающей 10 млн рублей, нужно направлять в УФНС по месту нахождения организации или месту жительства ИП. Заявления о предоставлении отсрочки (рассрочки) в большей сумме нужно направлять в Межрегиональную инспекцию ФНС по управлению долгом (п. 2 Порядка).

К заявлению о предоставлении отсрочки или рассрочки нужно приложить следующие документы:

- справки банков о ежемесячных оборотах денежных средств за каждый месяц из предшествующих подаче заявления 6 месяцев;

- справки банков об остатках денежных средств на всех счетах налогоплательщика;

- перечень контрагентов-дебиторов налогоплательщика с указанием цен договоров и сроков их исполнения;

- документы, подтверждающие наличие оснований предоставления отсрочки или рассрочки (например, акт оценки причиненного ущерба в результате стихийного бедствия или результаты анализа финансового состояния компании).

Наряду с заявлением и комплектом вышеуказанных документов налогоплательщик должен представить в налоговую инспекцию гарантию исполнения в будущем своих налоговых обязательств. Таковой может служить договор поручительства, договор залога или банковская гарантия, которые подлежат регистрации в налоговом органе. Если рассрочка предоставляется по итогам налоговой проверки, то единственным способом обеспечения исполнения обязанности по уплате налогов может выступать только банковская гарантия (п. 6 ст. 64 НК РФ).

О результатах рассмотрения заявления поручителя либо залогодателя о возможности заключения договора поручительства либо договора залога, а также о результатах рассмотрения банковской гарантии налоговики должны сообщить плательщику в течение 5 рабочих дней после получения таких заявлений или банковской гарантии (п. 14 Порядка). Напомним, ранее заявления и гарантии налоговики могли рассматривать в течение 7 рабочих дней.

Само решение о предоставлении отсрочки или рассрочки налоговики должны принять в течение 10 дней со дня получения заявления. Данный срок может быть приостановлен по решению налоговиков не более, чем на 20 календарных дней (п. 16 Порядка). Причем по ходатайству налогоплательщика они могут принять решение о временном (на период рассмотрения заявления о предоставлении отсрочки или рассрочки) приостановлении уплаты суммы задолженности, указанной в этом заявлении (п. 9 ст. 64 НК РФ).

Решение о предоставлении отсрочки или рассрочки будет содержать период его действия, указание на сумму отсрочки или рассрочки, а также указание на необходимость уплаты процентов и порядок их исчисления. В дальнейшем налогоплательщик вправе досрочно исполнить решение о предоставлении отсрочки (рассрочки). Для этого он должен представить в инспекцию заявление по форме, приведенной в приложении № 10 к приказу ФНС от 30.11.2022 № ЕД-7-8/1134@.

https://buh.ru/articles/documents/162090/

Что представляет собой отсрочка по налогу?

Получить отсрочку по налогам юридическому лицу можно, следуя правовым нормам, которые закреплены в статье 64 Налогового Кодекса России, а также нормах налогового законодательства, корреспондирующих с ее положениями.

В статье 64 приводится, прежде всего, определение отсрочки по налогам. Соответствующая отсрочка — это разрешенный перенос срока перечисления налога в бюджет при наличии тех или иных оснований. Максимальная длительность отсрочки в общем случае — 1 год.

Вместе с тем, в исключительных случаях возможно продление отсрочки по платежу в бюджет до 5 лет. Решение об этом вправе принимать только Министр Финансов РФ. При этом, Правительство России может отсрочить уплату хозяйствующим субъектом налога на 3 года.

Отсрочка может предполагать единовременное погашение задолженности или же постепенную уплату долга. Во втором случае речь пойдет уже о рассрочке — но правовые основания для нее установлены те же, что и для отсрочки.

В предусмотренных законом случаях хозяйствующий субъект, получивший отсрочку по налогу, уплачивает наряду с долгом перед бюджетом дополнительные проценты.

Получить привилегию, связанную с переносом срока перечисления платежей в бюджет, юрлицо может по любым налогам — на доход, НДС, ЕНВД и т. д. Однако, для пользования данной привилегией у фирмы должны быть основания. Изучим их.

На какой срок предоставляется отсрочка и рассрочка по налогам?

Длительность действия послабления в виде отсрочки не имеет фиксированного значения и может варьироваться в диапазоне 3 — 12 месяцев, если иное значение не указано при подаче заявления. В свою очередь, основными критериями, влияющими на длительность, являются:

1. Уровень уменьшения доходов:

- 1 год, если снизились свыше 50%;

- 9 месяцев, если показатель упал на 30% и более;

- Полгода, если доходы ухудшились на 20-30%;

- 3 месяца во всех остальных случаях.

2. Наличие убытков при одновременном снижении доходов:

- 12 месяцев – убытки при снижении прибыли на 30% и больше;

- 9 месяцев – убытки при более, чем 20% потери доходов;

- 3 месяца в других ситуациях.

Если организация входит в число социально значимых, является крупным налогоплательщиком (вторая категория), то требования к процентным показателям уменьшения доходности более лояльные:

- От 30% для получения отсрочки 12 месяцев;

- Свыше 20% для льготы на 9;

- От 10% для полугодовой паузы.

А вот, рассрочка платежей по налогам предусмотрена на другой период и на иных условиях. Большинство организаций смогут оформить такую привилегию лишь до 3 лет. При этом должно соблюдаться минимум одно условие:

- Доходы упали более чем на половину;

- Падение доходов свыше 30%, а также присутствуют убытки.

Предприятия же из числа государственно важных имеют право получить рассрочку на сравнительно длительный период (5 лет) в случае потери прибыли на 50%. А вот, трехлетняя рассрочка для них имеет место быть уже при 30% финансовых потерях.

В каких случаях компания может рассчитывать на рассрочку от налоговиков

Полный список таких оснований для налоговой отсрочки или рассрочки содержится в статье 64 НК РФ. В него входят:

- Ущерб из-за технологической катастрофы или стихийного бедствия.

- Задержка в получении, неполучение или получение только части бюджетных средств в размере, нужном организации для уплаты налогов.

- Угроза банкротства.

- Имущественное положение, при котором невозможна уплата всей суммы налога в срок (только для физических лиц).

- Производство и продажа только сезонных товаров.

- Основания, связанные с перемещением товаров через границу ЕАЭС, установленные правом ЕАЭС и законами РФ о таможенном регулировании.

- Невозможность оплатить в срок всю сумму налогов и сборов, начисленную в результате налоговой проверки.

Отсрочка по любому из оснований предоставляется не более чем на год, а рассрочка – не более чем на 3 года. Если сумма налогов не превышает 10 млн руб., то компания должна обратиться в региональное Управление ФНС. Если сумма превышает 10 млн, то в Межрегиональную инспекцию ФНС по управлению долгом.