Когда необходимо отказаться от статуса самозанятого

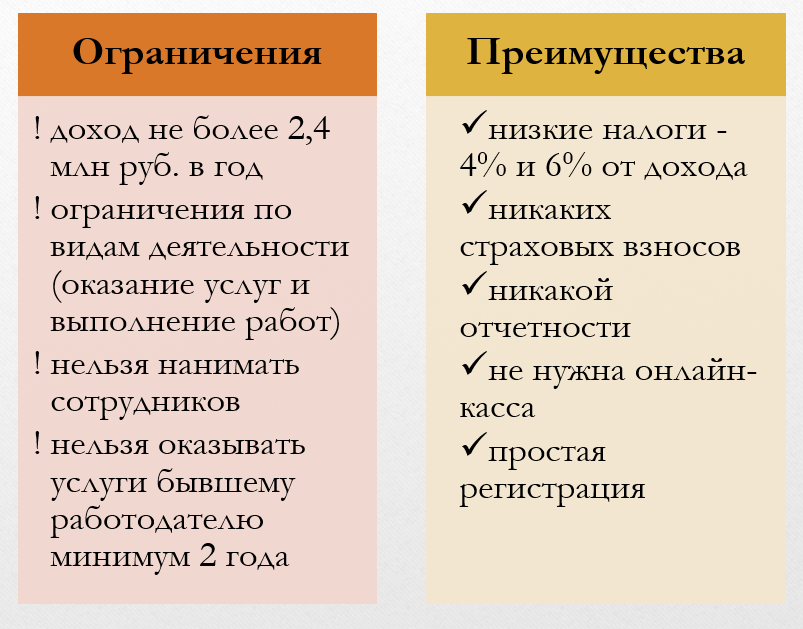

Особенность режима уплаты налога на профессиональный доход – им облагаются только те доходы, которые подпадают под него, а обязательных платежей помимо самого налога нет. Это позволяет самозанятым сохранять свой статус, даже перестав заниматься выбранной деятельностью. То есть, закрывать самозанятость плательщикам НПД нужно далеко не всегда.

Но в ряде случаев, когда применение этого спецрежима невозможно, придется все же отказаться от статуса плательщика. Поэтому все ситуации нужно внимательно изучать, чтобы принять верное решение.

Прекращение деятельности

Закон не обязывает отказываться от статуса самозанятого даже при полном прекращении деятельности. Гражданин может несколько месяцев или лет не получать доходы, облагаемые НПД, но оставаться в статусе плательщика этого налога. Штрафов или иных наказаний за такое решение не предусмотрено.

Если есть твердая уверенность в том, что пребывание в статусе самозанятого нецелесообразно или невозможно, регистрацию можно отозвать. Например, если гражданин стал госслужащим, ему придется прекратить самозанятость. Также решение оправдано, если человек потерял трудоспособность и более в принципе не может оказывать услуги.

Смена деятельности

Если у самозанятого просто сменилось направление деятельности, то важно не спешить отказываться от статуса. Сначала нужно разобраться, могут ли доходы от нового занятия облагаться налогом на профессиональный доход

Для этого нужно открыть ст. 4 и ст. 6 Закона № 422-ФЗ. В них указаны сферы деятельности, доходы от которых не попадают под обложение НПД.

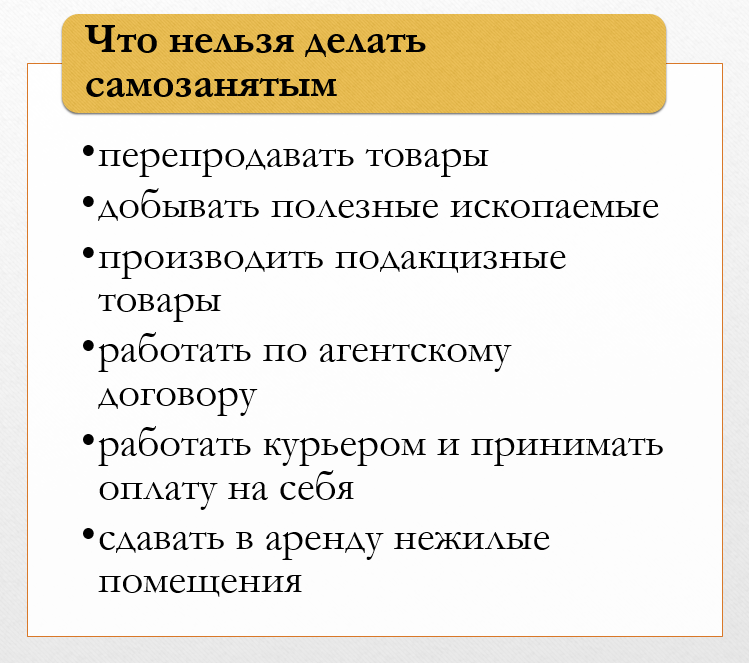

Основные сферы, при которых применение НПД невозможно, это:

- перепродажа товаров или имущества;

- добыча и продажа полезных ископаемых;

- производство и продажа подакцизных товаров — топлива, алкоголя, табачных изделий и т. д.;

- агентская деятельность по договору поручения;

- работа в качестве курьера, если он лично принимает оплату за товары или услуги, а затем вносит деньги в кассу магазина или предприятия;

- сдача в аренду нежилых помещений.

Для деятельности в этих направлениях придется снять самозанятость и подобрать другой режим налогообложения (например, стать ИП на УСН).

В остальных случаях можно добавить сферы деятельности в приложении, не закрывая самозанятости. Как это сделать:

-

В правом нижнем углу приложения «Мой налог» найти троеточие с надписью «Прочее» и нажать на него.

- На новой странице нажать на пункт «Профиль».

-

Под регионом деятельности будет пункт «Вид деятельности» — перейти в него.

- Выбрать из списка максимально подходящий по ситуации вариант.

- Нажать оранжевую кнопку с надписью «Подтвердить».

Теперь можно дальше оказывать услуги и проводить работы. Другими словами, далеко не всегда нужно закрывать самозанятость в случае смены деятельности.

Превышен максимально допустимый доход

Согласно п. 8 ч. 2 ст. 4 Закона № 422-ФЗ, можно быть самозанятым, если годовой доход не превысил 2,4 млн руб. Речь идет именно о доходе, попадающим под обложение НПД: пенсия, пособие, стипендия, доходы от продажи личного имущества или недвижимости тут не учитываются. Как только порог будет достигнут, гражданин лишается права применять НПД. Поэтому самозанятость нужно будет закрывать и искать другой вид налогообложения.

На НПД можно будет вернуться лишь в начале года, следующего за тем, в котором был достигнут лимит. И для этого придется вновь регистрироваться в качестве самозанятого.

Необходим найм сотрудников

Самозанятый не имеет права нанимать сотрудников, все работы он должен выполнять один (в чем и заключается суть спецрежима). Если объем деятельности увеличивается, то нужно отказаться от самозанятости и зарегистрировать ИП или юрлицо.

Тут есть одна особенность: самозанятый может заключать договор подряда с другим физическим лицом (письмо ФНС от 12.10.2020 № АБ-4-20/16632). Например, так может поступить разработчик сайта, если ему нужны услуги копирайтера, или сантехник, которому нужна помощь сварщика. В этом случае гражданин не становится работодателем и прекращать самозанятость ему не нужно.

Правда, в ФНС могут считать такие действия маскировкой трудовых отношений гражданско-правовыми. То есть, вариант существует, но он достаточно рискованный.

Самозанятость: основные принципы и понятия

Основными принципами самозанятости являются:

Самостоятельность

Самозанятый человек не зависит от работодателя и имеет возможность выбирать клиентов, объем работы и график своей деятельности. Он принимает решения самостоятельно и не подчиняется никаким внешним ограничениям.

Гибкость

Самозанятость позволяет работать в удобное время и месте, не привязываясь к офису или рабочему графику. Это особенно актуально для фрилансеров, которым доступно удаленное выполнение работ.

Формирование дохода

Самозанятость открывает возможности для увеличения дохода, так как самостоятельный предприниматель регулирует свою стоимость на рынке услуг. Он может увеличивать цены, повышать качество своих услуг и привлекать больше клиентов.

Финансовая независимость

Самозанятый человек не зависит от постоянной заработной платы и может самостоятельно распоряжаться своими финансами. Он сам определяет, какие расходы необходимы для развития своего бизнеса и достижения поставленных целей.

Важно отметить, что самозанятый человек не является сотрудником и не имеет права на социальные гарантии, предоставляемые работодателем. Он самостоятельно отвечает за уплату налогов и взносов в социальные фонды

Используя возможности самозанятости, физические лица могут эффективно использовать свои навыки и компетенции, развивать собственное дело и достигать финансовой независимости.

Советы по управлению долгами для самозанятых

Когда вы работаете как самозанятый, управление долгами может быть одной из ключевых задач

Важно разработать стратегию, которая позволит вам эффективно управлять финансовыми обязательствами и избегать задолженностей перед приставами

Вот несколько советов, которые помогут вам управлять долгами, работая самозанятым:

| 1 |

Планируйте бюджет Разработайте детальный план расходов и доходов на месяц или год. Учтите все свои финансовые обязательства, такие как налоги, аренда помещения, кредиты и т.д. Разбейте общую сумму на месяцев и строго следуйте этому бюджету. |

| 2 |

Откладывайте деньги на налоги Старайтесь откладывать деньги на оплату налогов с каждого заработка. Это поможет избежать неожиданных задолженностей перед приставами и с уверенностью справиться с налоговыми обязательствами. |

| 3 |

Контролируйте свои расходы Будьте внимательны к своим расходам и избегайте излишних трат. Ведите учет всех финансовых операций и периодически анализируйте свои расходы. Постоянно ищите способы сокращения затрат и оптимизации бизнеса. |

| 4 |

Рассмотрите возможность долгосрочных контрактов Установите отношения с надежными клиентами и постарайтесь заключить с ними долгосрочные контракты. Это поможет обеспечить стабильный доход и позволит вам планировать свои финансы на более длительный период. |

| 5 |

Обратитесь за консультацией к специалисту Если вы столкнулись с проблемами в управлении долгами, не стесняйтесь обратиться к финансовому консультанту или бухгалтеру, специализирующемуся на самозанятых. Они смогут предложить вам индивидуальные рекомендации и помочь разработать стратегию управления долгами в вашей конкретной ситуации. |

Следуя этим советам, вы сможете эффективно управлять своими долгами и избежать задолженностей перед приставами. Помните, что финансовая дисциплина и правильное планирование стремительно позволят вам достигать финансового успеха в качестве самозанятого.

Юрист отвечает

Могу ли я оформить самозанятость, если у меня есть задолженности по налогам?

Да, вы можете оформить самозанятость, даже если у вас есть задолженности по налогам. Однако, будьте готовы к тому, что органы налоговой службы могут начать взыскание с вас долгов. Также имейте в виду, что задолженности не исчезнут, они будут продолжать существовать, и вам придется их выплачивать. Поэтому, прежде чем оформить самозанятость, рекомендуется связаться с налоговыми органами и уладить вопрос о задолженностях.

Какие последствия могут быть, если я стану самозанятым, имея задолженности по налогам?

Если вы станете самозанятым, имея задолженности по налогам, то с вас могут начать взыскивать эти долги. Взыскание может осуществляться путем удержания суммы долга из вашего дохода, счетов, имущества и т. д. Кроме того, в случае задолженности, налоговые органы имеют право обратиться с иском в суд для вынесения решения о взыскании долга. Если вы не будете выплачивать задолженности, то можете столкнуться с наложением штрафов и пеней.

Какими способами можно рассчитаться с налоговыми органами, если у меня есть задолженности?

Если у вас есть задолженности по налогам, вы можете рассчитаться с налоговыми органами различными способами. Например, вы можете заключить рассрочку или договор о выплате задолженности в рассрочку. Также вы можете совершить погашение долга одним платежом. Возможно, вы сможете договориться с налоговыми органами о снижении суммы долга или о выплате долга частями. Лучше всего обратиться в налоговые органы и обсудить с ними все варианты регулирования задолженности.

Можно ли оформить самозанятость, имея долги по налогам, и не выплачивать эти долги?

Технически, вы можете оформить самозанятость, имея задолженности по налогам

Однако, учтите, что налоговые органы на это обратят внимание и смогут начать взыскание с вас долгов. Вы также можете столкнуться с наложением штрафов и пеней за неуплату налогов

Поэтому рекомендуется рассчитаться с налоговыми органами и уладить вопрос о задолженностях, прежде чем начинать работать как самозанятый.

Можно ли стать самозанятым, если есть задолженности по налогам?

Да, возможно. В настоящее время федеральным законом предусмотрено, что задолженность по налогам не является препятствием для получения статуса самозанятого. Однако необходимо помнить, что самозанятость не освобождает от обязанности погашать имеющуюся задолженность.

Какие документы нужны для оформления самозанятости при наличии задолженностей по налогам?

Для оформления самозанятости необходимо предоставить следующие документы: паспорт, ИНН и СНИЛС, а также подписать соответствующее заявление. Задолженность по налогам не является препятствием при оформлении самозанятости.

Какие последствия могут быть при самозанятости при наличии задолженностей?

При самозанятости при наличии задолженностей по налогам могут возникнуть некоторые последствия. В первую очередь, необходимо помнить, что самозанятость не освобождает от обязанности погашать имеющуюся задолженность. Кроме того, задолженность может быть передана на взыскание в соответствующие органы.

Как обратиться в суд → Как правильно жаловаться → Как отстоять права → Претензии банка → Как подать жалобу → Как оформить документы → По исполнительному листу

Самозанятый с долгами по ИП: возможность официальной работы

Если у вас есть задолженности по индивидуальному предпринимательству (ИП), вы можете столкнуться с ограничениями при получении официальной работы. В такой ситуации статус самозанятого может быть полезным решением для обеспечения своего жизненного уровня.

Самозанятый – это гражданин, который ведет предпринимательскую деятельность, но не зарегистрирован как индивидуальный предприниматель. Это позволяет работать официально и получать доходы, не внося налоговые отчисления, но при этом не иметь ограничений на получение заработка.

Если вы имеете задолженности по ИП, вам следует учитывать следующие моменты:

1. Уведомите налоговую службу о смене статуса с индивидуального предпринимателя на самозанятого. Это позволит вам легализовать свою деятельность и начать работать официально. При этом, открытие нового ИП невозможно, пока у вас есть задолженности.

2. Расчитайтесь со всеми долгами по ИП. Погашение задолженностей поможет избежать судебных преследований и проблем при получении кредитов или других финансовых услуг.

3. Уточните законодательство вашей страны о самозанятых. Некоторые страны предоставляют льготы самозанятым, такие как освобождение от налогов на первые несколько лет деятельности.

4. Планируйте свои финансы. Будучи самозанятым, вам необходимо самостоятельно страховаться, откладывать деньги на налоги и прочие выплаты. Это требует ответственного отношения к управлению финансами.

Суммируя, статус самозанятого может быть хорошим решением для тех, у кого есть долги по ИП. Он позволяет работать официально и получать доходы, не внося налоговые отчисления. Однако, не забывайте о необходимости погасить все долги, чтобы избежать проблем при получении кредитов и других финансовых услуг.

Помощь государства и банков для самозанятых со существующими долгами

Если у вас есть долги перед государством, в первую очередь, необходимо разобраться с вопросами, связанными с налогами. В рамках самозанятости, вы будете платить налог на доходы физических лиц (НДФЛ) в размере 4% от доходов. Если у вас есть существующие долги по налогам, то они не могут быть списаны в случае самозанятости. Однако, вопросы такие, как задолженности по налогам и алиментам, могут быть взысканы с вас налоговыми органами и ФССП в случае судебных решений.

Кроме того, если у вас есть долги перед банком или другими кредиторами, вам могут быть наложены запреты на определенные действия, такие как оформление и продажа недвижимости или автомобилей. Однако, такие ограничения не распространяются на вашу возможность заниматься самозанятостью и получать доходы от этой деятельности.

Если у вас есть долги и вы хотите стать самозанятым, вам необходимо в первую очередь проконсультироваться со специалистами-юристами, чтобы узнать о ваших правах и возможностях. Также, вы можете обратиться к своему банку и узнать о возможности реструктуризации долга или оформления продления срока погашения.

Важно отметить, что самозанятость не является способом списания долгов, и вы все равно должны будете платить по ним согласно установленным судебным решениям. Однако, самозанятость может быть способом увеличения вашего дохода и возможности регулярно погашать долги в срок

В случае сложной финансовой ситуации, может потребоваться обращение в банкротство.

Особенности самозанятости при наличии долгов:

Нюансы самозанятости

Что делать?

1. Судебные задолженности

Все судебные решения по задолженностям должны быть выплачены в установленные сроки, и самозанятым лицам придется платить по этим решениям всю сумму долга.

2. Налоги и алименты

Списание налогов и алиментов возможно только в рамках судебных решений и ограничений, установленных налоговыми органами и ФССП.

3. Банкротство

В случае, если ваша долговая нагрузка становится непосильной, вы можете обратиться к юристам и рассмотреть возможность обращения в банкротство.

4. Помощь банков

Если у вас есть долги перед банками, обратитесь в свой банк для получения информации о возможностях реструктуризации или продления срока погашения.

Нюансы самозанятости при наличии долгов

Однако, есть некоторые особенности и условия, которые нужно учитывать при самозанятости с долгами:

- При самозанятости существуют ограничения на сумму доходов и сумму списания расходов. В 2024 году максимальная сумма доходов самозанятого составляла 2 400 000 рублей, а максимальная сумма расходов, которые можно списать, — 600 000 рублей. Будьте готовы, что эти цифры могут меняться в зависимости от года.

- Самозанятые граждане не обязаны вести бухгалтерию, но они обязаны проводить учет полученных и потраченных средств. Чтобы избежать проблем с долгами, рекомендуется вести ведение электронного кошелька или использовать многофункциональный центр самозанятости для учета доходов и расходов.

- Судебные приставы имеют право списывать деньги со счетов самозанятых граждан в банках или электронных кошельках. Поэтому, если у вас есть долги, будьте готовы к тому, что они могут быть взысканы.

- Если у самозанятого происходит банкротство, то он не освобождается от своих долгов, в отличие от физических лиц, зарегистрированных как ИП.

Как видно из вышеизложенного, самозанятые граждане, даже имея задолженности, все равно должны выполнять свои финансовые обязательства. Если вы планируете стать самозанятым, но у вас есть долги, будьте готовы к тому, что кредиторы могут взыскать задолженности

Важно быть ответственным предпринимателем и не нарушать законодательство, чтобы избежать неприятностей в будущем

Что будет, если зарабатывать без регистрации

Всегда есть часть граждан, которая скрывает доход. Однако для тех, кто не регистрируется в качестве самозанятого, законодательство предусматривает внесение налога на общих основаниях — как с физических лиц. Речь идет об НДФЛ — налоге на доходы физических лиц).

Самозанятые платят налоги по ставкам 4% или 6%, а вот граждане без регистрации должны платить налог НДФЛ по ставке гораздо более высокой — 13%.

В случае установления факта сокрытия дохода гражданина ждет штраф за неуплату налога в размере 20% от суммы недоимки (ст. 122 НК РФ). Если же налоговая докажет, что гражданин скрыл свой доход намеренно, умышленно — то уже 40% от суммы.

Пример 1. Плательщица НПД Ирина Петровна забыла указать выручку в 10 000 рублей за выпечку кондитерских изделий для дня рождения. Услуга была оказана другому гражданину. Этот доход Ирины Петровны подлежит налогообложению по ставке 4%.

Значит, она должна была бы заплатить НПД в сумме 400 рублей (10 000 х 4% = 400). Штраф за сокрытие выручки составит 80 рублей (400 х 20% = 80). Итого забывчивая самозанятая обязана будет заплатить уже 480 рублей (налог плюс штраф).

Пример 2. Некий гражданин не регистрировался в качестве самозанятого и получил незадекларированный доход. Пусть это будут те же 10 000 рублей. С этого дохода он должен заплатить налог по ставке 13% НДФЛ — 1 300 рублей (10 000 х 13% = 1 300). Штраф за сокрытие выручки составит 260 рублей (1 300 х 20% = 260). Итого гражданин, скрывающий свой доход, уже должен оплатить в казну 1 560 рублей (налог плюс штраф). И это на 1 080 рублей больше, чем в ситуации того же правонарушения, но в статусе самозанятого.

Бесплатная консультация по списанию долгов перед бюджетом и кредиторами

Работать без статуса самозанятого, скрывать доход, равно как и не уплачивать налоги вовремя, рискуя попасть на пени и штрафы — выбор, за который однажды придется отвечать. Многие бизнесмены, прибегая к такой политике, в итоге приходили к полному разорению.

Если попытка предпринимательства через самозанятость оказалась неуспешной, а ваши долги (в том числе, и по налогам) растут каждый день, предлагаем вам рассмотреть вариант прохождения банкротства физического лица.

Как обнулить долги по ИП?

ИП не освобождается от долгов после закрытия предпринимательства. Однако списание долгов ИП вполне реально. С 2018 года применяется Закон № 436-ФЗ о фискальной амнистии, а при подтверждении признаков несостоятельности можно распрощаться с долгами после банкротства.

В каком случае нельзя открыть ИП?

В первую очередь, законодательством РФ (129-ФЗ от 2001 года) ИП запрещено создавать тем людям, у которых уже есть одно зарегистрированное предприятие. Кроме того, не разрешено регистрироваться частично или полностью недееспособным гражданам, а также несовершеннолетним.

Почему не выгодно быть самозанятым?

Консультации юриста по самозанятости с долгами

На самом деле, решение о том, стоит ли становиться самозанятым, принимается каждым индивидуально. Ответ на вопрос о возможности самозанятости при наличии долгов зависит от нескольких факторов.

- Вид долга. Если у вас есть долг перед бюджетными организациями, такими как налоговая инспекция, фонд социального страхования или пенсионный фонд, то ваша самозанятость может быть ограничена или вообще запрещена законом. В этом случае рекомендуется обратиться к юристу для получения консультации.

- Степень задолженности. Если сумма вашего задолженности слишком велика, то вам могут быть назначены принудительные меры исполнения, такие как арест счета или имущества. В этом случае становиться самозанятым может быть рискованно, так как ваши доходы могут быть заморожены и направлены на погашение долга.

- Сфера самозанятости. Некоторые виды самозанятости могут быть более рискованными с точки зрения возможностей погашения долгов. Например, если вы планируете работать в сфере, где доходы нестабильны или зависят от сезонности, то необходимо оценить свои возможности по погашению задолженности в случае необходимости.

Для получения конкретных рекомендаций по вашей ситуации рекомендуется обратиться к юристу. Вам будут даны рекомендации и объяснения, основанные на текущем законодательстве и судебной практике. Также юрист поможет вам понять, какие шаги следует предпринять для минимизации рисков и защиты своих интересов при самозанятости с долгами.

Можно ли стать самозанятым с непогашенными долгами?

В случае наличия непогашенных долгов, в том числе у приставов, правительство может наложить ограничения на самозанятых лиц. Наложение ограничений зависит от размера и типа долга, а также от решения суда. В некоторых случаях, государство может заблокировать банковские счета самозанятого лица и ограничить возможность получения дохода.

Однако, стоит отметить, что непогашенные долги не могут быть прямым препятствием для становления самозанятым лицом. В России самозанятые лица не обязаны проходить проверки на наличие долгов и негативного кредитного истории. Таким образом, в теории, человек с непогашенными долгами может стать самозанятым.

Однако в реальности наличие долгов может усложнить самозанятие. Возможные ограничения и блокировки могут вызвать проблемы в связи с выполнением своих финансовых обязательств.

Если у вас есть непогашенные долги, рекомендуется проконсультироваться с юристом или бухгалтером, чтобы получить дополнительную информацию о вашей ситуации и возможных ограничениях, которые могут применяться в вашем случае.

В целом, становление самозанятым лицом с непогашенными долгами является сложным и рискованным процессом. Необходимо хорошо оценить свои финансовые возможности и риски, прежде чем принимать решение о становлении самозанятым.

Важность профессиональной помощи

Когда у вас есть долги и вы решаете стать самозанятым, важно обратиться за профессиональной помощью. Это поможет вам разобраться во всех нюансах и избежать возможных проблем

Самозанятость требует учета множества факторов, включая налогообложение, бухгалтерский учет и соблюдение законодательства. Ошибки в этих вопросах могут привести к неприятным последствиям, включая штрафы и судебные разбирательства.

Профессиональный консультант по самозанятости поможет вам разработать правильную стратегию и оформить все необходимые документы. Он также поможет вам разобраться в налогообложении и составить план расчетов, чтобы избежать проблем с налоговой службой.

Бухгалтер поможет вам вести правильный учет доходов и расходов и заполнять налоговые декларации. Он также сможет предоставить необходимые отчеты и документы для подтверждения вашей деятельности.

|

Преимущества профессиональной помощи:

|

Независимо от того, имеете ли вы долги или нет, профессиональная помощь в самозанятости всегда полезна. Это позволит вам сосредоточиться на вашей основной деятельности, в то время как специалисты заботятся обо всех юридических и финансовых аспектах вашего бизнеса.

Не стоит экономить на профессиональной помощи — это небольшая инвестиция в ваш успех и спокойствие.

Какие виды деятельности доступны самозанятым в 2024 году?

Самозанятые лица имеют возможность заниматься различными видами деятельности. В частности, они имеют право осуществлять предпринимательскую деятельность на установленной законодательством основе, вне зависимости от наличия долгов.

Если вы являетесь самозанятым и имеете долги, не законно примутся списания с вашей заработной платы или средств, полученных от продажи товаров или услуг. Кроме того, самозанятые не обязаны платить налоги на алименты или судебные задолженности.

Однако, стоит отметить, что существует ряд ограничений и запретов на самозанятость. Например, нельзя заниматься такими видами деятельности, которые указаны в Перечне основных средств выставочной экспозиции «Россия – страна возможностей», утвержденным Правительством Российской Федерации. Также, самозанятые не могут оказывать определенные виды услуг, включая электронные деньги, деятельность по регистрации прав на недвижимое имущество и сделок с ним, а также банковскую деятельность.

Список доступных видов деятельности для самозанятых включает ряд наиболее часто встречающихся сфер. Это, например, розничная торговля, предоставление услуг в сфере бытового обслуживания, оказание услуг в сфере информационных технологий, а также оказание услуг по изготовлению и ремонту изделий.

Если у вас есть долги, вы можете приступить к самозанятости и заниматься различными видами деятельности. Однако, стоит помнить, что необходимо полностью исполнять свои обязанности по налогам и осуществлять свою деятельность в соответствии с законодательством. В случае банкротства, ваша задолженность может быть взыскана с вас судебным путем.

Кто может стать самозанятым

Самозанятость при наличии долгов: возможно ли?

Многие задаются вопросом, можно ли стать самозанятым, учитывая наличие долгов. Ответ на этот вопрос зависит от ряда факторов, однако в общем случае возможно получить статус самозанятого, даже если у вас есть долги.

При регистрации в качестве самозанятого предпринимателя обычно нет обязательных требований к наличию чистой кредитной истории или отсутствию задолженностей. Однако в дальнейшем, при уплате налогов или осуществлении платежей, могут возникнуть проблемы, если у вас есть долги.

Если у вас есть непогашенные долги перед государственными организациями, такими как налоговая инспекция или социальный фонд, возможно замораживание банковского счета или ограничение в праве заключать договоры с клиентами. Такие ограничения не позволят вам свободно работать и получать доход.

В случае, если ваш долг перед частным кредитором, например банком, возможны судебные иски, арест имущества или другие юридические последствия. В таком случае, ваше финансовое положение может серьезно осложниться.

Чтобы избежать проблем с долгами, рекомендуется обратиться к профессионалам, таким как бухгалтер или юрист, чтобы они помогли вам разобраться с вашим финансовым положением и предложили наилучшие решения. Необходимо составить план действий, направленный на погашение долгов и восстановление чистой кредитной истории.

Бесплатная онлайн юридическая помощь

Можно ли стать самозанятым, если есть долги?

Да, можно стать самозанятым, даже если у вас есть долги. Быть самозанятым означает работать как физическое лицо без создания юридического лица. Долги не являются препятствием для регистрации в качестве самозанятого.

Какие особенности процедуры банкротства самозанятого?

Процедура банкротства самозанятого имеет свои особенности. В отличие от юридического лица, самозанятый не может быть признан банкротом и несостоятельным. Вместо этого, он может обратиться к суду с заявлением о признании его как гражданина несостоятельным должником.

Какие долги обязательно нужно учесть перед регистрацией в качестве самозанятого?

Перед регистрацией в качестве самозанятого нужно учесть все имеющиеся долги. Вам придется самостоятельно погасить эти долги, так как самозанятый не имеет юридическую самостоятельность и не может перенести долги на свое «юридическое лицо».

Какие документы требуются для регистрации в качестве самозанятого, если у меня есть долги?

При регистрации в качестве самозанятого, вам потребуются следующие документы: паспорт, код статистики, ИНН, СНИЛС. Помимо этого, вы должны предоставить справки о доходах, которые покажут вашу способность справляться с долгами.

Какие последствия могут наступить, если я стану самозанятым, имея долги?

Если вы станете самозанятым, имея долги, вам все равно придется погасить свои обязательства перед кредиторами. Банки, коллекторские агентства и другие кредиторы имеют право взыскивать задолженность с вас. В случае непогашения долгов, могут быть применены меры принудительного исполнения.

Можно ли стать самозанятым, если есть долги?

Да, можно стать самозанятым, даже если у вас есть долги. По закону, наличие долгов не является препятствием для получения статуса самозанятого

Однако, несмотря на это, важно помнить, что вы по-прежнему будете нести ответственность за свои долги.

Подать жалобу

Обратиться в суд

Как отстоять свои права

Справки из банка

Правильная подача документов

Как взыскать долг

Исполнительное производство

Подать документы

Необходимые действия

Взыскание долгов у самозанятых: особенности

Однако, взыскание долгов у самозанятых имеет свои особенности, которые важно учитывать. Во-первых, для самозанятого лица может быть сложно определиться, каким именно способом взыскания будет пользоваться кредитор

Это может быть арест средств на счете, арест недвижимого имущества или иные меры.

Во-вторых, самозанятые лица могут воспользоваться особыми правами и гарантиями, которые предоставляются законодательством. Например, самозанятые имеют право на минимальные размеры оплаты труда, которые не подлежат аресту в случае взыскания долгов.

Также, важно понимать, что самозанятые лица имеют возможность подать заявление о банкротстве. При этом, кредиторы не имеют право взыскивать долги, пока самозанятый находится в процессе банкротства

Однако, стоит помнить, что процесс банкротства может занять некоторое время и потребовать заполнения определенных документов.

Важно отметить, что взыскание долгов у самозанятых может быть более сложным процессом, чем у работников по найму. Это связано с тем, что самозанятые не имеют официального трудового договора и могут оперировать средствами наличными или электронными, что затрудняет приставам установление существующих активов и их арест

Таким образом, взыскание долгов у самозанятых требует особого внимания и профессионального подхода к решению проблемы. Кредиторам и самозанятым лицам следует обращаться к юристам и специалистам в сфере взыскания долгов для получения квалифицированной помощи и соблюдения всех необходимых процедур.

| Особенности взыскания долгов у самозанятых |

|---|

| 1. Сложности с определением способа взыскания долга. |

| 2. Права и гарантии самозанятых лиц. |

| 3. Возможность подачи заявления о банкротстве. |

| 4. Сложности с определением активов и арестом. |

| 5. Необходимость обращения к профессионалам в сфере взыскания долгов. |

Кто может и кто не может стать самозанятым?

Нельзя быть самозанятым по некоторым видам деятельности

продавцы товаров не своего производства, а еще тех, которые требуют обязательной маркировки; посредники и агенты; добытчики полезных ископаемых; госслужащие (за исключением лиц, предоставляющих в аренду собственное жилое помещение);

Что не попадает под самозанятость?

Вот запрещенные виды работ для самозанятых:

- деятельность, связанная с добычей и реализацией полезных ископаемых;

- перепродажа чужих товаров;

- реализация подакцизных товаров и товаров, подлежащих обязательной маркировке;

- деятельность в интересах другого лица на основе агентского договора, договора поручения и комиссии;

Можно ли банкроту открыть самозанятость?

Банкроты могут работать как самозанятые

3 года нельзя регистрировать ИП и ООО и занимать руководящие должности в бизнесе; 5 лет нельзя брать кредиты и займы без указания статуса банкрота; 5 лет нельзя повторно проходить процедуру банкротства и списывать долги; 10 лет нельзя участвовать в управлении банком.