Как учитывать лизинг в налоговом учете?

Принятие к учету ППА

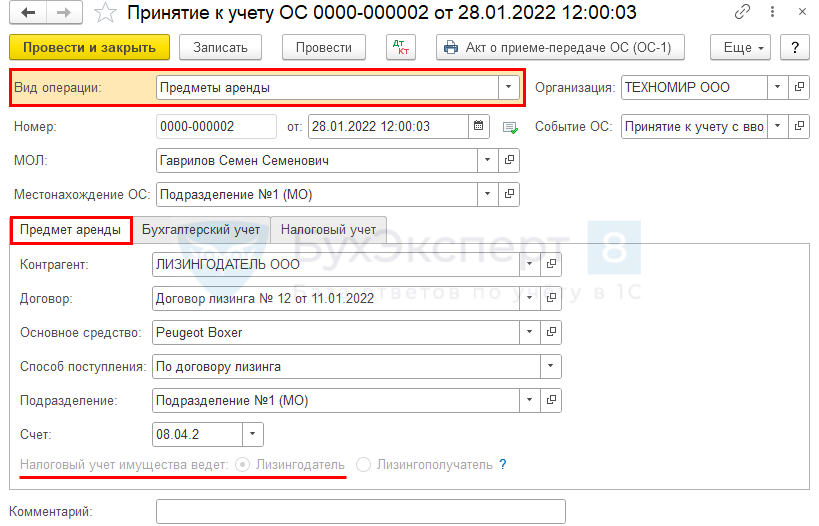

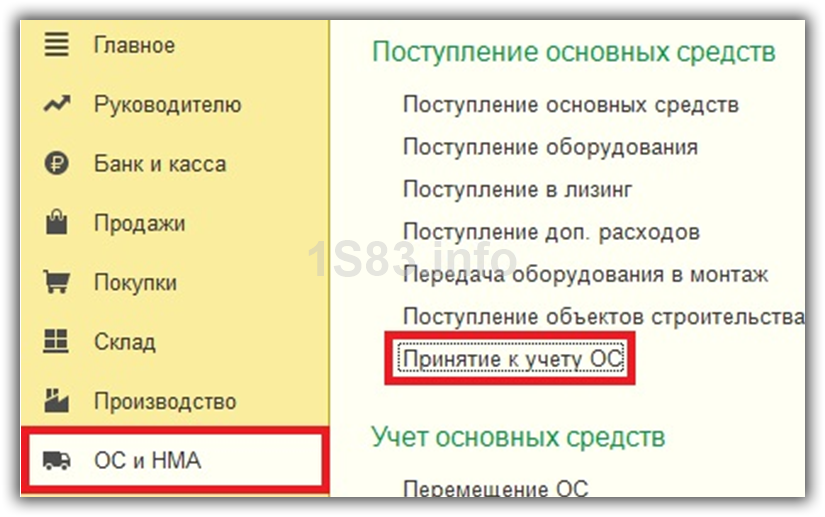

Принятие к учету ППА производится отдельным документом Принятие к учету ОС из раздела ОС и НМА.

Обратите внимание на заполнение полей:

- Вид операции — Предметы аренды;

- Налоговый учет ведет — переключатель Лизингодатель без права выбора.

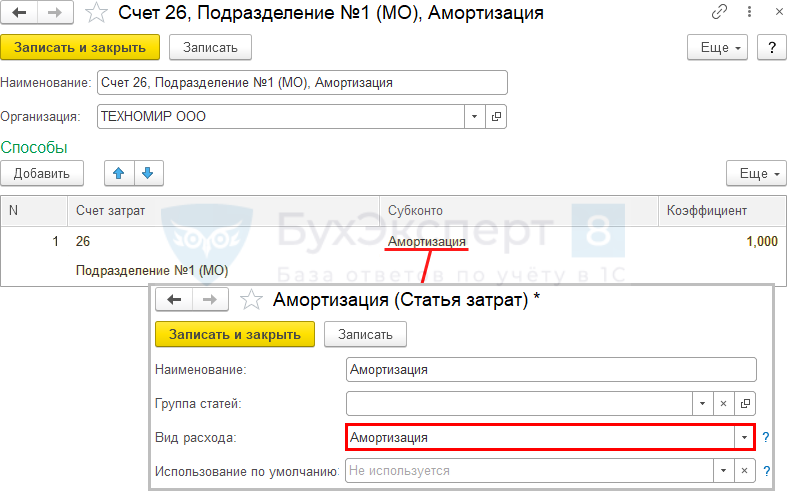

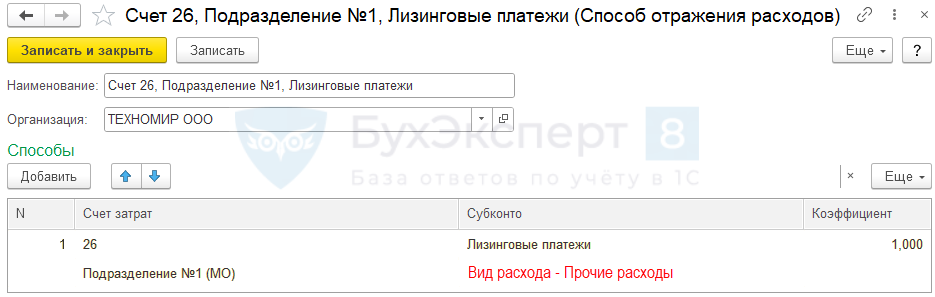

Способ отражения расходов по амортизации (БУ).

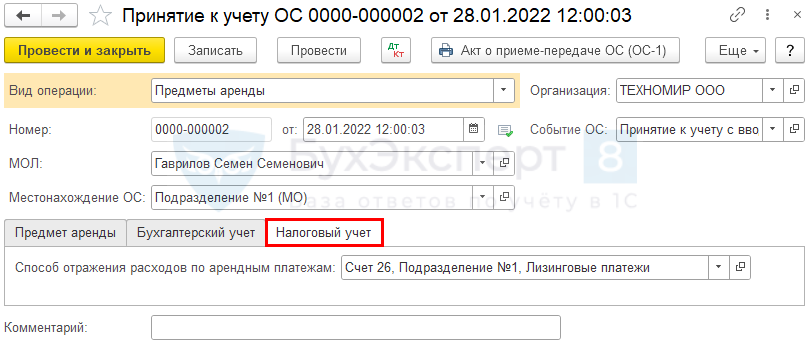

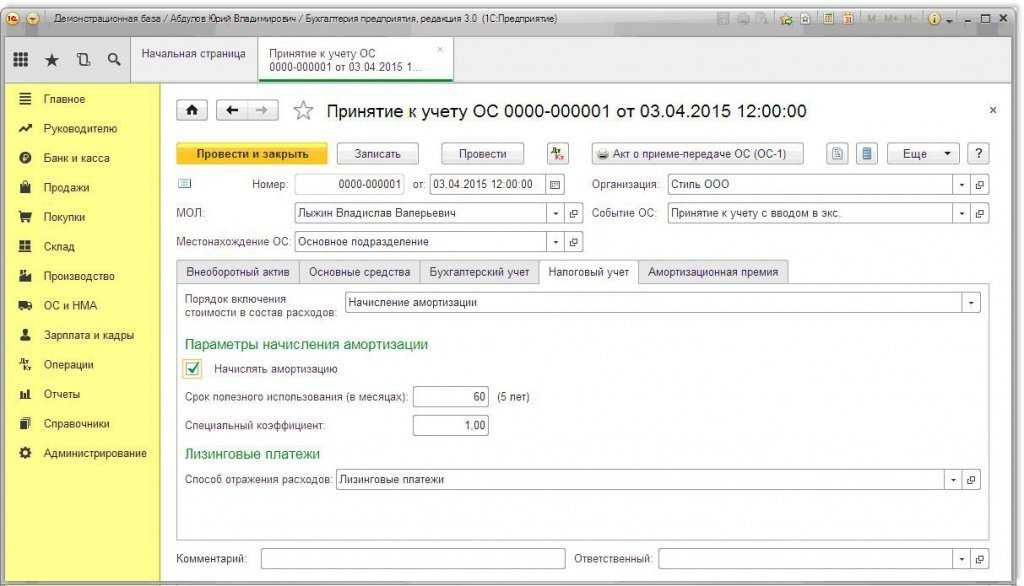

Вкладка Налоговый учет

Способ отражения расходов по арендным платежам (Способ отражения расходов НУ)

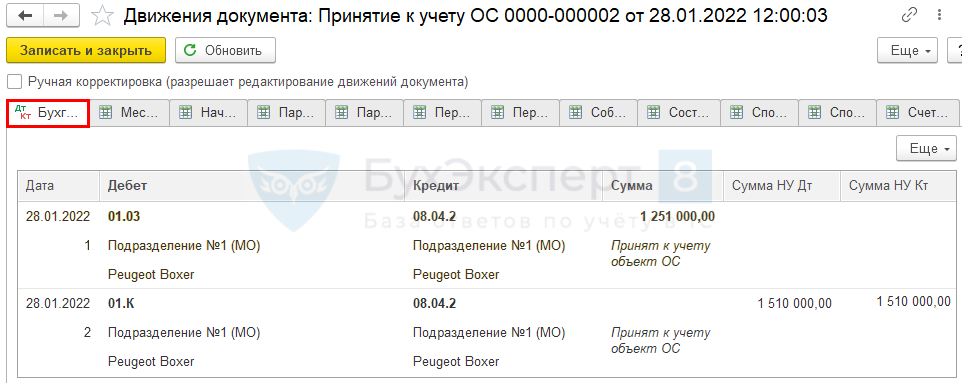

Проводки

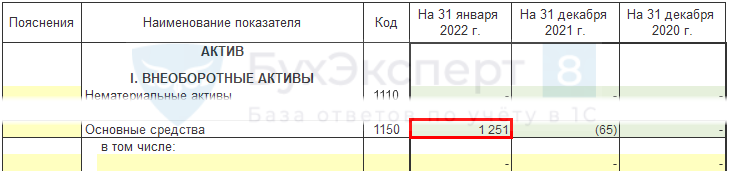

Проверьте сумму права пользования активом на счете 01.03 (Отчеты – Анализ субконто — Основные средства с отбором по объекту лизинга).

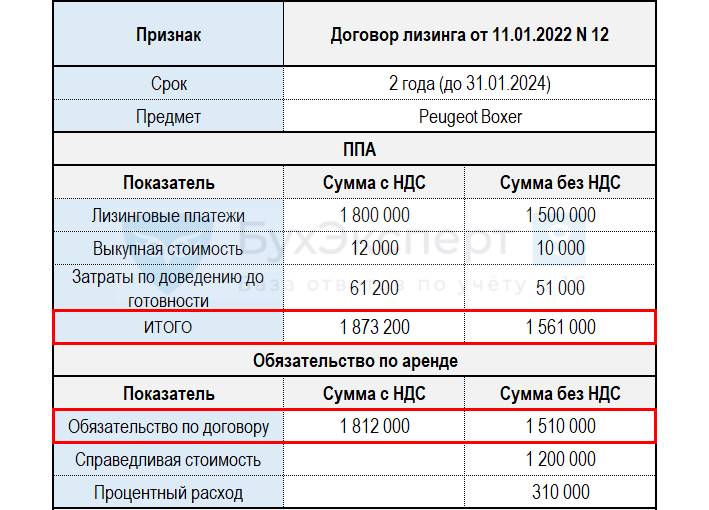

Право пользования активом в балансе на дату поступления на учет — Актив.

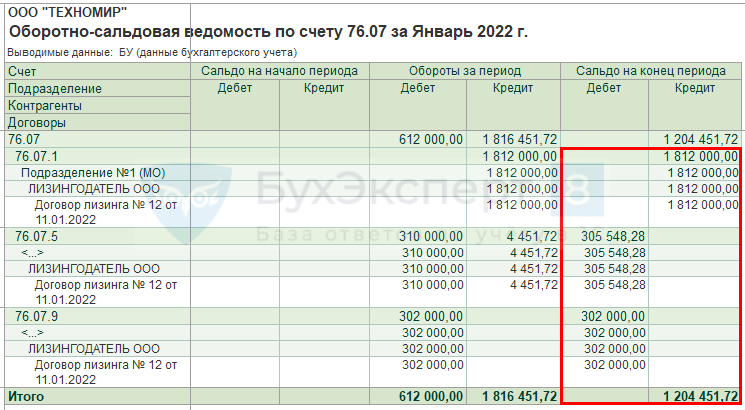

Обязательство по лизингу на счете 76.07 (Отчеты – Оборотно-сальдовая ведомость по счету 76.07)

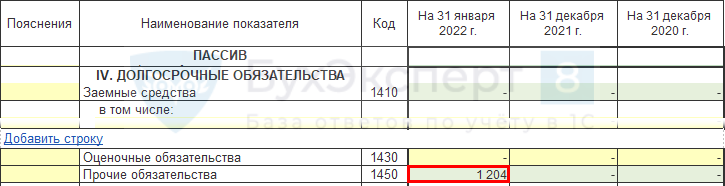

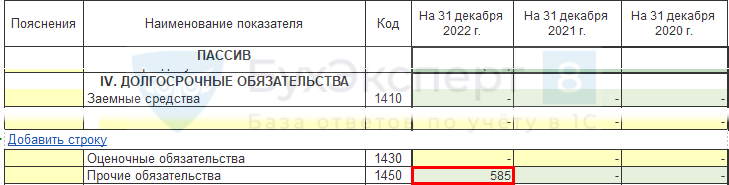

Обязательство по лизингу в балансе на дату передачи предмета лизинга — Пассив.

Учет расходов по установке магнитолы на автомобиль, взятый в лизинг

Вопрос: На взятый в лизинг автомобиль установлена автомагнитола, акустическая система, антенна. Выполненные исполнителем работы по установке, а также стоимость монтированного оборудования включены в заказ-наряд. Можно ли определенные заказом-нарядом расходы учесть при налогообложении прибыли?

Ответ: Да, путем амортизации, если автомобиль используется в предпринимательской деятельности и договором лизинга не предусмотрено возмещение указанных расходов.

Оборудование автомобиля автомагнитолой, акустической системой, антенной следует обосновать необходимостью получения информации о дорожном движении, снижения нервно-эмоционального напряжения водителя.

К амортизируемым относятся отражаемые арендатором (лизингополучателем) в виде присоединенной стоимости полученного в аренду (лизинг) имущества:

капитальные затраты арендатора (лизингополучателя) в неотделимые улучшения арендованного (полученного в лизинг) имущества, если они не возмещаются арендодателем (лизингодателем);

Исходя из норм Инструкции N 75 отделимые улучшения входят в состав присоединенной стоимости предмета лизинга, т.е. не являются самостоятельным объектом основных средств, и амортизируются в соответствии с законодательством. В свою очередь, Инструкцией N 37/18/6 порядок амортизации присоединенной стоимости установлен только в части неотделимых улучшений и затрат, связанных с приобретением (созданием) основных средств. В таком случае, полагаем, что амортизация отделимых улучшений в составе присоединенной стоимости предмета лизинга может осуществляться в порядке, установленном для неотделимых улучшений.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| 22 января | 60.02 | 51 | 360 000 | 360 000 | Перечисление оплаты лизингодателю | Списание с расчетного счета — Оплата поставщику | |

| 22 января | 360 000 | Регистрация СФ на аванс | Счет-фактура полученный на аванс | ||||

| 68.02 | 76.ВА | 60 000 | Принятие НДС к вычету | ||||

| 60 000 | Отражение вычета НДС в книге покупок | Отчет Книга покупок | |||||

| 25 января | 08.04.2 | 76.07.1 | 1 200 000 | 1 510 000 | Учет арендных обязательств | Поступление в лизинг | |

| 76.07.5 | 76.07.1 | 310 000 | Начисление процентного расхода | ||||

| 76.07.9 | 76.07.1 | 302 000 | Принятие к учету НДС | ||||

| 27 января | 08.04.2 | 60.01 | 51 000 | 51 000 | Учет затрат на услуги | Поступление (акт, накладная, УПД) — Услуги | |

| 26 | 60.01 | 51 000 | Учет затрат на услуги в НУ | ||||

| 19.04 | 60.01 | 10 200 | 10 200 | Принятие к учету НДС | |||

| 28 января | 01.03 | 08.04.2 | 1 251 000 | Принятие к учету ОС | Принятие к учету ОС — Предметы аренды | ||

| 01.К | 08.04.2 | 1 510 000 | 1 510 000 | Отражение разницы в стоимости в НУ | |||

| 28 января | 68.10 | 51 | 2 000 | Оплата госпошлины за регистрацию ТС | Списание с расчетного счета — Уплата налога | ||

| 26 | 68.10 | 2 000 | 2 000 | Учет затрат на госпошлину | Операция, введенная вручную — Операция | ||

| 76.01.9 | 51 | 8 000 | 8 000 | Оплата страховой премии ОСАГО | Списание с расчетного счета — Прочее списание | ||

| 1-й год ЕЖЕМЕСЯЧНО | |||||||

| 21 февраля | 60.02 | 51 | 60 000 | 60 000 | Перечисление оплаты лизингодателю | Списание с расчетного счета — Оплата поставщику | |

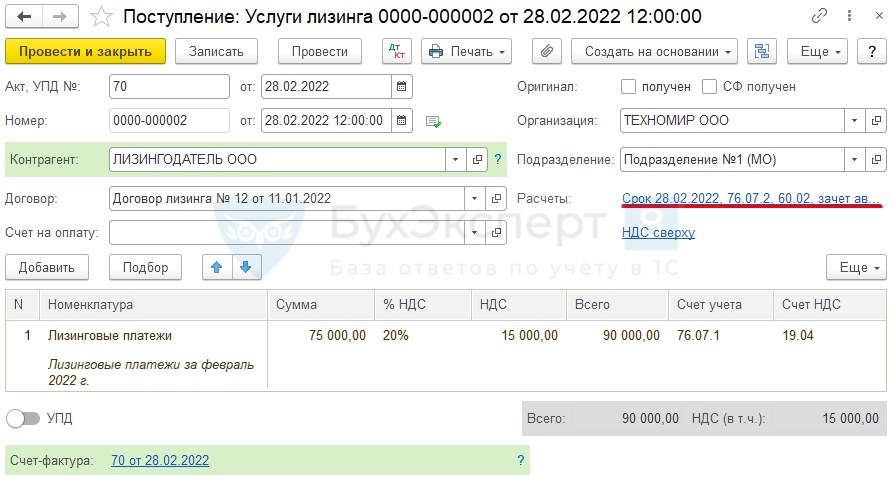

| 28 февраля | 76.07.1 | 76.07.2 | 75 000 | 75 000 | Начисление лизингового платежа | Поступление (акт, накладная) — Услуги лизинга | |

| 76.07.2 | 60.02 | 90 000 | 90 000 | 90 000 | Зачет аванса | ||

| 19.04 | 76.07.2 | 15 000 | 15 000 | Принятие к учету НДС | |||

| 76.07.1 | 76.07.9 | 15 000 | Уменьшение расчетов по входному НДС | ||||

| 28 февраля | — | — | 90 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 15 000 | Принятие НДС к вычету | ||||

| — | — | 15 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| 28 февраля | 76.ВА | 68.02 | 5 000 | Восстановление НДС к уплате | Формирование записей книги продаж | ||

| — | — | 5 000 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| 28 февраля | 26 | 02.03 | 20 850 | Начисление амортизации | Закрытие месяца — Амортизация и износ основных средств | ||

| 26 | 76.01.9 | 613,70 | 613,70 | 613,70 | Признание расходов на ОСАГО | Закрытие месяца — Списание расходов будущих периодов | |

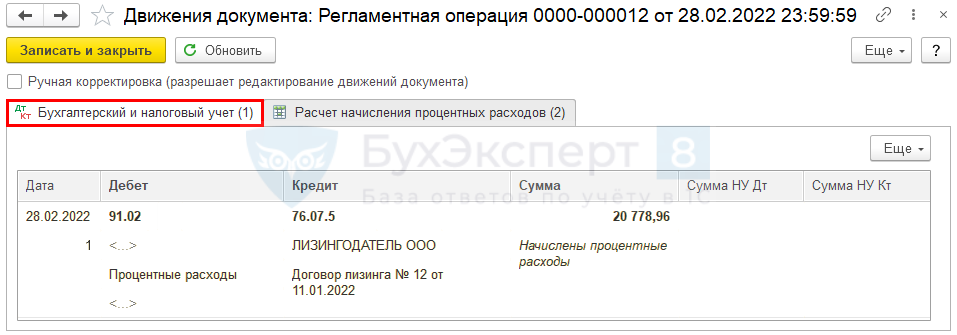

| 91.02 | 76.07.5 | 20 778,96 | Признание процентных расходов | Закрытие месяца — Начисление процентных расходов | |||

| 26 | 01.К | 75 000 | 75 000 | Признание расходов лизинговым платежам | Закрытие месяца — Признание в НУ лизинговых платежей | ||

| 2-й год ЕЖЕМЕСЯЧНО | |||||||

| 21 февраля | 60.02 | 51 | 60 000 | 60 000 | Перечисление оплаты лизингодателю | Списание с расчетного счета — Оплата поставщику | |

| 28 февраля | 76.07.1 | 76.07.2 | 50 000 | 50 000 | Начисление лизингового платежа | Поступление (акт, накладная) — Услуги лизинга | |

| 76.07.2 | 60.02 | 60 000 | 60 000 | 60 000 | Зачет аванса | ||

| 19.04 | 76.07.2 | 10 000 | 10 000 | Принятие к учету НДС | |||

| 76.07.1 | 76.07.9 | 10 000 | Уменьшение расчетов по входному НДС | ||||

| 28 февраля | — | — | 60 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.04 | 10 000 | Принятие НДС к вычету | ||||

| — | — | 10 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| ВЫКУП ЛИЗИНГОВОГО ИМУЩЕСТВА | |||||||

| 30 января | 60.02 | 51 | 12 000 | 12 000 | Перечисление оплаты лизингодателю | Списание с расчетного счета — Оплата поставщику | |

| 31 января | 60.01 | 60.02 | 12 000 | 12 000 | 12 000 | Зачет аванса | Выкуп предметов лизинга |

| 76.07.1 | 60.01 | 10 000 | 10 000 | Выкуп лизингового имущества | |||

| 19.01 | 60.01 | 2 000 | 2 000 | Принятие к учету НДС | |||

| 76.07.1 | 76.07.9 | 2 000 | Уменьшение расчетов по входному НДС | ||||

| 26 | 02.03 | 20 850 | Начисление последней амортизации | ||||

| 26 | 01.К | 50 000 | 50 000 | Лизинговые платежи в НУ | |||

| 01.01 | 01.03 | 1 251 000 | Перемещение ОС в состав собственных | ||||

| 02.03 | 02.01 | 500 400 | Перемещение накопленной амортизации | ||||

| 01.09 | 01.К | 10 000 | 10 000 | Списание разницы стоимости в НУ | |||

| 26 | 01.09 | 10 000 | 10 000 | Отнесение в затраты по НУ стоимости выкупленного объекта |

Заполните карточку договора: Excel

Амортизация и признание лизинговых платежей в налоговом учете

Так как имущество учитывается на балансе лизингополучателя, то его стоимость погашается посредством амортизационных отчислений в течение срока полезного использования.

Для выполнения операций по расчету суммы амортизации за месяц для бухгалтерского и налогового учета, признанию лизинговых платежей в налоговом учете, а также для отражения налогооблагаемой временной разницы (НВР) и признания отложенного налогового обязательства (ОНО) и необходимо воспользоваться обработкой Закрытие месяца (раздел Операции группа Закрытие периода гиперссылка Закрытие месяца), которая содержит список необходимых регламентных операций.

Перед выполнением обработки Закрытие месяца необходимо восстановить последовательность проведения документов.

Для этого нужно щелкнуть по гиперссылке Перепроведение документов за месяц, нажать кнопку Выполнить операцию, затем кнопку Выполнить закрытие месяца, после чего произойдет выполнение всех регламентных операций списком, в том числе:

- Амортизация и износ основных средств;

- Признание в НУ лизинговых платежей;

- Расчет налога на прибыль.

Проводки по лизингу автомобиля у лизингополучателя

> > > 27 августа 2021 Бухгалтерские проводки по лизингу автомобиля у лизингополучателя имеют определенную специфику, присущую всем операциям по лизингу имущества. В этом материале рассмотрим подробно основные блоки проводок для лизингополучателя при различных условиях договора лизинга.

Взять в лизинг автомобиль в настоящее время могут как физические, так и юридические лица. Но вот обязанность фиксировать операции с таким автомобилем в бухгалтерском и налоговом учете возникает только у юридических лиц.

Одновременно юридические лица могут воспользоваться определенными преференциями, которых нет у физлиц, в частности уменьшить налоговую базу по прибыли на лизинговые платежи и принять к вычету НДС, уплаченный лизингодателю

Важно помнить, что данные преференции применимы при общей системе налогообложения

Использование юрлицами спецрежимов характеризуется своими нюансами, например:

- при применении ЕНВД расчет налога к уплате тоже выполняется по определенным принципам, не включающим вычет из налоговой базы затрат на платежи по договору лизинга.

- при применении УСН «доходы» расходы на лизинг нельзя списать в уменьшение налоговой базы так же, как и другие расходы на ведение деятельности;

Транспортный налог уплачивает организация, на которую зарегистрировано ТС. Авто может быть зарегистрировано на лицо, предоставившее лизинг. В этом случае именно это лицо уплачивает транспортный налог. Он делает выплаты в течение действия всего контракта.

Если выкупа имущества не предполагается, то лизингодатель платит транспортный налог и по завершении действия контракта. Получатель лизинга может зарегистрировать ТС на себя. Актуальны эти варианты:

- Получатель лизинга оформляет временную регистрацию ТС на себя. При приобретении ТС авто учитывается на имя лица, предоставляющего лизинг. Но затем оформляется временная регистрация на получателя лизинга, которая будет актуальна на протяжении срока действия контракта. Но даже в такой ситуации налог будет уплачиваться лизингополучателем. Основание – письмо Минфина №03-05-05-04/12.

- Изначально ТС регистрировалось на получателя лизинга. Налог будет уплачивать получатель лизинга. Если ТС не будет выкупаться, обязанность по налоговым платежам может перейти к лицу, предоставляющему лизинг. Однако переход обязанности осуществляется только после перерегистрации авто.

То есть порядок уплаты налогов зависит от того, на кого именно зарегистрировано авто.

Поступление ОС в лизинг и принятие объекта лизинга к учету у лизингополучателя

Поступление лизингового имущества отражается новым документом программы Поступление в лизинг (раздел ОС и НМА группа Поступление основных средств).

В документе указывается первоначальная стоимость полученных в лизинг основных средств в бухгалтерском учете (БУ) и в налоговом учете (НУ).

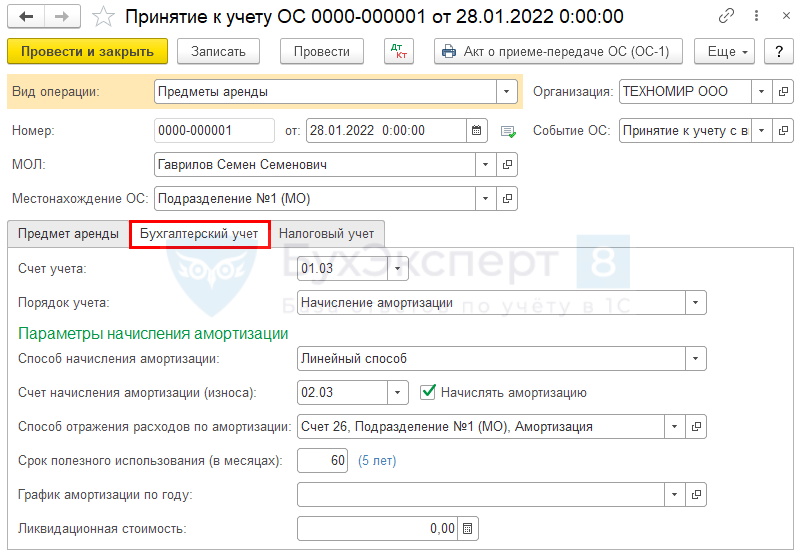

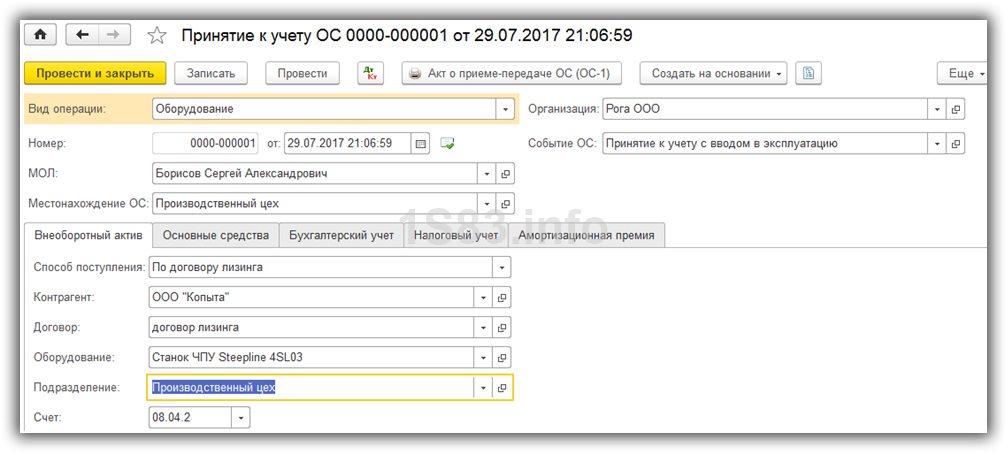

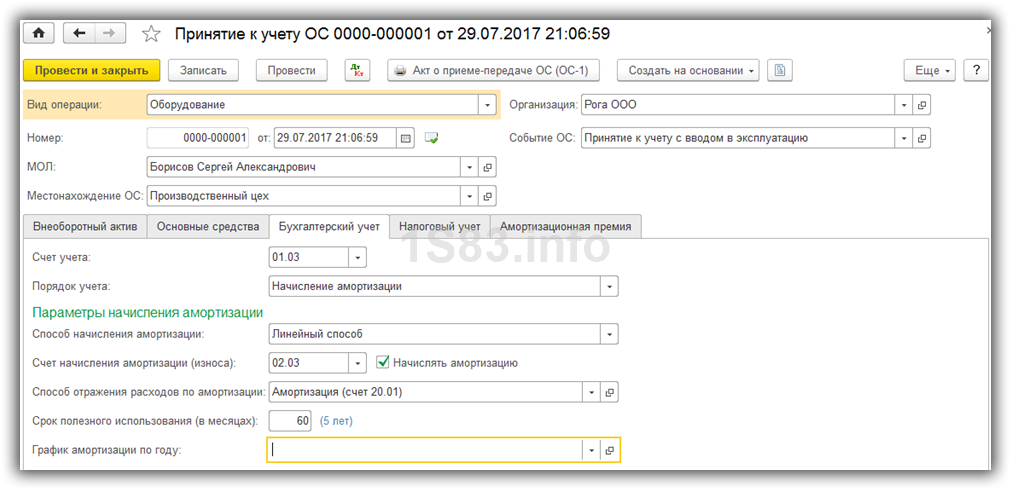

Для ввода объекта основных средств в эксплуатацию создается документ Принятие к учету ОС (раздел ОС и НМА группа Поступление основных средств) — см. рисунок 1.

В документе заполняются закладки:

В документ Принятие к учету ОС добавлен новый способ поступления По договору лизинга, позволяющая указать лизингодателя и способ отражения расходов по лизинговым платежам в налоговом учете.

При выборе способа поступления По договору лизинга дополнительно отображаются поля, обязательные для заполнения:

- Контрагент и Договор на закладке Внеоборотный актив;

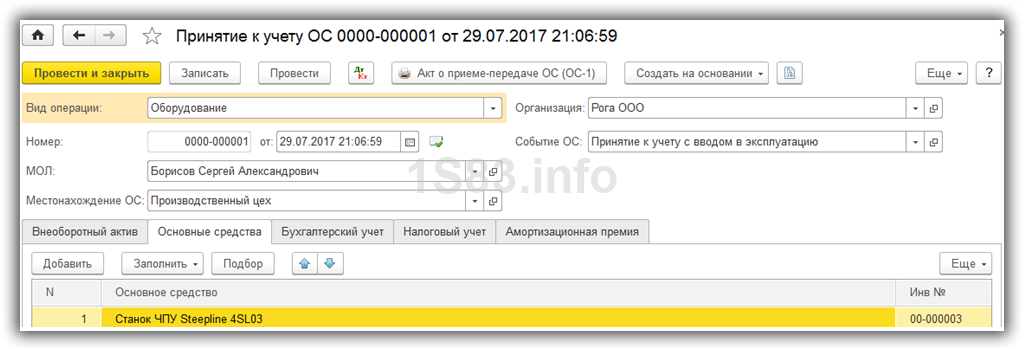

- Способ отражения расходов в налоговом учете на закладке Налоговый учет в группе реквизитов Лизинговые платежи.

Так как имущество числится на балансе лизингополучателя, то на закладке Налоговый учет в поле Порядок включения стоимости в состав расходов указывается Начисление амортизации, и устанавливается флаг Начислять амортизацию.

В поле Специальный коэффициент указывается повышающий или понижающий коэффициент (если он не равен 1).

Рис. 1. Документ «Принятие к учету ОС»

Досрочный выкуп автомобиля из лизинга: проводки

При досрочном выкупе авто в бухучете лизингодателя признается доход в сумме причитающихся в связи с этим событием платежей. Если авто учтено на балансе лизингодателя, остаточная стоимость выкупленного ТС относится в расходы. Если авто учтено на балансе лизингополучателя, тогда в расходах нужно признать не списанную к моменту выкупа часть затрат на покупку авто.

Последовательность действий лизингодателя при досрочном выкупе автомобиля.

2. Если авто учтено на балансе лизингодателя, тогда:

3. Если автомобиль учтен на балансе лизингополучателя, тогда:

Отражение досрочного выкупа автомобиля в бухгалтерских записях.

Содержание операции

Первичный документ

Если автомобиль учтен на балансе лизингодателя

Если автомобиль учтен на балансе лизингополучателя (лизингодатель отражает лизинговые операции с использованием счета 97)

Если автомобиль учтен на балансе лизингополучателя, при его досрочном выкупе необходимо скорректировать стоимость ТС и входной НДС на разницу между оставшейся суммой платежей и суммой, уплаченной лизингодателю при выкупе.

Пример. Учет при досрочном выкупе авто

Авто получено по договору лизинга в апреле 2021 года и принято на учет по стоимости всех платежей по договору без НДС — 2 800 000 рублей, СПИ — 40 мес., ежемесячная амортизация — 70 000,00 рублей.

В мае 2022 года договор лизинга прекращен, и автомобиль досрочно выкуплен за 750 000 рублей (НДС — 125 000, стоимость без НДС — 625 000 ). На момент прекращения договора остаток долга перед лизингодателем составил 1 344 000 рублей (НДС — 224 000, платежи без НДС — 1 120 000).

В налоговом учете принимаем на учет автомобиль по стоимости 625 000 рублей, СПИ уменьшаем на срок эксплуатации авто в лизинге — 13 месяцев (май 2021-го — май 2022-го). Начиная с июня 2022-го начисляем амортизацию по новому авто — 23 148,15 рубля (625 000 / (40 мес. — 13 мес.))

В бухгалтерском учете счет 01 кредитуется на 495 000 рублей (1 120 000 — 625 000);

Счет 19 кредитуется на 99 000 рублей (224 000 — 125 000).

Новая первоначальная стоимость автомобиля — 2 305 000 рублей (2 800 000 — 495 000). Накопленная амортизация — 910 000 рублей (70 000 рублей х 13 мес.).

Тридцать первого мая начисляем амортизацию исходя из прежней стоимости — 70 000 рублей. Остаточная стоимость на 31 мая — 1 395 000 рублей (2 305 000 руб. — 70 000 руб. х 13 мес.). Начиная с июня 2022-го начисляем амортизацию — 51 666,67 рубля (1 395 000 руб. / (40 мес. — 13 мес.).

В мае 2022 года

Ежемесячно с июня 2022 года по август 2024 года

Амортизация в лизинге

Хотя, приобретенное в лизинг, оборудование не является собственностью организации, но его все равно надо ставить на учет и соответственно амортизировать. Амортизация начисляется документом «Амортизация и износ ОС» в меню ОС и НМА. Также начислить ее можно автоматически, если воспользоваться помощником «Закрытие месяца».

Амортизация в лизинге

Рис.15

В заключение важно обратить внимание на то, что по операциям лизинга возникает разница между бухгалтерским учетом и налоговым, так как в последнем расходы по лизингу учитываются за минусом налоговой амортизации. Программа 1С 8.3 автоматически рассчитает амортизацию и расходы на лизинг, а также отразит разницу между бухгалтерским и налоговым учетом. Для этого в 1С 8.3 необходимо правильно составить Учетную политику предприятия

Для этого в 1С 8.3 необходимо правильно составить Учетную политику предприятия.

Если помимо учета лизинга у вас регулярно возникают вопросы по работе с программами 1С, обратитесь к нашим специалистам. Мы с радостью проконсультируем вас, а также подберем для вас оптимальные тарифы на абонентское обслуживание 1С, ориентируясь на ваши индивидуальные задачи.

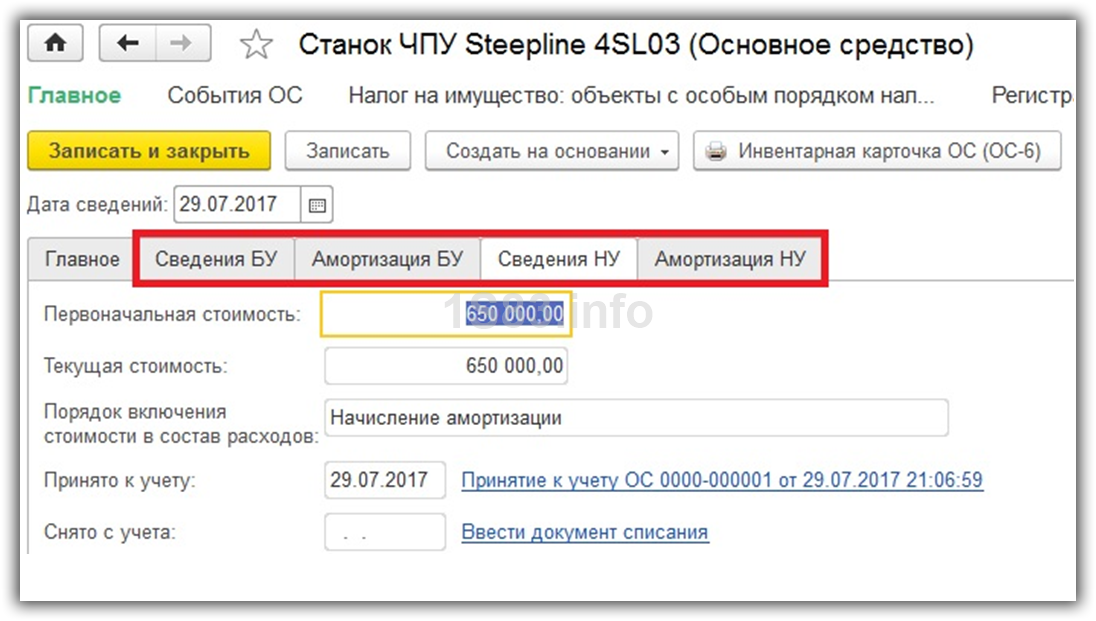

На первой вкладке документа укажем способ поступления ОС – по договору лизинга. В качестве самого оборудования выберем наш станок ЧПУ Steepline 4SL03. Так же здесь указывается подразделение и склад. Счет в нашем примере будет 08.04.2. На следующей вкладке – оборудование достаточно указать само основное средство, которое располагается в одноименном справочнике. Инв. номер подставится автоматически. Подробно описывать создание заполнение справочника ОС не станем. Проблем с этим у вас возникнуть не должно. Далее перейдём к следующей вкладке – «Бухгалтерский учет»

Правильное заполнение содержащихся на ней данных очень важно, ведь вы будете настраивать не только БУ, но и то, как будет начисляться амортизация. Счет учета в нашем случае 01.03

Так же мы указали, что будем начислять амортизацию линейным способом (равными частями). Амортизация будет проходить по счету 02.03.

Наш ответ

НДС

Разъясняя порядок налогообложения сумм субсидий при их получении, Минфин предлагал разделить бюджетные средства на две большие группы:

1) субсидии, связанные с оплатой реализованных товаров, работ, услуг. Данные суммы подлежат включению в налоговую базу (пп. 2 п. 1 ст. 162 НК РФ), налог исчисляется по расчетной ставке (п. 4 ст. 164 НК РФ). При этом суммы НДС, предъявленные поставщиками товаров (работ, услуг), используемых налогоплательщиком для производства и (или) реализации товаров (работ, услуг), оплаченных за счет бюджетных средств, принимаются к вычету в общем порядке (Письмо от 17.07.2017 N 03-03-06/1/45246 издано до принятия комментируемых поправок);

2) субсидии, выделенные на возмещение затрат, связанных с оплатой приобретаемых налогоплательщиком товаров (работ, услуг). Субсидии не связаны с оплатой реализуемых налогоплательщиком товаров (работ, услуг), поэтому в налоговую базу по НДС не включаются. Однако вычет «входного» НДС по приобретениям невозможен (принятый к вычету налог следует восстановить в силу пп. 6 п. 3 ст. 170 НК РФ).

В рассматриваемой ситуации субсидия в составе платежа включается в налоговую базу у лизингодателя, ведь именно у него происходит реализация. У лизингополучателя, наоборот, платежи представляют собой расходы, поэтому у него не возникает обязанности увеличить НДС к начислению. Другой вопрос, что по совету финансистов следует выделить «входной» НДС лизингодателя, приходящийся на лизинговый платеж и, в частности, на субсидию в его составе. По нашему мнению, это несложно, главное — не забыть о восстановлении налога, для этого зарегистрируйте полученный УПД в книге продаж.

Налог на прибыль

В случае когда на момент предоставления скидки лизинговый платеж уже учтен в составе расходов для целей налогообложения прибыли, необходимо произвести корректировку налоговой базы по налогу на прибыль за налоговый период признания расходов (абз. 2 п. 1 ст. 54 НК РФ).

Субсидию на возмещение затрат на авансовый платеж по лизингу, которая по сути является скидкой, включите в налоговые доходы сразу при получении. Доход признайте в той сумме, в какой уже учли эти расходы в налоговом учете. Оставшуюся часть включайте в доходы равномерно при начислении платежей, если сумма субсидии больше суммы авансового платежа.

По нашему мнению, НДС, принятый к вычету по возмещенным расходам и восстановленный при получении скидки, можно учесть в расходах на основании ст. 170 НК РФ. Однако поскольку отсутствуют официальные разъяснения контролирующих органов, рекомендуем во избежание рисков обратиться с вопросом о возможности учета НДС в расходах в ИФНС по месту учета

Проводки:

|

Дебет |

Кредит |

Содержание операций |

|

На дату перечисления предоплаты (аванса) |

||

|

76-лп |

51 |

Перечислена предоплата (аванс) по договору |

|

68-НДС |

76-НДС |

Принят к вычету НДС с перечисленной предоплаты (аванса) (при наличии у организации права на вычет) |

|

На дату признания расходов по договору лизинга |

||

|

20 (44 и др.) |

76-лп |

Начислен текущий лизинговый (сублизинговый) платеж |

|

19 |

76-лп |

Отражена сумма НДС по текущему лизинговому (сублизинговому) платежу |

|

68-НДС |

19 |

Принят к вычету НДС по текущему лизинговому (сублизинговому) платежу (при наличии у организации права на налоговый вычет) |

|

76-НДС |

68-НДС |

Восстановлен НДС с перечисленной предоплаты (аванса) |

|

На дату получения скидки |

||

|

76 |

91 |

Отражена сумма скидки, причитающаяся к получению от лизингодателя |

|

51 |

76 |

Получена сумма скидки |

|

76-НДС |

68-НДС |

Восстановлен НДС с суммы скидки (субсидии) |

Начисление лизинговых платежей

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| 22 января | 60.02 | 51 | 360 000 | 360 000 | Перечисление оплаты лизингодателю | Списание с расчетного счета — Оплата поставщику |

|

| 1-й год ЕЖЕМЕСЯЧНО | |||||||

| 21 февраля | 60.02 | 51 | 60 000 | 60 000 | Перечисление оплаты лизингодателю | Списание с расчетного счета — Оплата поставщику |

|

| 28 февраля | 76.07.1 | 76.07.2 | 75 000 | 75 000 | Начисление лизингового платежа | Поступление (акт, накладная) — Услуги лизинга | |

| 76.07.2 | 60.02 | 90 000 | 90 000 | 90 000 | Зачет аванса | ||

| 19.04 | 76.07.2 | 15 000 | 15 000 | Принятие к учету НДС | |||

| 76.07.1 | 76.07.9 | 15 000 | Уменьшение расчетов по входному НДС | ||||

| 2-й год ЕЖЕМЕСЯЧНО | |||||||

| 21 февраля | 60.02 | 51 | 60 000 | 60 000 | Перечисление оплаты лизингодателю | Списание с расчетного счета — Оплата поставщику |

|

| 28 февраля | 76.07.1 | 76.07.2 | 50 000 | 50 000 | Начисление лизингового платежа | Поступление (акт, накладная) — Услуги лизинга | |

| 76.07.2 | 60.02 | 60 000 | 60 000 | 60 000 | Зачет аванса | ||

| 19.04 | 76.07.2 | 10 000 | 10 000 | Принятие к учету НДС | |||

| 76.07.1 | 76.07.9 | 10 000 | Уменьшение расчетов по входному НДС |

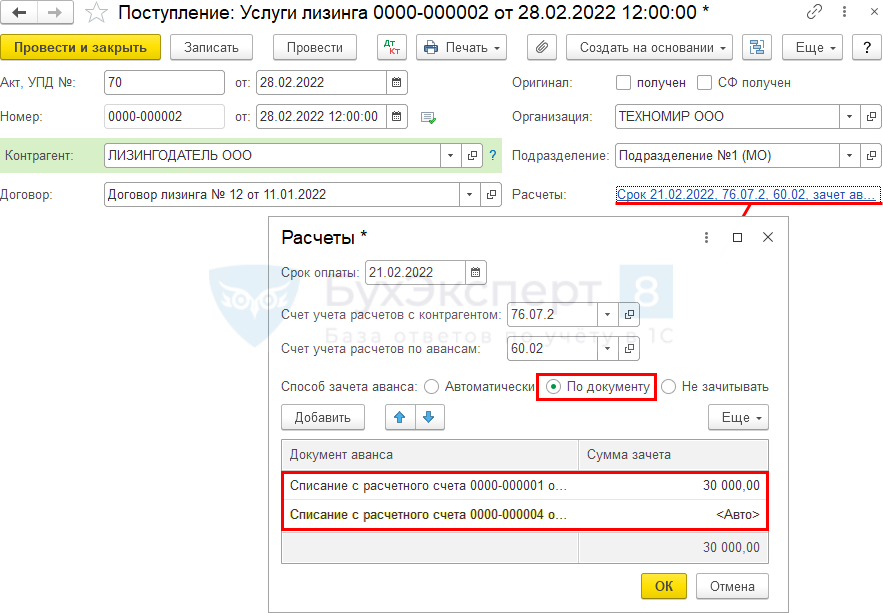

Начислите ежемесячный лизинговый платеж из раздела Покупки — Поступление (акты, накладные, УПД) — кнопка Поступление – Услуги лизинга.

Ссылка Расчеты.

Бухгалтерский учет лизинговых операций у лизингополучателей

Возникающая порой необходимость в приобретении дорогостоящего имущества для хозяйственной деятельности организации ставит руководство предприятия перед непростым выбором.

Не каждая компания может позволить себе одномоментные крупные затраты. Соответственно, организации начинают рассматривать возможности привлечения финансирования на приобретение имущества.

Одной из таких возможностей является заключение договора финансовой аренды, то есть – договор лизинга.

Правоотношения по договорам лизинга регламентируются положениями федерального закона «О финансовой аренде «лизинге» от 29.10.1998г. №164-ФЗ и гл. и положениями Гражданского Кодекса (ст.665-670).

Несмотря на схожесть сути лизинга с кредитом, учет лизинговых операций сильно отличается от учета заемных обязательств.

Лизинговые платежи полностью уменьшают налогооблагаемую базу по налогу на прибыль, без каких либо ограничений. С лизинговых операций платится и возмещается НДС. При этом задолженность по лизинговому договору не отражается в пассиве баланса в составе заемных средств и не ухудшает его показателей.

Бухгалтерский учет лизинга при отражении имущества на балансе лизингополучателя

Если по условиям договора лизинга имущество учитывается на балансе лизингополучателя, при получении предмета лизинга в бухучете лизингополучателя стоимость имущества за вычетом НДС отражается по дебету счёта 08 «Вложения во внеоборотные активы» в корреспонденции с кредитом счёта 76 «Расчёты с разными дебиторами и кредиторами».

При принятии предмета лизинга к учёту в составе основных средств его стоимости списывается с кредита 08 счёта в дебет 01 счёта «Основные средства».

Начисление лизинговых платежей отражается по дебету 76 счёта, субсчёт , например, «Расчёты с лизингодателем» в корреспонденции со счетом 76, субсчёт, например, «Расчёты по лизинговым платежам».

Начисление амортизации по предмету лизинга производит лизингополучатель. Сумма амортизации предмета лизинга признаётся расходами по обычным видам деятельности и отражается по дебету счета 20 «Основное производство» в корреспонденции с кредитом счёта 02 «Амортизация основных средств, субсчёт амортизации лизингового имущества.

Принятие к учету основного средства

Мы отразили поступление в лизинг нашего токарного станка, и теперь его нужно принять к учету, в качестве ОС. Для этого перейдите в раздел «ОС и НМА» и выберите «Принятие к учету ОС».

В шапке созданного документа заполним организацию, материально ответственного и местонахождение ОС. В качестве события будет выступать «Принятие к учету с вводом в эксплуатацию».

На первой вкладке документа укажем способ поступления ОС – по договору лизинга. В качестве самого оборудования выберем наш станок ЧПУ Steepline 4SL03. Так же здесь указывается подразделение и склад. Счет в нашем примере будет 08.04.2.

На следующей вкладке – оборудование достаточно указать само основное средство, которое располагается в одноименном справочнике. Инв. номер подставится автоматически. Подробно описывать создание заполнение справочника ОС не станем. Проблем с этим у вас возникнуть не должно.

Далее перейдём к следующей вкладке – «Бухгалтерский учет»

Правильное заполнение содержащихся на ней данных очень важно, ведь вы будете настраивать не только БУ, но и то, как будет начисляться амортизация

Счет учета в нашем случае 01.03. Так же мы указали, что будем начислять амортизацию линейным способом (равными частями). Амортизация будет проходить по счету 02.03. Расходы по ней мы будем учитывать на счете 20.01 – «Основное производство». Амортизация нашего станка будет в течение пяти лет (60 месяцев).

Данные настройки не единственно верные. Вы можете заполнить эти данные по-своему.

Вкладка с НУ в данной ситуации практически идентична бухгалтерскому.

Все необходимые данные мы уже указали, и можем проводить документ.

Теперь в у данного товарного станка в справочнике основных средств появятся те данные, которые мы только что заполняли в документе на соответствующих вкладках.

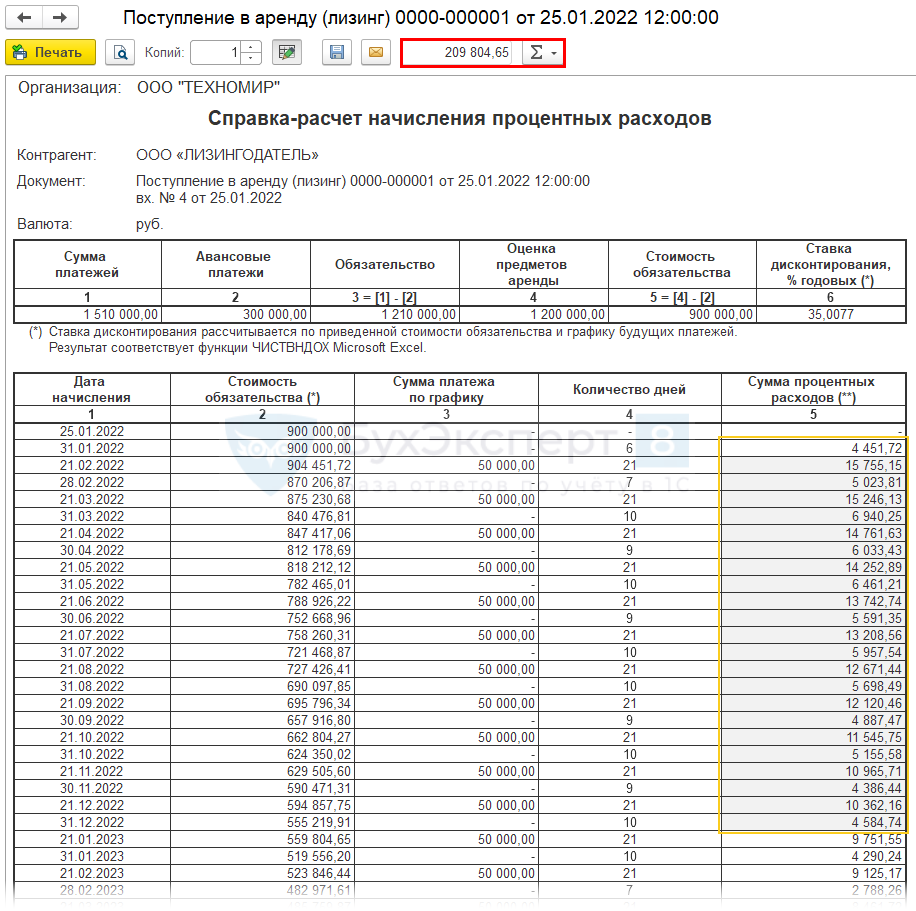

Признание процентных расходов

Процентные расходы начисляются согласно графику, составленному при поступлении предмета в лизинг. Регламентная операция Начисление процентных расходов формирует проводку.

Общую сумму процентов за год можно посмотреть в Справке-расчете начисления процентных расходов из документа Поступление в лизинг. PDF

В нашем примере за 2022 год начислено 209 804,65 руб.

На 31.12.2022 в балансе отразится стоимость обязательства по аренде (ОА).

Лизинговые платежи за 2022 (БУ):

75 000 х 11 = 825 000 руб.

Начисленные проценты за 2022

209 804,65 руб.

Стоимость ОА:

1 200 000 – 825 000 + 209 804,65 = 584 804,65 руб.

Баланс — Пассив – Стоимость Обязательства по аренде

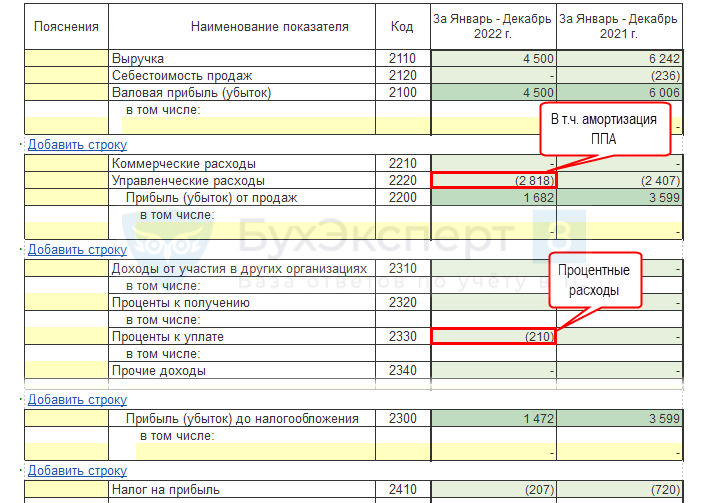

За 2022 в ОФР отразится:

- амортизация ППА;

- начисленные процентные расходы.

Амортизация и признание лизинговых платежей в налоговом учете

Так как имущество учитывается на балансе лизингополучателя, то его стоимость погашается посредством амортизационных отчислений в течение срока полезного использования.

Для выполнения операций по расчету суммы амортизации за месяц для бухгалтерского и налогового учета, признанию лизинговых платежей в налоговом учете, а также для отражения налогооблагаемой временной разницы (НВР) и признания отложенного налогового обязательства (ОНО) и необходимо воспользоваться обработкой Закрытие месяца (раздел Операции группа Закрытие периода гиперссылка Закрытие месяца), которая содержит список необходимых регламентных операций.

Перед выполнением обработки Закрытие месяца необходимо восстановить последовательность проведения документов.

Для этого нужно щелкнуть по гиперссылке Перепроведение документов за месяц, нажать кнопку Выполнить операцию, затем кнопку Выполнить закрытие месяца, после чего произойдет выполнение всех регламентных операций списком, в том числе:

- Амортизация и износ основных средств;

- Признание в НУ лизинговых платежей;

- Расчет налога на прибыль.

В программе при выполнении регламентной операции Признание в НУ лизинговых платежей определяется разница между лизинговыми платежами, отраженными документом Поступление (акт, накладная), и начисленной амортизацией в налоговом учете. Если лизинговый платеж за месяц превышает сумму начисленной амортизации, разница отражается в расходах по налоговому учету. Если начисленная амортизация превышает сумму лизингового платежа, то сумма амортизации сторнируется на эту разницу.

Сформировать печатную форму Ведомость амортизации ОС можно из группы Отчеты раздела ОС и НМА.

В обработке Закрытие месяца из формы документа Регламентная операция -> Признание в НУ лизинговых платежей или из контекстного меню можно сформировать справку-расчет Признание расходов по ОС, поступившим в лизинг.

Отчет предназначен для иллюстрации отражения сумм лизинговых платежей в бухгалтерском и налоговом учете лизингополучателя.

Источник

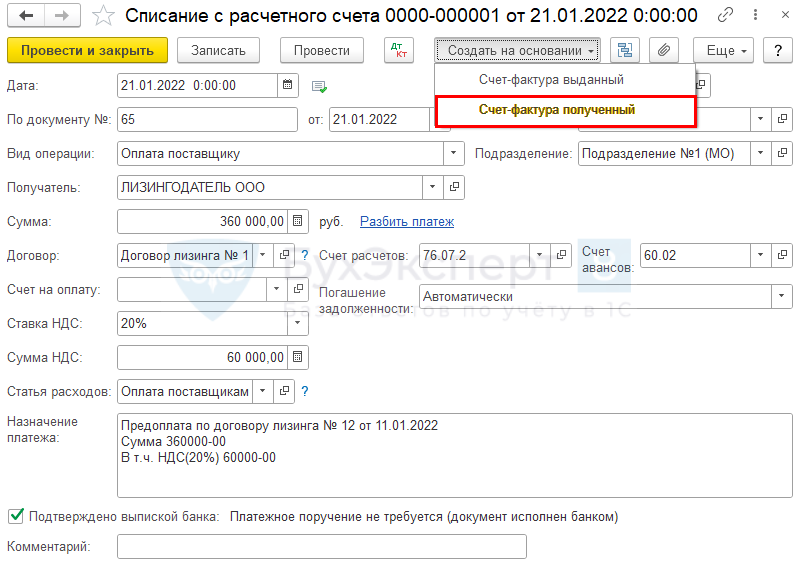

Регистрация СФ на аванс от поставщика

С аванса лизингодателю лизингополучатель может принять НДС к вычету при обязательном наличии:

- правильно оформленного СФ;

- договора, предусматривающего предоплату;

- документов на перечисление аванса.

Регистрацию счета-фактуры, выданного на аванс, можно провести из документа Списание с расчетного счета, по кнопке Создать на основании, выбрав Счет-фактура полученный.

Документ Счет-фактура полученный на аванс автоматически заполняется данными документа Списание с расчетного счета. Код вида операции — значение 02 «Авансы выданные».

Подробнее про Варианты принятия НДС к вычету по документу Счет-фактура полученный.

Поступление ОС в лизинг в 1С 8.3 на балансе лизингополучателя

- лизингодатель выставляет счет-фактуру на лизинговые платежи;

- лизингодатель выставляет счет-фактуру на выкупную стоимость в момент выкупа имущества.

Поступление лизингового имущества на баланс лизингополучателя оформите документом Поступление в лизинг из раздела ОС и НМА – Поступление в лизинг .

- из суммы всех лизинговых платежей и выкупной цены, т. е. полной стоимости договора, включая НДС, — если договор один и включает в себя условия выкупа и выкупную стоимость;

- из суммы всех лизинговых платежей без выкупной цены, т. е. полной стоимости договора, включая НДС, — если имеется отдельный договор купли-продажи на выкупную стоимость предмета лизинга.

Налоговый учет лизинговых операций — спецрежимы

Учет лизинговых платежей в составе расходов, уменьшающих налоговую базу по налогу на прибыль

Глава 25 НК РФ «О налоге на прибыль организаций» не содержит какого-либо особого порядка отнесения затрат по договору лизинга на себестоимость, если он предусматривает переход права собственности на предмет лизинга к лизингополучателю (Постановление ФАС Волго-Вятского округа от 26.02.2006 N А79-6704/2005).

Суть дела. Налоговый орган провел выездную налоговую проверку налогоплательщика, по результатам которой был составлен акт и принято решение в том числе о доначислении налога на прибыль и привлечении налогоплательщика к налоговой ответственности по п. 1 ст. 122 НК РФ. Налоговый орган в принятом решении указал, что выкупная цена должна быть выделена в составе лизингового платежа.

Не согласившись с решением налогового органа, налогоплательщик обжаловал его в арбитражный суд.

Позиция суда. Согласно пп. 10 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество. В случае если имущество, полученное по договору лизинга, учитывается у лизингополучателя, арендные (лизинговые) платежи признаются расходом за вычетом сумм начисленной в соответствии со ст. 259 НК РФ по этому имуществу амортизации.

Законодательство о налогах и сборах не содержит понятия лизингового платежа и арендной платы. Следовательно, в силу п. 1 ст. 11 НК РФ следует руководствоваться их понятиями, данными в гражданском законодательстве.

Согласно ст. ст. 625, 665 ГК РФ финансовая аренда (лизинг) является разновидностью аренды.

В ст. 2 Федерального закона от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)» (далее — Закон N 164-ФЗ) определено, что договор лизинга — договор, в соответствии с которым арендодатель (далее — лизингодатель) обязуется приобрести в собственность указанное арендатором (далее — лизингополучатель) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование.

В соответствии со ст. 28 Закона N 164-ФЗ под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя. В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю.

https://youtube.com/watch?v=R-MeJIRUJdA

Лизинговые платежи за имущество, переданное по договору лизинга, можно учесть при расчете налога на прибыль как прочие расходы, связанные с производством и (или) реализацией (подп. 10 п. 1 ст. 264 НК РФ, Письмо Минфина России от 24.12.2018 № 03-03-06/1/94088). Для документального подтверждения расходов в виде лизинговых платежей необходимо наличие документов, оформленных в соответствии с требованиями законодательства РФ. Более того, затраты должны быть обоснованными, т. е. экономически оправданными (п. 1 ст. 252 НК РФ).

Если предмет лизинга учитывается на балансе у лизингополучателя, то его расходами признаются лизинговые платежи за вычетом суммы амортизации по имуществу, полученному в лизинг. При начислении амортизации следует руководствоваться ст. 259-259.3 НК РФ.

В соответствии с подп. 1 п. 2 ст. 259.3 НК РФ в отношении лизингового имущества можно применять специальный коэффициент, но не выше 3. При этом налоговое законодательство ограничивает его использование. Так, на имущество из первой – третьей амортизационных групп он не распространяется.

Специальный коэффициент может стать причиной превышения амортизации над лизинговым платежом. В такой ситуации в налоговых расходах будет учитываться только сумма амортизации (в месяце превышения). Если наоборот, то разница между лизинговым платежом и суммой амортизации учитывается в составе расходов по налогу на прибыль на основании подп. 10 п. 1 ст. 264 НК РФ.

| Лизинговый платеж > сумма амортизации |

| ↓ |