Виды добровольных взносов и поступлений

Регламентированная отчетность

Некоммерческие организации, как и все организации, обязаны представлять в контролирующие органы отчетность о своей деятельности. В «1С:Бухгалтерии некоммерческой организации 8», так же как и в «1С:Бухгалтерии 8», подготовка и отправка отчетности выполняются из единого рабочего места 1С-Отчетность, которое в простом интерфейсе доступно из раздела Бухгалтерия.

1С:ИТС

Вся бухгалтерская отчетность НКО, в том числе отчет о целевом использовании средств, заполняется автоматически. Налоговая отчетность (декларации по налогу на прибыль, по УСН, по НДС, по налогу на имущество и др.) также заполняется автоматически, поскольку для НКО сохранены все принципы ведения налогового учета.

Помимо этого, в состав форм статистической отчетности, доступных в «1С:Бухгалтерии некоммерческой организации 8», включены новые отчеты, которые применяются начиная с отчетности за 2018 год по формам, утв. приказом Росстата от 04.09.2018 № 540:

НКО. Учет и отчетность

НКО ведут бухгалтерский учет и представляют бухгалтерскую отчетность в порядке, установленном законодательством Российской Федерации.

Бухгалтерская отчетность НКО должна содержать информацию об уставной и предпринимательской деятельности.

НКО самостоятельно разрабатывают и принимают формы бухгалтерской отчетности на основе образцов, рекомендованных Минфином России.

При отсутствии предпринимательской деятельности и соответствующих данных общественные организации (объединения) могут не представлять в составе бухгалтерской отчетности:

- отчет об изменениях капитала (форма N 3);

- отчет о движении денежных средств (форма N 4);

- приложение к бухгалтерскому балансу (форма N 5);

- пояснительную записку.

Информацию об использовании бюджетных средств представляют НКО, получающие бюджетные средства. Указанная информация представляется в составе бухгалтерской отчетности по формам, установленным Минфином России.

Учет финансов основного назначения

НКО производят учёт финансов согласно особыми правилами. Они имеют отличия от правил для коммерческих предприятий.

В представленной конфигурации доступны следующие правила:

- начисления средств, которые находятся на балансе;

- начисление средств посредством финансирования целевого типа;

- справка по расходу основных финансов.

Предприятие, которое является некоммерческим, имеет право на ведение предпринимательской деятельности, которая облагается налогами. По этой причине, разработчики создали уникальные инструменты, которые помогут сделать отображение данных обособленно.

Виды целевых средств и поступлений

Целевое финансирование. К средствам целевого финансирования относится имущество, полученное налогоплательщиком и использованное им по назначению, которое определено источником целевого финансирования (организацией либо физическим лицом), а также законодательством РФ.

К основным видам целевого финансирования бюджетных учреждений можно отнести следующие виды доходов:

- лимиты бюджетных обязательств (бюджетные ассигнования);

- субсидии, предусмотренные бюджетной системой РФ;

- средства, получаемые медицинскими организациями (за исключением казенных учреждений), осуществляющими медицинскую деятельность в системе обязательного медицинского страхования, за исключением медицинских услуг застрахованным лицам от страховых организаций, осуществляющих обязательное медицинское страхование этих лиц.

Целевое финансирование в виде лимитов бюджетных обязательств (бюджетных ассигнований) может поступать казенным учреждениям.

Бюджетным и автономным учреждениям на основании пункта 1 статьи 78.1 Бюджетного кодекса из бюджетов разных уровней могут предоставляться субсидии на возмещение нормативных затрат, связанных с оказанием ими в соответствии с государственным (муниципальным) заданием государственных (муниципальных) услуг (выполнением работ), а также субсидии на иные цели.

Целевые поступления. Под целевыми поступлениями, не учитываемыми при налогообложении прибыли, понимаются использованные по назначению поступления на содержание некоммерческих организаций и ведение ими уставной деятельности, поступившие безвозмездно любо на основании решений уполномоченных органов, либо от других организаций и (или) физических лиц.

Особого внимания заслуживает такой вид целевых поступлений как пожертвования. Согласно пункту 1 статьи 582 Гражданского кодекса, пожертвованием признается дарение вещи или права в общеполезных целях. Пожертвования могут делаться гражданам, учреждениям (лечебным, воспитательным, благотворительным, научным и образовательным, связанным с социальной защитой, культурой и т.д.), фондам, музеям, общественным, религиозным и иным некоммерческим организациям в соответствии с законом, а также государству и другим субъектам гражданского права, указанным в статье 124 Гражданского кодекса.

Виды

Обычно основную часть средств целевого финансирования составляют средства, получаемые коммерческой организацией в форме государственной помощи. Государственная помощь представляет собой непосредственные экономические меры, которые направлены на достижение экономических преимуществ для организации. Она может быть предоставлена в виде субвенций, субсидий, безвозмездных займов или финансирования отдельных мероприятий.

Субвенция — это форма государственной помощи, которая предоставляется коммерческим организациям или некоммерческим организациям в целях поддержки и стимулирования определенных видов деятельности или достижения определенных целей. Субвенции могут быть предоставлены как на уровне федерального правительства, так и на уровне региональных или муниципальных органов власти.

Основные характеристики субвенции:

- Безвозмездность: это отличает ее от займа, который должен быть возвращен.

- Регулирование и контроль: предоставление субвенций обычно сопровождается определенными условиями, требованиями и правилами. Государственные органы могут устанавливать механизмы контроля и отчетности, чтобы обеспечить эффективное использование субвенций и достижение поставленных целей.

- Прозрачность и конкурсный отбор: обычно предоставляются на конкурсной основе, где организации подают заявки и проходят отбор с учетом определенных критериев.

Субсидия — это форма государственной помощи, предоставляемая коммерческим организациям для поддержки и стимулирования определенных видов деятельности, регионов или отраслей экономики. Субсидии предоставляются с целью снижения финансовой нагрузки на получателей и обеспечения реализации определенных политических, экономических или социальных задач. Они могут способствовать созданию рабочих мест, привлечению инвестиций.

Бюджетный кредит — это форма финансирования, предоставляемая государственным бюджетом организациям, которым требуется временное финансирование для выполнения своих задач или обеспечения текущих операций. Бюджетный кредит представляет собой заемные средства, которые организация получает из бюджета и обязуется вернуть в определенный срок.

Кратко в этом инфописьме:

- В тарифы «ПРОФ» и «Базовый» добавляется приложение «1С:Бухгалтерия некоммерческой организации 8» версии ПРОФ. Стоимость тарифов, число доступных в тарифе сеансов и баз не меняется.

- В тариф «КОРП» добавляется приложение «1С:Бухгалтерия некоммерческой организации 8» версия КОРП. Стоимость тарифа, число доступных в тарифе сеансов и баз не меняется.

- Если пользователь уже работает в сервисе и хочет протестировать работу в приложений «1С:Бухгалтерия некоммерческой организации 8» версии ПРОФ или версии КОРП, то необходимо обратиться к своей обслуживающей организации – партнеру «1С». Партнер «1С» назначит пользователю тестовый тариф до 30 дней, дополнительно к существующим тарифам, его можно добавить один раз. Если партнер добавит тариф больше одного раза, то фирма «1С» выставит счет, как за второе платное использование тарифа пользователя.

- Новым пользователям партнер бесплатно может предоставить доступ к приложению «1С:Бухгалтерия некоммерческой организации 8» версии ПРОФ или КОРП до 30 дней – доступ к приложениям входит в существующий тестовый тариф, который назначается пользователю при регистрации в сервисе.

- Переход с других тарифов сервиса 1С:Фреш и в рамках действующих договоров 1С:ИТС осуществляется по существующим правилам.

Бухгалтерский счет 86: использование

На счете 86 учитываются суммы средств, получаемые организацией для финансирования целевых мероприятий. Источниками поступления средств могут быть как государственные компании, так и коммерческие фирмы и даже частные лица.

Главный критерий учета средств на счете 86 – четкое определение цели и назначения их использования согласно заключенному договору.

На счете 86, как правило, учитываются средств, поступающие в пользу организации в целях финансирования социальных программ и общественно полезных мероприятий (субсидии на оплату коммунальных услуг, субвенции на строительство социального жилья, поддержка льготных и малоимущих категорий населения и прочее).

Начисления целевых средств отражаются по Кт 86. Дт 86 используется для учета использования полученных средств в рамках договорных условий.

Рассмотрим типовые проводки:

ПРИЛОЖЕНИЕ «1С:БУХГАЛТЕРИЯ НЕКОММЕРЧЕСКОЙ ОРГАНИЗАЦИИ 8» ДОБАВЛЯЕТСЯ К СУЩЕСТВУЮЩИМ ТАРИФАМ СЕРВИСА 1С:ФРЕШ:

- В тариф «ПРОФ», «Базовый» добавляется приложение «1С:Бухгалтерия некоммерческой организации 8» версии ПРОФ. Число доступных в тарифе сеансов и баз не меняется:

- Тариф «Базовый»: 1 база любого приложения из доступных, 2 одновременных сеансов *

- Тариф «ПРОФ»: 10 баз любых приложений из доступных, 5 одновременных сеансов

- В тариф «КОРП» добавляется приложение «1С:Бухгалтерия некоммерческой организации 8» версии КОРП. Число доступных в тарифе сеансов и баз не меняется:

Стоимость тарифов не меняется:

|

Тариф |

на 1 мес. |

на 3 мес. |

на 6 мес. |

на 12 мес. |

на 24 мес. (скидка 10%) |

|

ПРОФ |

4 577 |

9 156 |

17 670 |

33 816 |

60 869 |

|

Базовый |

6 808 |

13 029 |

|||

|

КОРП |

9 154 |

18 310 |

35 335 |

67 633 |

Подробно стоимость тарифов сервиса 1С:Фреш опубликована на сайте: https://1cfresh.com/price.

Перечень сервисов 1С:ИТС, включенных в тарифы сервиса 1С:Фреш, опубликованы на сайте: .

* Количество сеансов – это количество одновременно открытых окон браузера и тонкого клиента всеми пользователями со всеми приложениями сервиса.

Также приложение «1С:Бухгалтерия некоммерческой организации 8» версии ПРОФ становится доступным пользователям тарифов 1C:ФРЕШ «КОРП», «СПЕЦ» и «1С:ERP», т.к. эти тарифы включают в себя все приложения тарифа «ПРОФ».

Обращаем внимание, что подключать пользователей к тарифу «КОРП» сервиса 1С:Фреш могут только из списка: https://1cfresh.com/articles/ka_partners.

Типовые операции для обслуживания пайщиков

Пайщик

— физическое или юридическое лицо, имеющее право стать участником совместного проекта после внесения определенной суммы финансовых или материальных средств (пая). По английски: Shareholder

Информация о пайщике хранится в Справочнике Контрагенты

.

При работе с пайщиком-поставщиком допустимы следующие операции:

- Оприходование (прием) паевого взноса в виде имущества от пайщика- поставщика документом Поступление (акты, накладные)

- Возврат пайщику – поставщику паевого взноса денежными средствами расходным кассовым ордером или платежным документом

Договор НКО с пайщиком-поставщиком должен иметь вид С поставщиком

, а в счетах учета контрагента на рис 1 указать счет 86 для расчета с поставщиком

При работа с пайщиком-потребителем допустимы следующие операции:

- Поступление (Прием) наличных или безналичных денег

- Возврат паевого взноса в виде имущества пайщику- потребителю

Договор НКО с пайщиком-потребителем должен иметь вид С покупателем,

а в счетах учета контрагента на рис 1 указать счет 86 для расчета с покупателем

Продолжение следует …

Ведение бухгалтерского учета в некоммерческих организациях (далее — НКО) осуществляется на основании действующего законодательства.

Основными направлениями учета являются операции связанные с поступлением целевых средств и их использованием.

Поступление целевых средств для ведения уставной деятельности НКО отражается по балансовому . Ведение учета осуществляется по назначению целевых средств и в разрезе источников поступления.

Рассмотрим основные проводки, встречающиеся в деятельности НКО.

| Счет Дт | Счет Кт | Содержание операции |

| 86 | 20 | |

| 86 | Использование целевых средств на осуществление мероприятий целевого назначения | |

| 86 | 83 | Включение в состав добавочного капитала фактически использованных целевых инвестиционных средств |

| 86 | 98 | Включение целевых средств в состав доходов будущих периодов |

| 86 | Оприходовано оборудование, предназначенное для проведения мероприятий целевого назначения | |

| 08 | 86 | Получены в качестве инвестиций вложения во внеоборотные активы |

| 10 | 86 | , предназначенные для проведения целевых мероприятий |

| 86 | Оприходованы животные, предоставленные в качестве целевого финансирования | |

| 15 | 86 | Оприходованы материально-производственные запасы, предназначенные для проведения мероприятий целевого назначения |

| 20 | 86 | Получен в качестве целевого финансирования объект незавершенного производства |

| 41 | 86 | Оприходованы товары, предоставленные в качестве целевого финансирования |

| 50 | 86 | Поступление средств целевого финансирования в кассу |

| 86 | Поступление средств целевого финансирования на расчетный счет | |

| 86 | Поступление средств целевого финансирования на валютный счет | |

| 55 | 86 | Поступление средств целевого финансирования на специальный счет в банке |

| 76 | 86 | Начисление целевого финансирования |

Рассмотрим на примерах.

Пример 2 — Получение офисной техники от учредителя

| Дата | Счет Дт | Счет Кт | Сумма | Содержание операции | Документ |

| 15.10.2014 | 08 | 86 | 100000 | Безвозмездно получена офисная техника | Накладная, счет-фактура |

| 15.10.2014 | 01 | 08 | 100000 | Техника введена в эксплуатацию и включена в состав основных средств НКО | Договор |

| 15.10.2014 | 86 | 83 | 100000 | Использование полученных целевых средств | Бухгалтерская справка |

Также в ходе осуществления своей уставной деятельности НКО безвозмездно может получать от других организаций и физических лиц имущество для последующей передачи нуждающимся.

Вводная информация

Действующее законодательство не содержит четких определений понятий «целевые средства» и «целевые поступления». Тем не менее, статьей 251 Налогового кодекса установлены закрытые перечни доходов, которые могут быть отнесены к средствам целевого финансирования и целевым поступлениям. При этом необходимо помнить, что специалисты Минфина руководствуются правовой позицией, согласно которой в статье 251 НК РФ содержится исчерпывающий перечень доходов, не учитываемых при определении налоговой базы по налогу на прибыль (например, письма Минфина России от 16.08.11 № 03-03-05/88, от 01.06.11 № 03-03-06/4/62). Поэтому любая попытка расширенного толкования перечней средств целевого финансирования и целевых поступлений может привести к спору с налоговым органом.

Обучение детей

Автоматизировано ведение учёта операций по начислению платы за содержание ребят в детских учреждениях. Это касается и родительской оплаты. Аналогично в отношении платы за предоставление дополнительных услуг (тоже на платной основе).

Программа поддерживает расчёт сумм к оплате. Это же справедливо в отношении выписки и печати квитанций по родительской плате и по дополнительным образовательным услугам, указанным выше.

Все данные можно анализировать. А ещё их можно свести воедино и предоставить в формате отчёта. Для этих целей созданы следующие документы:

- Отчёт по поводу оплаты квитанций.

- Ведомость по расчётам с родителями.

- Табель учёта посещаемости детей.

- Ведомость по расчёту компенсации родительской платы.

Отчетность об использовании целевых средств и поступлений

Организации, получившие целевое финансирование, целевые поступления и другие средства, указанные в пунктах 1 и 2 статьи 251 НК РФ, должны представить в ИФНС «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования» — лист 07 Декларации по налогу на прибыль.

В данный отчет не включаются средства в виде лимитов бюджетных обязательств (бюджетных ассигнований), доведенных в установленном порядке до казенных учреждений, а также в виде субсидий, предоставленных бюджетным и автономным учреждениям (п. 15.1 Порядка заполнения листа 07 Декларации по налогу на прибыль).

Что такое целевое финансирование

В соответствии с пп. 14 п. 1 ст. 251 Налогового кодекса Российской Федерации (НК РФ), средства целевого финансирования определяются как денежные средства, переданные организациям на целевые программы, проекты или мероприятия в соответствии с договором или иным правовым основанием, а также иные активы, переданные в установленном порядке.

В отличие от общего финансирования, когда средства могут быть использованы по усмотрению получателя, целевое обычно связано с определенными требованиями и условиями, которые должны быть выполнены для использования средств.

Оно может быть направлено на следующие цели:

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут

- Целевые средства могут использоваться для покрытия текущих расходов предприятия или для компенсации возникших убытков.

- Поддержание финансового положения организации, например, путем погашения долгов, рефинансирования или реструктуризации обязательств.

- Пополнение средств организации: оборотных или инвестиционных средств, что позволяет расширить деятельность или реализовать новые проекты.

- Приобретение активов: недвижимость, оборудование, транспортные средства или интеллектуальная собственность.

Примеры финансирования, которые не рассматриваются как целевое:

- Оплата текущих расходов: оплата заработной платы, аренды помещений, коммунальных платежей и других текущих расходов, как правило, не считается целевым финансированием. Эти расходы связаны с ежедневной деятельностью организации и не имеют специфической цели.

- Общий капитал: приобретение основных активов (зданий, оборудования), пополнение оборотного капитала и другие общие инвестиции. Они относятся к общей деятельности организации и не имеют специфической цели, связанной с достижением определенных результатов или выполнением задач.

- Оплата долгов или выплаты процентов по займам или кредитам. Эти платежи являются обязательствами организации по уже предоставленным средствам и не связаны с достижением конкретных целей.

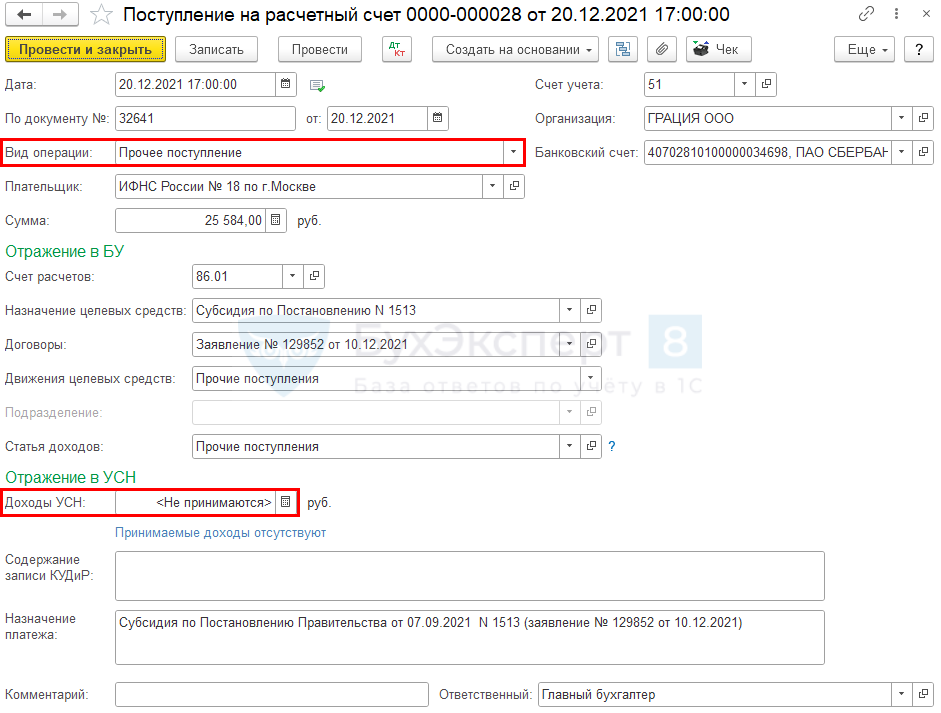

Поступление субсидии

Отразите поступление субсидии документом Поступление на расчетный счет вид операции Прочее поступление (Банк и касса — Банковские выписки).

Укажите:

- Плательщик — ИФНС, от которой поступила субсидия, выбирается из справочника Контрагенты;

- Счет расчетов — 86.01 «Целевое финансирование из бюджета»;

- Назначение целевых средств — создайте запись в справочнике Назначения целевых средств: например, Субсидия по Постановлению N 1513 (используется для внутренней аналитики);

-

Договоры — создайте договор (основание для получения субсидии) с ИФНС, указанной в поле Плательщик

Вид договора — Прочее;

:

- Движения целевых средств — Прочие поступления;

-

Статья доходов — статья из справочника Статьи движения денежных средств

Вид движения — Прочие поступления по текущим операциям;

:

- Доходы УСН — очистите поле;

- Содержание записи КУДиР — очистите поле.

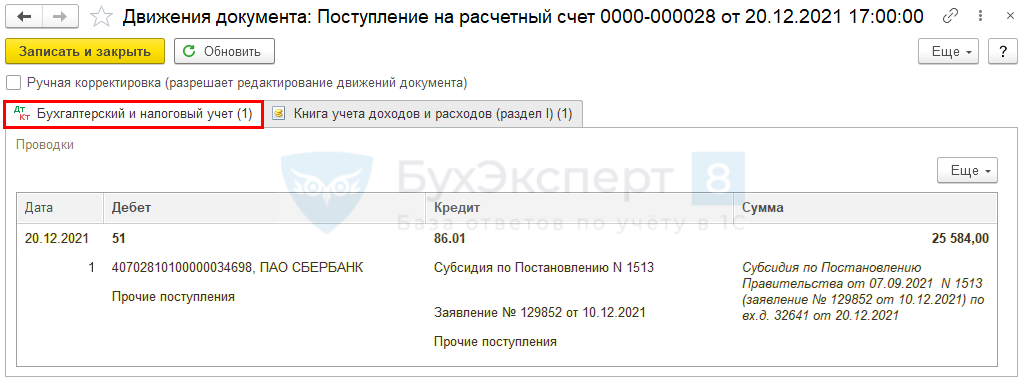

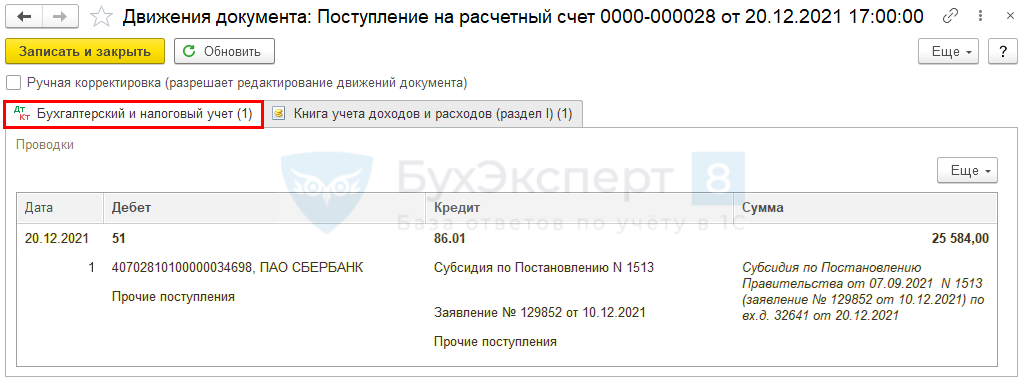

Проводки по документу

Документ формирует проводку:

Дт 51 Кт 86.01 — поступление субсидии на расчетный счет.

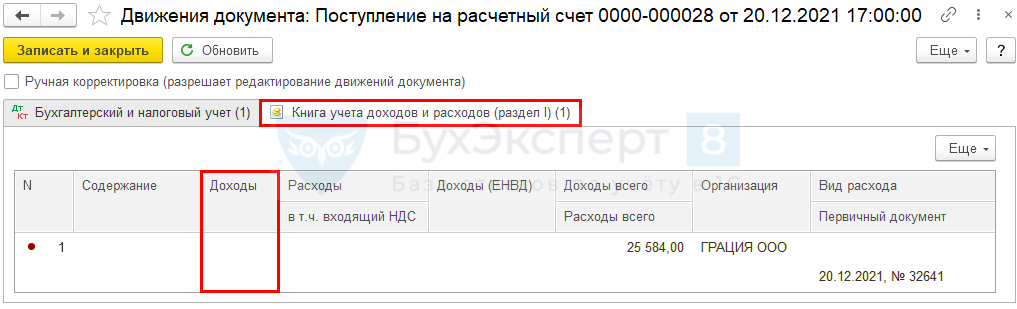

Сумма субсидии не попадает в графу Доходы регистра накопления Книга учета доходов и расходов.

Раздельный учёт НДС

Проводится раздельный учёт операций, которые облагаются НДС и при этом не подлежат налогообложению в соответствии со статьёй 149 НК РФ. Также происходит отслеживание сложных хозяйственных ситуаций в учёте НДС при проведении реализации с использованием ставки НДС 0%. Это происходит при строительстве в рамках хозяйственных операций, а также когда компания выступает в роли налогового агента.

Если же речь идёт о работе с суммами НДС, которые однозначно нельзя отнести к деятельности, облагаемой или необлагаемой НДС, то по статье 170 НК эти операции могут распределить по операциям реализации, облагаемым НДС и освобождённым от данного налога.

Как закрывается 86 счет?

Результат использования средств целевой направленности отражается по дебету счета 86. Сформированные записи будут зависеть от характера операций и действующей учетной политики. Оприходование имущества и материалов, которые поступили в рамках указанных условий, в коммерческих предприятиях отражается проводками:

- Дт 86 ― Кт 98 ― полученные активы рассматриваются как доходы будущих периодов;

- Дт 60 ― Кт 51 ― потрачены выделенные суммы в качестве отплаты поставщиками за предоставленные ценности;

- Дт 10 ― Кт 60 ― материалы поставлены на приход;

- Дт 20 ― Кт 10 ― списание материалов в расходы;

- Дт 91 ― Кт 20 ―закрытие затратного счета.

- Дт 98 ― Кт 91 ― полученные активы целевой направленности отражены как прочие доходы.

За счет средств целевой направленности некоммерческие организации свои затраты могут покрывать напрямую:

Дт 86 ― Кт 20, 26 ― поступления направлены на расходы организации.

Кроме того, полученные активы могут увеличить добавочный капитал:

Дт 86 ― Кт 83 ― использование некоммерческим субъектом вложенных средств.

Как закрывается 86 счет в конце года? Если поступившие активы не получится использовать полностью, остаток по целевому финансированию будет учтен в пассиве баланса бухгалтерской отчетности. В ситуации, когда потребовалось на осуществление задачи меньше средств, чем было выделено, организация остаток денег учитывает, как прочий доход: Дт 86 ― Кт 91. В зависимости от действующих условий договора, может быть и осуществлен возврат денег: Дт 86 ― Кт 51.

Аналитический учет активов, чье поступление связано с целевым финансированием, необходимо вести по каждому источнику поступлений. При необходимости к счету 86 открываются субсчета.

Сч.86 «Целевое финансирование» применяется юридическими лицами для обобщения сведений и последующего анализа использования привлеченных как от государства, так и от физических лиц и организаций средств целевого назначения.

Счет 86 в бухгалтерском учете используется коммерческими и некоммерческими организациями для получения сведений о поступающем финансировании от сторонних организаций и государства и направлениях расходования данных средств. Целевое финансирование — имущество (денежные средства, земельные участки), поступающие в компанию для использования только в заранее определенных и прописанных целях (в некоторых случаях может быть оговорен срок, в течение которого финансирование должно быть израсходовано).

Счет 86 является пассивным. По кредиту отображаются денежные средства, которые компания должна получать, в корреспонденции со сч.76 (фактическое получение инвестиций должно отражаться в корреспонденции со счетами учета форм субсидирования). Дебет счета — расходование на определенные, заранее оговоренные мероприятия в корреспонденции со счетами учета этих направлений (20,26,83,98 и т. д.)

Целевое финансирование может быть привлечено в виде:

- государственной помощи;

- вложений физических лиц и сторонних организаций.

- учет бюджетных средств;

- учет инвестиций иных источников.

Налоговым кодексом Российской Федерации утвержден перечень поступлений, относящихся к целевому финансированию, некоторые из них:

- гранты на осуществление мероприятий в сферах образования, медицины, культуры, спорта и т. д.;

- средства, полученные застройщиками по договорам долевого участия и от инвесторов;

- бюджетные инвестиции, которые будут направлены на долевое участие в капитальном ремонте многоквартирных домов;

- инвестиции в научную, научно-техническую и инновационную деятельность и т. д.

Примечание от автора!

На каждом предприятии должен осуществляться обособленный учет по средствам целевого финансирования. Налогоплательщики, не ведущие обособленный учет, обязаны отображать полученные инвестиции как подлежащие налогообложению доходы.

1С корп в некоммерческой организации

Все недостатки 1С базовой применимы и к 1С КОРП. Она не является специализированной программой для НКО. Опишу, что она может дополнительно:

- полноценный учет на ОСНО;

- ведение нескольких организаций в одной базе;

- учет в обособленных подразделениях и филиалах;

- многопользовательский режим;

- возможность работы как веб-клиента на сервере.

Это неполный список дополнительный функций. Но перечисленные самые важные.

Стоимость 1С КОРП составляет около 24 000 рублей. Стоимость обновлений составляет столько же со второго года. Т.е. по сути Вы платите ежегодно за использование программы.

Подходит простым НКО без сложного документооборота, грантов и целевого финансирования.

Важно! Почти 50% действующих НКО ведут учет в этой программе. Эту версию знают все главные бухгалтера

Найти бухгалтера на работу с этой программой будет относительно просто. Ее знают все аудиторы, и бухгалтера будет легко проверить.

С другой стороны, делать всё вручную — не лучшее решение. Выбирайте бухгалтера, знающего не просто учет НКО, а специализированные программы для некоммерческих организаций. Это своего рода показатель профессиональной пригодности.