Какие варианты предлагает 1 С для ИП

Существуют три основные вида 1С, подходящих для ИП:

- «1С: Бухгалтерия» — самая универсальная версия, которая позволяет вести учет налоговых отчислений и бухгалтерию. В этой версии можно работать даже тем предприятиям, у которых есть филиалы;

- «1С: Зарплата и управление персоналом» разработана для тех фирм, в которых много сотрудников, и она позволяет в автоматическом режиме производить начисление заработной платы;

- «1С: Управление торговлей» самая эффективная для развития бизнеса. С ее помощью можно планировать и формировать задачи на будущее, легко руководить поставками, сравнивать цены продукции и проводить анализ оборота всей продукции организации.

Также использовать можно 1С и на патенте. Этот вид налогообложения актуален для тех бизнесменов, у которых большая прибыль, но не превышающая 60 млн руб.* в год.

Все версии предназначены для ведения бухучета и формирования отчетов. Без них ни один бизнесмен не сможет свести месячный баланс или проанализировать расходы и доходы предприятия.

Варианты 1С

Кто пользуется «1С: Бухгалтерия 8»?

Используют программу бухгалтерские службы для автоматизации учёта как налогового, так бухгалтерского:

- Коммерческие организации;

- ИП, которые применяют одновременно ОСНО, УСН, ЕНВД;

- ИП, которые для учета привлекают штат бухгалтеров.

Каждый предприниматель, руководитель надеяться на процветание и увеличение масштабов бизнеса.

Поэтому, приобретать лучше программу не однопользовательскую, как «1С: Упрощенка», а многопользовательскую программу, какой является «1С: Бухгалтерия».

Приобретая «1-С: Бухгалтерия» вы самостоятельно настраиваете все параметры учёта, учитывая специфику деятельности своей фирмы. Учет, специфика прописываются по каждой фирме в учётной политике. Её параметры предоставлены в регистре сведений, они применяться определённый период времени, который вы занесли в реквизит «Период». В нём существует периодичность, которая составляет «Месяц».

При изменении режима налогообложения, необходимо в «Учетной политике» заполнить новую запись, при этом внести дату, когда это изменения будут применяться.

В базе обязательно провести все документы после даты внесения изменений, при этом будьте внимательны, ваши обороты и остатки по счетам бухгалтерского и налогового учёта (далее по тексту БУ и НУ), а также расходы, отраженные по УСН, ЕНВД, могут поменяться.

Составление налоговой декларации по налогу

4.1 Составление декларации за 2016 год

Все налогоплательщики, перешедшие на упрощенную систему налогообложения, по итогам каждого налогового периода обязаны представлять налоговую декларацию по налогу, уплачиваемому в связи с применением УСН.

Налогоплательщики – организации должны представить налоговую декларацию за 2016 год в инспекцию по месту своего нахождения в срок не позднее 31 марта 2017 г.

Налогоплательщики – индивидуальные предприниматели должны представить налоговую декларацию в инспекцию по месту своего жительства в срок не позднее 2 мая 2017 г.

Если налогоплательщики налога, уплачиваемого в связи с применением УСН, в 2016 году не осуществляли операции, в результате которых происходило движение денежных средств, и не имели объектов налогообложения, то за 2016 год они должны представить единую (упрощенную) декларацию. Сделать это нужно не позднее 20 января 2017 г.

Пример хозяйственных операций

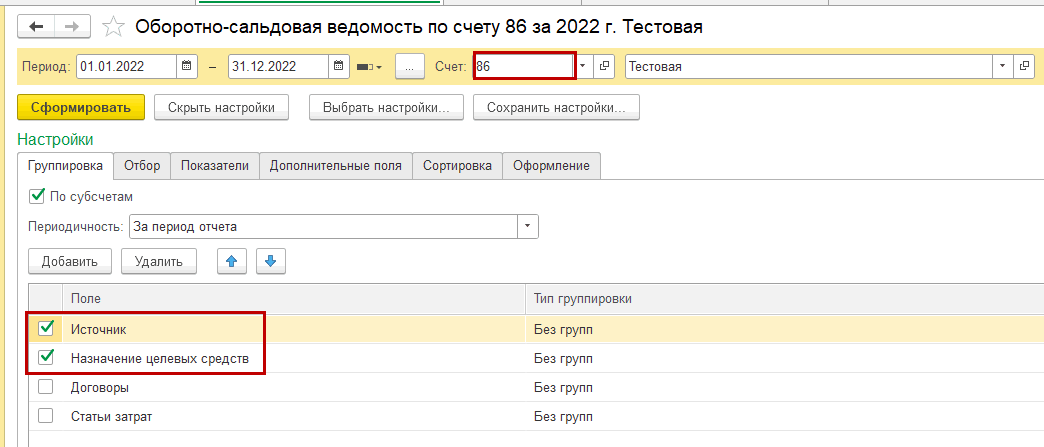

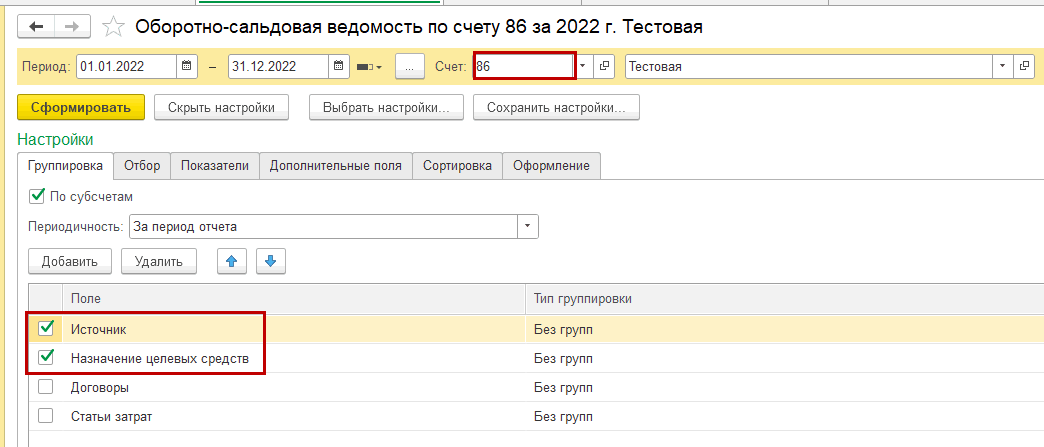

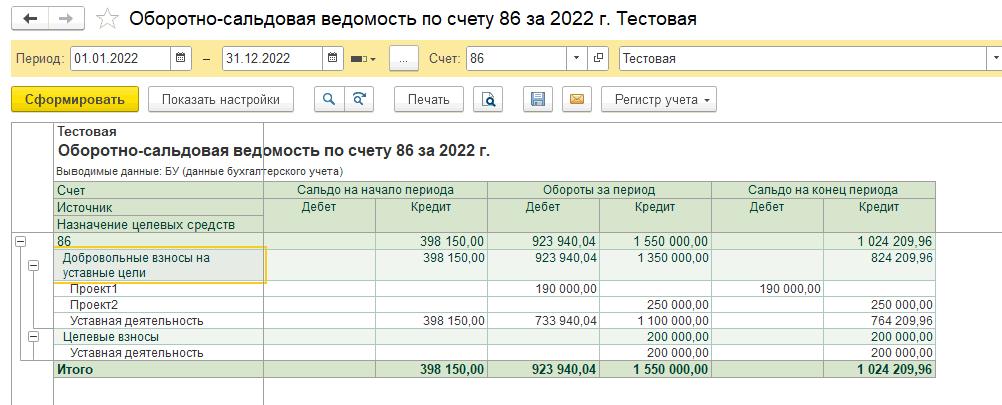

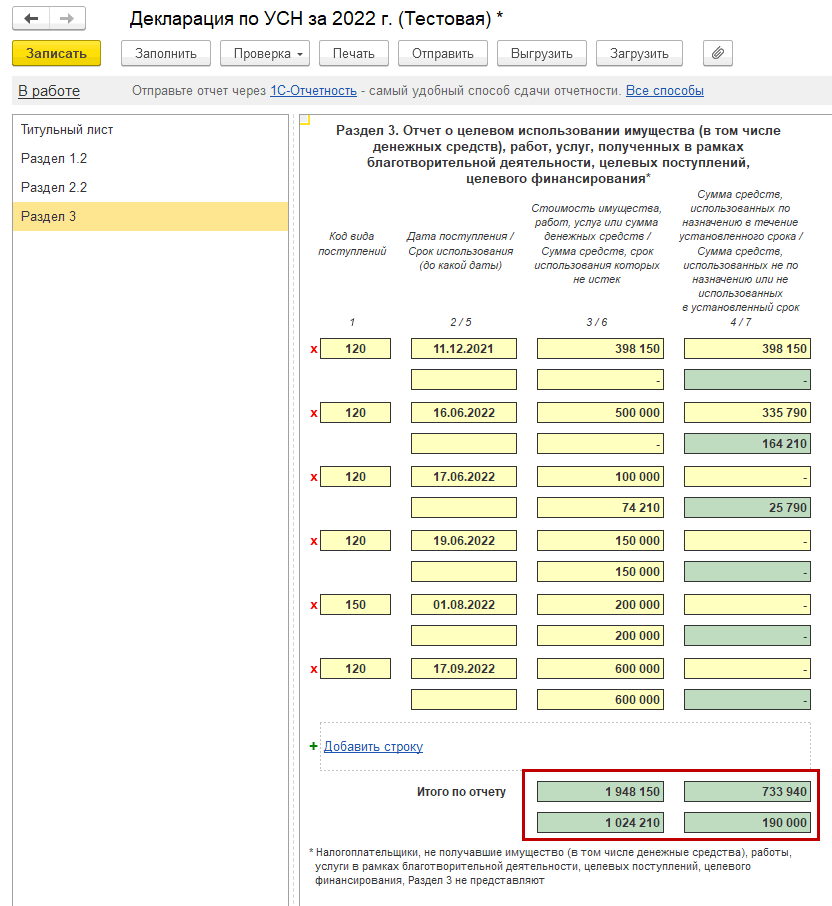

Для анализа заполнения декларации по УСН сформируем оборотно-сальдовую ведомость (далее – ОСВ) по счету 86 с группировкой по источнику и назначениям целевых средств.

На начало 2022 г. имеется сальдо по счету 86 по источнику «Добровольные взносы на уставные цели» по назначению «Уставная деятельность» в сумме 398150 р.

В течение года поступили средства на общую сумму 1550000 р:

-

по источнику «Добровольные взносы на уставные цели» на сумму 1350000 р. Из них:

-

по назначению «Проект2» 250000 р.

-

по назначению «Уставная деятельность» 1100000 р.

-

-

по источнику «Целевые взносы” с назначением целевых средств (далее – ЦС) «Уставная деятельность» 200000 р.

Расходы организации за счет целевых средств в 2022 г. составили 923940,04 р по источнику «Добровольные взносы на уставные цели»:

-

по назначению ЦС «Проект1» 190000 р. (по данному назначению не было поступлений ЦС).

-

по назначению «Уставная деятельность» 733940,04 р.

По этим данным для заполнения декларации по УСН получается следующее:

-

Поступило средств 1350000+398150 (остаток на начало года) = 1948150 р.

-

Использовано по назначению – 733940,04 р.

-

Использовано НЕ по назначению 190000 р.

-

Остаток на конец года – 1024209,96 р.

В декларации это выглядит следующим образом:

Поддержка разных систем налогообложения

В программе для коммерческих организаций поддерживаются следующие системы налогообложения:

- общая система налогообложения (налог на прибыль для организаций в соответствии с гл. 25 НК РФ),

- упрощенная система налогообложения (гл. 26.2 НК РФ),

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (гл. 26.3 НК РФ).

Для индивидуальных предпринимателей поддерживается упрощенная система налогообложения (гл. 26.2 НК РФ).

Бухгалтерский учет субъектов малого предпринимательства

Реализован бухгалтерский учет с применением книги учета фактов хозяйственной деятельности (К-1) и регистров учета имущества малого предприятия.

Регистры бухгалтерского учета в электронном виде

Поддерживается ведение регистров бухгалтерского учета в соответствии с требованиями Федерального закона 402-ФЗ от 06.12.2011 «О бухгалтерском учете». Регистры бухгалтерского учета (стандартные отчеты, справки-расчеты, регистры бухгалтерского учета субъектов малого предпринимательства) могут быть подписаны электронной подписью и сохранены в архиве.

Новый интерфейс «Такси»

Отличительными особенностями интерфейса «Такси» являются:

- крупный шрифт;

- максимизация рабочего пространства на мониторах с различным разрешением;

- современный дизайн интерфейса;

- комфортность работы пользователей в течение длительного времени;

- удобство навигации за счет использования вспомогательных панелей: «Инструменты», «Избранное», «История» и др.;

- возможность самостоятельно конструировать свое рабочее пространство;

- быстрый ввод по строке;

- возможность добавления новых элементов справочников непосредственно в списке выбора.

Использование нового интерфейса «Такси» позволяет существенно повысить удобство работы с программой. Подробнее об интерфейсе «Такси» см. http://v8.1c.ru/overview/Term_000000444.htm .

Наряду с интерфейсом «Такси» в конфигурации «Бухгалтерия строительной организации» сохраняется и прежний интерфейс «1С:Предприятия 8.2» (в закладках и в отдельных окнах). Пользователь может выбирать вид интерфейса в настройках программы.

Порядок уплаты налога и представления отчетности при УСН

Напоминаем, что согласно статье 346.19 НК РФ отчетными периодами по налогу, уплачиваемому при применении упрощенной системы налогообложения (УСН), признаются I квартал, полугодие и девять месяцев, а налоговым периодом — календарный год.

Для вновь созданных организаций и индивидуальных предпринимателей (ИП), изъявивших желание применять упрощенку, налоговым периодом будет являться период с даты постановки их на учет в налоговом органе до 31 декабря.

Для налогоплательщиков, перешедших с уплаты ЕНВД на УСН в течение календарного года, налоговым периодом будет являться период с даты начала применения упрощенной системы налогообложения до 31 декабря этого года (п. 2 ст. 346.13 НК РФ).

Не позднее 25 числа первого месяца, следующего за истекшим отчетным периодом, налогоплательщики должны уплатить сумму авансового платежа по налогу, а по окончании налогового периода — исчислить и уплатить налог (ст. 346.21 НК РФ), а также представить в налоговые органы декларацию по УСН (ст. 346.23 НК РФ) в следующие сроки:

- для организаций — не позднее 31 марта года, следующего за истекшим налоговым периодом;

- для ИП — не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Если налогоплательщик прекратил деятельность, переведенную на УСН, то декларацию он должен представить не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена деятельность.

Если же налогоплательщик утратил право на УСН, то декларацию он должен подать не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право на этот спецрежим. В эти же сроки уплачивается налог.

За 2014 год ИП и организации на УСН должны отчитаться по новой форме декларации, утв. приказом ФНС России от 04.07.2014 № ММВ-7-3/352@.

В отличие от прежней формы декларации, которая включала два раздела, новая форма состоит из пяти разделов.

Такое различие обусловлено тем, что теперь налогоплательщики с объектом налогообложения «доходы» должны заполнять разделы 1.1 и 2.1 декларации, а налогоплательщики с объектом «доходы, уменьшенные на величину расходов» — разделы 1.2 и 2.2 декларации.

Кроме того, новая форма дополнена разделом 3, в котором следует отражать сведения о целевом использовании имущества, работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования.

В «1С:Бухгалтерии 8» (ред. 3.0) новая форма декларации по УСН доступна в едином рабочем месте 1С-Отчетность (раздел Отчеты).

Для составления декларации по УСН в 1С-Отчетности предназначен регламентированный отчет с наименованием Декларация по УСН, открыть который можно из группы отчетов Налоговая отчетность (если выбрать группировку видов отчетов по категориям) или из группы отчетов ФНС (если выбрать группировку видов отчетов по получателям). Декларация, за исключением раздела 3, заполняется автоматически по данным налогового учета.

ИС 1С:ИТС

Государственные контракты в УТ 11.5, КА 2.5.11 с выгрузкой в ЕИС (Госзакупки)

Работаете по контрактной схеме, сталкивались с проблемой, что в контракте жестко указаны наименование, цена, единица измерения товара. И не все готовы создавать новую номенклатуру под каждый контракт или менять наименование и единицу измерения для уже имеющейся. Тем более, бывает так, что контракт — это формальность. Контракт не описывает жесткие условия поставки, нужно соблюсти правильность в предоставлении документов. Данное решение позволит вам оперировать своей номенклатурой при оформлении реализаций по контракту, в то же время выводить на печать документы, соответствующие данным контракта. Реализована выгрузка для сайта госзакупок по 44-ФЗ.

40800 руб.

13

Пошаговое заполнение учетной политики

Перед нами открылась основная форма настроек. Рассмотрим пошагово заполнение всех пунктов. Помните, что данные настройки определяют правила ведения БУ. Налоговый учет настраивается отдельно.

Укажите «Способ оценки МПЗ». Здесь вам доступно два способа оценки материально – производственных запасов:

- «По средней»;

- «По ФИФО».

Первый способ оценивают МПЗ путем вычисления средней стоимости по группе товаров. Второй метод вычисляет стоимость тех МПЗ, которые по времени приобретены раньше. В переводе с английского данный метод звучит «Первый вошел, первый вышел».

«Способ оценки товаров в рознице» — тут все просто, но стоит учесть, что в налоговом учете оценка товаров происходит только по стоимости приобретения.

«Основной счет учета затрат» в учетной политике 1С 8.3 используется для подстановки счета учета по-умолчанию в документах и справочниках. В нашем примере мы оставили настройку счет 26. В зависимости от вашей учетной политики организации это может быть счет 20 или 44.

В параметре «Виды деятельности, затраты по которым учитываются на счете 20 «Основное производство»» отметьте необходимые вам флаги. При выборе хотя бы одного из пунктов будет необходимо указать, куда включаются общехозяйственные расходы (в себестоимость продаж или продукции). Настройте методы распределения косвенных расходов и прочие настройки расчета себестоимости.

Далее укажите, как ведется учет расходов:

- По номенклатурным группам (видам деятельности)

- По элементам затрат (рекомендуется для подготовки аудируемой отчетности по МСФО).

- По статьям затрат. В том случае, когда задолженность превышает 45 дней, начисляется резерв в размере 50% от суммы остатков по Дт 62 и Дт 76.06, для 90 дней 100%. Учтите, что резервы формируются только по рублевым договорам и просроченной задолженностью.

Выберите состав форм бухгалтерской отчетности: полный, для малых предприятий и для некоммерческих организаций.

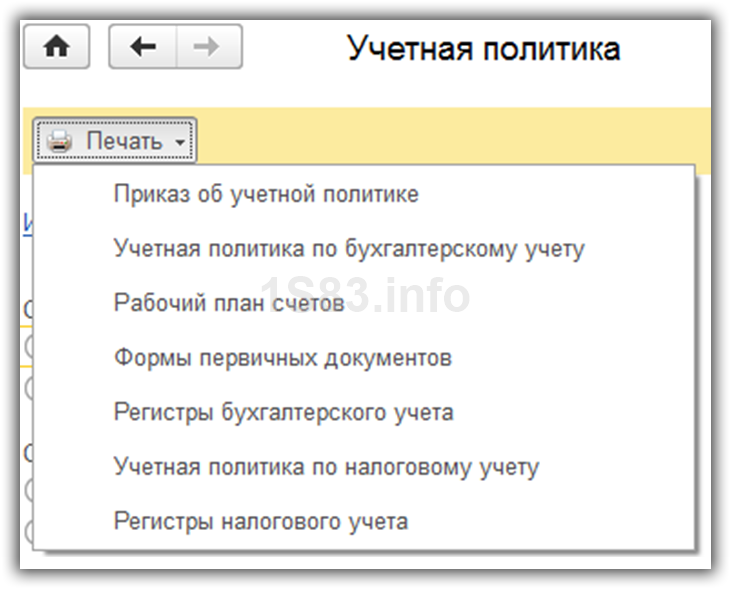

Через меню «Печать» можно распечатать формы учетной политики и различные приложения к ней:

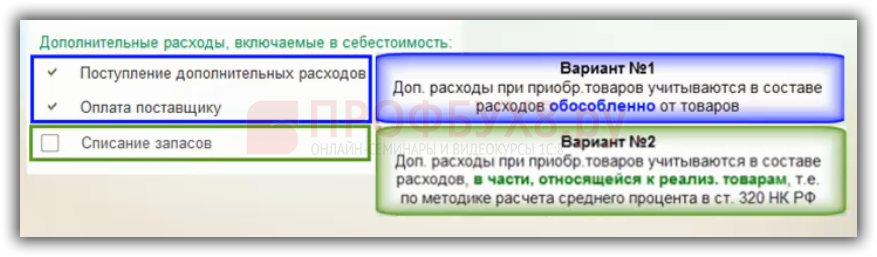

Порядок признания дополнительных расходов, связанных с себестоимостью при УСН в 1С 8.3

Дополнительные расходы – это транспортно-заготовительные расходы при приобретении товаров. Это расходы, которые согласно учетной политике в БУ могут учитываться:

- либо в себестоимости товаров, то есть в дебете 41 счета,

- либо в составе издержек обращения – дебет счета 44. Дальше издержки обращения списываются либо по формуле среднего процента либо единовременно.

Более детально учет издержек обращения в виде транспортных расходов изучен на курсе по работе в 1С 8.3 Бухгалтерия ред. 3.0 в модуле Учет затрат.

В 1С 8.3 Бухгалтерия 3.0 предусмотрено два варианта признания дополнительных расходов, связанных с себестоимостью:

В налоговом учете организация при УСН должна учитывать транспортные (дополнительные) расходы в соответствии с НК РФ, который определяет для налогоплательщиков при УСН следующие виды расходов: Расходы на приобретение товаров, материалов, основных средств, работ, услуг.

Таким образом, в НК нет понятия «транспортно-заготовительные расходы» или «дополнительные расходы». Поэтому транспортные услуги – это услуги и можно в соответствии с НК определять данный расход по тем же условиям, что и предусмотрены для обычных услуг.

При выборе первого варианта в 1С 8.3 оформляется документ «Поступление дополнительных расходов». Должны быть выполнены условия для признания дополнительных расходов обособленно от приобретенных товаров (пп. 8, 23, 24 п. 1 ст. 346.16, пп. 2 п. 2 ст. 346.17 НК РФ, Письмо МФ РФ от 15.04.2010 г. № 03-11-06/2/59):

- Дополнительные расходы осуществлены;

- Оплата поставщику произведена.

Таким образом, необходимо осуществить поступление дополнительных расходов, то есть отразить транспортные услуги в программе 1С 8.3, и оплатить за них поставщику. Если эти два условия выполнены по приобретаемым услугам, тогда эти расходы уже имеют право быть включены КУДиР.

В данном случае дополнительные расходы учитываются обособленно от товаров. То есть не ждем, когда товар будет реализован, а так как это услуги и все условия выполнены, сразу включаем в КУДиР. Этот вариант более простой и не противоречащий законодательству.

Как отражать НДС при УСН при реализации товаров, работ, услуг в 1С 8.3

Организация при УСН не является плательщиком НДС, следовательно:

- Не выделяется НДС в документах на отгрузку;

- Не выставляется счёт-фактура, даже без НДС.

В документе на «Реализацию товаров» есть свои особенности. Если “упрощенец” сделал счет-фактуру и еще выделил НДС, тогда:

- НДС указывается по гиперссылке «Цены в документе» в поле «НДС»;

- Выделяется НДС в документах на отгрузку;

- Выставляется счет-фактура с НДС;

- Счет-фактура отражается в Книге продаж и указывается в Разделе 12 декларации по НДС.

Более подробно, как быть, если покупатель просит сделать счет-фактуру и выделить НДС 18%, рассмотрено в статье «НДС при упрощенной системе налогообложения».

Порядок представления декларации по УСН в 2022 году

- не позднее 31.03.2022 — для организаций,

- не позднее 04.05.2022 — для ИП (перенос с 30.04.2022, т. к. срок попадает на выходной день).

Форма: Налоговая декларация по налогу, уплачиваемому в связи с применением УСН, Приложение 1 к Приказу ФНС от 25.12.2020 N ЕД-7-3/958@.

Кто обязан представлять: организации-плательщики УСН-налога.

Куда: в ИФНС по месту нахождения организации.

Налоговый период: год.

Вид:

Санкции за несдачу отчета:

- штраф 5% от суммы УСН по декларации за каждый полный или неполный месяц просрочки —не > 30% от суммы и не

- блокировка расчетного счета, если сдача декларации просрочена на более чем 20 рабочих дней (пп. 1 п. 3, п. 11 ст. 76 НК РФ).

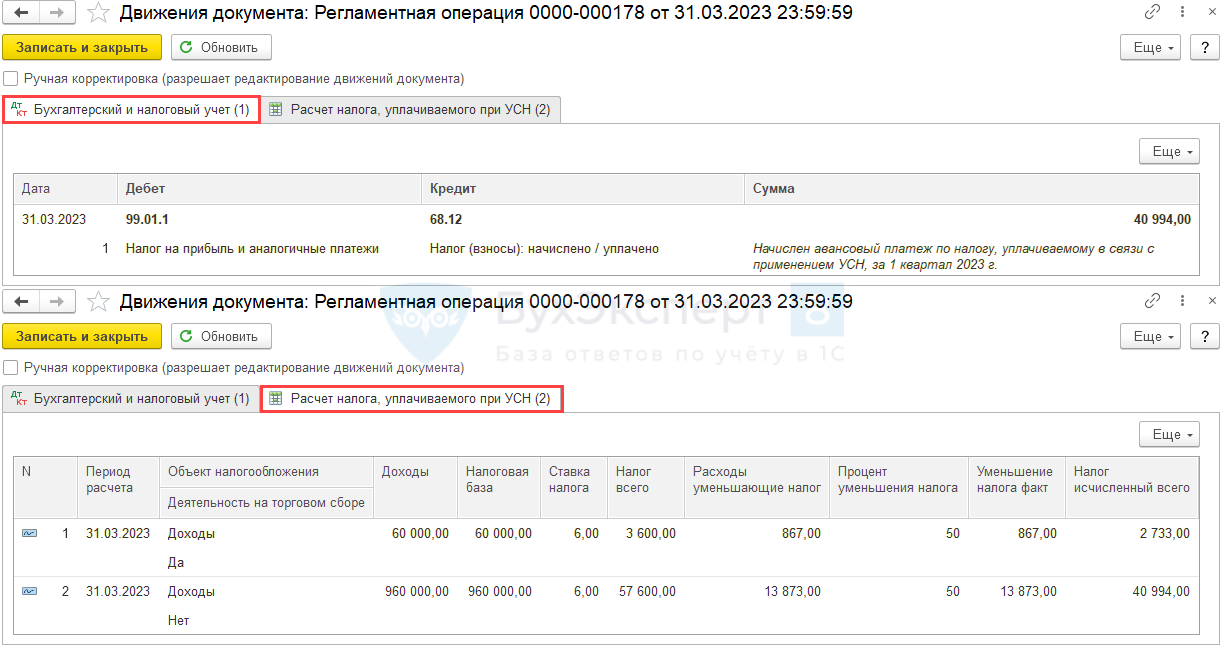

Расчет авансового платежа за 9 месяцев 2021 года

Расчет авансового платежа производится при выполнении регламентной операции закрытия месяца «Расчет налога при УСН» за сентябрь.

Для объекта налогообложения «Доходы» сумма авансового платежа, подлежащая уплате, определяется следующим образом:

- Исчисляется сумма авансового платежа как произведение ставки налога, указанной в настройках налогов и отчетов (раздел: Главное — Налоги и отчеты — УСН) и суммы фактически полученных доходов за 9 месяцев согласно данным регистра накопления «Книга учета доходов и расходов (раздел I)».

- Подсчитывается общая сумма расходов, уменьшающих сумму авансового платежа (уплаченные страховые взносы, расходы по выплате пособий по временной нетрудоспособности и др., перечисленные в ст. 346.21 НК РФ).

- Сумма, исчисленная в пункте 1, уменьшается на сумму, подсчитанную в пункте 2 (в пределах 50% суммы, исчисленной в пункте 1; для ИП без работников ограничение в 50% не применяется).

- Из полученной в пункте 3 суммы вычитается сумма авансового платежа, подлежащая уплате за полугодие (сумма проводки регламентной операции «Расчет налога УСН» за июнь). Результат — это сумма авансового платежа, подлежащая уплате за 9 месяцев.

Для объекта налогообложения «Доходы» при уплате торгового сбора сумма авансового платежа, подлежащая уплате в бюджет, определяется следующим образом.

- Отдельно исчисляются суммы авансовых платежей по УСН с доходов от деятельности, по которой уплачивается торговый сбор, и с доходов от остальных видов деятельности, по которым торговый сбор не уплачивается, как произведение ставки налога и суммы фактически полученных доходов за 9 месяцев по этим видам деятельности согласно данным регистра накопления «Книга учета доходов и расходов (раздел I)».

- Отдельно подсчитываются расходы (уплаченные страховые взносы, расходы по выплате пособий по временной нетрудоспособности и др., перечисленные в ст. 346.21 НК РФ), уменьшающие сумму авансового платежа за 9 месяцев, от облагаемой и от необлагаемой торговым сбором деятельности по данным регистра накопления «Книга учета доходов и расходов (раздел IV)».

- Сумма, исчисленная в пункте 1 по деятельности, в отношении которой не уплачивается торговый сбор, уменьшается на соответствующую сумму, подсчитанную в пункте 2 (в пределах 50% суммы, исчисленной в пункте 1; для ИП без работников ограничение в 50% не применяется).

- Сумма, исчисленная в пункте 1 по деятельности, в отношении которой уплачивается торговый сбор, уменьшается на соответствующую сумму, подсчитанную в пункте 2 (в пределах 50% суммы, исчисленной в пункте 1; для ИП без работников ограничение в 50% не применяется). Дополнительно она уменьшается на сумму торгового сбора, уплаченного в первом полугодии.

- Суммы, полученные в пунктах 3 и 4 складываются.

- Из суммы в пункте 5 вычитается сумма авансового платежа, подлежащая уплате за полугодие (сумма проводки регламентной операции «Расчет налога УСН» за июнь). Результат — это сумма авансового платежа, подлежащая уплате за 9 месяцев.

Для объекта налогообложения «Доходы минус расходы» сумма авансового платежа, подлежащая уплате, определяется следующим образом:

- Определяется сумма фактически полученных доходов за 9 месяцев по данным регистра накопления «Книга учета доходов и расходов (раздел I)».

- Определяется сумма фактически понесенных расходов за 9 месяцев по данным регистра накопления «Книга учета доходов и расходов (раздел I)». Сумма уплаченного торгового сбора учитывается в составе расходов также, как и другие налоги и сборы на основании пп. 22 п. 1 ст. 346.16 НК РФ.

- Определяется разность между суммой фактически полученных доходов и суммой фактически понесенных расходов (разность сумм в пунктах 1 и 2).

- Рассчитывается произведение ставки налога, указанной в настройках налогов и отчетов (раздел: Главное — Налоги и отчеты — УСН), и суммы, полученной в пункте 3. Вычитается сумма авансового платежа, подлежащая уплате за полугодие (сумма проводки регламентной операции «Расчет налога УСН» за июнь). Результат — это сумма авансового платежа, подлежащая уплате за 9 месяцев.

При выполнении регламентной операции «Расчет налога УСН» за сентябрь формируется проводка на сумму авансового платежа за 9 месяцев, подлежащую уплате в бюджет.

При проведении документа в регистр сведений «Расчет налога, уплачиваемого при УСН» записываются данные с результатами расчета.

Те же данные по расчету отражаются в справке-расчете «Расчет авансового платежа по налогу УСН».

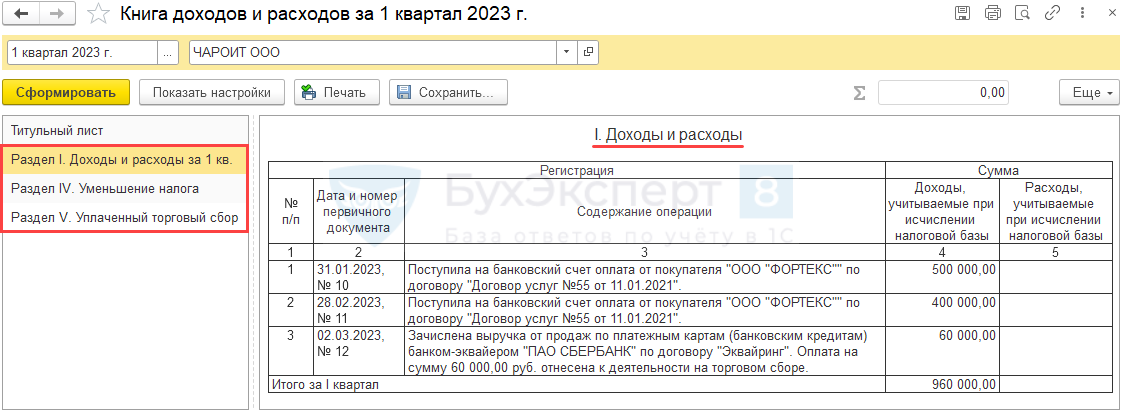

Составление Книги учета доходов и расходов

Книга учета доходов и расходов – это регистр налогового учета, который обязаны вести все налогоплательщики, применяющие упрощенную систему налогообложения.

Налогоплательщики, которые применяют “обычную” упрощенную систему налогообложения (с объектом налогообложения “доходы” или “доходы, уменьшенные на величину расходов”), ведут налоговый учет в Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (далее – Книга учета доходов и расходов).

Налогоплательщики с объектом налогообложения “доходы” ведут в ней учет доходов, а налогоплательщики с объектом налогообложения “доходы, уменьшенные на величину расходов” – учет доходов и расходов.

На каждый календарный год составляется отдельная Книга учета доходов и расходов.

Книгу учета доходов и расходов можно вести как на бумажных носителях, так и в электронном виде. При использовании программы “1С:Бухгалтерия 8” Книга учета доходов и расходов ведется в электронном виде.

Книга учета доходов и расходов состоит из титульного листа и четырех разделов:

- Раздел I «Доходы и расходы» (далее – раздел I);

- Раздел II «Расчет расходов на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемых при исчислении налоговой базы по налогу, за ___ год» (далее – раздел II);

- Раздел III «Расчет суммы убытка, уменьшающей налоговую базу по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, за ___ год» (далее – раздел III);

- Раздел IV «Расходы, предусмотренные п. 3.1 ст. 346.21 НК РФ, уменьшающие сумму налога, уплачиваемого в связи с применением упрощенной системы налогообложения (авансовых платежей по налогу)» (далее – раздел IV).

Регистры учета для целей УСН в 1С:Бухгалтерия 8 редакция 3.0

Учет хозяйственных операций для целей УСН в программе 1С:Бухгалтерия 8 (ред. 3.0) построен на использовании следующих регистров накопления и сведений:

- Расходы при УСН;

- Зарегистрированные оплаты основных средств (УСН);

- Зарегистрированные оплаты нематериальных активов (УСН);

- Книга учета доходов и расходов (раздел I);

- Книга учета доходов и расходов (раздел II);

- Книга учета доходов и расходов (НМА);

- Книга учета доходов и расходов (раздел IV);

- Прочие расчеты;

- Расшифровка КУДиР;

- Расчет налога при УСН.

Расходы при УСН

Регистр накопления «Расходы при УСН» предназначен для налогового учета расходов для целей УСН. В этом регистре содержится информация о расходах организации, которые могут быть отражены в Книге учета доходов и расходов (рис. 1).

Рисунок 1.

Зарегистрированные оплаты основных средств (УСН)

Регистр накопления «Зарегистрированные оплаты основных средств (УСН)» предназначен для налогового учета оплат основных средств для целей УСН. В этом регистре содержится информация обо всех платежах, произведенных за основные средства, введенные в эксплуатацию (рис. 2).

Рисунок 2.

Зарегистрированные оплаты нематериальных активов (УСН)

Регистр «Зарегистрированные оплаты нематериальных активов (УСН)» аналогично регистру накопления «Зарегистрированные оплаты основных средств (УСН)» предназначен для налогового учета оплат нематериальных активов.

Книга учета доходов и расходов (раздел I)

Регистр накопления «Книга учета доходов и расходов (раздел I)» предназначен для налогового учета доходов и расходов, которые будут отражены в разделе I Книги учета доходов и расходов (рис. 3).

Рисунок 3.

Книга учета доходов и расходов (раздел II)

Регистры накопления «Книга учета доходов и расходов (раздел II)» (рис. 4) и «Книга учета доходов и расходов (НМА)» предназначены для налогового учета расходов на приобретение (создание) основных средств и нематериальных активов, которые будут отражены в разделе II Книги учета доходов и расходов.

Рисунок 4.

Книга учета доходов и расходов (раздел IV)

Регистр накопления «Книга учета доходов и расходов (раздел IV)» (рис. 5) предназначены для налогового учета расходов, уменьшающих исчисленную сумму налога (авансовых платежей по налогу) налогоплательщиками с объектом налогообложения «Доходы».

Рисунок 5.

Прочие расчеты

Регистр накопления «Прочие расчеты» предназначен для учета взаиморасчетов по зарплате, налогам и подотчетным лицам для целей УСН (рис. 6). Возникновение дебиторской задолженности в регистре отражается приходными записями, погашение дебиторской задолженности — расходными записями. Возникновение кредиторской задолженности в регистре отражается расходными записями, погашение кредиторской задолженности — приходными записями.

Рисунок 6.

Записи регистра используются для контроля оплаты и определения суммы расходов, учитываемых при определении налоговой базы для объекта налогообложения «доходы, уменьшенные на величину расходов».

Записи в регистрах накопления подсистемы УСН формируются при проведении документов, регистрирующих факты хозяйственной жизни организации.

Расшифровка КУДиР

В регистр сведений «Расшифровка КУДиР» программа вносит детальную информацию о доходах и расходах, учитываемых при определении налоговой базы (рис. 7).

Рисунок 7.

Расчет налога при УСН

В регистре сведений «Расчет налога при УСН» программа при выполнении одноименной регламентной операции закрытия месяца сохраняет сведения о расчете суммы авансового платежа по налогу при УСН (за соответствующий отчетный период), а также и суммы налога по УСН (за соответствующий налоговый период) (рис. 8).

Рисунок 8.

Уважаемые читатели! Получить ответы на вопросы по работе c программными продуктами 1С Вы можете на нашей Линии Консультаций 1С. Ждем Вашего звонка!

Описание основного функционала

Чтобы понимать функционал 1С для ИП, нужно ознакомиться с техническими характеристиками. У индивидуального предпринимателя чаще всего нет своего бухгалтера, и учетом он занимается самостоятельно. НС помощью этого ПО он сможет:

- отправлять выписки в ИФНС, банки, пенсионные фонды;

- вести кассу и контролировать учет и проводки денежных операций;

- вносить приходные и расходные накладные;

- оформлять отгрузки;

- проводить сверки взаиморасчетов, формировать отчетность по всем направлениям.

Обратите внимание! Экономически выгоднее «ипэшнику» нанять менеджера или оператора-кассира, который параллельно рабочему процессу будет сразу вносить в 1С необходимые данные, а предприниматель потом формировать отчеты за отдельные периоды

Функциональность 1С

«1С Бухгалтерия» для упрощенки

Данная бухгалтерская программа — это настоящее спасение для налогоплательщиков, ведь юрлица-упрощенцы обязаны вести и бухгалтерский, и налоговый учет. Поскольку в основном налогоплательщики на УСН — это представители малого бизнеса, то лишние расходы на содержание штата бухгалтеров могут быть неподъемными.

О существующих законодательных послаблениях для малого бизнеса см. в материале «Минфин рассказал о поблажках в бухучете для малого бизнеса».

Для начала нужно определиться, какую версию программы использовать. Для упрощенцев целесообразнее будет использовать базовую версию, ведь она стоит дешевле, а имеющихся настроек с лихвой хватит для организации бухгалтерского и налогового учета.

Несмотря на кажущуюся простоту учета на упрощенной системе налогообложения, налогоплательщики сталкиваются с рядом сложностей. Особенно сложен в применении кассовый метод учета расходов для тех упрощенцев, которые избрали объектом налогообложения «доходы минус расходы».

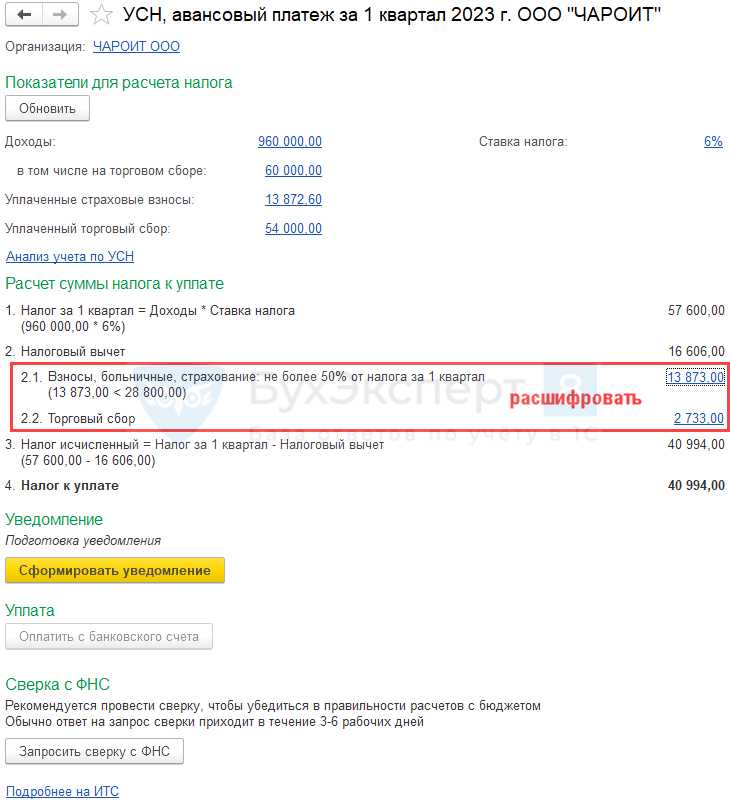

Краткая памятка по расчету авансов на УСН «доходы»

После операции Закрытие месяца за март выполните действия.

Шаг 1. Проверка КУДиР

Проверьте операции, отраженные в КУДиР, в разделе Отчеты — Книга доходов и расходов УСН, по всем разделам, где есть данные.

Шаг 2. Проверка начисления авансов

В разделе Операции — Закрытие месяца — Расчет налога при УСН — за март 2023:

- проверьте начисления авансовых платежей по УСН:

- в регистре накопления Расчет налога, уплачиваемого при УСН данные собираются нарастающим итогом.

Проверьте суммы расходов, уменьшающих аванс по УСН, в Справке-расчете расходов, уменьшающих налог УСН в 1 квартале 2023.

Налог (авансовый платеж) на УСН «доходы» уменьшается не более, чем на 50% на (п. 3.1 ст. 346.21 НК РФ):

- страховые взносы ОПС, ОСС ВНиМ + НСиПЗ, ОМС, уплаченные (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде;

- пособия по временной нетрудоспособности (кроме НСиПЗ) за первые 3 дня (за счет работодателя);

- платежи по договорам добровольного личного страхования в пользу работников на случай временной нетрудоспособности за первые 3 дня.

Подробнее Уменьшение УСН и ПСН на страховые взносы с 2023

Налог (авансовый платеж) на УСН «доходы», если уплачивается торговый сбор, исчисляется аналогично, но производится раздельный расчет для доходов, облагаемых и не облагаемых торговым сбором.

Подробнее Вычет по торговому сбору в Помощнике по УСН

Затем полученные значения суммируются.

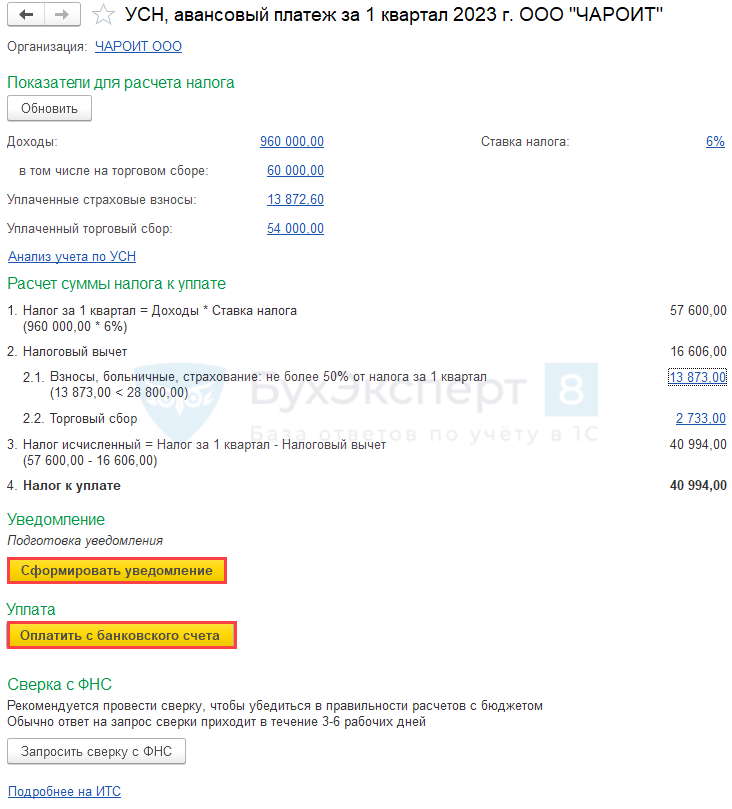

Проконтролировать расчет можно в разделе Отчеты – Отчетность по УСН — перейти по интерактивным ссылкам и проверить данные.

А также по регистрам накопления:

- Книга учета доходов и расходов (раздел I),

- Книга учета доходов и расходов (раздел IV),

- Книга учета доходов и расходов (раздел V).

По ним можно сформировать Универсальный отчет в разделе Отчеты.

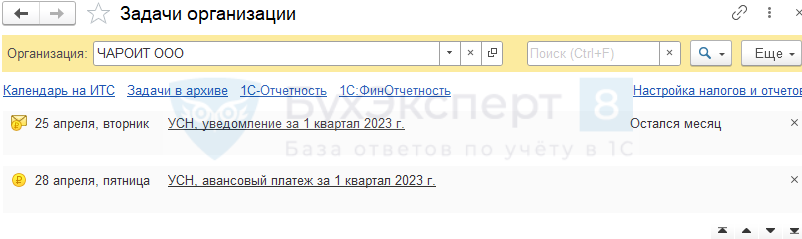

Шаг 3. Расчет и уплата авансов

Рассчитать и уплатить авансы, а также отправить уведомление по УСН можно разными способами из:

раздела Отчеты — Отчетность по УСН — это наш помощник по УСН;

По интерактивным ссылкам можно перейти и проверить данные:

раздела Главное – Задачи организации.

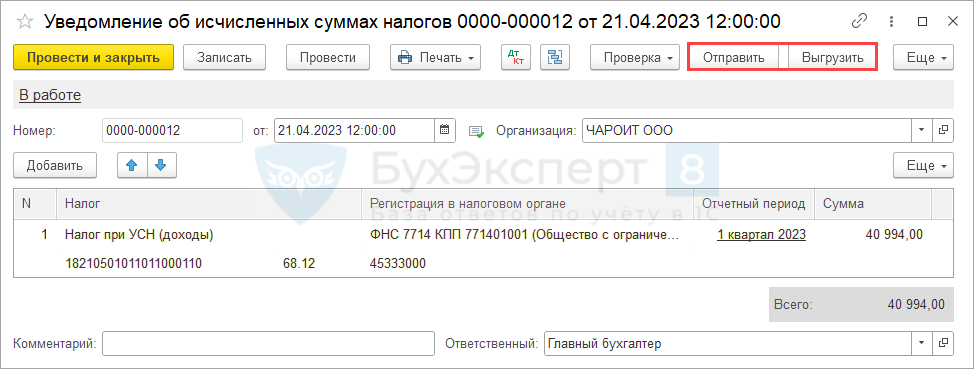

По кнопке Сформировать уведомление формируется документ Уведомление об исчисленных суммах налогов.

Уведомление отправьте из программы или выгрузите для отправки через стороннего оператора.

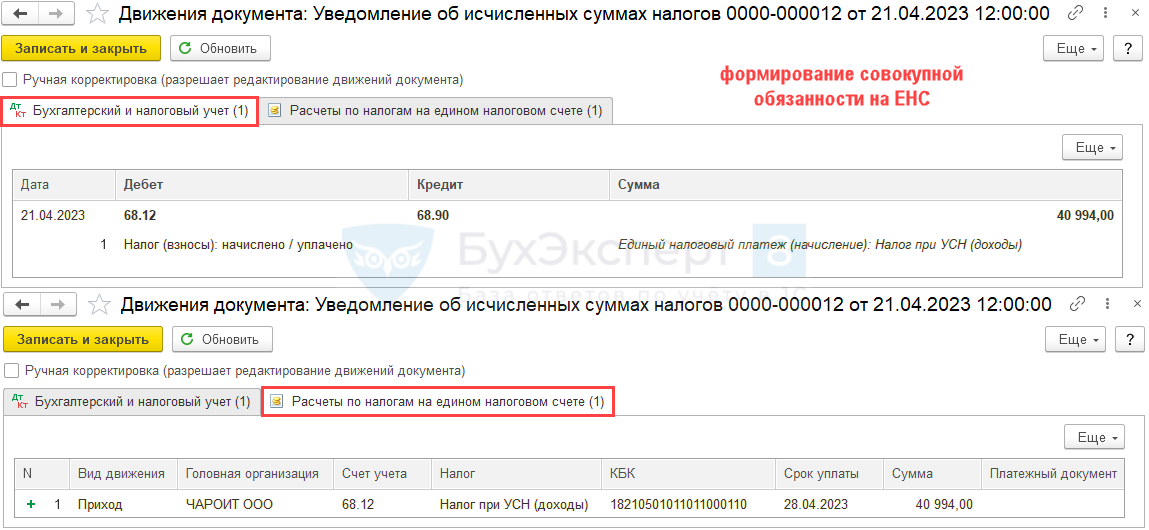

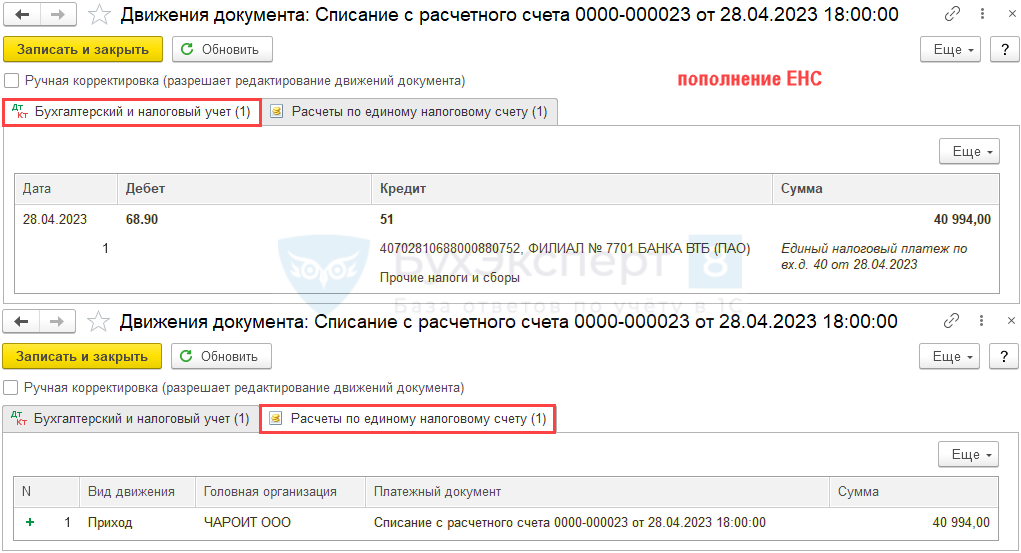

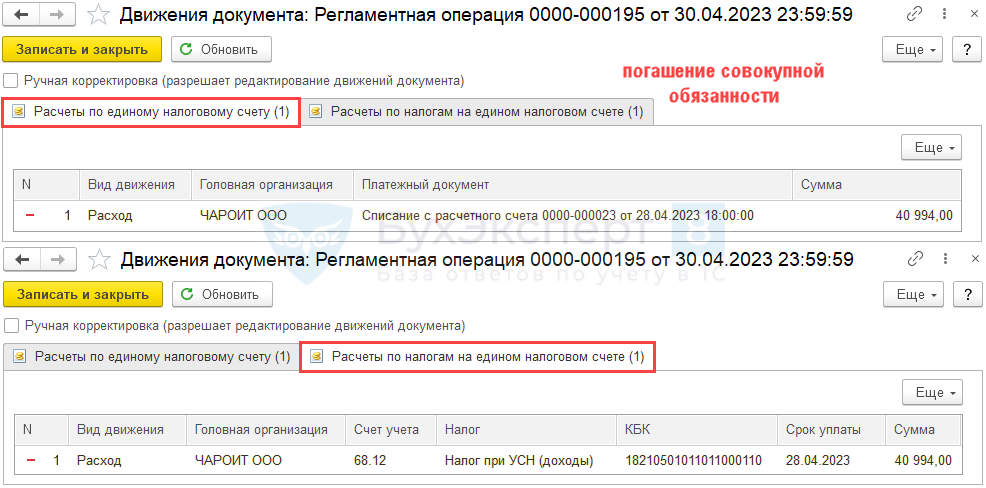

Проводки

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход (Расход будет сформирован при зачете ЕНП).

Таким образом формируется совокупная обязанность по уплате упрощенного налога на ЕНС (п. 5 ст. 11.3 НК РФ).

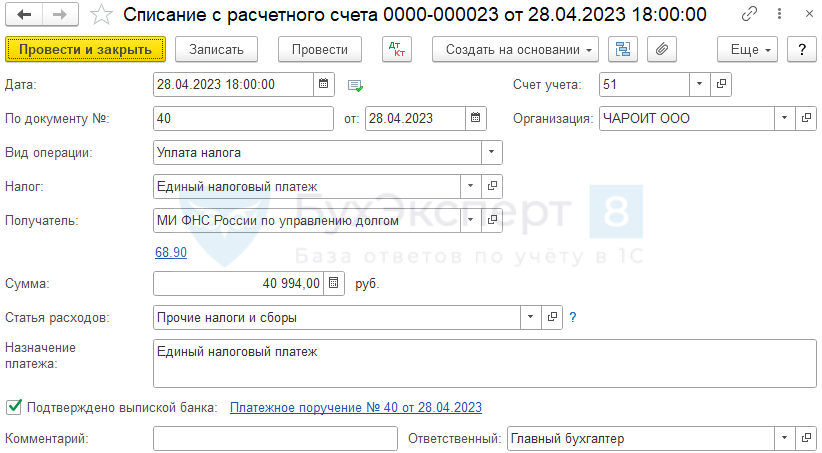

Сформируйте автоматически платежное поручение на уплату налога в составе ЕНП по кнопке Оплатить с банковского счета. После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета.

Проводки

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход (Расход будет сформирован при зачете ЕНП).

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа (за 1 кв. 2023 – 28 апреля 2023).

Регламентная операция формирует записи с видом Расход в регистры:

- Расчеты по единому налоговому счету — списана сумма распределяемой оплаты;

- Расчеты по налогам на едином налоговом счете — списаны суммы задолженности по налогам, на которые распределена оплата.

Движения с видом Приход и проводки по переносу задолженности были сделаны в документе Уведомление о начисленных суммах налога.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Итого

Программа «1С: Бухгалтерия» позволяет автоматизировать учетный процесс и формирование отчетных форм. Задумываясь о приобретении, учтите, что «1С: Бухгалтерия 7.7» является довольно устаревшим решением, ее функционал значительно меньше по сравнению с «1С: Бухгалтерия 8», а стоимость даже при одинаковом варианте поставки ПРОФ выше.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

1С 8 Упрощенка – это программный продукт, который используется для автоматизации ведения бухгалтерского и налогового учета и обобщения информации, необходимой при составлении регламентированной финансовой отчетности. Программа специально настроена чтобы в ней вести учет по УСН (упрощённая система налогообложения), представляет собой базовую версию программы «1С:Бухгалтерия 8». Одновременно с УСН, вести учет можно и по ЕНВД в 1С . Программа «1С:Упрощенка 8» является однопользовательской базой, в которой работу осуществляет только один бухгалтер. Также она позволяет учитывать доходы и расходы только по одной фирме.