Страховые взносы будут засчитывать автоматом

С 1 октября страховые взносы списывают с положительного сальдо ЕНС автоматически.

Страхователь подает уведомление об исчисленных суммах или сдает отчет по форме РСВ (расчета по страховым взносам, предоставленного по итогам отчетного периода (квартала). На основании этих данных инспекторы будут резервировать суммы взносов. Деньги спишут с ЕНС не позднее следующего дня, за днем представления уведомлений или РСВ в ИФНС.

То есть если на ЕНС числится положительное сальдо, то деньги спишут автоматически, не дожидаясь крайнего срока уплаты. Если средств на балансе единого налогового счета будет недостаточно, возникнет недоимка.

Это изменение удобно для компании и ИП на упрощенной системе налогообложения — они могут учесть уплаченные страховые взносы в вычетах или расходах без заявлений.

Важно! Приоритет в списании средств с ЕНС все равно остался за НДФЛ

Для чего нужен единый налоговый платёж

Сейчас налогоплательщику необходимо заполнять платёжное поручение по каждому налогу и взносу. Платёжки содержат множество реквизитов, в которых легко ошибиться. В результате деньги попадают в «невыясненные платежи», и у налогоплательщиков возникает недоимка. Исправить эту ситуацию поможет единый налоговый платёж (ЕНП).

Схема работы по новым правилам проста: налогоплательщик перечисляет деньги на единый налоговый счёт (ЕНС), открытый в Федеральном казначействе, и подаёт в ФНС уведомление об исчисленных налогах и взносах. В уведомлении указана точная сумма конкретного платежа, которую надо перевести в бюджет. А налоговая сама распределяет эти средства на уплату того или иного налога, сбора, взносов, пеней, штрафов и процентов.

Налоговый календарь на июль 2024

| Дедлайн | Какие документы подаем | Что уплачиваем |

|---|---|---|

| 1 июля | Страховой взнос за ИП за 2023 год с части дохода свыше 300 000 рублей. | |

| 3 июля | Уведомление по НДФЛ, который удержан с 23 по 30 июня 2024 г. | |

| 5 июля | НДФЛ, который удержан с 23 по 30 июня 2024 г. | |

| 15 июля | НДФЛ за 2023 г. для ИП, применяющих основной режим. Страховые взносы «на травматизм» за июнь 2024 г. | |

| 22 июля | Журнал учета счетов-фактур за II квартал 2024 г. Декларация по косвенным налогам за импорт из государств ЕАЭС в июне 2024 г. Единая упрощенная декларация за первое полугодие 2024 г. Декларация в Росалкогольрегулирование за II квартал 2024 г. | НДС на импортированные из стран ЕАЭС товары за июнь 2024 г.Авансовый платёж на НВОС за 2 квартал 2024 г. |

| 25 июля | РСВ за II квартал 2024 г.6-НДФЛ за II квартал 2024 г.Персонифицированные сведения о физлицах за июнь 2024 г.Уведомление о НДФЛ, который удержан с доходов с 1 по 22 июляУведомления о земельном, транспортном, имущественном налоге юрлиц за 2 квартал 2024 г.Уведомление об авансе по УСН за II квартал 2024 г.Уведомление об авансе по ЕСХН за 1 полугодие 2024 г.Декларация по налогу на прибыль за II квартал 2024 г.Декларация по налогу на прибыль за январь-июнь 2024 г. (при ежемесячных платежах по показателям фактической прибыли).Декларация по НДС за II квартал 2024 г.Подраздел 1.1 раздела 1 отчёта ЕФС-1 за июнь 2024 г.Подраздел 3 раздела 1 отчёта ЕФС-1 за июнь 2024 г.Раздел 2 отчёта ЕФС-1 за 2 квартал 2024 г. по взносам «на травматизм»Декларация по налогу на игорный бизнес за июнь 2024 г.Декларация по НДПИ за июнь 2024 г.Декларация по акцизам за апрель, июнь 2024 г.Декларация по водному налогу за 2 квартал 2024 г. | |

| 28 июля | Извещение об уплате авансового платежа по акцизам за июль 2024 г. |

Налог на прибыль:

Земельный, транспортный, имущественный налоги для юрлиц за II квартал 2024 г.Аванс по УСН за II квартал 2024 г.Страхвзносы за июнь 2024 г.НДФЛ, который удержан с выплат с 1 по 22 июля 2024 г.НДС за II квартал 2024 г. (при поквартальной оплате налога)Первый платеж НДС за II квартал 2024 г. (при ежемесячной авансовой оплате)НДФЛ для ИП на общем режиме за первое полугодие 2024 г.Аванс по ЕСХН за первое полугодие 2024 г.Торговый сбор за 2 квартал 2024 г.Водный налог за 2 квартал 2024 г.НДПИ за июнь 2024 г.Налог на игорный бизнес за июнь 2024 г.Акциз за январь, апрель, июнь 2024 г.Авансовый платёж по акцизу за июль 2024 г. |

Часто задаваемые вопросы

Относится ли ЕНП к категории авансов?

Нет, не относится. Это, по сути, не платеж, а способ оплаты.

Как самостоятельно определить сумму ЕНП?

Нужно сложить суммы всех налогов к уплате, прибавить недоимку, пени и штрафы.

Будут ли налоговики уведомлять налогоплательщика о зачете налогов?

Для того чтобы узнать состояние расчетов по ЕНП и информацию о распределении суммы ЕНП, налогоплательщик должен направить запрос через личный кабинет. ИФНС дается 5 дней, чтобы сформировать и отправить справку о состоянии расчетов. Кроме того, в открытом доступе в ЛК будет находится информация по операциям и сальдо единого счета.

На что не распространяется новый закон

Вот какие налоги и взносы нельзя заплатить в составе ЕНП:

- взносы за работников на травматизм;

- НДФЛ с выплат иностранцам, которые работают по патенту;

- НДС при импорте из ЕАЭС;

- любые госпошлины.

Можно оплачивать в составе ЕНП или отдельно:

- налог на профессиональный доход (его платят самозанятые и ИП на НПД);

- сборы за пользование объектами животного мира и водных биоресурсов;

Все остальные налоги, сборы, страховые взносы и авансовые платежи нужно платить только через единый счёт. Полный перечень того, что входит в состав ЕНП, можно посмотреть налоговой.

Материал по теме

Новые правила для малого бизнеса, которые вступят в силу с 1 января 2023 года

Уведомления по НДФЛ можно сдавать дважды в месяц

Это изменение временное – сдавать уведомления об исчисленном НДФЛ дважды в месяц можно с 1 октября до 31 декабря 2023 года.

Сроки сдачи уведомлений:

Промежуточное уведомление – не позднее 12 числа соответствующего месяца. Подается по налогу, удержанному за период с 23 числа прошлого месяца по 9 число текущего месяца.

Основное уведомление – не позднее 25 числа соответствующего месяца. Подается по налогу, удержанному за период с 23 числа прошлого месяца по 22 число текущего месяца.

Промежуточное уведомление – это возможность, а не обязанность налогового агента, основное уведомление – обязанность.

Сдавать уведомления два раза в месяц могут только те налоговые агенты, которые в 2023 году перечисляют ЕНП на основании уведомлений, а не отдельными платежными поручениями.

Август 2024 года

|

Важная дата |

Какую отчетность сдать |

Какие налоги заплатить |

|

5 августа |

НДФЛ за период с 23.07.2024–31.07.2024 |

|

|

15 августа |

Страховые взносы на травматизм за июль 2024 года |

|

|

20 августа |

Налоговая декларация по косвенным налогам (НДС, акцизы), если торгуете по странами ЕАЭС за июль 2024 г. |

Косвенные налоги (НДС, акцизы) для тех, кто торгует со странами ЕАЭС за июль 2024 года |

|

26 августа* |

|

|

|

28 августа |

|

Возврат средств

Остаток средств, который инспекция не зачтёт в счёт уплаты налогов и взносов, можно вернуть. Для этого нужно подать заявление о возврате в ИФНС. Скачать бланк заявления в формате PDF можно на нашем сайте. В заявлении на возврат налоговых платежей нужно указать вид налога или сбора и дать реквизиты банковского счёта компании.

В течение 10 дней после получения заявления ИФНС примет решение, вернуть деньги или отказать. Затем в течение 5 рабочих дней она должна сообщить налогоплательщику о своём решении.

Вернуть деньги налоговики должны в течение месяца со дня получения заявления. В случае опоздания они должны будут вернуть сумму с процентами, начисленными по ключевой ставке Центробанка, которая действовала в дни просрочки.

Если платёж за налогоплательщика совершило третье лицо — например, директор компании или родственник ИП, то этот человек не может подать заявление на возврат денег.

Ноябрь 2024 года

| Важная дата | Какую отчетность сдать | Какие налоги заплатить |

| НДФЛ за период с 23.10.2024–31.10.2024 | ||

| Страховые взносы на травматизм за октябрь 2024 года | ||

| Налоговая декларация по косвенным налогам (НДС, акцизы),если торгуете по странами ЕАЭС за октябрь 2024 г. | Косвенные налоги (НДС, акцизы) для тех, кто торгует со странами ЕАЭС за октябрь 2024 года | |

|

||

|

Декабрь 2024 года

|

Важная дата |

Какую отчетность сдать |

Какие налоги заплатить |

|

5 декабря |

НДФЛ за период с 23.11.2024–30.11.2024 |

|

|

16 декабря* |

Страховые взносы на травматизм за ноябрь 2024 года |

|

|

20 декабря |

Налоговая декларация по косвенным налогам (НДС, акцизы),если торгуете по странами ЕАЭС за ноябрь 2024 г. |

Косвенные налоги (НДС, акцизы) для тех, кто торгует со странами ЕАЭС за ноябрь 2024 года |

|

25 декабря |

|

|

|

28 декабря |

|

Подраздел 1.1 раздела 1 формы ЕФС-1 «Сведения о трудовой (иной) деятельности» сдается регулярно, на следующий день после издания приказа (распоряжения) о начале, прекращении, приостановлении, или возобновлении трудовых отношений.

*Согласно если срок, установленный законодательством, приходится на выходной (нерабочий) день, он переносится на первый следующим за выходными рабочий день.

Плюсы и минусы единого налогового платежа

Понять, удобен ли ЕНП бизнесу, можно будет позже, но определенные преимущества такой схемы уплаты налогов видны уже сейчас:

- меньше бумажной волокиты: вместо заполнения платежных поручений по каждому налогу и взносу достаточно отправить один платеж по шаблону;

- больше внимания на развитие бизнеса: не нужно регулярно тратить время на несколько платежей, достаточно один раз пополнить счет и следить за остатком.

При этом у ЕНП, как и у любого нового механизма, еще не отлажены все процессы. Поэтому наверняка во время экспериментального периода и в первые месяцы 2023 года будет возникать много споров между ФНС и предприятиями.

Кроме этого, многих, возможно, не устроит, что налоговая сама будет списывать деньги в счет уплаты налогов и бизнес не сможет влиять на этот процесс. Например, если есть недоимка по уплате налога, инспекция сначала спишет деньги в счет ее оплаты. При этом налоговики не будут учитывать, что, возможно, компания не согласна с начислением недоимки и собирается ее оспорить.

В чём суть нового порядка уплаты налогов

Единый налоговый платеж (ЕНП) — это особая схема перечисления налогов в бюджет. Компании и ИП могут погасить обязательные платежи одним платёжным поручением. При этом, в платёжке нужно указать только сумму и ИНН налогоплательщика.

Деньги поступят на специальный счёт — единый налоговый счет (ЕНС). Такие счета для налогоплательщиков откроет Федеральное казначейство. Деньги со счетов распределят налоговые органы на основании деклараций, уведомлений, расчётов и прочей налоговой отчётности. Очерёдность погашения обязательных платежей такая:

-

Самые ранние недоимки.

-

Налоги, сборы, авансы, взносы — с момента возникновения обязанности по их уплате.

-

Пени.

-

Проценты.

-

Штрафы.

Если денег на счёте недостаточно, их распределят пропорционально суммам обязательств. О пропорциональном распределении мы уже рассказывали в предыдущем материале. Образовавшуюся задолженность налоговики потребуют погасить, а переплату вернут по заявлению или зачтут автоматически.

Инициаторами внедрения ЕНП были депутаты, а также Федеральная налоговая служба и Минфин. Представители государства считают, что новые правила упростят работу налогоплательщикам. Должно уменьшиться число платёжных ошибок, за которые бизнес расплачивается деньгами и заблокированными расчётными счетами. Снизится число сроков уплаты обязательных платежей: сейчас для крупных предприятий таких сроков около 100 в год.

Плюсы и минусы

Сложно говорить о преимуществах и недостатках режима уплаты налогов, который только с 2023 года де-факто станет обязательным для всех. Но если выделить положительные и отрицательные стороны, это будут такие положения:

| Достоинства | Недостатки |

|---|---|

|

|

Минусы уплаты налогов отдельными платежками без уведомлений

Компании, которые в 2023 году все же решат уплачивать налоги при помощи отдельных платежек без уведомлений, столкнутся с необходимостью зачета совершенных платежей в счет уплаты конкретного налога. Как мы уже говорили ранее, с 2023 года все поступающие от налогоплательщиков суммы буду считаться ЕНП, зачисляемым на единый счет.

Кроме того, правила заполнения платежек в 2023 году также изменятся, и уплачивать налоги по привычной схеме все равно не получится. Платежки нужно будет формировать в соответствии с новым порядком и указанием в них новых реквизитов. Причем, в отличие от поручений на перечисление ЕНП, в платежках на отдельные налоги нужно указывать в несколько раз больше обязательных реквизитов, ошибки в которых будут грозить компании начислением пеней и штрафов.

Учитывая все вышесказанное, можно выделить следующие минусы уплаты налогов отдельными платежками без уведомлений:

- перечисляемые деньги в любом случае не будут считаться конкретным налогом и станут зачисляться в общий «кошелек» – на ЕНС;

- в случае ошибки плательщик лишится возможности скорректировать уплаченную сумму до момента подачи налоговой декларации;

- ошибка в реквизитах платежа приведет либо к задержке зачисления на счет (с начислением пеней и штрафов), либо к некорректному учету совокупной задолженности на ЕНС;

- исполнение обязанности по уплате конкретного налога может быть просрочено;

- возможно начисление пеней при несвоевременном зачете внесенного платежа;

- платежки на перечисление налогов все равно придется оформлять по новым правилам.

Подводя итог, можно сказать, что с 2023 года уплату налогов отдельными платежками без уведомлений нельзя считать самостоятельным способом исполнения налоговых обязанностей. Скорее это является «аварийным» вариантом перечисления единого налогового платежа на ЕНС в случаях, когда плательщики по каким-либо причинам не могут своевременно направить в ИФНС уведомления об исчисленных налогах. В целом же уплата налогов таким способом сопряжена с массой неудобств и рисков для налогоплательщиков и поэтому не может рассматриваться в качестве альтернативы ЕНП и ЕНС.

Июнь 2024 год

|

Важная дата |

Какую отчетность сдать |

Какие налоги заплатить |

|

5 июня |

НДФЛ за период с 23.05.2024–31.05.2024 |

|

|

17 июня* |

Страховые взносы на травматизм за май 2024 года |

|

|

20 июня |

Налоговая декларация по косвенным налогам (НДС, акцизы), если торгуете по странами ЕАЭС за май 2024 г. |

Косвенные налоги (НДС, акцизы) для тех, кто торгует со странами ЕАЭС за май 2024 года |

|

25 июня |

|

|

|

28 июня |

НДФЛ за период с 01.06.2024–22.06.2024 Страховые взносы за май 2024 года |

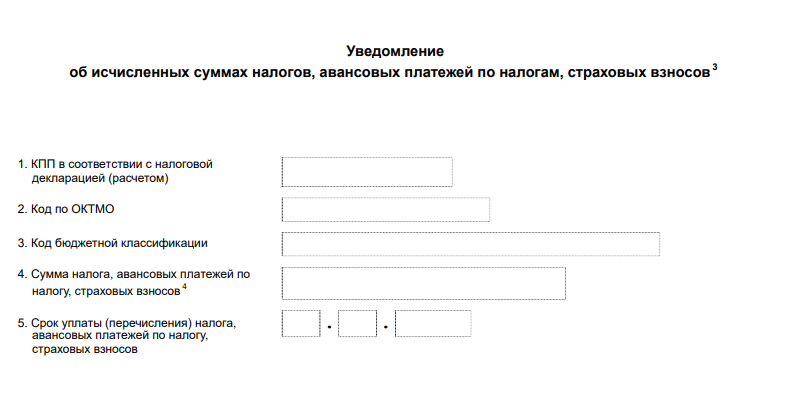

Какие уведомления нужно подать в ФНС

ИП и юридические лица должны сообщать в налоговую об исчисленных суммах налогов и взносов. Для этого они отправляют следующие документы:

- Уведомление об исчисленных суммах налогов, авансовых платежей, страховых взносов. Срок отправки — не позднее пяти рабочих дней до крайней даты их перечисления.

- Уведомление об НДФЛ, который работодатель заплатил за своих сотрудников. Срок подачи — не позднее 5-го числа месяца, следующего за месяцем выплаты физлицам доходов. При попадании указанной даты на выходной или праздничный день срок, как обычно, продлевается до ближайшего следующего за ним рабочего дня.

Из этих уведомлений налоговики будут получать информацию о суммах налоговых обязательств и на их основании принимать решение о зачёте единых налоговых платежей.

Форма и формат уведомления утверждены приказом ФНС России № ЕД-7-8/179@.

Уведомление подаётся отдельно по каждому виду налога, авансовой платы, страховых взносов, имеющих разные КБК, разные сроки. Преимущество в том, что уведомление проще заполнять, чем платёжное поручение. В уведомлении нужно указать следующие данные:

- Код отделения ФНС по месту нахождения компании.

- ИНН компании или индивидуального предпринимателя.

- Код причины постановки на учёт (КПП) — только для юридических лиц.

- Код территории по Общероссийскому классификатору территорий муниципальных образований (ОКТМО).

- Код бюджетной классификации (КБК).

- Размер налога или взноса.

- Срок уплаты налога или взноса.

- Ф. и. о. налогоплательщика или его представителя, который проводит оплату.

- Реквизиты документа, который подтверждает полномочия представителя.

Бухгалтерская отчетность НКО — что это?

Бухгалтерская отчетность — это совокупность данных о финансовом положении организации, о ее имущественных сведениях и о результатах ее хозяйственной деятельности за определенный отчетный период.

Какую бухгалтерскую отчетность сдает НКО

Все субъекты некоммерческой деятельности обязаны вести бухгалтерский учет НКО и раз в год предоставлять бухгалтерскую отчетность согласно общим правилам. Отчитываясь перед соответствующим органом, организации должны подготовить для сдачи следующую документацию:

- бухгалтерский баланс НКО (форма № 1);

- отчеты, подтверждающие целевое расходование средств (форма № 6).

Отметим, что для некоммерческих организаций отчет о целевом использовании средств обозначается как форма обязательной годовой бухгалтерской отчетности наряду с балансом (п. 2 ст. 14 закона № 402-ФЗ). Заполнять этот отчет должны не только НКО, но и прочие компании, если они получали целевые средства.

Каждый документ заполняется и оформляется по установленной форме, при их составлении учитываются особенности и специфика деятельности некоммерческой организации.

Некоторые НКО дополнительно сдают отчет о финансовых результатах. Он представляется в следующих случаях:

- работа некоммерческой организации принесла выручку;

- отчет необходим для оценки финансового состояния НКО.

Если не требуется предоставление отчета о финансовых результатах, то поступления от функционирования НКО отражаются в документе о целевом использовании полученных средств.

Бухгалтерская отчетность НКО сдается на протяжении 90 дней после того, как закончится отчетный период. В 2024 году крайний срок для сдачи отчетность — до 1 апреля (включительно).

Бухгалтерский баланс НКО отличается от баланса, составляемого коммерческими предприятиями. Так, раздел «Капиталы и резервы» заменен на «Целевое финансирование». В нем указываются суммы источников образования активов, а также отражаются остатки целевых поступлений. Также в бухгалтерском балансе НКО заменены некоторые другие строки, что обусловлено характером деятельности некоммерческих предприятий.

В отчете о целевом расходовании средств указываются затраты на благотворительные цели, проведение различных мероприятий, оплату труда и другие расходы, необходимые для функционирования организации. Сумма финансовых поступлений — общая и по конкретным статьям — различные взносы, доход от деятельности, остаток денег на начало и на конец отчетного периода.

Упрощенная бухгалтерская отчетность состоит из:

- баланса;

- отчета о финансовых результатах;

- приложений к ним.

Об этом говорит пункт 1 статьи 14 Закона № 402-ФЗ. Приложения, в свою очередь, это отчет о целевом использовании средств и пояснений к отчетности (п. 2, 4 приказа Минфина от 02.07.2010 № 66н).

Не могут применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, организации, которые подлежат обязательному аудиту, признанные иностранными агентами, ЖК и ЖСК, микрофинансовые организации, бюджетные организации, адвокатские коллегии и прочие, перечисленные в п. 5 ст. 6 ФЗ № 402-ФЗ.

Отчет о движении денежных средств в состав бухгалтерской отчетности НКО вправе не включать. Это прямо прописано в п. 85 Положения, утвержденного Приказом Минфина от 29.07.1998 № 34н.

Что касается тех, кто применяет упрощенные правила, есть особые послабления. В обязательных формах можно указывать укрупненные показатели, объединяемые по группам:

- баланс;

- отчет о финансовых результатах;

- отчет о целевом использовании средств.

Если не требуется предоставление отчета о финансовых результатах, то поступления от функционирования НКО отражаются в документе о целевом использовании полученных средств.