Проверка «на паузе»

Выездная налоговая проверка может приостанавливаться. В такие моменты течение двухмесячного срока, данного на проведение проверки, фактически приостанавливается, проверка ставится «на паузу».

Для приостановления проверки запрашивать согласия вышестоящего налогового органа не нужно. Руководитель ИФНС может принять такое решение самостоятельно. При этом приостановление ВНП (как и продление проверки) должно быть мотивировано. Причины, по которым проверка может приостанавливаться, перечислены в п. 9 ст. 89 НК РФ. К ним относится, например, необходимость инспекции в истребовании документов у контрагентов проверяемого лица.

Что здесь важно знать налогоплательщику? То, что в периоды «паузы» налоговики не вправе беспокоить компанию по вопросам приостановленной проверки. Иначе говоря, они должны покинуть помещение проверяемого налогоплательщика (если проверка проводится на территории компании), а также не вправе требовать у него документы

Но вызвать представителей компании в инспекцию для получения пояснений, равно как и допрашивать свидетелей (например, работников) на территории инспекции, проверяющие имеют право (письма ФНС России от 21.11.2013 № ЕД-3-2/4395@, Минфина России от 18.01.2013 № 03-02-07/1-11).

Ставить проверку «на паузу» инспекция может неоднократно, но максимальная продолжительность приостановления не должна превышать 6 месяцев (п. 9 ст. 89 НК РФ). Таким образом, предельная продолжительность налоговой проверки не может превышать в общем случае 8 месяцев (с учетом всех эпизодов приостановления).

Срок исковой давности по налогам для физических и юридических лиц

Например, объясняя это тем, что со дня, когда страхователь узнал или должен был узнать о нарушении своего права, а вовсе не с даты уплаты взносов, прошло менее 3 лет. Как мы уже сказали, Акт совместной сверки расчетов, в котором указана переплата, является доказательством того, что страхователь узнал об излишне уплаченной сумме.

В 2021 году сохраняется правило, согласно которому ИП должен платить 1% при доходе свыше 300 000 руб. в год. Например, если предприниматель получил доход 6 млн, то из этой суммы он выкидывает 300 000 руб., и получает 5 700 000.

Как гласит Налоговый кодекс сумма «упрощенного» налога, исчисленная за налоговый (отчетный) период, уменьшается на сумму страховых взносов, уплаченных в данном периоде (пп. 1 п. 3.1 ст. 346.21 НК РФ).

Значит, страховые взносы в фиксированном размере уменьшают налог только за тот период, в котором эти взносы были перечислены.

Омского областного суда от 27.04.2016 по делу N 33-3845/2016 «…Таким образом, при определении предельного срока взыскания с плательщика страховых взносов недоимки по страховым взносам и пеней трехлетний срок исковой давности (ст. 196 ГК РФ) не применяется…» Срок давности для взыскания взносов Пенсионным фондом складывался из следующих сроков:

- Если была выявлена недоимка, то в течение 90 дней (трех месяцев) со дня ее обнаружения, фонд отправляет должнику требование об уплате;

- Плательщик должен исполнить требование, направленное фондом, в течение десяти дней (календарных);

- В срок до 60 дней (двух месяцев) после дня уплаты, который был указан в требовании, фонд может взыскать неуплаченные взносы в досудебном порядке;

- В течение полугода после истечения срока Пенсионный фонд мог обязать должника заплатить, обратившись в суд с заявлением.

Понятие срок давности применяется как к переплате по СВ, так и к недоимке. В случае образования у плательщика переплаты, он вправе вернуть ее в течение 3 лет (ст. 78 НК РФ). Данный срок начнет свой отсчет с даты перечисления излишней суммы.

Для выплат на обязательное страхование утвержден расчетный период, равный одному календарному году. Но отчетность должна быть сдана не только по итогам года, но и по завершении каждого из отчетных периодов – квартала, полугодия и 9-ти месяцев.

На следующей неделе пройдет совещание на уровне руководства фнс и пфр по решению вопроса с задолженностями, возникшими в связи с неподанными декларациями и начислением 8мрот и тарифа.

Организация заключала в 2021 году договоры гражданско-правового характера с физическими лицами, в которых предусмотрено — оплата вознаграждения с удержанием налогов в установленном законом порядке, при этом организация платила взносы, в том числе соцстрах и травматизм.

Законодательство устанавливает, что фиксированный платеж в пенсионный фонд в 2021 году для ИП нужно осуществлять всем предпринимателям, вставшим на учет в ИФНС. При этом они должны производить фиксированные платежи ИП пока они включены в ЕГРИП.

Этот вопрос актуален еще и потому, что с 2021 года были ужесточены меры наказания за неуплату СВ, за которую страхователей теперь могут привлекать к уголовной ответственности.

Необходимо учитывать, что исчисление фиксированных взносов не освобождает предпринимателей от обязанности производить отчисления на работников.Этот вопрос актуален еще и потому, что с 2021 года были ужесточены меры наказания за неуплату СВ, за которую страхователей теперь могут привлекать к уголовной ответственности. Пропущенный по уважительной причине срок подачи заявления может быть восстановлен судом. На основании ч. 3 ст. 20 Закона N 212-ФЗ постановление о взыскании страховых взносов за счет имущества плательщика страховых взносов — организации или индивидуального предпринимателя принимается в течение года после истечения срока исполнения требования об уплате страховых взносов, пеней и штрафов.

В случае если ИП без сотрудников, нужно учитывать несколько изменений. Во-первых, с 1 января 2021 года увеличился минимальный размер оплаты труда (МРОТ). Следовательно, увеличился и взнос в части пенсионного взноса и медицинского страхования.

ФНС может приступить к процедуре взыскания в сроки, которые исчисляются в зависимости от типа нарушения:

- При неправильном финансовом учете или при задержке платежа срок начинается со следующего дня окончания налогового периода. Это правило применимо к тем сборам, по которым налоговый период равняется 12 месяцам.

- В других ситуациях срок давности по налогам физических лиц и организаций начинается со дня, идущего после выявления нарушений. Однако чаще всего недоплаты обнаруживаются только во время налоговой проверки, поэтому дату нарушения бывает сложно определить.

Часть 2Выездная налоговая проверка: суть, задачи и основные аспекты, регламентирующие процедуру назначения и проведения проверки

Основной задачей осуществления выездной налоговой проверки является мониторинг со стороны налоговых органов обеспечения своевременности налоговых выплат, правильности расчета и уплаты налоговых обязательств, выявление фактов несоблюдения налогового законодательства, проверка верности исчислений.

В результате проведения выездных налоговых проверок налоговыми органами одновременно решаются несколько задач, наиболее важные из которых выявление и пресечение нарушений законодательства о налогах и сборах, а также предупреждение налоговых правонарушений. Также выездная налоговая проверка является инструментом для реализации ФНС РФ принципа неотвратимости наказания налогоплательщиков в случае выявления нарушений законодательства о налогах и сборах, который подразумевает неизбежность включения налогоплательщика, попавшего в зону риска, в план выездных налоговых проверок.

Главными отличиями выездной налоговой проверки от камеральной является место ее проведения — как правило, по месту нахождения налогоплательщика и наличием широчайших полномочий в части проведения мероприятий налогового контроля.

Также следует выделить основные аспекты, регламентирующие процедуру назначения и проведения проверки:

| Показатель | Расшифровка показателя |

|---|---|

| Порядок назначения | Назначается решением о проведении выездной налоговой проверки (п.1, 2 ст.89 НК РФ) |

| Место проведения | На территории (в помещении) налогоплательщика. В случае отсутствия возможности предоставить помещение выездная налоговая проверка может проводиться по месту нахождения налогового органа (п.1 ст.89 НК РФ) |

| Срок проведения проверки | В течение 2-х месяцев с момента вынесения решения (по общему правилу) (п. 6 ст. 89 НК РФ) |

| Продление сроков проведения проверки | Срок проверки может быть продлен до четырех месяцев, а в исключительных случаях — до шести месяцев (п. 6 ст. 89 НК РФ) |

| Приостановление срока проверки | Руководитель (заместитель руководителя) налогового органа вправе приостановить проведение выездной налоговой проверки на срок не более 6 месяцев по основаниям, предусмотренных п. 9 ст. 89 НК РФ |

| Предмет проверки | Проверка правильности расчета и уплаты одного или сразу нескольких налогов (сборов, страховых взносов) |

| Период проверки | Выездная проверка может охватить три предшествующих года. |

| Периодичность проверки | Выездную проверку по общему правилу не должны проводить больше двух раз за календарный год и нельзя проверять повторно тот же период и налоги |

| Оформление результатов проверки | Акт по результатам выездной налоговой проверки составляется независимо от того установлено нарушение или нет. Срок составления — в течение двух месяцев со дня составления справки об окончании выездной проверки (п. 1 ст. 100 НК РФ) |

Назначение выездной налоговой проверки не осуществляется Инспекцией спонтанно и «на пустом месте», ей предшествует ряд проведенных контрольных мероприятий по выявлению возможных рисков нарушения налогового законодательства и сбора соответствующей доказательной базы, осуществляется так называемый предпроверочный анализ.

Срок выездной налоговой проверки

В общем случае выездная налоговая проверка (ВНП) может продолжаться не более двух месяцев ( п. 6 ст. 89 НК РФ. Этот срок может быть продлен до четырех месяцев, а в исключительных случаях – до шести месяцев. Но для того, чтобы продлить общий срок, у налоговиков должны быть веские основания.

Основания для продления проверки прописаны в приложении № 6 к приказу ФНС России от 07.11.2018 № ММВ-7-2/628@. К ним относится, например, отнесение компании к категории крупнейших налогоплательщиков, наличие у компании обособленных подразделений, непредставление запрашиваемых в рамках ВНП документов в установленный срок. При этом ИФНС должна направить в Управление ФНС России (т.е. свой вышестоящий налоговый орган) мотивированный запрос о продлении срока.

Истечение срока давности привлечения к ответственности

Истечение сроков давности привлечения к ответственности за совершение налогового правонарушения является обстоятельством, исключающим привлечение лица к налоговой ответственности за совершение налогового правонарушения.

Так, согласно ст. 113 НК РФ лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового периода, в течение которого было совершено это правонарушение, истекли три года (срок давности).

Срок давности считается со дня совершения правонарушения. Это правило применимо для всех правонарушений, кроме предусмотренных статьями:

- 120 «Грубое нарушение правил учета доходов и расходов и объектов налогообложения» НК РФ;

- 122 «Неуплата или неполная уплата сумм налога (сбора)» НК РФ.

Срок давности считается также со следующего дня после окончания налогового периода (ст. ст. 120, 122 НК РФ) и до момента вынесения решения.

Течение срока давности привлечения лица к ответственности за совершение налоговых правонарушений прекращается с момента оформления акта налоговой проверки, в котором указаны документально подтвержденные факты налоговых правонарушений, выявленные в ходе проверки, и содержатся ссылки на статьи НК РФ, предусматривающие ответственность за эти правонарушения, а в случае отсутствия необходимости в составлении такого акта — с момента вынесения соответствующего решения руководителем (его заместителем) налогового органа о привлечении налогоплательщика к налоговой ответственности (Постановление Конституционного Суда РФ от 14.07.2005 N 9-П).

Следует помнить, однако, что истечение срока давности привлечения к ответственности не освобождает налогоплательщика от обязанности уплатить доначисленные налоги (сборы).

Декабрь 2012 г.

Как считаются сроки взыскания налоговой задолженности с физических лиц

В большинстве случаев граждане обязаны платить налоги по извещению от ИФНС. Срок оплаты по налогам на транспорт, недвижимость и землю за предыдущий год — до 1 декабря (если эта дата не выпадает на выходные).

Если не оплатить по налоговому уведомлению, со 2 декабря возникает просрочка. С этой даты считается, что гражданин нарушил обязательство по оплате налога. Следовательно, общий срок давности на взыскание 3 года начнет течь именно с этой даты.

Но право на подачу иска или заявления на приказ еще не возникнет, так как налоговая инспекция обязана сначала направить требование.

В каких случаях стоит отменять судебный приказ, если налоги — это безусловные требования?

Выявление недоимки

Требование об оплате налога направляется по факту выявления недоимки. В отношении физических лиц она определяется очень просто, так как ИФНС сама рассчитывает налоги и направляет извещения. Система учета платежей сразу покажет, что гражданин не платил по извещению.

Это является основанием для начисления пени, для принятия решений по дальнейшим действиям.

Если в ранее поданной декларации выявлено нарушение, повлекшее занижение суммы платежей, гражданину могут доначислить налог и штрафные санкции. В этом случае применяются специальные правила для расчета сроков давности по статьям 113 и 122 НК РФ (на примере декларации по доходам за 2021 год):

- ИФНС определяет период, в котором допущено нарушение, повлекшее занижение суммы платежей (например, по декларации за доход 2022 года нужно оплачивать налог в 2023 году);

- нарушением будет считаться неоплата налога, а не указание в декларации неправильных данных;

- при выявлении нарушения, подпадающего под ст. 122 НК РФ, общий срок давности на взыскание начинает течь со следующего налогового периода, т.е. с 1 января 2024 года.

Еще раз отметим, что специальный порядок исчисления общего срока давности (с 1 января следующего года) применяется только по некоторым видам нарушений. Для физ. лиц это может быть только занижение налоговой базы в декларации. Для организаций и ИП таким нарушением может быть несоблюдение правил учета доходов и расходов, ряд иных оснований.

Направление требований об уплате налогов и пени

Требование ИФНС фиксирует просрочку по оплате налога, устанавливает срок для ее погашения. Согласно ст. 70 НК РФ, физ. лицам требование направляют:

- в течение 3 месяцев после возникновения недоимки на сумму от 3 000 рублей (ранее минимальный размер просрочки составлял 500 рублей) — например, при дате оплаты земельного налога до 1 декабря 2022 года требования должны направить не позже 2 марта 2023 года;

- в течение 12 месяцев, если размер недоимки составляет менее 3 000 рублей — в указанном выше примере требование по долгу за земельный налог направят не позже 2 декабря 2023 года.

Если не оплатить по требованию, у ИФНС возникнет право на судебное взыскание. Период выставления и исполнения документа входит в общий период давности для обращения в суд. Сейчас требования формируются программами налогового органа в автоматическом режиме. Поэтому ситуации с пропусками сроков встречаются крайне редко.

Можно ли «отбиться» от взыскания налоговой недоимки, если обнаружить ошибку быстро?

Когда возникает право на судебное взыскание

Если требование по недоимке не исполнено, ИФНС проверяет основания для судебного взыскания. Заявление на приказ или иск могут подать:

- в течение 6 месяцев после неисполнения требования, если сумма налоговой задолженности превышает 10 000 рублей;

- в течение 6 месяцев после того, как общая сумма просрочки по неисполненным требованиям превысит 10 000 рублей;

- в течение 6 месяцев после того, как истек срок оплаты по самому первому неисполненному требованию, если за 3 года сумма долга не превысила 10 000 рублей.

Таким образом, общий срок на взыскание в 3 года полностью охватывает ситуации с долгами от 10 000 рублей. Но если за 3 последних года задолженность не достигла указанной суммы, то период давности будет фактически больше:

- до 3 или 12 месяцев дается на направление требования;

- не менее 8 дней дается на исполнение требования;

- до 3 лет налоговый орган может ждать, пока сумма задолженности не достигнет 10 000 рублей;

- до 6 месяцев дается на обращение за судебным приказом;

- до 6 месяцев дается на подачу иска, если должник отменит приказ.

ИФНС может восстановить срок истребования долга, если он пропущен по уважительным причинам. Например, таким основанием может быть отсутствие сведений о налогоплательщике, уклонение его от получения требований. Вопросы о восстановлении сроков рассматриваются в судебном порядке.

Налоговая ответственность

По результатам налоговой проверки (как выездной, так и камеральной) руководитель инспекции (его заместитель) может привлечь организацию к ответственности за совершение налогового правонарушения (п. 7 ст. 101 НК РФ).

Исключениями из этого правила являются обстоятельства, при которых организации освобождаются от налоговой ответственности. К таким обстоятельствам относятся:

– истечение срока давности привлечения к ответственности за налоговое правонарушение;

– отсутствие вины организации в совершении налогового правонарушения.

Об этом говорится в статье 109 Налогового кодекса РФ.

Как вести бизнес, чтобы избежать обвинений в получении необоснованной налоговой выгоды и злоупотреблении правами

Разъяснения ФНС могут использовать не только налоговые органы, но и налогоплательщики. Более того, лучше их изучить досконально, чтобы на корню срезать претензии налоговиков.

Чтобы установить, была ли нарушена 54.1, налоговые органы оценят выбор контрагента и коммерческую осмотрительность. Соответственно, вести бизнес без подозрений в злоупотреблении, значит проверять контрагентов и проявлять осмотрительность.

Проверять контрагентов. ФНС уже открыто заявляет в письме: «У нас на сайте куча сервисов для проверки контрагента, они все бесплатные и открытые, пользуйтесь. Можете проверить бухгалтерскую отчётность, среднесписочную численность работников, нарушала ли компания законодательство о налогах и т.д.»

Если налоговые органы предъявят претензии о нарушении 54.1, компания должна будет обосновать выбор контрагента. Обосновать, значит доказать, что он надёжный.

Чтобы оценить надёжность контрагента, проверьте:

-

Сайт. Лучше сделать скрины: вот контакты, вот история и дата создания фирмы, вот отзывы довольных клиентов.

-

Выписку из ЕГРЮЛ или ЕГРИП. Проверить можно здесь. В этой же выписке указано лицо, которое уполномочено подписывать договоры от имени компании. Проверяйте, кто подписывает договор, — это тоже критерий оценки выбора контрагента.

-

Адрес на массовость. Для проверки используйте сервис «Прозрачный бизнес». Дополнительно можно запросить у контрагента договор аренды помещения.

-

Лицензии, если деятельность лицензируемая.

-

Достаточно ли персонала и ресурсов, чтобы оказать услуги или выполнить работы.

Пример.Компанию «Звёздочка» налоговые органы обвинили в том, что она не оценила надёжность контрагента-поставщика. «Звёздочке» доначислили 14 млн. НДС, 4 млн. пени и 5,5 млн. штрафа. Налоговики сочли, что в реальности поставки не было. Поставщик, якобы, не имеет ни транспорта, ни ресурсов, а сотрудник всего 1. Товарные накладные подписал не директор, а другой человек. К счастью для «Звёздочки», Верховный суд доначисление НДС, пени и штраф отменил. Суд верно расценил, что поставка на самом деле была, налоговая инспекция не собрала достаточно доказательств.

В письме ФНС прямо отсылает к судебному решению по делу «Звёздочки», как бы призывая местные налоговые органы «не подходите к делу формально, проверьте всё, потом обвиняйте».

Проявлять коммерческую осмотрительность.Коммерческая осмотрительность непосредственно связана с проверкой контрагента на надёжность. Суть её в том, чтобы проверить бизнес-историю контрагента. Реальная компания обладает определённой известностью. Можно увидеть её рекламу, узнать о выполненных контрактах, получить рекомендации от бывших клиентов, проверить, есть ли у неё офис и промышленные площадки, сколько людей и т.д. Липовая фирма не имеет бизнес-истории. И налоговики, обвиняя организацию в получении необоснованной налоговой выгоды, заявят, что руководитель был не осмотрителен.

Как следует из письма ФНС (со ссылкой на Постановление Пленума ВАС от 30.07.2013 № 62), действия руководителя однозначно будут расценены как недобросовестные или неосмотрительные, если:

-

Руководитель знал, что сделка заведомо невыгодна или знал, что контрагент точно не сможет исполнить обязательство.

-

Руководитель не получил всю информацию о контрагенте до заключения сделки.

-

Сделка заключена вопреки бизнес-стратегии, т.е. непрофильная или сверхрисковая сделка.

Пример.Налоговая инспекция обвинила «Коксохиммонтаж-Тагил» в том, что они не проявили осмотрительности при выборе субподрядчика, и доначислила 5 млн. НДС, 9 млн. налог на прибыль, пени и штраф.«Коксохиммонтаж-Тагил» не проверил деловую репутацию, наличие ресурсов и платёжеспособность субподрядчика. В действительности субподрядчик не вёл предпринимательской деятельности, не имел лицензий и не собирался выполнять работы. Высший Арбитражный суд с доводами инспекции согласился.

Критерии оценки осмотрительности по делу «Коксохиммонтаж-Тагила» налоговые органы используют в спорах по аналогичным делам.

Чтобы избежать претензий в неосмотрительности, заранее проверьте:

-

Платёжеспособность контрагента. О том, как проверить долги и ключевые риски компании, мы рассказывали в статье «Как проверить бизнес перед покупкой

-

Наличие ресурсов, персонала, местонахождение производственных или складских помещений.

-

Деловую репутацию.

Важно. Установление цены сделки ниже или выше рыночной также свидетельствует о неосмотрительности.

Непредставление документов

Ситуация: может ли инспекция по итогам проверки привлечь организацию к ответственности по статье 126 Налогового кодекса РФ? Организация не представила запрошенные инспекцией документы, поскольку истек срок их хранения и документы были уничтожены.

Ответ: нет, не может.

Предельные сроки хранения бухгалтерских документов и документов, необходимых для налогового контроля, установлены подпунктом 8 пункта 1 статьи 23 Налогового кодекса РФ и статьей 29 Закона от 6 декабря 2011 г. № 402-ФЗ. Если срок хранения документов истек, то организация вправе их уничтожить.

В рассматриваемой ситуации организация не сможет исполнить требование инспекции и представить ей уничтоженные документы. Однако вины организации в этом нет, ведь срок хранения документов истек. Поэтому привлечь ее к ответственности по статье 126 Налогового кодекса РФ за непредставление документов невозможно. В арбитражной практике есть примеры судебных решений, подтверждающих правомерность такого вывода (см., например, постановления ФАС Уральского округа от 17 ноября 2009 г. № Ф09-8891/09-С3, Северо-Западного округа от 6 июля 2009 г. № А05-8773/2008).

Как разъяснения ФНС повлияют на бизнес

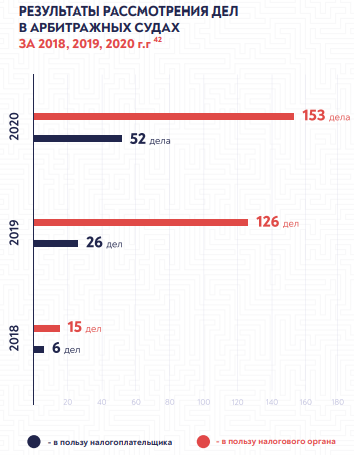

Согласно обзору юридической фирмы Арбитраж.ру со ссылкой на РБК, с 2018 по 2020 год всего 22% споров по статье 54.1 НК решились в пользу бизнеса. Остальные 78% дел выиграли налоговые органы.

Инфографика из обзора Арбитраж.ру.

Разъяснения ФНС должны изменить ситуацию в пользу бизнеса.

Теперь налоговые органы станут чаще применять налоговую реконструкцию. Смысл налоговой реконструкции состоит в том, что инспекция доначисляет налог не больше той суммы, которую организация реально не доплатила в бюджет. Раньше налоговики почти всегда отказывали в реконструкции и доначисляли налоги не с прибыли (чистого дохода), а с выручки (всего дохода без учёта затрат). Доначисление налога с выручки в совокупности с огромным штрафом (до 40% от неуплаченной суммы налога) для многих компаний оборачивалось банкротством.

Решение о налоговой реконструкции будет принято после оценки коммерческой осмотрительности компании и оценки выбора контрагента. Что это — объясним далее.

Важное значение письмо отводит признакам сделки с участием технических компаний. Технические — это компании, которые не ведут реальной деятельности

По-простому, липовые компании или фирмы-однодневки. Теперь налоговым органам придётся доказывать, что руководитель заведомо заключил договор с липовой организацией. До выхода письма ФНС они не особо утруждали себя доказыванием, а сходу отказывали в реконструкции, если в сделке участвовала фирма-однодневка.