Какие документы можно расшифровывать в СБИС?

В СБИС возможно расшифровывать различные типы документов, включая:

- Договоры и соглашения – СБИС позволяет расшифровывать тексты документов, такие как договоры на выполнение работ или услуг, соглашения и прочие юридически значимые документы.

- Подписанные письма и сообщения – Если вам необходимо прочитать содержание подписанных писем или сообщений, СБИС позволяет расшифровать их тексты, сохраняя контекст и целостность.

- Протоколы и отчеты – СБИС позволяет расшифровывать протоколы и отчеты, включая техническую документацию, отчеты о проведенных исследованиях и экспертизах, протоколы совещаний и сборов и другие документы данного типа.

- Служебные записки и заключения – Если вам необходимо прочитать содержание служебных записок, заключений или иных документов от работников или служб, СБИС позволяет расшифровывать их тексты для дальнейшего анализа и принятия решений.

- Другие текстовые документы – Кроме вышеперечисленных типов документов, СБИС позволяет расшифровывать и другие текстовые документы, такие как заявления, статьи, научные работы и т.д.

Расшифровка документов в СБИС позволяет быстро и эффективно получить доступ к информации, содержащейся в тексте документов, что помогает ускорить рабочие процессы и повысить эффективность работы.

СБиС Тензор — Создание запроса

- В окне программы нажмите кнопку «Проверка партнеров» и перейдите в окно формирования запросов.

- В системе реализовано четыре типа поиска сведений. Выберите наиболее удобный для вас (Рис.1).

Рис.1

-

- Для базового запроса выберите поиск по основным атрибутам (при этом вам известно, например, ИНН организации или ее наименование).

- Если Вы хотите найти все организации, зарегистрированные в определенном месте, то выберите поиск по адресу регистрации (достаточно ввести название города или индекс).

- Если Вам требуется найти организации, связанные с физ. лицом (например, учредителем или руководителем искомой организации), то советуем выбрать поиск организации, связанной с физическим лицом.

- Если Вы хотите узнать, кто является учредителем какой-либо организации (физическое или юридическое лицо), или выяснить, учредителем каких компаний в свою очередь является эта организация, то воспользуйтесь поиском по аффилированным лицам.

- После выбора типа поиска в СБиС «Тензор» введите критерии запроса. При этом можно не заполнять все поля, достаточно указать хотя бы один параметр поиска (например, ИНН организации).

Разработчики программного обеспечения постоянно облегчают жизнь предпринимателей, выпуская новые программы. Одной из таких программ является СБИС, которая позволяет подготавливать, создавать, проверять и отправлять необходимые отчеты для налоговой и других органов (ПФР например) из одного окна.

СБИС отличается массой преимуществ:

- Возможность подавать отчетность в любой день, в том числе и в выходные;

- СБИС позволяет отправлять документы из любой точки на планете. Подтверждением получения служит квитанция с электронной подписью от госструктуры;

- Через СБИС можно проанализировать свои отчеты перед отправкой, что позволит избежать их возврата;

- Благодаря СБИС пользователь будет всегда в курсе всех изменений, которые касаются правил заполнения отчетных документов.

Переживать по поводу безопасности отправленной документации не стоит – сервис надежно защищен, и вся информация передается в зашифрованном виде.

При этом, сведения содержащиеся в ЕГРЮЛ предоставляются так же в Единых регистрационных центрах, а так же управлениях ФНС России по субъекту РФ.

Выдается расписка от регистрирующего органа с указанием даты получения заявления.

Срок: по истечении пяти рабочих дней.

Заявление о предоставлении сведений из ЕГРЮЛ

Запрос о предоставлении сведений из ЕГРЮЛ

1. Подготовить заявление о предоставлении сведений из ЕГРЮЛ

2. Выдать представителю доверенность на представление интересов в регистрирующих органах

4. Подготовить копию доверенности на имя представителя

5. Представить документы в регистрирующий орган

В результате будет получена расписка от регистрирующего органа с указанием перечня и даты получения документов

6. Получить выписку из регистрирующего органа

7. Срок по истечении пяти рабочих дней со дня предоставления документов в регистрирующий орган

Доверенность на получение выписки из ЕГРЮЛ

Когда нужна выписка из ЕГРЮЛ с квалифицированной подписью

Сведения о компании предоставляются в выписке — бумажной с голубой печатью или электронной с КЭП. С юридической точки зрения оба варианта равнозначны (согласно 63-ФЗ, п. 1 и 3 статьи 6), но виртуальный аналог можно использовать не везде. Например, для участия в закрытом или открытом конкурсе/аукционе или для проведения запроса предложений по 44-ФЗ нужен бумажный документ с «живой» печатью и подписью сотрудника ФНС.

Выписка с усиленной подписью (ЭЦП), полученная через сайт налог.ру, подойдет для участия в электронных торгах, котировках и тендерах, а также для аккредитации на федеральных площадках Госзаказа. Документ в формате PDF можно использовать для подачи иска в арбитражный суд и для получения банковского кредита. Сведения в электронном формате часто запрашивают руководители компаний, бухгалтеры и сотрудники служб безопасности с целью проверки контрагентов.

Как получить акт сверки до 2018 года

Особенности процедуры зависят от того, за какой именно отчетный период требуется акт. Сначала рассмотрим вариант, когда требуется акт сверки за период до 31 декабря 2017 года включительно. В этом случае его нужно затребовать у ФНС.

Существует два способа получения акта. Рассмотрим их.

1. Составление заявления

Для получения акта нужно составить заявление. Форма его нормативными актами не регламентируется. Однако нужно прописать существенную информацию: реквизиты ЮЛ, дату обращения. Ответ на заявку должен прийти в течение пяти дней.

Рассмотрим нормы, предъявляемые к заявлению:

- Нужно указать перечисления, которые требуется проверить, и коды к ним.

- В заявлении должна содержаться существенная информация о плательщике: название, ИНН и КПП, номер регистрации.

- Нужно указать, на чье имя отправляется документ. Это наименование ФСС, его адрес, контактные данные.

- Наименование заявления.

- В теле текста содержится запрос к ФСС. В частности, это просьба о сверке.

На заявлении проставляются подписи главного бухгалтера и гендиректора с расшифровкой. В документе можно не указывать перечень проверяемых взносов. Допускается указать всю нужную информацию в приложении к заявлению. Такое приложение ускоряет мероприятие. Бумагу нужно или отнести в фонд лично, или отправить электронным письмом.

ВАЖНО! Бланк заявления можно скачать на сайте ФСС. К СВЕДЕНИЮ! Подавать заявление может только гендиректор субъекта. Если он не имеет соответствующей возможности, то функцию выполняет доверенное лицо

В этом случае нужно составить доверенность. Без нее заявка просто не будет принята

Если он не имеет соответствующей возможности, то функцию выполняет доверенное лицо. В этом случае нужно составить доверенность. Без нее заявка просто не будет принята

К СВЕДЕНИЮ! Подавать заявление может только гендиректор субъекта. Если он не имеет соответствующей возможности, то функцию выполняет доверенное лицо. В этом случае нужно составить доверенность. Без нее заявка просто не будет принята.

2. Использование интернет-сервисов

Использование интернета позволяет ускорить процесс сверки. Для обращения нужно пройти регистрацию на официальном сайте ФСС. Сначала плательщик вводит свои реквизиты в соответствующие поля. После этого можно пользоваться всеми ресурсами сервиса. Сайт ФСС – это инструмент, который позволит отслеживать движение денег по счету и проверить наличие остатков/долгов. Можно заказать выписку за нужный период. Ее возможно получить как в электронном, так и в бумажном формате. Во втором случае документ направляется по адресу плательщика.

ВНИМАНИЕ! Запрос акта через интернет – это наиболее предпочтительный вариант. Связано это со скоростью процесса и простотой. Если на бумажное заявление фонд должен ответить в течение пяти дней, то на электронную заявку ответ поступает уже на следующие сутки

Если на бумажное заявление фонд должен ответить в течение пяти дней, то на электронную заявку ответ поступает уже на следующие сутки.

Получение акта сверки от ФСС

Направляемый плательщику акт включает в себя итоговые сведения. В документ входят эти данные:

- Дата составления.

- Реквизиты фонда и плательщика.

- Состояние платежей плательщика.

У субъекта может быть обнаружена задолженность. В этом случае следует незамедлительно уплатить недоимку. В акте прописывается и переплата, если она имеется. При рассматриваемых обстоятельствах ЮЛ может или вернуть переплату себе на счет, или оставить средства, которые будут приняты в качестве оплаты в следующем месяце. Сумму можно снять частично. В этом случае требуется указать в заявлении на возврат сумму, которую нужно перевести на счета плательщика.

К СВЕДЕНИЮ! Акт может быть направлен плательщику по почте или выдан прямо в руки. Если предпочтительным является второй вариант, нужно указать это в заявлении.

Общий порядок процедуры

Сверка расчетов – это процедура, предполагающая следующий порядок:

- Создание заявления. Можно создать документ как в бумажной, так и в электронной форме. К заявке можно прикрепить приложение с указаниями платежей, которые нужно проверить.

- Направление заявки в ФСС. Можно отправить ее по почте или передать лично.

- Получение акта сверки. Документ можно получить в течение 5 дней с момента получения заявления фонда.

- Сверка полученных данных со сведениями, которые есть у компании. В процессе обнаруживаются расхождения.

- Исправление всех ошибок. Нужно убрать все расхождения. Необходимо это для наличия у компании всей достоверной информации о состоянии расчетов. Это позволит предотвратить возникновение задолженностей, переплат. Если обнаружатся долги, их нужно погасить.

Последний шаг – подписание акта.

Возврат или зачет переплаты в судебном порядке

Если налоговая инспекция отказала в удовлетворении ваших требований по возврату или зачету переплаты или оставила их без ответа, то учреждение имеет право вернуть переплату через суд. Подать исковое заявление в арбитражный суд о зачете или возврате сумм излишне уплаченных налогов можно в пределах срока давности, который составляет три года. Этот срок подлежит отсчету с того дня, когда учреждение узнало или должно было узнать об излишней уплате налогов, пеней, штрафов 32.

Акцентируем ваше внимание, что трехгодичный срок исковой давности применяют только в том случае, если вы обращаетесь в суд с материальным требованием о зачете или возврате излишне уплаченных налогов, пеней и штрафов. Если вы не согласны и оспариваете решения или действия налоговых органов или их должностных лиц в порядке главы 24 Арбитражного процессуального кодекса РФ, то срок для обращения в суд составляет три месяца с даты, когда вам стало известно о нарушении ваших прав и интересов 33

А что же делать с переплатой, по которой истек срок исковой давности? Зачесть или вернуть ее через инспекцию учреждение не сможет 34. И вполне разумно возникает вопрос: можно ли вернуть через суд? Нет. Обращение в суд возможно, только если инспекция откажет вам в зачете, возврате или не ответит на заявление в установленный срок. 35 Из чего следует, что налогоплательщик не может обратиться в суд за зачетом или возвратом переплаты, если он пропустил срок обращения в инспекцию.

Неоднозначная ситуация с датой подписания акта сверки расчетов по налогам (пеням, штрафам, процентам). Можно ее считать днем, когда налогоплательщик узнал о переплате?

Действительно, часто переплату выявляют в ходе сверки расчетов с бюджетом. Некоторые суды считают 36, что дата подписания акта с переплатой и подтверждает момент, с которого налогоплательщику стало известно о переплате

При этом важно, чтобы акт сверки был подписан без разногласий 37. В противном случае суд может отказать, аргументируя тем, что вы узнали о переплате из данного акта

Однако суды выносят и противоположные решения 38, о переплате налогоплательщик должен знать и без проведения сверки с налоговым органом.

Поскольку судебная практика по данному вопросу неоднозначна, то не стоит затягивать с подачей заявления о зачете или возврате переплаты.

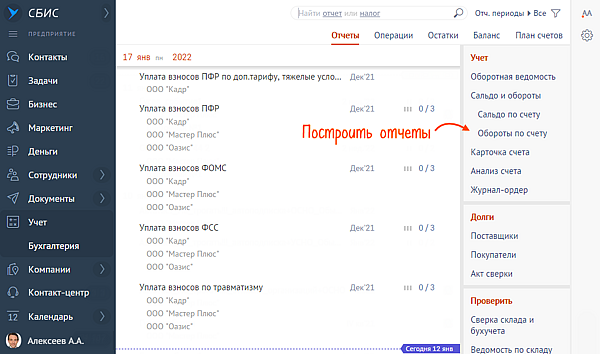

Бухгалтерские отчеты

В разделе «Учет/Бухгалтерия» на вкладке «Отчеты» вы можете построить все основные бухгалтерские отчеты. Для этого выберите форму в блоке «Учет», «Долги» или «Проверить».

- Оборотная ведомость — свод оборотов и сальдо по всем счетам баланса;

- Сальдо и обороты — развернутое сальдо и обороты по аналитикам счета;

- Сальдо по счету — итоговое сальдо по аналитикам;

- Обороты по счету — обороты счета по аналитикам;

- Движения по счету — проводки по счету с детализацией по документам;

- Анализ счета — остатки и обороты в разрезе корреспондирующих счетов;

- Журнал-ордер — сальдо и обороты по выбранным счетам в разрезе корреспондирующих счетов и аналитик.

Заполнение данных контрагента

Чтобы проверить контрагента через СБИС, необходимо заполнить данные о нем в соответствующей форме.

Переходите на сайт СБИС и авторизуйтесь в своем аккаунте. После этого вам будет доступна функция поиска контрагентов.

Нажмите на кнопку «Поиск контрагентов» и введите данные о нужном вам контрагенте

Обратите внимание, что чем точнее и полнее вы заполните поля, тем более точный результат поиска вы получите

Выберите нужные параметры поиска, например, наименование организации, ИНН, ОГРН и т.д. Заполните эти поля и нажмите на кнопку «Найти».

Появится таблица с результатами поиска. Здесь вы увидите информацию о контрагенте, такую как наименование организации, ИНН, ОГРН, юридический адрес и др.

Если вам нужна подробная информация о контрагенте, нажмите на соответствующую ссылку в таблице. Откроется страница с подробными сведениями о контрагенте, включая сведения о руководителе, учредителях, филиалах и т.д.

Также вы можете скачать отчет о проверке контрагента. Для этого нажмите на ссылку «Скачать отчет» на странице контрагента.

Внимательно изучите информацию о контрагенте и проведите всестороннюю проверку его надежности и надежности его деятельности.

Не забывайте периодически проверять актуальность данных о контрагенте, так как они могут измениться со временем.

| Пример заполнения данных: | |

| Наименование организации | ООО «Рога и копыта» |

| ИНН | 1234567890 |

| ОГРН | 1122334455 |

| Юридический адрес | г. Москва, ул. Пушкина, д.10 |

При заполнении данных контрагента будьте внимательны и проверьте правильность ввода информации перед выполнением поискового запроса.

Плюсы и минусы самостоятельной расшифровки документов в СБИС

Система Банка Интеграционных Сервисов (СБИС) предоставляет возможность расшифровать документы автоматически или с помощью оператора. В случае самостоятельной расшифровки пользователь самостоятельно осуществляет эту процедуру, что имеет как плюсы, так и минусы.

Плюсы самостоятельной расшифровки:

| 1. | Экономия времени и ресурсов. |

| 2. | Независимость от оператора. |

| 3. | Возможность выбора наиболее удобного времени для расшифровки. |

| 4. | Возможность узнать результат расшифровки сразу после ее завершения. |

| 5. | Минимизация проблем с конфиденциальностью информации. |

Минусы самостоятельной расшифровки:

| 1. | Необходимость самостоятельно разбираться с процессом расшифровки. |

| 2. | Ошибки при расшифровке документов, которые могут привести к неверному результату. |

| 3. | Отсутствие возможности консультации с опытным оператором. |

| 4. | Возможность пропуска важных деталей при расшифровке. |

| 5. | Потеря конфиденциальности информации при неправильном обращении с документами. |

В целом, самостоятельная расшифровка документов в СБИС имеет свои плюсы и минусы, и выбор зависит от конкретных потребностей и навыков пользователя. Учитывая все факторы, необходимо принять взвешенное решение о выборе самостоятельной расшифровки или обращении к оператору.

Разобраться в ситуации и навести порядок в делах

Мы начали работать с «Реалпол» в 2017 году.

Основная проблема была связана с блокировкой счетов компании — они не могли распоряжаться деньгами, поэтому все работы, по сути, остановились. Мы выявили основную причину — задолженность по НДС. Она появилась из-за неверных данных в отчетах. Когда налоговая проводила проверку и запросила данные о движении средств по расчетным счетам и документы по контрагентам, бухгалтер не предоставил ответ в нужное время. Налоговая прислала требования пояснить расхождения между действиями со счетом и документами. На него не отреагировали вовремя — в результате был наложен штраф.

Поэтому у «Реалпол» было очень много таких штрафов. Только потому, что предыдущий бухгалтер игнорировал или с опозданием отвечал на запросы из налоговой.

- Мы сделали сверку с налоговой инспекцией по несданной отчетности. Это могло повлиять на блокировку счетов, поэтому нужно было убедиться в причинах таких действий со стороны контролирующего органа.

- Потом провели сверку по всем налогам — оплаченным и неоплаченным, долгам и пеням. Рассчитали точную сумму задолженности, с которой предстояло работать.

- После этого сверили расчеты с их поставщиками и покупателями, чтобы определить наличие документов покупки и реализации услуг и товаров.

- На основании этого поправили проводки и начали формировать правильную отчетность.

- После этого начислили налоги, подготовили платежные поручения, направили клиенту для оплаты. Сумма долга уплачивалась частями.

Процесс шел достаточно долго. Мы до сих пор находим неточности, потому что контрагентов было много, со всеми нужно свериться. На данном этапе проводятся последние сверки. Вносим корректировки по мере выявления нестыковок. Например, в марте 2019 года пришлось подать корректировки за 2016 год.

По сути, мы восстановили весь бухгалтерский учет — это проверка всех документов за период, когда компанией занимался Юрий. Мы сделали запрос в налоговую о недостающих документах и недоимках, то есть сделали полную сверку. Узнали, какие были начисления, на какие суммы были оплаты и какой неоплаченный остаток. Если все верно — формировали платежное поручение. В случае с «Реалпол» таких неточностей было очень много, поэтому мы подали все необходимые декларации на уменьшение или на увеличение налога.

Как получить выписки из ЕГРЮЛ в налоговой и заказать самостоятельно

Сейчас есть также прекрасная возможность заказать электронную справку из ЕГРЮЛ. Заказывая в налоговой электронную справку из ЕГРЮЛ можно не переживать по поводу ее юридической силы. С 2011 года действует закон, речь в котором идет об электронной подписи. Он гласит о том, что подобная выписка равнозначна документу на бумажном носителе, который подписан сотрудником налоговой. Получить их можно лишь заказав расширенную версию справки. Однако она выдается не во всех случаях. Основанием для ее получения могут быть лишь требования судебных или государственных инстанций. Также можно получить информацию о внесенной части каждого учредителя в основной капитал. Также всегда можно узнать, какие есть у объекта лицензии, сертификаты, получить сведения о филиалах, если таковые имеются.

Сверка расчетов с бюджетом

Любой бухгалтер неоднократно сталкивался с ситуацией, когда срочно требуется получить справку о состоянии расчетов по налогам, сборам и взносам или акт сверки расчетов из налоговой инспекции. Эти документы могут быть предоставлены в электронном виде с помощью специального сервиса, созданного ФНС РФ, – информационного обслуживания налогоплательщика (сокращенно — ИОН).

ИОН предоставляет возможность налогоплательщику провести сверку и осуществлять запросы к карточке лицевого счета базы данных налоговой инспекции в режиме реального времени и получить акт сверки расчетов с бюджетом, инспекция автоматически обрабатывает и отправляет ответ на поступающий запрос. Сервис ИОН регламентируется ПРИКАЗОМ Минфина РФ и ФНС РФ от 22 июня 2011 г. № ММВ-7-6/381@ и предназначен для ускоренного получения из ИФНС следующих документов:

- акта сверки расчетов налогоплательщика по налогам, сборам и взносам;

- справки о состоянии расчетов по налогам, сборам и взносам;

- выписки операций по расчетам с бюджетом;

- перечня бухгалтерской и налоговой отчетности, представленной в отчетном периоде.

Обратиться к системе ИОН можно двумя способами: СБиС ИОН-онлайн и ИОН-офлайн.

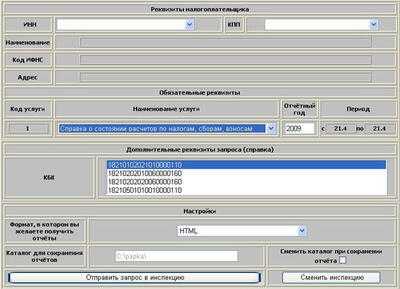

В режиме ИОН-онлайн пользователь заходит на сайт ФНС РФ через браузер Internet Explorer (Рис.1).

Рис.1

Для работы с ИОН-онлайн дополнительно требуется сертификат цифровой подписи руководителя организации. Такой сертификат, например, выдается всем пользователям программы «СБиС++ Электронная отчетность».

Преимущества ИОН-онлайн:

- налогоплательщик получает требуемый документ в течение нескольких минут с момента отправки запроса,

- не требуется дополнительного программного обеспечения.

Недостатки ИОН-онлайн:

- сервис предоставляется не во всех регионах (пока только инспекции г. Москвы и часть инспекций Московской области подключены к сервису)

- сервер ФНС РФ часто бывает недоступен из-за регламентных работ или не справляется со слишком большим числом запросов.

- требуется дополнительная настройка программного обеспечения, обеспечивающего безопасную работу в интернет (сам браузер, брандмауэр, антивирус).

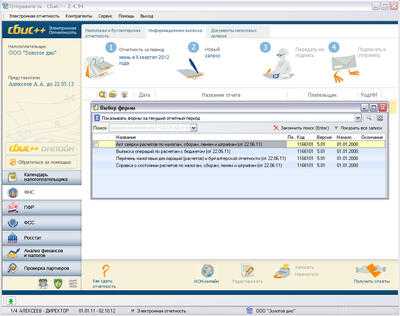

В режиме ИОН-офлайн пользователь отправляет запрос в ИФНС тем же способом и по тем же каналам, какие используются при отправке электронной отчетности через интернет и это так же просто, как и сдать отчет в налоговую.

Например, в системе «СБиС++ Электронная отчетность» нужно зайти в раздел «ФНС», выбрать «Информационная выписка», затем стандартным образом выбрать период, создать запрос, подписать и отправить запрос (шаги 1-4). (Рис.2).

Рис.2

Преимущества ИОН-офлайн:

- сервис сверки с бюджетом и запроса выписок предоставляется во всех регионах и всеми налоговыми инспекциями.

- запрос налогоплательщика гарантированно будет доставлен в налоговую инспекцию оператором связи.

- все программное обеспечение уже настроено при установке электронной отчетности – дополнительная настройка не требуется.

Недостатки ИОН-офлайн

- налоговая инспекция отвечает на запрос в течение 1 суток.

- в системе «СБиС++ Электронная отчетность» сервис доступен только пользователем лицензий «Базовая» или «Корпоративная».

Вопросы, связанные с функционированием системы ИОН можно задать специалистам

Департамента электронной отчетности ГК «Ю-Софт» по тел. +7 (495) 956-08-80.

Как организация может подготовиться к выполнению значительных обязательств СБИС

Введение в действие значительных обязательств СБИС (Система Быстрого Информационного Сообщения) является серьезным шагом для организаций. Это означает, что компании должны приступить к выполнению определенных требований и норм, чтобы обеспечить безопасность своих информационных систем и данных. В этом разделе мы рассмотрим, как организация может подготовиться к выполнению значительных обязательств СБИС.

1. Идентификация информационных активов

Первый шаг в подготовке к выполнению значительных обязательств СБИС — это идентификация всех информационных активов вашей организации. Это может включать в себя данные, программное обеспечение, оборудование, сети, процессы и другие элементы, которые содержат или обрабатывают информацию в вашей компании. Идентификация информационных активов поможет вам лучше понять, какие меры безопасности необходимо принять для защиты этих активов.

2. Оценка рисков

После идентификации информационных активов следующим шагом является оценка рисков. Это включает в себя идентификацию потенциальных угроз безопасности и уязвимостей, связанных с каждым активом, а также оценку вероятности возникновения этих угроз и последствий, которые они могут иметь для вашей организации. Оценка рисков поможет вам определить приоритеты и выбрать наиболее эффективные меры безопасности.

3. Разработка политики безопасности

Организация должна разработать политику безопасности, которая определит правила и процедуры для защиты информационных активов. Политика безопасности должна включать в себя требования к паролям, управлению доступом, антивирусной защите, резервному копированию данных и другим аспектам обеспечения безопасности. Эта политика должна быть документирована и распространена среди сотрудников, а также регулярно обновляться и проверяться на соответствие.

4. Обучение сотрудников

Разработка политики безопасности — это только первый шаг

Важно также обучить сотрудников вашей организации политике безопасности и общим принципам безопасности информационных систем. Это может включать проведение тренингов, вебинаров и создание обучающих материалов

Цель обучения заключается в том, чтобы сотрудники понимали важность безопасности информации и знали, как следовать правилам и процедурам, установленным в политике безопасности.

5. Внедрение технических мер безопасности

Вместе с политикой безопасности необходимо внедрить технические меры безопасности, которые помогут защитить информационные активы вашей организации. Это может включать в себя установку брандмауэров, антивирусного программного обеспечения, систем защиты от взлома, шифрования и многое другое

Важно выбрать правильные технические решения, которые лучше всего соответствуют потребностям и особенностям вашей организации

6. Постоянный контроль и обновление

Безопасность информационных систем — процесс, требующий постоянного контроля и обновления. Организации должны регулярно контролировать свои системы на уязвимости и анализировать идентифицированные риски. В случае обнаружения новых угроз или изменений в бизнес-среде, приоритеты безопасности должны быть пересмотрены и соответствующие меры должны быть приняты.

Следуя этим шагам, ваша организация может подготовиться к выполнению значительных обязательств СБИС и обеспечить безопасность своих информационных систем и данных. Не забывайте, что безопасность — это непрерывный процесс, и она должна быть внедрена в каждый аспект работы вашей компании.

Сроки предоставления документа и действия

В последней ситуации генеральный директор или его представитель приходит в ФНС и забирает справку под роспись. Информация об этом отображается в специальном журнале. Лучше взять с собой ксерокопии квитанции, чеков о погашении задолженности, чтобы в случае несовпадений, представить инспектору подтверждение платежа.

При получении справки возможны разные варианты развития событий:

- есть незначительные долги и штрафы, которые нужно закрыть и заново отправить заявление (статья 45 НК);

- вместо нужного документа поступило письмо с отказом (при наличии значительной задолженности) – в нем будет указана сумма долга, который нужно закрыть;

- у физлица или компании есть недоимки по налогу, проценты или пени.

В письме указывается информация о наличии долга. Вместе с документом предоставляется приложение с кодами налоговой инспекции, по которым имеется задолженность. Если информация не совпадает, проводится проверка расчетов с ФНС, чтобы найти и устранить ошибку.

Справку об отсутствии задолженности по налогам рекомендуется получать, непосредственно перед тем, как она необходима. Срок ее действия – 10 дней. Причина – задолженность у юридического лица или индивидуального предпринимателя могла появиться быстро и спустя 1 месяц информация будет недостоверной. Заказать справку можно непосредственно перед аукционом или оформлением займа. Срок ее изготовления 5-10 дней.

Как заказать сверку с фсс

09 Августа 2017

На основе анализа результатов проведенных налоговых проверок налоговики сформировали перечень распространенных нарушений законодательства о налогах и сборах (информация ФНС России от 20 июля 2017 г. “Характерные нарушения законодательства о налогах и сборах, выявленные в ходе проведения налоговых проверок”).

С таким заявлением выступил, 8 августа 2017 г. столичный Департамент экономической политики и развития.

Меры поддержки инвесторов, реализующих крупные инвестпроекты на территориях опережающего развития (ТОР) и Свободного порта Владивосток (СПВ), могут быть расширены. Правительство внесло в Госдуму поправки в Налоговой кодекс. Распоряжение об этом опубликовано на сайте кабмина.

08 Августа 2017

Минфин России разъяснил, что организация, получившая от своего единственного учредителя по договору безвозмездного пользования право пользования имуществом (имущественное право), учитывает его в целях налогообложения прибыли организаций как внереализационный доход. При этом размер дохода определяется исходя из рыночных цен, но не ниже остаточной стоимости либо затрат на приобретение данного имущества.

https://www.youtube.com/watch?v=DJ40PSLmUqY

Минфин России разъяснил, что в случае приобретения услуг по аренде муниципального имущества, оказываемых казенными учреждениями, не являющихся объектом налогообложения НДС, арендаторы имущества НДС не уплачивают. Это правило действует, в том числе в случае заключения договора аренды с муниципалитетом, который владеет казенным учреждением на праве оперативного управления.

Составляем заявление в ФСС на сверку расчетов – образец

Заявление в ФСС на сверку расчетов – образецего представлен ниже – может направляться страхователем в фонд в свободной форме. В чем заключается специфика составления этого документа?

Что представляет собой сверка расчетов с ФСС?

В соответствии с п. 9 ст. 18 закона «О страховых взносах» от 24.07.2009 № 212-ФЗ специалисты Фонда соцстрахования могут предложить плательщику страховых взносов провести совместную сверку соответствующих платежей в бюджет. Вместе с тем законом не запрещено проведение такой сверки также по инициативе самого плательщика.

Чаще всего инициирование сверки фирмой-работодателем обусловлено ее желанием избежать разногласий с ФСС по размеру перечисленных взносов, а также уточнить наличие переплаты (задолженности) при ликвидации или реорганизации бизнеса.

Регулярность этой сверки определяет сам работодатель — в принципе она может быть инициирована в любой момент. На практике многие фирмы сверяют расчеты с ФСС ежеквартально — после отправки отчетности по форме 4-ФСС.

Сверку расчетов в ФСС можно инициировать, направив в фонд заявление. Его форма не утверждена и не рекомендована правовыми актами, поэтому подаваться оно может в произвольном виде. Рассмотрим, в какой структуре заявление может быть представлено.

Заявление в ФСС на сверку расчетов: структура документа

В качестве ориентира при формировании этого заявления можно использовать любой подобный документ, например форму заявления о состоянии расчетов в ФНС РФ по налогам. Соответствующий документ приведен в приложении № 8 к приказу Минфина РФ от 02.07.2012 № 99н.

В заявлении, которое может быть составлено на основе формы, разработанной ФНС, отражаются:

- сведения о получателе документа — территориальном представительстве ФСС;

- сведения о плательщике взносов (регистрационный номер в ФСС, код подчиненности, адрес, ИНН, КПП);

- формулировки, отражающие суть запроса от имени руководителя фирмы («прошу провести совместную сверку расчетов по страховым взносам, пеням и штрафам по состоянию на… (дата)»);

- дата составления документа, подпись руководителя фирмы, контакты составителя запроса.

Законодательством не регламентирован срок, в течение которого ФСС должен ответить на заявление. Но с учетом того, что за 10 дней с момента обнаружения переплат по страховым взносам фонд обязан информировать плательщиков об этом (п. 3 ст. 26 закона № 212-ФЗ), правомерно ожидать ответа ФСС по рассматриваемой заявке в течение сопоставимых сроков.

Ответ ФСС оформляется в виде акта сверки расчетов, который составляется по форме, утвержденной в приложении № 1 к приказу ФСС от 17.02.2015 № 49.

В целях проведения инвентаризации расчетов с ФСС страхователям имеет смысл осуществлять сверку расчетов по уплачиваемым в фонд взносам. Для этого в ФСС направляется заявление, которое можно составить в произвольной форме.