Уведомления с ошибками не примут частично или полностью

В уведомлении налоговая проверяет контрольные соотношения (КБК, ОКТМО и тд.) и если найдет ошибки, то будет признано, что уведомление не представлено частично или полностью.

Не представлено частично – выявлены ошибки по одному или нескольким конкретным налогам или страховым взносам, но не по всем сразу.

Не представлено полностью – не выполняются контрольные соотношения по всем налогам и страховым взносам, отраженным в документе.

О найденных ошибках налоговая сообщит налогоплательщику в течение суток после получения неверно составленного уведомления. Последствия для налогоплательщика – штраф, пени. Но до конца 2023 года штрафы за это нарушения пока начислять не будут. Пени тоже не начисляют до конца 2023 года при наличии положительного сальдо на ЕНС.

ФНС подготовила и опубликовала проект приказа, который утверждает новый перечень контрольных соотношений. Документ еще не вступил в силу, а поправка уже действует. Поэтому сейчас налогоплательщики могут использовать контрольные значения, установленные письмом ФНС от 17 марта 2023 года.

Что не изменилось и что планируют изменить

Что-то остается неименным, а что-то давно хотят поменять, но официальных изменений пока не произошло. В этом разделе напомним о суммах командировочных расходов сотрудников и отчете 6-НДФЛ.

1. Сумма командировочных по-прежнему 700 рублей в день. Суммы командировочных (суточные) уже много лет остаются неизменными. Как и прежде сумма суточных при командировке работника по России составляет — 700 руб. в день. А при командировке за границу — 2 500 руб. в день.

Однако это не означает, что суммы командировочных в конкретной некоммерческой или коммерческой организации не могут быть больше. Издавайте внутренний приказ о сумме командировочных и указывайте другую сумму выплат. Главное, она не должна быть ниже установленной законодательством, а вот выше сумма быть может. А еще не забывайте оплачивать НДФЛ с суммы командировочных, превышающей установленную законодательством.

2. Форму отчета 6-НДФЛ могут изменить. Ожидаем изменения формы отчетности по 6-НДФЛ за IV квартал 2023 года. Будем держать вас в курсе изменений. Объясним и покажем, как заполнять новую форму, как только она появится.

Подпишитесь на наш новый Телеграм-канал

Только новости НКО и соцсферы. Без рекламы

Остались вопросы?

Пишите или звоните!

8 (495) 003-45-71 (МСК),

8 (812) 629-00-03 (СПБ),

8 (800) 100-60-71 (по России).

Вебинары НКО — 25 часов, с онлайн разбором ваших кейсов.Конференция НКО — Общероссийский форум по развитию НКО.Форум НКО — крупнейшее сообщество НКО в России.

Переплаты и недоимки после перехода на ЕНС

Переплатой считается положительное сальдо на ЕНС. То есть до 28-го числа все деньги, которые есть на ЕНС, можно считать переплатой. Если после 28-го числа, когда налоговая спишет деньги, что-то останется — это тоже переплата, которой вы, как и раньше, можете воспользоваться по своему усмотрению:

- зачесть в счёт будущих платежей по любому налогу;

- вернуть по заявлению на свой счёт;

- заплатить налоги за кого-то другого.

При этом невозможно будет одновременно иметь переплату по одному налогу и недоимку по другому. Все деньги в одном общем «котле», и поэтому, как только образуется долг, налоговая возьмёт деньги из него.

Можно написать заявление на зачёт излишка в счёт будущих платежей по определённому налогу, и тогда переплата будет числиться именно по этому налогу, пока не настанет новый срок уплаты. Но если у вас образуется долг по другим платежам и на ЕНС не будет соответствующей суммы, деньги снова пойдут в общий «котёл». Поэтому нужно, чтобы на ЕНС всегда хватало денег на остальные платежи.

Чтобы вернуть переплату с ЕНС на свой расчётный счёт, нужно написать заявление. Налоговая должна отправить в казначейство поручение на возврат не позднее следующего дня. Ждать решения месяц, как раньше, не придётся — деньги на счёт зачислятся в срок от трёх дней.

- Недоимка.

- Текущие платежи.

- Пени.

- Проценты.

- Штрафы.

Единый налоговый счет

С 1 января 2023 года каждому налогоплательщику (организации) будет открыт единый налоговый счет. Он предназначен:

-

для поступления денежных средств, признаваемых единым налоговым платежом;

-

для выполнения обязательств организации перед бюджетом.

На едином налоговом счете будет формироваться сальдо – разница между внесенным ЕНП и совокупной обязанностью налогоплательщика. Сальдо может быть:

-

положительным (ЕНП больше совокупной обязанности);

-

отрицательным (ЕНП меньше совокупной обязанности). Это тревожный знак, который говорит о задолженности организации перед бюджетом;

-

нулевым (ЕНП равен совокупной обязанности).

Средства, находящиеся на едином налоговом счете, в первую очередь будут направлены на погашение недоимки по хронологии ее возникновения, затем на налоги с текущим сроком уплаты, а потом – на уплату пеней, процентов, штрафов в зависимости от того, что есть среди «долгов» плательщика.

Как пояснили чиновники из ФНС, плательщик в любой момент сможет вернуть положительный остаток, сформировавшийся на едином налоговом счете, вне зависимости от того, когда были перечислены средства – три года назад или месяц. Кроме того, плательщики с положительным сальдо счета получат возможность исполнить обязанность иного лица. Чтобы перевести средства с остатка на счете, понадобится подать заявление.

Единый налоговый счет позволит больше не делать «переброски» между разными видами платежей, устранит ситуации, когда у плательщика могли быть одновременно переплата и недоимка по разным видам налогов. Уменьшится и время снятия блокировки с банковского счета организации – блокировка будет сниматься в течение дня после погашения задолженности перед бюджетом.

Страховые взносы

Изменения, касающиеся страховых взносов, прежде всего обусловлены объединением 1 января 2023 года ФСС и ПФ РФ в единый Фонд пенсионного и социального страхования – Социальный фонд России, СФР (Федеральный закон от 14.07.2022 № 236-ФЗ). Часть 20 его ст. 18 предусматривает, что нормативные акты Пенсионного фонда и ФСС продолжат свое действие до момента издания нового акта СФР в соответствующей сфере.

-

Вводится процедура беззаявительной регистрации страхователей (в том числе организаций), при которой никакие заявления подавать не нужно. Регистрация будет осуществляться в течение трех рабочих дней на основании данных, которые СФР получит от налогового органа в рамках межведомственного обмена и на основании сданной в фонд отчетности по кадрам (пп. «б» п. 5 Закона № 237-ФЗ).

-

Организации и предприниматели, которые выплачивают вознаграждения физическим лицам, будут исчислять взносы на обязательное пенсионное, медицинское и социальное страхование, исходя из единой базы по общим тарифам:

-

с выплат, не превышающих единую предельную величину базы, – по тарифу 30%;

-

с выплат, превышающих единую предельную величину базы, – по тарифу 15,1%.

-

Уплата страховых взносов будет осуществляться единой суммой за месяц в срок не позднее 28-го числа следующего календарного месяца ( НК РФ в редакции Закона № 263-ФЗ). Сейчас действует срок – не позднее 15-го числа следующего месяца.

За декабрь 2022 года страховые взносы исчисляются по прежним тарифам:

-

на обязательное медицинское страхование – 5,1%;

-

на обязательное пенсионное страхование – 22% (с выплат в рамках предельной базы) и 10% (с выплат, превышающих предельную базу);

-

на случай временной нетрудоспособности и в связи с материнством – 2,9% (с выплат, превышающих предельную базу, взносы не начисляются).

В силу ст. 431 НК РФ и ч. 2 ст. 5 Закона № 263-ФЗ уплатить страховые взносы за декабрь 2022 года необходимо не позднее 30 января 2023 года (28 января – выходной).

-

Сведения персонифицированной отчетности страхователи будут представлять в составе единой формы сведений. Ее должен утвердить СФР.

Единая форма отчетности объединит в себе данные, которые в настоящее время содержатся в расчете 4-ФСС и ряде других форм персонифицированной отчетности. А значит, с 2023 года сдавать расчет по форме 4-ФСС будет не нужно.

-

Расчет по страховым взносам должен представляться не позднее 25-го числа месяца, следующего за истекшим расчетным (отчетным) периодом ( НК РФ в редакции Федерального закона от 14.07.2022 № 239-ФЗ). До 25-го числа также надо будет подавать ежемесячные сведения персонифицированной отчетности.

-

Исполнители по гражданско-правовым договорам получат статус застрахованных лиц по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 3 ст. 9 Закона № 237-ФЗ). Сведения о доходах и взносах страхователи (организации) должны будут подавать в том числе в отношении исполнителей таких договоров (п. 12 ст. 2 Закона № 237-ФЗ).

-

Застрахованными лицами с 1 января 2023 года также станут временно пребывающие и осуществляющие трудовую деятельность (на основании трудового или гражданско-правового договора) на территории России иностранцы, лица без гражданства (кроме высококвалифицированных специалистов и некоторых других иностранцев). На это указано в пп. «а» п. 3 ст. 9 Закона № 237-ФЗ.

* * *

Как видим, изменения налогового законодательства масштабны. Мы рассмотрели наиболее существенные из них. В основном новшества обусловлены введением в практику единого налогового платежа и объединением Пенсионного фонда и ФСС в единый фонд.

Организациям (в том числе автономным учреждениям) важно вовремя изучить поправки законодательства

И особое внимание следует уделить срокам выполнения своих обязательств по начислению и уплате налогов и взносов

Федеральный закон от 14.07.2022 № 263-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

«О внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

Федеральный закон от 14.07.2022 № 237-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации».

Сколько процентов реальный налог на ЗП в России 2023

Когда складываем все виды налогов и правда получается 43%. Но это ошибочное представление из-за неправильного расчета.

Приведу простейший пример расчет заработной платы и начисления налога на полученную ЗП. Не верите мне, просто сделайте подсчеты на листке бумаги:

Предположим, ЗП работника 10 000 рублей, значит налоги, уплаченные в пользу государства, будут равняться:

- Удержанный НДФЛ 13% = 1300 р.

- ПФР 22% = 2200 р.

- ФСС 2,9% = 290 р.

- ФОМС 5,1% = 510 р.

Из них: 1300 оплатил САМ работник, а 3000 дополнительно оплатил работодатель в виде взносов в фонды.

Что имеем по факту. Гражданин получил зарплату на руки 8700 рублей (10 000 — 1300). А работодатель заплатил 3000.

И теперь просто все сложим: 8700+1300+2200+290+510. Получим 13000 рублей — это общий фонд заработной платы (условно для понимания расчета, а не бухгалтерского отчета) на конкретного человека каждый месяц из которых 4300 уходит на все налоги.

Теперь финт руками. Узнаем сколько процентов платит работающий человек, 4300 делим на 13 000 и получаем 33%.

Расчет отчислений с заработной платы в 2023 году. Сумма всего 33%. https://finslet.ru/nalogi-na-zarabotnuyu-platu-ndfl.

Почему получилось 33, а не 43 процента

В предыдущей главе я постарался расписать данный процесс максимально подробно. Но если кто-то не понял, то поясню дополнительно.

Складывать только проценты — это некорректно, т.к. процент это относительная цифра, а нужны абсолютные. Поэтому нужно считать проценты именно от общего заработного фонда. Потому что проценты начисляются на тело оклада, и только потом образуется общий заработный фонд.

Еще проще, если бы оклад был 13 000 и на него налагался 43%, то мы бы получали на руки 7400 (13 000* 57%), но получаем 8700. Понимаете суть?

Налоги платит работник или работодатель

Особо пытливые умы задались вопросом. — «Если работодатель платит за нас 30%, значит ему выгодно уменьшать оклад, чтобы самому платить меньше».

На деле так и происходит. Именно поэтому придумали серую зарплату, чтобы уходить от части налогов.

Ответ на загадку здесь

Отсюда следует, общий фонд заработной платы (технически, а не бухгалтерски) равняется 13 тыс. рублей (оклад + взносы: 10 000+3 000).

В переводе с английского Tax

Как понимаете, те страны, где нет обязательств у работодателя платить страховые взносы вместо работника, то все взносы платит сам работник, но и окладная часть в таких странах больше, т.к. работодателю нет смысла занижать оклад из-за своих издержек.

Когда можно вернуть НДФЛ физическому лицу.

Информация взята с сайта федеральной налоговой службы (источник в конце статьи).

Имущественный вычет. Можно вернуть максимум 260 тыс. за покупку жилья и 390 тыс. с уплаченных процентов по ипотеки.

Социальный вычет. Входит две основные группы возврата налога: возврат за лечение и обучение.

Максимальный расход с которой можно вернуть 13% — 120 тыс. Таким образом максимум можно вернуть 15 600 рублей. Но в сумму 120к не входит оплата за обучения за детей (до 50 тысяч рублей в год на каждого ребенка) и оплата медицинских услуг (возврат подоходного налога неограничен).

Стандартные налоговые вычеты (вычет на детей). Если у налогоплательщика есть ребенок, он уменьшает ежемесячный доход на 1400 рублей, если детей двое — на 2800 рублей, если трое — на 5800 рублей. Когда есть только один родитель, то вычет удваивается.

Когда зарплата с начала года начинает превышать 350 тысяч рублей (то есть вычет идет на те месяца, пока общий доход не буде равняться 350 тыс.), стандартный вычет за оставшиеся месяцы больше не положен. В следующем году право на него появится снова.

Инвестиционный вычет. Если открыть индивидуальный инвестиционный счет и не закрывать его в течение 3 лет, то появляется две льготы:

- Вернуть НДФЛ. Максимум можно вернуть 13% с 400 тыс. то есть 52 тыс.

- Не платить НДФЛ с ИИС.

НДФЛ

Изменения коснулись и уплаты НДФЛ. Перечислим новшества.

- С января 2023 года доход в виде зарплаты надо будет признавать на дату выплаты денег. То есть в отношении данного дохода станет действовать общее правило, закрепленное в НК РФ. Положения ее п. 2, устанавливающие в качестве даты получения дохода в виде оплаты труда последний день месяца, за который работнику был начислен доход за выполнение трудовых обязанностей, утратят силу. Следовательно, организация (налоговый агент) должна будет исчислить и удержать НДФЛ при выплате как аванса, так и итоговой суммы зарплаты, то есть дважды.

При этом корректируются сроки уплаты НДФЛ. Согласно новой редакции НК РФ они будут следующими:

-

в общем случае (в период с 23 января по 22 декабря) при удержании НДФЛ с 23-го числа предыдущего месяца по 22-е число текущего налог должен быть перечислен не позднее 28-го числа текущего месяца. К примеру, если НДФЛ удержан 25 марта, перечислить его в бюджет надо до 28 апреля;

-

за период с 1 по 22 января – не позднее 28 января;

-

за период с 23 по 31 декабря – не позднее последнего рабочего дня календарного года.

Напомним, что в 2022 году НДФЛ удерживается в последний день месяца (единожды). При выплате же аванса НДФЛ не исчисляется и не удерживается, поскольку налог считается по итогам месяца, за который начислили доход.

НДФЛ, удержанный в последний рабочий день 2022 года, нужно будет уплатить по старым правилам – не позднее первого рабочего дня 2023 года. Кстати, если выплатить зарплату за декабрь в начале января 2023 года, уплату налога можно отсрочить до 30 января 2023 года (28 января – выходной).

-

Сроки подачи в налоговый орган расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (ф. 6-НДФЛ), тоже меняются ( НК РФ в редакции Закона № 263-ФЗ). Это надо будет делать:

-

за первый квартал, полугодие, девять месяцев – не позднее 25-го числа месяца, следующего за соответствующим периодом;

-

за год – не позднее 25 февраля года, следующего за истекшим налоговым периодом.

В расчете сумм НДФЛ, исчисленных и удержанных налоговым агентом, необходимо отражать:

-

за первый квартал – суммы НДФЛ, удержанные в период с 1 января по 22 марта включительно;

-

за полугодие – суммы налога, удержанные в период с 1 января по 22 июня включительно;

-

за девять месяцев – суммы налога, удержанные в период с 1 января по 22 сентября включительно.

-

С 2023 года потеряет свою силу и НК РФ. Его положения запрещают уплачивать НДФЛ за счет средств налоговых агентов (кроме случаев доначисления (взыскания) налога по итогам налоговой проверки при неправомерном неудержании (неполном удержании) налога налоговым агентом). При заключении договоров и иных сделок сейчас также запрещено включать в них налоговые оговорки, в соответствии с которыми выплачивающие доход налоговые агенты принимают на себя обязательства нести расходы, связанные с уплатой налога за физических лиц. С 1 января следующего года названные ограничения перестанут действовать.

Уведомление о суммах налогах и взносов: для чего и в какие сроки

Для распределения ЕНП по платежам с авансовой системой расчетов, по которым декларация приходит позже, чем срок уплаты налога, вводится новая форма документа Уведомление об исчисленных суммах налогов.

В уведомлении указываем, какую сумму налога или взноса мы должны бюджету за соответствующий месяц, квартал или год. Таким образом инспекция понимает, как разнести суммы с ЕНС по видам платежей.

Без уведомления поступившие на ЕНС деньги невозможно распределить по бюджетам, что может привести к начислению пеней. Срок подачи уведомления — не позднее 25-го числа месяца, в котором установлен срок уплаты налога или взноса. Например, по НДС и налогу на прибыль уведомление подавать не нужно, ведь декларации по ним надо сдать раньше, чем наступит срок их уплаты.

В частности, организации должны подавать уведомления:

• ежемесячно, кроме третьего месяца квартала, — перед уплатой НДФЛ и взносов;

• ежеквартально — перед уплатой авансов по УСН, по налогу на имущество, транспортному и земельному налогам.

Уведомление содержит всего пять реквизитов: КПП, КБК, ОКТМО, отчетный период и сумма.

Достаточно одного уведомления по всем авансам вместо заполнения множества платежек с 15 реквизитами в каждой.

Можно оформить одно уведомление на несколько периодов. Например, если вы знаете, что у вас налог по имуществу не изменится в течение года, то можно подать уведомление один раз сразу за год по всем срокам уплаты.

С 2023 года устанавливается единый срок представления налоговых деклараций — не позднее 25 числа. При этом периодичность сдачи отчетов осталась прежней. То есть декларации по НДС, налогу на прибыль, РСВ надо будет по-прежнему сдавать раз в квартал. Декларацию по УСН и декларацию по налогу на имущество — раз в год.

Порядок выплаты дивидендов учредителям в ООО в 2023 году

В 2023 году вступают в силу новые правила и ограничения по выплате дивидендов учредителям в ООО. В данной статье мы рассмотрим порядок и условия, при которых можно будет выплачивать дивиденды из кассы ООО.

Собрания и принятие решений

Выплата дивидендов учредителям ООО должна быть одобрена на общем собрании участников. При этом решение о выплате дивидендов должно быть принято единогласно, если иное не предусмотрено учредительными документами ООО.

Показатель для расчета дивидендов

Основным показателем для расчета дивидендов является прибыль, полученная ООО за отчетный период. При этом суммы, выплаченные в виде дивидендов, не могут превышать чистые доходы от реализации товаров (работ, услуг) и иных операций.

Срок выплаты дивидендов

Выплата дивидендов учредителям ООО должна производиться в срок, не превышающий 60 дней со дня принятия решения об их выплате.

Налоговые ограничения

При выплате дивидендов учредителям ООО учитываются налоговые ограничения. Сумма выплаченных дивидендов облагается налогом на доходы физических лиц. При этом налоговая база и ставки исчисления налога определяются в соответствии с действующим законодательством.

Обязательства по налогам и отчетность

ООО обязано уплачивать налоги на полученные дивиденды и предоставлять отчетность в соответствии с действующим законодательством. Бухгалтер ООО должен правильно распределить и учесть выплаченные дивиденды при составлении отчетных документов.

Выплата дивидендов в различных ситуациях

В некоторых случаях выплата дивидендов может быть ограничена или невозможна. Например, если ООО имеет задолженность перед бюджетом или не выполнило свои обязательства по налогам, выплата дивидендов может быть приостановлена до исполнения этих обязательств.

Также в некоторых ситуациях, например при наличии судебных решений об аресте активов ООО, выплата дивидендов может быть запрещена или ограничена.

Выплата дивидендов в АО

В случае, если ООО является единственным учредителем акционерного общества (АО), оно имеет право на получение дивидендов от АО. При этом порядок и сроки выплаты дивидендов определяются уставом АО и законодательством.

Заключение

В 2023 году вступают в силу новые правила и ограничения по выплате дивидендов учредителям в ООО. Выплата дивидендов должна быть одобрена на общем собрании участников и производиться в срок, не превышающий 60 дней со дня принятия решения об их выплате. При выплате дивидендов учитываются налоговые ограничения, и ООО обязано уплачивать налоги и предоставлять отчетность. В некоторых случаях выплата дивидендов может быть ограничена или невозможна.

Изменение 1. Уведомляйте Налоговую о начислении НДФЛ два раза в месяц

Неожиданное изменение, которое коснется всех некоммерческих организаций, а скорее, их бухгалтеров. Теперь необходимо предоставлять уведомления о начисленных налогах на доходы штатных сотрудников дважды в месяц.

Как отчитываться по-новому. Первое уведомление подавайте за период с 1 по 22 число текущего месяца, срок уведомления — до 25 числа, а налог необходимо платить до 28 числа текущего месяца.

Второе уведомление подавайте за оставшуюся часть месяца: с 23 числа текущего месяца по последний день текущего месяца. Срок подачи второго уведомления до 3 числа следующего месяца, оплата налога до 5 числа месяца, следующего за отчетным.

Пример, как начислять, уведомлять и оплачивать НДФЛ в январе 2024 года

Первое уведомление и оплата. Первый отчетный период: 01.01.2024–22.01.2024.

Уведомление в Налоговую направьте до 25 января 2024 года включительно

Оплатите налог до 28 января 2024-го включительно.

Второе уведомление и оплата. Второй отчетный период 23.01.2024–31.01.2024: период начисления зарплаты.

Уведомление в Налоговую направьте до 3 февраля 2024 года.

Налог оплатите до необходимо платить до 5 февраля 20204 года.

Обратите внимание на возможный сдвиг сроков. 28 января 2024 года — воскресенье

Значит, срок уплаты налога можете перенести на следующий рабочий день — 29 января.

3 февраля 2024-го — суббота, выходной. Поэтому крайний срок уведомления ФНС также можно сдвинуть на ближайший рабочий день — понедельник, 5 февраля. При этом дату самой оплаты НДФЛ не сдвигайте, крайний срок остается прежним — 5 февраля.

Исключение. Если не было платежей с НДФЛ во второй половине месяца, а именно с 23 числа по конец месяца, то за данный период уведомление не подавайте, т. к. нулевые уведомления не предусмотрены.

Как было. В 2023 году уведомлять ФНС о начислении НДФЛ нужно было не чаще одного раза в месяц.

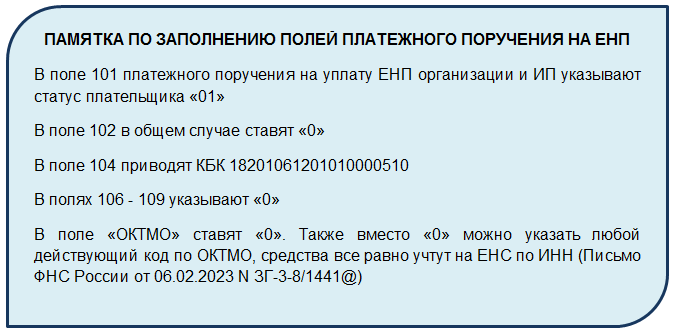

Изменение 2. Все налоги проводите как Единый налоговый платеж (ЕНП) в Казначейство

Каждый месяц, всегда с одинаковыми реквизитами для всех субъектов РФ и одной платежкой. А затем уведомлениями распределите налоги по соответствующим КБК.

Это правило ввели еще в 2023 году и просили переводить все налоги как ЕНП, но более половины организаций пренебрегали этим. Весь прошлый год был необязательным, переходным периодом на новую систему налоговых платежей. Поэтому некоторые бухгалтеры побоялись нововведений и платили налоги по старинке — каждый налог на свой КБК.

28 число каждого месяца —

единый срок уплаты налоговых платежей

(но помните НДФЛ — оплачивайте дважды в месяц, 28 и 5 числа).

Платить налоги раньше 28-го числа — можно.

С 2024 года переходный период закончился и все налоги нужно платить ЕНП в обязательном порядке. Кроме того, по НДФЛ больше не принимаются платежи со статусом «02», только статус «01». Все платежи, отправленные с неверным статусом, могут попасть в раздел Невыясненных платежей. А это принесет много потерь как денежных, так и временных — для разбирательств и поиска корректных оплат.

Исключение. Налоги, которые не входят в ЕНП, оплачивайте, как и раньше, отдельными платежами (п. 1 ст. 58 НК). Пример: уплата госпошлины, по которой не выдали исполнительный лист.

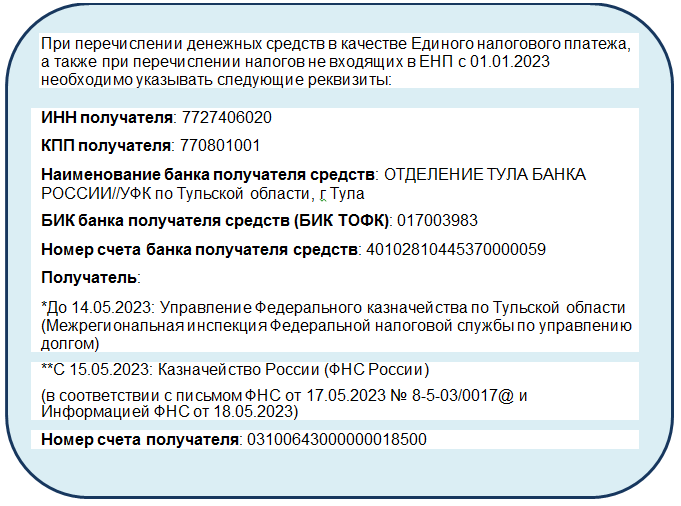

Реквизиты единого налогового счета в 2023 году

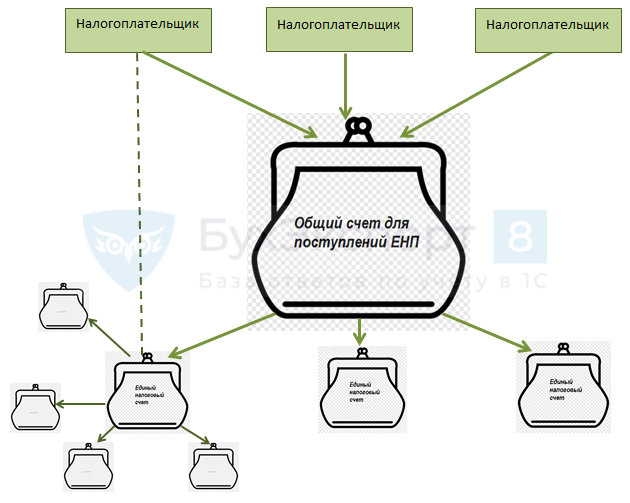

Если посмотреть на общие для всех реквизиты ЕНП, опубликованные на официальном сайте ФНС,

становится понятно, что представленная нами выше схема еще чуть более усложнена:

Зашедшие на общий счет средства сначала распределяются по индивидуальным ЕНС налогоплательщиков

Делается это по ИНН, поэтому именно его важно правильно указать в платежном поручении на уплату ЕНП. Тогда деньги в любом случае окажутся на вашем ЕНС, а дальше можно регулировать другие неточности

КБК конкретного налога (взноса, сбора) теперь указывается только в отдельных платежках, если выбрали такой способ уплаты на переходный период. А вот при перечислении ЕНП в платежном поручении ставится только КБК самого ЕНП, а конкретные КБК указывают в уведомлениях об исчисленных налогах:

Двойное налогообложение: в каких случаях его можно избежать

Также самостоятельно заполнять и подавать налоговую декларацию нужно тем, кто работает с зарубежными брокерами. При этом можно сократить сумму налога, если он уже был удержан эмитентом ценных бумаг за рубежом. Сделать это удастся, если страна входит в список тех, с которыми у Российской Федерации подписано соглашение об избежании двойного налогообложения. Тогда по общим правилам соглашения частным инвесторам нужно оплатить недостающую до 13% часть налога, если за рубежом налог ниже. Если же сумма налога, который удержало иностранное государство, выше, то в России платить не нужно, но и разница возвращена не будет.

Чтобы подтвердить уплату налога в другой стране, в налоговой декларации нужно предоставить данные о подлежащей зачету сумме налога, уплаченного в иностранном государстве, и приложить к ней документы с данными о виде и сумме дохода, сумме налога и даты его уплаты. Также нужно отразить календарный год, в котором был получен доход. Альтернатива — копия налоговой декларации и платежного документа об уплате налога. Документы нужно перевести, а перевод заверить нотариально.

С 8 августа 2023 года действие некоторых положений соглашений о двойном налогообложении было приостановлено в связи с подписанием указа № 585. В указе приведен список из 38 стран, признанных недружественными. В их число входят, например, США, Австралия, Япония, Кипр и страны ЕС. Пока изменения не коснулись физических лиц, и для частных инвесторов нормы об избежании двойного налогообложения сохраняются.

В свою очередь, другие страны также расторгают налоговые соглашения с Россией. Так, с 1 января 2024 года денонсировала соглашение Дания. Денонсация затрагивает все доходы налоговых резидентов России, которые ведут деятельность на территории страны. Теперь налог с дохода, уплаченный в Дании, не учитывается в России, и наоборот. Финансовые итоги 2024 года нужно будет подводить с учетом денонсации соглашения. Доходы, полученные до 1 января 2024 года, подлежат налогообложению в прежнем порядке.

Если соглашения об избежании двойного налогообложения между странами нет, то НДФЛ с полной суммы дивидендов придется заплатить в двух странах.