Нюансы бухгалтерского учета ККТ

Если с техникой из высокой ценовой категории все понятно, то насчет недорогого оборудования пока что остались определенные вопросы. С одной стороны, их получится указать как малоценное имущество. Но по характеристикам они ближе находятся к основным средствам.

Бух. учет касс, стоимость которых ниже 40 тысяч, зависит только от внутренней политики фирмы. В соответствии с этой политикой, если вы не можете принять на баланс любое имущество как ОС, цена которого ниже определенных 40 тысяч, то даже оборудование, требующее повышенного контроля (ККМ, компьютеры и прочее), может считаться только МПЗ.

Если политика фирмы позволяет учитывать как основные средства любую технику, вне зависимости от ее цены, то лучше будет относить оборудование к счету ОС. Бухгалтерский учет ККМ за 30 тысяч будет таким же, как принятие на баланс устройства за 100 тысяч рублей.

Решим любые проблемы с вашей онлайн-кассой. Оставьте заявку и получите консультацию специалиста!

Учёт фискального накопителя

Кассе, которую нужно учитывать в списках ОС, необходимо отыскать код и амортизационную группу. Код ищут в Общероссийском классификаторе ОК 013-2014 (утверждённый Постановлением Правительства № 1 от 01.01.2002). Классификатор устанавливает, что к кассовым аппаратам следует применять код 330.28.23.13 (звучит как «Машины счётные, аппараты контрольно-кассовые…») или же код 330.28.23.13.120 («Аппараты контрольно-кассовые»). Классификатор предполагает, что ККТ должен соответствовать амортизационной группе № 4 (эксплуатация не более 7 лет)

Важно помнить, что с 2017 года этот бухгалтерский классификатор разрешается применять только для того, чтобы списать суммы затрат в налоговом учёте. Если же необходимо определить эксплуатационный срок ККТ для проводок в бухгалтерском учёте, использовать нужно положение ПБУ 6/01

Порядок замены фискального накопителя

Данный чек поможет исправить ситуацию, когда обычный чек не был пробит. Это возможно, если в работе кассы произошли сбои или в момент расчета касса не использовалась. Особенно актуально использование таких чеков в розничной торговле или при предоставлении услуг общепита.

Налогоплательщик, который обнаружил ошибку, должен действовать по следующему алгоритму:

- Составляет акт в произвольной форме, где указывает расчет, произведенный без использования ККТ, наименование товара или услуги, причины произошедшего.

- Формирует чек коррекции с обязательным указанием признака расчета (приход или расход), основания для корректировки (самостоятельная операция или предписание ФНС), сумму, которую необходимо отразить в учете.

- Сообщает в ФНС об обнаружении факта неприменения кассы и формировании чека коррекции

Обратите внимание!

Если компания использует форматы фискальных документов версии 1.05., то при некорректно сформированном кассовом чеке, чек коррекции использовать не следует. В данной ситуации надлежит оформить исправительный чек с признаком «возврат прихода» или «возврат расхода».

При самостоятельном обнаружении и исправлении кассовой ошибки компания или предприниматель освобождены от наказания (примечание к ст. 14.5 КоАП РФ).

Учёт онлайн-кассы: основное средство или материальный запас

Основными средствами считают предметы, которые:

- имеют материально-вещественную форму;

- применяются компанией во время обычной деятельности: при производстве и продаже продукции, при выполнении работ, для управления предприятием;

- используются организацией более 12 месяцев;

- могут принести компании доход в будущем. Если речь идёт о некоммерческой организации, то основное средство должно помочь ей добиться тех целей, ради которых создано это объединение.

В учётной политике каждой компании должен быть указан нижний предел стоимости основного средства. Сегодня компании могут установить в качестве предела любую сумму, которая будет им удобна. Например, если организация решила, что нижний предел стоимости основного средства равен 100 тысячам рублей, то кассу за 120 тысяч рублей нужно проводить как ОС, а кассу за 50 тысяч — как МЗ.

В учётной политике можно указать, что любая техника приравнивается к основным средствам. Тогда все кассы будут приняты на баланс в качестве ОС вне зависимости от стоимости устройства.

ККТ как основное средство

В первоначальную стоимость устройства потребуется включить:

- цену кассы и фискального накопителя;

- стоимость кода активации ОФД;

- затраты на консультацию при покупке аппарата;

- стоимость доставки и установки ККТ;

- цену программного обеспечения и затраты на его настройку.

Все суммы указываются без учёта НДС. Стоимость аппарата будет погашена во время начисления амортизации.

Например, если компания купила кассу с фискальным накопителем за 64 тысячи рублей и обратилась в сервисный центр для настройки оборудования, проводки будут такими:

- Дебет 08 Кредит 60 64000,00 рублей: приобретена ККТ;

- Дт 19 Кт 60 12800,00 рублей: входной НДС по приобретению;

- Дт 08 Кт 60 10000,00 рублей: настройка ККТ;

- Дт 19 Кт 60 2000,00 рублей: входной НДС по услуге настройки;

- Дт 68 Кт 19 14800,00 рублей: к вычету НДС;

- Дт 01 Кт 08 -74000,00 рублей: ККТ оприходована как основное средство.

ККТ как материальный запас

Если бухгалтер принимает кассу в качестве материального запаса, она будет проходить по счёту 10 «Материалы». В первоначальную стоимость запасов войдут все расходы на доставку и настройку оборудования, а также стоимость фискального накопителя. Проводки будут выглядеть следующим образом:

- Дебет 10 Кредит 60 64000,00 рублей: ККТ оприходована;

- Дт 19 Кт 60 12800,00 рублей: отражён НДС по ККТ;

- Дт 26 (44) Кт 60 10000,00 рублей: настройка ККТ;

- Дт 19 Кт 60 2000,00 рублей: отражён НДС по услуге настройки;

- Дт 68 Кт 19 14800,00 рублей: НДС к вычету;

- Дт 44 Кт 10 64000,00 рублей: списана стоимость введённой в эксплуатацию ККТ.

Как провести фискальный накопитель в 1с 8 проводки

Фискальные накопители — довольно надежные и защищенные устройства, но при слишком грубой эксплуатации и регулярном воздействии агрессивных сред и они могут выходить из строя. Кассовый аппарат в 1с бухгалтерия 8.2 – как отразить покупку?

Рассмотрим, как организовать работу в программе с кассой предприятия в новых условиях.

Еще многим пользователям предстоит пройти этап выбора кассы. При разработке моделей онлайн-касс производители создают специальные программные компоненты (драйверы устройств).

Для поддержки работы в новых условиях фирма «1С» тщательно тестирует совместную работу своих программ и оборудования, подключаемого с помощью таких драйверов.

Если все работает правильно, то производителю модели ККТ выдается сертификат «Совместимо! Система программ 1С:Предприятие». Для корректной работы онлайн-кассы рекомендуется использовать сертифицированные кассы. Полный список сертифицированных моделей ККТ с передачей данных, а также другого торгового оборудования, .

Порядок перехода на онлайн кассы

- Начните переход на онлайн-кассы с получения квалифицированной электронно-цифровой подписи. Чтобы её оформить, нужно обратиться в один из аккредитованных удостоверяющих центров, подать заявление, заплатить порядка 2 000 рублей и подождать около трех дней. Срок действия ЭЦП — один год.

- Выберите онлайн-кассу. Убедитесь, что модель включена в реестр разрешенных к использованию.

- Заключите договор с ОФД из списка на сайте ФНС и получите доступ к личному кабинету.

- Поставьте фискальный регистратор на учет в ФНС. Сделать это можно онлайн, через личный кабинет ИП или юрлица на сайте ведомства.

- Переход на онлайн-кассы завершен! Теперь, когда онлайн-касса настроена, и бухгалтерский учет налажен, вы можете законно вести деятельность.

Порядок принятия расходов к учету Списываем стоимость кассового аппарата

У индивидуальных предпринимателей, применяющих «упрощенку» с объектом налогообложения «доходы, уменьшенные на величину расходов», порядок учета затрат на покупку кассовой техники зависит от стоимости приобретаемого аппарата.

Затраты на приобретение кассовой техники стоимостью более 40 000 руб. относятся на уменьшение доходов в соответствии с пп. 1 п. 1 ст. 346.16 НК РФ (п. 4 ст. 346.16 НК РФ). Указанные расходы принимают с момента ввода кассового аппарата в эксплуатацию (пп. 1 п. 3 ст. 346.16 НК РФ). В течение года такие затраты относят на расходы равными долями за отчетные периоды (абз. 8 п. 3 ст. 346.16 НК РФ). Отражают их на последнее число каждого периода (отчетного, налогового) в размере уплаченных сумм (пп. 4 п. 2 ст. 346.17 НК РФ).

Однако чаще всего стоимость кассовой техники не превышает 40 000 руб. Поэтому затраты на ее приобретение учитывают единовременно на основании пп. 5 п. 1 ст. 346.16 НК РФ в составе материальных расходов (п. 2 ст. 346.16 и пп. 3 п. 1 ст. 254 НК РФ). Напоминаем, что при применении УСН расходами налогоплательщиков признаются затраты после их фактической оплаты (п. 2 ст. 346.17 НК РФ).

Когда можно работать без онлайн-кассы для ИП, работающего на упрощенке

В первую очередь сюда можно отнести всех, кто пока справляют без наемного персонала. Им можно не пробивать чеки до 1 июля 2021 года, если они сами производят и продают свою продукцию, выполняют услуги и работы. Если занимаются перепродажами, то в исключения уже не попадают.

Также не придется тратиться на покупку такой ККТ тем компаниям, которые функционируют в официально труднодоступных регионах. В их зоне не должно быть интернета или света. В таком случае на них есть обязательство дважды в месяц возить кассу в место с нормальным доступом к интернету, чтобы прогрузить все чеки в налоговую.

Небольшой перечень тех, кто может пока не приобретать ККТ:

- торгуют на неподготовленных стихийных рынках, ярмарках, вне палаток и лотков;

- продающие напитки из цистерн и крупных емкостей — воду, квас, молоко;

- осуществляют ремонт обуви, часов, мелкой бытовой техники;

- пользуются механическими автоматами для продажи штучных изделий — бахил, жевательных резинок, конфет;

- с рук предлагающие печатные издания, билеты на концерты;

- изготовители ключей;

- те, кто предлагает ценные бумаги покупателям;

- все, кто сдает в аренду собственное жилье.

Это был краткий перечень тех, кому при упрощенной системе налогообложения ККМ пока не нужен. Но им придется предоставлять подтверждение произошедшей операции. Рассмотрим подробнее.

Замена фискального накопителя, бухучет

Фискальный накопитель – неотъемлемая часть ККТ, обеспечивающая формирование фискального признака, запись и хранение данных, шифрование информации для передачи сведений в ОФД.

В процессе использования кассового оборудование требуется замена накопителя:

- вследствие истечения срока действия;

- при смене собственника кассовой техники;

- память накопителя заполнена раньше окончания срока действия;

- поломка кассы или выход из строя элемента.

Бухгалтерский учет замены элемента будет также зависеть от выбранного на предприятии метода учета кассы.

ККТ относится к основным средствам компании. В данном случае замена фискального накопителя будет происходить в рамках модернизации актива:

- Дт 10 Кт 60 – покупка нового ФН.

- Дт 08 (субсчет учета расходов на модернизацию) Кт 10 – учтены затраты на приобретение и установку элемента.

- Дт 01 Кт 08 – увеличение стоимости актива в результате замены накопителя будет отражаться в карточке ОС.

Касса не относится к основным средствам компании: затраты на новый фискальный накопитель будут сразу отнесены на соответствующие счета:

- Дт 10 Кт 60 – покупка ФН.

- Дт 26 (44) Кт 10 – списание издержек.

Примечание от автора! После окончания срока действия фискального накопителя необходимо сохранять его в течение 5 календарных лет.

При замене фискального накопителя нужно закрыть архив ФН, при этом автоматически формируется отчет о закрытии фискального накопителя. Ниже мы описали весь процесс. Внешне выглядит устрашающе, но это из-за того, что мы описали каждый шаг.

Перед тем, как закрыть архив, закройте смену и дождитесь отправки всех фискальных документов ОФД, иначе будет выведена ошибка «В ФН есть неотправленные ФД».

Если есть непереданные чеки, их нужно передать с помощью микрокомпьютера или устройства, на котором работает касса.

- Запустите утилиту по регистрации

- Нажмите «Закрыть архив ФН».

- Если время на кассе установлено верно, нажмите далее, если нет — «Синхронизировать с ПК», а затем далее.

- В окне «Закрыть архив ФН» нужно подтвердить операцию, для этого нажмите кнопку «Выполнить».

- После закрытия архива сформируется документ с фискальным признаком (ФП) документа. Это такой же фискальный документ, как и чек продажи, налоговая должна знать, что вы заменили ФН. Для этого дождитесь передачи чека в ОФД

️Важно. Если вы в работе используете микрокомпьютер Raspberry PI, то после печати отчета подключите кассу к микрокомпьютеру, при этом кассу выключать нельзя

- После печати отчета распечатается сообщение о необходимости отправки документа в ОФД

- и сообщение о получении подтверждения от ОФД:

- ️Если чеки не отправлены ОФД, то при попытке закрытия архива фискального накопителя касса распечатает сообщение об отмене операции и ошибке:

- ️Если ОФД не отвечает, то касса распечатает чек, как на картинке ниже, и операция будет отменена:

До тех пор, пока отчет о закрытии фискального накопителя не передан, вынимать старый ФН нельзя.

После удачного закрытия архива ФН, нужно установить новый экземпляр ФН и провести его активацию.

Выбрали неправильный ФН: что делать

Ошибиться может не только новичок, но и опытный предприниматель. Иногда случается так, что предприятие находится на УНС и по закону должно обладать чипом на 36 месяцев. Однако по какой-то причине был приобретен на 13 или 15.

Выбрасывать накопитель и сразу покупать новый необязательно. Есть возможность воспользоваться уже установленным до тех пор, пока не заполнится память. За это закон предусматривает наложение штрафа. Но существует лазейка, которая позволяет владельцу бизнеса уйти от санкций. Достаточно лишь формально перевести фирму на сезонную работу. Дело в том, что в российском законодательстве нет четкого определения тому, что это такое. Поэтому проблем не возникнет. А уже по истечении срока картридж стоит заменить на правильный.

Учет ККТ в бух. учете: затраты и поступление средств

Выше мы рассказали о всех основных проводках, связанных с покупкой оборудования для автоматизации предпринимательской деятельности. Сейчас на примере кассы, находящейся в составе ОС, более подробно разберемся, как нужно указывать каждую предполагаемую трату:

- Стоимость купленного аппарата — Дт-08, Кт-60.

- ПО и расходы на его наладку — Дт-08, Кт-60. В этом случае предприниматель тратит средства, чтобы привести кассовое оборудование в состояние, подходящее для применения.

- Сканер QR-кодов, весы и иная периферийная техника, покупаемая отдельно от основного устройства — Дт-10, Кт-60. Невозможно включить в состав ОС, потому как их можно применять совместно с другим оборудованием.

- Начисление амортизации — Дт-20, 25, 26, 44, Кт-02. Данный вариант учитывается ежемесячно (с последующего после начала применения кассы).

ККТ считается 4-й группой амортизируемого имущества. Его срок полезного действия составляет от 5 до 7 лет. Период амортизации необходимо устанавливать в данном диапазоне.

В статье уже упоминалась возможное временное различие в ситуациях, когда в бух. учете аппарат проводится в качестве ОС, а в налоговом — как МПЗ. Другой метод решить эту проблему — дополнительные проводки:

- После ввода в эксплуатацию кассового оборудование, в бухгалтерской отчетности делается проводка, отражающая ОНО (отложенное налоговое обязательство) — Дт-68, Кт-77.

- Со следующего месяца происходит начисление амортизации. Например, Дт-25, Кт-02, это может вызвать временную разницу.

- Из-за того, что ранее уже было сформировано ОНО, с этого же месяца можно будет начинать его погашение — Дт-77, Кт-68.

Когда списать на расходы стоимость фискальных накопителей

Если предпринимателю нужны две кассы, то налог уменьшить можно на сумму, кратно этого вычета, то есть для двух касс – не более 36 000 рублей, для трех – не более 54 000 рублей и т.д. Вычет применить можно как в 2021 году, так и позже. Но не раньше момента, когда предприниматель зарегистрировал кассу.

Важно! Вычет по налогу можно получить не раньше, чем предприниматель зарегистрирует кассу. Если вычет больше, чем размер вмененного дохода за квартал, то остаток его можно учесть в следующем квартале

Такое же правило установлено в отношении патентной системы налогообложения.

Предположим, что патентов у предпринимателя несколько. При этом расходы на кассу превышают платёж по одному патенту.

Рекомендуется, согласно информационному письму , срок использования программных продуктов этой фирмы устанавливать величиной в 2 года.

Пример. Организация приобрела у партнера лицензию на использование компьютерной программы «1С:Бухгалтерия 8.3 (ред.3.0)», версия ПРОФ, стоимостью 13 000 руб. Необходимо отразить в этой же программе произведенную покупку неисключительного права на использование ПО, отнести его стоимость на расходы будущих периодов и затем за два года списать стоимость на счет затрат 26 «Общехозяйственные расходы» с помощью ежемесячных операций списания. Покупка программного обеспечения в 1С 8.3 Оприходуем софт документом «Поступление товаров и услуг», указав вид документа — «Услуги (акт)».

Потребуется оплатить кассовый аппарат и получить накладную. Покупка фискального накопителя, замена накопителя Для налогоплательщиков, оплачивающих «сельхозналог» в НК не предусмотрены расходы по замене накопителя. Если включать такие затраты в расходы, то возможны претензии со стороны налоговых органов Такие расходы можно учесть, для этого нужно оплатить за работу и получить первичные документы Расходы на модернизацию Закрытый список НК не предусматривает учет расходов по модернизации, поэтому в расходы включать их нельзя Расходы по оплате услуг оператору фискальных данных Такие расходы учесть можно, для этого нужно оплатить услуги и получить акт

Как вести бухгалтерский и налоговый учет фискального накопителя

Для регистрации в учете движения наличности, используют счет 50 «Касса». При оприходовании (поступлении) делается запись по дебету, при выбытии — по кредиту счета.

Чтобы избежать ошибок, все проводки формируют только на основании первичных документов. Для кассового учета ими являются ордера, выписки, расчетные ведомости, договоры, авансовые отчеты и другие.

Дата формирования проводки в части регистрации розничной выручки должна всегда совпадать с датой проведения операции и подтверждаться ПКО и отчетом о розничной продаже.

- стоимость кассового аппарата;

- затраты на покупку фискального накопителя (если он не встроен в кассовый аппарат);

- расходы на доставку;

- оплату сопутствующих работ и услуг, чтобы привести кассовый аппарат в соответствие требованиям Закона от 22.05.2003 № 54-ФЗ (настройка, программирование и др.).

Кассовый аппарат предназначен для использования в деятельности организации в течение длительного периода (12 месяцев и более). Поэтому такое имущество отвечает признакам основного средства. Однако стоимость многих моделей кассовых аппаратов не превышает 40 000 руб.

Поэтому порядок учета расходов на покупку ККТ зависит от стоимостного лимита для основных средств, который компания установила в учетной политике для целей бухучета.

- основное средство (п. 4 ПБУ 6/01);

- материалы (п. 5 ПБУ 6/01).

Если ККТ учитываете как основное средство, расходы списывайте через амортизацию. В первоначальную стоимость основного средства включите как стоимость самого аппарата, так и расходы на доставку и настройку.

Если ККТ учитываете как МПЗ, его стоимость списывайте единовременно. При этом нужно обеспечить контроль сохранности кассового аппарата, так как срок его службы, как правило, составляет больше 12 месяцев. Поэтому отразите его на забалансовом счете.

Арендованную онлайн-ККТ учитывайте на забалансовом счете 001. Основание – стандартный договор аренды оборудования. В нем согласуйте все необходимые условия.

За балансом арендованную ККТ отражают в оценке, которая указана в договоре аренды (Инструкция к плану счетов).

Дебет 001– принята к учету ККТ по договору аренды.

После того как получите ККТ в аренду, не забудьте купить и установить фискальный накопитель (ФН), заключить договор с оператором фискальных данных (ОФД) и зарегистрировать ККТ на себя в ИФНС. Это связано с тем, что заявление должен подать пользователь кассовой техники – организация или предприниматель, который применяет ККТ (ст. 1.1, п. 2 ст. 4.2 Закона от 22.05.2003 № 54-ФЗ).

Если кассовый аппарат до передачи в аренду был зарегистрирован на арендодателя, то он должен снять онлайн-ККТ с учета.

В бухучете затраты на аренду кассовой техники отражайте в составе расходов по обычным видам деятельности (п. 5 ПБУ 10/99).

Дебет 20 (23, 25, 26, 29) Кредит 60 (76)– отражена арендная плата за онлайн-ККТ, которая используется в основной деятельности производственной организации;

Дебет 44 Кредит 60 (76)– отражена арендная плата за онлайн-ККТ, которая используется в основной деятельности торговой организации;

Дебет 91-2 Кредит 60 (76)– отражена арендная плата за онлайн-ККТ, которая используется в непроизводственных целях.

Затраты на обработку фискальных данных включайте в состав расходов по обычным видам деятельности (п. 7 ПБУ 10/99). Расходы признавайте на дату подписания акта выполненных работ независимо от факта их оплаты (п. 18 ПБУ 10/99).

Дебет 44 Кредит 60 (76)– отражена абонентская плата оператору фискальных данных.

- текущий ремонт (устранение поломок, замена запчастей и т. д.);

- межремонтное техобслуживание (например, покупка расходных материалов: запасных чековых и красящих лент, картриджей и т. д.);

- обработку фискальных данных (ст. 4.6 Закона от 22.05.2003 № 54-ФЗ).

В бухучете затраты на техобслуживание, ремонт ККТ и обработку фискальных данных включайте в состав расходов по обычным видам деятельности (п. 7 ПБУ 10/99).

Расходы признавайте на дату подписания акта выполненных работ независимо от факта их оплаты (п. 18 ПБУ 10/99).

Для организаций, которые вправе вести бухучет в упрощенном виде, предусмотрен особый порядок учета расходов (ч. 4, 5 ст. 6 Закона от 06.12.2011 № 402-ФЗ).

Материальные запасы или основное средство

Фискальный накопитель (ФН), как часть ККТ, при приобретении учитывается в ее составе. Техника, в свою очередь, может быть учтена как ОС и как МПЗ стандартными проводками по приобретению имущества. Фискальный накопитель в проводках не выделяется, он входит в стоимость приобретаемой ККТ.

Как в бухгалтерском учете отражаются расходы на замену фискального накопителя?

В 2021 году лимит отнесения к ОС в бухгалтерском учете — 40 тыс. руб., а в налоговом – 100 тыс. руб. Бухгалтерский лимит может быть и ниже, если принято такое решение и отражено в учетной политике. Лимит НУ неизменен.

ККТ ниже лимита БУ и выше 100 тыс. руб. учитывается в налоговом и бухгалтерском учете одинаково: как МПЗ в первом случае и как ОС – во втором. ККТ стоимостью 40-100 тыс. руб. НУ к основным средствам не относят, а в бухгалтерском учете они являются ОС.

При работе на ОСНО образуется отложенное налоговое обязательство (ОНО). К примеру, если стоимость ККТ с фискальным накопителем — 46000 руб. (без НДС), то ОНО составит 46000*20%= 9200 руб. Дт 68/расчеты по налогу на прибыль Кт 77 и Дт 77 Кт 68/РНП – начисление ОНО и списание при погашении ОНО, исчисленного в отчетном периоде.

Как в налоговом учете отражаются расходы на приобретение и замену фискального накопителя?

При замене ФН пользуются такими корреспонденциями счетов:

- Дт 10 Кт 60 (76) – приобретение;

- Дт 08 Кт 10 или Дт 26 (44) Кт 10 – списание в расходы – в зависимости от отнесения ККТ к ОС.

Среди специалистов нет единого мнения, можно ли применять для учета фискального накопителя (в том числе и при его замене) субсчета 10-5 (в плане счетов для сельхозпредприятий это 10-6) «Запасные части».

Одни считают, фискальный накопитель можно отнести к запчастям, предназначенным для замены изношенных частей машин и оборудования. Другие полагают, к запчастям относить эту часть ККТ некорректно, поскольку согласно плану счетов на с/счете 5 учитываются запчасти в запасе и обороте для основных производственных, хозяйственных нужд, ремонтов. Очевидно, использование указанного субсчета зависит от характера ее деятельности и сформированной учетной политики.

Приобретение через подотчетных лиц

Более распространенным случаем является приобретение канцтоваров через подотчетных лиц.

Здесь же мы назовем проводки, которые делаются при покупке канцтоваров через подотчетных лиц:

Дебет 71 – Кредит 50 – выданы из кассы денежные средства в подотчет

Дебет 10 – Кредит 71 – утвержден авансовый отчет, канцтовары оприходованы на склад.

Обратите внимание: налоговые органы настаивают, что для принятия НДС к вычету обязательно наличие счета-фактуры (см. например, письма Минфина РФ от 9.03 2010г

№03-07-11/51, от 3.08 2010г. №03-07-11/335). Если он у вас есть, то отнесите его на 19 счет:

Дебет 19 – Кредит 71 – учтен «входной» НДС

Однако арбитражная практика показывает, что выделить НДС можно, если есть кассовый чек с указанием суммы НДС (постановление Президиума ВАС РФ от 13.05 2008г. №17718/07).

Кто подписывает документы

На кассовых документах ставит подпись кассир, главный бухгалтер или бухгалтер. При отсутствии уполномоченных лиц ― руководитель предприятия.

Если документы оформлены на бумажном носителе, у кассира должен иметь печать либо штамп, на котором присутствуют реквизиты компании: наименование, ИНН и т. д. С их помощью сотрудник подтверждает проведение кассовых операций.

Если документ представлен в электронном виде, для их заверки используется электронная подпись. В 2022 году сотрудники получают ее на свое имя, как физическое лицо. Руководитель подписывает электронные документы своей ЭЦП.

Как можно расходовать наличную выручку из кассы

В соответствии с п.1 ст.4 Закона N 54-ФЗ требования к контрольно-кассовой технике, используемой организациями и индивидуальными предпринимателями, порядок и условия ее регистрации и применения определяются Правительством Российской Федерации.

При этом контрольно-кассовая техника, применяемая организациями и индивидуальными предпринимателями, должна:

- быть зарегистрирована в налоговых органах по месту учета организации или индивидуального предпринимателя в качестве налогоплательщика;

- быть исправна, опломбирована в установленном порядке;

- иметь фискальную память и эксплуатироваться в фискальном режиме.

До принятия соответствующего постановления Правительства Российской Федерации по вопросам, касающимся требований к кассовым аппаратам и порядку их регистрации, следует руководствоваться Положением по применению контрольно-кассовых машин, утвержденным Постановлением Правительства Российской Федерации от 30 июля 1993 г. N 745, Типовыми правилами эксплуатации контрольно-кассовых машин при осуществлении денежных расчетов с населением, утвержденными Письмом Минфина России от 30 августа 1993 г. N 104, и Порядком регистрации контрольно-кассовых машин в налоговых органах, утвержденным Приказом Госналогслужбы России от 22 июня 1995 г. N БГ-3-14/36 (см. Письмо МНС России от 23 июня 2003 г. N БГ-10-22/406, Письмо Управления МНС по г. Москве от 23 июля 2003 г. N 29-08/41041).

Перед регистрацией кассового аппарата в налоговых органах необходимо заключить договор на техническое обслуживание и ремонт контрольно-кассовых машин с центром технического обслуживания.

В соответствии с Порядком регистрации контрольно-кассовых машин в налоговых органах организации и другие юридические лица, их филиалы и обособленные подразделения, а также физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, в случае осуществления ими торговых операций или оказания услуг, подают заявление по месту регистрации контрольно-кассовых машин по форме, приведенной в Приложении N 1 к указанному Порядку. К заявлению прилагаются паспорта на подлежащие регистрации контрольно-кассовые машины и договор об их техническом обслуживании и ремонте Центром технического обслуживания или непосредственно предприятием-изготовителем контрольно-кассовых машин из числа зарегистрированных органами исполнительной власти субъектов Российской Федерации. Более подробную информацию о перечне документов, необходимых для регистрации контрольно-кассовых машин, организации могут получить в своей налоговой инспекции.

Регистрация контрольно-кассовой машины осуществляется налоговым органом после проверки достоверности данных, указанных в заявлении организации, не позднее 5 дней с момента подачи заявления. Регистрация производится путем внесения сведений о контрольно-кассовой машине в Книгу учета контрольно-кассовых машин организаций, ведущуюся налоговым органом.

В соответствии с п.4 ПБУ 6/01 при принятии к бухгалтерскому учету активов в качестве основных средств необходимо единовременное выполнение следующих условий:

- использование в производстве продукции при выполнении работ или оказании услуг либо для управленческих нужд организации;

- использование в течение длительного времени, т.е. срока полезного использования, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- организацией не предполагается последующая перепродажа данных активов;

- способность приносить организации экономические выгоды (доход) в будущем.

Таким образом, учитывая требования ПБУ 6/01, контрольно-кассовые аппараты должны приниматься к учету в составе основных средств.

Контрольно-кассовые аппараты принимаются к учету по первоначальной стоимости, которой признается сумма фактических затрат организации на приобретение аппарата (за исключением налога на добавленную стоимость и иных возмещаемых налогов), а также на доставку и приведение в состояние, пригодное для использования (п.п.8 и 12 ПБУ 6/01).

Поскольку кассовый аппарат можно использовать только после его принятия на техническое обслуживание и регистрации в налоговых органах, связанные с этим затраты необходимо включить в его первоначальную стоимость.

Ведение документации

Онлайн-кассы в бухгалтерском учете требуют записей по фактам расчетов наличными и по безналу. Основными счетами будут 50 «Касса» и 57 «Переводы в пути». Кредитом счета будет 90 «Продажи». При необходимости аналитического учета по покупателям поступление денег можно учитывать через счет 62.

Применение кассирами для расчетов онлайн-аппаратов не меняет обязательного порядка учета средств при расчетах с заказчиками и клиентами. Отличия заключаются в документальном оформлении. Проводки выполняются по данным, содержащимся в отчетах к завершению смены. Нужно оформлять приходный кассовый ордер на сумму, являющуюся выручкой по онлайн-кассе. Ордер регистрируется в кассовой книге.

Важно! Заполнять журнал и справку-отчет операциониста не требуется.

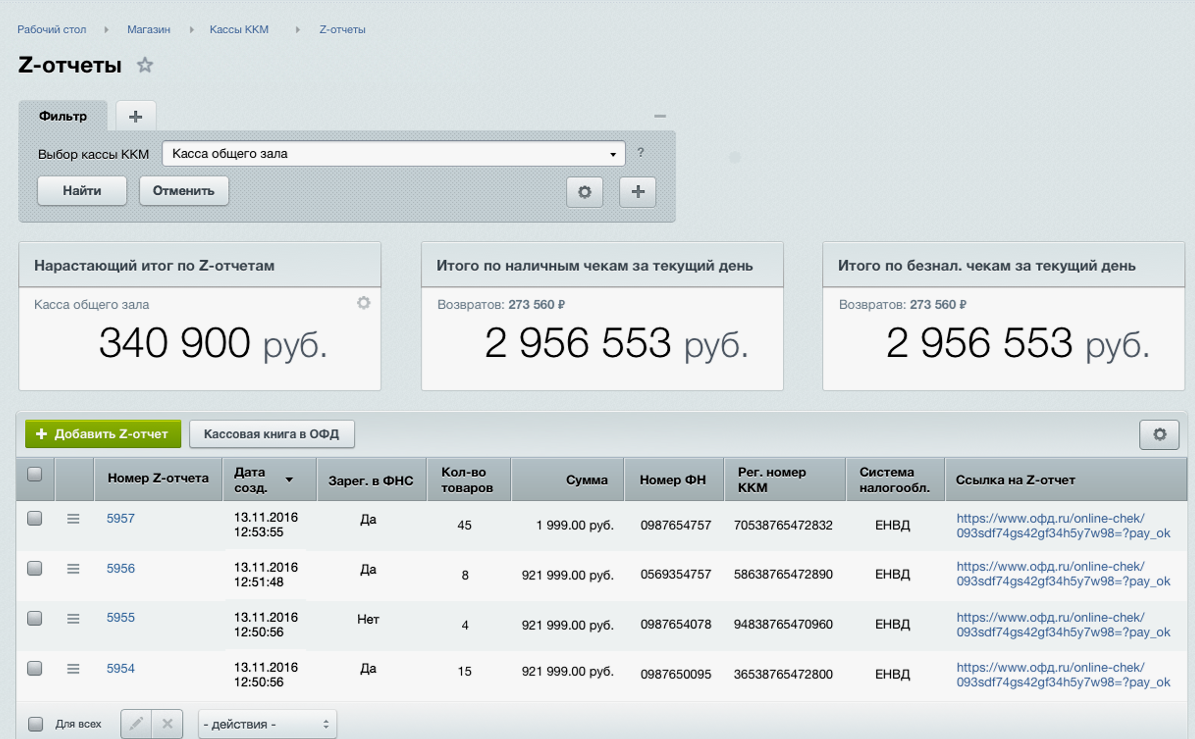

Основной документ, по которому учитывается выручка при использовании ККТ – это Z-отчет. Он является первичной учетной документацией и заполняется по завершении рабочего дня либо смены. Отчет может выполняться на электронном носителе или на бумажном.

В первом варианте должны содержаться сведения:

- О кассовом оборудовании.

- О наличных расчетах.

- О расчетах по платежным карточкам.

С момента перехода на онлайн-оборудование большинство организаций и предпринимателей требования об использовании контрольных лент в бумажном формате утратило силу. Новый порядок использования ККТ не предусматривает применения зет-отчетов. Их место заняли отчеты о закрытии смены. Именно эти сведения автоматически передаются налоговикам.

В автоматизированных системах сведения из отчета отражаются в бухучете. Документ с итоговой информацией по суммам расчетов из чеков кассового и коррекционного типов можно распечатать в случае необходимости.

Важно! Законодательно установленное требование предполагает хранение не откорректированных отчетов фискальным накопителем ККТ на протяжении 30 дней.

Суть изменений, последовавших за введением онлайн-касс, сводится к применению более совершенной аппаратуры. Правила учета поступившей выручки не претерпели изменений. Однако появились некоторые новшества в документальном оформлении ряда операций.

Примеры того, как следует вести учёт

Например, если касса стоит 29 тыс. рублей, можно ли оприходовать такой ККТ, признавая основным средством? В ФНС предлагают перечитать пункт 5 ПБУ 6/01 «Учёт основных средств», который предлагает лимит в 40 тыс. руб. на признание кассовой техники ОС. Однако касса и с меньшей суммарной стоимостью может быть признана ОС, если соблюдены другие критерии (в соответствии с ПБУ 6/01).

Часто бухгалтеров волнует вопрос, что можно отнести к ОС, проводя комплектацию (закупая) кассовую технику? Обычно для учётных проводок налоговиками рекомендуется в перечень основных средств включать аппараты, без которых нормальная работа кассы невозможна. Если же техника может взаимно использоваться несколькими кассами, то его нужно указать в составе МПЗ, отдельно. При учёте пункта изначальной стоимости ОС лучше сразу списать услуги по подготовке ККТ к рабочему состоянию. Прочие же работы, их стоимость списываются в обычном, установленном нормативными документами порядке.

Получить разъяснения можно или на сайте ФНС, или посетив специалистов лично. Однако правовые несостыковки описываются в литературе или на популярных порталах для бухгалтеров довольно редко. Поэтому личная консультация в отделе ФНС по месту регистрации бывает более действенной и полезной.