На медицинские услуги нужна лицензия

Государство следит, чтобы услуги не вредили здоровью людей. Если безопасность и качество процедуры зависят от образования мастера, помещения по санпинам и спецоборудования, предприниматели должны получить лицензию.

Виды деятельности, на которые нужна лицензия, прописаны в статье 12 Закона о лицензировании. Среди них есть медицина.

относится косметология, медицинский массаж, диетология и гигиена в стоматологии. Главная черта медицинской услуги — вмешательство в организм человека. То есть когда мастер, что-то колет, надрезает, надавливает или назначает препараты — это медицина. На такое у салона должна быть медицинская лицензия. У Минздрава есть перечень медицинских вмешательств — если нужно разобраться с услугой салона, смотрят в него.

На деле вот какие услуги посчитают медицинскими и спросят лицензию:

Перманентный татуаж.

Иногда юристы говорят, что перманентный татуаж — это не косметология, а обычная бытовая услуга парикмахера. Но на деле владельцев салонов штрафуют за микроблейдинг и рисование стрелок на глазах без лицензии.

Лазерная эпиляция.

Удаление волос аппаратом — медицинская услуга. Салоны без лицензии штрафуют.

Нужна медицинская лицензия на уколы ботокса, диспорта, гиалуроновой кислоты и другие косметологические препараты. Пример штрафа.

Микротоки, ультразвук.

Медицинский массаж.

Отбеливание зубов.

Консультации по питанию и диетам.

Медицинскую лицензию обязан получить салон — конкретный ИП или ООО, а не мастер, который оказывает услугу клиенту. Отвечать перед госорганами будет тоже салон. За медицинской лицензией обращаются в Росздравнадзор в своем городе. Лицензия бессрочная.

Куда перейти с ЕНВД салону красоты

Салон красоты может перейти на разные системы налогообложения. Выбор зависит от того, какую организационно-правовую форму он имеет — юридическое лицо или ИП.

Салон красоты — юрлицо

Если салон красоты — ООО, он может перейти с ЕНВД на ОСНО или УСН. В первом случае ничего делать не нужно, а во втором надо подать заявление о переходе на «упрощёнку».

При переходе на общую систему налогообложения салон красоты становится плательщиком различных налогов, в т.ч. налога на прибыль (20%), НДС (20%), а также имущественного налога (при наличии помещения в собственности). ОСНО считается наиболее трудоёмким и затратным режимом налогообложения, поскольку нужно не только платить разные налоги, но и формировать отчётность. Чтобы перейти на общую систему после отмены ЕНВД, не нужно подавать заявление — налоговики переведут автоматически.

Оформить заявление

Более простым режимом считается упрощённая система налогообложения, и салон красоты вполне может его использовать. Для перехода на «упрощёнку» нужно подать заявление о переходе на УСН. При этом надо указать объект обложения, от чего зависит ставка налога:

- 6%, если объект «доходы»;

- 15%, если объект «доходы минус расходы».

Режимы отличаются тем, что во втором случае при расчёте налогооблагаемой базы можно учитывать расходы, а в первом случае нельзя. К расходам относятся не только материальные затраты, но также оплата труда работников и начисленные на неё страховые взносы. Однако отметим, что при первом варианте саму величину налога можно уменьшать на страхвзносы.

Заполнить заявление

Салон красоты — индивидуальный предприниматель

Если салон красоты — ИП, он может перейти с ЕНВД на ОСНО, УСН, ПСН или НПД

При выборе нового режима налогообложения нужно обращать внимание на ограничения, которые он предусматривает при использовании

При переходе на общую систему налогообложения ИП становится плательщиком различных налогов, в т.ч. НДФЛ по ставке 13%, НДС (20%), налога на имущество физлиц (при наличии помещения в собственности)

Предприниматель обязан сдавать отчетность по налогам, и в особенности ИФНС обращает внимание на декларацию по форме 3-НДФЛ. Для применения ОСНО не нужно подавать заявление — налоговики переведут автоматически

Если ИП решил перейти на упрощённую систему налогообложения, ему нужно подать в ИФНС заявление. В нём указывается, какой объект налогообложения он выбирает:

- «доходы», и тогда ставка по УСН — 6%;

- «доходы минус расходы», и тогда ставка по УСН — 15%.

Нужно учесть, что при выборе второго варианта ИП вправе при расчёте налогооблагаемой базы учитывать понесённые расходы. К ним в том числе относятся не только оплата труда работников и начисленные на неё страховые взносы, но и взносы ИП «за себя». А в первом случае ИП может уменьшить рассчитанный налог на сумму страхвзносов.

Предприниматель вправе также перейти на патентную систему налогообложения. Для применения ПСН необходимо оформить патент на срок от 1 до 12 месяцев. Важный момент — для использования патентной системы средняя численность наёмных работников ИП должна быть не больше 15 человек.

Оформить бесплатно

Может ли салон красоты перейти на НПД, ведь с июля 2020 года ИП по всей России могут стать плательщиками налога на профессиональный доход? Чтобы перейти на НПД, должны соблюдаться конкретные условия:

- годовой доход не больше 2,4 млн. руб.;

- оказание услуг только собственными силами;

- отсутствие наёмных работников.

Салон красоты, как правило, оказывает различные услуги — парикмахерские, маникюр, педикюр, массаж, макияж, омолаживающие процедуры и т.д. Соответственно, в салоне работают разные наёмные специалисты, а потому режим НПД для него не подходит.

УСН для мастера маникюра

Упрощенная система налогообложения «Доходы» – это режим, при котором размер налога зависит от суммы доходов. Формула расчета налога: Налог УСН =Доходы*ставка. Ставка здесь может быть установлена регионами от 1% до 6%. Из плюсов этой системы можно выделить:

- Декларация подается один раз в год;

- Сумму налога можно уменьшить на сумму страховых взносов. Если предприниматель работает без сотрудников, то налог можно уменьшить до 0, а если с сотрудниками — на 50%.

Пример. Анастасия — предприниматель, имеет студию дизайна ногтей. За год ее доход составил 300 000 рублей, а размер страховых взносов, уплаченных ею в течение года, равен 32 000 рублей. Сумма налога УСН по ее доходам равна 300 000*6%=18 000 рублей, но Анастасия может ее уменьшить полностью уплаченными страховыми взносами, потому что наемных сотрудников у нее нет. Значит сумма к уплате налога УСН равна нулю.

Можно ли перевести деньги за маникюр на карту

Есть два способа оплаты услуг мастера с помощью банковской карты:

- Первый способ — мастер ставит терминал для эквайринга. Это терминал, с помощью которого клиенты оплачивают услуги. Деньги списываются с карты клиента и зачисляются на расчетный счет мастера за минусом комиссии банка.

- Второй способ — клиент переводит со своей карты оплату на личную карту мастера. Карта при этом оформлена на мастера как на физическое лицо. Этот способ не запрещает налоговая. Но его запрещает банк — личная карта не может быть использована в коммерческих целях, поэтому банк может заблокировать ее по 115-ому Федеральному закону.

НПД для мастера маникюра

Условия для самозанятости:

- Реализация услуг или товаров собственного производства

- Нельзя нанимать сотрудников

- Доход не более 2,4 млн. рублей за год

Одно из главных преимуществ самозанятости: вам не нужно платить , как ИП.

Какие налоги платят мастера маникюра:

- 4% от дохода, при оказании юридических услуг физлицам

- 6% от дохода, при оказании услуг юридическим лицам

Как платить налоги мастеру маникюра: регистрировать счета в приложении “Мой налог” и формировать чеки. Налог за месяц будет рассчитываться автоматически — оплатить его нужно до 28 числа следующего месяца в том же приложении. Никаких деклараций подавать не нужно.

Главное о патенте в 5 пунктах

Система налогообложения

ОСН – Общая система налогообложения

Вид, требующий ведения сложного бухгалтерского учета. Начинающему бизнесу нет никакого смысла применять общую систему налогообложения. Поэтому необходимо при регистрации не забыть сразу подать заявление о переходе на упрощенную систему налогообложения.

УСН – Упрощенная система налогообложения

Система, предназначенная для малого бизнеса и позволяющая уменьшить налоговую нагрузку. Отличается простотой ведения бухгалтерской отчетности. УСН имеет две формы:

- «Доходы«. Налоговые отчисления составляют 6% от всей суммы доходов;

- «Доходы минус расходы«. Налог 15% уплачивается от величины доходов за вычетом понесенных расходов.

ЕНВД – Единый налог на вмененный доход

Специальный режим, при котором налог уплачивается исходя из возможных доходов предприятия. Потенциальный доход устанавливается исходя из нескольких факторов:

- Числа работников;

- Площади помещения;

- Коэффициента, устанавливаемого Минэкономразвитием каждый год.

Предприниматель уплачивает в казну от 7,5 до 15%.

ПСН – патентная система налогообложения

Льготная форма доступна для небольшого бизнеса, где численность работников не превышает 15 человек. Бизнесмен уплачивает налог, заложенный в стоимость патента. Итоговая стоимость патента устанавливается региональными властями.

Воспользоваться льготной формой могут только индивидуальные предприниматели, юридическим лицам она не доступна. Патент приобретается на срок от 1 до 12 месяцев.

Можно ли работать как физическое лицо

Если Вы несколько раз в год делаете маникюр подругам за деньги, то по доходам можно отчитываться, подавая декларацию 3-НДФЛ. Но если Вы получаете доход систематически — это уже предпринимательская деятельность. А значит нужно зарегистрировать либо ИП, либо ООО (Вот здесь мы уже писали о том, что выбрать лучше – ООО или ИП). Если этого не сделать, то можно получить штрафы и доначисление налогов.

Важно! В четырех регионах (Москва и Московская область, Калужская область, Республика Татарстан) с 2019 года введен налог на профессиональный доход — режим налогообложения, который позволяет вести предпринимательскую деятельность без регистрации ИП или ООО

Взносы для мастера маникюра

Только мастера маникюра на НПД освобождены от уплаты страховых взносов. А применение ПСН или УСН не освобождает от обязанностей по уплате обязательных страховых отчислений. Независимо от того, какие налоги платят мастера маникюра, бизнесмены на УСН платят взносы:

- ИП за себя — 45 842 руб. в год + 1% в ПФР от дохода свыше 300 000 ₽ в год.

- Страховые взносы за сотрудников: 30% в пределах единой базы исчисления (доход сотрудника 1 917 000 ₽ в год нарастающим итогом) и 15,1% (при превышении установленной базы).

- Взнос за травматизм — от 0,2% до 8,5% оплачивается при найме сотрудника по трудовому договору (при найме по ГПХ взнос не уплачивается).

Обратите внимание: можно уменьшить налог УСН или цену патента на уплаченные взносы. До 50% — от взносов за сотрудников или 100% — от своих взносов

Оборудование

Таблица №1. Мебель для маникюрного кабинета:

| Мебель | Стоимость (руб.) |

| Кресла для мастеров | 30 000 |

| Кресла для клиентов | 30 000 |

| Стол для маникюра (высота не ниже 70 см) | 10 000 |

| Стеллажи для хранения инструментов и расходных материалов | 8 000 |

| Стойка ресепшн | 5 000 |

| Диван для посетителей | 10 000 |

| Телевизор для зала | 6 000 |

| Кресло для педикюрных работ | 30 000 |

| Кулер | 3 000 |

| Итоговая сумма: | 132 000 |

Таблица №2. Оборудование для маникюрного кабинета:

| Оборудование | Стоимость (рос. руб.) |

| UF-лампы для наращивания и сушки гель-лака | 2 000 |

| Наборы для маникюра и педикюра | 6 000 |

| Оборудование для стерилизации | 3 000 |

| Фрезер для маникюра и педикюра | 6 000 |

| Ванночки, подставки и подушки | 8 000 |

| Парафинотопка | 3 000 |

| Кисточки для ногтей | 1 000 |

| Лампа | 2 000 |

| Вытяжка для маникюра | 4 000 |

| Итоговая сумма: | 35 000 |

Таблица №3. Материалы для маникюрного кабинета:

| Материалы | Стоимость (рос. руб.) |

| Палитры лаков, гель-лаков | 10 000 |

| Средства для удаления лака/шеллака, смягчения кутикулы и пр. | 10 000 |

| Ухаживающие средства | 6 000 |

| Салфетки, перчатки и пр. | 3 000 |

| Итоговая сумма: | 29 000 |

Доходы от реализации товаров и услуг

Если парикмахерская или салон красоты применяет ККТ, все просто. Выручка по ежедневным отчетам (Z-отчетам) кассовых аппаратов будет доходом. Вопросы у бухгалтера могут появиться, если в организации нет кассовых аппаратов. Дело в том, что в соответствии с п. 2 ст. 2 Федерального закона от 22.05.2003 N 54-ФЗ организации и индивидуальные предприниматели могут вести наличные расчеты без применения ККТ, если они выдают населению бланки строгой отчетности.

Письмом Минфина России от 20.04.1995 N 16-00-30-33 утверждены бланки строгой отчетности, используемые при оказании бытовых услуг населению. А п. 2 Постановления Правительства РФ от 31.03.2005 N 171 установлено, что ранее разработанные бланки строгой отчетности (далее — БСО) должны применяться до 1 января 2007 г., если не будут разработаны новые. Заметим, что под бытовыми услугами населению понимаются платные услуги, оказываемые физическим лицам, и классифицируемые в соответствии с Общероссийским классификатором услуг населению (ОКУН).

Примечание. ОКУН утвержден Постановлением Госстандарта России от 28.06.1993 N 163. Коды по ОКУН для услуг парикмахерских 019300-019337.

Парикмахерские, маникюрные и косметические услуги отнесли к бытовым услугам, поэтому для них можно применять БСО по формам БО-11(01) «Листок учета выработки» и БО-11(02) «Талон».

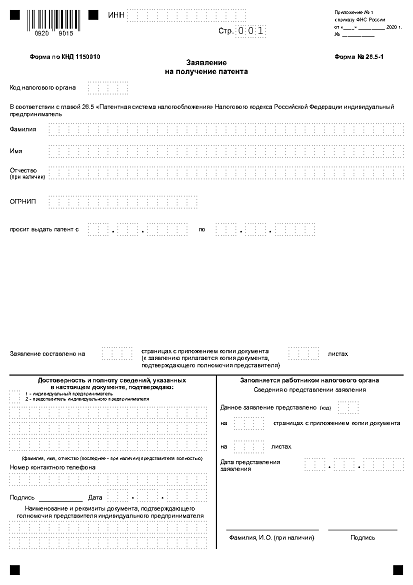

Заявление на получение патента на 2022 год (форма 26

- минимальный объем отчетности. Подробнее об отчетах на ПСН можно узнать тут;

- стоимость патента можно не рассчитывать самостоятельно. Это делают сотрудники ИФНС. Однако, тут мы опубликовали расчет стоимость патента, для тех предпринимателей, которым необходимо определить, выгодно ли будет работать на этой системе;

- патент можно взять на срок от 1 до 12 месяцев, что избавляет от необходимости переплаты, если деятельность будет вестись меньше года;

- предприниматель на ПСН освобождается от уплаты НДФЛ, НДС и налога на имущество;

- до 1 июля 2022 года предприниматели, применяющие ПСН, освобождены от обязанности применения кассовых аппаратов. Однако с 1 июля 2022 года, согласно ФЗ от 03.07.2022 № 290-ФЗ, при получении наличных за товары, если ИП применяет наемный труд, будет необходимо применение онлайн-кассы. Подробности тут.

Если патент берется на срок более шести месяцев, то треть стоимости патента должна быть оплачена в течение первых девяносто календарных дней с момента начала применения ПСН, остальная часть 2/3 стоимости патента — до момента окончания срока действия патента.

Как перейти на патент или УСН

Заявление на получение патента необходимо подать не позднее, чем за 10 дней до начала применения этой системы расчета налога.

Заявление на ПСН для ИП

Заявление на ПСН для ИП

Через наш сервис подачи документов на патент можно направить заявление в налоговую онлайн.

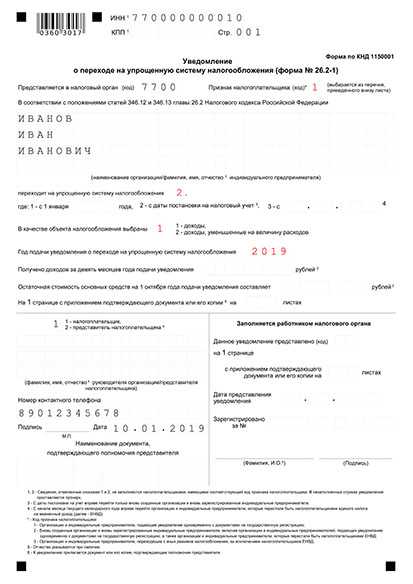

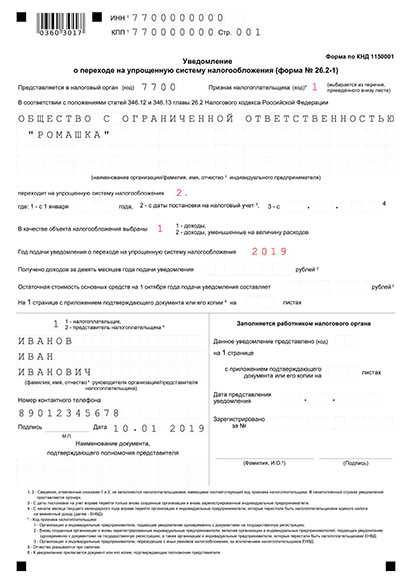

Если вы хотите изменить систему налогообложения и перейти на УСН, подайте в налоговую уведомление до 31 декабря текущего года. Переход на УСН возможен только с нового календарного года. Исключение — закрытие и повторное открытие ИП. С нашим сервисом это сделать очень просто — закрыть и открыть онлайн.

Уведомление об УСН для ИП

Уведомление об УСН для ООО

Что выбрать вместо ЕНВД салону красоты

Главное — при выборе нового режима налогообложения определиться с такими показателями:

- какая организационно-правовая форма используется;

- какая численность наёмных сотрудников;

- какой размер дохода по итогам года;

- какой объём расходов осуществляет салон.

На основании этой информации принимается решение о том, что выбрать вместо ЕНВД салону красоты. Кроме того, нужно определить преимущества и недостатки каждой системы.

Каждая система характеризуется такими преимуществами и недостатками:

ОСНО

Преимущества:

- могут применять юрлица и ИП;

- отсутствие ограничений по размеру прибыли;

- наём любого числа сотрудников;

- аренда любого количества помещений;

- открытие филиалов;

- предъявление к вычету НДС.

Недостатки:

- высокая налоговая нагрузка;

- сложность ведения бухгалтерского и налогового учёта;

- высокая ставка по налогу на прибыль;

- особые требования к хранению документов;

- возможны дополнительные отчисления в бюджеты субъектов РФ.

Оформить заявление

УСН «доходы»

Преимущества:

- могут применять юрлица и ИП;

- один налог заменяет несколько и уплачивается по низкой ставке;

- минимум налоговой отчётности;

- можно совмещать с иными спецрежимами, например, ПСН;

- декларация по налогу подаётся 1 раз в год;

- налог можно уменьшить на сумму страхвзносов.

Недостатки:

- при расчёте налогооблагаемой базы нельзя учитывать расходы;

- режим нельзя применять,если численность сотрудников больше 100 чел. или доход свыше 150 млн. чел. С 2021 года значения этих показателей увеличены до 130 чел. и 200 млн. руб., но ставка повысится до 8%;

- нельзя открывать филиалы;

- нельзя предъявить НДС к возмещению.

УСН «доходы минус расходы»

Преимущества:

- могут применять юрлица и ИП;

- один налог заменяет несколько;

- в расходах можно учитывать страховые взносы за сотрудников;

- в расходам можно учитывать страховые взносы ИП «за себя»;

- минимум налоговой отчётности;

- можно совмещать с другими спецрежимами, например, ПСН;

- декларация по налогу подаётся 1 раз в год.

Недостатки:

- режим нельзя применять,если численность сотрудников больше 100 чел. или доход свыше 150 млн. чел. С 2021 года значения этих показателей увеличены до 130 чел. и 200 млн. руб., но ставка повысится до 20%;

- перечень расходов, учитываемых при расчёте базы по налогу, ограничен. Полный список — в ст. 346.16 НК РФ;

- нельзя открывать филиалы;

- нельзя предъявить НДС к возмещению;

- обязательное перечисление минимальной суммы налога — 1%от доходов.

Заполнить заявление

ПСН

Преимущества:

- применять режим можно от 1 до 12 месяцев;

- патент заменяет другие виды налогов;

- стоимость патента не зависит от фактически полученного дохода;

- упрощённый порядок ведения учёта;

- не нужно сдавать декларацию по ПСН;

- низкая ставка по налогу.

Недостатки:

- могут применять только ИП;

- авансовая оплата патента, что неудобно для вновь зарегистрированных ИП;

- нельзя применять, если численность сотрудников более 15 чел. или совокупный годовой доход ИП свыше 60 млн. руб.;

- нельзя учитывать сумму понесённых расходов;

- стоимость патента в регионах РФ разная;

- ведение Книги учёта доходов и расходов.

Оформить бесплатно

Налог на профессиональный доход

НПД — это новый режим, который могут применять как ИП, так и простые физические лица. Режим пока является экспериментальным и веден только в Москве, Московской области, Татарстане и Калужской области. Чтобы стать плательщиком НПД, достаточно зарегистрироваться в Приложении «Мой налог» (его можно установить на компьютер или мобильное устройство). Для мастера по маникюру налог будет рассчитываться как произведение суммы налога и ставки 4%, но есть вычет — 1% от суммы налога, им можно пользоваться до достижения вычета суммы 10 000 рублей. Еще из особенностей:

- НПД можно использовать до достижения суммы доходов 2,4 млн рублей в год;

- Чеки формируются прямо в Приложении «Мой налог»;

- Отчетность сдавать не нужно;

- Платить налог нужно каждый месяц — до 25 числа следующего месяца;

- Сотрудников нанимать нельзя.

Важно! НПД — это один из самых простых и понятных налогов, чтобы платить его не обязательно регистрировать ИП

Бизнес-план

Если ты настроена серьезно, прежде чем приступать к поиску помещения и сбору документов, составь бизнес-план. Он поможет трезво взглянуть на риски, возможный доход и требуемые затраты.

Даже простой расчет начальных вложений, предполагаемых расходов и доходов, поможет реально оценить перспективность проекта.

Обязательные разделы бизнес-плана:

Описание услуг. Продумай все услуги, вплоть до самых мельчайших, которые будут оказываться в твоем салоне. От этого зависит сумма первоначальных затрат на материалы, оборудование и инструменты;

Маркетинг. Как ты будешь продвигать свой бизнес, куда давать рекламу, как заинтересовывать потребителя. Этот пункт особенно важен для тех, у кого нет собственных клиентов;

Производственный план

Удели этому разделу особое внимание, если планируешь открыть салон с наемными сотрудниками. Укажи весь персонал – мастеров, администратора, уборщицу, а также затраты, связанные с их содержанием – заработную плату, взносы в ПФР, страховые взносы и налоги;

Финансовый раздел

Просчитай все затраты – от лака для ногтей до оплаты первого месяца аренды помещения. Это нужно для того, чтобы определить точную сумму, необходимую для старта. Хорошо также просчитать период окупаемости, то есть тот промежуток времени, в который будут покрыты все первоначальные расходы и предприятие начнет приносить чистую прибыль. Для маникюрных салонов средний период окупаемости составляет 5-8 месяцев;

Бизнес-план салона красоты

Патент для мастера маникюра

Условия для патента:

- Численность штата — до 15 человек

- Доход до 60 млн. рублей в год

Мастеру маникюра налог удобно платить на ПСН. В этом случае вы перед началом работы оплачиваете фиксированную сумму налога. Получается, что налог не зависит от фактически полученного дохода. Купить патент можно на срок от 1 до 12 месяцев.

Стоимость патента зависит от региона регистрации бизнеса и численности штата. Например, патент на парикмахерские и косметические услуги на 1 месяц для ИП с 2 сотрудниками в Свердловской области стоит 1851 руб., а в Санкт-Петербурге — 5734 руб.

Рассчитать стоимость патента можно в калькуляторе налоговой.

Страховые взносы предпринимателя

Помимо налогов предприниматель должен уплачивать обязательные страховые взносы — фиксированная часть (в 2019 году – 36238 рублей) и допвзнос, который считается по формуле: (Доходы-300 000 рублей)*1%. Фиксированную часть нужно уплатить до конца года, а вот допвзнос — до 1 июля следующего года. При расчете налоговой нагрузки нужно иметь в виду то, что дополнительный взнос на разных режимах налогообложения рассчитывается по разному:

- Для УСН — от всей суммы реально полученных и указанных в декларации доходов;

- Для ЕНВД — от суммы вмененного дохода (7500*количество сотрудников*К1*К2);

- Для Патента — от суммы предполагаемого дохода (указан в Патенте).

Важно! Страховые взносы ИП должен платить даже если он не ведет деятельность, исключение — налог на профессиональный доход, когда взносы уплачиваются в добровольном порядке

Коды ОКВЭД для салона красоты

Основная группа ОКВЭД для салонов красоты 96.02 «Предоставление услуг парикмахерскими и салонами красоты».

Уточненные коды ОКВЭД:

ОКВЭД 96.02.01. «Предоставление парикмахерских услуг»

Эта группировка включает:

-

предоставление парикмахерских услуг для мужчин, женщин и детей;

-

пастижерные услуги, чистку, мытье, расчесывание, стрижку, подгонку, окраску и завивку парика, накладки, шиньона и их ремонт.

ОКВЭД 96.02.02 «Предоставление косметических услуг парикмахерскими и салонами красоты»

Эта группировка включает:

-

предоставление услуги по простому и сложному гриму лица, макияжу;

-

окраску бровей и ресниц, коррекцию формы бровей, наращивание ресниц, завивке ресниц;

-

косметические маски по уходу за кожей лица и шеи с применением косметических средств;

-

гигиенический массаж лица и шеи, включая эстетический, стимулирующий, дренажный, аппаратный массаж, СПА-массаж;

-

косметический комплексный уход за кожей лица и шеи, включая тестирование кожи, чистку, косметическое очищение, глубокое очищение, тонизирование, гигиенический массаж, маску, защиту, макияж, подбор средств для домашнего ухода;

-

маникюрные услуги;

-

комплексный уход за кожей кистей рук;

-

наращивание ногтей;

-

педикюрные услуги;

-

комплексный уход за кожей стоп;

-

предоставление прочих косметических услуг: услуги СПА-ухода по телу, включая гигиенические, релаксирующие, эстетические методы с использованием косметических средств, природных и преформированных факторов.

Косметические и косметологические услуги — в чем разница?

Косметические и косметологические услуги: в чем разница?

● Косметические услуги являются составной частью услуг, оказываемых в парикмахерских. Какие услуги считаются парикмахерскими и косметическими – изложены ГОСТ Р 51142-98 «Услуги бытовые. Услуги парикмахерских.», регламентирующий оказание услуг парикмахерских по технологическому принципу, месту расположения и уровню обслуживания клиентов, а также подробное разъяснение характера конкретной услуги. В соответствии с указанным стандартом услуги парикмахерских — это результат взаимодействия организации и клиента, а также собственной деятельности организации по удовлетворению эстетических и гигиенических потребностей клиента.

По технологическому принципу парикмахерские услуги классифицируются:

— услуги по уходу за волосами;

услуги по уходу за ногтями и кожей кистей рук и стоп ног (маникюр, педикюр);

— массаж лица и шеи;

— постижерные работы.

Косметическая услуга — это услуга по уходу за кожей лица и тела путем физического и химического воздействия на кожу лица и тела, брови и ресницы клиента в целях их омоложения, а также придания лицу индивидуальной выразительности с использованием средств декоративной косметики для удовлетворения эстетических потребностей клиента в соответствии с модой.

Технологический процесс оказания услуги парикмахерских – это совокупность операций по удовлетворению эстетических и гигиенических потребностей клиента, выполняемых в соответствии с технологической документацией на данный вид услуги.

Оказание парикмахерских услуг представляет потенциальную опасность по передаче потребителю (клиенту) целого ряда инфекционных заболеваний (вирусных гепатитов, ВИЧ-инфекции, сифилиса, грибковых заболеваний волос, кожи головы и стоп, ногтей рук и ног). Этому способствует несоблюдение санитарно-противоэпидемического режима и невыполнение мероприятий, предусмотренных государственными нормативно-правовыми актами, в том числе оказание услуг, не входящих в перечень услуг парикмахерских.

● Косметология – это вид медицинской деятельности. Оказание услуг по косметологии возможно только при наличии лицензии на медицинскую деятельность.

Медицинская помощь по профилю «косметология» включает комплекс лечебно-диагностических и реабилитационных мероприятий, направленных на сохранение или восстановление структурной целостности и функциональной активности покровных тканей человеческого организма.

Медицинскую помощь по профилю «косметология» оказывает врач-косметолог и средний медицинский персонал по назначению врача-косметолога.

В составе салона красоты возможно наличие отдельного подразделения по оказанию косметологической помощи населению при соблюдении следующих условий:

— наличие лицензии на медицинскую деятельность;

— выполнение требований санитарного законодательства, разработка и проведение санитарно-противоэпидемических мероприятий;

— обеспечение безопасности для человека выполняемых работ и оказываемых услуг (как в медицинских организациях);

— осуществление производственного контроля, в том числе с применением лабораторных исследований и испытаний.

Осуществление предпринимательской деятельности без лицензии, либо с нарушением условий, предусмотренных лицензией, является административным правонарушением, ответственность за которое предусмотрена в соответствии со ст.14.1 КоАП РФ.

Услуги солярия

Ранее эти услуги не были поименованы в разд. 010000 «Бытовые услуги» ОКУН. В связи с этим существовали споры в выборе налогового режима.

В Письме от 25.09.2009 N 140-16/1180 сотрудники Ростехрегулирования разъясняли, что услуги соляриев следует относить к группе 081500 «Услуги, оказываемые косметологическими подразделениями», а не к группе 010000 «Бытовые услуги» ОКУН. Следовательно, с доходов, полученных от оказания данных услуг, необходимо платить налоги в рамках общего режима налогообложения или упрощенной системы.

С 1 апреля 2011 г. услуги соляриев включены в ОКУН (код 019339). Поэтому вопросов по их отнесению к бытовым услугам быть не должно.

Примечание. Об этом — Письмо ФНС России от 04.07.2011 N ЕД-3-3/2234@.

Подводный камень затаился в другом месте. Налоговики настаивают на том, что деятельность по оказанию услуг солярия подпадает под «вмененку», только если солярий располагается в банях или саунах (Постановление ФАС Северо-Западного округа от 14.12.2010 по делу N А56-17051/2010). В случае оказания услуг по искусственному загару в салоне красоты налогоплательщик не вправе применять систему налогообложения в виде ЕНВД.

Возьмите на заметку. Для некоторых видов деятельности салона красоты необходима лицензия

В соответствии с Отраслевым классификатором «Простые медицинские услуги» ОК ПМУ 91500.09.0001-2001, утвержденным Приказом Минздрава России от 10.04.2001 N 113, под медицинской услугой понимаются мероприятия или комплекс мероприятий, направленных на профилактику заболеваний, их диагностику и лечение, имеющих самостоятельное законченное значение и определенную стоимость.

Общий массаж, массаж лица, чистка кожи лица (комплексный уход за кожей лица, в том числе ультрафиолетовые чистки кожи), маски, фототерапия кожи, ультразвуковое лечение кожи относятся к простым медицинским услугам, подлежащим лицензированию (Письмо Минэкономразвития России от 24.09.2009 N Д05-4535, статья «Оказание косметологических услуг подлежит лицензированию» // Вмененка, 2010, N 7).

Кроме того, относятся к медицинским услугам и подлежат обязательному лицензированию оказываемые салоном красоты услуги по выполнению татуажа и пирсинга. Специалист-косметолог, проводящий эти процедуры, должен иметь диплом о высшем профессиональном образовании по специальности «Лечебное дело» или «Педиатрия».

В защиту «вмененщиков» выступило Минэкономразвития России (Письмо от 07.06.2010 N д05-1792). Оно разъяснило, что услуги по искусственному загару (солярий) относятся к бытовым услугам вне зависимости от места их оказания. Связано это с тем, что в соответствии со ст. 346.26 НК РФ единым налогом на вмененный доход облагаются виды предпринимательской деятельности вне зависимости от места их осуществления.

Заключение

Выгодный режим налогообложения для салона красоты с численностью сотрудников больше 15 человек — УСН. При этом налогоплательщик определяет, какая будет величина расходов, учитываемых при расчёте базы по УСН. Если соотнести доходы и расходы, можно сделать вывод, какой объект налогообложения предпочтительнее — «доходы» или «доходы минус расходы».

Если в салоне красоты штат сотрудников до 15 человек, можно выбрать ПСН. Но в этом случае нельзя учитывать понесённые расходы, что в некоторой степени аналогично УСН «доходы». И главный минус — патент оформляют только предприниматели. Если салон красоты — ООО, он не сможет использовать ПСН.

Самый сложный режим налогообложения — ОСНО. Его целесообразно применять только в случае, если салон красоты больших размеров, создаёт филиалы, арендует множество помещений. Кроме того, режим подходит, когда не нужно, чтобы было ограничение по доходам или количеству сотрудников.