Модернизация ОС в 1С 8.3 — пошаговая инструкция

Пошаговая инструкция PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| 17 мая | 08.04.1 | 60.01 | 30 000 | 30 000 | 30 000 | Принятие к учету запасных частей | Поступление (акт, накладная, УПД) — Оборудование |

| 19.03 | 60.01 | 6 000 | 6 000 | Принятие к учету НДС | |||

| 17 мая | — | — | 36 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.03 | 6 000 | Принятие НДС к вычету | ||||

| — | — | 6 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| 22 мая | 08.03 | 08.04.1 | 30 000 | 30 000 | 30 000 | Передача запасных частей в монтаж | Расход материалов Использование материалов |

| 22 мая | 08.03 | 60.01 | 13 000 | 13 000 | 13 000 | Учет затрат на работы по монтажу и демонтажу | Поступление (акт, накладная, УПД) — Услуги |

| 22 мая | 41.01 | 08.03 | 4 375 | Принятие к учету БУ запчастей исходя из стоимости работ по демонтажу | Операция, введенная вручную | ||

| 41.01 | 91.01 | 4 500 | 4 500 | Принятие к учету НУ запчастей по рыночной стоимости с отражением внереализационного дохода | |||

| 22 мая | 01.01 | 08.03 | 38 625 | 43 000 | 43 000 | Включение стоимости работ и запчастей в стоимость ОС | Модернизация ОС |

| 31 мая | 90.02.1 | 41.01 | 4 375 | 4 500 | 4 500 | Списание себестоимости товаров | Реализация (акт, накладная, УПД) — Товары (накладная, УПД) |

| 62.01 | 90.01.1 | 5 400 | 5 400 | 4 500 | Выручка от реализации товаров | ||

| 90.03 | 68.02 | 900 | Начисление НДС с выручки | ||||

| 30 июня | 20.01 | 02.01 | 6 022,50 | 6 125 | 6 125 | Начисление амортизации | Закрытие месяца — Амортизация и износ ОС |

Самые частые ошибки в инвентарной карточке и способы их решения

Большинство проблем с регистрами можно решить с помощью документа «Корректировка записей регистров». В документе настраивается состав регистров, которые нужно исправить, и добавляются корректирующие записи.

Рассмотрим наиболее распространенные ошибки и способы их исправления.

Неправильные данные по основному средству

Некорректно отображаются данные по основному средству при использовании помощника подбора в документах списания или внутреннего перемещения. Этот помощник берет данные из регистра «Стоимость ОС». Для решения проблемы нужно перейти в регистр и посмотреть, в чем именно проблема:

-

Пустой инвентарный номер. Если в некоторых строках регистра не заполнено поле «Инвентарный номер», нужно создать запись с расходным движением по пустому инвентарному номеру и приходным движением по заполненному инвентарному номеру.

- Стоимость ОС в инвентарной карточке выше учётной. Стоимость будет выше, если нет записи регистра, в которой отражается уменьшение стоимости. Тогда нужно сделать расходное движение, которое уменьшит стоимость на нужную сумму.

- Отрицательная стоимость основного средства или его вообще нет в помощнике подбора – присутствует лишняя строка регистра, показывающая уменьшение стоимости. В таком случае делается приходное движение с теми же данными, что и в лишней записи.

Стоимость ОС в Ведомости остатков отличается от данных бух. учёта ОС

Стоимость или начисленная амортизация в Ведомости остатков по основным средствам отличается от данных бухгалтерского учета основных средств, или, наиболее яркий случай, остаточная стоимость основных средств отрицательная.

В данном случае имеем дело с одним из регистров накопления – «Стоимость ОС» или «Амортизация и обесценение». В первую очередь определяемся, данные какого именно регистра отличаются от данных учета. А затем с помощью документа «Корректировка записей регистров» добавляем корректирующие строки: расходное движение по лишним записям или приходное по недостающим.

Начисление амортизации после модернизации:

пример расчета начисления износа на полностью самортизированный объект

Компания в 2021 году закончила модернизацию производственной линии, относящейся к 4-й амортизационной группе с СПИ от 5 до 7 лет. ПС линии при вводе в эксплуатацию (январь 2010) – 500 000 руб. СПИ был установлен как 80 мес. Амортизационная норма (НА) – 1,25% (1 / 80 мес.). Износ рассчитывался с февраля 2010 по сентябрь 2021, и в конце 2021 года, когда линию было решено реконструировать, объект был полностью амортизирован. В марте 2021 года соответствующие работы были закончены, сумма реконструкции без НДС составила 350 000 руб. С апреля 2021 компания начинает списывать затраты по модернизации, применяя механизм расчета амортизации так:

С после проведения модернизации составляет 850000 руб. (500 000 + 350 000). НА должна применяться та же, что и на момент ввода линии, т. е. 1,25%. Следовательно, сумма помесячной амортизации составит 10625 руб. (850 000 руб. х 1,25/100). Затраты по осуществленной модернизации должны списаться на протяжении 32-х месяцев по 10625 руб. (340 000 руб.), в 33-й месяц сумма амортизации составит 10 000 руб.

Списание или переоценка?

Тот факт, что остаточная стоимость ОС достигла нуля, сам по себе не является основанием для его списания.

ОС с нулевой стоимостью, хоть и не отражается в балансе, продолжает числиться на счете 01 по первоначальной стоимости, а на счете 02 – его амортизация, равная первоначальной стоимости. И фирма вполне себе может продолжать его использовать по назначению.

А списывают ОС по другим причинам:

Что касается дооценки полностью самортизированного, но все еще используемого ОС, то и ее делать вы не обязаны, да и бессмысленно. Ведь пока еще действует ПБУ 6/01, дооценка требует пересчета и сумм уже начисленной амортизации. Поэтому сумма, на которую увеличится первоначальная стоимость ОС, окажется равна сумме, на которую увеличится начисленная по нему амортизация. А остаточная стоимость все равно будет нулевой.

А при переходе на ФСБУ 6/2020 в межотчетный период вы сможете списать только те ОС, которые для вашей фирмы будут несущественными по стоимости. Ее нужно установить в учетной политике на 2022 год.

Если у вас есть такие несущественные ОС, то 1 января 2022 года спишите их:

Дебет 84 Кредит 01

— списана первоначальная стоимость ОС, являющихся несущественными активами;

Дебет 02 Кредит 84

— списана накопленная амортизация ОС, являющихся несущественными активами.

Как отразить модернизацию основного средства в 1С 83

Рассмотрим отражение процесса модернизации в программе 1С Бухгалтерия версии 8.2. Традиционно рассмотрение проведем в украинской конфигурации.

Ничего сногсшибательно сложного в проведении модернизации в программе 1С нет.

Однако для правильного выполнения необходимо понимание различий в процессах модернизации и ремонта. Как говорит письмо Минфина и Госказначейства Украины от 31.07.2006 г. № 3.4-08/1342-7137, «модернизация основных средств (ОС) — это комплекс работ, предусматривающий изменение технико-эксплуатационных (паспортных) качеств (характеристик, свойств) необоротных активов с целью повышения их технико-экономического уровня». Понятие ремонта определяется как «комплекс ремонтно-строительных работ, предусматривающий систематическое и своевременное поддержание эксплуатационных качеств и предупреждение преждевременного износа конструкций и инженерного оборудования» в разъяснении Госстроя Украины от 30.04.2003 г. № 7/7-401.

Для бухгалтерского учета выделим основное. Расходы по модернизации ложатся на счета 15 группы, увеличивают первоначальную стоимость основного средства. Расходы по ремонту учитываются на 235 счете, включены в расходы текущего периода.

Проведем модернизацию гипотетического станка, приходованого в статье об уставном капитале.

Вначале выполним заполнение документа по приходованию услуг. Для этого открываем закладку панели функций «ОС» и открываем журнал «Поступление товаров и услуг».

В журнале создаем новый документ нажатием на кнопку «+Добавить» и заполняем шапку этого нового документа подобно тому, как мы рассмотрели в указанной выше статье. После заполнения даты ремонта, контрагента, указания операции — «оборудование» перейдем на закладку «Услуги».

Далее переходим собственно к модернизации. Для этого открываем журнал «Модернизация и ремонт ОС», который находим на все той же вкладке панелифункций «ОС». В Журнале, привычным движением нажатия на кнопку «+Добавить» создаем новый документ и также заполняем реквизиты шапки. Выбираем вид улучшения — модернизация. Для нашего случая именно модернизация, это именно тот момент, о котором шел разговор в начале статьи с введением определений модернизации и ремонта. Далее, событие (модернизировано), обязательно указываем объект строительсьтва, с которого списывается модернизация (указывался в предыдущем документе). После этого переходим на вкладку «Бухгалтерский и налоговый учет».

На этой вкладке проверяем правильность указания счета (1522) и нажимаем кнопку «Рассчитать суммы», после чего программа автоматически подставит общие суммы, затраченніе на модернизацию в соответствующие поля. Укажем общий способ отражения расходов так, как указывалось в документе приходования услуг по модернизации. И переходим на вкладку «Основные средства».

Здесь создаем новую строку по нажатию на кнопку «+», после чего указываем модернизируемое основное средство.

Далее автоматически расчитываем суммы нажатием на соответствующую кнопку. Согласимся с предупреждением о пересчете сумм.

Сверим еще раз все расчитанные и заполненные данные и проведем документ. Начисление амортизации будет производиться по новым данным уже с нового месяца.

На этом рассмотрение процесса модернизации в 1С версии 8.2 можно считать завершенным.

В случае, если у Вас появятся какие-либо сложности, свяжитесь с нами, мы обязательно поможем.

Обсудить операцию и задать по ней вопросы можно в форуме «1С:Вопросы и ответы».

Если у Вас появились вопросы по статье или остались нерешенные проблемы обсудить их Вы можете на Форуме 1С Вопросы и ответы

Как отразить приостановление начисления амортизации ОС в связи с проведением капитального ремонта?

Восстановление объекта основных средств может осуществляться посредством ремонта, модернизации и реконструкции (п. 26 ПБУ 6/01 «Учет основных средств», утв. приказом Минфина России от 30.03.2001 № 26н, далее – ПБУ 6/01). В период восстановления объекта ОС, продолжительность которого превышает 12 месяцев, начисление амортизационных отчислений приостанавливается (п. 23 ПБУ 6/01).

Для целей налогообложения прибыли основные средства, находящиеся по решению руководства организации на реконструкции и модернизации продолжительностью свыше 12 месяцев, также исключаются из состава амортизируемого имущества. Но если в процессе реконструкции или модернизации объект продолжает использоваться налогоплательщиком в деятельности, направленной на получение дохода, то амортизация по такому основному средству продолжает начисляться (п. 3 ст. 256 НК РФ).

Согласно пункту 2 статьи 322 НК РФ по ОС, находящимся на реконструкции и модернизации свыше 12 месяцев, начисление амортизации:

- прекращается с первого числа месяца, следующего за месяцем начала реконструкции (модернизации);

- возобновляется с первого числа месяца, следующего за месяцем, в котором завершена реконструкция (модернизация).

Аналогичный порядок применяется и в бухгалтерском учете (п.п. 22, 23 ПБУ 6/01).

Для приостановки или возобновления начисления амортизации по основным средствам в «1С:Бухгалтерии 8» (ред. 3.0) предназначен документ Изменение состояния ОС (раздел ОС и НМА – Параметры амортизации ОС).

Документ бухгалтерских проводок не формирует, но вводит записи в регистры сведений:

- Начисление амортизации ОС (бухгалтерский учет);

- Начисление амортизации ОС (налоговый учет);

- События ОС.

БУХ.1С открыл канал в мессенджере Telegram. Этот канал ежедневно с юмором пишет о главных новостях для бухгалтеров и пользователей программ 1С. Чтобы стать подписчиком канала, необходимо установить мессенджер Telegram на телефон или планшет и присоединиться к каналу: https://t.me/buhru (или набрать @buhru в строке поиска в Telegram). Новости о налогах, бухучете и 1С – оперативно в вашем телефоне!

При заполнении документа (рис. 1) в шапке нужно указать следующие реквизиты:

- Событие ОС – наименование события в «жизни» основного средства, которое отражается данным документом;

- флаг Влияет на начисление амортизации (износа) – признак того, что документ будет влиять на начисление амортизации. Для приостановки или возобновления начисления амортизации флаг должен быть установлен обязательно;

- флаг Начислять амортизацию (износ) – признак начисления амортизации. Если флаг снят, то по основным средствам начисление амортизации будет приостановлено. Если флаг установлен, то начисление амортизации будет возобновлено. Указанное изменение будет применяться, начиная со следующего месяца после проведения документа;

- флаги Отражать в бухгалтерском учете, Отражать в налоговом учете – устанавливаются в зависимости от того, в каком из видов учета необходимо приостановить или возобновить начисление амортизации. Один из этих флагов должен быть установлен обязательно.

Рис. 1. Изменение состояния ОС

В табличном поле Основное средство указывается список основных средств, по которым включается или выключается начисление амортизации. Для быстрого заполнения документа группой однотипных основных средств можно ввести в табличное поле хотя бы один такой объект и автоматически заполнить табличное поле по кнопке Заполнить – По наименованию.

В примере, представленном на рисунке 1, начисление амортизации будет приостановлено в бухгалтерском и в налоговом учете, начиная с октября 2017 года.

Для возобновления амортизации необходимо создать новый документ Изменение состояния ОС.

Аналогичный порядок приостановления (возобновления) амортизации применяется, если по решению руководителя организации объект ОС переводится на консервацию сроком свыше 3-х месяцев.

Порядок отражения операций в учете

В бюджетном учете выбытие заменяемых частей отражается в порядке частичной ликвидации основного средства согласно абзацу 15 п. 10 Инструкции, утвержденной приказом Минфина РФ от 06.12.2010 № 162н. Затраты, связанные с заменой отдельных составных частей ОС, могут учитываться по дебету счета 106.01 «Вложения в основные средства» (п. 130 Инструкции, утвержденной приказом Минфина РФ от 01.12.2010 № 157н.)

Принятие к бюджетному учету увеличения первоначальной (балансовой) стоимости объекта по результатам капитального ремонта отражается по дебету соответствующих счетов аналитического учета счета 101.00 «Основные средства» и кредиту счета 106.01 «Вложения в основные средства».

Рассмотрим пример оформления корреспонденциями операций по увеличению балансовой стоимости объекта основных средств (компьютера) в казенном учреждении после проведения капитального ремонта подрядным способом:

Таблица 1. Пример оформления корреспонденции

Дт

Кт

Операция

Отражены расходы на проведение ремонта в сумме стоимости использованного исполнителем оборудования, отвечающего определению актива, и оказанных услуг по его установке

Отражено принятие к учету увеличения стоимости инвентарного объекта в результате замены его составных частей на оборудование, отвечающее определению актива

Отражено проведение частичной ликвидации объекта основного средства в сумме затрат на замену полностью с амортизированных неисправных составных частей

Как поступать учреждению в случаях, когда, заменяется несколько частей и одни удовлетворяют понятию актива, а другие и не удовлетворяют?

Исходя из положений СГС «Основные средства» делаем вывод, что общую сумму расходов можно отнести на увеличение первоначальной стоимости основного средства либо списать на расходы текущего финансового года пропорционально стоимости заменяемых частей. Порядок такого отнесения также должен быть разработан в учреждении и закреплен в рамках учетной политики.

Решение о квалификации оборудования, устанавливаемого исполнителем в ходе проведения ремонта, в качестве актива, а также о сумме затрат, на которую увеличивается стоимость основного средства, принимается комиссией и оформляется соответствующим актом (п. 34 Инструкции №157н).

Информация о проведенном ремонте должна быть отражена в Инвентарной карточке учета нефинансовых активов (ф. 0504031). Требование об оформлении дефектной ведомости в случае ремонта объекта основного средства положениями Инструкций №157н, 162н и Приказа Минфина РФ от 30.03.2015 № 52н не установлено.

Пора готовиться к переходу на новый ФСБУ 6/2020

До окончания 2021 года остается немного времени. Порядок перехода на новое ФСБУ 6/2020 начинает волновать многих бухгалтеров. И это объяснимо, поскольку новые правила учета ОС существенно отличаются от старых.

Вот что мы узнали из нашей группы Вконтакте.

Добрый день! Объясните пожалуйста дальнейшие действия. Если я правильно поняла, то с вступлением в силу нового стандарта по учету ОС с 22 года на учете организаций не должно быть полностью самортизированных ОС. В организации такие имеются. Пересмотрели сроки тех, которые дальше будут использоваться. Что делать с остаточной стоимостью, если она нулевая? Проводить переоценку ОС?

Как учитывать полностью самортизированные основные средства

В практике нередки случаи, когда начальная балансовая стоимость основного средства полностью погашена амортизацией, но сам объект ОС продолжает использоваться и участвовать в формировании доходов предприятия.

Как рассчитать балансовую стоимость предприятия, узнайте из статьи «Балансовая стоимость основных средств – это…».

По правилам ФСБУ 6/2020 «Основные средства», действующего с 2022 года и ПБУ 6/01 «Учет основных средств», действующего до конца 2021 года, списать объект ОС с учета возможно только в случае его выбытия либо утраты способности приносить доход. Если же ОС продолжает использоваться, его следует продолжать учитывать для целей бухучета и при необходимости раскрывать информацию о нем в бухгалтерской отчетности.

С 2022 года ПБУ 6/01 утратил силу. Вместо него действуют ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Что изменили в учете ОС новые стандарты по сравнению с ПБУ 6/01, подробно разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение. Организация вправе начать применение стандарта раньше.

Для чего оформляется справка о балансовой стоимости активов организации, см. в этом материале.

Аналогичной точки зрения по данному вопросу придерживаются и налоговики: если по основному средству освоено 100% амортизации, но при этом оно используется, его нужно продолжать учитывать (письмо ФНС России от 08.12.2010 № 3-3-05/128).

При этом остаточная стоимость ОС, отражаемая в балансе и определяемая как разница между первоначальной стоимостью (Дт 01) и амортизацией (Кт 02), будет равна 0.

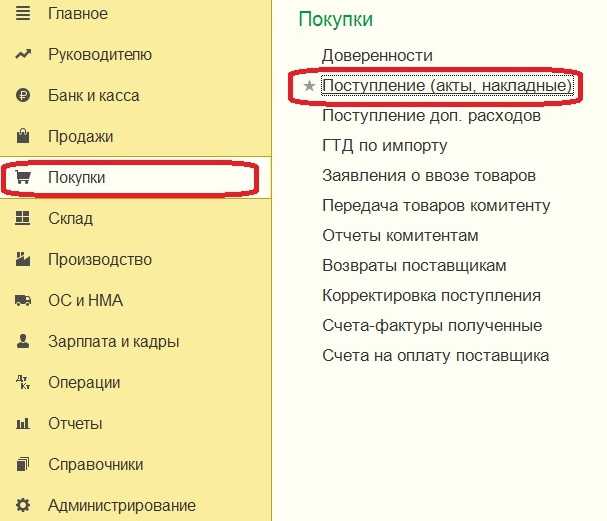

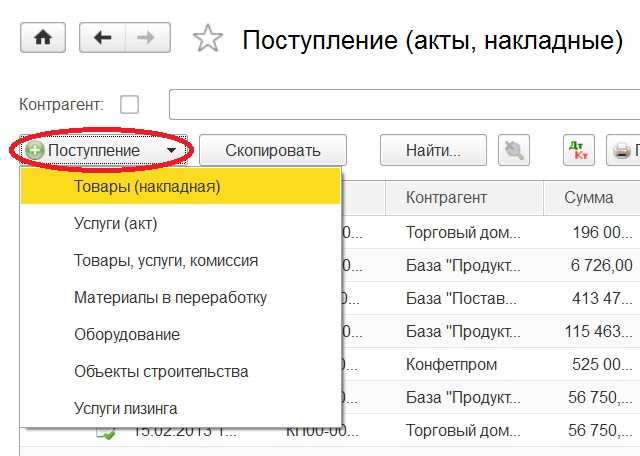

Покупка запчастей для модернизации

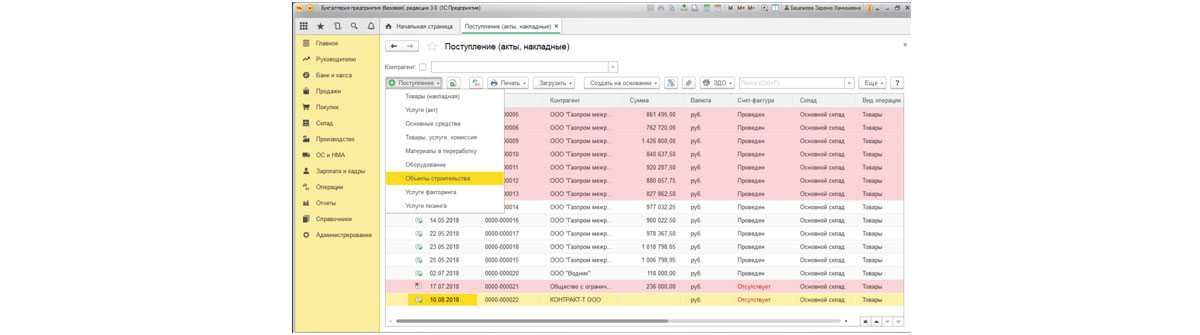

Отразим приобретение запасных частей для модернизации стоимостью 1,5 млн. рублей. Для этого перейдем в меню «Покупки», выберем «Поступления (акты, накладные)».

Рис.3 Покупка запчастей для модернизации

Рис.3 Покупка запчастей для модернизации

Создадим новый документ «Поступление» с видом операции «Объекты строительства».

Рис.4 Объекты строительства

Рис.4 Объекты строительства

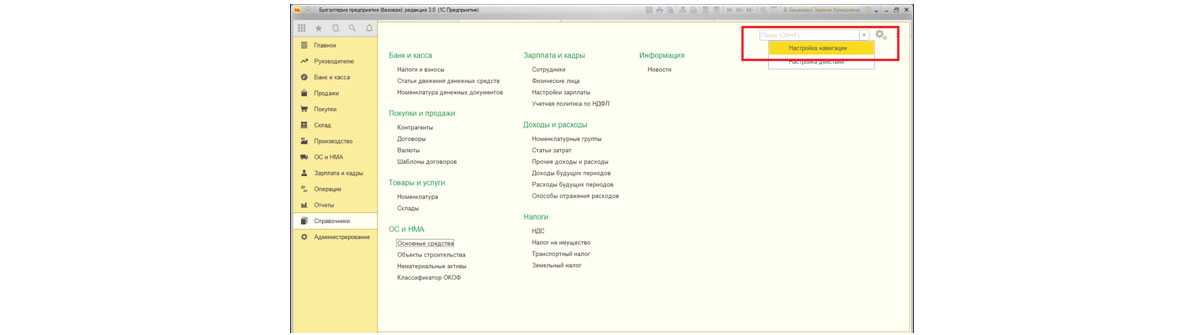

Добавить новый объект строительства (создать) можно непосредственно из табличной части документа «Поступление (акты, накладные)» или заранее занести этот объект в справочник «Объекты строительства». Этот справочник не всегда выведен в интерфейс. Добавить справочник в интерфейс можно из меню «Справочники-Настройки навигации».

Рис.5 Настройки навигации

Рис.5 Настройки навигации

Далее в левом окне находим «Объекты строительства» и с помощью кнопок «Добавить» и «ОК» переносим в правое окно.

Рис.6 Объекты строительства

Рис.6 Объекты строительства

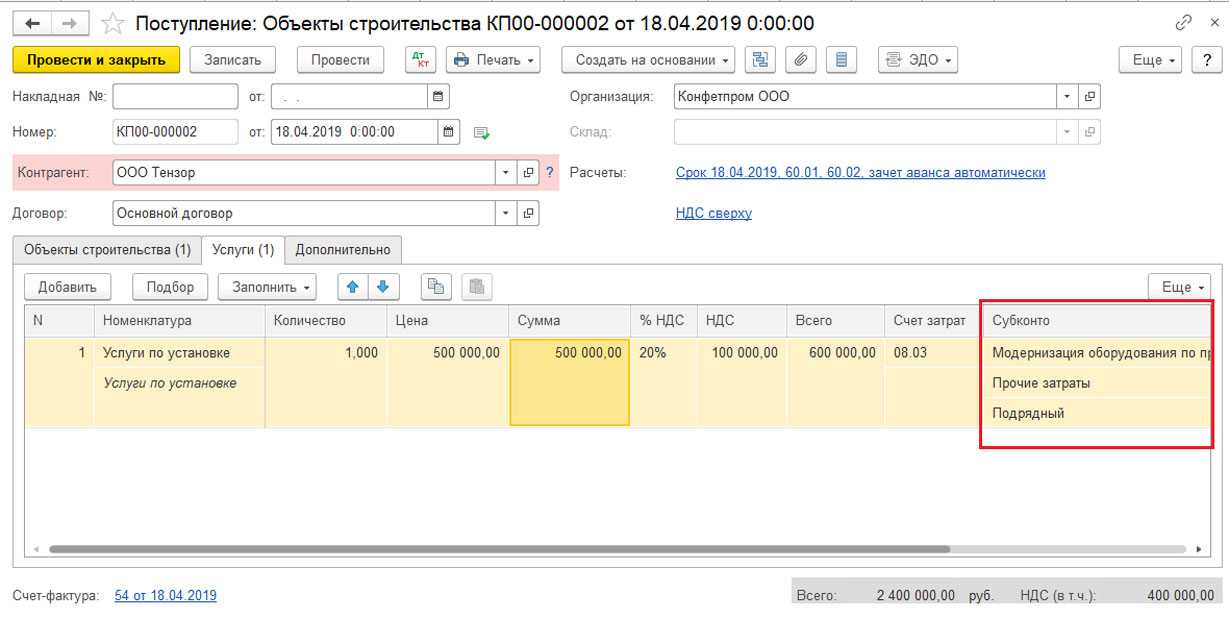

Далее приступаем к оформлению поступления запчастей для модернизации. В новом документе «Поступление (акты, накладные)» с видом операции «Объекты строительства» последовательно заполняем реквизиты – наименование контрагента и договор. Далее заводим объект строительства «Модернизация оборудования по производству сливок» и указываем его стоимость – 1,5 млн. рублей.

Рис.7 Модернизация оборудования по производству сливок

Рис.7 Модернизация оборудования по производству сливок

Не забываем указать счет 08.03 «Строительство объектов основных средств».

Переходим на закладку «Услуги».

Рис.8 Услуги

Рис.8 Услуги

Вносим номенклатуру «Услуги по установке» в размере 500,0 тыс. рублей, в счете затрат указываем счет 08.03 и заполняем все субконто, так как затраты на модернизацию нам необходимо учитывать на одном счете и по одному объекту строительства. Проверяем проводки, сформированные проведением этого документа.

Рис.9 Проверяем проводки

Рис.9 Проверяем проводки

Таким образом все затраты на модернизацию отражены на счете 08.03 по объекту строительства «Модернизация оборудования по производству сливок». Если у вас остались вопросы по процессу покупки оборудования и запчастей для модернизации, обратитесь в нашу службу сопровождения 1С. Мы с радостью ответим на ваши вопросы.

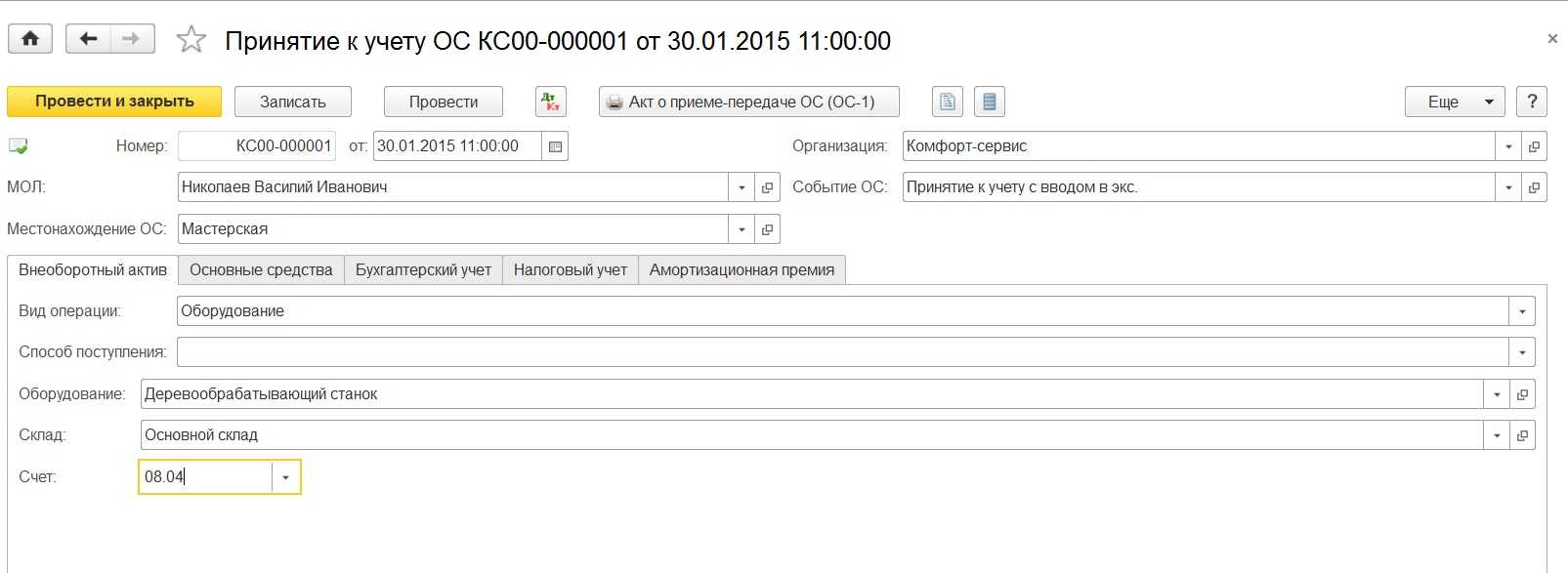

Модернизация ОС в 1С: Бухгалтерии предприятия 8

Рабочие процессы и время приводят к тому, что рано или поздно можем столкнуться с таким вопросом, как модернизация основных средств. То есть, будем иметь дело с затратами на объект основных средств, в результате которых улучшится качество применения объекта основных средств, увеличится его первоначальная стоимость. Каким образом осуществить модернизацию основных средств в программе 1С: Бухгалтерия предприятия 8, посмотрим в этой статье.

Итак, чтобы сделать модернизацию основного средства в программе, требуется расходы, которые были понесены в текущем периоде на основное средство, собрать на счете 08.03 «Строительство объектов основных средств».

Допустим существует основное средство «Деревообрабатывающий станок», которое было введено в эксплуатацию в начале года. Ежемесячно при закрытии месяца на него начисляется амортизация.

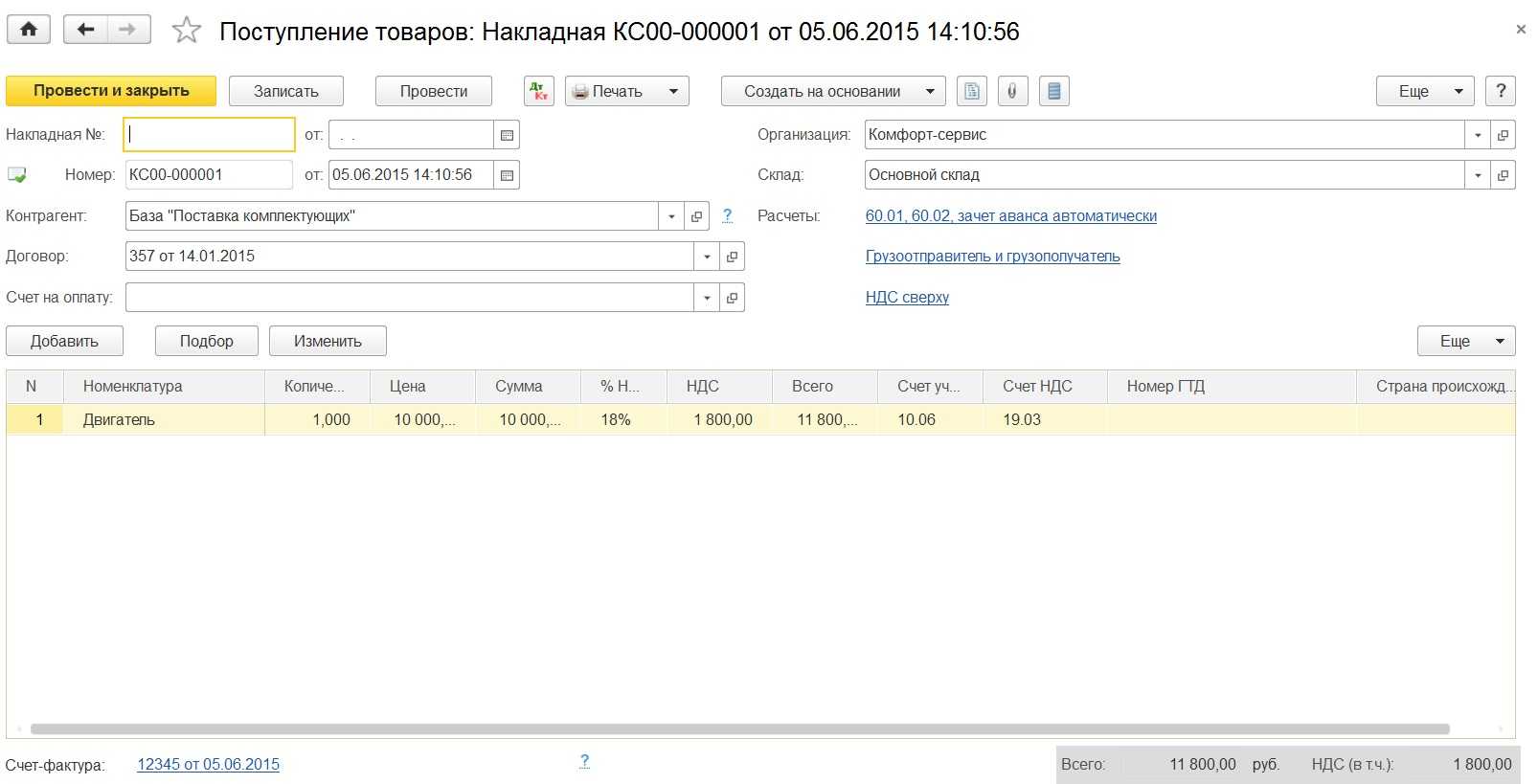

Через некоторое время было принято решение по покупке более мощного двигателя, который улучшит характеристики станка. Поскольку станок уже эксплуатируется, то потребуется произвести модернизацию данного основного средства.

Покупка двигателя осуществляется через документ «Поступление (акты, накладные)», при создании выбирается «Товары».

Если организация понесла дополнительные расходы по замене двигателя, тогда формируем еще раз документ с видом операции «Услуги» и в счете затрат устанавливаем сразу счет 08.03.

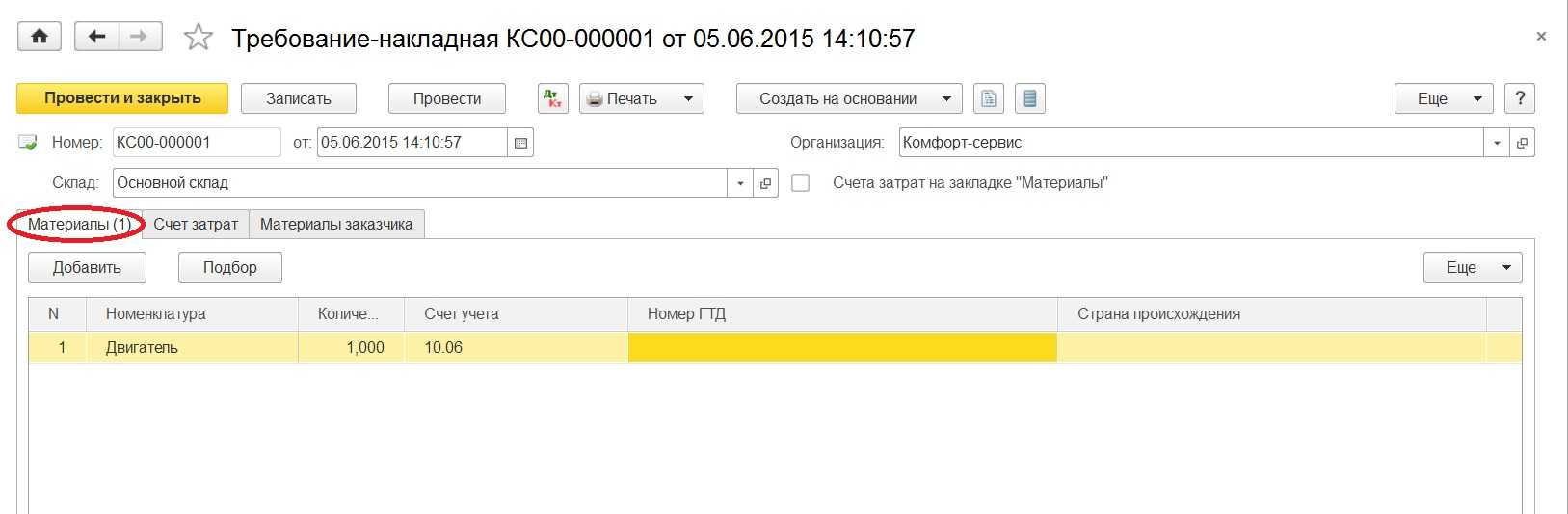

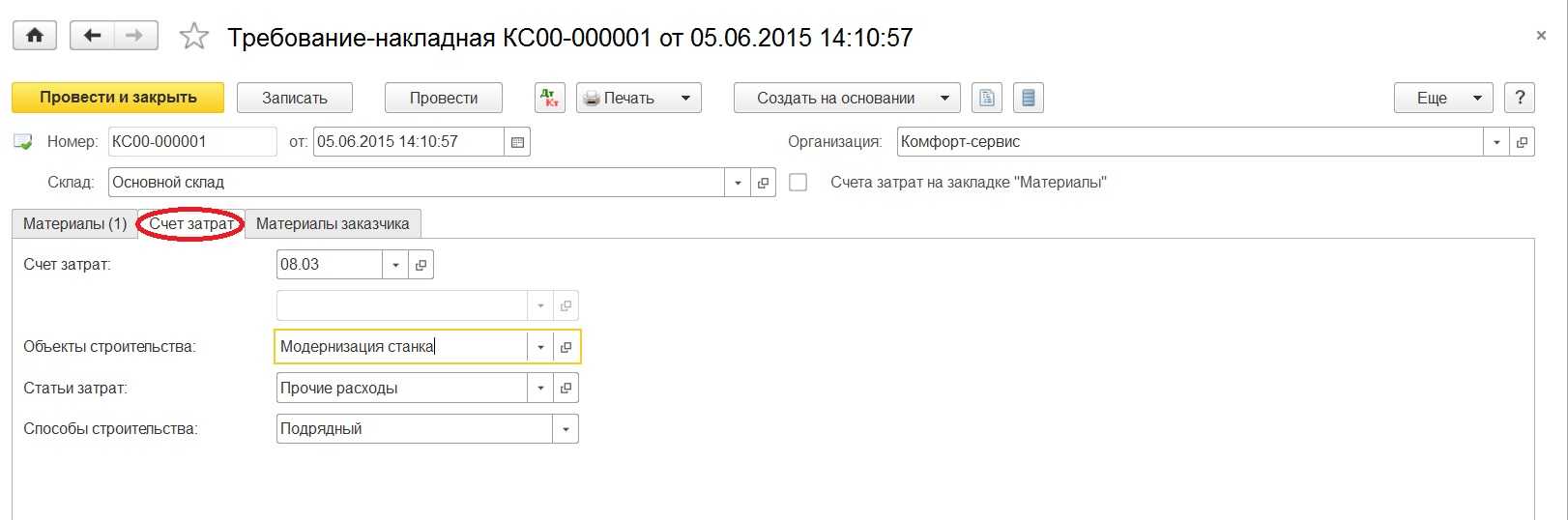

Так как при поступлении детали для модернизации основного средства был указан счет учета 10.06, а необходимо собрать все расходы на счете 08.03, то введем на основании документ «Требование-накладная».

На закладке «Материалы» указываем купленную деталь, а на закладке «Счет затрат» — нужный нам счет и заполняем поля «Объект строительства», «Статьи затрат». Если модернизация касается объекта строительства, то и выбирается в одноименное поле модернизируемый объект строительства. В случае модернизации оборудования, как в нашей ситуации, параллельно создается для заполнения объект строительства, пусть это будет «Модернизация станка».

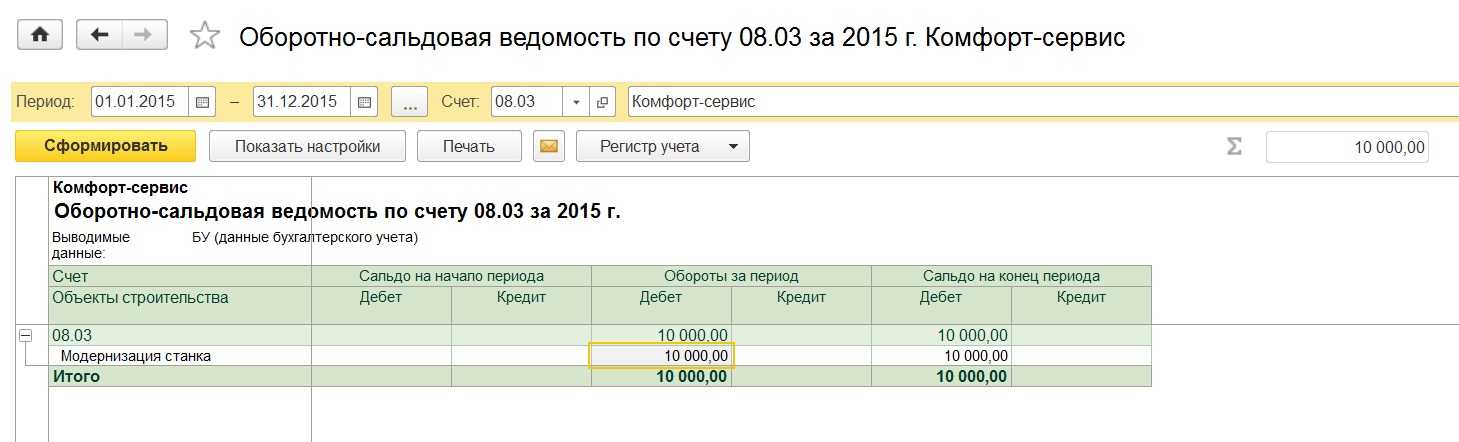

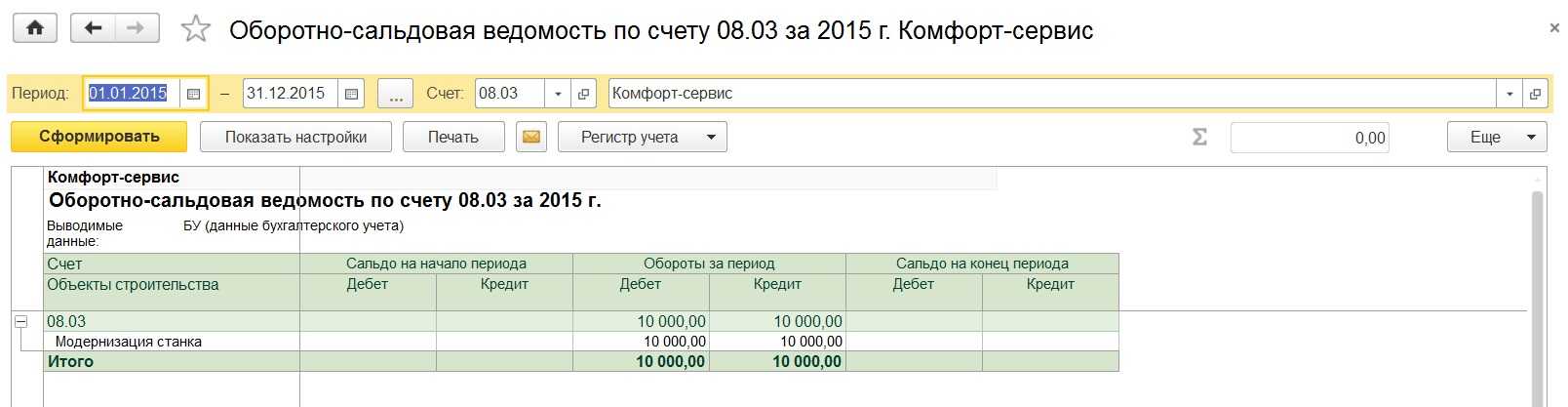

По отчету «Оборотно-сальдовая ведомость по счету» можем проверить, наглядно увидев какая сумма образовалась по дебету счета 08.03.

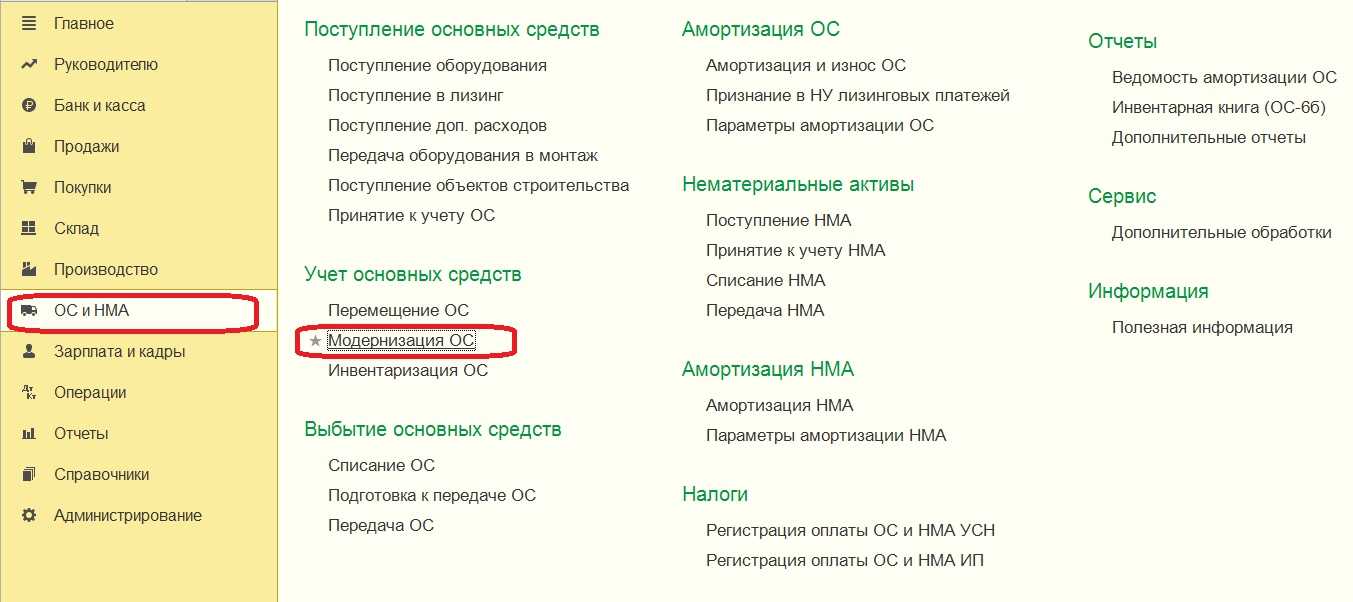

Далее, чтобы затраты перенеслись на стоимость основного средства, следует ввести документ «Модернизация ОС», находящийся в разделе «ОС и НМА».

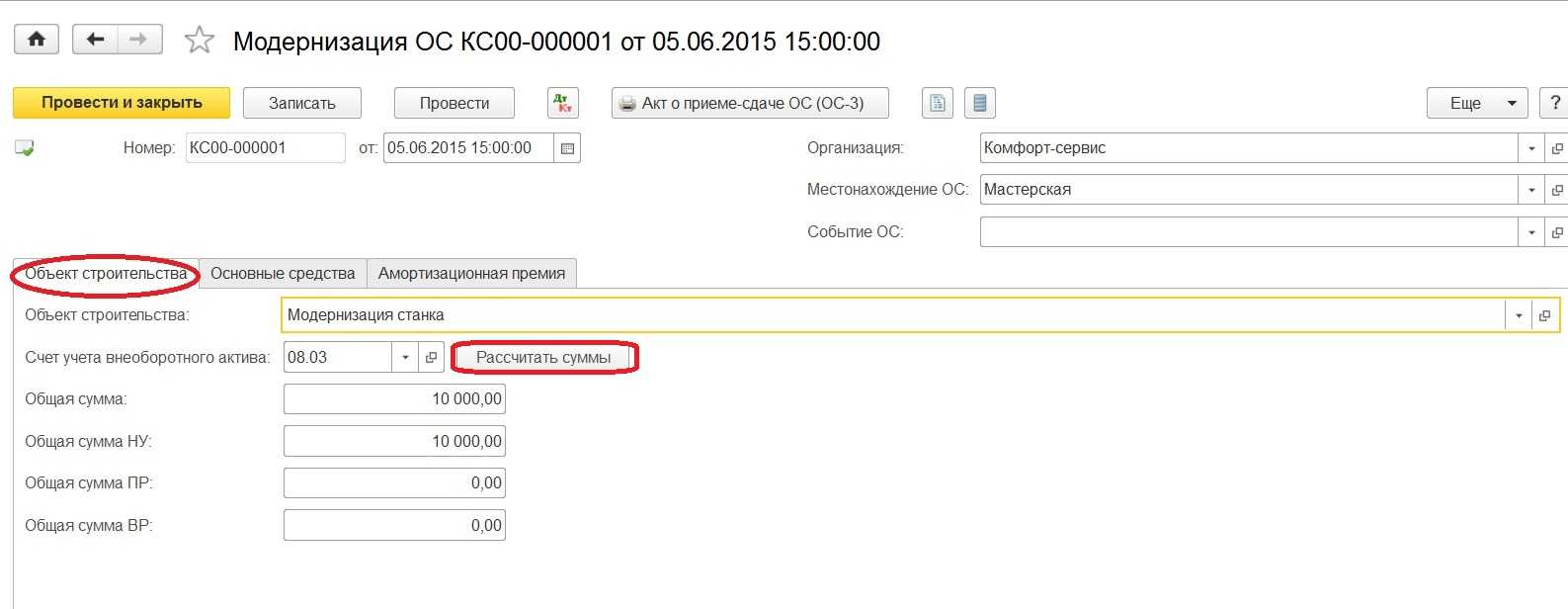

Итак, каким образом заполняется документ «Модернизация ОС».

Обязательно указываем организацию и местонахождение основного средства, которое подлежит модернизации. На закладке объект строительства указываем объект, установленный в документе «Требование-накладная», счет учета 08.03 и нажимаем «Рассчитать суммы». Общую сумму, которую видим и по бухгалтерскому учету, и по налоговому, совпадает с суммой из оборотно-сальдовой ведомости.

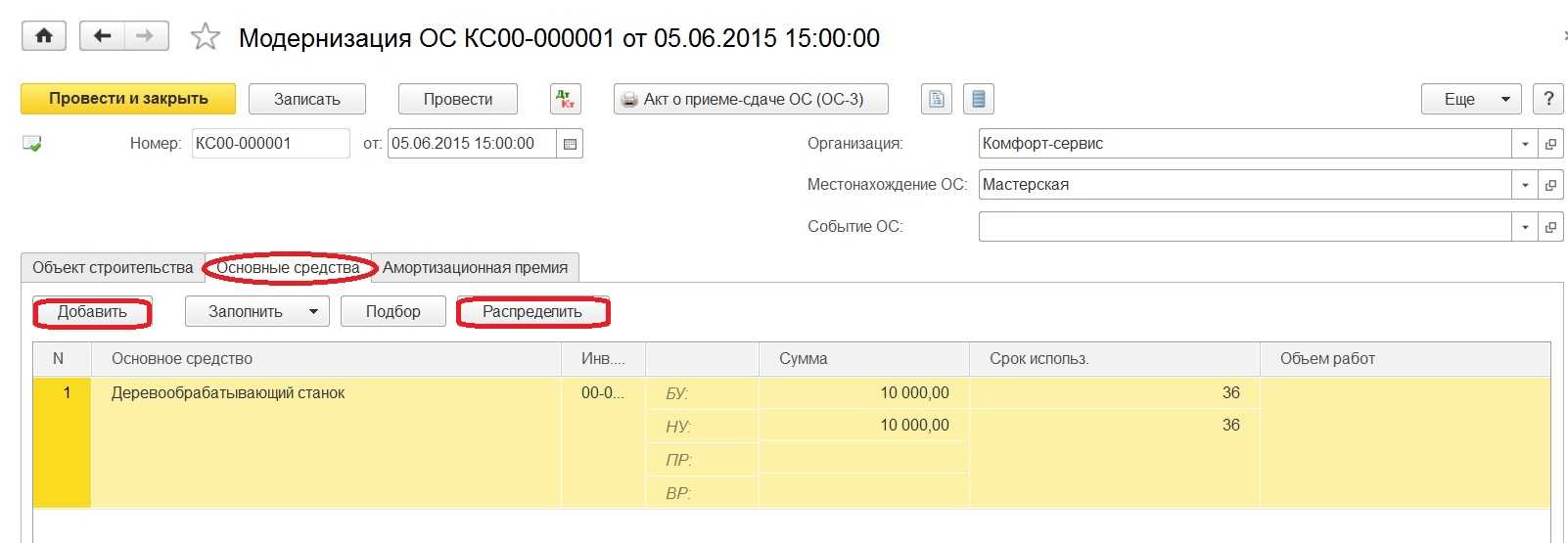

Закладка «Основные средства»: на ней добавляем основное средство, модернизация которого осуществляется и нажимаем кнопку «Распределить», видим опять сумму и срок использования. Есть и третья закладка в этом документе «Амортизационная премия», на которой отмечается флажком, будет ли включаться амортизационная премия в состав расходов. При таком выборе появляются дополнительные поля для заполнения. В соответствии с п.9 ст. 258 НК РФ организация может в налоговом учете применить амортизационную премию при расходах, связанных с модернизацией.

Как только документ «Модернизация ОС» будет проведен, затраты будут списаны со счета 08.03.

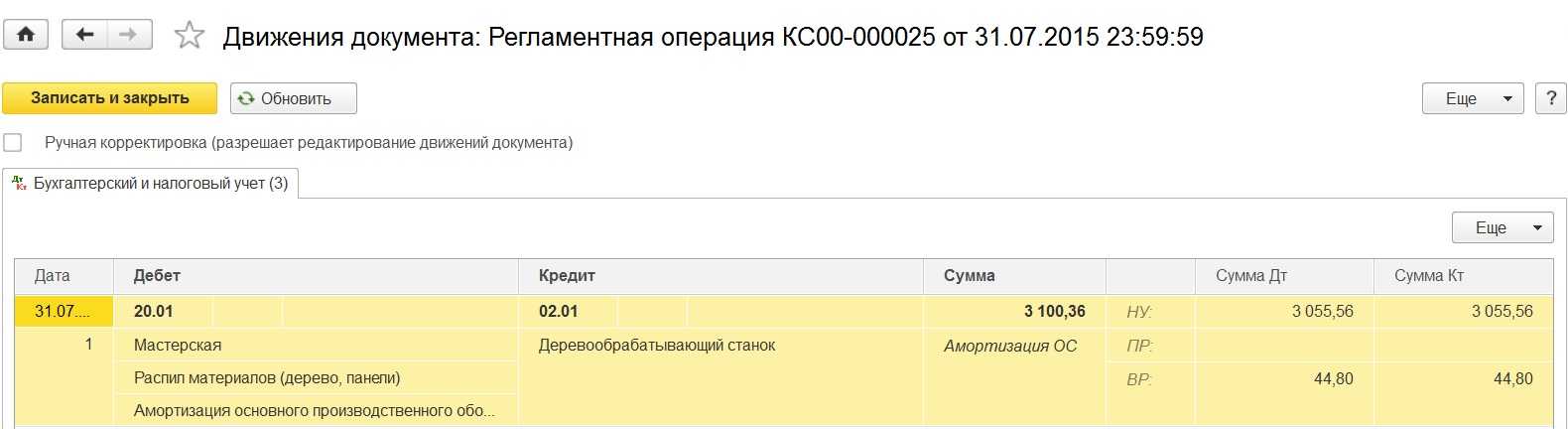

После модернизации сумма амортизации рассчитывается также при закрытии месяца регламентной операцией «Амортизация и износ основных средств». В месяце, в котором проводилась модернизация, суммы начислений будут прежними, а в следующем появится временная разница.

Следует обратить внимание, что после модернизации основного средства, сумма амортизации по бухгалтерскому учету и налоговому отличается. Это происходит, потому что формулы для расчета сумм амортизации по бухгалтерскому и налоговому учету различны

В бухгалтерском согласно ПБУ 6/01 в расчете используется оставшийся срок полезного использования и остаточная стоимость на момент модернизации. А в налоговом учете, на основании ст. 259 НК РФ, — изначально принятый срок полезного использования и первоначальная стоимость. Получается, что сумма начислений по налоговому учету будет меньше, появится временная разница и, соответствующий ей, отложенный налоговый актив.

Итоги

Если самортизированные ОС используются, то их продолжают учитывать на балансе по остаточной стоимости, равной 0. Налога на имущество по таким ОС нет, но декларация или расчет авансов по налогу в налоговые органы представляется.

Модернизация ОС с остаточной стоимостью, равной 0, приводит к увеличению балансовой стоимости. Прирост стоимости отражается на счете 01 и списывается в виде амортизации с учетом изменения срока полезного использования.

Расходы на ремонт ОС списываются в том периоде, когда он проводился, первоначальная стоимость не увеличивается.

При продаже, дарении и ликвидации основное средство списывается с учета.