Изменения в бухгалтерском учете с 2017 года

Малые и микропредприятия смогут облегчить ведение бухгалтерского учета

С 2017 года малым и микропредприятиям станет проще вести бухучет. Внесены поправки в ПБУ 5/01 “Учет МПЗ”, 6/01 “Учет ОС”, 17/02 “Учет расходов на НИОКР” и 14/2007 “Учет НМА”, касающиеся упрощенных способов учета.

Амортизацию по основным средствам можно будет начислять раз в год, а не ежемесячно.

Компании получат право списывать затраты на нематериальные активы и научно-исследовательскую деятельность не постепенно, а сразу. При покупке основных средств и материалов можно будет списать транспортные и другие сопутствующие расходы, а не включать их в стоимость активов.

Новые редакции ПБУ станут обязательными с 2017 года, их записали этот срок в программе разработки стандартов. Ее зарегистрировал Минюст (приказ Минфина России от 23.05.2016 № 70н). Но приказ № 64н дает лишь право и не предусматривает обязанности.

Подробнее читайте в статье Изменения в бухгалтерском учете с 2017 года.

Организации смогут применять новый стандарт бухучета “Основные средства”

Новый стандарт бухгалтерского учета “Основные средства” разработан Бухгалтерским методологическим центром (БМЦ).

С новым стандартом учет основных средств приблизится к МСФО. Проект отменяет лимит стоимости основных средств, который сейчас составляет 40 тыс. рублей. Компании вправе будут сами установить предельную стоимость активов, которые они учитывают как основные средства. Можно выбрать лимит 100 тыс. рублей и устранить расхождение с налоговым учетом.

Проект вносит важное уточнение: объект становится основным средством на любой стадии создания независимо от готовности к использованию. Например, если компания закладывает фундамент здания, то незавершенное строительство учитывает по правилам для основных средств

Отдельными объектами основных средств смогут стать дорогостоящие запчасти и плановые ремонты. Их выгодно списывать постепенно, если нужно снизить расходы в бухучете.

Новый стандарт даст компаниям право самим выбирать, как часто начислять амортизацию. Это можно делать раз в год или чаще. Сейчас такое право есть только у малых компаний. Остальные начисляют амортизацию ежемесячно (п. 19 ПБУ 6/01).

Утверждены упрощённые способы ведения бухгалтерского учёта нематериальных активов

Организация, которая в соответствии с законодательством РФ вправе применять упрощённые способы ведения бухгалтерского учёта, может отказаться от ведения учёта капитальных вложений в нематериальные активы и самих таких активов.

В этом случае затраты на приобретение, создание, улучшение объектов, которые подлежат принятию к бухучёту в качестве нематериальных активов, признаются в составе расходов по обычным видам деятельности в полной сумме по мере их осуществления.

Если организация всё же решает вести бухучёт нематериальных активов и капитальных вложений в них, то она может выбрать один из следующих упрощённых способов

- Признание капитальными вложениями в нематериальные активы фактических сумм, уплаченных или подлежащих уплате организацией правообладателю (поставщику, продавцу, подрядчику). При этом не учитываются некоторые виды затрат, скидки, вычеты, премии, дисконтирование в случае отсрочки или рассрочки платежа на период, превышающий 12 месяцев.

- Определение фактических затрат при осуществлении капитальных вложений в нематериальные активы по договорам, предусматривающим оплату неденежными средствами, в размере балансовой стоимости передаваемых активов.

- Оценка нематериальных активов и капитальных вложений в них по состоянию на отчётную дату без учёта сумм накопленного обесценения, то есть отказ от проверки нематериальных активов и капитальных вложений в них на обесценение.

- Признание затрат на приобретение, создание малоценных нематериальных активов расходами периода, в котором завершены капитальные вложения в них.

Сдавать налоговую и бухгалтерскую отчётность удобнее всего в электронном виде. «Калуга Астрал» предлагает несколько сервисов для сдачи электронной отчётности. «Астрал Отчёт 5.0» — это удобный онлайн-сервис, в котором можно вести несколько организаций в режиме одного окна, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.

Онлайн-кассы с 2017 года

Компании должны будут перейти на онлайн-кассы

С 1 февраля 2017 года при истечении срока использования электронной защитной ленты (ЭКЛЗ) ее нельзя будет заменить. Вместо нее нужно будет устанавливать новый фискальный накопитель, то есть переоборудовать аппарат под онлайн-кассу или приобрести новую онлайн-кассу.

С 1 июля 2017 года на онлайн-кассы перейдут все, кто сейчас обязан применять ККТ.

Новые кассы позволят через интернет в режиме онлайн передавать данные о расчетах в налоговую инспекцию. Продавец будет пробивать чеки, выдавать их покупателям, но покупатели при этом будут получать и бумажный, и электронный чеки, достоверность которых можно будет проверить с помощью специального мобильного приложения.

Снимать с учета старые кассы не потребуется, но использовать их можно до 1 июля 2017 года.

Исключение – те, кто оказывает услуги, – налогоплательщики на ЕНВД и предприниматели на патенте. Сейчас эти категории вправе не применять кассу вовсе, а уже с 1 июля 2018 года онлайн-кассы станут обязательными и для них.

Реестр онлайн-касс ведет ФНС.

Изменятся штрафы за неприменение ККТ, нарушение ее регистрации

Максимальный штраф за работу без кассовой техники составит 100% суммы невыбитого чека, но не менее 30 тыс. рублей. За повторное нарушение смогут приостановить работу на 90 суток. Сейчас за неприменение ККТ штраф на сумму до 40 тыс. рублей.

Изменения в порядке получения вычетов по НДС

Федеральный закон от 28.12.2022 № 565-ФЗ существенным образом изменил порядок применения налоговых вычетов по НДС для организаций и ИП, уплачивающих данный налог в качестве налоговых агентов в соответствии со статьей 161 НК РФ. Речь идет о российских компаниях, приобретающих на территории РФ товары, работы и услуги у иностранных лиц.

Такие компании признаются налоговыми агентами по НДС и обязаны исчислять, удерживать у иностранных контрагентов и уплачивать в бюджет соответствующую сумму НДС при оплате приобретенных товаров, работ и услуг. Указанные обязанности они исполняют вне зависимости от того, являются ли они налогоплательщиками НДС или нет. При этом НДС, уплаченный российской компанией за иностранного контрагента в качестве налогового агента, можно принять к вычету. Право на этот вычет имеют покупатели – налоговые агенты, состоящие на учете в ИФНС и исполняющие обязанности налогоплательщика НДС.

Одно из основных изменений для таких налоговых агентов состоит в том, что, начиная с 1 января 2023 года, налоговый вычет по НДС можно заявить независимо от того, был ли уплачен налог в бюджет или же нет. Данное обстоятельство объясняется тем, что по новым правилам всю налоговую отчетность, в том числе и декларации по НДС, в которых заявляются налоговые вычеты, необходимо представлять в ИФНС в единый срок, до момента уплаты самих налогов.

Декларацию по НДС необходимо представлять в инспекцию не позднее 25-го числа месяца, следующего за истекшим кварталом, а платить налог нужно равными долями по 1/3 суммы не позднее 28-го числа каждого из трех месяцев, следующих за истекшим кварталом. Таким образом, сейчас к вычету заявляется исчисленный, но неуплаченный налог, в отличие от того, как это было раньше. Следовательно, чтобы заявить в 2023 году налоговый вычет по НДС, налогоплательщиком должны выполняться следующие обязательные условия (ст.ст. 171 и 172 НК РФ):

- принятие на учет приобретенных товаров, работ, услуг и имущественных прав;

- наличие документа, подтверждающего исчисление суммы НДС;

- приобретенные товары, работы, услуги и имущественные права предназначены для использования в деятельности, облагаемой НДС;

- наличие надлежаще оформленного счета-фактуры, составленного самим же налоговым агентом при приобретении у иностранного поставщика товаров, работ, услуг или имущественных прав.

Документа, подтверждающего фактическую уплату в бюджет удержанного у иностранного поставщика НДС, для получения вычета больше не требуется. В связи с указанными изменениями исчисление НДС и его принятие к вычету теперь осуществляются в рамках одного отчетного квартала, а сама уплата налога производится уже в следующем квартале.

ИЗМЕНЕНИЯ ПО НДФЛ С 2023 ГОДА

Одним из самых сложных изменений 2023 года стали новые правила работы с НДФЛ и, в итоге, кардинальные изменения в алгоритме расчета зарплаты. Изменилось все — дата получения дохода, расчетный период, сроки удержания и уплаты налога, сроки представления отчетности.

Дата получения дохода с 2023 года

- До 2023 года датой получения дохода считался последний день месяца, за который начислен доход. С 01.01.2023 датой фактического получения дохода в денежной форме является день выплаты сотруднику денег из кассы или перечисления с расчетного счета.

- Налог теперь нужно удерживать при каждой выплате сотруднику независимо от видов начислений (зарплата, отпускные, больничные, материальная помощь) и от их количества. С 2023 года такое понятие, как аванс, можно забыть. Теперь нужно начислять зарплату и за первую, и за вторую половину месяца и в обоих случаях удерживать НДФЛ.

Информация для пользователей программ Инфо-Предприятие Изменения в расчете зарплаты и работе с НДФЛ с 2023 года в программе Инфо-ПредприятиеЕсть вопросы по работе с программой?Проконсультироваться у специалиста

Расчетный период, сроки уплаты и отчетности по НДФЛ с 2023 года

- Расчетный период по НДФЛ с 2023 года — с 23-го числа предыдущего месяца по 22-е число текущего месяца.

- НДФЛ уплачивается в составе единого налогового платежа, срок уплаты не позднее 28 числа ежемесячно. Срок перечисления установлен единый, независимо от характера выплаты.

- Срок подачи уведомления об исчисленных суммах налога — не позднее 25 числа ежемесячно.

- Расчет 6-НДФЛ сдается по-прежнему ежеквартально, срок представления за 1 квартал, полугодие, 9 месяцев – не позднее 25-го числа месяца, следующего за отчетным периодом, за год — не позднее 25 февраля года, следующего за отчетным.За 2023 год это: 25 апреля 2023, 25 июля 2023, 25 октября 2023 и 26 февраля 2024. С 1 квартала 2023 6-НДФЛ сдается по новой форме.

При выпадении сроков уплаты и сдачи отчетов на праздничный или выходной день сроки переносятся на ближайший рабочий день.

Сроки подачи уведомлений и уплаты НДФЛ в зависимости от периода удержания

| Период удержания НДФЛ | Срок подачи уведомления | Срок подачи уведомления в 2023 | Срок уплаты | Срок уплаты в 2023 |

| С 1 января по 22 января | 25 января | 25 января 2023 | 28 января | 30 января 2023 |

| С 23 января по 22 февраля | 25 февраля | 27 февраля 2023 | 28 февраля | 28 февраля 2023 |

| С 23 февраля по 22 марта | 25 марта | 27 марта 2023 | 28 марта | 28 марта 2023 |

| С 23 марта по 22 апреля | 25 апреля | 25 апреля 2023 | 28 апреля | 28 апреля 2023 |

| С 23 апреля по 22 мая | 25 мая | 25 мая 2023 | 28 мая | 29 мая 2023 |

| С 23 мая по 22 июня | 25 июня | 26 июня 2023 | 28 июня | 28 июня 2023 |

| С 23 июня по 22 июля | 25 июля | 25 июля 2023 | 28 июля | 28 июля 2023 |

| С 23 июля по 22 августа | 25 августа | 25 августа 2023 | 28 августа | 28 августа 2023 |

| С 23 августа по 22 сентября | 25 сентября | 25 сентября 2023 | 28 сентября | 28 сентября 2023 |

| С 23 сентября по 22 октября | 25 октября | 25 октября 2023 | 28 октября | 30 октября 2023 |

| С 23 октября по 22 ноября | 25 ноября | 27 ноября 2023 | 28 ноября | 28 ноября 2023 |

| С 23 ноября по 22 декабря | 25 декабря | 25 декабря 2023 | 28 декабря | 28 декабря 2023 |

| С 23 декабря по 31 декабря | Последний рабочий день года | 29 декабря 2023 | Последний рабочий день года | 29 декабря 2023 |

Внимание! С 1 октября 2023 г. вступили в силу изменения в Налоговом Кодексе РФ, касающиеся уведомлений, подробная информация в статье: ⇒ Изменения в работе с уведомлениями об исчисленных налогах с 1 октября 2023 г. Об особенностях работы с уведомлениями по НДФЛ и страховым взносам в декабре 2023 и подготовке к работе в 2024 году читайте в материале:⇒ Советы бухгалтеру на декабрь 2023 — завершаем год и готовимся к следующему

С 2023 года работодатель может уплачивать НДФЛ из собственных средств

С 2023 года больше не действует п. 9 ст. 226 Налогового Кодекса РФ, запрещавший налоговым агентам уплачивать НДФЛ за счет собственных средств. Это связано с переходом на единый налоговый платеж.

Расчет НДФЛ 15% по отдельным налоговым базам продлен на 2023 год

С 1 января 2021 года на основании Федерального закона № 372-ФЗ от 23.11.2020 была введена прогрессивная ставка НДФЛ. С доходов до 5 млн рублей удерживается 13%, для доходов более 5 млн рублей налоговая ставка составляет 650 000 рублей и 15% с доходов, превышающих 5 млн рублей (за отдельным исключением).

На 2021 и 2022 годы был установлен переходный период, во время которого ставка 15% применяется налоговыми агентами к отдельным налоговым базам (зарплата, выплаты по договорам ГПХ, дивиденды и др.). На основании Федерального закона № 523-ФЗ от 19.12.2022 г. переходный период продлен на 2023 год. Применение повышенной ставки НДФЛ к совокупности налоговых баз перенесен на 2024 год.

Налог на прибыль

-

Перенос убытков прошлых лет

В 2017 — 2020 годах налогоплательщики будут вправе уменьшить налоговую базу на убытки прошлых лет не более чем на 50%. Данное положение будет применяться в отношении убытков, возникших с 1 января 2007 года. При этом отменяется ограничение на срок переноса убытков на будущие налоговые периоды (ранее убытки было возможно переносить только в течение 10 лет).

Как это может повлиять на ваш бизнес? В случае наличия прибыли ее нельзя будет «обнулить» за счет убытков прошлых лет, что приведет к увеличению налоговых расходов. Тем не менее, отмена ограничения на перенос убытков — положительная новость: ваши налоговые расходы в будущем могут сократиться и станет возможным изменить расчет отложенных налоговых активов.

-

Ограничение признания убытков консолидированной группы налогоплательщиков (КГН)

Консолидированная база КГН будет уменьшаться на суммы убытков участников не более чем на 50%. При этом порядок учета убытков КГН должен быть установлен учетной политикой.

Как это может повлиять на ваш бизнес? Ограничение на учет убытков может привести к увеличению налоговых расходов КГН в ближайшие годы.

-

Освобождение от налогообложения безвозмездного получения поручительств

Доходы в виде безвозмездно полученных поручительств (гарантий) будут освобождены от налогообложения, если сторонами сделки являются российские небанковские организации.

Как это может повлиять на ваш бизнес? Новая норма устраняет риски налогообложения указанных доходов и снимает вопросы о необходимости подготовки ТЦО-документации по таким операциям.

-

Продление действия специальных положений по учету процентов

Действие специальных положений по учету процентов по контролируемой задолженности, установленных Федеральным законом от 08.03.2015 № 32-ФЗ, будет продлено до 31 декабря 2019 года.

Как это может повлиять на ваш бизнес? Продление действия специальных правил может быть полезно компаниям, имеющим контролируемую задолженность, возникшую до 1 октября 2014 года.

-

Изменение распределения налога на прибыль между федеральным и региональным бюджетами

В 2017-2020 годах доля налога на прибыль, зачисляемого в федеральный бюджет, будет увеличена с 2% до 3%. Соответственно, доля налога, зачисляемого в бюджеты субъектов РФ, сократится с 18% до 17%.

Как это может повлиять на ваш бизнес? Изменение может повлиять на налоговые обязательства региональных инвесторов, поскольку доходы регионов будут сокращаться.

-

Изменение порядка расчета резерва по сомнительным долгам

Сомнительным долгом будет признаваться дебиторская задолженность только в части, превышающей сумму кредиторской задолженности перед соответствующим контрагентом.

Как это может повлиять на ваш бизнес? Изменение порядка расчета резерва может повлечь необходимость внесения изменений в учетные системы налогоплательщиков.

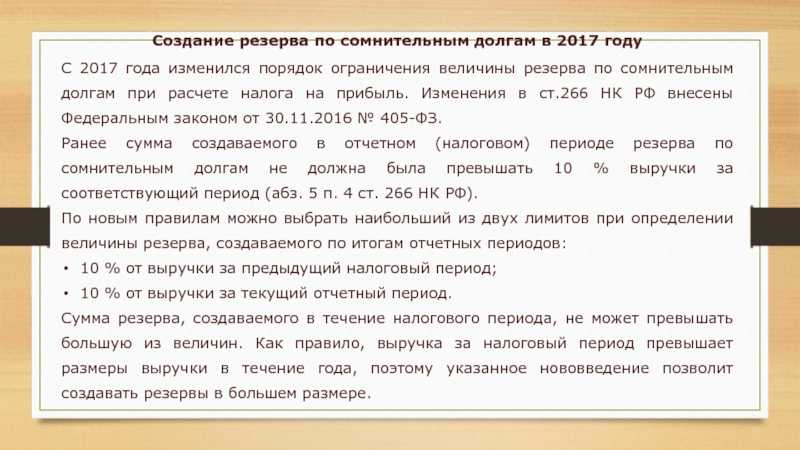

Слайд 27Создание резерва по сомнительным долгам в 2017 годуС 2017 года изменился

порядок ограничения величины резерва по сомнительным долгам при расчете налога на прибыль. Изменения в ст.266 НК РФ внесены Федеральным законом от 30.11.2016 № 405-ФЗ. Ранее сумма создаваемого в отчетном (налоговом) периоде резерва по сомнительным долгам не должна была превышать 10 % выручки за соответствующий период (абз. 5 п. 4 ст. 266 НК РФ). По новым правилам можно выбрать наибольший из двух лимитов при определении величины резерва, создаваемого по итогам отчетных периодов: 10 % от выручки за предыдущий налоговый период; 10 % от выручки за текущий отчетный период. Сумма резерва, создаваемого в течение налогового периода, не может превышать большую из величин. Как правило, выручка за налоговый период превышает размеры выручки в течение года, поэтому указанное нововведение позволит создавать резервы в большем размере.

Оценка квалификации в 2017 году

Главбухи смогут подтвердить квалификацию

Работники смогут подтвердить свою квалификацию и повысить профессиональный статус специалиста в глазах работодателя. Сделать это можно будет на основании заявления работника по итогам профессионального экзамена в специальных центрах. Оценка будет добровольной, однако позже может появиться конкретный перечень должностей, для которых такие экзамены станут обязательными.

Если работник решит самостоятельно оценить свою квалификацию, то будет вправе получить налоговые вычеты НДФЛ на стоимость экзамена. За оценку квалификации разрешат платить и работодателям, которые смогут списывать потраченные суммы в расходы упрощенке или ЕСХН стоимость таких услуг.

Следите за изменениями.

Изменения, касающиеся взносов в ПФ РФ, ФСС РФ, ФОМС РФ

Главное изменение страховых взносов – создание структуры в ведении Федеральной налоговой службы, которая будет выполнять функции внебюджетных фондов (ст. 32 НК РФ).

Основные тарифы взносов в 2017 году останутся прежними. Изменения не коснулись и пониженных тарифов, однако воспользоваться ими теперь смогут не все.

Условия, которым должен соответствовать налогоплательщик, чтобы воспользоваться пониженными взносами, детально прописаны в пунктах статьи 427 НК РФ. При несоблюдении условий предприятие, или ИП, теряет право пользования пониженными тарифами с начала расчётного периода.

Порядок расчёта взносов ИП не изменился. Взносы также рассчитываются исходя из величины МРОТ на 2017 год, установленной на начало года. Если доходы за год превышают сумму в 300 тыс. рублей до предприниматель обязан уплатить в ПФР дополнительный налог, рассчитываемый как 1% от суммы, на которую доходы превысили установленную отметку. Регулируются эти взносы статьёй 430 НК РФ.

Также, начиная с 2017 года, входят в силу следующие изменения:

- Утверждена единая форма отчёта по взносам и сроки её сдачи.

- Если сумма взносов по каждому работнику в едином расчёте и по факту неравны, то налоговый орган имеет право отказать в приёме отчётности. Чтобы избежать штрафов необходимо в течении 5 дней исправить ошибку.

- Номер КБК, который необходимо указывать в платёжных поручениях, изменился.

- Отчёт о стаже застрахованных лиц теперь необходимо направлять в ПФР отдельно, не включая его в форму РСВ-1. При нарушениях будет налагаться штраф в размере 500 рублей за каждого человека.

Упрощенная система налогообложения

| На каком основании: | Вступает в силу: |

| Федеральный закон № 243-ФЗ от 03 июля 2016 Gриказ Минфина № 227н. | с 1 января 2017 |

Существенные изменения в упрощённой системе налогообложения вступили в силу 1 января 2017 года.

- Фирмы и ИП вправе применять УСН до того момента, как доходы за текущий год не превысят сумму в 120 млн. рублей (Федеральный закон 243-ФЗ). Речь идёт о доходах, указываемых в книге учёта. К ним относятся реализационны, внереализационные доходы, и авансы.

- Общая стоимость средств, которыми можно владеть при использовании УСН составляет 150 млн. рублей. Если на конец отчётного периода стоимость окажется больше, то придётся перейти на общую систему налогообложения (Федеральный закон 243-ФЗ).

- Изменилась форма книги учёта для заполнения ИП. Появился новый раздел для плательщиков торгового сбора. Регулируются изменения приказом Минфина № 227н.

- Ставки по УСН определяются региональными властями. Диапазон ставок следующий: до 5% на доходы, и до 15% на расходы. Если процентная ставка еще не установлена, то следует считать её максимальное значение.

- Увеличились налоговые ставки по УСН в Крыму.

При подсчёте общей суммы доходов компании с 2017 года не учитывают следующее:

- Вмененные доходы;

- Доходы, полученные при УСН, но оформленные до перехода на специальный режим налогообложения.

- Доходы, предусмотренные 251 статьёй НК РФ.

- Признанные в бухучёте, но не полученные по факту доходы.

- Поступления от контролируемых компаний из-за рубежа, проценты по муниципальным ценным бумагам.

С 1 января 2017 года появилась возможность списывать расходы на экзамены для сотрудников. Напомним, что с 2016 года проведение экзаменом обязательно для главбухов публичных акционерных сообществ и страховых компаний. Для подтверждения высокой квалификации сотрудник обязан сдать экзамен в центре квалификации. Предприятия, работающие по УСН, теперь смогут включать оплату этого экзамена в графу «расходы» (ст. 346.16 НК РФ).

Объект «доходы» также подвергся изменениям. Теперь можно уменьшать налог за все взносы, которые предприниматель платит за себя. Изменения регулируются федеральным законом 243-ФЗ.

Изменения по страховым взносам с 2017 года

Сдавать отчетность по страховым взносам надо будет в налоговую и фонды

Расчет по страховым взносам в налоговую. С 2017 года администрировать страховые взносы будет Федеральная налоговая служба. В НК РФ для этого введена новая глава 34 “Страховые взносы”.

Новый Расчет по страховым взносам в 2017 году состоит из титульного листа и трех разделов.

- Раздел 1 включает сведения о взносах по нетрудоспособности и материнству, об иностранцах, расчеты по пониженным тарифам и др. Сюда же входят данные из пяти разделов РСВ-1. В итоге в первую часть нового отчета по взносам входят 10 приложений и 5 подразделов.

- Раздел 2 касается только крестьянских хозяйств, поэтому большинство компаний будут сдавать всего два раздела – первый и третий.

- Раздел 3 – персонифицированные данные. По сравнению с РСВ-1 в новой форме больше сведений о сотрудниках. Нужно писать их ИНН, адрес, серию и номер паспорта – как в справках 2-НДФЛ.

Отчетность в ФСС. В Фонд соцстраха с 2017 года надо сдавать новую форму 4-ФСС, она вся посвящена взносам на травматизм. Других изменений немного. Код ОКВЭД перенесен на титульный лист, а число женщин убрали.

Компании по-прежнему должны заполнять сведения о специальной оценке условий труда. В расчете будет раздел для компаний, которые предоставляют своих работников другим организациям. Фонд уже добавил его в отчет.

Смотрите порядок заполнения формы 4-ФСС в 2017 году.

Отчетность в ПФР. В 2017 году фонд по-прежнему будет контролировать вопросы назначения и выплаты пенсий. То есть следить за достоверностю сведений о заработной плате будут налоговики, а о стаже – сотрудники пенсионного ведомства.

Виды отчетности в ПФР в 2017 году:

- форма СЗВ-М (ежемесячные сведения о застрахованных лицах);

- отчет о стаже по форме СЗВ-СТАЖ на каждого сотрудника, на вознаграждения которого начисляются страховые взносы.

Форму СЗВ-М компании и ИП должны будут сдавать в том же порядке. Изменятся только сроки сдачи сведений. Отчет в ПФР о стаже работников должен стать ежегодным.

Все об отчетности по страховым взносам в 2017 году.

Изменятся сроки сдачи отчетности по страховым взносам

Единый расчет по страховым взносам в налоговую надо будет сдавать не позднее 30-го числа месяца, следующего за отчетным периодом.

Форму СЗВ-М компании и ИП должны будут сдавать не позднее 15-го числа месяца каждого месяца.

Отчет в ПФР о стаже работников должен стать ежегодным и подавать его нужно будет не позднее 1 марта года, следующего за отчетным (подп. 10 п. 2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ).

Срок уплаты страховых взносов не изменится. Перечислять их по-прежнему надо будет не позднее 15-го числа месяца, следующего за месяцем, за который они начислены.

Изменится предельная величина базы для расчета страховых взносов

Предельная база по взносам в ПФР вырастет на 80 тыс. рублей. Сейчас лимит составляет 796 тыс. рублей, а будет – 876 тыс. рублей (73 000 руб. в месяц).

Предельная база по взносам в ФСС вырастет на 37 тыс. рублей и составит 755 тыс. рублей. Базу индексируют на рост средней зарплаты (п. 4 ст. 421 НК РФ в ред. от 1 января 2017 года). В прошлом году лимит увеличился на 7,2, в этом – на 5,2 %.

Предельной базы по взносам в ФОМС по-прежнему не будет.

Оновные положения уже не изменятся, но в деталях возможны поправки.

Предельную величину базы для начисления страховых взносов в 2017 году смотрите в таблице.

Тарифы по травматизму сохранятся

В 2017-2019 годах размер взносов на травматизм и порядок уплаты не изменятся. Компании будут считать взносы по 32 тарифам из Федерального закона от 22.12.2005 № 179-ФЗ.

Налоговые проверки в 2017 году

Станет сложнее приостановить решение инспекции

Компания, которая обжалует вступившее в силу решение по итогам проверки, вправе обратиться с заявлением о его приостановлении. Но теперь надо представить банковскую гарантию, которая действует как минимум шесть месяцев. По такой гарантии банк обязуется заплатить всю сумму, начисленную по решению. Заявление и гарантию надо подать вместе с жалобой на решение. Управление рассмотрит бумаги и через пять рабочих дней примет решение: приостановить решение инспекции или отказать.

Решение о приостановке будет действовать до тех пор, пока УФНС не рассмотрит жалобу компании.

Размер пеней по налогам и взносам вырастет

С 31-го календарного дня просрочки налогов или взносов организации будут платить пени по 1/150 от ключевой ставки ЦБ.

В пределах 30 дней пени останутся прежними — 1/300 ключевой ставки.

Размер пеней не вырастет для физлиц, в том числе для предпринимателей.

Поправка вступит в силу только с 1 октября 2017 года. Инспекторы будут начислять повышенные пени на недоимку, которая образуется после этой даты.

Уплата налогов и платежные поручения в 2017 году

Налоги за компанию сможет заплатить кто-то другой. Сейчас возникают ситуации, когда компания сама не может погасить долг. Если деньги за организацию вносит директор или учредитель, налоговики отказываются засчитывать их в уплату налога.

Когда поправки вступят в силу, перечислить налоги за компанию сможет, к примеру, контрагент. Так можно будет не только погасить недоимку, но и перечислить текущие платежи. Обязанность по уплате налога будет исполнена, когда в банк поступит платежка на перечисление денег с чужого счета.

Минфин уже разработал правила заполнения платежных поручений, когда налоги или взносы за компанию платит представитель. Поправки в приказ Минфина России от 12.11.2013 № 107н должны вступить в силу с 1 января 2017 года.

Когда поправки вступят в силу, проблем станет меньше. Но в проекте есть ограничение. Налоги или взносы за организацию сможет погасить только другая организация. Физлицо сможет расплатиться только за другое физлицо.

При уплате налогов или взносов за кого-то другого платежку нужно будет заполнять по особым правилам:

- в поле «Статус плательщика» нужно ставить новые коды 28, 29, 30 для представителей;

- в поле «Назначение платежа» – номер и дату доверенности представителя;

- в полях ИНН и КПП плательщика – реквизиты компании, за которую вы платите;

- в поле «Плательщик» писать свое наименование, а в скобках наименование компании, чью обязанность вы исполняете (для физлиц – Ф.И.О.).

Поддержка ИП, использующих упрощенную и патентную системы налогообложения

По предложению главы России Владимира Путина будет увеличен лимит выручки для применения упрощенной системой налогообложения (УСН) с сегодняшних 120 млн рублей до 150 млн рублей в год. Это позволит воспользоваться большему количеству предпринимателей и организаций воспользоваться УСН.

Еще одна весомая и долгожданная поправка в Налоговый кодекс касается ИП, применяющих патентную систему налогообложения. С 2017 года налогоплательщика не будут лишать права применять ПСН в текущем периоде, в случае несвоевременной уплаты стоимости патента. Представители малого бизнеса получат возможность оплатить просрочку и использовать патент дальше.

Со следующего года ИП, одновременно применяющие ПСН и ЕСХН или УСН, не будут лишены возможности пользоваться льготными режимами налогообложения при потере права применения патента. Напомним, согласно действующему законодательству утрата права на ПСН автоматически переводит предпринимателя на общую систему налогообложения по патентной деятельности, даже если он применяет УСН или ЕСНХ по всем другим операциям.

Изменения по ЕНВД с 2017 года

Можно будет уменьшать ЕНВД на страховые взносы за себя

Налогоплательщикам, применяющим ЕНВД, с 2017 года разрешат уменьшать единый налог на взносы, которые они платят за себя. Сейчас предприниматель с наемными работниками вычитает из ЕНВД только взносы с зарплаты работников.

Слова о «фиксированном размере» из глав о спецрежимах исчезнут. Поэтому не будет сомнений, что взносы в размере 1 процента с дохода сверх 300 тыс. рублей тоже уменьшают налоги.

Коэффициент K1 ЕНВД в 2017 году

Коэффициент К1 для вмененки не изменился по сравнению с двумя предыдущими годами. Его значение в 2017 году составит 1,798. Поэтому вмененка в следующем году не вырастет, если местные власти не пересмотрят коэффициент К2.

Напомним, на коэффициент-дефлятор К1 корректируется базовая доходность в целях исчисления ЕНВД.

При расчете суммы вмененного налога базовую доходность необходимо умножать на соответствующий текущему году коэффициент (п. 4 ст. 346.29 НК РФ). Поскольку коэффициент-дефлятор на 2017 год для ЕНВД не увеличился, то в будущем году базовая доходность по видам предпринимательской деятельности также не изменится. Значит, суммы налога больше не станут.

Налоговое поручительство и беспроцентные займы

Поправками внесены изменения в ст. 105.14 Налогового кодекса РФ, исключающие из числа контролируемых сделок одновременно два действия между российскими налогоплательщиками:

-

беспроцентные займы между организациями и/или физлицами, зарегистрированных или проживающих не территории России;

-

поручительство по налоговым платежам по НДС и акцизам.

Такие договоренности больше не будут признаваться контролируемыми даже между взаимозависимыми лицами, а поручительство других организаций станет полноценной альтернативой банковской гарантии. В Налоговом кодексе перечислены все требования к организациям, желающим стать налоговыми поручителями, а также их ответственность.

Налог на доходы физических лиц

Изменения в большей части коснулись оформления отчётности и кодировок.

Налоговые агенты

Всё это касается лиц, которые признаны налоговыми агентами. Помимо тех, кто уже имел подобный статус в старом году, а именно: организации, ИП, нотариусы, адвокатские кабинеты, подразделения иностранных компаний на территории РФ (ст. 207 НК РФ), был добавлен и ряд новых положений. Теперь налоговыми агентами признаются и организации, перечисляющие зарплату военнослужащим и лицам гражданского персонала (законопроект № 1078298-6).

Также изменилось количество выплат, облагаемых НДФЛ. Их стало меньше. Теперь аттестация сотрудника не включается в доходы, которые подлежат обложению НДФЛ.

Изменение порядка выплат

В 2017 году стало возможным платить за НДФЛ заранее, учитывая переплаты по предыдущим платежам.

Изменения НДФЛ коснулись и порядка выплаты отпускных. Сейчас оплачивать налог можно в конце месяца, сразу за всех сотрудников. Плюс подобного решения в том, что компании, имеющие в своём распоряжении большой штат сотрудников, смогут оплатить налог 1 раз за всех людей, которых коснулась выплата отпускных.

Если же вы не относитесь к крупным компаниям, то вы вправе производить выплаты так же как и раньше. По факту выплаты отпускных (п. 6 ст. 226 НК РФ).

Новые коды для справок 2-НДФЛ

| На каком основании: | Вступает в силу: |

| Приказ ФНС № ММВ-7-11/633 от 22 ноября 2016 | с 1 января 2017 |

Появились новые коды для справок НДФЛ. Прежде всего, стоит упомянуть коды для премий, 2002 и 2003. Код 2002 рассчитан для премий которые связаны с производственными затратами и входят в оплату труда. 2003 же создан для премий, платящихся за счёт чистой прибыли.

Вычеты на детей

Новые коды появились и для вычетов, всего их 8:

- На первого ребёнка возрастом до 18 лет.*

- На второго ребёнка возрастом до 18 лет.*

- На третьего, и каждого последующего ребёнка до 18 лет.*

- На ребёнка-инвалида возрастом до 18 лет.**

- На первого ребёнка возрастом до 18 лет.*

- На второго ребёнка возрастом до 18 лет.*

- На третьего, и каждого последующего ребёнка возрастом до 18 лет.*

- На ребёнка инвалида, возрастом до 18 лет.**

* — и на каждого учащегося очной формы, либо аспиранта, студента, курсанта, моложе 24 лет.

** — и на каждого учащегося очной формы, либо аспиранта, студента, курсанта, моложе 24 лет, если он является инвалидом I или II группы.

Размер вычета на детей также претерпел изменения. Теперь он составляет 1400 рублей для первого и второго ребёнка. 3000 – на каждого последующего. 12000 – на каждого ребёнка возрастом до 18 лет, являющегося инвалидом. Распространяется на родителя, или опекуна.

Право на вычет теряется сотрудником в следующем случае:

- Если доход за календарный год превысил 350000 рублей. Выплаты прекращаются с того месяца, когда доход дошёл до этой отметки.

- Если ребёнок умер. Вычет прекращается с января следующего года.

- Когда ребёнок стал старше 18 лет, или, больше не учится на очной форме обучения.

- Если ребёнок старше 24 лет, или закончил обучение.

Вычетами могут пользоваться только резиденты РФ, проживающие на территории России не менее 183 дней в год. Стоит отметить и тот факт, что вычетами облагаются только те доходы граждан, которые облагаются налогом НДФЛ в 13% (статья 218 НК РФ).

С января 2017 года сотрудники вправе обратиться к работодателю за социальными вычетами. Вычет можно оформить в том случае, если сотрудник потратился на обучение, или лечение в расчётном году. Ранее оформлять такие вычеты следовало в ИФСН по итогам прошедшего года, сейчас же ждать конца года и обращаться в специальный орган стало необязательно.

По части выплат изменились сроки уплаты налога НДФЛ. Претерпели изменения статьи налогового кодекса РФ 223 и 226. Главным изменением является то, что НДФЛ стало необходимо рассчитывать в тот день, когда деньги были фактически получены сотрудниками.

Новая форма 2-НДФЛ

Форма 2-НДФЛ также подверглась изменениям (приказ ФНС России от 30.10.2015 № ММВ-7-11/485). За каждую неверно заполненную справку по форме 2-НДФЛ будет наложен штраф в размере 500 рублей.