Критичные и некритичные ошибки: как их исправить

Ошибки в РСВ можно условно подразделить:

- На критичные, а именно:

- приводящие к занижению суммы взносов (это может быть некорректное указание суммы взносов или неправомерно уменьшенная база по взносам);

- отражающие неполноту сведений в расчете (например, неправильное указание персональных данных о работнике — Ф.И.О., СНИЛС).

В обоих случаях в ФНС потребуется направить уточненный РСВ (п. 1 ст. 81 НК РФ).

- Некритичные — прочие ошибки.

В случае их совершения налогоплательщик имеет право направить уточненный расчет в налоговую инспекцию.

Уточненный РСВ желательно сдать до истечения установленного срока его представления (до 30-го числа месяца, идущего за отчетным периодом). Также последствий можно избежать и при более поздней сдаче РСВ, если:

- Сдать расчет до истечения сроков уплаты взноса, при условии что ФНС к тому моменту сама не найдет ошибки.

- Сдать расчет после истечения сроков уплаты взноса, при условии что:

- ФНС к тому моменту не нашла ошибки и не назначила проверку;

- обнаруженная работодателем недоимка по взносам, как и пени по ней, уплачена.

Если ошибку в РСВ вовремя не исправить, то ФНС может применить к работодателю ряд штрафных санкций.

Поиск и исправление ошибок, когда КУДиР в 1С Бухгалтерия 3.0 заполняется неверно

Одним из примеров такой ошибки считается, когда вы реализуете товаров на одну сумму, а в КУДиР попадает сумма другая. В этом случае зовут программиста 1С и начинают доказывать с большим пристрастием, что программа работает неверно!!!

Для исправления такого рода ошибок необходимо чуть больше знаний

Если вы обратите внимание на регистры по которым 1С Бухгалтерия 3.0 делает проводки, то при проведении торговых операций

заметите движения по регистру РасходыПриУСН. В этом регистре аккумулируются все расходы, которые должны попасть в КУДиР упрощенной системы налогообложения

Соответственно, в этот регистр необходимо смотреть когда по торговым операциям

КУДиР в 1С Бухгалтерия 3.0 заполняется неверно.

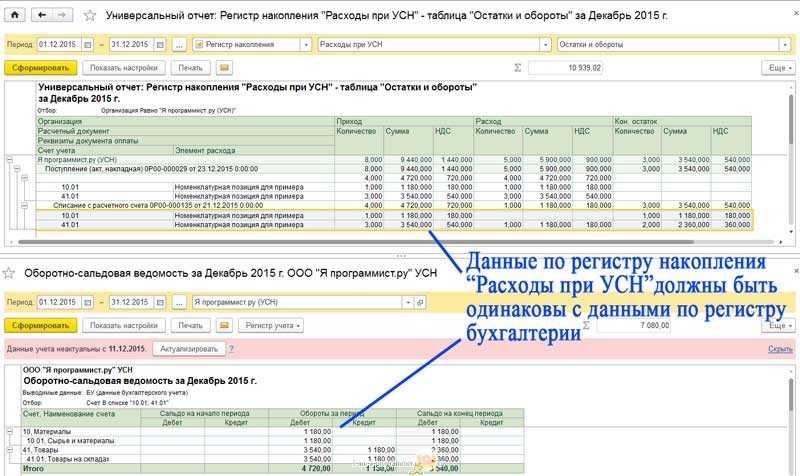

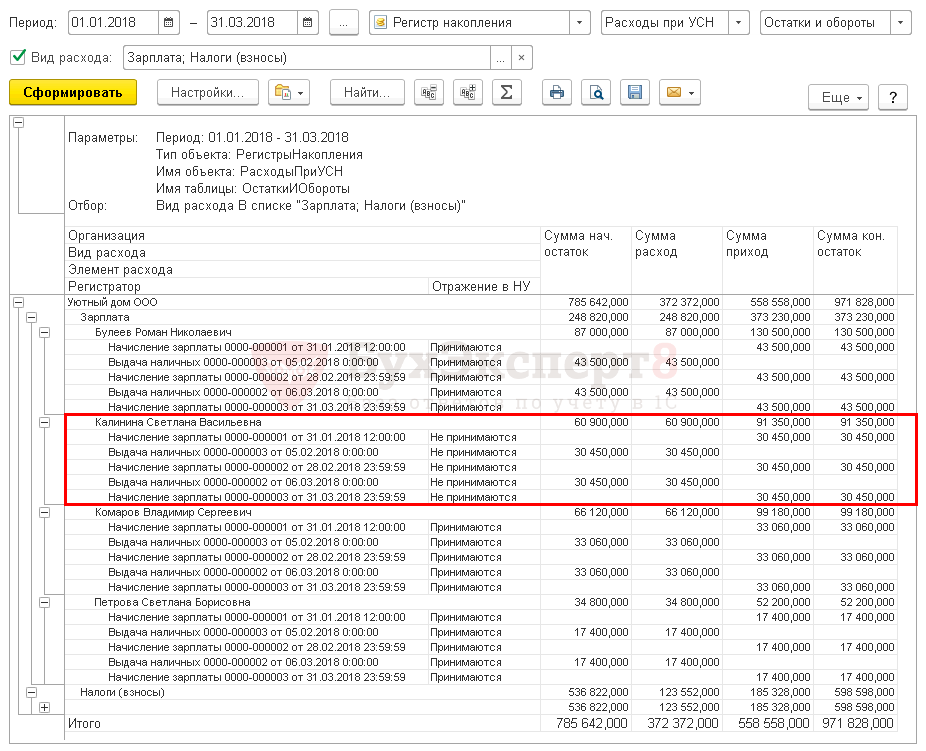

Посмотреть данные регистра накопления «Расходы при УСН» можно через «Универсальный отчет» (находящийся в разделе «Отчеты»), где выбираем регистр и настраиваем группировки и показатели. Данные регистра бухгалтерии формируются в оборотно-сальдовой ведомости. Что бы сделать сверку, необходимо сформировать оба этих регистра за одинаковый период и исследовать данные на наличие расхождений.

Если ходите разобраться в природе ошибки, сверяйте обороты и вычисляйте операции, из-за которых учет «разъехался». Если же вам необходимо сделать исправление ранее допущенной ошибки, то смотрите остатки и в случае расхождений делайте корректировку регистра «Расходы при УСН». Теоретически можно править и регистр бухгалтерии, но обычно бухгалтера ориентируются на данные оборотно-сальдовой ведомости, поэтому данные этого отчета берутся за истину.

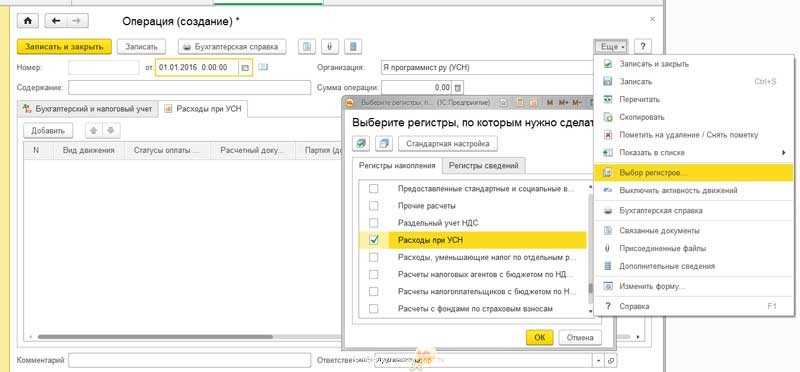

Для ввода корректировки используется документ Операция, в которой выбирается редактируемый регистр, в нашем случае «Расходы при УСН».

С помощью этого документа мы приводим остатки регистра «Расходы при УСН» к остаткам оборотно-сальдовой ведомости. После этого необходимо сделать общее перепроведение документов от момента корректировки и тогда записи в КУДиР примутся корректно.

В публикации был рассмотрен механизм исправления торговых операций

, при которых КУДиР в 1С Бухгалтерия 3.0 заполняется неверно. Если вы заметили, то на протяжении всей статьи подчеркивалось, что речь идет именно о торговых операциях. Дело в том, что операции по расчетам с сотрудниками и расчеты с фондами формируются иначе. В следующей публикации мы поговорим именно об этом.

До скорых встреч!

КУДиР в 1С Бухгалтерия 3.0 заполняется неверно, как исправить (часть 1)

Мы благодарим нашу читательницу, индивидуального предпринимателя Исакову Наталью Ивановну,

за предложенную тему статьи.

Зарплату работникам нужно выплачивать не реже чем каждые полмесяцаст. 136 ТК РФ

. Соблюдают это требование организации так. Сначала выдают сотрудникам зарплату за первую половину месяца. Ее все привыкли называть авансом. А потом — за вторую, эту выплату обычно называют окончательным расчетом за месяц. Так поступают и работодатели-упрощенцы. Причем именно у компаний, применяющих «доходно-расходную» упрощенку, и возникает вопрос: в какой же момент можно признать в расходах зарплатный «аванс»? Собственно это название и вносит сумятицу, так как упрощенцы признают в расходах только погашенную задолженность, в том числе и по зарплате (оплаченные затраты), а не выданные авансыподп. 1 п. 2 ст. 346.17 НК РФ

.

Какие ошибки чаще допускают при заполнении

Ошибки в КУДиР нередко связаны с проблемами в оформлении: не пронумеровали страницы, поставили некорректные даты, не дописали к сумме копейки. Многие ошибки происходят из-за неверного отражения операций:

-

Финансовая операция не подтверждена документами.

-

В учете забыли убрать операцию, которую отменили фактически — например, человек вернул аванс, потому что не стал делать работу, а это не зафиксировали.

-

Случайно удвоили операцию. Например, бухгалтер дважды отразил в КУДиР платеж по кассовому отчету и по выписке банка.

-

Не внесли списание кредиторской задолженности в доходы: в этом случае снизится налоговая база по УСН.

-

Не включили НДС в расходы, хотя этот налог следует вписывать отдельной строкой либо включать в сумму расходов.

-

Внесли доходы и расходы, которые не надо учитывать: прибыль от сторонней деятельности или возврат переплат по налогам.

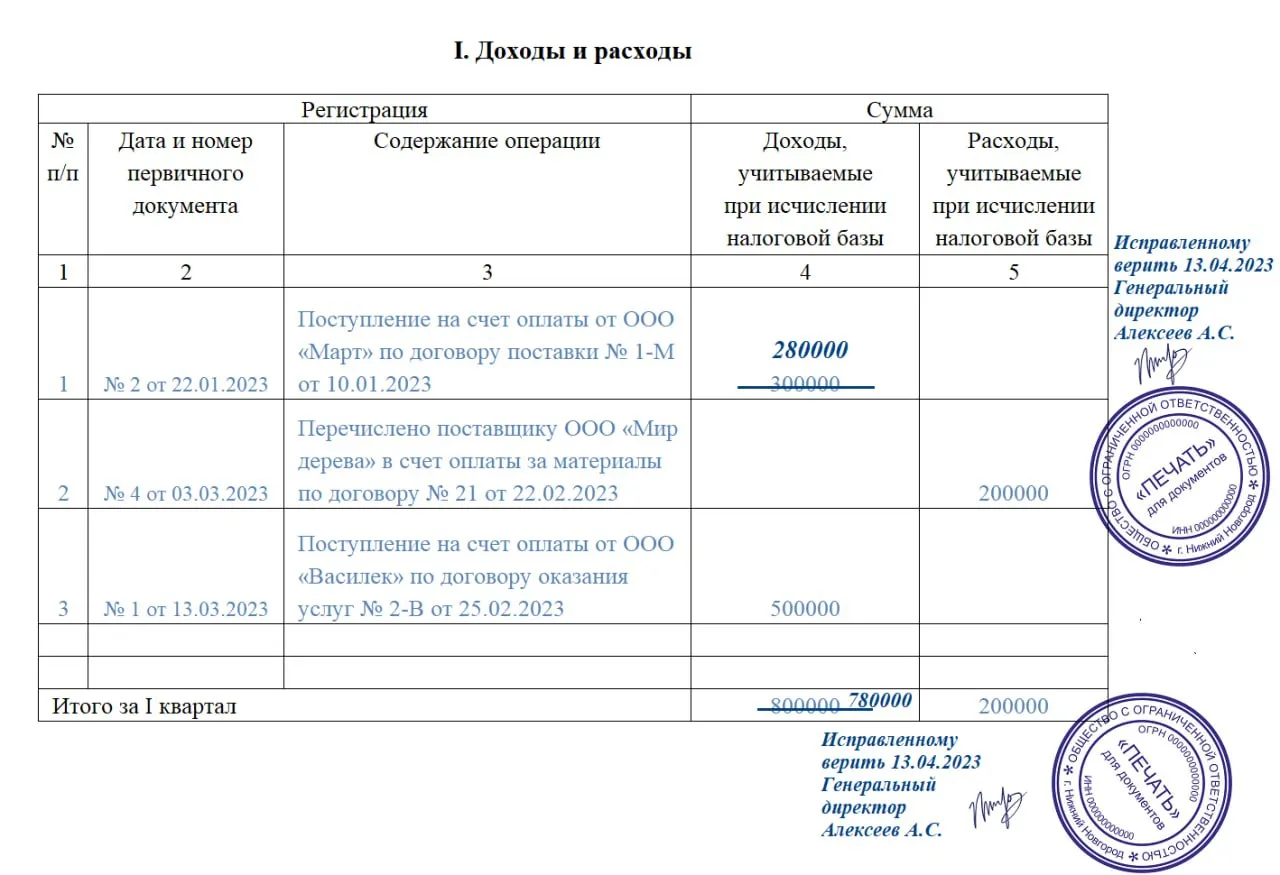

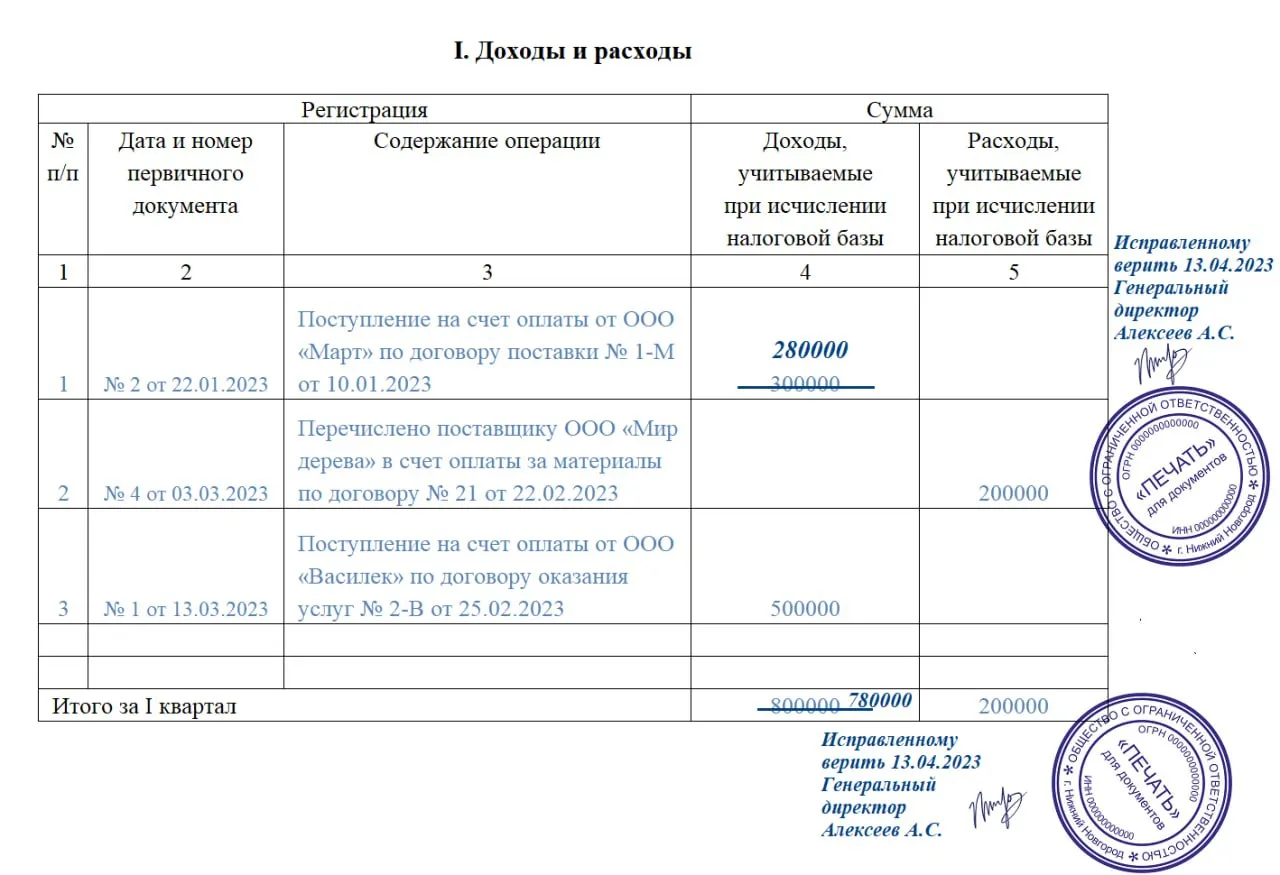

Важно: Если ошибка обнаружена в печатной книге, нужно внести исправления, указать дату правок и подписать «Исправленному верить». После этого необходимо проставить подпись и печать.. Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Подписаться

Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Подписаться

Исправление ошибки в бумажной книге

Если вы обнаружили ошибку в бумажной книге, есть два способа исправления. Первый — исправить ошибки в системе учета и распечатать новую книгу без ошибок. Затем прошить и заверить.

Второй способ — внести исправления в саму книгу.

Ошибки нельзя закрашивать канцелярским корректором, их исправляют по общим для бухгалтерии правилам.

Зачеркните неверные данные тонкой чертой, рядом внесите корректную запись, напишите на полях: «Исправленному верить», проставьте дату, подпись ответственного за исправление лица и печать (если есть).

Скорее всего, придется пересчитать суммы по итогам квартала и года — и тоже исправить записи.

Какие ошибки чаще всего встречаются в КУДиР

Ошибки по невнимательности

-

Указана неверная сумма или реквизиты другого первичного документа.

-

Указана операция, которую позже отменили (например, вернули товар).

-

Дважды отражен один и тот же доход по эквайрингу: сначала по кассовому отчету, затем по банковской выписке.

Лишние доходы и расходы

-

Указаны доходы, которые не входят в облагаемую базу: личные средства ИП, которые он внес на счет, или возврат переплаты по налогу.

-

В доходах не отражена операция по списанию кредиторки.

-

Доход при безналичной оплате указан за вычетом комиссии банка-эквайера.

-

В расходах УСН учтены затраты, которых нет в закрытом перечне из ст. 346.16 НК — например, штрафы и пени по налогам.

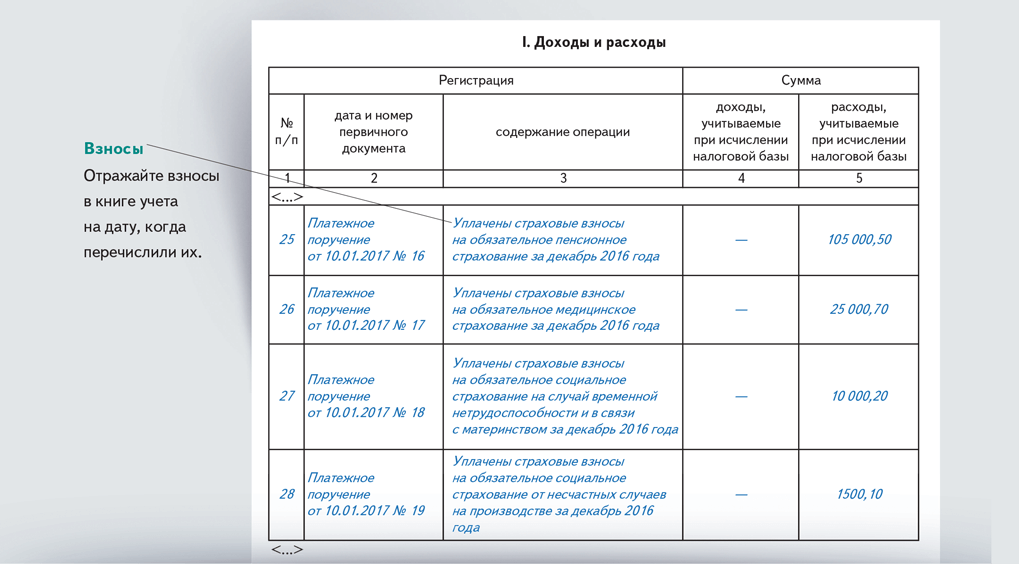

Взносы и НДС

-

Страховые взносы учтены по завышенной ставке, при этом малое предприятие имеет право на пониженную ставку взносов.

-

Сумма расхода и относящийся к ней НДС указаны в одной строке, хотя их надо разводить в разные строки — это более «безопасный» способ записи.

-

При УСН не включен в расходы НДС.

Чтобы снизить риск ошибок, работайте в учетном сервисе, который заполняет КУДиР автоматически.

Вы загружаете банковскую выписку, указываете доходы и расходы, реквизиты первичных документов, а система корректно заполняет книгу учета.

Контур.Экстерн журнал — читайте статьи и смотрите видео!

Штраф за ошибки в 6-НДФЛ и 2-НДФЛ

недостоверные сведения

Так, основанием для штрафа является недостоверность информации, допущенной в результате арифметической ошибки, искажения суммовых показателей, иных ошибок, влекущих неблагоприятные последствия для бюджета в виде недоплаты налога, нарушения прав физлиц (например, прав на налоговые вычеты).

Указанная ответственность также применяется при ошибках в показателях, идентифицирующих физлиц (ИНН, фамилия, имя, отчество, дата рождения, паспортные данные), которые также могут повлечь нарушения прав физлиц, а также прав и обязанностей налоговых органов (в части администрирования налога).

Вместе с тем, если ошибки не привели к неблагоприятным последствиям для бюджета и нарушению прав физлиц, то при расчете штрафа нужно учитывать смягчающие показатели.

Кроме того, налоговый агент освобождается от ответственности, если он самостоятельно выявит и исправит все имеющиеся огрехи.

Выявление недостоверных сведений в форме 6-НДФЛ осуществляется в рамках проведения камеральной и выездной проверки.

При выявлении недостоверных сведений, отраженных налоговым агентом в расчетах по форме 6-НДФЛ, вне рамок указанных проверок производство по делу о правонарушении осуществляется по ст. 101.4 НК РФ.

Сведения по форме 2-НДФЛ не являются налоговой декларацией (расчетом), и проведение камеральной проверки НК РФ не предусмотрено. Таким образом, кодексом не установлен предельный срок для выявления налоговым органом недостоверных сведений, отраженных налоговым агентом в справке.

Недостоверность сведений, отраженных налоговым агентом в сведениях по форме 2-НДФЛ, определяется в рамках проведения выездной проверки за соответствующий период.

При этом ответственность применяется по представлению сведений по форме 2-НДФЛ после 1 января 2016 года.

При обнаружении ошибок в 6-НДФЛ и 2-НДФЛ инспекторы истребуют у налогового агента пояснения с указанием выявленных неточностей и (или) противоречий либо уведомляют о вызове в налоговый орган.

Вопрос о привлечении к налоговой ответственности должен рассматриваться с учетом фактических обстоятельств, в том числе обстоятельств, смягчающих ответственность, исключающих привлечение лица к ответственности и исключающих вину лица в совершении налогового правонарушения.

ФНС дала распоряжение региональным УФНС довести данное письмо до нижестоящих инспекций.

Форма 6-НДФЛ утверждена в конце 2015 года, и еще не все бухгалтеры разобрались в особенностях ее использования. Она обязательна к представлению, и за несвоевременную сдачу 6-НДФЛ, а также за ошибки в заполнении положен штраф. Сколько денег придется заплатить за просрочку и в каких случаях получится избежать наказания рассмотрим далее.

С организации могут взять следующие штрафы, связанные с проблемами при сдаче 6-НДФЛ:

- 1 000 руб. за неполный и/или полный месяц просрочки (согласно п.1.2. статьи 126 НК РФ);

- 500 руб. за неправильные сведения, указанные в этом документе.

Несвоевременная сдача карается не только денежной потерей для организации. Согласно КоАП РФ (ст. 15.6), за нарушение налоговая может оштрафовать директора на сумму до 500 руб. Инспекторы вправе заблокировать счет компании или ИП.

При подсчете штрафа за ошибки налоговики не будут брать 500 руб. за каждое недостоверное сведение. Штраф предусматривает сам факт обнаружения ошибок в 6-НДФЛ. Например, наказать могут за:

- неправильно указанные персональные данные плательщика;

- числовые или орфографические ошибки при написании ФИО;

- ошибки в расчетах.

Получите 267 видеоуроков по 1С бесплатно:

К счастью, согласно п.2 ст. 126.1 НК РФ, при сдаче корректировки, то есть уточненного расчета, можно избежать наказания. Уточненка по 6-НДФЛ направляется за отчетный период, в расчете по которому допущена ошибка. При этом если ошибка допущена в первом квартале, а уже сдан расчет за полугодие и обнаружено несоответствие, то надо делать корректировку за оба периода.

Заполнение корректирующего расчета не отличается от обычного, разве что в одном показателе. При составлении первичной формы в строке «Номер корректировки» указывается «000», а при первом корректировочном расчете — «001». Если необходимо повторно вносить исправления, то ставится «002»… И так до безошибочной сдачи:

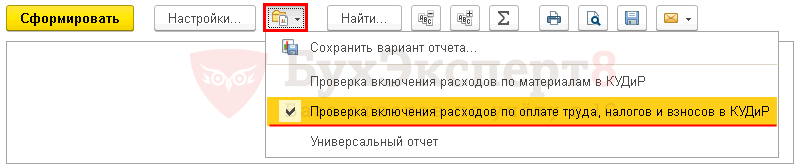

Формирование отчета

По кнопке Сформировать

отчет будет построен по заданной настройками форме.

По отчету проверяем выполнение условий — зарплата:

- начислена;

- выплачена;

- принимается в НУ.

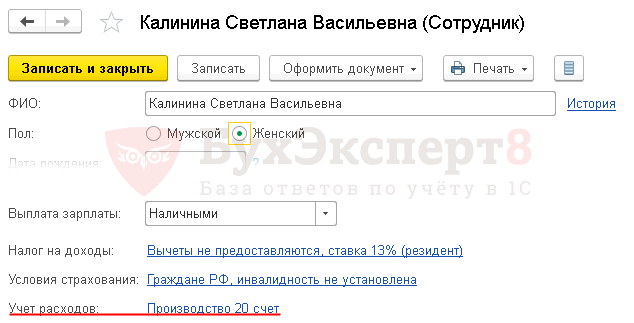

Как видно из отчета, несмотря на то, что сотруднику Калининой С.В. была начислена и выплачена зарплата, не было выполнено третье условие для включения затрат по выплате зарплаты в расходы УСН: графа Отражение в НУ

— Не принимаются

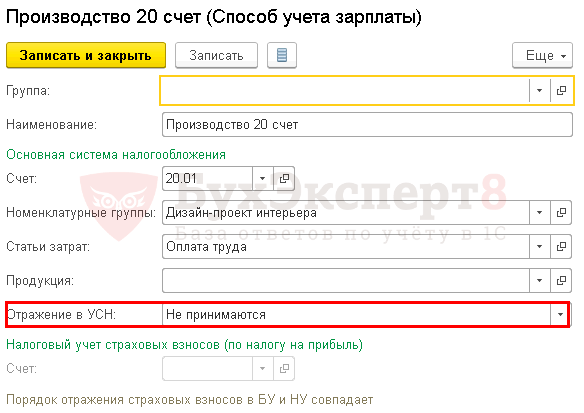

. Ошибка кроется в указанном для Калининой С.В. способе отражения в НУ расходов по зарплате.

Изменив Отражение в УСН

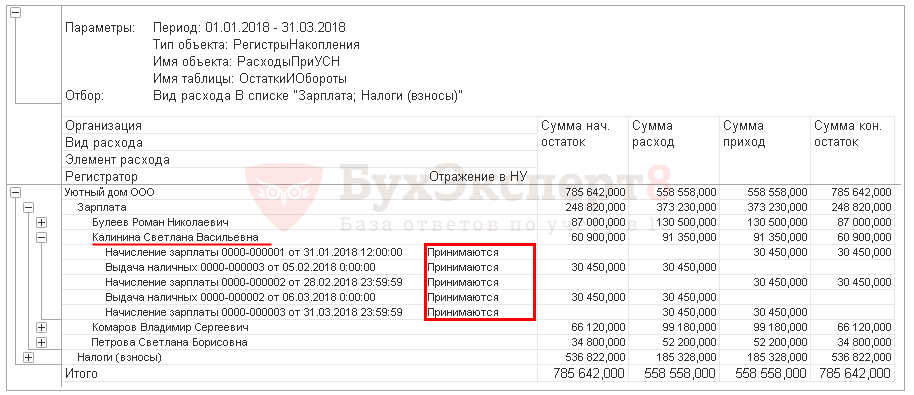

и перепроведя документы начисления и выплаты, отчет сформирует правильные данные:

Отражение в УСН

— Принимаются

.

Соответственно, расходы по зарплате Калининой С.В. отразятся в КУДиР за 1 кв. 2018

По данным рассмотренного отчета легко найти причину, по которой затраты на оплату труда, налоги и взносы не включаются в КУДИР, и определить, что нужно сделать, чтобы исправить ситуацию.

Чтобы каждый раз не пришлось настраивать отчет заново, БухЭксперт8

советует сохранить в 1С настройки по кнопке Сохранить вариант отчета

.

После ввода наименования настройки, например, Проверка включения расходов по оплате труда, налогов и взносов в КУДиР,

вам не придется каждый раз настраивать отчет заново. По кнопке Выбрать настройки

достаточно обратиться к сохраненной настройке.

Все налогоплательщики, использующие упрощенную систему налогообложения (УСН) обязаны вести книгу учета доходов и расходов (КУДиР). Если этого не делать, либо заполнить ее не правильно, можно получить немалый штраф (ст. 120 налогового кодекса РФ). Данная книга распечатывается и передается в налоговую инспекцию по их требованию. Она должна быть сшита и пронумерована.

Перед тем, как вы начнете формировать данную книгу учета доходов и расходов в 1С 8.3, проверьте настройки программы. Если у вас возникают проблемы с формированием КУДиР и какие-то расходы не попадают в книгу, тщательно перепроверьте настройки. Большинство проблем кроется именно тут.

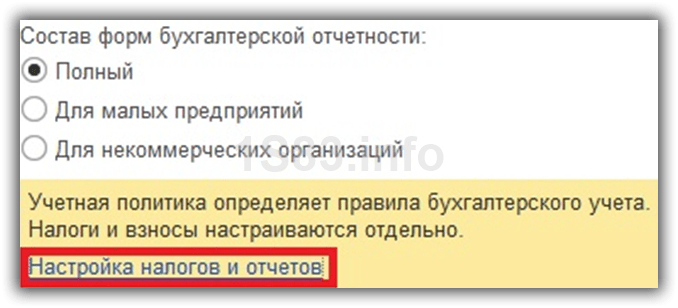

Где находится книга учета доходов и расходов 1С 8.3? В меню «Главное» выберите пункт раздела «Настройки».

Перед вами откроется список настроенных учетных политик в разрезе организаций. Откройте нужную вам позицию.

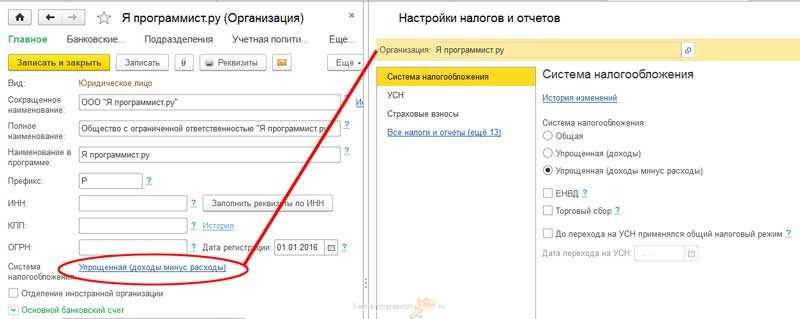

В форме настройке учетной политики в самом низу перейдите по гиперссылке «Настройка налогов и отчетов».

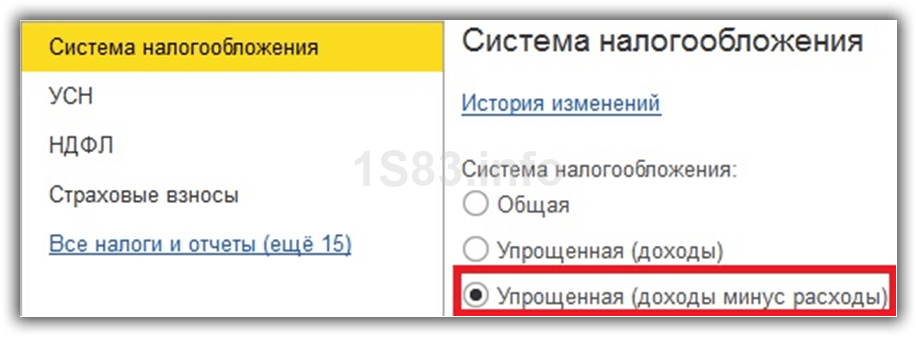

В нашем примере выбрана «Упрощенная (доходы минус расходы)» система налогообложения.

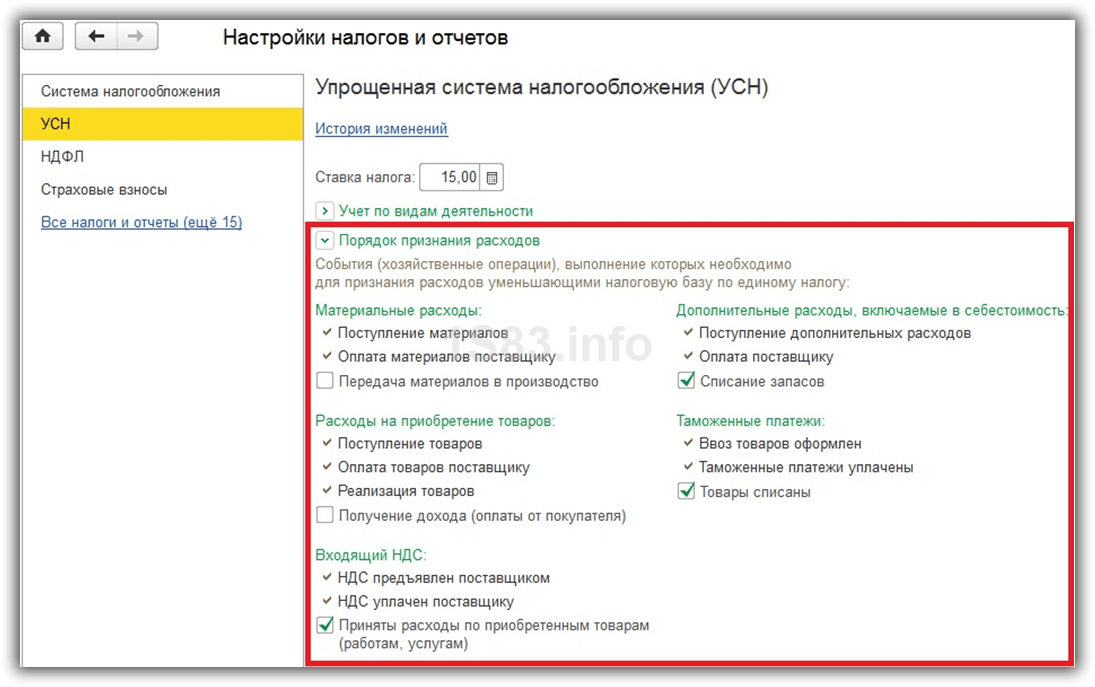

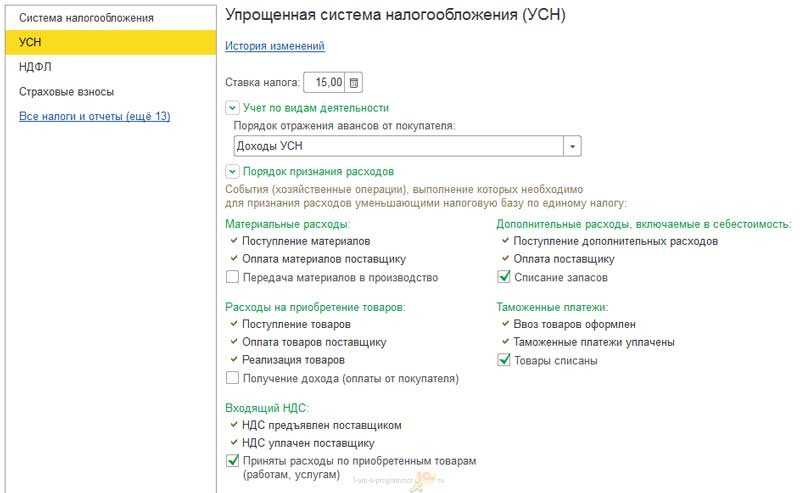

Теперь можно перейти в раздел «УСН» данной настройки и настроить порядок признания доходов. Именно здесь указывается, какие операции уменьшают налоговую базу. Если у вас возникает вопрос почему расход не попадает в книгу расходов и доходов в 1С — первым делом смотрите в эти настройки.

С некоторых пунктов нельзя снять флаг, так как они являются обязательными для заполнения. Остальные флаги можно установить исходя из специфики работы вашей организации.

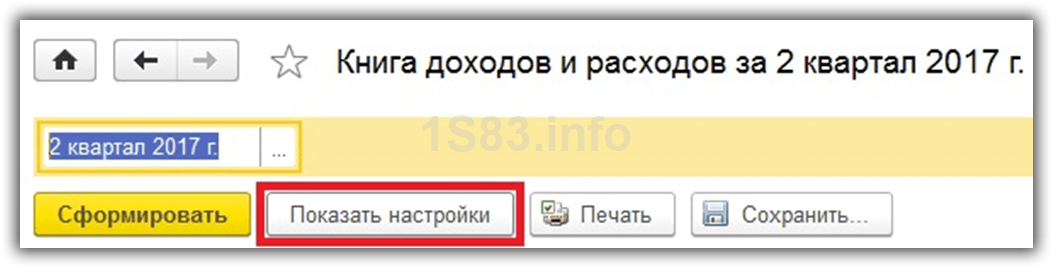

После настройки учетной политики перейдем к настройке печати самого КУДиР. Для этого в меню «Отчеты» выберите пункт «Книга доходов и расходов УСН» раздела «УСН».

Перед вами откроется форма отчета книги учета. Нажмите на кнопку «Показать настройки».

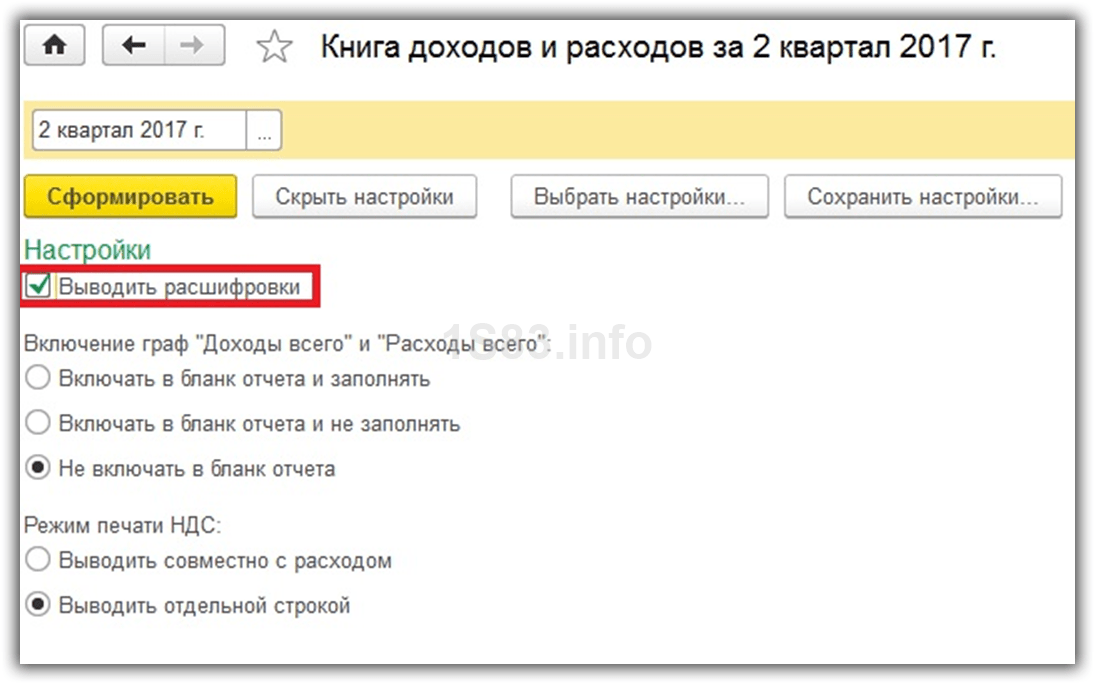

Если вам необходимо детализировать записи полученного отчета, поставьте соответствующий флаг. Остальные же настройки лучше уточнить в вашей налоговой инспекции, узнав требования к внешнему виду КУДиР. В разных инспекциях данные требования могут отличаться.

Сверка контрольных сумм: ошибка не проскочит?

Контрольное соотношение в налоговой отчетности — это соответствие цифр, отраженных в одной части (строке, поле, графе) отчета, тем цифрам, что показываются в другой части документа (а иногда и в совсем другом отчете).

Контрольные соотношения по форме расчета закреплены в письме ФНС России от 07.02.2020 № БС-4-11/2002@. Их несоблюдение — одна из самых частых ошибок при сдаче расчета по страховым взносам.

В случае если расчет заполняется в электронном виде, например, с помощью специального модуля, входящего в состав ПО для налоговой или бухгалтерской отчетности, эти ошибки, как правило, фиксируются автоматически. И практически исключено, что они проскочат в отчет.

Если РСВ сдается на бумаге и заполняется вручную, то возможен противоположный сценарий, поскольку крайне сложно соблюсти официальные контрольные соотношения, условно говоря, с калькулятором в руках. Поэтому лучше процесс заполнения формы автоматизировать в части проверки контрольных сумм.

Если у работодателя нет возможности применить специализированные программы для заполнения отчетности, то на выручку ему придет бесплатное решение — программа «Налогоплательщик ЮЛ» (несмотря на название, подходит она как для юрлиц, так и для ИП). Ознакомиться с ее описанием и получить ссылку на скачивание можно на сайте ФНС.

Соблюдение контрольных соотношений в РСВ не гарантирует его принятия налоговиками, поскольку они будут затем производить форматно-логический контроль документа.

Как взаимодействовать с налоговой

После окончания налогового периода КУДиР нужно заверять в Федеральной налоговой службе (ФНС): там вы получите подпись и печать. Это правило касается налогоплательщиков по системе ЕСХН и ОСНО. А вот в отношении ИП (или ООО) на УСН и патенте такое требование не действует — им можно не заверять книгу в налоговой.

ФНС не проверяет КУДиР у всех налогоплательщиков подряд, однако при желании может ее запросить. Тогда нужно предоставить книгу в распечатанном виде в течение 10 дней. Налоговая делает это в некоторых случаях:

-

ИП или ООО на УСН приблизились к лимиту доходов, и им нужно доказать свое право на УСН.

-

Расходы целевого финансирования ничем не подтверждены.

-

Расходы слишком высокие, а компания платит минимальный налог — 1% от дохода.

-

Суммы по расчетному счету больше сумм в декларации.

-

Проводится выездная налоговая проверка.

-

Во время налоговый каникул ФНС проверяют, соблюдает ли компания ограничения, которые налагает применение нулевой налоговой ставки.

Грубое нарушение в течение одного налогового периода может повлечь штраф в 10 000 рублей, несколько нарушений — 30 000 рублей. Если из-за ошибок или намеренно компания недоплатила налог, ее ждет самый суровый штраф: 20% от суммы неуплаченного налога, но не менее 40 000 рублей.

6-НДФЛ. Как избежать штрафа за несвоевременную оплату. Образец письменных возражений

Задержали оплату по налогу на доходы физических лиц (НДФЛ)? Штраф, пени. Можно ли этого избежать и что нужно сделать.

Налог на доходы физических лиц – очень коварный налог. Только по этому налогу в случае несвоевременной оплаты грозит штраф 20% от неуплаченной суммы налога. Даже если Вы задержали оплату всего лишь на один день, то штрафа не избежать.

В нашу компанию поступает очень много запросов по поводу правомерности начисления штрафа по НДФЛ, при минимальном периоде просрочки уплаты налога, который составляет всего 1-2 дня. Кроме этого возникают такие ситуации, когда штраф за предыдущие периоды, например, за 2016, 2017 гг., был получен только сейчас, при этом сам акт налоговой проверки датируется прошлым периодом.

В начале 2018 года вышло Постановление Конституционного суда РФ от 06 февраля 2018 г. № 6-П, согласно которому, за небольшие просрочки в уплате налога на доходы физических лиц штраф начислять не будут. В том же Постановлении указано, что:

- если компания уплатила налог на доходы физических лиц, а также пени по нему несвоевременно, но до момента обнаружения факта несвоевременного перечисления НДФЛ налоговым органом;

- поздняя уплаты сумм НДФЛ и пени носили непреднамеренный характер;

- несвоевременная уплата НДФЛ явились результатом упущения (технической или иной ошибки);

- если отчетность не была искажена,

то налогоплательщик освобождается от налоговой ответственности.

Если Вы обнаружили несвоевременную уплату НДФЛ до сдачи расчета по форме 6-НДФЛ, мы рекомендуем в срочном порядке уплатить сумму неуплаченного налога, а также сумму пени по этому налогу.

Если Вы обнаружили ошибку в Расчете 6-НДФЛ, то мы рекомендуем сначала оплатить НДФЛ и пени, а потом сдать уточненный расчет по форме 6-НДФЛ.

Если Вам уже пришел акт налоговой проверки, в котором Вы привлекаетесь к налоговой ответственности за небольшую просрочку уплаты налога в виде штрафа, то мы рекомендуем составить письменные возражения на акт налоговой проверки.

Примерный вариант письменных возражений приведен ниже:

В ИФНС №22 по г. Москве

От ООО «Колобок»

105540, Москва, ул. Береговая, д. 14,

этаж 2, комн. 13

ИНН 7722324456 КПП 772201001

ОГРН 12377346564478

ПИСЬМЕННЫЕ ВОЗРАЖЕНИЯ

по акту налоговой проверки

от «26» июля 2018 г. N 15-11/5312

Инспекцией ФНС № 22 по г. Москве в отношении компании Общество с ограниченной ответственностью «Колобок» была проведена налоговая проверка, по результатам которой был составлен акт налоговой проверки N 15-11/5312 от 26.07.2018 г. Акт был получен по электронным каналам связи 12 октября 2018 г., что подтверждает извещение о получении. Ранее компания ООО «Колобок» не получала акт налоговой проверки и одновременно не была извещена о времени рассмотрения материалов проверки. В таком случае наша компания была полностью лишена возможности давать свои возражения и пояснения, что недопустимо. Решение по итогам такой проверки подлежит отмене. Это следует из положений абзаца 2 пункта 14 статьи 101 Налогового кодекса РФ.

Кроме этого, налогоплательщик просит учесть смягчающие обстоятельства согласно подпункту 3 пункта 1 статьи 112 НК РФ. Просрочка уплаты суммы налога на доходы физических лиц составила всего 1 день. Срок уплаты НДФЛ – 02.02.2018 г., компанией ООО «Колобок» НДФЛ был уплачен 03.02.2018 г. Просрочка уплаты в один день была связана с переустановкой программного обеспечения, что не позволило своевременно совершить платеж.

В Постановлении Конституционного суда РФ от 06 февраля 2018 г. № 6-П указано, что «налоговый агент привлекаемый к налоговой ответственности за невыполнение обязанности по удержанию и (или) перечислению налогов, в любом случае вправе рассчитывать на возможность установления в его деле существенных обстоятельств, обусловливающих индивидуализацию наказания, в частности на учет смягчающих ответственность обстоятельств, например при незначительности периода несвоевременного перечисления налога». Учитывая вышеизложенное, в соответствии со статьями 100, 101 Налогового кодекса РФ просим по результатам рассмотрения материалов налоговой проверки:

1) не начислять штраф по налогу на доходы физических лиц в сумме 25000 рублей за 1 квартал 2018 г.

Генеральный директор ООО «Колобок»

_________________ / Ватрушкин Д. А./

Обнаружили факт неуплаты – оплатите налог и пени, при необходимости сдайте уточненный расчет. Получили акт налоговой проверки – грамотно составьте письменные возражения со ссылкой на Постановление Конституционного суда.

Ширяева Наталья

Ошибки при сдаче РСВ: неверное отражение данных по штату

Есть ошибки, связанные с неверным отражением в РСВ тех или иных персональных сведений о сотрудниках. Примеры таких ошибок:

- Неотражение в разделе 3 сведений о сотрудницах, которые находятся в декрете.Несмотря на то что такие сотрудницы фактически не осуществляют трудовую деятельность и на пособия, выплачиваемые им, взносы не начисляются, их следует относить к числу застрахованных лиц и показывать в РСВ.

- Неверное указание Ф.И.О. и СНИЛС работников.Неверное указание Ф.И.О. может быть обусловлено тем, что сотрудница вышла замуж, а в кадровом учете ее фамилия не была изменена (и попала в прежнем виде в бухгалтерскую программу для составления РСВ). Ошибка в СНИЛС — редкость. Обычно она возникает при невнимательном заполнении расчета вручную.

- Неотражение в РСВ сведений о директоре — единственном учредителе, у которого нет трудового договора с хозяйственным обществом.Несмотря на то что директор в рассматриваемом случае не получает облагаемых взносом выплат (на дивиденды взносы не начисляются), данные о нем нужно фиксировать в расчете. Более того, если у фирмы вообще нет сотрудников, работающих по трудовым договорам, то сдать нужно нулевой РСВ, в котором будут приведены сведения только о руководителе (письмо Минфина России от 24.03.2017 № 03-15-07/17273).

Особенности и общие сведения о КУДиР

Книга имеет унифицированную форму. Вести ее можно как в бумажном виде, внося нужные данные от руки, так и в электронном.

Если книга ведется в компьютере, после истечения учетного периода ее следует распечатать, пронумеровать листы и прошить их при помощи толстой суровой нити. На заключительную страницу ставится печать ИП (при наличии) и подпись, а также указывается число страниц. Затем книга регистрируется в местном налоговом органе.

В случае, когда используется бумажный вариант КУДиР, она регистрируется в налоговой до начала заполнения.

Книга включает в себя шесть разделов, которые отражают все произведенные в период отчета доходы и расходы ИП. Нужно отметить, что заполняются разделы, в зависимости от направления работы индивидуального предпринимателя.

Иными словами, информацию нужно вносить только в те блоки КУДиР, которые имеют отношение к деятельности ИП.

Анализ ошибок

- Ошибка в записи суммы доходов или расходов: Одним из наиболее часто встречающихся ошибок является неправильная запись суммы доходов или расходов. Это может быть связано с опечатками, неправильным округлением или неверным применением налоговых ставок. Для избежания этой ошибки необходимо внимательно проверять все записи и использовать автоматизированные системы бухгалтерского учета, которые могут автоматически рассчитывать налоговые показатели и проверять правильность их заполнения.

- Ошибка в идентификации контрагента: Неверное указание данных о контрагентах может привести к неверному расчету налоговых обязательств. Например, если неправильно указан ИНН контрагента, это может привести к неверному списанию налоговых платежей или даже к проблемам с налоговыми органами. Для избежания подобной ошибки следует внимательно проверять данные контрагентов, а также использовать базы данных для проверки идентификационных номеров.

- Неправильное заполнение налоговых кодов: Каждый вид доходов и расходов имеет свой налоговый код, который необходимо правильно заполнить в кудире. Ошибка в выборе налогового кода может повлечь за собой неправильное начисление налогов или неправильный расчет налоговых обязательств. Чтение и изучение инструкции по заполнению кудиры и консультация с налоговыми специалистами помогут избежать этой ошибки.

Блокировка счетов

Существует еще один серьёзный вид наказания. Налоговый орган имеет право заблокировать все расчетные счета предприятия или налогового агента, если просрочка превысила 10 дней (НК ст.76, п.3.2). В этом случае все движения денег блокируются, ни вы не сможете рассчитаться, ни вам не смогут перечислить средства контрагенты.

Дешевле будет вовремя сдавать всю отчётность и не подвергать компанию лишним расходам.

Так как 6-НДФЛ является новой формой отчётности, бывает, что с первого раза не все заполнено правильно. Если вдруг вы заметили, что после сдачи отчетности была допущена ошибка, то как переделать документ? И накладываются ли штрафы, если была сделана уточненка по 6-НДФЛ?

Настройка учетной политики по УСН в 1С Бухгалтерия 3.0

Настройки учетной политики по УСН устанавливаются перед началом ведения учета и, по идее, в течении года не меняются.

Для изучения приема исправления учета при УСН, когда КУДиР в 1С Бухгалтерия 3.0 заполняется неверно, создадим в справочнике «Организации» новую организацию — ИП — с упрощенной системой налогообложения 15%. В карточке заполним основные реквизиты вручную или по ИНН, если подключен сервис 1С Контрагент. После заполнения переходим к настройке системы налогообложения, указываем, что организация имеет систему налогообложения Упрощенную (доходы минус расходы)

.

Самые главные настройки упрощенной системы налогообложения в 1С Бухгалтерия 3.0 находятся на второй вкладке «УСН».

В этой вкладке для каждого вида расхода УСН можно задать порядок признания. Галочками, без возможности снятия, заданы события признания расходов, закрепленные Законодательно. Учитывать или нет при признании расходов события с возможностью изменения каждая организация решает самостоятельно, устанавливая или снимая соответствующие галочки. Поэтому,

Что такое КУДИР

Данный документ является обязательным при использовании предпринимателями УСН или патента. Именно он позволяет учитывать все поступления или расходы организации или ИП.

Важно! КУДИР представляет собой журнал, составленный по определенной форме и отпечатанный типографским методом, причем он может покупаться или распечатываться, а при этом вести его допускается от руки или в электронной форме.

Каждый субъект малого бизнеса обязан вести данный документ. Книга представлена в трех формах, причем выбор зависит от выбранного налогового режима:

- для УСН;

- для патентной системы;

- для с/х производителей.

Ежегодно предприниматели сдают данный документ в налоговую инспекцию, причем сразу после того, как закончится налоговый период по используемой системе.

Важно! ИП передают КУДИР в инспекцию до 30 апреля, а компании до 31 марта. Как заполнить КУДиР в 1С вы можете посмотреть в этом видео-уроке:

Как заполнить КУДиР в 1С вы можете посмотреть в этом видео-уроке:

Содержание и особенности заполнения КУДИР

Вести данный документ обязаны все предприниматели или организации, принимающие в процессе работы УСН, ЕСХН или патентную систему. Заполняется он практически одинаково в разных случаях, поэтому нет никаких специфических отличий при использовании КУДИР ИП или ООО. Отличием будет объект налогообложения.

К особенностям ведения КУДИР относится:

- документ составляется и содержится в компании обязательно, прием даже в случае, если организация или ИП не занимались предпринимательской деятельностью в течение всего года, а в этом случае будет иметься нулевая КУДИР;

- все операции вносятся в хронологическом порядке;

- для одной операции назначается одна строка;

- оформляются записи исключительно на русском языке;

- допускается исправлять ошибки, но они должны заверяться подписью предпринимателя.

Важно! Большинство ИП, выбирающих упрощенные системы, самостоятельно занимаются составлением декларации и уплатой налога, а поскольку заполнять КУДИР очень просто, то эта процедура так же может реализоваться ими без необходимости пользоваться услугами бухгалтеров

Какие требования предъявляются к внесению записей в книгу

В процессе заполнения данного документа налогоплательщики должны учитывать определенные требования:

- все вносимые сведения должны быть достоверными и полными;

- учет должен быть непрерывным, поэтому не допускается пропускать внесение каких-либо операций;

- все записи вносятся исключительно на русском языке;

- если имеются первичные документы, которые непременно заносятся в КУДИР, а при этом они составлены на иностранном языке, то они предварительно переводятся на русский язык;

- в качестве основания для любой записи являются первичные документы;

- если работа предпринимателя связана с предоставлением услуг населению, то в КУДИР вносятся данные об их фамилиях и адресах.

Если не удовлетворяются какие-либо требования, то при налоговой проверке существует вероятность, что налоговая инспекция применит к предпринимателю значительные по размеру штрафы.

Правила заполнения книги учета.

Ошибки в наименовании документов

Неверное указание документов, которые явились основанием для начислений налогоплательщику приводят к тому, что судебные органы принимают сторону проверяемого. Если дело доходит до судебного разбирательства, то решение судом принимается исходя из подтвержденных конкретными документами нарушений. Такие документы указывают инспекторы. Согласно требованиям проверки, документы без указания их номера и даты не могут быть достоверным доказательством. Указываться должны конкретные операции по конкретным контрагентам с конкретными суммами. Иначе выводы инспекторы могли сделать ошибочно. Соответственно, доказательства налоговики предоставить в суд не смогут и решение судьями будет принято в пользу налогоплательщика.

Помимо ошибок в номерах документов проверяемых организаций, налоговики могут ошибиться и в указании статей НК.

Обжалование результатов и итоговое решение

Если налогоплательщик не согласен с выводами или изложенными в акте фактами, то он имеет право подать в налоговый орган возражения в письменном виде относительно конкретных положений или всего акта в целом. Для обоснования своей позиции налогоплательщик вправе приложить соответствующие документы, доказывающие аргументированность возражений. Срок для сего маневра – месяц с момента получения акта (ч. 6 ст. 100 НК РФ).

Вынесение окончательного решения происходит в результате рассмотрения акта и других материалов проверки руководителем (или его заместителем) налогового органа, которое осуществляется в течение десяти дней после указанного в предыдущем абзаце срока (ч. 1 ст. 101 НК РФ). Налогоплательщик должен быть оповещен о времени и месте рассмотрения материалов, однако при его неявке они также будут рассмотрены (исключение – если участие налогоплательщика признано обязательным) (ч. 2 ст. 101 НК РФ). За исключением решения о проведении дополнительных мероприятий (если это требуется), руководитель (или его заместитель) налогового органа принимает одно из двух решений (ч. 7 ст. 101 НК РФ):

-

О привлечении налогоплательщика к ответственности за налоговое правонарушение (содержит обстоятельства принятия решения, срок и порядок обжалования в вышестоящий орган, а также прочие необходимые сведения);

-

Об отказе в привлечении налогоплательщика к ответственности ввиду отсутствия правонарушения.

На этом процедуру непосредственно самой выездной налоговой проверки можно считать завершенной.

В дальнейшем налогоплательщик при несогласии с решением налогового органа вправе его обжаловать в вышестоящий налоговый орган путем подачи апелляционной жалобы через налоговый орган, вынесший решение по результатам налоговой проверки. В этом случае жалоба направляется в вышестоящий налоговый орган в течение 3 дней с даты ее подачи.

Срок на подачу апелляционной жалобы на решение налогового органа: 1 месяц с даты вручения решения налогоплательщику.

Если налоговый орган не может вручить решение налогоплательщику, то он направляет его заказным письмом Почтой России и решение считается врученным на 6 день с даты отправки. То есть при отправке решения Почтой России налогоплательщику у налогоплательщика есть 1 месяц+ 6 рабочих дней с даты отправки письма (штамп Почты России о принятии письма).

После обжалования решения налогового органа в апелляционном порядке налогоплательщик вправе обратиться в суд в течение 3 месяцев с даты, когда налогоплательщику стало известно о нарушении.