Зачет ЕНП до 29 мая

Подробнее о формировании отчетов — Универсальный отчет по регистрам ЕНС в 1С

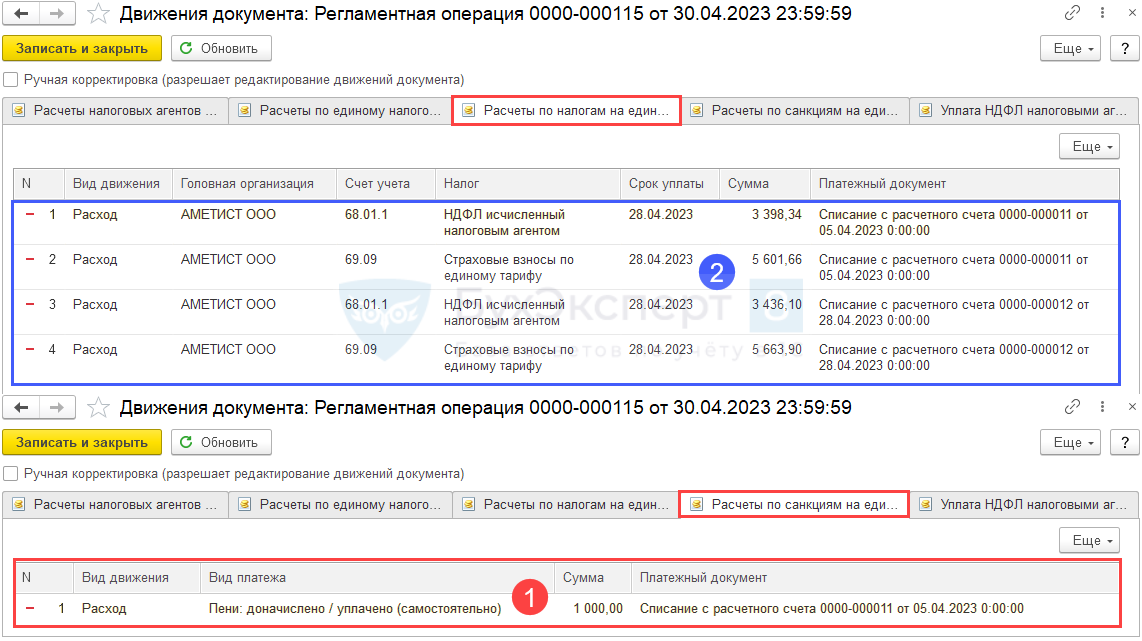

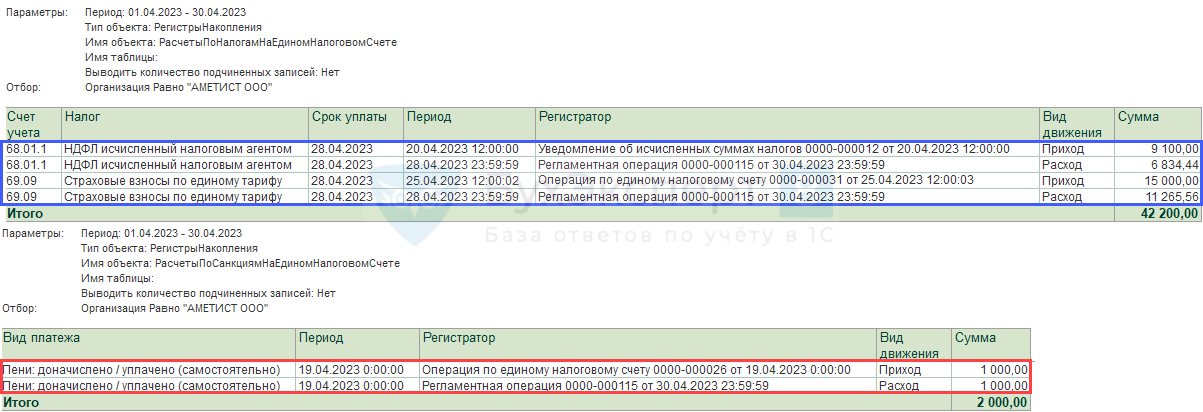

В течение месяца отражены:

- приход денежных средств в регистре Расчеты по единому налоговому счету по платежным документам от 05.04.2023 и 28.04.2023;

- приход начислений в регистрах Расчеты по налогам на едином налоговом счете и Расчеты по санкциям на едином налоговом счете.

В результате:

- сумма денежных средств на ЕНС — 19 100 руб.;

- суммы совокупной обязанности — (24 100 + 1 000) = 25 100 руб.;

- недостаток денежных средств — 6 000 руб.

При таких условиях ЕНП распределяется регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в порядке ст. 45 НК РФ — Алгоритм зачета ЕНП при нехватке денег на уплату налогов и взносов в 1С

В последний день месяца происходит зачет ЕНП в счет:

- Пени по сроку уплаты 19.04.2023 — в первую очередь (1 000 руб. по документу от 05.04.2023), т. к.:

- срок уплаты наступил раньше других платежей;

- на ЕНС в этот момент были средства по платежному документу от 05.04.2023;

- налоговая на 19.04.2023 не имела сведений о более поздних начислениях и зачла доступную сумму в счет пени.

- Оставшиеся средства по платежам от 05.04.2023 и 28.04.2023 (18 100 руб.) — НДФЛ и страховые взносы — зачитываются пропорционально, т. к. у них одинаковый срок уплаты 28.04.23.

Из отчетов видно, что все начисления по одинаковому сроку уплаты (28.04.2023) погашены пропорционально из средств, оставшихся на эту дату.

Зачет ЕНП с 29 июня

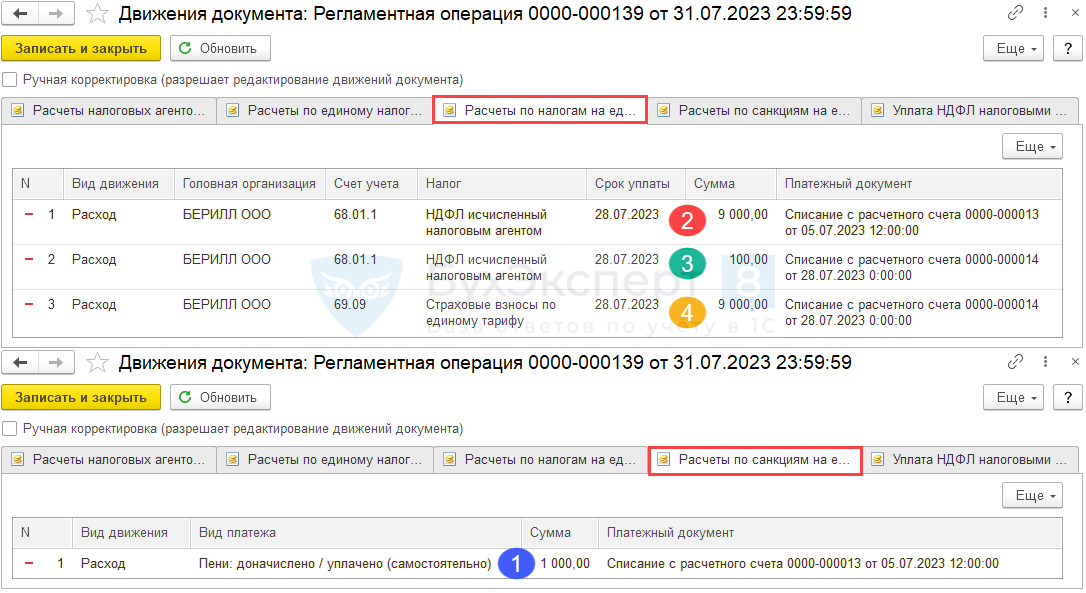

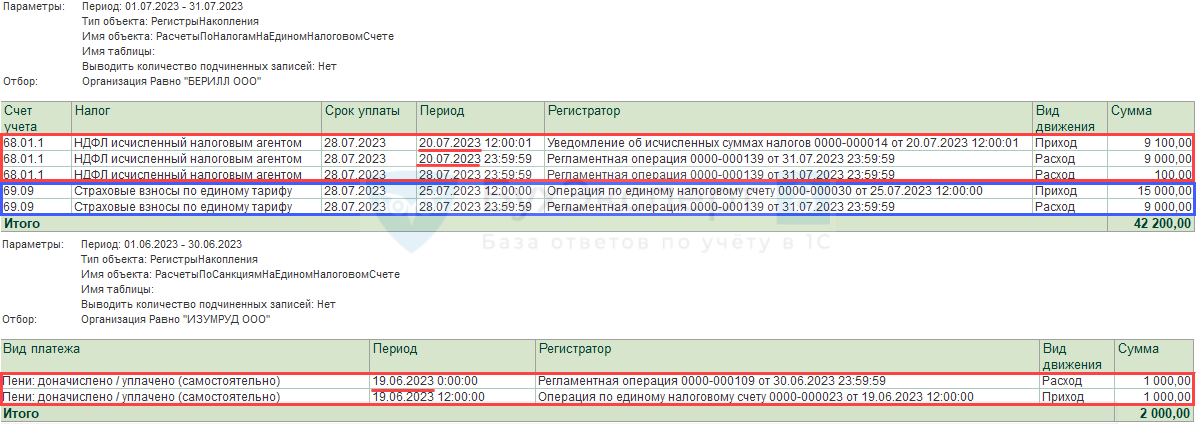

В течение месяца отражены:

- приход денежных средств в регистре Расчеты по единому налоговому счету по платежным документам от 05.07.2023 и 28.07.2023;

- приход начислений в регистрах Расчеты по налогам на едином налоговом счете и Расчеты по санкциям на едином налоговом счете.

В результате:

- сумма денежных средств на ЕНС — 19 100 руб.;

- суммы совокупной обязанности (24 100 + 1 000) = 25 100 руб.;

- недостаток денежных средств — 6 000 руб.

При таких условиях ЕНП распределяется регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в порядке ст. 45 НК РФ с учетом изменений от 29.05.2023 и от 29.06.2023.

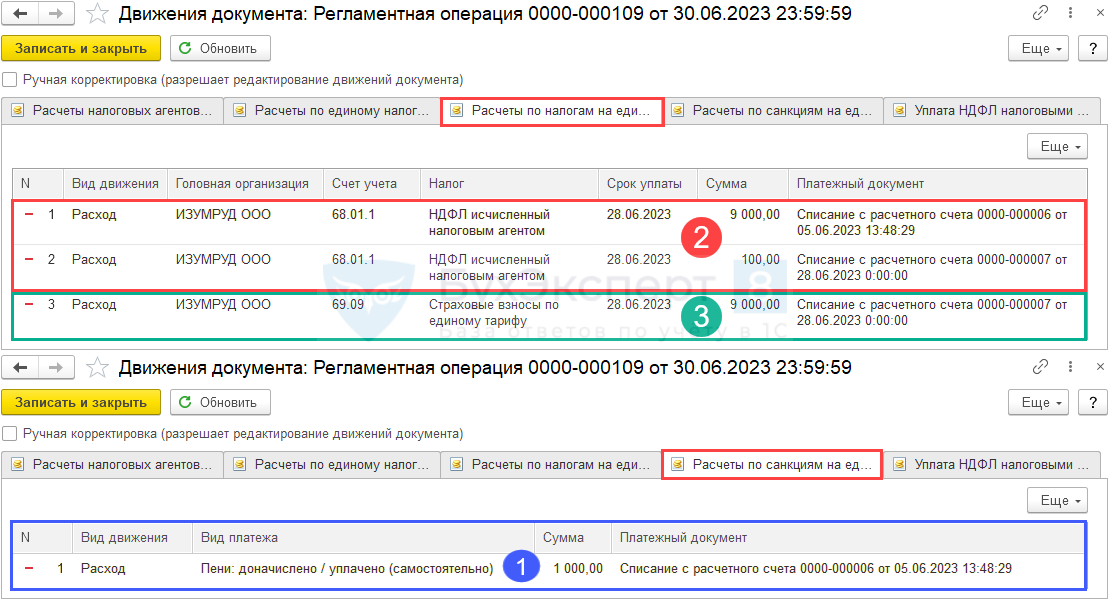

В последний день месяца происходит зачет ЕНП в счет:

- Пени по сроку уплаты 19.07.2023 — в первую очередь (1 000 руб. по документу от 05.07.2023), т.к.:

- срок уплаты наступил раньше других платежей;

- на ЕНС в этот момент были средства по платежному документу от 05.07.2023;

- налоговая на 19.07.2023 не имела сведений о более поздних начислениях и зачла доступную сумму в счет пени.

- НДФЛ по сроку уплаты 28.07.2023, уведомлению от 20.07.2023 в размере доступной суммы на ЕНС (9 000 руб. — остаток по документу от 05.04.2023), остался непогашенный остаток 100 руб.;

- НДФЛ по сроку уплаты 28.07.2023, уведомлению от 20.07.2023 (100 руб. — непогашенный ранее остаток начисленной суммы по документу оплаты от 28.07.2023);

- Оставшиеся средства по платежу от 28.07.2023 (9 000 руб.) зачитываются в счет страховых взносов по сроку уплаты 28.07.2023.

ФНС распределит НДФЛ не позднее 21.07, если уведомление подано 20.07 (не позднее следующего рабочего дня после подачи уведомления). Отменить такой зачет нельзя.

Из отчетов видно, что пени и НДФЛ погашены полностью, а на зачет страховых взносов не хватило 6 000 руб., т. к. они погашались в последнюю очередь.

Как списываются деньги, если на все платежи их не хватает

Когда денег на счету достаточно, порядок списания денег с ЕНС особых вопросов не вызывает. Ведь все обязательства налогоплательщика к установленной дате будут выполнены в полном объёме.

Покажем очередность списания налогов с ЕНС на примере.

✐ Пример ▼

Пример: организация должна заплатить НДФЛ с работников (85 000 рублей), страховые взносы (150 000 рублей), НДС (280 000 рублей). Кроме того, с прошлого месяца есть недоимка по налогу на прибыль (14 000 рублей).

Совокупная налоговая обязанность составляет 529 000 рублей, но организация перечислила на единый счёт только 500 000 рублей.

Поскольку с июня 2023 года налоговая инспекция списывает деньги с ЕНС в новом порядке, то в первую очередь погашается обязательство по НДФЛ. После этого зачисляется недоимка по налогу на прибыль. На счету осталось (500 000 — 85 000 — 14 000) 401 000 рублей.

Страховые взносы и НДС находятся в одной очереди списания, но оставшейся суммы не хватит для их полной выплаты. В этом случае ИФНС распределит средства пропорционально:

- сумма зачёта по взносам: (401 000 * 150 000) / 430 000 = 139 883,72093 рубля.

- сумма зачёта по НДС: (401 000 * 280 000) / 430 000 = 261 116,27907 рубля.

Теперь посчитаем размер задолженности:

- по взносам (150 000 — 139 883,7) = 10 116,3 рубля;

- по НДС (280 000 — 261 116,3) = 18 883, 7 рубля.

Всего получается 29 000 рублей, это как раз та сумма, которую организация должна была ещё перечислить на ЕНС для полного выполнения обязательств перед бюджетом. Но поскольку этого не произошло, образовалась новая недоимка, и по ней станут начислять пени.

Новые правила списания средств с ЕНС

С 2023 года налогоплательщики перешли на новую схему расчетов с бюджетом. Налоги и взносы перечисляются единым налоговым платежом (ЕНП) на единый налоговый счет (ЕНС) и списываются в установленном порядке. Однако, в конце мая Федеральным законом от 29.05.2023 N 196-ФЗ были внесены изменения в порядок списания средств с ЕНС.

Рассказываем, что поменялось в правилах и последовательности списания недоимок и налогов с ЕНС.

Порядок списания до вступления изменений в силу

По действовавшим правилам средства с ЕНС списывались в следующей последовательности:

- недоимка, начиная с наиболее раннего момента ее выявления;

- налоги, авансовые платежи, сборы, страховые взносы ‒ с момента возникновения обязанности по их уплате (на основании деклараций, расчетов, уведомлений);

- пени;

- проценты;

- штрафы.

Порядок списания после вступления изменений в силу

В измененной редакции пункта 8 статьи 45 НК РФ закрепляется следующий порядок списания с ЕНС:

1) недоимка по НДФЛ, начиная с наиболее ранней;

2) НДФЛ, с момента возникновения обязанности по его перечислению налоговым агентом;

3) недоимка по иным налогам, сборам, страховым взносам ‒ начиная с наиболее ранней;

4) иные налоги, авансовые платежи, сборы, страховые взносы ‒ с момента возникновения обязанности по их уплате (перечислению);

5) пени;

6) проценты;

7) штрафы.

Также НДФЛ списывается с ЕНС (при наличии положительного сальдо) не позднее дня, следующего за днем поступления уведомления об исчисленной сумме налога.

Порядок зачисления НДФЛ в бюджет

Бухгалтеру необходимо помнить несколько важных моментов о последовательности зачисления средств в качестве ЕНП в бюджет:

- Сразу после сдачи уведомления НДФЛ будет резервироваться автоматически без заявления от налогового агента (Уведомление по НДФЛ будет одновременно и Заявлением о зачете). Отменить резервирование нельзя, т.к. НК РФ это не предусмотрено.

- В резерв деньги будут списываться с положительного сальдо ЕНС, даже если сам НДФЛ еще не уплачен. Это получится из-за разрыва в датах: срок сдачи уведомления — 25 число, а срок уплаты налога — 28 число. Таким образом, налоговики будут брать деньги с ЕНС еще до наступления срока уплаты налога.

Соответственно, если средств на уплату НДФЛ на ЕНС не хватает, то деньги будут браться с других налогов.

С момента вступления в силу нового порядка уплаты налогов совершенствование института ЕНС и системы ЕНП происходит постоянно. За неправильные исчисления налога предусмотрен штраф от 20% до 40% от неуплаченной суммы. Чтобы быть в курсе всех изменений в налоговом законодательстве и рассчитываться с налоговой по всем правилам, рекомендуем использовать сервис «Календарь вступления в силу» в системе

«Календарь вступления в силу» — сервис, построенный по принципу календаря, который позволяет помесячно отследить вступление в силу важнейших изменений законодательства в сфере налогообложения и бухгалтерского учета.

С помощью сервиса «Календарь вступления в силу» вы сможете быстро и удобно познакомиться со всеми будущими изменениями, чтобы уверенно ориентироваться в новых требованиях и закрывать налоговые вопросы вовремя, избегая штрафов.

Зачет ЕНП с 1 октября

С октября 2023 года в программе 1С действует такая последовательность зачета ЕНП:

- недоимка по НДФЛ, начиная с наиболее ранней;

- НДФЛ;

- недоимка по другим налогам и взносам, начиная с наиболее ранней;

- страховые взносы по текущему сроку уплаты;

- платежи по другим налогам с текущим сроком уплаты;

- пени;

- проценты;

- штрафы.

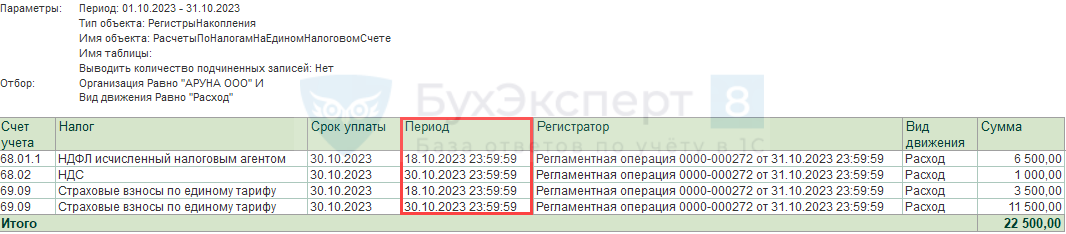

В течение месяца отражены:

- приход денежных средств в регистре Расчеты по единому налоговому счету по платежным документам от 05.10.2023 и 30.10.2023;

- приход начислений в регистрах Расчеты по налогам на едином налоговом счете и Расчеты по санкциям на едином налоговом счете.

В результате:

- сумма денежных средств на ЕНС — 22 500 руб.;

- суммы совокупной обязанности — 31 500 руб.;

- недостаток денежных средств — 9 000 руб.

При таких условиях ЕНП распределяется регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в порядке ст. 45 НК РФ с досрочным зачетом НФДЛ и СВ. Результат зачета можно посмотреть по Справке-расчету «Зачет аванса по единому налоговому счету» и Расшифровке расчетов налогов по ЕНС.

ФНС распределит положительное сальдо ЕНС в счет НДФЛ и СВ не позднее 19.10, если уведомление подано 18.10 (не позднее следующего рабочего дня после подачи уведомления).

В последний день месяца в программе 1С происходит зачет ЕНП в счет:

- НДФЛ по сроку уплаты 30.10.2023, уведомлению от 18.10.2023 в полной сумме, т. к. остаток на ЕНС — 10 000 по документу уплаты от 05.10.2023.

- СВ по сроку уплаты 30.10.2023, операции от 18.10.2023:

- 3 500 руб. — остаток по документу оплаты от 05.10.2023;

- 11 500 руб. — в приоритетном порядке (по сравнению с другими начислениями по этому сроку уплаты) по документу уплаты от 30.10.2023.

- Оставшиеся средства по платежу от 30.10.2023 (1 000 руб.) — зачитываются в счет остальных начислений по сроку уплаты 30.10.2023 (в нашем примере — НДС).

Из отчетов видно, что на зачет НДС не хватило 9 000 руб., т. к. они погашались в последнюю очередь.

Точную дату зачета каждого налога можно посмотреть в отчете — Как посмотреть период зачета ЕНП в 1С?

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Чем чреваты ошибки в уведомлении

Если забыть про уведомление, возможен штраф по ст.126 НК РФ на 200 рублей за каждый документ. А поскольку без него и декларации инспекция не сумеет распределить деньги, сумма просто «зависнет» на ЕНС. После появления отчета в базе инспекторы увидят, что платеж не был произведен вовремя и начислят пени.

Если данные в отчетности не совпадут с уведомлениями, контролеры будут ориентироваться на отчетность. Переплата по налогу вернется на ЕНС, на недоимки начислят пени.

Ошибка в периоде тоже опасна. Если в уведомлении случайно указать, например, прошлый период, налоговая решит, что пришел корректирующий отчет. Заплаченные деньги останутся на ЕНС. Получится, что налог не уплачен, и налоговая применит санкции.

Как ИП на упрощенке и ПСН уменьшить налог на взносы

Срок уплаты фиксированных страховых взносов индивидуальным предпринимателем — 31 декабря текущего календарного года, взносов с дохода свыше 300 тысяч рублей — 1 июля года, следующего за истекшим.

Чтобы уменьшить налоги при УСН или ПСН, ИП часто платят взносы раньше срока. Но теперь взносы с единого налогового счета инспекция списывает в сроки их уплаты.

Как поступать в таких случаях, пояснили в совместном письме Минфин и ФНС (от 20.01.2023№03-11-09/4254). Ведомства советуют подать заявление о зачете денежных средств в счет “исполнения предстоящей обязанности по уплате” в порядке, установленном статьей 78 НК РФ.

Приведем алгоритм действий ИП на УСН для уменьшения авансового платежа по налогу за 1 квартал.

Шаг 1. Заплатить взносы внутри квартала. Уведомление направлять не нужно, если взнос фиксированный, только за себя. Если есть взносы за сотрудников, но по ним нужно отправить уведомление (и квартальные РСВ).

Шаг 2. Далее — подать заявление о зачете страховых взносов в счет будущих платежей. Его принимают только в электронном виде (п.2,ст. 78 НК)

Важно отправить заявление до того, как будем уменьшать УСН/ПСН на взносы. Т.е

к моменту, когда отражаем уменьшение — должно быть понимание, что взносы действительно зачтены.

Шаг 3. Если есть авансовый платеж к уплате, до 25 апреля подать по нему уведомление.

Шаг 4. До 28 апреля пополнить ЕНС или убедиться, что средств достаточно для уплаты авансового платежа

Важно следить за сальдо, потому что любая недоимка будет исполнена как за счет положительного сальдо ЕНС, так и за счет денег, зачтенных по заявлению

Сальдо ЕНС

Деньги, перечисленные организацией или ИП на свой ЕНС, формируют приходную часть счёта. Расходная часть называется совокупной налоговой обязанностью. Это общая сумма всех налогов, авансов, сборов, взносов, пеней, штрафов, процентов, которые должны быть уплачены к определённой дате.

Разница между приходной и расходной частью образует сальдо или баланс единого налогового счёта. Узнать актуальное состояние ЕНС можно в личном кабинете юридического лица или индивидуального предпринимателя.

Если сальдо положительное, значит, на счету есть средства для расчётов с бюджетом, но необходимо следить за остатком и, при необходимости, вовремя его пополнять. Если сальдо отрицательное, значит, у компании или ИП есть задолженность перед бюджетом, и её надо срочно погасить, чтобы прекратить начисление пени.

Деньги с ЕНС налоговая списывает в определённом порядке, установленном статьёй 45 НК РФ. Рассмотрим его подробнее.

Старый и новый порядок списания денег с ЕНС

Изначально, с января 2023 года, существовал такой порядок списания денежных средств с единого налогового счёта:

- недоимки по всем платежам;

- текущие налоги, авансы по налогам, сборы, взносы;

- пени;

- проценты;

- штрафы.

Но на практике оказалось, что новый порядок расчётов через ЕНС не учитывает интересы региональных и местных бюджетов. Ведь теперь все платежи, в том числе, НДФЛ с зарплаты работников, стали поступать в Федеральное казначейство. И если сальдо счёта компании или ИП было отрицательным, то в первую очередь гасились имеющиеся недоимки.

В результате получалось, что деньги, перечисленные налоговым агентом для уплаты НДФЛ, шли на погашение задолженности по другим платежам — НДС, страховым взносам, налогу на прибыль и др. А НДФЛ в бюджеты на местах перенаправлялся не в полном объёме либо с большим опозданием. Из-за этого муниципальные и региональные власти не могли вовремя выполнять свои обязательства.

Для решения этой проблемы предлагалось вообще вывести НДФЛ из единого налогового платежа. Но затем было решено изменить очередность списания средств с ЕНС. Необходимые изменения были приняты законом от 29.05.2023 № 196-ФЗ, поэтому теперь НДФЛ зачисляется в региональные и местные бюджеты в приоритетном порядке.

Соответственно, после вступления в силу закона № 196-ФЗ деньги с ЕНС списываются в такой очерёдности:

- недоимка по НДФЛ, начиная с самой ранней;

- текущий НДФЛ;

- недоимка по другим платежам;

- остальные текущие налоги, авансы по налогам, сборы, взносы;

- пени;

- проценты;

- штрафы.

Кроме того, с 29 июня 2023 года в порядок списания НДФЛ внесли дополнительные изменения. Теперь этот налог списывается даже раньше общего срока, то есть до 28-го числа. После того, как налоговая инспекция получит уведомление об исчисленных суммах, НДФЛ не позже следующего дня зачисляется в соответствующий бюджет (пункт 7 статьи 78 НК РФ).

Что нужно знать бухгалтеру об отпусках в 2023 году?

Настала «горячая пора» для бухгалтера — пора расчета отпускных. Что нужно учесть бухгалтеру в 2023 году?

Расчет отпускных в 2023 году

Сумма оплаты за отпуск рассчитывается исходя из среднего заработка сотрудника, порядок расчета которого установлен ст.139 ТК РФ и Положением об особенностях порядка исчисления средней заработной платы, утвержденным постановлением Правительства РФ от 24.12.2007 N 922.

Расчетным периодом при расчете отпускных считаются 12 полных календарных месяцев, предшествующих отпуску.

При расчете отпускных важно учитывать, что в 2023 году МРОТ вырос до 16 242 рублей. Подробный порядок расчета отпускных с формулами и нюансами расчета вы найдете в системе «Помощник Бухгалтера» в справочном материале: «Порядок расчета отпускных»

Подробный порядок расчета отпускных с формулами и нюансами расчета вы найдете в системе «Помощник Бухгалтера» в справочном материале: «Порядок расчета отпускных».

Срок уплаты отпускных в 2023 году

В соответствии с частью девятой статьи 136 Трудового кодекса РФ оплата отпуска производится не позднее чем за три дня до его начала.

В срок, исчисляемый в календарных неделях или днях, включаются и нерабочие дни (часть третья статьи 14 ТК РФ). При этом необходимо учитывать, что в соответствии с частью 8 статьи 136 ТК РФ при совпадении дня выплаты с выходным или нерабочим праздничным днем оплата отпуска производится накануне этого дня.

НДФЛ с отпускных в 2023 году

Напоминаем, что с 1 января 2023 года действует единый налоговый счет (ЕНС), поэтому НДФЛ с отпускных перечисляется в единый срок не позднее 28-го числа согласно Федеральному закону от 14.07.2022 N 263-ФЗ.

Также необходимо обратить внимание, что для отражения отпускных необходимо использовать актуальную форму 6-НДФЛ, в которой произошли изменения. НДФЛ с компенсации за неиспользованный отпуск при увольнении также необходимо удерживать со всей суммы

Основания расторжения договора на порядок удержания не влияют

НДФЛ с компенсации за неиспользованный отпуск при увольнении также необходимо удерживать со всей суммы. Основания расторжения договора на порядок удержания не влияют.

Чтобы пора отпусков для бухгалтера в 2023 году прошла легко, рекомендуем воспользоваться справочным материалом «Порядок расчета отпускных» в системе

Справочный материал содержит ответы на частые вопросы:

— Можно ли рассчитывать отпускные по правилам работодателя?

— Какие особенности расчета отпускных в нестандартных случаях?

— Обязательно ли создавать резервы на оплату отпусков?

— Как правильно вести учет в расходах переходящих отпускных?

— Как учитывать НДФЛ, налог на прибыль организаций и страховые взносы по отпускным?

— Что грозит работодателю за несвоевременное перечисление отпускных?

Подробные материалы помогут специалисту разобраться в проблемной ситуации и найти верное решение с точки зрения законодательства.

Кроме того, в системах вы можете воспользоваться «Гидом по практическим вопросам отпусков».

Гиды в системах «Помощник Бухгалтера» ‒ это рекомендации экспертов по конкретным практическим ситуациям.

Воспользоваться сервисом «Гиды» очень просто: необходимо перейти на странице систем в блок «Готовые решения».

Еще не являетесь пользователем систем «Кодекс»? Прямо сейчас получите бесплатный доступ, чтобы пользоваться инструментами и материалами, облегчающими вашу работу!

Новые документы в линейке систем «Кодекс» для юристов и бухгалтеров за май 2023

Как формируется остаток на ЕНС

На 1 января 2023 налоговики определили сальдо по единому счету – разницу между поступлениями и долгами.

Положительный остаток на счете — это деньги, которые можно вернуть или оставить для списания в счет будущих платежей. Отрицательный остаток на счете — долг. При отрицательном остатке на счете любая уплаченная сумма пойдет на погашение долга. Если не согласны с суммой на ЕНС, проведите сверку с налоговой инспекцией.

Проверить остаток по единому счету можно в инспекции, в бухгалтерской учетной программе, в личном кабинете юрлица или ИП. Для входа в личный кабинет достаточно иметь подтвержденную учетную запись на портале Госуслуг или логин-пароль полученные в ИФНС, или сертификат электронной подписи от ФНС. Без сертификата доступ будет только в режиме просмотра своих данных. Если возникнет необходимость, например, отправить заявление на возврат средств или запросить сверку, то без сертификата ФНС не обойтись.

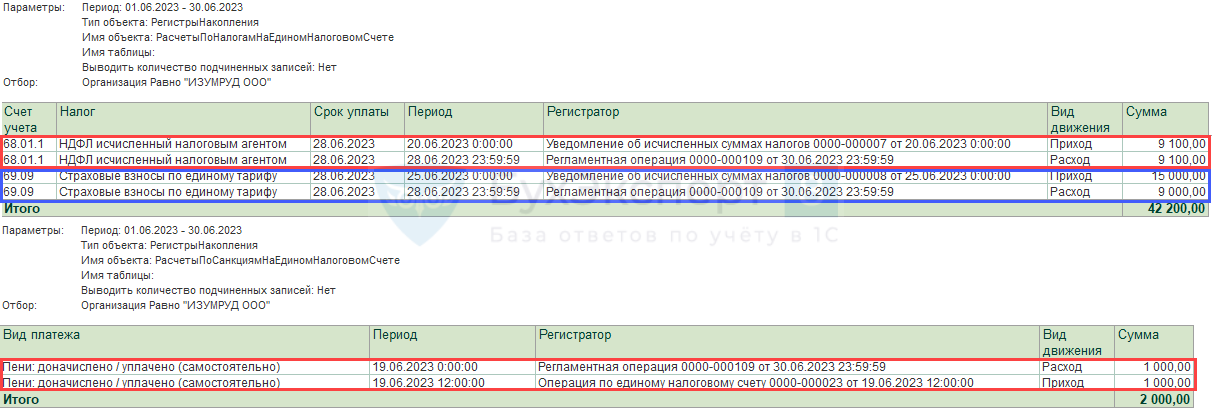

Зачет ЕНП с 29 мая по 28 июня

В течение месяца отражены:

- приход денежных средств в регистре Расчеты по единому налоговому счету по платежным документам от 05.06.2023 и 28.06.2023;

- приход начислений в регистрах Расчеты по налогам на едином налоговом счете и Расчеты по санкциям на едином налоговом счете.

В результате:

- сумма денежных средств на ЕНС — 19 100 руб.;

- суммы совокупной обязанности — (24 100 + 1 000) = 25 100 руб.;

- недостаток денежных средств — 6 000 руб.

При таких условиях ЕНП распределяется регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в порядке ст. 45 НК РФ с учетом изменений с 29.05.2023.

В последний день месяца происходит зачет ЕНП в счет:

- Пени по сроку уплаты 19.06.2023 — в первую очередь (1 000 руб. по документу от 05.06.2023), т. к.:

- срок уплаты наступил раньше других платежей;

- на ЕНС в этот момент были средства по платежному документу от 05.06.2023;

- налоговая на 19.06.2023 не имела сведений о более поздних начислениях и зачла доступную сумму в счет пени.

- НДФЛ по сроку уплаты 28.06.2023 (9 100 руб. по документам от 05.06.2023 и 28.06.2023).

- Оставшиеся средства по платежу от 28.06.2023 (9 000 руб.) зачитываются в счет страховых взносов по сроку уплаты 28.06.2023.

Из отчетов видно, что пени и НДФЛ погашены полностью, а на зачет страховых взносов не хватило 6 000 руб. (15 000 – 9 000), т. к. они погашались в последнюю очередь.

Выводы

- Если на ЕНС достаточно денежных средств, то все обязательства организации или ИП погашаются в полном объёме.

- Если денег на все обязательные платежи не хватает, налогоплательщик не может самостоятельно выбрать, какой из них он хочет оплатить в первую очередь. В этом случае применяется особый порядок списания денежных средств с ЕНС, указанный в статье 45 НК РФ.

- С июня 2023 года приоритетным платежом признаётся НДФЛ, поэтому сначала погашаются недоимки по этому налогу, затем текущий налог и только потом очередь переходит к другим налогам, а также взносам, сборам, и т.д.

- При нехватке денег на ЕНС обязательства одной очереди погашаются пропорционально, поэтому по всем таким платежам образуется задолженность и по ним начинают расти пени.