Настройки для расчета единого платежа в БК 3.0

Настройка учетной политики по налоговому

учету

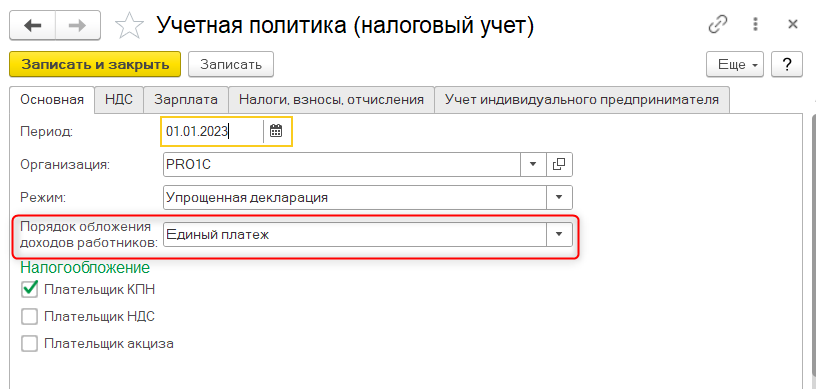

Для расчета налогов и взносов с заработной платы по модели

единого платежа, в конфигурации необходимо выполнить настройку в

регистре сведений Учетная политика (налоговый

учет) (раздел Предприятие — Учетная

политика).

Для расчета единого платежа в строке Порядок обложения

доходов работников устанавливается значение Единый

платеж.

Если налогоплательщик переходит на единый платеж, ему необходимо

создать новую запись учетной политики для налогового учета и

установить значение Единый платеж.

Единый платеж (ЕП) в 1С: как «включить» учет единого платежа в

программе, какими документами производится расчет ЕП по заработной

плате

Установить значение Единый платеж можно не ранее

2023 года (до 2023 года единый платеж не применялся).

Регистр сведений является периодическим с «шагом» в месяц.

Однако, законодательно, применение или не применение единого

платежа определяется налогоплательщиком не чаще его налогового

периода. Например, для налогоплательщиков на СНР упрощенной

декларации-за полугодие.

Период применения единого платежа с 2023 года налогоплательщиками

на упрощенной декларации: месяц или полугодие?

Обратите

внимание!

Единый платеж применяется только для расчета налогов и взносов с

заработной платы сотрудников — резидентов (граждан РК,

иностранцев).

Если сотрудник является нерезидентом РК, для него расчета

производится в общем для режима порядке.

Может ли налогоплательщик применять Единый платеж (ЕП) для расчета

налогов с заработной платы работников — резидентов, если в штате

есть работники — нерезиденты?

Ставка единого платежа

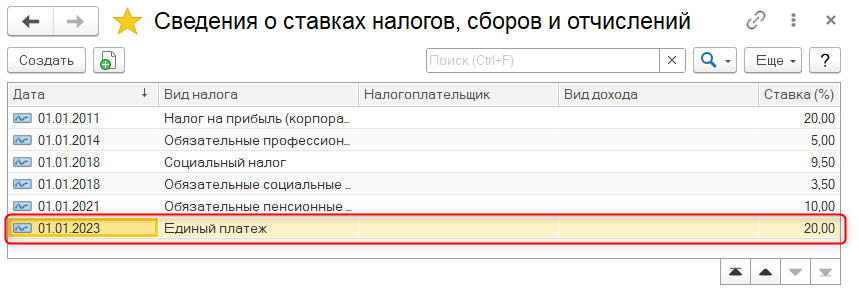

Сведения о ставке единого платежа содержатся в «общем» регистре

сведений Сведения о ставках налогов, сборов и

отчислений (раздел Зарплата — Справочники и

настройки).

При обновлении на релиз, в регистре автоматически

устанавливается ставка на 2023 год – 20%. Ставка будет ежегодно

меняться с ее постепенным возрастанием.

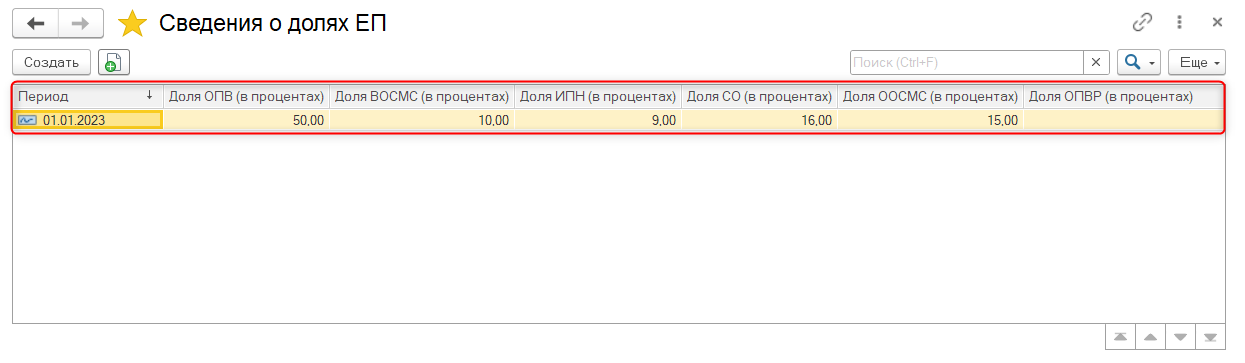

Доли компонентов единого платежа

Сведения о долях компонентов единого платежа содержатся в

специализированном регистре сведений Сведения о долях

ЕП (раздел Зарплата — Справочники и

настройки).

-

Утверждены доли ОПВ, СО, ВОСМС и ООСМС в 20% ставке единого платежа

с 2023 года -

Где в 1С хранятся сведения о распределении общей ставки ЕП по долям

входящих в него взносов, отчислений и налогов (где посмотреть, как

изменить)?

При обновлении на релиз, программа автоматически заполняет

применяемые в 2023 году размеры долей: ОПВ – 50%, ВОСМС – 10%, ИПН

– 9%, СО – 16%, ООСМС – 15%. Доля ОПВР в 2023 году не заполняется,

так как они начинают уплачиваться с 2024 года. Доли будут ежегодно

меняться.

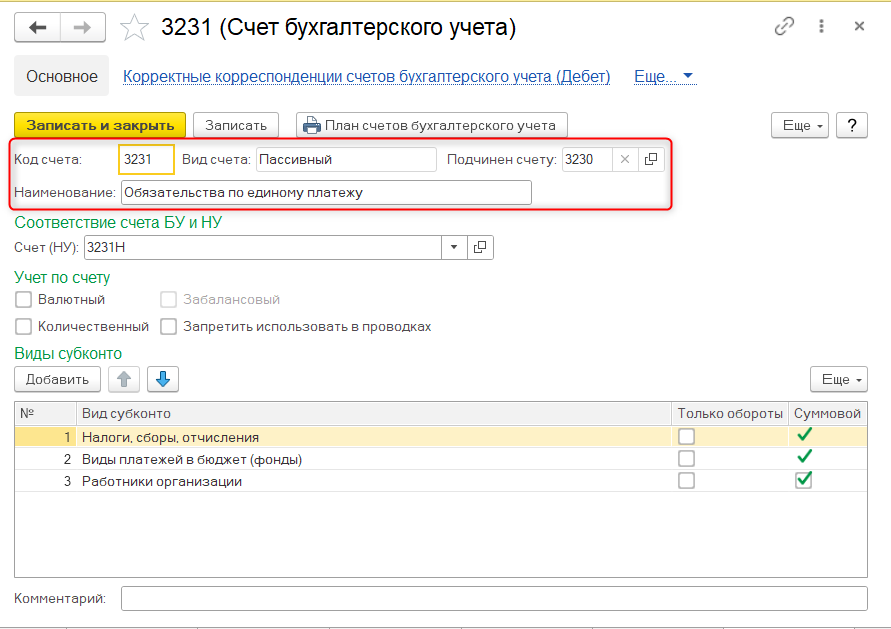

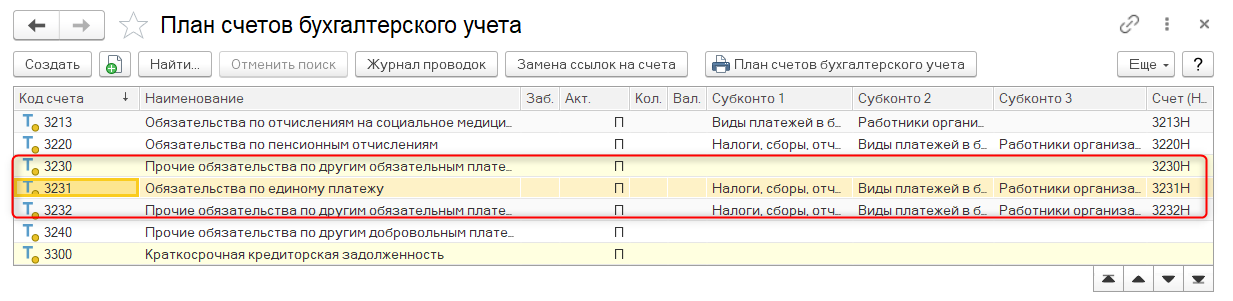

Счет учета единого платежа

Для учета единого платежа выделен субсчет 3231 «Обязательства

по единому платежу». Субсчет имеет такие аналитические разрезы,

как Налоги, сборы, отчисления, Виды платежей в бюджет (фонды),

Работники организации.

-

Какой счет учета использовать для единого платежа (ЕП) с заработной

платы? -

Как в 1С настроить доходы работников (виды начислений), чтобы по

ним рассчитывался Единый платеж?

Счет 3230 «Прочие обязательств по другим обязательным

платежам» стал группой счетов и помимо счета 3231 для единого

платежа, также включает счет 3232 «Прочие обязательства по

другим обязательным платежам».

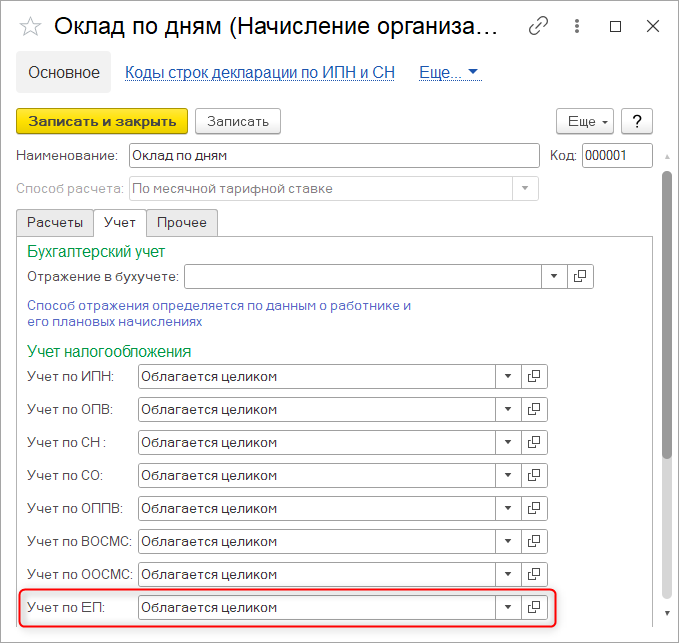

Настройка видов начислений

В карточке вида начисления определяется порядок включения в

расчет единого платежа:

- Если начисление является доходом работника – в строке Учет

по ЕП устанавливается значение Облагается

целиком; - Если начисление не признается доходом работника – в строке

Учет по ЕП устанавливается значение Не облагается

целиком.

Карточки видов начислений доступны в разделе Зарплата —

Справочники и настройки.

Система автоматически устанавливает для всех видов начислений

значение учета единого платежа Облагается целиком. При

необходимости, данные корректируются.

Переход на ЕНС в 1С

Нужно понимать, что в План счетов добавлен новый счет 68.90 «Единый налоговый счет», у него нет субконто, расчеты ведутся в разрезе регистра Расчеты по налогам на едином налоговом счете.

И для перехода на ЕНП необходимо внести остатки по счету 68.90, для этого в релиза 3.0.127 доступен Помощник перехода на ЕНС

(раздел Операции)

В верхней части выберите вашу организацию (если учет в базе ведется по нескольким организациям) и автоматически дата начала расчетов по ЕНС установлена на 01.01.2023.

Первая гиперссылка – Остатки расчетов по налогам и взносам. Это отчет Анализ счета 68 и 69 по состоянию на 31.12.2022. Нужны для анализа состояния расчетов с ФНС по данным в программе с теми данными, что вы получили по итогам сверки расчетов с ФНС.

Запросить сверку можно непосредственно из помощника, в нижней части формы по кнопке Запросить сверку с ФНС. Для запроса сверки из вашей базы 1С необходим подключенный сервис 1С-Отчетность.

Следующий пункт в помощнике – Перенос расчетов по налогам и взносам поможет создать документ Операция по ЕНС: Налоги (начисление)

для отражения недоплаты по налогам. Автоматически, если вы нажмете Выполнить операцию, в документ попадут остатки по задолженности перед бюджетом. При это не считаются начисления, произошедшие за декабрь 2022 года, так как по ним уже будут формироваться уведомления об исчисленных налогах и операции по ЕНС.

! Обращаем внимание, что счет 68.02 по НДС помощником не обрабатывается и задолженность перед бюджетом в части НДС отражается вручную через документ Операция по ЕНС.

Также не берутся как недоимка взносы ИП свыше 300 000 рублей, так как срок уплаты по ним не наступил (01.07.2023). При наступлении срока уплаты помощник предложит внести операцию по ЕНС.

Все остатки формирую начальное сальдо на счете 68.90.

Следующий пункт – Перенос расчетов по налоговым санкциям. Создается документ Операция по ЕНС с видом операции Пени, штрафы (начисления). В документ программа добавит остатки по счетам 68 и 69 с аналитикой «Штраф: начислено/уплачено», «Пени начислено/уплачено», «Проценты: начислено/уплачено». Остатки в результате будут перенесены на счет 68.90

Следующий пункт – Перенос переплат оп налогам и взносам. Создает документ Операция по ЕНС: Корректировка счета для отражения зачета авансов. В табличной части отражены остатки по дебету счетов 68 и 69

И в последнем пункте Зачет авансов создается документ Операция. Программа проанализирует задолженности и переплаты по расчетам с бюджетом и перенесет суммы переплат в счет перенесенных на ЕНС задолженностей.

Далее для такого зачета будет ежемесячно проводиться регламентная операция Зачет аванса по единому налоговому счету в рамках Закрытия месяца.

Что будет с уже выставленными инкассовыми поручениями и приостановлением операций по счетам

С 1 января 2023 года формирование решений о взыскании производится только на основании требований, сформированных после введения системы ЕНС.

Инкассовые поручения, направленные до 01.01.2023 продолжают действовать, но только до формирования первого Решения о взыскании за счет ДС и ЭДС. После этого старый документ будет отозван. Аналогичный порядок применяется и в отношении старых решений о приостановлении операций по счетам. Они продолжают действовать и после 1 января до формирования первого Решения о взыскании за счет ДС и ЭДС.

Меры взыскания задолженности, принятые до 1 января, в карточке ЕНС отражаться не будут. Туда попадут только меры, принятые в условиях ЕНС.

Как перенести переплату и недоимку на ЕНС

Как контролировать сальдо единого налогового счета в 2023 году

Периодичность проверки сальдо ЕНС следует подбирать индивидуально в зависимости от масштабов бизнеса и количества операций. Необходимый минимум – один раз в квартал, именно трехмесячный срок оговорен для направления в адрес плательщика требования об уплате налога при задолженности по ЕНС свыше 3 000 рублей (ст. 70 Закона № 263-ФЗ).

Для тех, кто не желает терять лишнее на пенях и штрафах, минимальный период проверки сальдо ЕНС не ограничен. В любой момент можно запросить у налоговиков справку о наличии положительного, отрицательного или нулевого сальдо единого налогового счета. Она будет содержать:

- сведения о задолженности в разрезе каждой конкретной обязанности по уплате налогов,

- сроки возникновения долга,

- карту расчета пеней,

- ключевую ставку рефинансирования ЦБ.

В случае расхождения данных можно запросить справку о принадлежности денежных средств, перечисленных в качестве ЕНП. Оба документа ФНС подготовит в течение 5 рабочих дней с момента подачи соответствующего заявления. Это позволит отследить корректное разнесение денежных средств на ЕНС.

В случае расхождения данных можно запросить справку о принадлежности денежных средств, перечисленных в качестве ЕНП. Оба документа ФНС подготовит в течение 5 рабочих дней с момента подачи соответствующего заявления. Это позволит отследить корректное разнесение денежных средств на ЕНС.

Оперативно контролировать состояние ЕНС можно в личном кабинете налогоплательщика или в учетной бухгалтерской системе.

Сверка расчетов по единому налоговому платежу (ЕНП) станет доступной в программах 1С с 2023 года с момента вступления новых положений НК РФ. В программах 1С при закрытии месяца будет производиться анализ непогашенной задолженности и налоговых санкций. ФНС планирует предоставить доступ по API к личному кабинету налогоплательщика. Фирма «1С» реализует интеграцию по этому API, благодаря чему пользователи смогут отслеживать состояние своего ЕНС непосредственно в программе.

Работа с данными единого налогового счета будет организована в отдельном рабочем месте «Личный кабинет ЕНС». Поддержка интеграции с ФНС будет осуществляться с января 2023 года. Доступ к ней будет предоставлен только подписчикам «1С-Отчетность».

Расчеты на ЕНС с представлением уведомления

Уведомлять ИФНС об исчисленных суммах налогов требуется, например, при уплате НДФЛ, УСН, налога на имущество, транспортного и земельного налогов. Поскольку расчет по страховым взносам представляется ежеквартально не позднее 25-го числа месяца, следующего за расчетным (отчетным) периодом (п. 7 ст. 431, ст. 423 НК РФ), то уведомлять ИФНС об исчисленных суммах страховых взносов нужно при уплате страховых взносов только за первый и второй месяц каждого квартала.

Пример 2

Организация (ОСНО) является плательщиком земельного налога. С учетом уплаченных авансовых платежей сумма земельного налога, подлежащая уплате в бюджет по итогам 2022 года, составляет 37 500 руб.

По окончании 2022 года отчетность по земельному налогу не представляется (Федеральный закон от 15.04.2019 № 63-ФЗ). При этом не позднее 28.02.2023 организация обязана самостоятельно исчислить и уплатить земельный налог по итогам налогового периода (п. 1 ст. 397 НК РФ).

Не позднее 27.02.2023 (25.02.2023 — выходной день) необходимо представить в ИФНС уведомление об исчисленной сумме земельного налога за 2022 год. Задолженность перед бюджетом по земельному налогу по сроку уплаты 28.02.2023 следует перенести на ЕНС.

Документ учетной системы Уведомление об исчисленных суммах налогов позволяет не только сформировать уведомление для ИФНС, но и отразить соответствующие движения в регистре бухгалтерии и в регистрах подсистемы ЕНС. Такой документ можно автоматически сформировать при выполнении задачи по уплате земельного налога.

Задача Земельный налог, уведомление за 2022 г. отражается в списке Задачи организации по сроку исполнения 27.02.2023. По указанной ссылке осуществляется переход в одноименную форму (рис. 4).

Рис. 4. Помощник по земельному налогу

Расчет земельного налога выполняется при выполнении одноименной регламентной операции, входящей в обработку Закрытие месяца за декабрь 2022 года. В форме помощника выводится ссылка на Справку-расчет земельного налога за 2022 год.

По кнопке Сформировать уведомление создается и автоматически заполняется документ Уведомление об исчисленных суммах налогов (рис. 5).

Рис. 5. Уведомление об исчисленных суммах земельного налога

При проведении документа формируется проводка по переносу задолженности по исчисленному земельному налогу на счет ЕНС:

Дебет 68.06 Кредит 68.90

— на сумму 37 500 руб.

Кроме того, на указанную сумму вводится запись в регистр Расчеты по налогам на едином налоговом счете с видом движения Приход.

Сформированное заявление можно отправить в ИФНС через сервис 1С-Отчетность, а также вывести на печать и выгрузить в файл при необходимости.

В форме Земельный налог, уведомление за 2022 г. появляется ссылка на созданный документ Уведомление об исчисленных суммах налогов.

По кнопке Оплатить можно сразу сформировать платежное поручение на уплату земельного налога. Оплатить земельный налог можно и при выполнении отдельной задачи Земельный налог, уплата налога за 2022 г., которая отражается в списке Задачи организации по сроку исполнения 28.02.2023.

Предположим, что на момент оплаты земельного налога текущее сальдо на ЕНС равно нулю. В этом случае в платежном поручении указывается сумма 37 500 руб.

При проведении документа списания с расчетного счета, отражающего уплату ЕНП, формируется бухгалтерская проводка:

Дебет 68.90 Кредит 51

— на сумму 37 500 руб.

Помимо этого, на указанную сумму вводится запись в регистр накопления Расчеты по единому налоговому счету с видом движения Приход. При проведении регламентной операции Зачет аванса по единому налоговому счету, входящей в обработку Закрытие месяца за февраль 2023 года, вводятся записи в регистры накопления:

-

Расчеты по единому налоговому счету с видом движения Расход — на сумму 37 500 руб.;

-

Расчеты по налогам на едином налоговом счете с видом движения Расход — на сумму 37 500 руб.

1С:ИТС

Подробнее о ЕНП и ЕНС см. в справочнике раздела «Консультации по законодательству». В этом же справочнике см. о . Материалы справочника доступны всем желающим.

Как узнать сальдо ЕНС

Существует несколько способов, посредством которых можно узнать о состоянии своего налогового счёта:

- Запросить справку о сальдо ЕНС (КНД 1160082) в налоговой, подав заявление из Приложения 1 к приказу от 14.11.2022 N ЕД-7-19/1086@.

- Запросить ту же справку по ТКС через операторов ЭДО.

- Запросить справку о сальдо в Личном кабинете налогоплательщика. Нужно перейти в раздел «Жизненные ситуации», затем «Запросить справки и другие документы», а далее «Запрос на справку о сальдо ЕНС».

- Посмотреть сальдо в Личном кабинете налогоплательщика.

Прошлый год стал первым для нового механизма перечисления налогов, поэтому возникли определённые сложности.ФНС нужно было отразить на сальдо ЕНС суммы излишне уплаченных налогов и авансов по ним, сборов, страховых взносов, пеней, штрафов, процентов, а также недоимки по этим платежам для всех налогоплательщиков. При этом отдельные обязательства в расчёт не попали, поскольку платятся не через ЕНС. Кроме того, были списаны переплаты и задолженности, возникшие более 3 лет назад. В общем, правила формирования первоначального сальдо нельзя назвать простыми.

Сальдо – остаток на налоговом счёте

С начала прошлого года организации и ИП платят свои налоги, взносы и сборы по-новому. Деньги отправляются на единый налоговый счёт (ЕНС), то есть в общий кошелёк компании. Затем ФНС распределяет эту сумму на разные платежи, срок уплаты которых подошёл.

Поступившие на ЕНС суммы составляют его приходную часть. На его расходной части формируется так называемая совокупная налоговая обязанность. Это сумма налогов, которую организация или ИП на конкретную дату должны бюджету. Разница между приходом и расходом ЕНС – это и есть сальдо на текущий момент. Его ещё можно назвать остатком или балансом налогового счёта.

Поясним, что это значит, на примере ООО «Лютик»:

- на 1 января у компании не было ни переплаты, ни задолженности по обязательным платежам – сальдо на ЕНС было нулевым;

- 20 января бухгалтер перечислил на налоговый счёт 50 тыс. рублей. После зачисления этой суммы сальдо ЕНС ООО «Лютик» стало равно 50 тыс.;

- 28 января компания должна заплатить за работников НДФЛ в сумме 20 тыс. рублей и страховые взносы в сумме 25 тыс. рублей. То есть совокупная налоговая обязанность ООО «Лютик» на 28 января равна 45 тыс. рублей. До наступления этого дня деньги находятся на ЕНС, а его сальдо остается равным 50 тыс. рублей;

- 28 января ФНС списала с ЕНС ООО «Лютик» 20 тыс. рублей в счёт уплаты агентского НДФЛ и 25 тыс. – в счёт уплаты взносов. Сальдо ЕНС стало равно 5 тыс. рублей.

Почему может возникнуть разница между данными ФНС и вашим учетом

Во-первых, приступая к работе с единым налоговым счетом, надо помнить, что на нем не будут учитываться:

- госпошлины, по которым нет исполнительного документа из суда;

- НДФЛ с выплат иностранцам, которые работают по патенту;

- взносы на обязательное страхование сотрудников от несчастных случаев на производстве и профессиональных заболеваний;

- налог на профессиональный доход;

- сборы за пользование объектами животного мира и объектами водных биологических ресурсов.

Эти выплаты будут идти отдельно, не в составе ЕНП, и не будут формировать сальдо ЕНС. Во-вторых, в сальдо ЕНС по состоянию на 1 января 2023 года не будут включены:

- старые задолженности (в том числе госпошлины) со сроком взыскания, истекшим по состоянию на 31 декабря 2022 года,

- старые переплаты по налогам и сборам, если по состоянию на 31 декабря 2022 года истек трехлетний срок для их возврата или зачета,

- задолженность по налоговым преступлениям, в отношении которой судом было приостановлено взыскание,

- переплата по налогу на прибыль, зачисляемому в бюджет субъекта РФ, если сальдо ЕНС на начало года неотрицательное. Она останется в «подвешенном» состоянии до сдачи декларации по налогу на прибыль за 2022 год, после чего будет зачтена в счет уплаты ЕНП. Если же на начало 2023 года сальдо получается отрицательным, то переплата по региональному налогу на прибыль частично или полностью переносится на ЕНС в счет погашения задолженностей.

Переплата по налогу на прибыль, зачисляемому в федеральный бюджет, будет перенесена в сальдо ЕНС сразу. Такой порядок переноса определен ст. 4 Федерального закона № 263-ФЗ.

Что делать, если сальдо ЕНС не совпадает с вашими данными

Если вы не согласны с остатками на едином налоговом счете, придется искать источник расхождений.

5 действий бухгалтера для поиска источника расхождений:

1. Поиск ошибок в собственном учете. Все ли документы корректно проведены? Правильно ли сформировано входящее сальдо? Как учтены суммы, которые не входят в состав ЕНП и не учитываются на ЕНС в соответствии с действующим законодательством?

2. Проведите сверку с ФНС. Корректно оформите акт сверки. Укажите ФНС на наличие расхождений. Проследите, чтобы все разногласия были документально оформлены в акте.

3. ФНС может запросить документы. Будьте готовы. Если налоговики не учли какой-то платеж или отчет, придется предоставить платежное поручение или уточненную декларацию.

4. Ошибку в своих данных ФНС обязана устранить сама. Подпишите финальный акт сверки. Через неделю-две проконтролируйте еще раз сальдо ЕНС, чтобы убедиться, что все в порядке.

5. Если нашли свою ошибку, придется откорректировать свой учет и, возможно, доплатить налоги.

На что еще обратить внимание при переходе на единый налоговый счет и сверке с ФНС

Уделите внимание просроченным задолженностям. Если имеются недоимки, срок взыскания которых истекает в 2022 году, их можно признать через суд безнадежными к взысканию

В этом случае их гарантированно не зачтут при формировании входящего сальдо по ЕНС.

Излишне уплаченные суммы налогов не попадут на ЕНС, если со дня внесения средств прошло более трех лет (п. 3 ст. 4 Федерального закона № 263-ФЗ). Чтобы не потерять эти деньги, лучше попытаться вернуть или зачесть их до 1 января 2023 года.

Переплату по региональному налогу на прибыль, если она останется по итогам 2022 года, перенесут на ЕНС. Предпринимать для этого какие-либо дополнительные действия не требуется.

После 31 декабря не будут подлежать рассмотрению заявления о возврате суммы излишне уплаченного налога и заявления о зачете, поданные до конца 2022 года, если по ним не было принято решение о возврате или зачете денежных средств. Решение об отказе по ним также не будет выноситься. При наличии положительного сальдо ЕНС после 1 января 2023 года вместо них можно будет представить заявление о распоряжении суммой денежных средств, формирующих положительное сальдо по ЕНС, по форме, утвержденной приказом ФНС России от 30.11.2022 No ЕД-7-8/1133@.

В бухгалтерском учете совокупная налоговая обязанность будет учитываться на отдельном субсчете 68.90 «Единый налоговый счет». Уведомления будут формировать проводки по дебету счетов учета конкретных налогов и взносов в кредит счета 68.90. Исполнение платежного поручения отразится по дебету 68.90.

Для детального учета расчетов в программах 1С реализуется отдельный, параллельный учет начислений и уплат по ЕНС. Он будет вестись в специальных регистрах с детализацией по налогам и срокам уплаты.

«1С:Бухгалтерия 8» (ред. 3.0): как перейти на единый налоговый счет

На начало года необходимо ввести в программу расчеты по единому налоговому счету. Для этого предназначен «Помощник по переходу на ЕНС». Помощник переносит задолженность или переплату по конкретному налогу на субсчет ЕНС и в регистры расчетов по ЕНС.

В целом, можно ожидать, что переходный период по ЕНС немного осложнит размеренную жизнь бухгалтеров. Но зато после прохождения этого периода, по мнению ФНС, жизнь налогоплательщиков существенно упростится. Единые налоговые счета сделают взаиморасчеты прозрачными, быстрыми и простыми

А на что обратить внимание в сложный переходный период, мы вам рассказали.

https://buh.ru/articles/documents/160408/

Сроки сверки. До какого числа можно свериться с ФНС

Сроки и необходимость сверки никак не оговорены. Однако эту процедуру налогоплательщик может инициировать самостоятельно и исключительно в собственных интересах. Сверка позволит удостовериться в отсутствии задолженности перед бюджетом и снизит риски финансовых потерь.

До 1 января 2023 года налоговая служба будет рассылать плательщикам – физическим и юридическим лицам – информационные сообщения о состоянии расчетов. Из них можно узнать о предполагаемом сальдо ЕНС. Данные будут предоставляться по телекоммуникационным каналам связи (ТКС), а также в личном кабинете (ЛК) на сайте ФНС.

Рекомендуем не дожидаться, когда налоговая вспомнит о вас, а самостоятельно, если вы еще этого не сделали, проверить сальдо. Следует помнить, что 31 декабря 2022 года – предпраздничная суббота. Поэтому лучше провести сверку заранее, чтобы в случае наличия расхождений иметь время для разъяснения спорной ситуации.

Помимо ЛК и ТКС можно лично обратиться в налоговый орган по месту постановки на учет и получить информационное сообщение на бумажном носителе или в электронном формате.

Если ваши данные соответствуют информации ФНС, то рекомендуем все-таки в начале 2023 года перепроверить сальдо еще раз.

Государственные контракты в УТ 11.5, КА 2.5.11 с выгрузкой в ЕИС (Госзакупки)

Работаете по контрактной схеме, сталкивались с проблемой, что в контракте жестко указаны наименование, цена, единица измерения товара. И не все готовы создавать новую номенклатуру под каждый контракт или менять наименование и единицу измерения для уже имеющейся. Тем более, бывает так, что контракт — это формальность. Контракт не описывает жесткие условия поставки, нужно соблюсти правильность в предоставлении документов. Данное решение позволит вам оперировать своей номенклатурой при оформлении реализаций по контракту, в то же время выводить на печать документы, соответствующие данным контракта. Реализована выгрузка для сайта госзакупок по 44-ФЗ.

40800 руб.

13

Особенности отражения различных налогов на ЕНС

Каждый налог имеет свои особенности отражения совокупной обязанности на ЕНС, заполнения уведомлений и т. п., например:

По УСН уведомления заполняются поквартально, а не нарастающим итогом. Уменьшать сумму аванса на переплату при заполнении уведомления не следует.УСН при ЕНС и ЕНП

- По налогу на прибыль не нужны уведомления кроме особых случаев — платежи налоговых агентов. А при наличии ежемесячных и квартальных авансов Операцию по ЕНС надо делать на каждый аванс.

- Плательщики НДС также не сдают уведомления по ЕНП ни по какому НДС: обычному, налогового агента, при импорте из ЕАЭС. В 1С обязательно применяется Операция по ЕНС.Налог на прибыль при ЕНС и ЕНПНДС при ЕНС и ЕНП

- По имущественным налогам особенности связаны с местом регистрации имущества, порядком расчета налога (по кадастровой, среднегодовой стоимости) и т. п. Например, если имущество находится не по месту нахождения организации, то в уведомлении надо указать КПП по месту налогового учета самой организации.

- Главная особенность НДФЛ — в единых датах и сроках уплаты, досрочном зачете, а также возможности подавать промежуточные уведомления.

- Страховые взносы с 01.10.2023 при наличии положительного сальдо зачтут также, как НДФЛ — досрочно, сразу после подачи уведомления.Алгоритм зачета ЕНП с мая и июня 2023 года в 1С

- Существенные изменения коснулись ИП на упрощенке и патенте. При этом фиксированные взносы можно платить раньше установленного срока и частями. Уменьшать ПСН и УСН налоговики разрешают:

Подробнее здесь: