Краткое содержание прошлой статьи

В прошлой статье разобрались тем, как в ЗУП 3.1 технически организован учет начислений, выплат и НДФЛ.

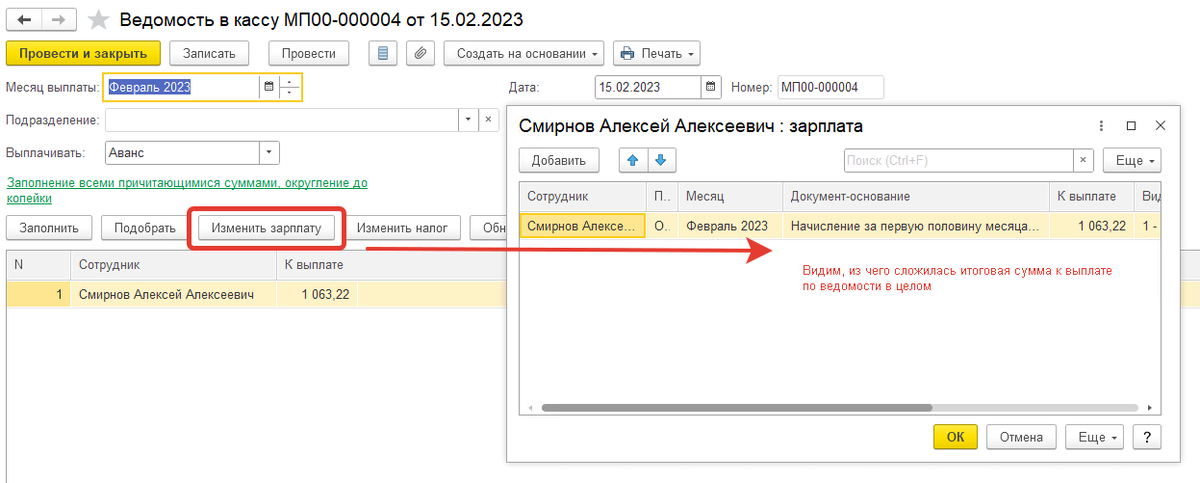

Выяснили, что зарплата выплачивается на основании документа начисления. В регистрах “Зарплата к выплате” и “Зарплата к выплате авансом” мы видим, каким документом зарегистрирована выплата и на основании какого именно документа начисления.

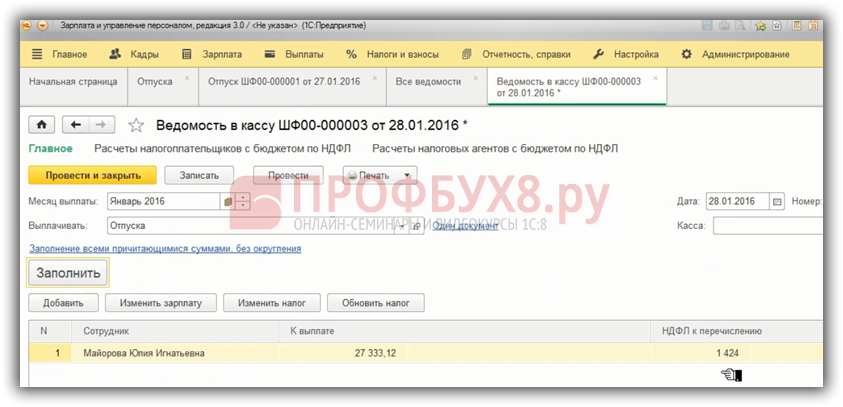

В ведомости на выплату мы также можем увидеть, из каких именно документов-оснований сложилась общая сумма к выплате. Для этого нужно нажать на кнопку “Изменить зарплату”.

Пример ведомости на выплату

В этой статье покажу, как учет документов-оснований для выплаты влияет на учет НДФЛ и на заполнение регламентной отчетности (6-НДФЛ). Хотя казалось бы, какая тут может быть связь? Но оказывается, что самая прямая…

Возможные ошибки в межрасчетных документах на примере 1С Бухгалтерия 3.0

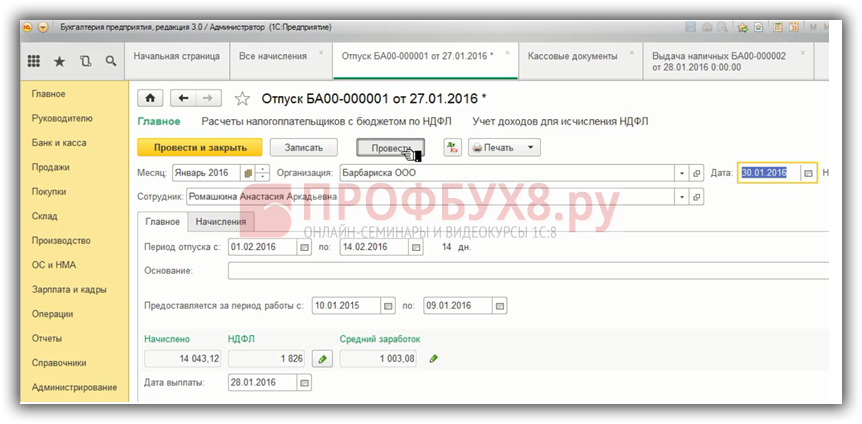

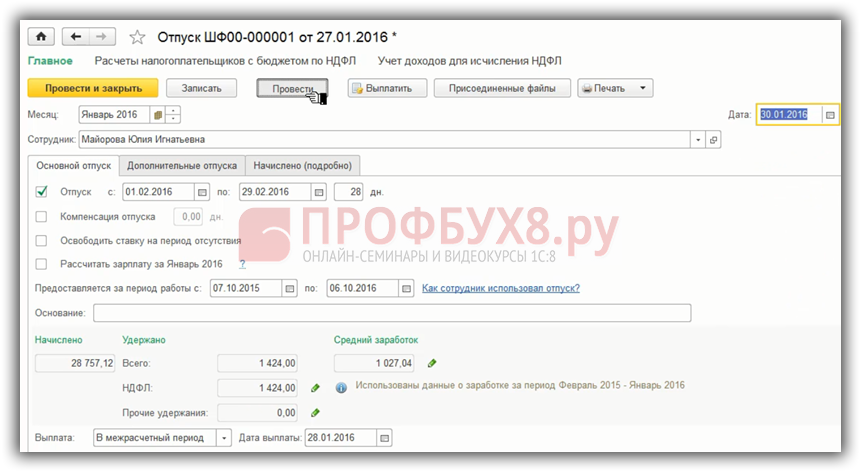

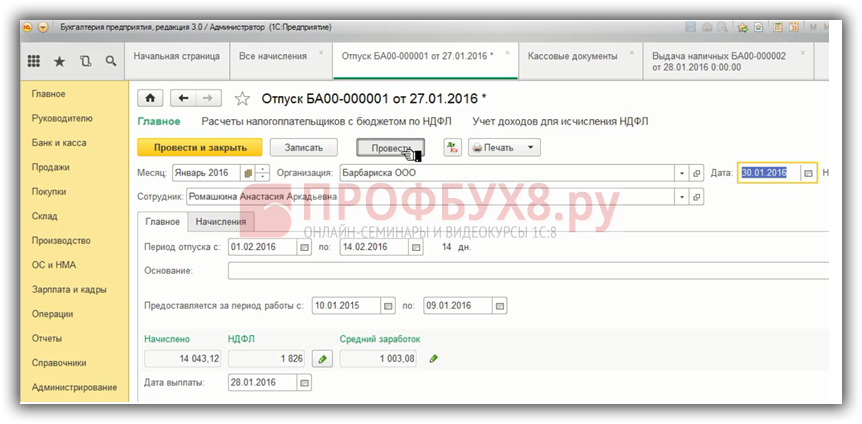

В программе 1С Бухгалтерия 3.0 все тоже самое. Важна дата документа. Рассмотрим на примере документа «Отпуск». Планируемая дата выплаты – 28.01.2016 г., а дату документа намеренно поставим позже, например, 30.01.2016 г. Проведем документ.

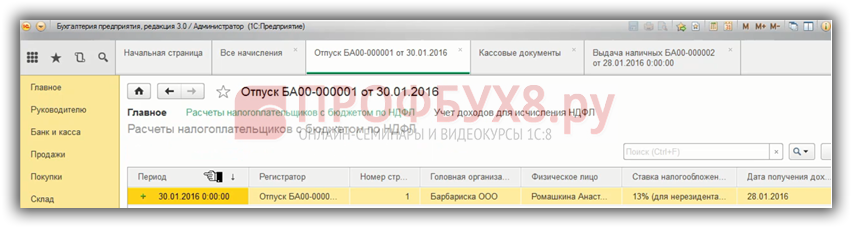

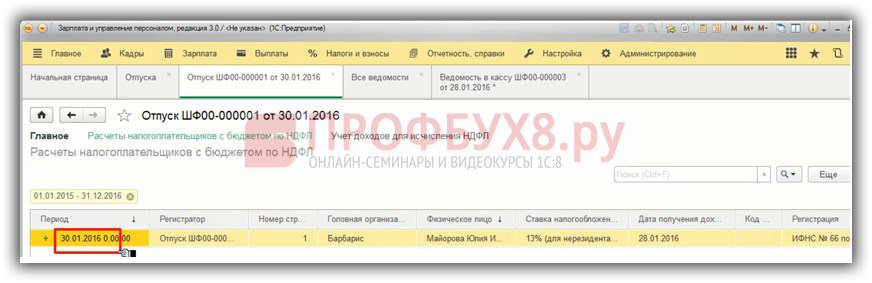

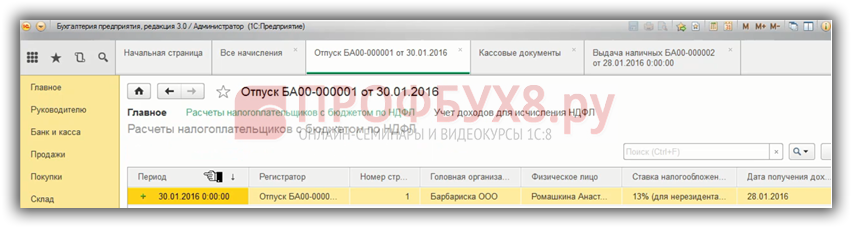

Исчисленный налог зарегистрировался по состоянию на 30.01.2016 г.

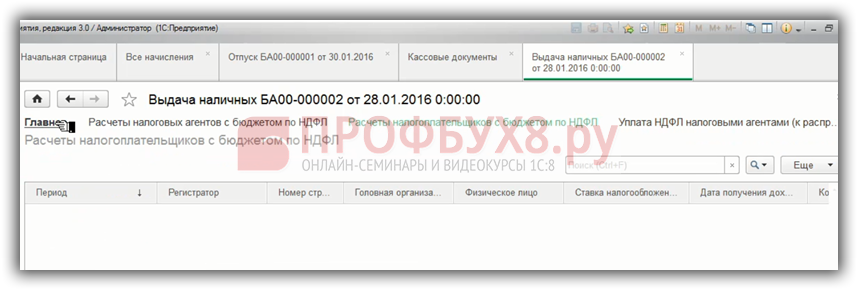

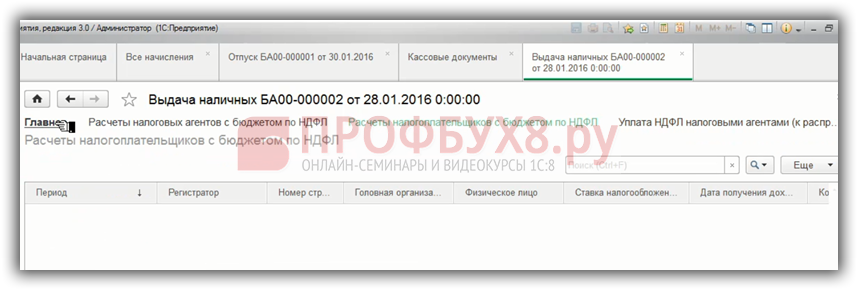

После проведения выплаты, причем не в Ведомости, а именно выплату «Выдача наличных» или списание с расчетного счета раньше, чем дата документа «Отпуск», то удержанный налог не регистрируется, не определяется и не фиксируется в Регистре.

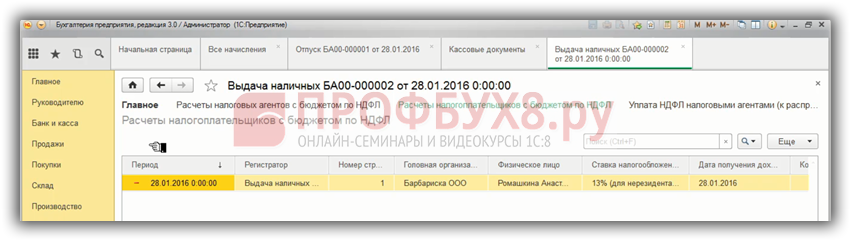

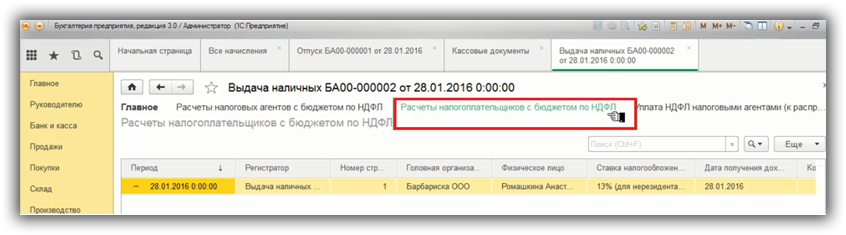

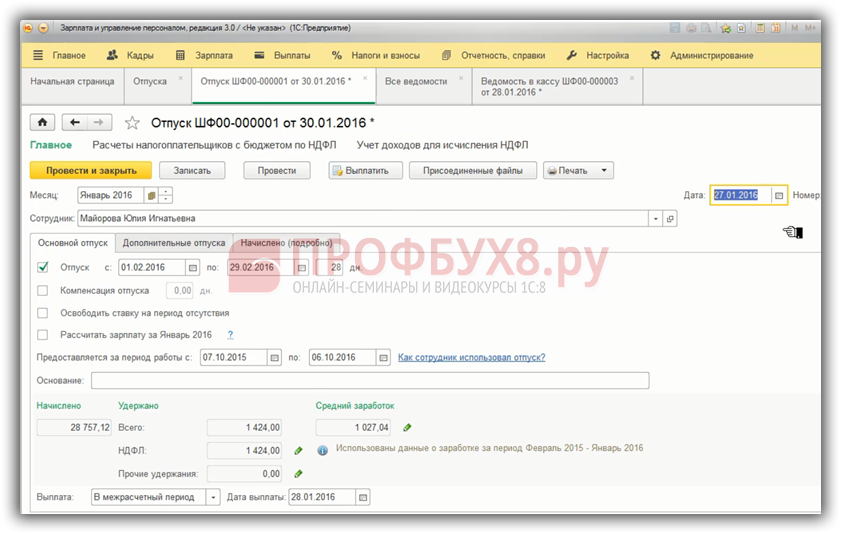

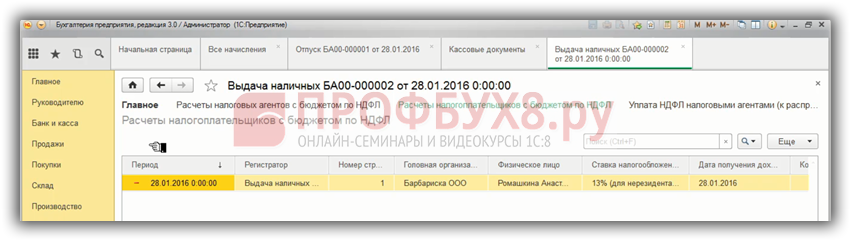

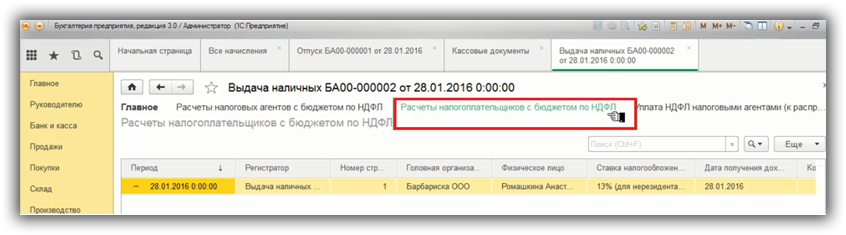

Поэтому важна дата документа, если мы поставим 28.01.2016 г. и перепроведем выдачу наличных, то запись по НДФЛ удержанному сформировалась, все попало в Регистр и дальше попадет в форму 6-НДФЛ.

Чем отследить неверные движения

Для создания расширенного отчета вам необходимо открыть:

Налоги и взносы – Отчеты по налогам и взносам – Анализ НДФЛ по месяцам

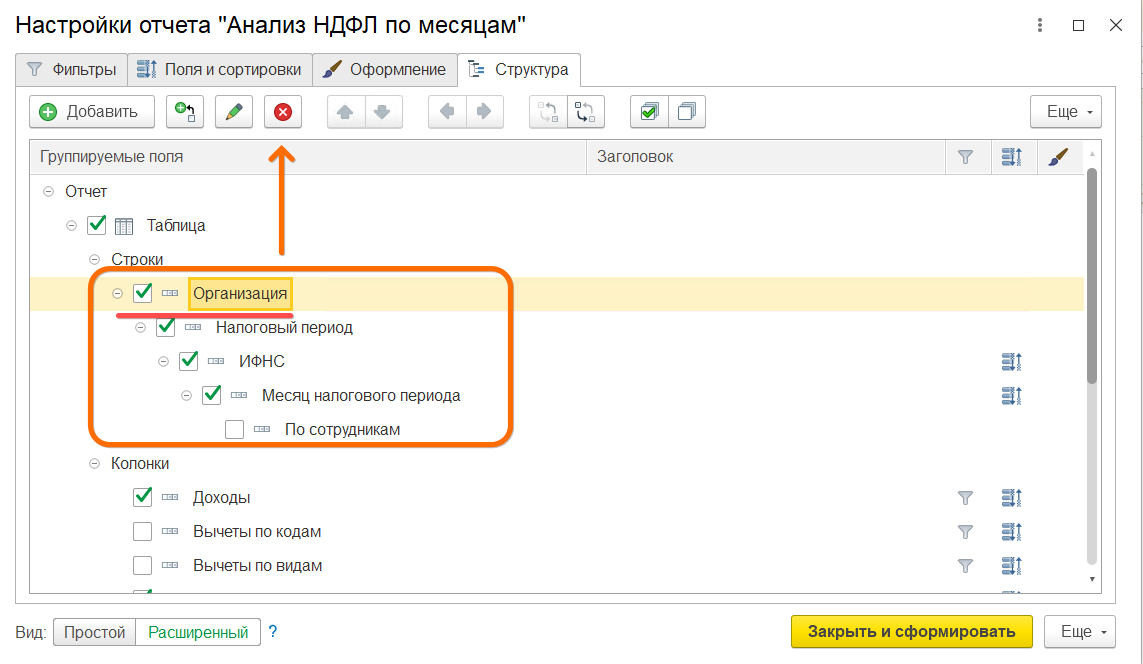

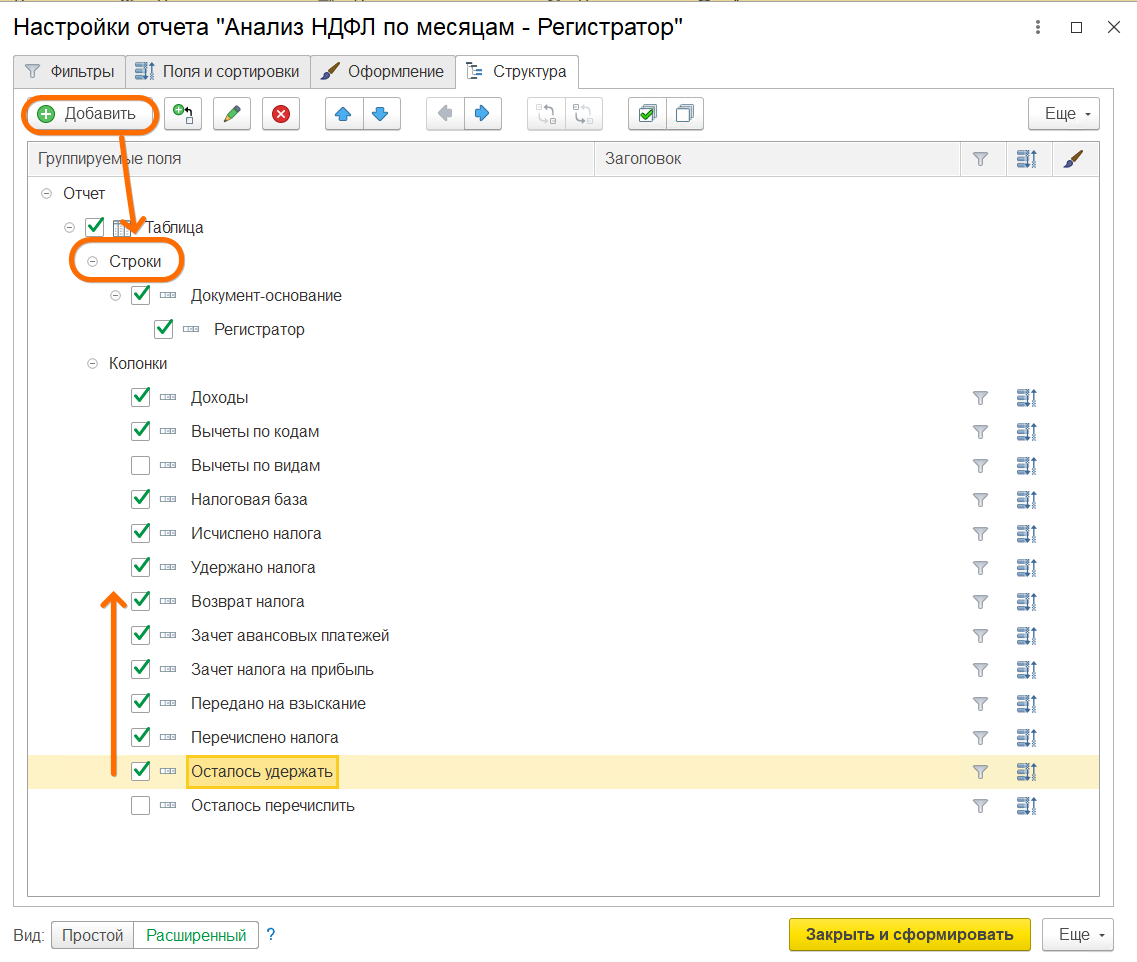

1. Нажимаем кнопку Настройки

2. Нажимаем кнопку Расширенный

3. Заходим на вкладку Структура

4. Самый быстрый и простой вариант детального отчета можно получить так. Под надписью Строки нажимаем на первый элемент (Организация) и нажимаем Delete на клавиатуре или иконку Удалить. Удалится вся цепочка подчиненных друг другу элементов отчета.

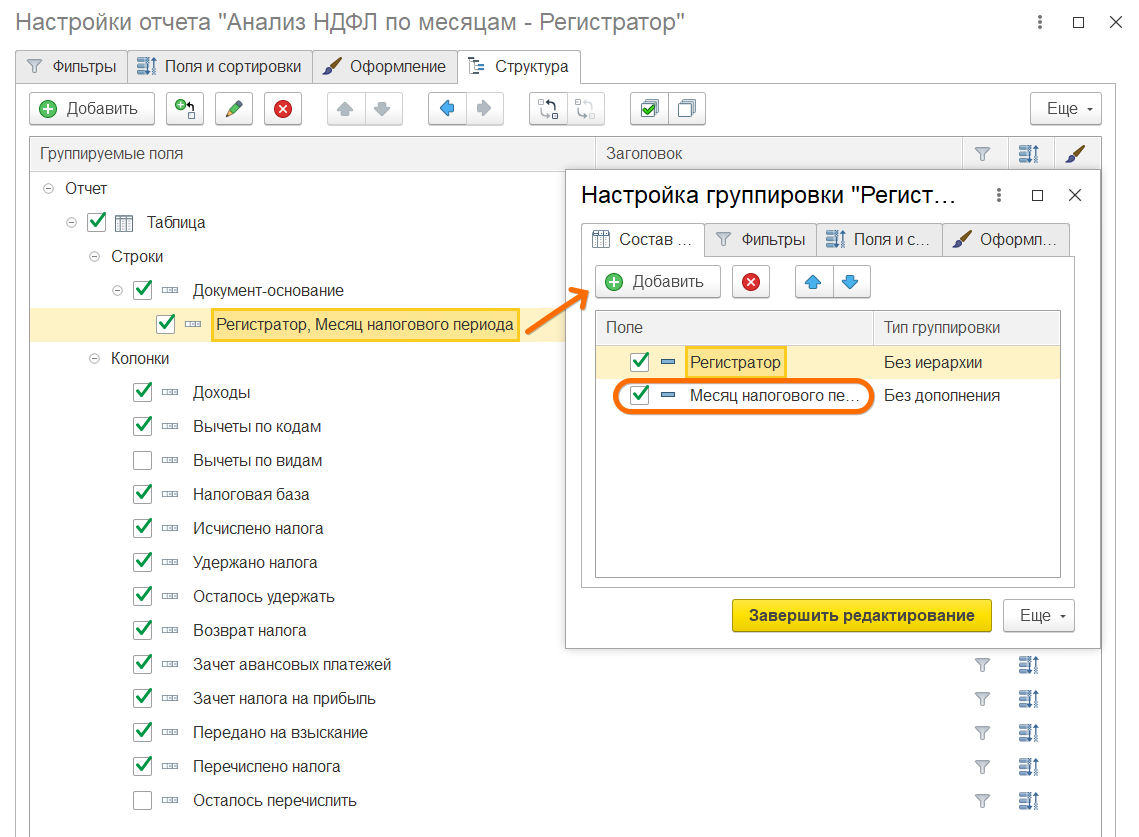

Если в вашей организации зарегистрировано несколько ИФНС (велся учет обособленных подразделений или была смена налоговой), нелишне будет сделать цепочку уже из трех элементов: ИФНС – Документ-основание – Регистратор. Это поможет определить по каким налоговым прошло исчисление и удержание НДФЛ.

Также провалимся в поле Регистратор и добавим там поле Месяц налогового периода, которое позволит нам сразу видеть в каких месяцах учтен исчисленный и удержанный НДФЛ. В частности оно позвоит нам понимать вычет какого месяца был применен к документу.

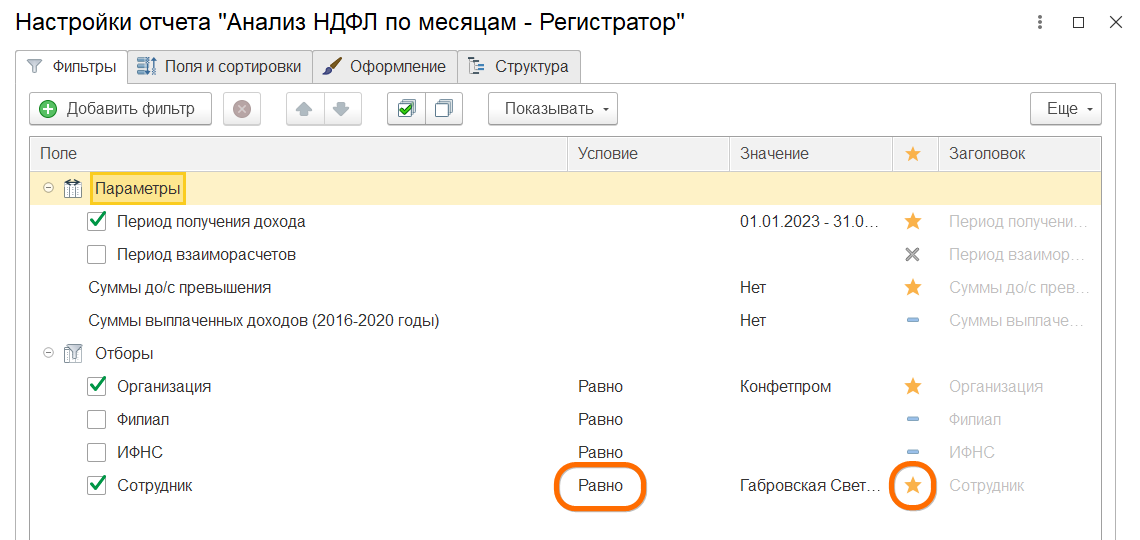

На вкладке Фильтры добавим отбор по сотруднику в шапку нашего отчета

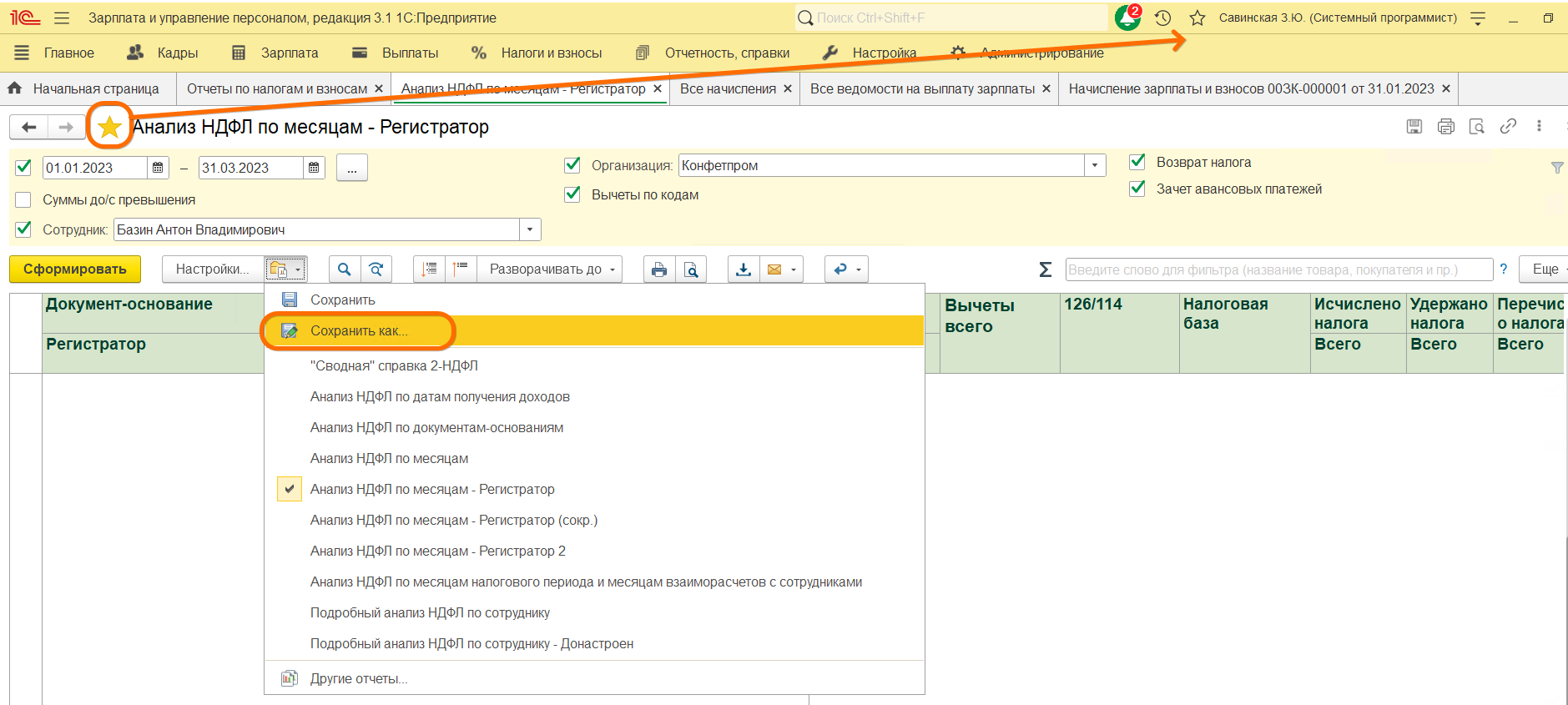

6. Теперь сохраним измененный нами вариант отчета для дальнейшего использования и добавим по необходимости в Избранное.

Операции учета НДФЛ в 1С

НДФЛ начисляется не только на заработную плату, но и на отпуск, больничный и другие доходы, кроме доходов, предусмотренных законодательством (например, пособие по уходу за ребенком).

Рассмотрим НДФЛ в документе «Начисление зарплаты». Он находится на одноименной вкладке данного документа. Так же здесь применяются вычеты. После проведения эти данные попадают в проводки.

Налог удерживается той датой, которой проводится документ. Он не удерживает НДФЛ с прочих доходов, таких как больничные, отпуска, дивиденды. Для этого служит «Операция учета НДФЛ».

В меню «Зарплата и кадры» выберите пункт «Все документы по НДФЛ». В открывшейся форме списка создайте новый документ с видом операции «Операция учета НДФЛ».

Основным регистром налогового учета НДФЛ в 1С 8.3 является регистр накопления «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Учет расходов на ДМС в «1С:Бухгалтерии 8»

Как сохранить свой вариант отчета в файл и загрузить уже сохраненный вариант из файла

Отчеты

Сформируем отчеты через меню «Зарплата и кадры» — «Зарплата» — «Отчеты по зарплате», чтобы проверить правильность произведенных выплат и начислений.

Если последовательность действий при создании документов верная, в сформированных отчетах будет правильно отображена информация о проведенных хозяйственных операциях, в том числе по расчету оплаты сотрудникам.

Через меню «Зарплата и кадры» — «Страховые взносы» — «Отчетность в ФСС» и «Квартальная отчетность в ПФР» можно сформировать регламентные отчеты, провести проверку готового отчета, передать отчет в налоговые органы (через 1С-Отчетность), выгрузить в файл или распечатать.

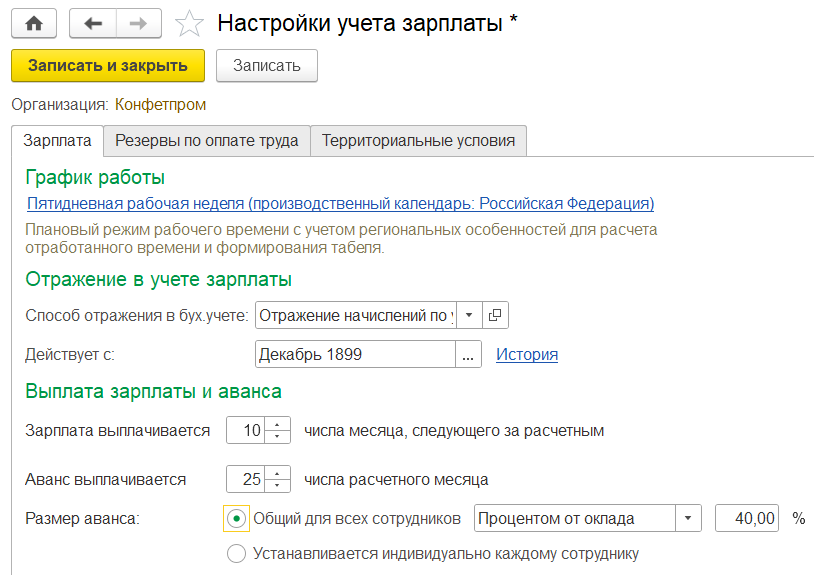

Таким образом, в Бухгалтерии предприятия 3.0 может производиться учет расчетов с персоналом, таких как начисление зарплаты, премий и отпусков, оплаты предоставленных больничных листов, а также автоматизированный расчет удержаний из заработной платы, включая выплаты по исполнительным листам. Единовременные начисления можно рассчитывать сразу в документе «Начисление зарплаты» по кнопке «Начислить». (Рис. 4) Возможно настроить выплату аванса, установив процент от оклада либо вводом фиксированной суммы. Заработная плата и прочие начисления могут быть выплачены через кассу либо через банк с указанием необходимых реквизитов для перечисления.

Остались вопросы? Поможем оформить заработную плату в 1С 8.3 в рамках бесплатной консультации!

(из вопросов пользователей)

В новых редакциях 1С:Бухгалтерия Предприятия 8 ред. 3.0 и 1С:Зарплата и Управление Предприятием 3.0, отдельно такого отчета нет. Вы и сами можете увидеть все отчеты в конфигурации Бухгалтерия Предприятия 3.0 по зарплате, открыв в разделе «Сотрудники и Зарплата» – Зарплата – Отчеты по зарплате – Все отчеты – по варианту отчета «Зарплата». Вот все, что есть:

— Взносы по сотрудникам, переданные в ПФР

— Заявление ДСВ-1 Карточка учета страховых взносов (в целом)

— Карточка учета страховых взносов (по филиалам)

— Краткий свод начислений и удержаний Налоги и взносы (кратко)

— Расчетная ведомость (Т-51)

— Расчетный листок

— Регламентированная форма справка по ДСВ

— Реестр получателей страхового обеспечения

— Удержания из зарплаты.

«Расчетной ведомости в произвольной форме» здесь нет. Больше того, если раньше в ред. 2.0 отчеты «Расчетная ведомость (Т-51)» и «Расчетная ведомость в произвольной форме» шли отдельными отчетами, то в новой редакции есть только один отчет «Анализ начислений и удержаний», а список формируемых печатных форм, что мы привыкли считать отдельными отчетами – это лишь его варианты:

— Анализ зарплаты по подразделениям и сотрудникам

— Краткий свод начислений и удержаний

— Полный свод начислений, удержаний и выплат

— Расчетная ведомость (Т-51)

— Расчетно-платежная ведомость (Т-49)

— Расчетный листок

— Удержания из зарплаты

Что тут можно сделать?

Данные по видам расчетов в запросе присутствуют, поэтому их нужно просто «вытащить» в отчет, создав новый вариант отчета.

План действий такой:

(!) Только делайте предварительно все на копии, иначе изменения могут быть необратимыми и Отчет вообще перестанет формироваться, если Вы сделаете ошибки.

1. Открываете отчет «Расчетная ведомость(Т-51)». Вверху справа меню «Все действия» – «Изменить вариант отчета». Открывается структура отчета, Вы переходите на закладку «Поля» и перетаскиваете из «Доступные поля» в список «Выбранные поля» поле «Вид расчета» (Курсор при этом должен стоять на корне структуры отчета «Отчет»).

2. Когда в списке выбранных полей появится «Вид расчета», устанавливаете курсор на нижней строке структуры отчета «Сотрудник. Должность» и по правой кнопке мышки добавляете новую группировку, указав в поле группировки «Вид расчета».

3. Нажимаете «ОК», «Завершить редактирование» и сохраняете новый вариант отчета, вызвав опять «Все действия» – «Сохранить вариант отчета» под новым именем.

4. Выбираете новый вариант отчета из списка вариантов: «Все действия» – «Выбрать вариант отчета». После чего сформировать отчет, нажав на кнопку «Сформировать». Все виды расчета будут указаны подробно.

Это самый простой вариант, что приходит в голову. Можно формировать новую структуру отчетов более сложную в виде таблиц, куда помещать вид расчета в колонки отчета, но это требует времени и значительного опыта. Возможно, разработчики 1С включат привычный вариант расчетной ведомости в произвольной форме в последующие обновления, когда все больше пользователей будут переходить на ред. 3.0. Ведь форма, действительно, очень удобна и спрашивать ее, вероятно, будут многие. А уметь создавать свои варианты отчетов, да еще довольно сложные, смогут далеко не все. Так что попробуйте поиграть с вариантами отчета на копии.

Во всяком случае – это интересно!

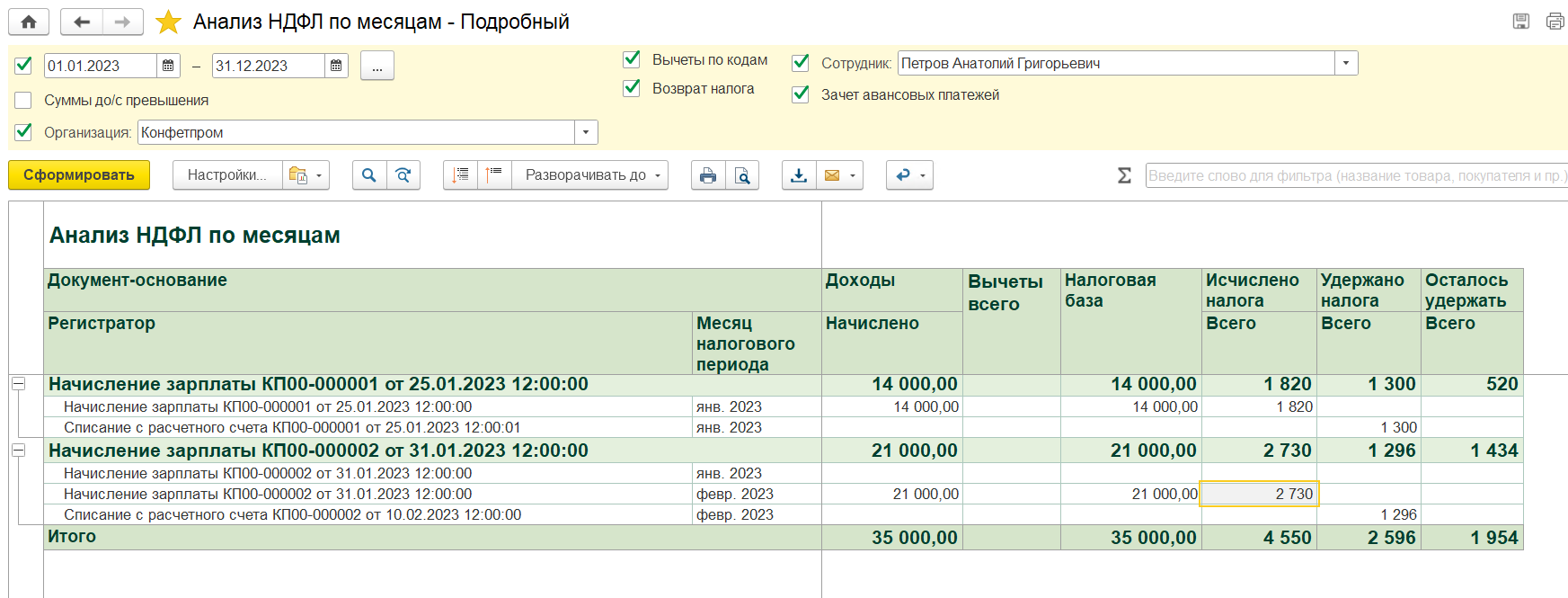

Как созданный отчет отображает движения НДФЛ (пример исправления учета)

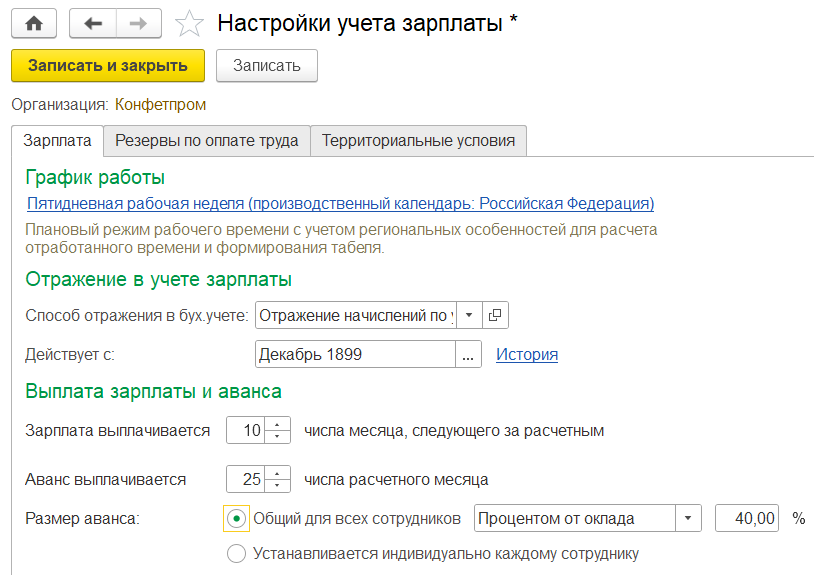

Для примера разберем стуацию с исправлением НДФЛ в программе с заведомо некорректным учетом, где выплаты уже реально прошли по банку (суммы выплат в веомостях изменять нельзя). Зарплата за декабрь 2022 г. была выплачена сотруднику в конце декабря, поэтому в январь этот доход не попадает. Доходы сотрудника за январь – оклад 35000 (выплачивается аванс 25.01 и зарплата 10.02). Полная сумма к выплате за вычетом НДФЛ 30450.

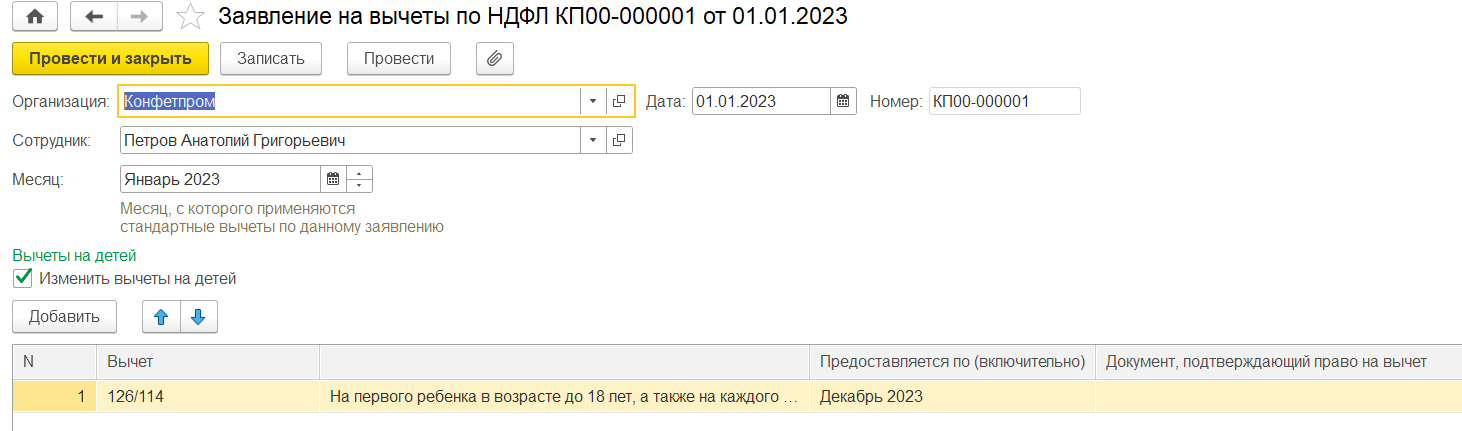

Также сотрудник уже после начисления и выплаты зарплаты принес заявление о праве на вычеты (первый ребенок) с января.

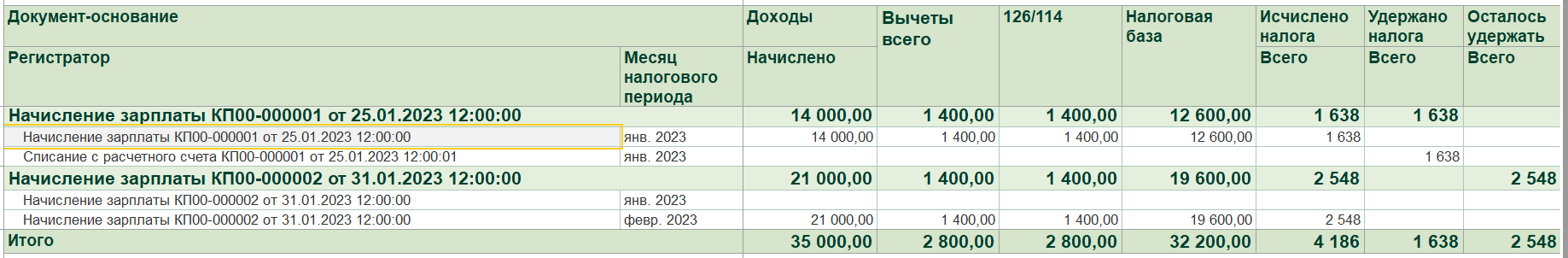

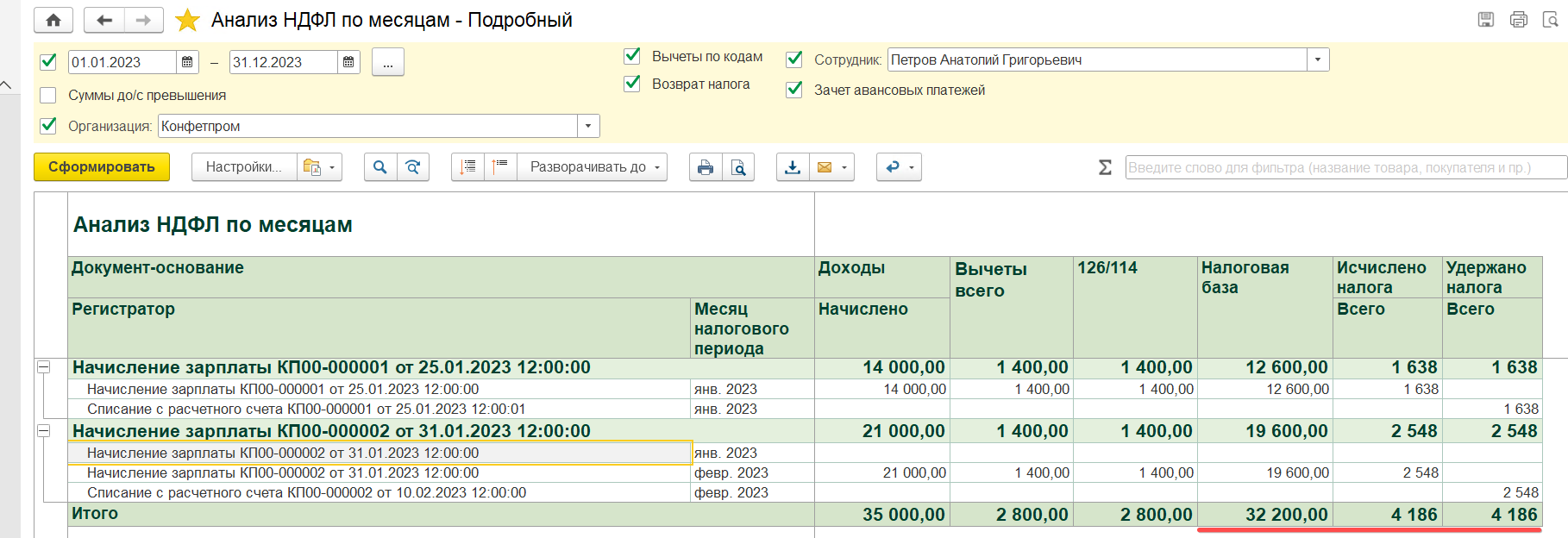

Реально сотруднику выплачено в аванс 16000, в конечную выплату 14450. Сформируем наш настроенный выше отчет за январь 2022 г.

Видно, что есть неудержанный налог, также перед нами стоит задача корректно учесть вычеты января и главное – сохранить фактические суммы выплат за месяц

Обратите внимание, что в отчете отображаются не реальные суммы выплат, а учтенные в документе начисления. Распроводим все документы начислений, ведомостей и выплат до начисления аванса

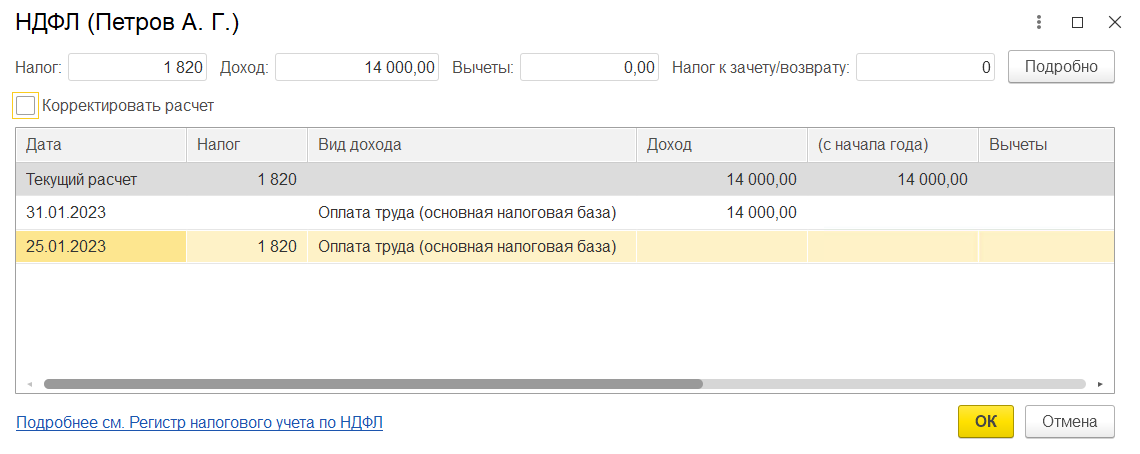

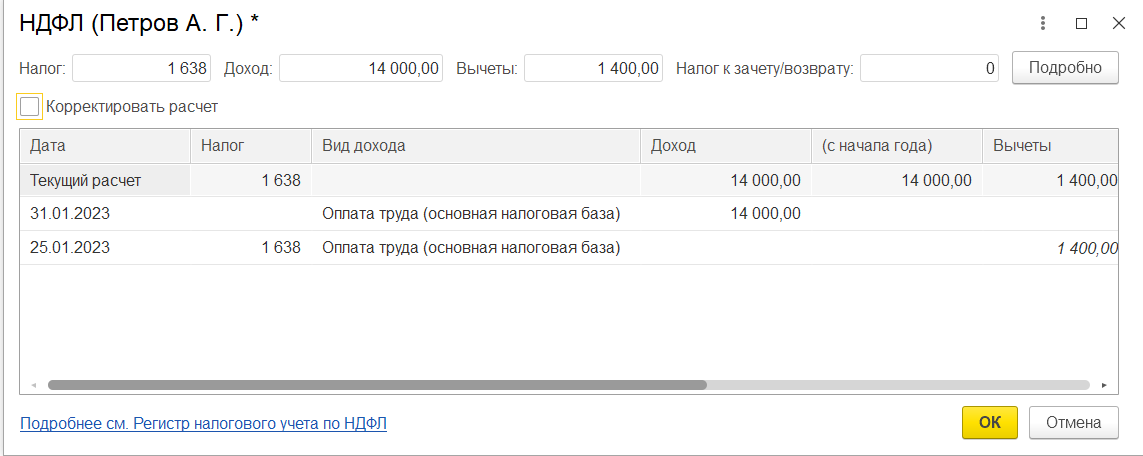

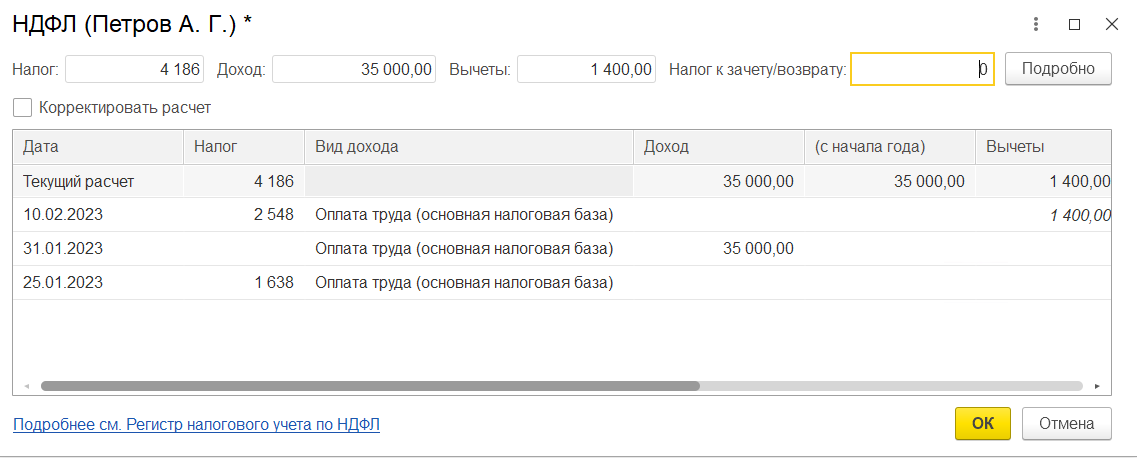

Заходим в него и проваливаемся в НДФЛ.

Устанавливаем и снимаем флаг Корректировать расчет (вместо этого можно также нажать в Еще – Пересчитать НДФЛ). Программа изменит суммы НДФЛ и вычета, так как мы ввели заявление на вычеты сотруднику с месяцем изменения Январь.

Обратите внимание, что вычет программа применяет по самой первой указанной дате выплаты, сейчас это дата предполагаемой выплаты 25.01 в документе начисления аванса, так как зарплата за декабрь 2022 была выплачена в конце месяца.

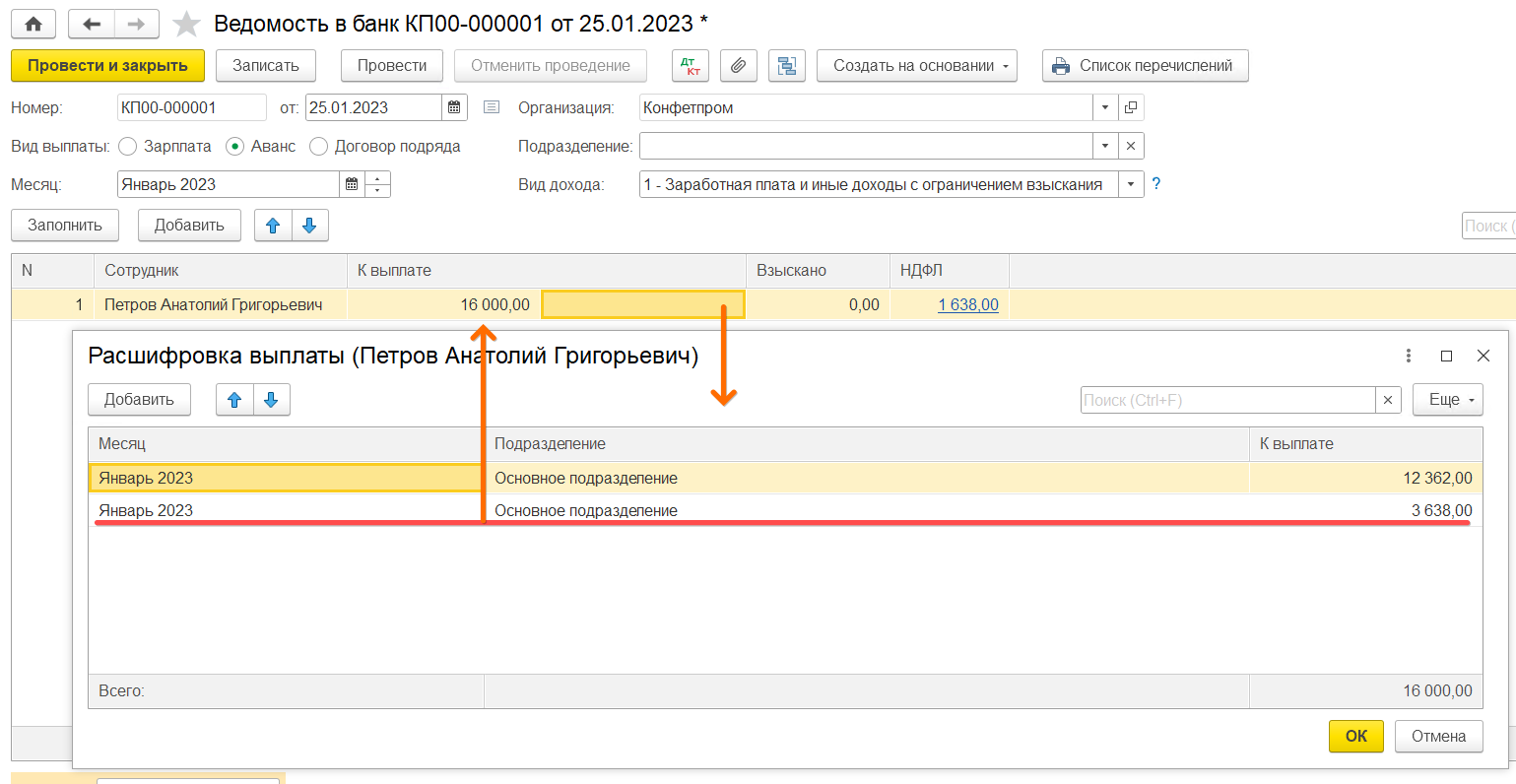

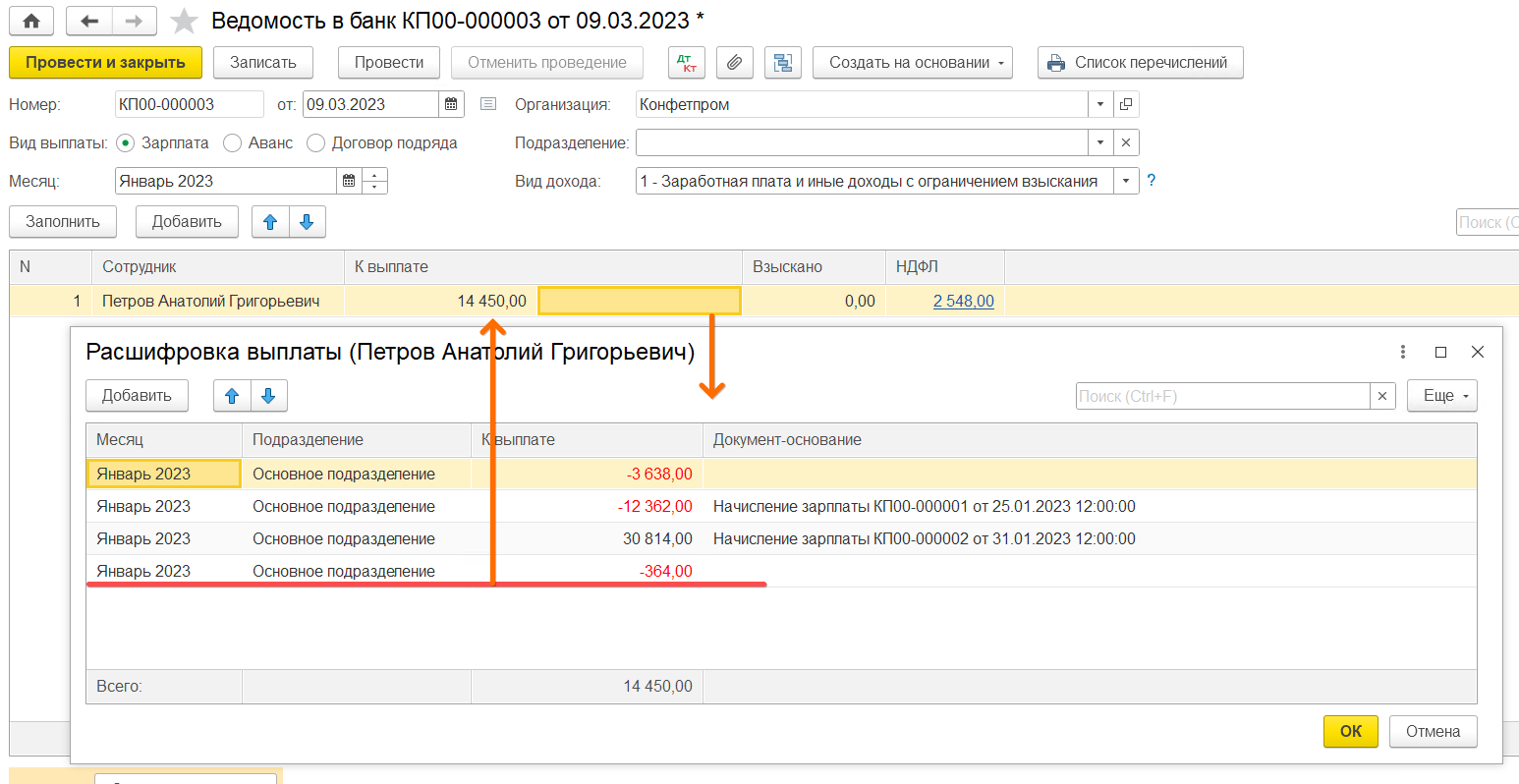

Переходим к ведомости аванса. Запоминаем сумму фактической выплаты и подтягиваем туда сорудника заново. К выплате получаем сумму 12362. Проваливаемся в ее расшифровку (справа от суммы К выплате) и добавляем еще строку с суммой разницы до фактической выплаты (16000-12362=3638).

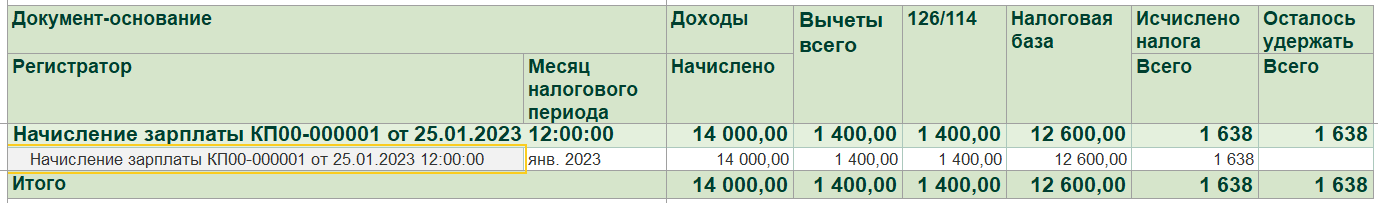

НДФЛ не меняется, т.к. он рассчитывается с суммы из документа-основания. Сумма фактической выплаты сохранена. Проводим ведомость и следом проводим документ фактической выплаты. Налог по авансукорректно исчислен и удержан.

Переходим к НДФЛ в документе Начисление зарплаты.

Корректируем НДФЛ в расшифровке с помощью Корректировать расчет.

Обратите внимание, что вычет за зарплату января, программа применила уже февральский, т.к. ориентируется на дату предполагаемой выплаты, первую в феврале – 15.02.

Переходим к ведомости на конечную выплату. Подтягиваем сотрудника заново, затем добавляем в расшифровку выплату строку, чтобы добавлением еще одной строки скорректировать сумму конечной выплаты до фактической 14450.

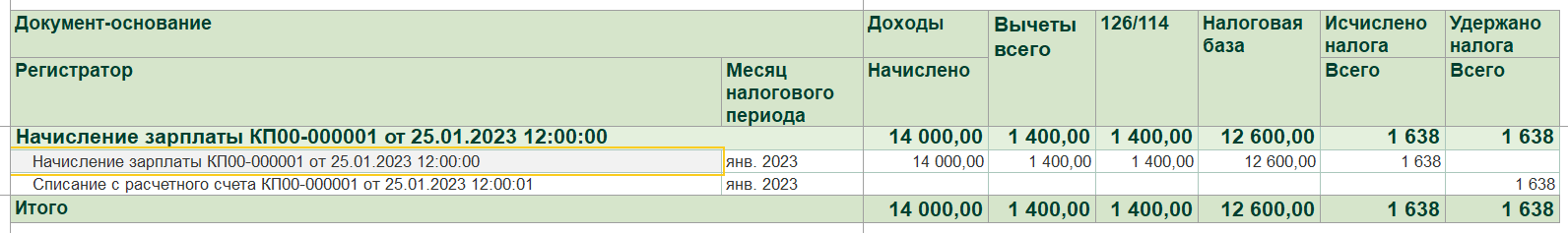

Проводим ведомость и связанное с ней списание. Проверяем отчетом, что по итогам двух документов начислений, налог полностью исчислен и удержан корректно соответствующими ведомостями.

Возможные ошибки в межрасчетных документах на примере 1С 8.3 ЗУП 3.0

На примере программы 1С ЗУП 3.0 в документе «Отпуск» планируемая дата выплаты 28.01.2016, но дату документа установим 30.01.2016 г., то есть позже планируемой даты выплаты. Проведем его.

Запись Регистра учета налога у нас сформировалась по состоянию на 30.01.2016 г.

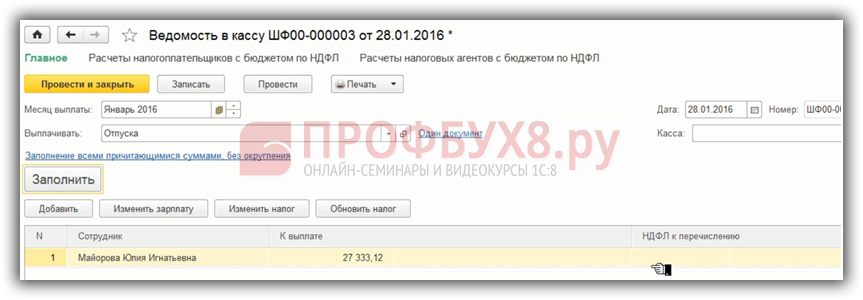

Если мы выплачиваем отпускные раньше даты документа – 28.01.2016 г. как и планировали, заполняем ведомость, видим – не заполняется НДФЛ удержанный. По состоянию на 28.01.2016 нет исчисленного налога. Соответственно, при проведении такой ведомости НДФЛ удержанный не регистрируется.

Если с датой документа все нормально и она раньше планируемой даты выплаты:

То при заполнении ведомости тоже все будет хорошо, налог будет определен. При проведении Ведомости зафиксирован как удержанный налог.

Произвольные выплаты в период отпуска по уходу за ребенком до 3 лет

Несмотря на то, что с 2021 года назначение новых пособий по уходу за ребенком в размере 50 руб. отменено, до конца 2022 года оно положено тем, кому было назначено ранее.

И для тех организаций, которые помимо этого пособия добровольно выплачивают еще и своё собственное, добавлена возможность на время отпуска по уходу за ребенком назначать дополнительные плановые начисления, которые будут выполняться, даже если сотрудник «полностью» находится в отпуске по уходу. «Полностью» – т.е. не работает на неполную ставку, находясь в отпуске по уходу.

Для этого в карточку начисления добавлен флажок «Начисляется в отпуске по уходу».

Такие начисления, будучи назначены плановыми, теперь выполняются, даже если сотрудник находится в отпуске по уходу и не работает.

Также в документе «Отпуск по уходу за ребенком» и, что сейчас более актуально, в его изменении, разрешено изменять состав плановых начислений даже без включения необходимости применения обычных плановых начислений сотрудника.

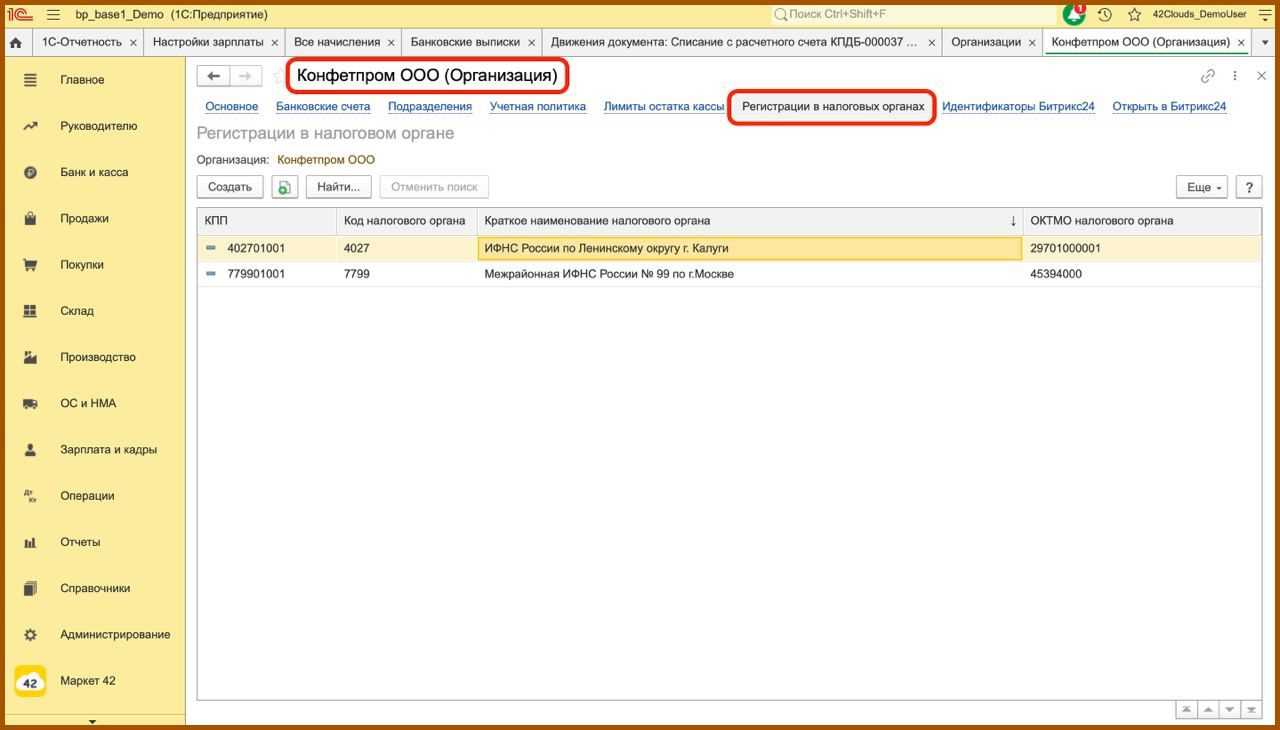

Задвоение регистрации в налоговом органе

По этой причине отчет может не заполняться совсем, то есть при нажатии на кнопку «Заполнить» по всем разделам документа будут проставлены нули. Чтобы это исправить, зайдите в карточку организации, перейдите на вкладку «Регистрация в налоговом органе».

Если вы увидите две записи, с одним и тем же кодом налогового органа и КПП, то, скорее всего, у вас задвоилась налоговая. Это может произойти при синхронизации программы 1С: Бухгалтерия с другими базами 1С. Вам нужно избавиться от лишней информации. Для этого:

через поиск и удаление дублей объедините две налоговые;

помечаете одну из неверных записей на удаление, а затем через обработку «Удаление помеченных объектов» удаляете информацию из базы

Важно не просто пометить объект на удаление, а именно удалить его полностью из базы.

Ошибки в конфигурации 1С: Бухгалтерия 8.3, версия 3.0

В большинстве случаев данных настроек для начала учета зарплаты и НДФЛ достаточно. Отмечу только, что справочники могут обновляться при обновлении конфигурации программы в зависимости от изменения законодательства.

Если в документе Выплата зарплаты на аванс точка стоит на авансе, а все равно выходят ошибки, то переставьте точку на Выплата зарплаты, удалите налог НФДЛ (он должен удерживаться только при выплате зарплаты), уберите ссылку на документ начисления зарплаты и после этого верните точку на «аванс». Если начисленный и удержанный НДФЛ в 1С 8.3 не совпадает, можно найти ошибки универсальным отчетом. В шапке выберите регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ» и укажите, что его формирование будет производиться по остаткам и оборотам.

Налог на доходы физических лиц считается удержанным, если он заполнен в документе «ведомость». Если человек был в отпуске, или на больничном, и ему был переплачен аванс, то у него нет сумм к выплате. Он не попадает в ведомость и колонка НФДЛ не заполняется. Следовательно, налог остается неудержанным.

У многих, кто с 2014 года перешел на 1С:Бухгалтерия 8.3 (редакция 3.0) программа не видит уплаченный НДФЛ. Начисленный видит, а уплаченный нет. В чем же дело?

Дата определяется автоматически и сразу указывается в документе. При проведении записывается в регистр – расчеты налогоплательщиков с бюджетом по НДФЛ, уже со знаком минус, так фиксируется удержанный налог.

Обращаю ваше внимание, что в статье рассмотрен вариант без деления выплат по статьям финансирования. Почти все документы, так или иначе затрагивающие НДФЛ, создают записи в регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ»

Почти все документы, так или иначе затрагивающие НДФЛ, создают записи в регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Мы хотим отнести уплату НДФЛ за конкретного сотрудника. Ведь Субконто по ДТ 68.01 не содержит данных о сотрудниках. Вероятно, есть какой-то другой способ учета? Да, и заключается в правильном распределении НДФЛ в банковской выписке.

Перед регистрацией выплаты отпускных необходимо дату выплаты исправить на 10.09.18. После этого нажать кнопку обновить налог в документе ведомость в банк и перепровести ее. Теперь отчет корректен, так как 100 и 110 строчка совпадают.

Для иных доходов – это планируемая дата выплаты из соответствующего документа начисления. Когда рассчитывается налог, то в программе происходит анализ с какого именно дохода этот налог начисляется, и определяется дата фактического получения дохода, которая фиксируется в регистре учёта налога.

Во всех документах проверьте дату выплаты , чтобы совпадала (в начислениях, в ведомости на выплату). И в ведомости на выплату создайте на основании «Подтверждение выплаты доходов». После этих манипуляций все появилось.

Но и это еще не всё! При начислении зарплаты программа 1С пытается выправить НДФЛ, привести его в соответствие. Поэтому сторнирует налог с даты получения дохода 29.01.2016 г. и начисляет в этой же сумме по состоянию на 28.01.2016 г.

Установить настройку нужно в соответствии с учетной политикой. Рекомендуется ставить «не удерживать». Обязанность по удержанию НДФЛ с аванса возникает только если выплата аванса происходит в последний день месяца.

Далее, при выплате зарплаты, точно также у нас фиксируется удержанный налог. Одна строка в НДФЛ с «минусом» от 29.01.2016 г, а вторая строка с «плюсом» от 28.01.2016 г.

В 6-НФДЛ Строка 100 – дата фактического получения дохода указана 01.09.2018 г., эта дата из документа «отпуск». Дальше, 110 строка, дата удержания налога – это дата ведомости на выплату 10.09.2018 г. И 120 строка – срок перечисления НДФЛ. Для дохода в виде отпускных 100 строка должна совпадать с датой выплаты этих отпускных(строка 110). А в данном случае форма 6-НДФЛ будет заполнена некорректно.

На нашем форуме и в блогах читатели активно обсуждают проблемы с исчислением НДФЛ в программе 1С Бухгалтерия 3.0, которые возникли после очередного обновления до релиза до 56.0.

Сценарии исправления ошибки

Мы выделяем два сценария исправления ошибки по наиболее важному фактору. Это факт сдачи налогового расчета

Такая градация удобна и тем, что позволит дать рекомендации в зависимости от сроков обнаружения ошибки.

В каждом сценарии мы выделили отдельные варианты, чтобы разобрать все возможные ситуации по порядку. В каждом видео этого цикла уроков мы рассмотрим один вариант одного сценария.

Сценарий 1. Налоговый расчет за квартал не сдан

Это означает, что мы сможем внести исправления в оригинальном расчете.

Вариант 2. Отпуск оплачен, зарплата еще не выплачена

В прошлом материале мы рассмотрели вариант 1 первого сценария. Перейдем к варианту 2. Во втором варианте ошибка была обнаружена уже после выплаты отпускных. При этом исправление ошибки производится до срока сдачи 6-НДФЛ за квартал, в котором был рассчитан отпуск.

Покажем, как в этом случае исправить ошибку в программе «1С:Зарплата и управление персоналом 8» ред. 3.1.

Перейдем к документу Отпуск.

Не рекомендуется менять оригинальные документы начислений после их оплаты. Обычно в таких случаях используют документ-исправление оригинального документа Отпуск. Однако нам он не подойдет, поскольку в нем можно выбрать значение поля Месяц только равное и более позднее, чем в оригинальном документе. А нам необходимо сдвинуть его значение назад, на более ранний период. В этой связи нам остается, как и в первом уроке, исправить оригинальный документ. Отменим его проведение, заменим значение поля Месяц и после автоматического пересчета отпускных проведем документ.

Перейдем к документу Ведомость в банк на выплату отпуска

Обратим внимание: сумма отпускных к выплате уже уменьшена на сумму НДФЛ. Почему это произошло, при том что НДФЛ к перечислению не заполнен?

Нас выручила программа «1С:Зарплата и управление персоналом 8» ред. 3.1 благодаря заложенным правилам учета НДФЛ по отпускам. Порядок исчисления и удержания НДФЛ с отпускных выплат не зависит от того, какие варианты исчисления и удержания НДФЛ с межрасчетного начисления зарплаты в настройках учетной политики вы выбрали. Эта настройка учетной политики применяется только в отношении доходов, являющихся оплатой труда, и не применяется в отношении других доходов. При выплате отпускных в межрасчетный период сумма к выплате будет уменьшена на сумму налога по общим правилам независимо от значения поля Месяц выплаты.

При этом сумма НДФЛ не появилась в ведомости, поскольку она подтягивается в нее, если дата фактического получения дохода попадет в выбранный в ней Месяц выплаты. А дата фактического получения дохода по нашему отпуску относится не к декабрю, а к ноябрю.

Таким образом де-факто в ведомости налог уже удержан, но в регистрах учета НДФЛ это не отражено. Для исправления 6-НДФЛ нам надо отразить сумму налога в этих регистрах. Как мы это сделаем: поскольку наши исправления не затронут сумму к выплате, мы можем указать сумму удержанного налога в этой же ведомости. При этом мы не исказим отражение фактов хозяйственной деятельности. Более того, после исправлений эти факты будут отражены, как этого требует законодательство о бухгалтерском учете в РФ.

Для этого отменим проведение документа, исправим значение поля Месяц выплаты и нажмем на кнопку Заполнить. Однако этого недостаточно

Важно помнить: в учете расчетов с сотрудниками все взаимосвязано.

После этих действий обязательно пересчитайте страховые взносы за месяц, в который вы перенесли документ Отпуск. В нашем случае это удобно сделать в документе Перерасчет страховых взносов, выбрав в нем месяц, в котором был рассчитан отпуск.

Также необходимо перезаполнить документ Отражение зарплаты в бухучете за месяц расчета отпуска, если вы начисляете резервы по отпускам или используете синхронизацию с другими базами данных на платформе «1С:Предприятие».

Вернемся к расчету 6-НДФЛ. Нажмем на кнопку Заполнить и посмотрим на изменения. Легко видеть, что в разделе 1 автоматически заполнены исправления строк 070 и 080. А в разделе 2 – строки 140 блока по отпуску.

Мы исправили ошибку так, чтобы оба раздела 6-НДФЛ заполнились верно автоматически, и мы учли влияние исправлений на все остальные операции учета.

https://buh.ru/articles/faq/122115/

Настройка подписантов

Ранее при изменении подписанта в документах этот изменение запоминалось, и во все последующие документы заполнялся этот подписант, а не тот, что изначально был указан в ответственных лицах организации. Изменить сохраненного подписанта можно было только в самом таком последующем документе.

В версии 3.1.14 поведение сделано более прозрачным. Теперь при изменении в документах подписанта задается вопрос, нужно ли сохранять это изменение для будущих документов или нет. Причем теперь это изменение можно сохранить не сразу для документов всех видов, а только для документов того вида, в котором сейчас изменяется подписант.

Если каждый раз отвечать на вопрос не хочется, то сделанный один раз выбор можно распространить на все последующие документы, поставив флажок. Затем этот выбор можно при необходимости изменить в разделе Настройка – Сервис – Персональные настройки.

Возможные ошибки в межрасчетных документах на примере 1С Бухгалтерия 3.0

В программе 1С Бухгалтерия 3.0 все тоже самое. Важна дата документа. Рассмотрим на примере документа «Отпуск». Планируемая дата выплаты – 28.01.2016 г., а дату документа намеренно поставим позже, например, 30.01.2016 г. Проведем документ.

Исчисленный налог зарегистрировался по состоянию на 30.01.2016 г.

После проведения выплаты, причем не в Ведомости, а именно выплату «Выдача наличных» или списание с расчетного счета раньше, чем дата документа «Отпуск», то удержанный налог не регистрируется, не определяется и не фиксируется в Регистре.

Поэтому важна дата документа, если мы поставим 28.01.2016 г. и перепроведем выдачу наличных, то запись по НДФЛ удержанному сформировалась, все попало в Регистр и дальше попадет в форму 6-НДФЛ.

Составляющие ФОТ в совмещении

В документе «Совмещение должностей» флажками можно отметить начисления, ФОТ которых нужно учитывать при подсчете размера доплаты.

Ранее при создании нового документа состав отмеченных флажков заполнялся автоматически из последнего введенного документа. Это могло приводить к существенному замедлению. Поэтому теперь эта настройка добавлена в явном виде в раздел Настройка – Расчет зарплаты – Настройка состава начислений и удержаний – Прочие начисления, под флажком включения совмещения. В существующих базах эта настройка устанавливается согласно последнему введенному документу.