Учётная политика для регистров НДФЛ: подробная настройка

Также перед началом началом произведения расчёта зарплаты необходимо правильно настроить учётную политику по НДФЛ или же страховым взносам. Чтобы сделать это, зайдите в раздел «Главное» (шаг 1) и нажать на «Учётная политика» (шаг 2). В результате система откроет настройки.

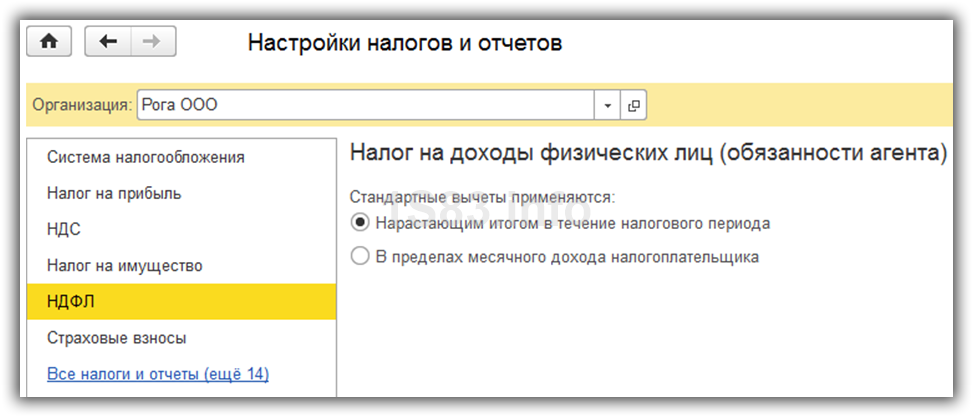

Откройте вкладку «НДФЛ» (шаг 5) и отметьте пункт «Нарастающим итогом в течении налогового периода» (шаг 6). Отныне НДФЛ будет отображаться и учитываться в налоговых регистрах нарастающим итогом за год.

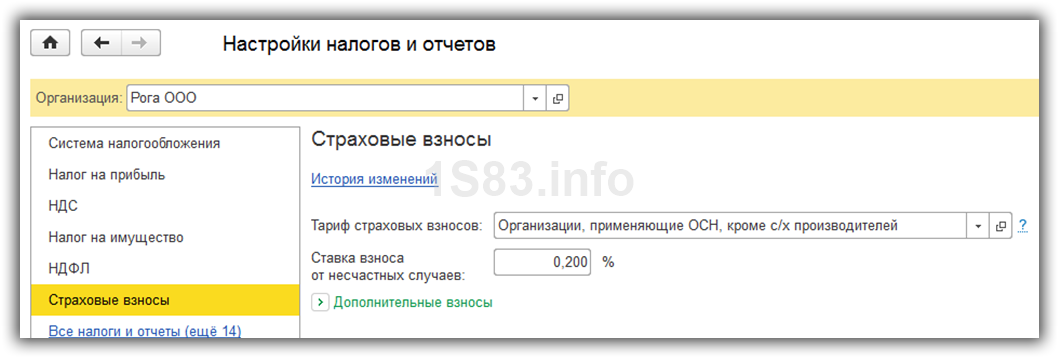

Затем кликните на вкладку «Страховые взносы (шаг 7), определитесь с тарифом страховых взносов (шаг ![]() и отметьте ставку ФСС по несчастным случаям (шаг 9).

и отметьте ставку ФСС по несчастным случаям (шаг 9).

Настройка учётной политики произведена, можно начинать отображение НДФЛ в регистрах.

Учет НДФЛ (налог на доходы физических лиц)

Налог на доходы физических лиц зависит от каждой фактической суммы дохода за определенный временной промежуток. Как правило, это месяц.

Расчет и начисление суммы отображается в нескольких формах, в числе которых:

- Начисление зарплаты;

- Отпуск;

- Больничный лист;

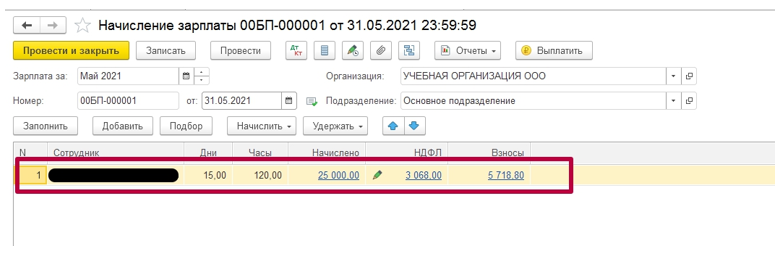

Окно формы «Начисление зарплаты» имеет следующий вид:

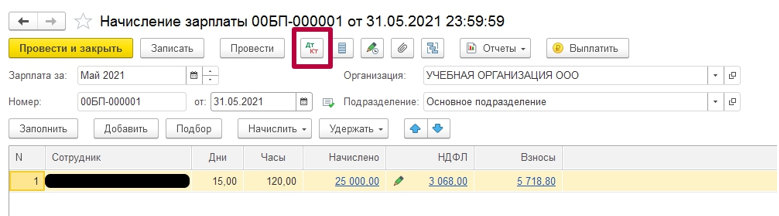

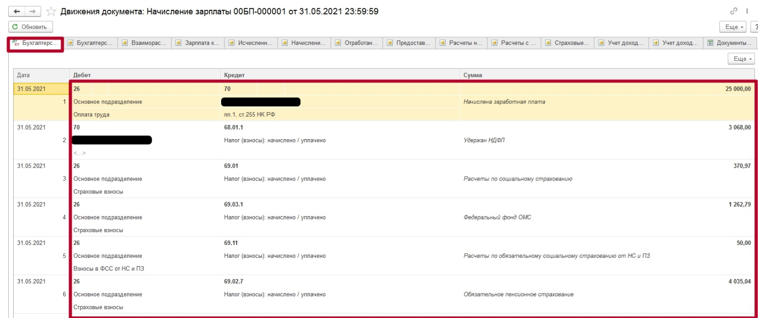

Во вкладке «НДФЛ» указываются расчетные показатели налоговых сборов. После проведения формы создаются следующие проводки по налогу на доход физических лиц:

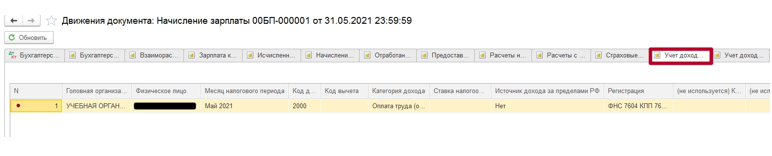

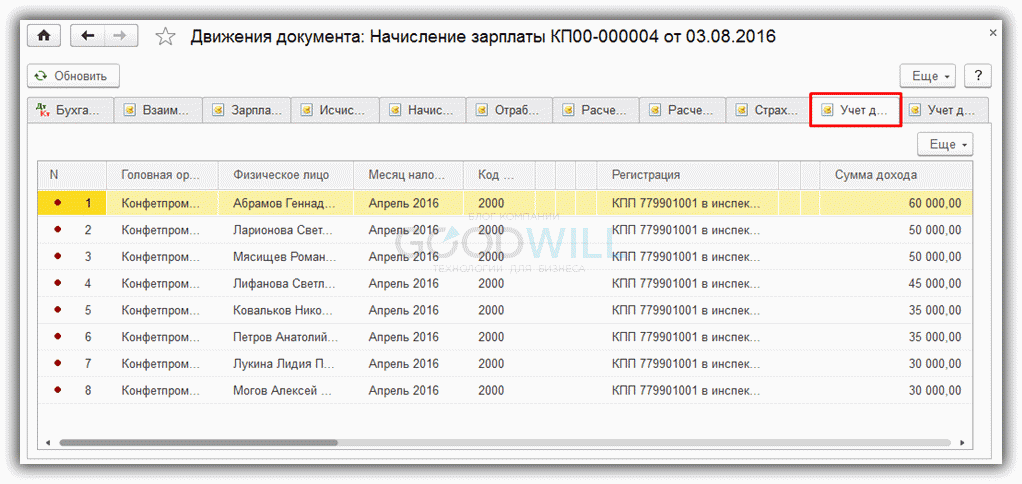

Помимо этого, в форме есть регистр под названием «Учет доходов для исчисления НДФЛ». Здесь вносятся данные, касающиеся отчетности:

Фактическая сумма удержанного налога с сотрудника производится при проведении следующих форм:

- списание с расчетного счета;

- выдача наличных;

- операция учета НДФЛ.

При этом в качестве даты удержания следует указывать дату проведения документа.

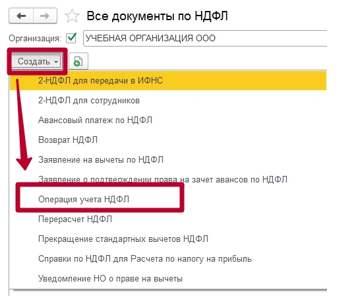

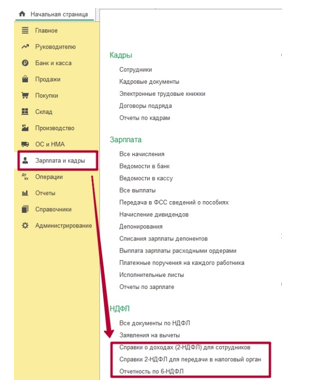

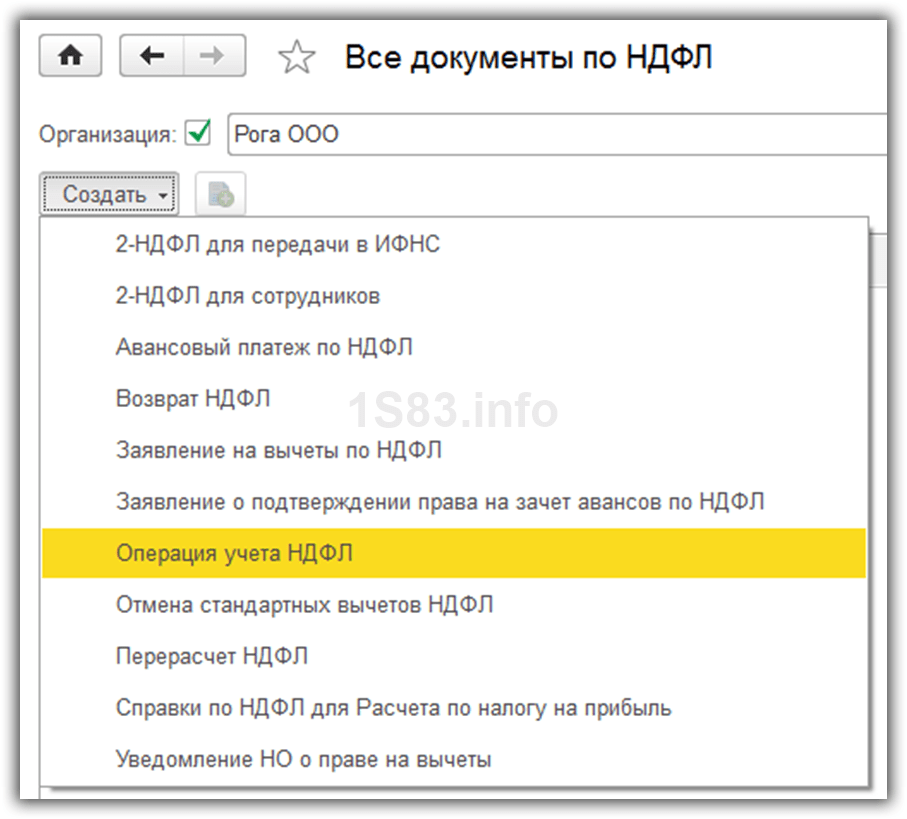

Форма «Операция учета НДФЛ» создана для вычисления налога на доход физических лиц с дивидендов, других вариантов получения материальной выгоды физическим лицом от организации. Данный документ формируется в меню «Зарплата и кадры», где нужно выбрать пункт «НДФЛ» и «Все документы по НДФЛ».

После клика на кнопку «Создать» отобразится следующий перечень:

Большая часть документации, касающейся налога на доход физических лиц, приводит к формированию записей в регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ». Но это относится не ко всем формам.

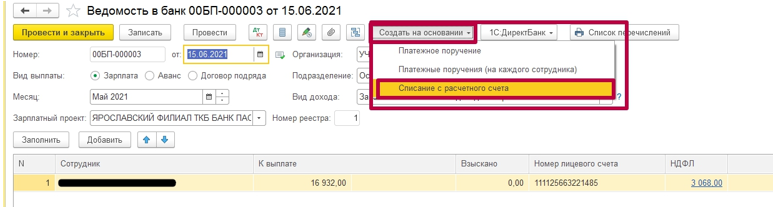

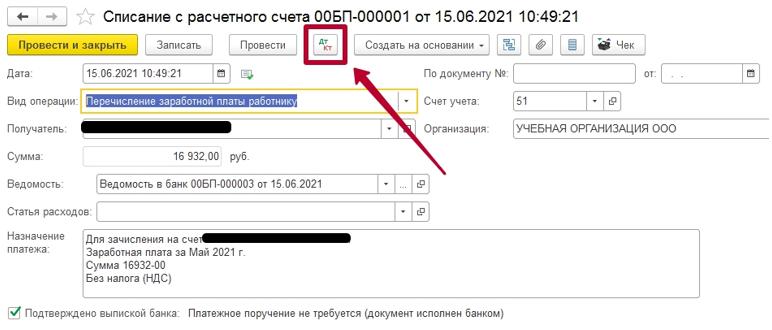

Например, бухгалтер должен создать необходимые записи через форму «Списание с расчетного счета». Для этого надо добавить форму «Ведомость в банк» через раздел «Зарплата и кадры», после чего сформировать «Списание с расчетного счета», как на изображениях ниже:

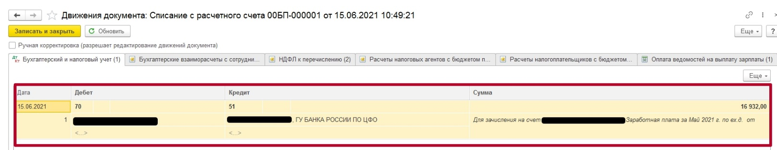

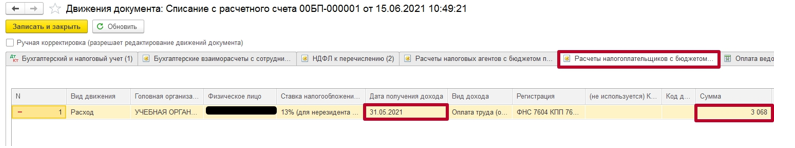

Когда документ будет проведен, можно увидеть проводки и движения по регистрам, созданным формой:

«Сводная» справка 2-НДФЛ

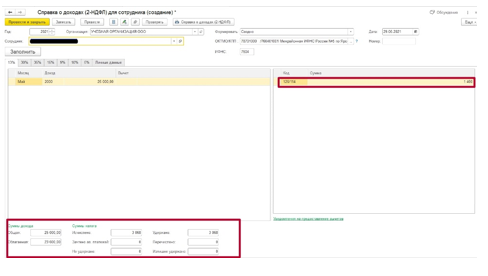

Саму форму «Справки о доходах (2-НДФЛ) для сотрудника» можно сформировать в разделе «Отчетность, справки».

Документ содержит информацию о доходах и НДФЛ выбранного сотрудника.

При необходимости можно установить отбор в кнопке «Настройка».

При обнаружении ошибки пользователь может вовремя внести исправления в программе.

Перейдите в карточку сотрудника — в справочнике «Сотрудники» и внесите или исправьте данные о вычетах в разделе «Налог на доходы».

В разделе можно ввести:

- новое заявление на стандартные вычеты;

- уведомление налогового органа о праве на вычет.

А также просмотреть все заявления на вычеты сотрудника, перейдя по одноименной гиперссылке.

Ввод данных по налоговым вычетам по сотрудникам

После открытия окна нажмите на определённом заранее сотруднике (шаг 3). В результате система откроет карточка сотрудника.

В открытой карточке сотрудника нужно кликнуть на ссылку около «Налог на доходы» (шаг 4). Будет открыто настройку вычетов.

В новом окне откройте ссылку «Ввести новое заявление на стандартные вычеты» (шаг 5). Откроется новое окно, где нужно ввести заявление на вычет.

В новом окне нужно нажать «Добавить» (шаг 6), определитесь с нужным вычетом (шаг 7) и кликните на «Провести и закрыть» (шаг 8). В результате расчёт НДФЛ по выбранному сотруднику будет произведён с налоговым вычетом.

Настройка программы

Налоговые данные

Прежде, чем приступать к расчету НДФЛ, как и к использованию большинства функционала, необходимо произвести его настройку.

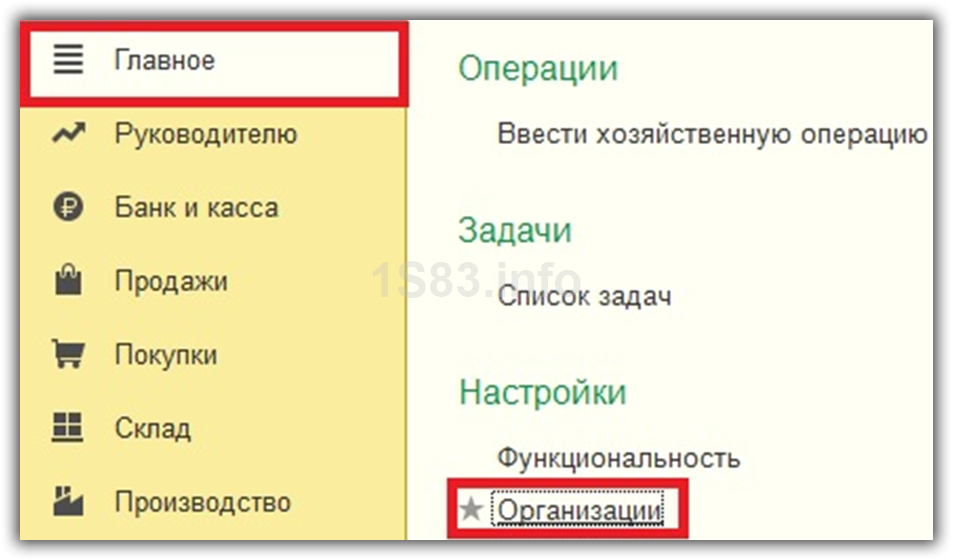

Выберите в меню «Главное» пункт «Организации».

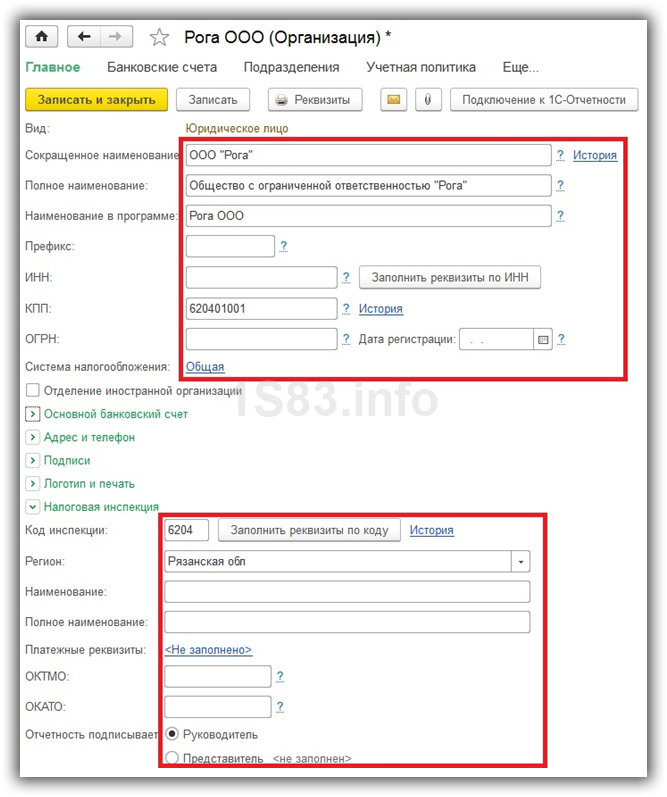

Выберите в списке ту организацию, которую нужно настроить, и откройте ее карточку. В форме настройки заполните основные данные и те, которые находятся в подразделе «Налоговая инспекция».

Настройка зарплаты

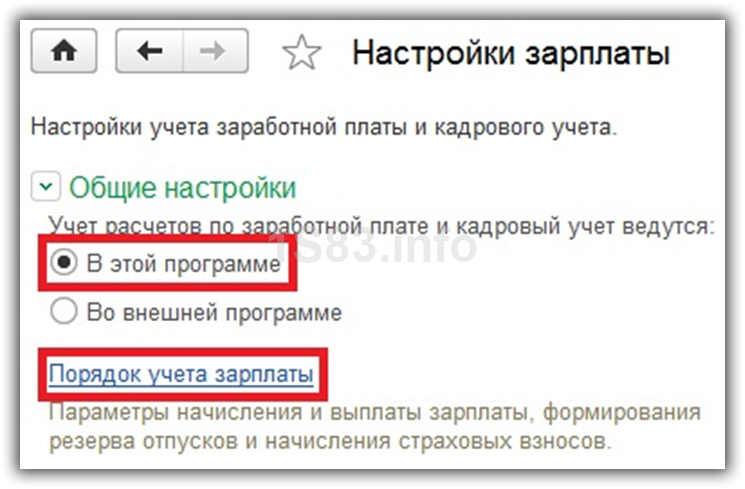

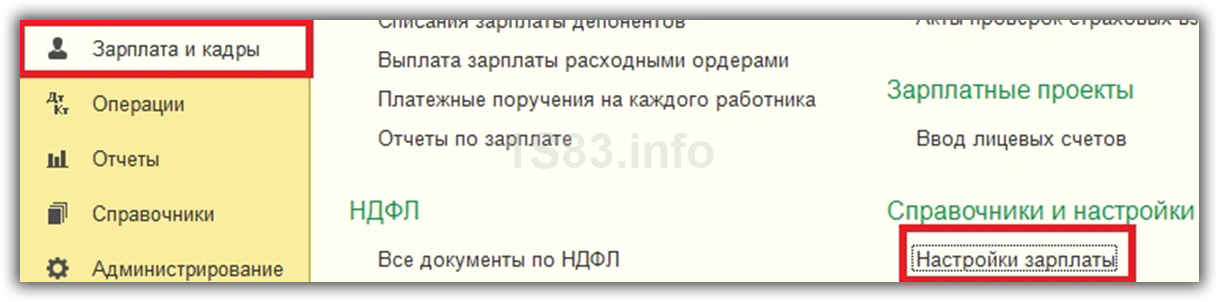

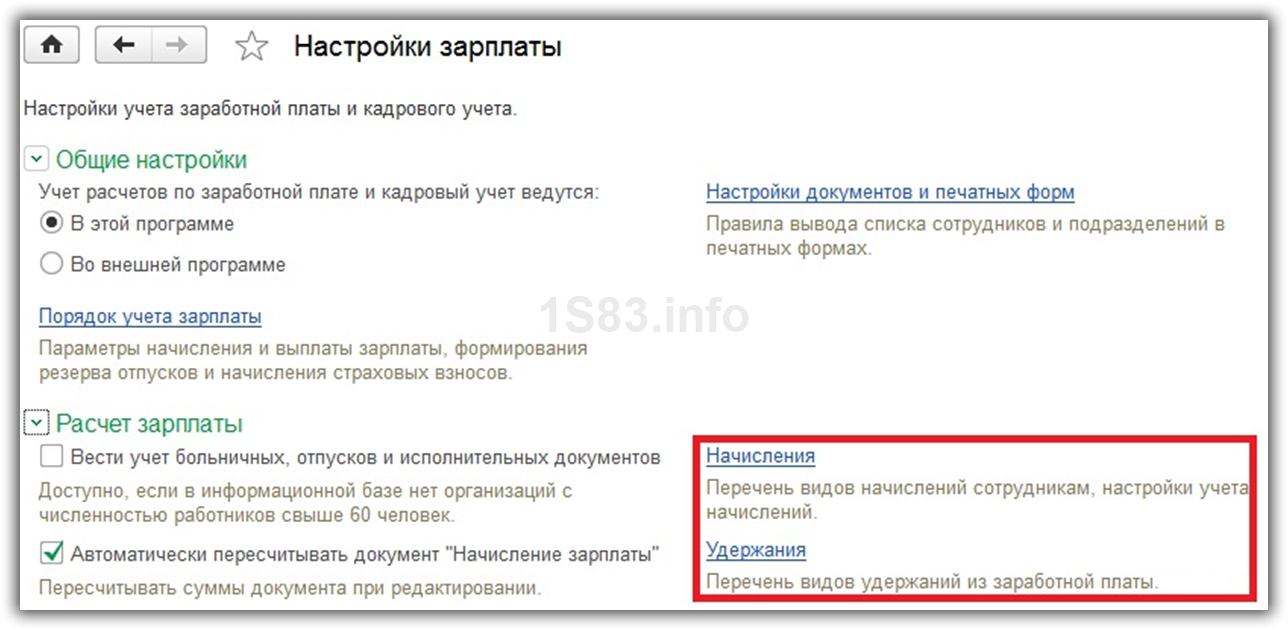

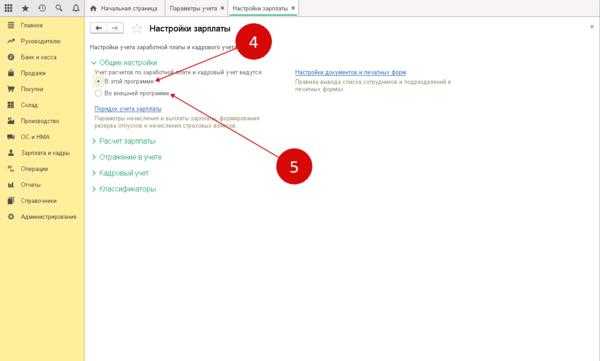

В меню «Зарплата и кадры» перейдите в пункт «Настройка зарплаты».

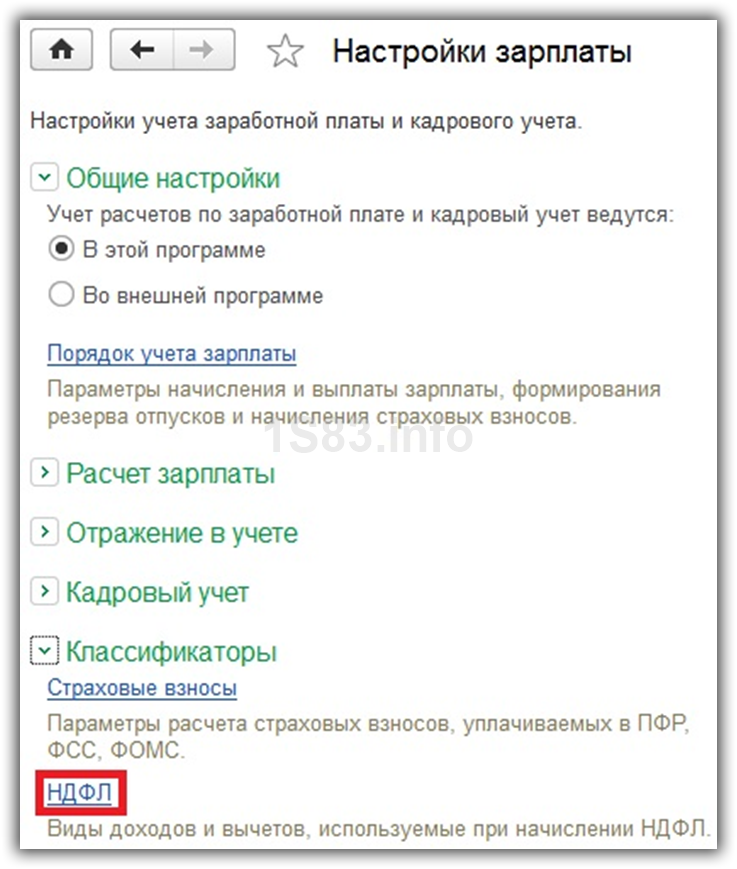

В общих настройках укажите, что учет расчетов по зарплате и кадровый учет будут вестись в данной программе. В противном случае остальные настройки у вас просто не отобразятся. Далее нажмите на гиперссылку «Порядок учета зарплаты».

В форме списка выберите строку, соответствующую той организации, настройки которой вы производите. Перед вами откроется соответствующая форма. В нижней ее части выберите пункт «Настройка налогов и отчетов».

В открывшемся окне перейдите в раздел «НДФЛ» и укажите то, как у вас будут применяться данные вычеты.

Далее перейдите в раздел «Страховые взносы» и приведите данные настройки в соответствие.

Теперь перейдем к настройке видов доходов и вычетов, использующихся при начислении НДФЛ. Для этого в меню «Зарплата и кадры» выберите пункт, в который мы заходили ранее – «Настройка зарплаты».

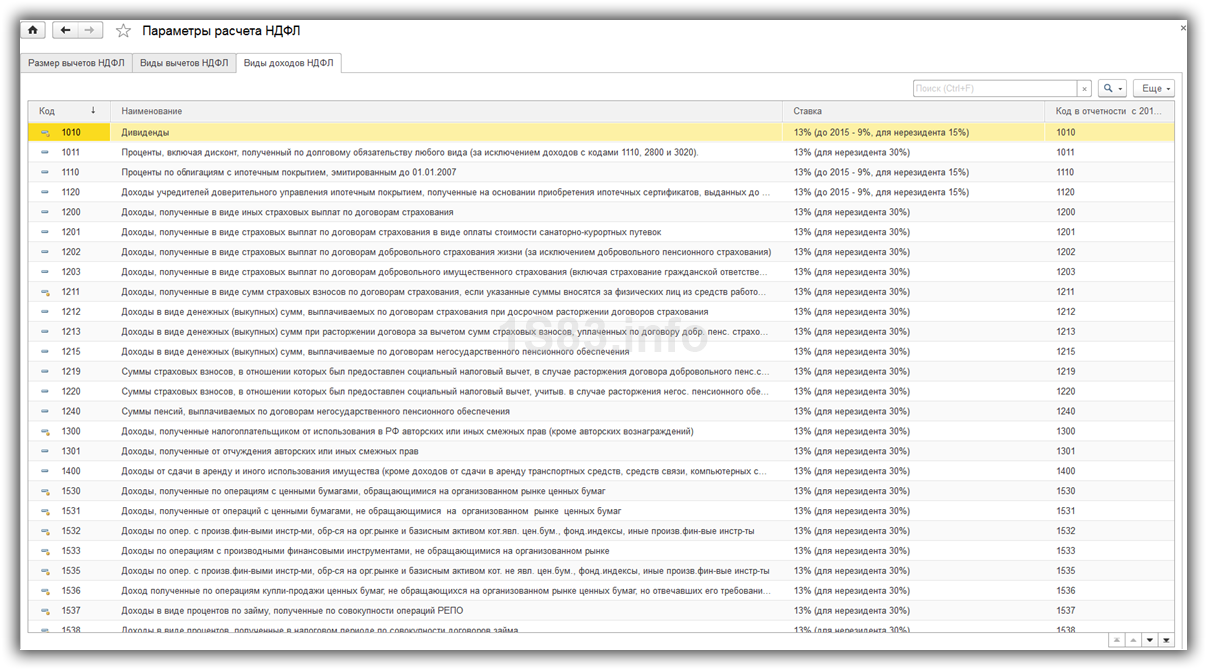

Перейдите в раздел «Классификаторы» и нажмите на гиперссылку «НДФЛ».

Проверьте корректность заполнения открывшихся данных, в особенности вкладки «Виды доходов НДФЛ».

При необходимости вы так же можете настроить перечень начислений и удержаний по заработной плате. Вернитесь на форму настройки зарплаты и в разделе «Расчет зарплаты» выберите соответствующий пункт. Как правило, в типовой поставке конфигурации там уже будут данные.

Учет НДФЛ в 1С 8.3 Бухгалтерия

Расчёт НДФЛ в 1С 8.3 Бухгалтерия следует начать с базовых настроек программы. Этот этап важен, так как именно на нём в 1С формируется структура регистров по налогу на доходы физлиц. Когда происходит начисление заработной платы и прочих доходов, в этих регистрах будут собираться данные, которые затем используются для налоговых отчётов для физических лиц. Как происходит правильная настройка регистра в 1С 8.3 Бухгалтерия вы узнаете в этом материале.

Удержание НДФЛ происходит из получаемых работниками организации-работодателя доходов. Компания в этом случае выполняет роль налогового агента. Организация должна сама рассчитывать налог своего работника и сдавать соответствующие декларации.

Чтобы учитывать разные виды и источники доходов физлиц предусмотрены специальные кода этих доходов. Код 2000 является обозначением дохода, полученного в результате оплаты труда, а код 2010 используется для учёта полученных доходов по гражданско-правовым договорам. В свою очередь, код 2012 применяется для отпускных. Данные коды можно найти в специальном справочнике в 1С 8.3 под названием «Виды доходов НДФЛ». Об учёте вычетов можно узнать в справочнике «Виды вычетов по НДФЛ». На протяжении года регистры налогового учёта по НДФЛ накапливают всю информацию, которую в последующем можно использовать для создания налоговых отчётов. В следующих разделах статьи предоставлена инструкция как найти и настроить регистры по НДФЛ в системе 1С 8.3.

Анализ НДФЛ по месяцам

Группа отчетов «Анализ НДФЛ по месяцам» позволяет получить сопоставить исчисленный, удержанный и перечисленный НДФЛ, проанализировать налогооблагаемую базу и примененные вычеты. Отчет представлен в полном и упрощенном варианте, а также с детализацией месяцев налогового периода и месяцев взаиморасчетов с сотрудниками.

Упрощенный вариант содержит сводную информацию по показателям.

Для детализации записей в разрезе сотрудников установите галочку «Подробно по сотрудникам». В отчете добавится одноименный раздел.

Второй вариант отчета «Анализ по месяцам» отображает такую же информацию, но немного в другом интерфейсе.

В отчете «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» добавлены дополнительные настройки и отборы. Пользователь может указать:

- период получения дохода;

- период взаиморасчетов;

- организацию и филиал;

- ИФНС.

Суммы в этом отчете, как и во всех других отчетах, можно детализировать, щелкнув правой кнопкой мышки и выбрав вариант для детализации. Например, по полю «Регистратор», т.е. по документу.

Справка «2-НДФЛ для передачи в налоговый орган»

В автоматически заполненной табличной части справки вы можете нажать на любую строку, и программа откроет справку 2-НДФЛ для сотрудника. Данный документ, считается реестром справок сотрудников.

После заполнения справки обязательно проверьте все данные и проведите документ. Теперь вы сможете данную справку выгрузить или же отправить в контролирующий орган, при условии правильной настройки программы. Для того чтобы распечатать данную справку выберете соответствующий пункт в меню «Печать».

Замечание 4

При печати программа сразу же сформирует справки по всем выбранным в документе сотрудникам. Они практически ничем не отличаются от справки «2-НДФЛ для сотрудника», которую рассматривали ранее.

Создание отчета по налогам на доход физических лиц

При создании главных отчетов по налогам на доход физических лиц применяется Справка 2-НДФЛ. Данная справка создается в меню «НДФЛ» во вкладке «Зарплата и кадры»:

В перечне с перечисленными формами необходимо кликнуть на надпись «Создать» и ввести все нужные данные по работнику:

Данный документ не участвует в создании записей и проводок, а предназначен исключительно для печати.

Еще один важный отчет по налогам на доход физических лиц — «Данные 6-НДФЛ». Эта форма входит в регламентируемый тип. Ее можно открыть одним из следующих способов:

- в меню «НДФЛ» через раздел «Зарплата и кадры»;

- либо зайти в меню «Отчетность 1С» через раздел «Отчеты» и выбрать «Регламентированные отчеты».

Открывшийся документ заполняется следующим образом:

Что такое ДМС для компании?

Учет НДФЛ в 1С: начисление и удержание

НДФЛ начисляется по каждой сумме фактически полученного дохода отдельно за период (месяц).

Сумма НДФЛ рассчитывается и начисляется такими документами, как « «, « «, « » и так далее.

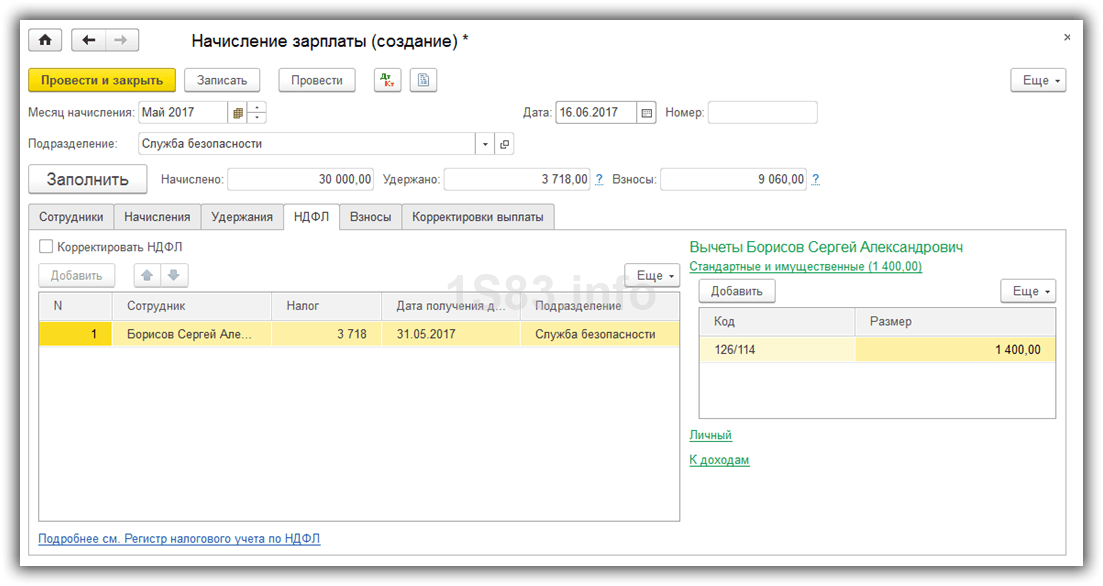

В качестве примера возьмем документ «Начисление зарплаты»:

Получите 267 видеоуроков по 1С бесплатно:

На закладке «НДФЛ» мы видим рассчитанную сумму налога. После проведения документа создаются следующие проводки по НДФЛ:

Также документ создает записи в регистре «Учет доходов для исчисления НДФЛ», по которому в дальнейшем заполняются формы отчетности:

Фактически удержанный налог с работника отражается в учете при проведении документов:

Операция учета НДФЛ.

В отличие от начисления, датой удержания налога является дата проведенного документа.

Отдельно следует рассмотреть документ «Операция учета НДФЛ». Он предусмотрен для расчета НДФЛ с дивидендов, отпускных и прочей материальной выгоды.

Документ создается в меню «Зарплата и кадры» в разделе «НДФЛ», ссылка «Все документы по НДФЛ». В окне со списком документов при нажатии кнопки «Создать» появляется выпадающий список:

Почти все документы, так или иначе затрагивающие НДФЛ, создают записи в регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ».

В качестве примера рассмотрим формирование записей регистра налогового учета документом «Списание с расчетного счета».

Добавим документ « » (меню «Зарплата и кадры» – ссылка «Ведомости в банк») и на ее основании создадим «Списание с расчетного счета»:

После проведения посмотрим проводки и движения по регистрам, которые сформировал документ:

Проверка и отправка декларации

После того как все стандартные вычеты были учтены и предоставлены в программе 1С, необходимо выполнить проверку и отправку декларации.

В первую очередь, необходимо убедиться, что все предоставляемые вычеты были правильно рассчитаны и указаны в программе. Для этого можно воспользоваться отчетами и расчетами, которые предоставляются в программе 1С.

Важно учитывать, что предоставление вычетов по НДФЛ осуществляется нарастающим итогом за весь налоговый период. Это означает, что сумма вычетов по каждому месяцу должна учитываться при расчете вычетов в последующих месяцах

Также, необходимо учесть, что стандартные вычеты предоставляются на каждого ребенка, а также работникам, имеющим право на вычеты по другим основаниям (например, по наличию инвалидности).

При расчете стандартных вычетов по НДФЛ необходимо применить положенные правила и учесть все факторы, влияющие на размер вычетов. Например, если супруги подают заявление о предоставлении вычетов по общему размеру, то вычеты должны быть разделены поровну между ними.

Окончательный расчет стандартных вычетов осуществляется в соответствии с положенными правилами и ограничениями, установленными Российской Федерацией. Например, семья может применять вычеты только до определенного рубежа месячного дохода.

Важно учитывать, что стандартные вычеты могут применяться даже к новым работникам, которые присоединились к организации в течение налогового периода. В этом случае, вычеты предоставляются пропорционально времени работы в организации

После проверки и учета всех стандартных вычетов, необходимо выполнить отправку декларации. Для этого можно воспользоваться соответствующей функцией программы 1С

Важно указать все необходимые данные и заполнить форму декларации в соответствии с требованиями налоговых органов

После отправки декларации, следует сохранить все документы и расчеты, связанные с предоставлением стандартных вычетов. Это позволит иметь полную информацию о предоставленных вычетах и использовать их при необходимости для дальнейших целей.

Отражение начисления и удержания НДФЛ налогоплательщика

При начислении дохода документами-основаниями PDF в регистр делается запись о начислении суммы налога:

При выплате дохода PDF в регистре формируется запись по сумме удержанного налога:

По сформированным записям регистра строятся специальные отчеты по НДФЛ:

- Налоговый регистр по НДФЛ : раздел Зарплата и кадры — Зарплата — Отчеты по зарплате — Регистр налогового учета по НДФЛ . PDF

- Проверка разд. 2 6-НДФЛ : раздел Зарплата и кадры — Зарплата — Отчеты по зарплате — Проверка разд. 2 6-НДФЛ . PDF

Как правило, этих отчетов бывает достаточно для проверки и исправления ошибок заполнения формы 6-НДФЛ. Однако при ручных правках в документах и сбоях в программе может потребоваться более серьезная проработка ошибки по регистру Расчеты налогоплательщиков с бюджетом по НДФЛ , Универсальным отчетом, который позволяет проанализировать ситуацию более глубоко, используя дополнительную информацию полей:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.В данной публикации мы рассмотрим вспомогательный регистр системы налогообложении УСН.В ЗУП 3.1.10 КОРП реализован учет расчетов с бюджетом по.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

(7 оценок, среднее: 5,00 из 5)

Все работодатели ежеквартально обязаны сдавать отчет 6-НДФЛ. Несмотря на то, что в 2021 году ожидается грандиозное обновление формы этого отчета, помощники проверки корректности его заполнения останутся прежними.

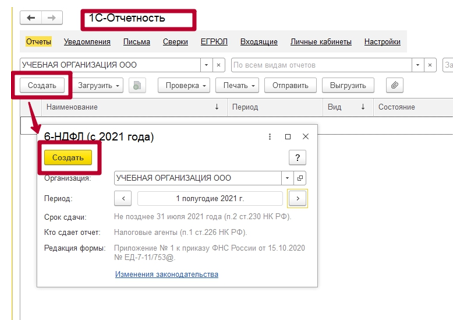

Итак, в программе 1С:Зарплата и управление персоналом ред. 3.1 отчет 6-НДФЛ формируется в разделе «Отчетность, справки» — «1С-Отчетность».

С помощью «кнопок-стрелок» задайте период отчета.

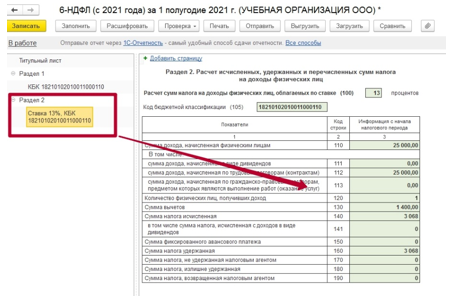

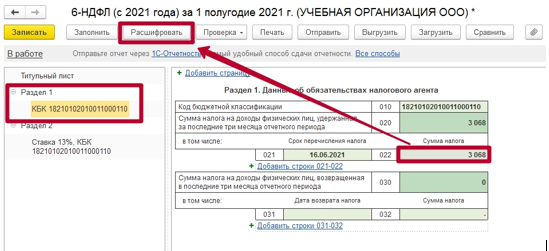

Отчет имеет два раздела:

Раздел 1 — «Обобщенные показатели», включающий данные о суммах начисленного дохода, налоговых вычетов, суммах исчисленного налога. Пользователь может посмотреть детализацию сумм ячеек отчета. Для того щелкните правой кнопкой мышки на ячейке и выберите команду «Расшифровать».

Получив расшифровку данных формы в разрезе кодов доходов, пользователь может их проанализировать.

Раздел 2 — «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Здесь пользователь также может получить детальную информацию расшифровки любой ячейки. Этот способ помогает проанализировать данные и найти ошибки в отчете.

Кроме детализации ячеек отчета, в 1С есть еще «отчеты-помощники», дающие возможность проанализировать данные по НДФЛ. Они помогут пользователю при заполнении и проверке формы «6-НДФЛ»:

- «Сводная справка 2-НДФЛ»;

- Анализ НДФЛ по датам получения доходов;

- Анализ НДФЛ по документам-основаниям;

- Анализ НДФЛ по месяцам;

- Контроль сроков уплаты НДФЛ;

- Начисленные доходы в отчетности по НДФЛ;

- Начисленные и полученные доходы в отчетности по НДФЛ;

- Подробный анализ НДФЛ по сотруднику;

- Проверка раздела 2 6-НДФЛ;

- Регистр налогового учета по НДФЛ;

- Удержанный НДФЛ.

Сформировать их можно несколькими способами:

1 вариант — в разделе Налоги и взносы« — «Отчеты по налогам и взносам».

Открыв раздел, вы увидите список отчетов по НДФЛ.

2 вариант — в разделе «Зарплата» — «Отчеты по зарплате».

Перейдите в самый низ списка отчетов и перейдите по гиперссылке «Все отчеты».

Откройте раздел «Налоги и взносы» и в правой стороне отобразится список дополнительный отчетов для анализа НДФЛ.

Рассмотрим коротко эти отчеты. Какую информацию пользователь может получить из них?

1с зуп регистры ндфл

Использован релиз 3.1.11

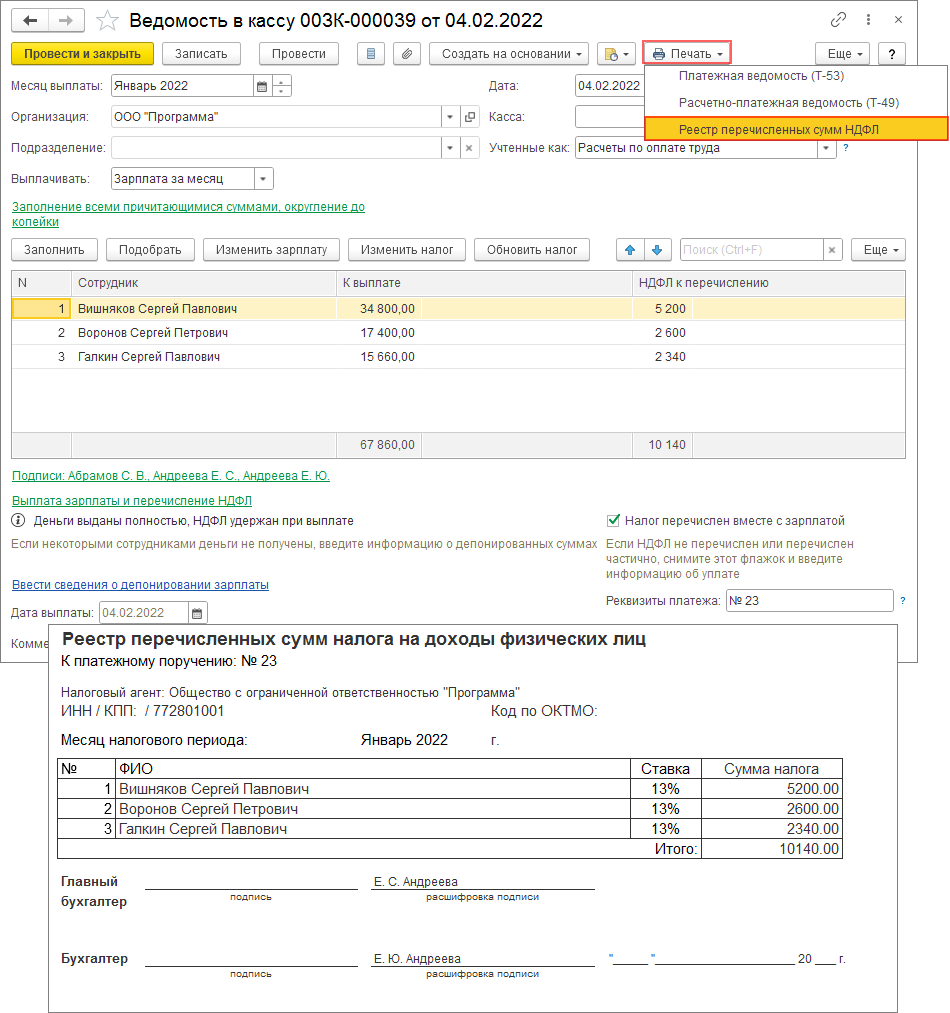

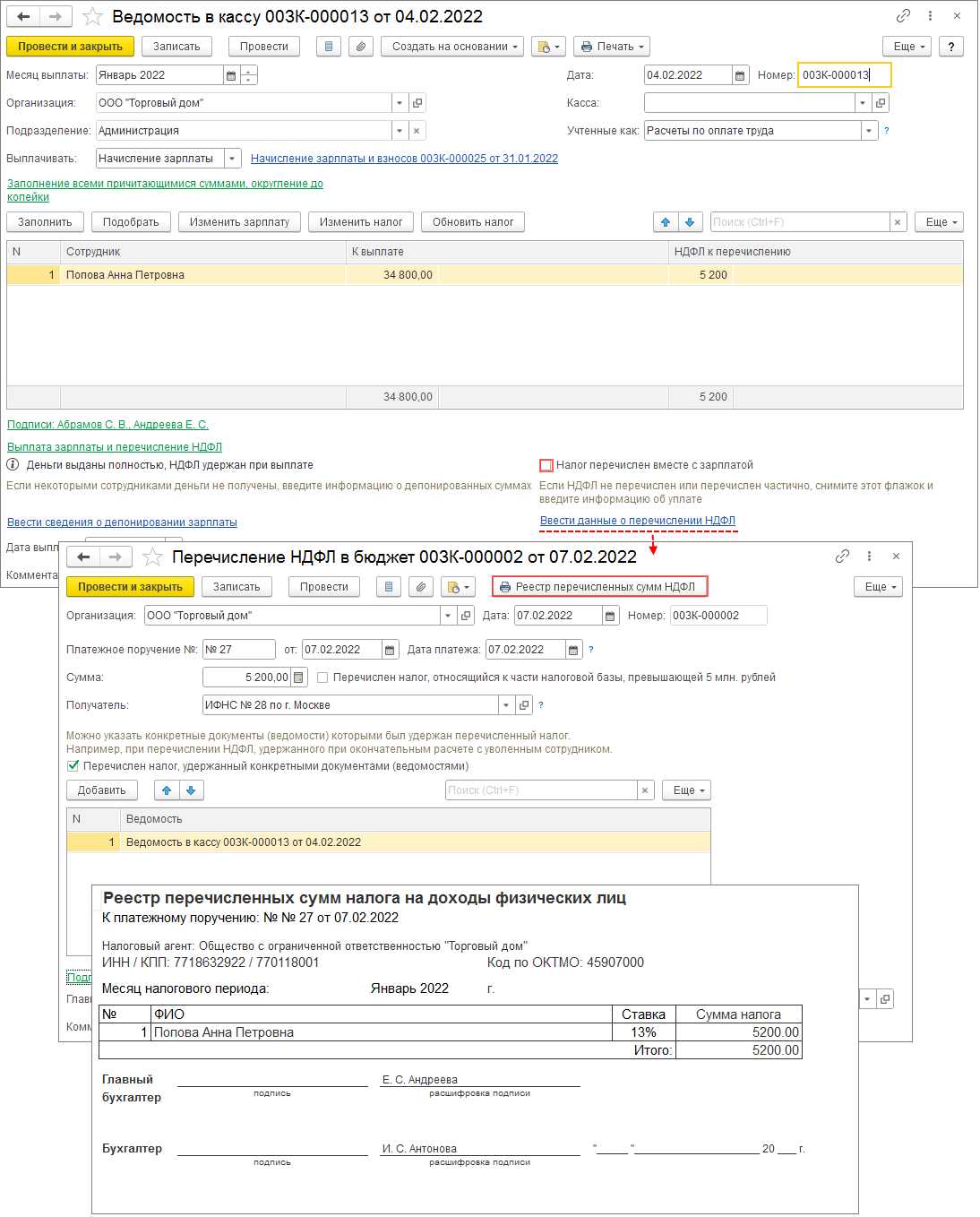

При регистрации ведомости на выплату («Ведомость в банк», «Ведомость в кассу», «Ведомость выплаты через раздатчика», «Ведомость перечислений на счета») НДФЛ считается не только удержанным, но и перечисленным в бюджет, т.к. в большинстве случаев организации перечисляют НДФЛ в день выплаты дохода (флажок «Налог перечислен вместе с зарплатой» установлен по умолчанию в разделе «Выплата зарплаты и перечисление НДФЛ»). Перечисленный налог регистрируется без ввода дополнительных документов в той же сумме, что и удержанный налог. Из ведомости на выплату по кнопке «Печать – Реестр перечисленных сумм НДФЛ» можно сформировать «Реестр перечисленных сумм налога на доходы физических лиц» (рис. 1).

Настроим 1С под ваши нужды прямо сейчас!

- Любые настройки, отчеты в 1С, обмены 1С

- Выезд специалиста на следующий день

- 24/7 принимаем ваши заявки

- Получите подарок при покупке любых программ и услуг 1С на сумму от 33 000 рублей!

Учёт начислений: произведите настройку

При выборе флажка «В это программе», далее следует продолжить настройки. Чтобы сделать это, нужно в настройках зарплаты нажать на «Расчёт зарплаты» (шаг 1) и настроить такие параметры:

- Вести учет больничных, отпусков и исполнительных документов (шаг 2). Отметьте этот флажок, если планируются данные отчисления;

- Расчет зарплаты по обособленным подразделениям (шаг 3). Предусматривает для тех, кто имеет обособленные подразделения;

- Автоматически пересчитывать документ «Начисление зарплаты» (шаг 4). Если желаете, чтобы в документе «Начисление зарплаты» пересчёт налогов происходило сразу после внесения изменений;

Процесс настройки способов учёта зарплаты

Рекомендуется ознакомиться с дополнительной настройкой зарплаты, и, если есть необходимость, внести изменения в отдельные пункты. Имеется ввиду порядок отображения зарплаты на счетах бухучета.

Каждая организация в силу своей специфики может начислять заработную плату на различные бухгалтерские учётные счета. Например, в компаниях торгового направления используется счёт под кодом 44 «Расходы на продажу». А в производственных организациях заработные платы будут отражены на таких счетах:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

Важно отметить, что даже на одно предприятии могут использоваться сразу несколько способов учёта для различных отделений, групп работников или же номенклатурных групп. Чтобы настроить способы учёта, необходимо кликнуть в настройках зарплаты на «Отражение в учёте» (шаг 1)

Затем перейти на «Способы учёта зарплаты» (шаг 2). В результате будет открыт справочник способов учёта

Чтобы настроить способы учёта, необходимо кликнуть в настройках зарплаты на «Отражение в учёте» (шаг 1). Затем перейти на «Способы учёта зарплаты» (шаг 2). В результате будет открыт справочник способов учёта.

Справочник имеет сразу несколько способов для учёта зарплаты. При необходимости можно добавить новые пункты. Чтобы сделать это, кликните на окошко «Создать» (шаг 3). Далее будет открыто окно для внесения нового способа.

В этом окне нужно указать:

- Название нового способа (шаг 4);

- Счёт учёта (шаг 5);

- Номенклатурную группу (шаг 6);

- Статью затрат (шаг 7);

- Учитывать расход при УСН или нет (шаг 8);

- Статью затрат при ЕНВД (шаг 9);

Сохранить новый способ можно, кликнув на «Записать и закрыть» (шаг 10). В результате новый способ будет создан и его сразу можно использовать при начислении зарплаты.

Первичные настройки для учёта НДФЛ

Определитесь какие варианты учёта заработной платы вам понадобятся

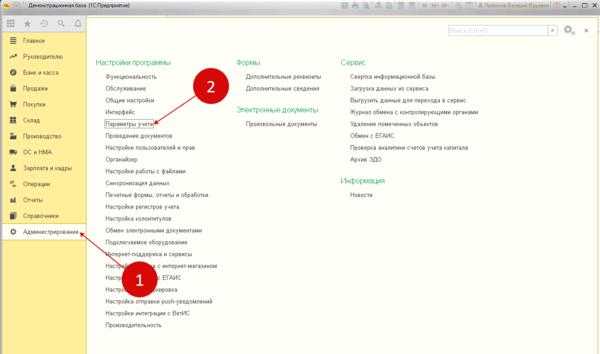

В системе 1С 8.3 предусмотрена специальная программа, которая позволяет вести учёт заработной платы. Она называется «1С Зарплата и управление персоналом (ЗУП)». Она позволяет производить учёт сложным схем выдачи зарплаты, в автоматическом режиме определять больничные и прочие пособия. Таким образом, в ЗУП предусмотрено всё для успешного учёта зарплаты и сотрудников в средних и крупных организациях. Для меньшего количества кадров (менее 60) можно использовать программу 1С 8.3 Бухгалтерия. Прежде, чем начать вести расчёт заработной платы, следует обозначить в настройках какая программа будет использоваться для расчёта зарплаты. Чтобы сделать это, нужно зайти в «Администрирование» (шаг 1) и кликнуть на «Параметры учёта» (шаг 2).

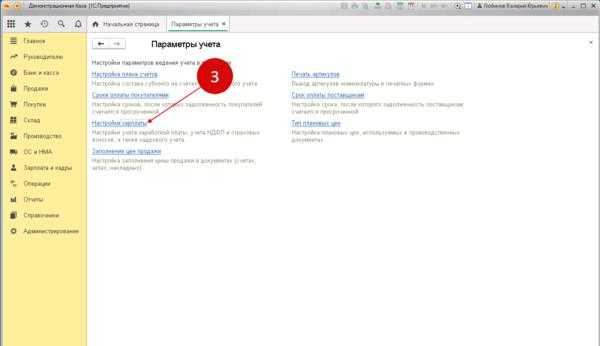

В новом окне следует открыть ссылку «Настройки зарплаты» (шаг 3), далее откроются настройки.

В настройках нужно отметить флажок «В этой программе» (шаг 4), если планируется использование 1С 8.3 Бухгалтерия. В случае использования для учёта зарплаты системы 1С 8.3 ЗУП, следует отметить «Во внешней программе» (шаг 5).

Расчет и начисление премий

Кадровый учет и расчет зарплаты в 1С 8.3 ЗУП 3.1

по «Надбавке от оклада» и не будет учтен налог с этого дохода.

Регистр накопления позволяет получить информацию об остатках или оборотах этих показателей за указанный пользователем период.

Но часто бывает ситуация, когда ошибка была допущена в начале учетного года, а обнаружена только при сдаче отчетности. В этом случае стоит воспользоваться документом

.В рассматриваемой ситуации необходимо учесть доход в 2000 рублей с кодом дохода 2000, а также зафиксировать исчисление и удержание налога в размере 260. Для начала заполним в документе «Корректировка учета по НДФЛ, страховым взносам и ЕСН» закладку «НДФЛ: доходы и налоги» и проведем документ:

Учет НДФЛ в 1С 8.3 Бухгалтерия – налоговые регистры, исчисление, настройка, расчет

Код дохода 2012 используют для .

Все эти коды есть в специальном справочнике 1С 8.3 «Виды доходов НДФЛ».

Для налогового учета различных вычетов предназначен справочник «Виды вычетов по НДФЛ».

В течение года на регистрах налогового учета по налогу на доходы накапливается информация, необходимая для формирования налоговых отчетов. Далее читайте инструкцию, где найти и как настроить налоговые регистры по НДФЛ в 1С 8.3. Скачать На платформе 1С 8.3 есть специализированная программа для учета зарплаты – 1С Зарплата и управление персоналом (ЗУП).

В ней можно учитывать сложные схемы начисления зарплаты, автоматически и другие пособия. Одним словом в 1С 8.3 ЗУП есть все для учета заработной платы и кадров на средних и крупных предприятиях. Если у вас небольшая организация и количество сотрудников меньше 60, то для учета зарплаты вам вполне подойдет программа 1С 8.3 Бухгалтерия.

Перед началом надо указать в общей настройке в какой программе вы будете вести расчет зарплаты.

Как отразить начисленный вручную НДФЛ в регистре налогового учёта (1С:Бухгалтерия 8.3, редакция 3.0)

Вопрос от читательницы Марины Васильевны:

Поставили новую программу 1 С 8.3 Бухгалтерия. Я еще не совсем в этой программе ориентируюсь.

Мы арендуем автомобиль у физического лица, я арендную плату регистрирую через операции введенные ручную ДТ 44,1 КТ 76.5 там же начисляю НДФЛ ДТ 76.5 КТ 68.1.

Но начисленный НДФЛ не попадает в регистр налогового учета по НДФЛ. В 1С Бухгалтерии 7.7 я этот НДФЛ проводила через Корректировку данных по НДФЛ,

А в 1С 8.3 не могу найти такую функцию. Если возможно прошу мне помочь.

Для отражения расчётов с бюджетом по НДФЛ в налоговом учёте предусмотрен регистр накопления: «Расчёты налоговых агентов с бюджетом по НДФЛ«.

Если мы откроем этот регистр при помощи меню «Все функции»:

то увидим там примерно следующее:

Всё это движения по регистру, сформированные при выдачи заработной платы сотрудникам.

Но наша задача отразить эти же движения при удержании НДФЛ с физического лица, у которого мы арендуем автомобиль, прямо в ручной операции. Как это сделать?

Откроем ручную операцию, в которой мы отражаем наши проводки:

ДТ 44.1 КТ 76.5

ДТ 76.5 КТ 68.1

У меня всё очень схематично:

И из самого верхнего пункта «Ещё» выбираем пункт «Выбор регистров»:

Откроется список регистров, нам нужно отметить галками те, движения по которым мы хотим отобразить:

Нажимаем «ОК» и видим, что в документе «Операция» появилась дополнительная вкладка для правки регистра:

Нажимаем кнопку «Добавить» и заполняем строчку по приходу НДФЛ для нужного нам физического лица:

Готово

helpme1c.ru

Формирование 6-НДФЛ в 1С:ЗУП ред.3 в 2021 году

Расчет 6-НДФЛ

Расчет по форме 6-НДФЛ, состоит из:

- Титульного листа;

- Раздела 1 «Данные об обязательствах налогового агента»;

- Раздела 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц»;

- Приложение № 1 к расчету «Справка о доходах и суммах налога физического лица».

Расчет по форме 6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц, содержащихся в регистрах налогового учета.

Если налоговый агент выплачивал физическим лицам в течение налогового периода (отчетного периода) доходы, облагаемые по разным ставкам, разделы 1 и 2 заполняются для каждой из ставок налога.

Приложение № 1 к расчету «Справка о доходах и суммах налога физического лица» заполняется только при составлении расчета за налоговый период — календарный год. В справке содержатся сведения о доходах физических лиц истекшего налогового периода, о суммах налога, исчисленных, удержанных и перечисленных в бюджет, и о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога. В программе приложение № 1 заполняется автоматически для следующих кодов отчетного периода: 34, 51, 52, 53, 90 (приложение № 1 к Порядку заполнения расчета).

Формирование 6-НДФЛ в программе «1С:Зарплата и управление персоналом» ред.3

Формирование расчета по форме 6-НДФЛ в программе производится в автоматическом режиме. Для корректного формирования расчета необходимо, чтобы в программе были:

- отражены все доходы, полученные физическими лицами за налоговый период;

- введены сведения о праве на налоговые вычеты (стандартные, профессиональные, имущественные, социальные, авансовые платежи по НДФЛ) и отражены фактически предоставленные вычеты;

- рассчитаны и учтены суммы исчисленного, удержанного налога.

Перед подготовкой отчетности обязательно надо проверить актуальность релиза программы (необходимо убедиться, что программа обновлена последним релизом).

При подготовке сведений можно воспользоваться для анализа отчетами: «Сводная» справка 2-НДФЛ, Регистр налогового учета по НДФЛ, Контроль сроков уплаты НДФЛ, Удержанный НДФЛ (раздел Налоги и взносы – Отчеты по налогам и взносам).

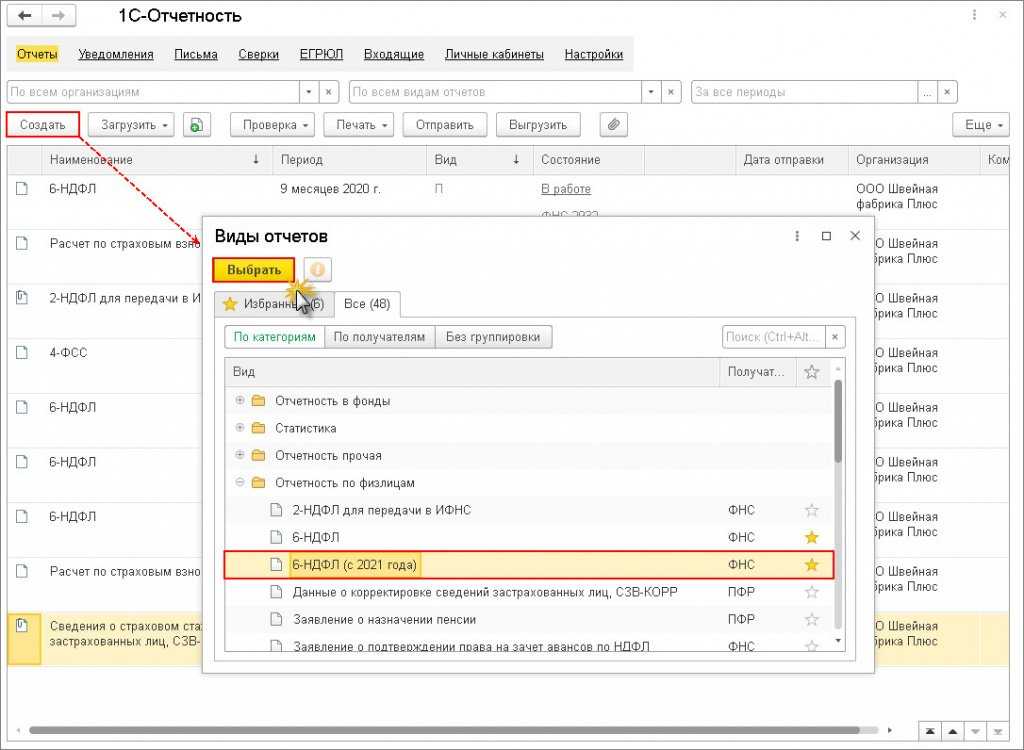

В программе для составления расчета по форме 6-НДФЛ предназначен регламентированный отчет 6-НДФЛ (с 2021 года) (раздел Отчетность, справки – 1С-Отчетность) (рис. 1).

Для составления отчета в рабочем месте 1С-Отчетность:

- введите команду для создания нового экземпляра отчета по кнопке Создать;

- выберите в форме Виды отчетов отчет с названием 6-НДФЛ (с 2021 года) и нажмите на кнопку Выбрать.

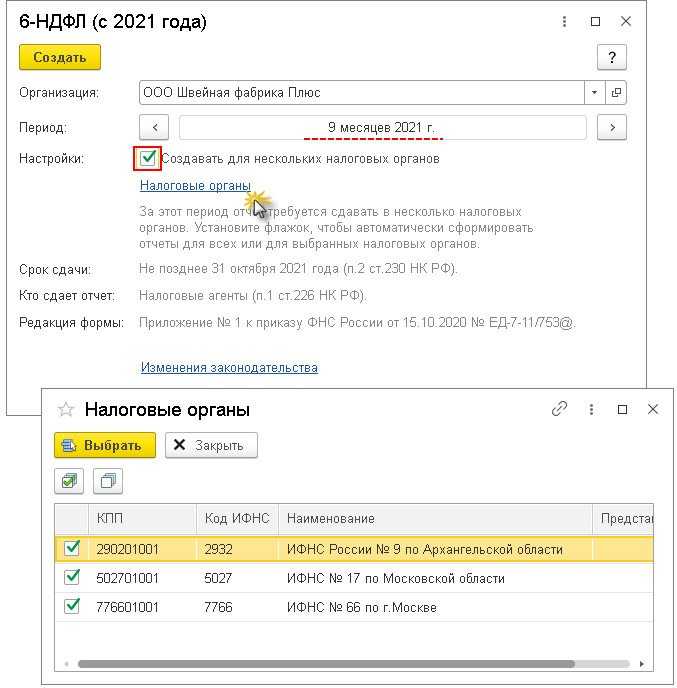

В стартовой форме укажите (рис. 2):

- организацию (если в программе ведется учет по нескольким организациям), для которой составляется отчет;

- период, за который составляется отчет;

- кнопка Создать.

Для формирования расчета сразу по всем регистрациям в ФНС установите флажок Создать для нескольких налоговых органов (рис. 2). Далее нажмите на ссылку Налоговые органы и выберите (установите флажок) налоговые органы, в которых организация и обособленные подразделения стоят на учете и куда предполагается представить отчетность. Нажмите на кнопку Выбрать, а далее на кнопку Создать. В результате будет сформирован и заполнен отдельно по каждой выбранной ФНС расчет по форме 6-НДФЛ. Необходимо открыть и проверить заполнение каждого из расчетов.

Если автоматическое формирование не используется, то для головной организации и каждого ее обособленного подразделения необходимо создать отдельный экземпляр расчета по форме 6-НДФЛ, в котором в поле Представляется в налоговый орган (код) выбрать соответствующую регистрацию в налоговом органе и сформировать расчет по кнопке Заполнить.

Как формировать расчет по форме 6-НДФЛ в других программах 1С:

Проверка удержанного и начисленного НДФЛ

Для проверки правильности начисления и уплаты налога в бюджет можно использовать «Универсальный отчет«. Он находится в меню «Отчеты», раздел – «Стандартные отчеты».

Откроем отчет и нажмем кнопку «Настройка». Вверху выбираем регистр, по которому будем строить отчет. На первой закладке «Группировки» выберем следующие реквизиты:

После выбора группируемых полей указываем период и нажимаем кнопку «Сформировать». Должен получиться примерно такой отчет:

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Наиболее важная настройка, без нее не удастся сдать отчетность в контролирующие органы. Зайдем в справочник «Организации» (меню «Главное» – «Организации»). Выбрав нужную организацию, нажимаем кнопку «Еще…». Из выпадающего списка выбираем «Регистрация в налоговых органах»:

Настройка учета заработной платы

Данные настройки осуществляются в разделе «Зарплата и кадры» – «Настройка зарплаты».

В открывшемся окне нажимаем на ссылку «Настройка отчетов и налогов»:

Любые начисления физическим лицам производятся по коду дохода. Для этого в программе существует справочник «Виды доходов НДФЛ». Чтобы посмотреть и, при необходимости, скорректировать справочник, нужно вернуться к окну «Настройки зарплаты». Развернем раздел «Классификаторы» и нажмем на ссылку «НДФЛ»:

Чтобы настроить налогообложение НДФЛ по каждому виду начислений и удержаний, нужно в окне «Настройка зарплаты» развернуть раздел «Расчет зарплаты»:

НДФЛ начисляется по каждой сумме фактически полученного дохода отдельно за период (месяц).

Сумма НДФЛ рассчитывается и начисляется такими документами, как «Начисление зарплаты«, «Отпуск«, «Больничный лист» и так далее.

Получите 267 видеоуроков по 1С бесплатно:

Отдельно следует рассмотреть документ «Операция учета НДФЛ». Он предусмотрен для расчета НДФЛ с дивидендов, отпускных и прочей материальной выгоды.

Почти все документы, так или иначе затрагивающие НДФЛ, создают записи в регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ».

После проведения посмотрим проводки и движения по регистрам, которые сформировал документ:

Возможные ошибки ндфл в 1с 8.3 и 8.2 – как найти и исправить

Также здесь есть дата выплаты и при изменении этой даты все меняется автоматически. Дата получения дохода для НДФЛ изменяется также автоматически.

Но, на всякий случай, проверяйте

Возможные ошибки при исчислении НДФЛ Также при исчислении НДФЛ, мы должны обращать внимание на дату начисления налога. Это актуально для программ третьей версии

Дата начисления налога должна быть строго до даты удержания налога.

Если на момент удержания налога, сам налог не начислен, то удерживать, собственно, нечего

Важно! Отслеживайте в программе 1С: даты межрасчетных документов – это дата начисления налога, если на момент выплаты налог не начислен, то он не будет удержан. Особенно это актуально для незарплатных доходов, так как в качестве даты начисления налога фиксируется дата документа

Таким образом, в третьей версии дата документа «Отпуск», дата документа «Больничный» и других документах тоже важна.

Но если мы меняем дату в основной форме документа, автоматически происходит изменение даты в форме «Подробнее о расчете НДФЛ». Здесь проще, программа ЗУП 3.0. сама нам гарантирует, что эти даты будут совпадать.

Единственное, в текущем релизе программы 1С есть ошибка для документа «Больничный лист». Если он выплачивается с зарплатой, и мы меняем дату выплаты, то в этом случае дата получения дохода в форме «Подробнее о расчете НДФЛ» сама не меняется.

Здесь нужно сделать перерасчет, либо поменять дату в форме «Подробнее о расчете НДФЛ» вручную. Для всех других случаев, дата учета НДФЛ должна меняться автоматически при дате выплаты. Но на всякий случай, этот момент проверяйте, контролируйте совпадение дат. Возможные ошибки при исчислении НДФЛ в программе 1С 8.3 Бухгалтерия 3.0 Что касается программы 1С Бухгалтерия 3.0, здесь также есть два межрасчетных документа «Больничный лист» и «Отпуск».

Одна строка в НДФЛ с «минусом» от 29.01.2016 г, а вторая строка с «плюсом» от 28.01.2016 г. В 6-НДФЛ добавляются еще две группы строк с 100 по 140. В одной все сторнируется, а в другой – все начисляется заново. Чтобы такой ситуации не возникало, внимательно отслеживайте дату получения дохода, которая будет учтена в Регистре учета доходов и дату получения дохода, которая будет учтена в Регистре учета налога.

Они должны совпадать. Возможные ошибки при исчислении НДФЛ в программе 1С 8.3 ЗУП 3.0. В программе 1С ЗУП 3.0 дата получения дохода также учитывается в двух регистрах: Регистре учета доходов и Регистре учета налога.

Например, рассмотрим документ «Отпуск». В Регистр учета доходов идет дата выплаты из основной формы документа. А в Регистр учета налога – дата из формы «Подробнее о расчете НДФЛ».

Эти две даты должны совпадать.

В этой статье мы рассмотрим работу с НДФЛ в 1С 8.3 Бухгалтерия 3.0 — от настроек до операций и отчетности. Содержание

- 1 Настройка программы

- 1.1 Налоговые данные

- 1.2 Настройка зарплаты

- 2 Операции учета НДФЛ в 1С

- 3 Отчетность

- 4 Проверка корректности начисления НДФЛ

Ндфл исчисленный не равен удержанному

Возможные ошибки в межрасчетных документах на примере 1С 8.3 ЗУП 3.0 На примере программы 1С ЗУП 3.0 в документе «Отпуск» планируемая дата выплаты 28.01.2016, но дату документа установим 30.01.2016 г., то есть позже планируемой даты выплаты. Проведем его. Запись Регистра учета налога у нас сформировалась по состоянию на 30.01.2016 г.

Важно

Если мы выплачиваем отпускные раньше даты документа – 28.01.2016 г. как и планировали, заполняем ведомость, видим – не заполняется НДФЛ удержанный. По состоянию на 28.01.2016 нет исчисленного налога. Соответственно, при проведении такой ведомости НДФЛ удержанный не регистрируется.

Внимание

Если с датой документа все нормально и она раньше планируемой даты выплаты: То при заполнении ведомости тоже все будет хорошо, налог будет определен. При проведении Ведомости зафиксирован как удержанный налог.

Операции учета НДФЛ в 1С

НДФЛ начисляется не только на заработную плату, но и на отпуск, и другие доходы, кроме доходов, предусмотренных законодательством (например, пособие по уходу за ребенком).

Рассмотрим НДФЛ в документе « ». Он находится на одноименной вкладке данного документа. Так же здесь применяются вычеты. После проведения эти данные попадают в проводки.

Налог удерживается той датой, которой проводится документ. Он не удерживает НДФЛ с прочих доходов, таких как , . Для этого служит «Операция учета НДФЛ».

В меню «Зарплата и кадры» выберите пункт «Все документы по НДФЛ». В открывшейся форме списка создайте новый документ с видом операции «Операция учета НДФЛ».

Основным регистром налогового учета НДФЛ в 1С 8.3 является регистр накопления «Расчеты налогоплательщиков с бюджетом по НДФЛ».