Как заполняется строка 030 раздела 3 декларации по НДС

> > > 04 июля 2020 Строка 030 декларации по НДС в разделе 3 заполняется плательщиками НДС, имевшими в отчетном периоде реализацию, в отношении которой сумма налога определяется по расчетной ставке 20/120. Рассмотрим особенности заполнения этой строки. Вам помогут документы и бланки: В обязательны для заполнения титульный лист и раздел 1.

Раздел 3 не относится к обязательным: его не заполняют налогоплательщики, у которых не было реализации за отчетный период. Если же реализация имела место, то ее суммы показываются в специально отведенных для этого строках раздела 3, разделенных по ставкам налога. О том, какой бланк декларации действителен для применения в налоговых периодах 2020 года, читайте . Сумма налога по строке 030 декларации по НДС в графе 5 рассчитывается по расчетной ставке 20/120 путем умножения суммы налоговой базы, отражаемой в графе 3 этой же строки, на 20 и деления на 120.

Правила вычета по экспорту 2018–2019 годов

В настоящее время (с 01.07.2016) вычет НДС по экспорту зависит не только от факта наличия подтверждающих эту деятельность документов, но и от того, какого рода товар оказался отгруженным за границу:

- По несырьевому товару, приобретенному после 01.07.2016, имеется право на вычет налога в периоде отгрузки (абз. 3 п. 3 ст. 172 НК РФ), т. е. для его получения необязательно дожидаться сбора полного комплекта документов, предусмотренного ст. 165 НК РФ. В разделе 4 такие вычеты показываться не будут. Их следует отражать в разделе 3 (письмо ФНС России от 31.10.2017 № СД-4-3/22102@).

- Для отгружаемого на экспорт сырья порядок вычета не изменился, на него по-прежнему можно претендовать только после получения последнего документа, подтверждающего факт вывоза из РФ. Перечень сырьевых товаров определен постановлением Правительства РФ от 18.04.2018 № 466.

В декларации по НДС в отношении налога, связанного с экспортом сырья, требующим подтверждения, заполнению подлежат 3 особых раздела:

- 4 — по операциям с подтвержденным правом применения ставки 0%;

- 5 — по операциям, документы на которые были собраны ранее, но право на вычет возникло только сейчас;

- 6 — по операциям, оказавшимся с неполным пакетом подтверждающих документов на момент истечения срока, отведенного для их сбора.

Бланк декларации для отчетных периодов с 1-го квартала 2019 года содержит приказ ФНС от 28.12.2018 № СА-7-3/853@. Ранее применялся бланк из приказа от 29.10.2014 № ММВ-7-3/558@.

Алгоритм заполнения декларации и описание возможных ошибок вы найдете .

Вычет входящего НДС при экспорте

При продаже товаров (работ, услуг), облагаемых НДС по ставке 0%, продавцы вправе заявить вычет НДС по таким операциям только в периоде подтверждения льготной ставки.

Исключение составляют экспортеры несырьевых товаров. При приобретении товара после 01.07.2016 они могут принять входящий НДС к вычету до подтверждения экспорта. В этом случае сумма налоговых вычетов отражается в разделе 3.

Перечень сырьевых товаров утвержден постановлением Правительства РФ от 18.04.2018 № 466. Постановление вступило в силу с 01.07.2018. До этого момента применялся список, приведенный в п. 10 ст. 165 НК РФ.

***

Плательщики НДС, реализующие товары (работы, услуги) с применением ставки НДС 0%, обязаны документально подтвердить правомерность ее применения. В периоде, когда необходимые документы собраны, в состав декларации по НДС включается раздел 4. В нем указываются налоговая база и вычеты по каждому виду деятельности, а также проведенные корректировки.

***

Еще больше материалов по теме — в рубрике «НДС».

Общие правила заполнения декларации по НДС

Минимальный состав НДС-декларации — титульный лист и Раздел 1. Остальные разделы заполняем и сдаем в составе декларации, если были соответствующие хозяйственные операции.

Титульный лист

На титульнике приводим основные сведения об организации (ИП): ИНН, КПП, название и т.п. Указываем отчетный год и код налогового периода.

Раздел 1

В первом разделе отражаем код по ОКТМО и КБК.

В строке 040 указываем сумму НДС к уплате в бюджет. Перед этим заполняем другие разделы, если для них есть показатели, в том числе разделы 3, 4, 5 и 6.

НДС к возмещению показываем по строке 050.

Раздел 3

Здесь приводим информацию непосредственно для расчета налога:

-

операции, облагаемые НДС по обычным и расчетным ставкам;

-

вычеты.

Отчет по НДС сдают в электронном виде до 25 числа месяца по итогам отчетного квартала.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС России от 29.10.2014 № ММВ-7-3/558. Последняя редакция документа — от 19.08.2020 № ЕД-7-3/591@.

|

Поле |

Показатель |

|

Строка 010 графы 3 |

Это выручка, отраженная по кредиту счета 90.1 за отчетный период. Строка 010 графы 5 — НДС, отраженный по дебету счета 90.3. |

|

Строка 070 графы 5 |

Авансовый НДС, отраженный по дебету счета «НДС с авансов» (НДС, начисленный с поступившей предоплаты). |

|

Строка 090 графы 5 |

Сумма, отраженная по дебету счета «НДС с авансов» (НДС с выданных авансов). |

|

Строка 118 графы 5 |

Сумма, отраженная по кредиту счета «НДС». Также строчку сверяйте с итоговой суммой НДС в книге продаж. |

|

Строка 120 графы 3 |

Сумма по кредиту счета . |

|

Строка 130 графы 3 |

Сумма по кредиту счета «НДС с авансов» (НДС с выданных авансов). |

|

Строка 170 графы 3 |

Сумма по кредиту счета «НДС с авансов» (НДС, начисленный с поступившей предоплаты). |

|

Строка 190 графы 3 |

Сумма по дебету счета «НДС» без учета НДС, перечисленного в бюджет за предыдущий налоговый период. Также показатель сверяйте с итоговой суммой НДС в книге покупок. |

|

Строка 200 |

Указываем налог, начисленный к уплате в бюджет. |

Раздел 8 заполняют по книге покупок, раздел 9 — по книге продаж. В каждом указывают вид операции, номер и дату счета-фактуры.

Строка 190 — итоговый исчисленный НДС.

В разделе 9 строки 230 — 280 — итоговые суммы реализации и налога по соответствующим ставкам.

Чтобы проверить декларацию, проанализируйте данные налогового учета в оборотно-сальдовой ведомости.

Раздел 8 и раздел 9

Эти разделы добавили в декларацию, когда налогоплательщиков обязали представлять ФНС данные о счетах-фактурах, которые были выданы или получены.

Раздел 8 соответствует данным из книги покупок, а раздел 9 — данным из книги продаж.

В каждом из них нужно указать вид операции, номер и дату счета-фактуры.

Для раздела 8 дополнительно укажите номер и дату документа, подтверждающего уплату налога. Дополнительно укажите дату принятия товаров к учету. По строке 190 прописывается итоговый исчисленный НДС.

В разделе 9 по строкам 230 — 280 прописываются итоговые суммы реализации и налога по соответствующим ставкам.

Срок сбора документов пропущен: заполняем раздел 6

Образец заполнения декларации по НДС

Рассмотрим пример заполнения декларации по НДС за 1 квартал 2021 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 20 %.

За период январь — март 2021 года в обществе были проведены следующие операции:

- Приобретены канцтовары на сумму 1 500 рублей, в том числе НДС 250 рублей (счет-фактура № 1 от 02.03.2021).

- Продано оборудование на сумму 40 000 рублей, в том числе НДС 6 666,67 рубля (счет-фактура № 19 от 11.01.2021).

- Поступил счет-фактура № 5 от 12.11.2020 на сумму 5 600 рублей, в том числе НДС 933,33 рубля. Мебель по этому документу была принята к учету 12.02.2021. НК РФ позволяет взять НДС к вычету в течение трех лет после принятия товара учет (пп. 1.1. п. 1ст. 172 НК РФ).

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. Если показателей для какого-то из разделов нет, то его можно просто не включать в состав декларации.

В данном примере нужно заполнить также разделы 3, 8 и 9.

Правила вычета по экспорту 2021 года

В настоящее время (с 01.07.2016) вычет НДС по экспорту зависит не только от факта наличия подтверждающих эту деятельность документов, но и от того, какого рода товар оказался отгруженным за границу:

- По несырьевому товару, приобретенному после 01.07.2016, имеется право на вычет налога в периоде отгрузки (абз. 3 п. 3 ст. 172 НК РФ), т. е. для его получения необязательно дожидаться сбора полного комплекта документов, предусмотренного ст. 165 НК РФ. В разделе 4 такие вычеты показываться не будут. Их следует отражать в разделе 3 (письмо ФНС России от 31.10.2017 № СД-4-3/22102@).

- Для отгружаемого на экспорт сырья порядок вычета не изменился, на него по-прежнему можно претендовать только после получения последнего документа, подтверждающего факт вывоза из РФ. Перечень сырьевых товаров определен постановлением Правительства РФ от 18.04.2018 № 466.

В декларации по НДС в отношении налога, связанного с экспортом сырья, требующим подтверждения, заполнению подлежат 3 особых раздела:

- 4 — по операциям с подтвержденным правом применения ставки 0%;

- 5 — по операциям, документы на которые были собраны ранее, но право на вычет возникло только сейчас;

- 6 — по операциям, оказавшимся с неполным пакетом подтверждающих документов на момент истечения срока, отведенного для их сбора.

Бланк декларации для отчетных периодов за 2020 год и отчетные периоды 2021 года содержит приказ от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС от от 19.08.2020 № ЕД-7-3/591@..

Как правильно заполнить декларацию по НДС при экспорте, детально разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Описание возможных ошибок в декларации вы найдете здесь.

Заполнение раздела 7 декларации по НДС

Государство заботится о компаниях, занимающихся разного вида деятельностью. Так, присутствующие в налоговом кодексе пункты позволяют малым и большим предприятиям проводить продажи продукции без обложения налогами или по сниженной ставке. К таким пунктам относится раздел 7 декларации по НДС, он позволяет компаниям получить существенную поддержку от государства в виде необложения налогами.

Одним из самых крупных налогов является НДС. Существует ряд льготных процессов, позволяющих осуществлять операции по сниженному налогообложению. Но не всегда проводимые льготы предусматривают отсутствие отчетности. Все предприниматели обязаны своевременно подавать декларацию в соответствующие органы, даже если проводят операции, освобожденные от НДС. Для таких видов операций в декларации присутствует 7 раздел декларации.

Кто должен заполнять раздел №7

Заполнение раздела 7 декларации по НДС обязаны выполнять все налоговые агенты и налогоплательщики в следующих случаях:

- Проводятся операции, освобожденные от НДС.

- Проводимые операции не относятся к объектам, подходящим под налогообложение.

- Процессы, связанные с реализацией услуг и работы, место реализации которых не имеет силы на территории страны.

- Оплата стоимости поставок товара – работы, предоставления ряда услуг, срок производства которого превышает 6 месяцев с момента получения суммы оплаты.

Как заполнить раздел 7 декларации по НДС, знает любой хороший бухгалтер. Но приступать к его заполнению нужно лишь в том случае, если в течение прошедшего квартала была проведена хотя бы одна операция из перечисленных выше. Если кроме них в последние месяцы других процессов не было, то помимо седьмого раздела необходимо будет заполнить титульный лист и 1 раздел.

Список кодов операций к разделу 7 декларации НДС

Все показатели в разделе заполняются слева направо. Если во время заполнения остаются пустые графы, в них следует поставить прочерк. В качестве подтверждения правильности заполнения раздела предприниматель ставит в указанном месте подпись и дату.

Нужны ли счета–фактуры?

Практически всем налогоплательщикам, проводящим операции, не облагающиеся НДС, известно, что им не надо заниматься выставлением счетов–фактур. Так для чего в таком случае существует раздел 7 НДС? Он заполняется счетами–фактурами, полученными вследствие проведенных операций, с которых не взимается налог. В декларацию по НДС обязательно должна заноситься информация из книги продаж и бухгалтерского регистра.

Поэтому если проводимая финансовая безналоговая операция будет отражена на отдельном бухгалтерском субсчете в продажах, не подходящих под налогообложение, то требуемая сумма для занесения ее в графу 2 раздела 7 берется из кредита субсчета.

Законодательство не запрещает предпринимателям заполнять счета-фактуры. Но стоит знать, что все счета–фактуры должны пройти процедуру фиксирования в книге продаж. Подобные действия не рассматриваются как нарушение.

Смотрите интересное видео про нюансы заполнения данного раздела:

https://youtube.com/watch?v=Hv_wTljgfY4

Нюансы в заполнении раздела

Для всех кодов в разделе выделены определенные строки. Многие налогоплательщики совершают ошибку при заполнении бланка, используя в нескольких строках одинаковый код, отображающий вид проводимых операций. В действительности код операции в декларации по НДС в разделе 7 к графам 1–4, указывать следует лишь в одной строке — напротив всей суммы, которая относится к операциям с одинаковым кодом. Стоит знать, что этот код использовать можно лишь по реализации, но не приобретению.

Если компания осуществляет продажу необлагаемого налогом товара или же приобретенного у контрагента, имеющего освобождение от налога, стоимость товара обязательно следует занести в графу 3.

Чего не следует вносить в налоговую декларацию

Не надо вписывать приблизительную цену принятого безвозмездно имущества и суммы выданных займов.

Хотя стоит заметить, что хоть сумма займа не является подвергающейся под налогообложение операцией, начисляемые по ней проценты считаются своеобразной оплатой за предоставленные компанией услуги. Поэтому этот вид операции обязательно фиксируется в документе.

В 7 разделе происходит только отображение начисленных процентов. Их начисление должно осуществляться каждый месяц на сумму займа, который остается в последний календарный день уходящего месяца.

Заполнение 7 раздела декларации по НДС происходит в том случае, если в течение квартала была проведена хоть одна безналоговая операция, в ином случае его можно оставить пустым.

стр. 030 Экспорт сырьевых товаров подтвержден 180 дней

Входящий НДС по сырьевым товарам, работам и услугам можно принимать к вычету после подтверждения (или неподтверждения) ставки 0%. При этом:

- раздельный учет входящего НДС ведется;

- входящий НДС, принятый к вычету по таким товарам, отражается декларации по НДС:

- в Разделе 4 – если документы собраны в срок – 180 календарных дней,

- в Разделе 6 (уточненная декларация) – если документы не собраны в срок – 180 календарных дней,

- в Разделе 5 – если право на вычет возникло позже подтверждения или неподверждения ставки 0%.

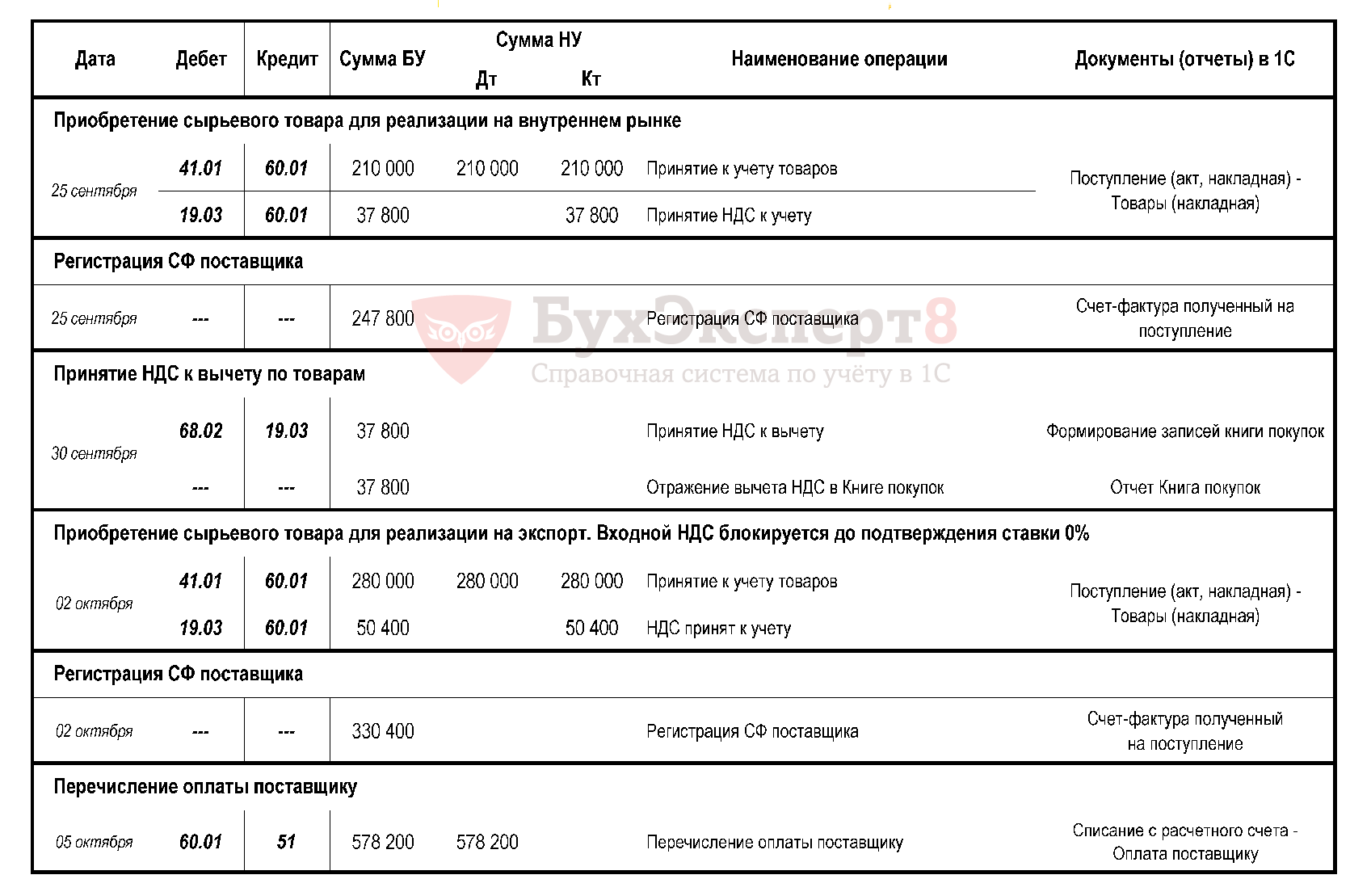

Изменения в 1С в части вычетов:

- Принимается к вычету – при приобретении несырьевых товаров на экспорт;

- Блокируется до подтверждения 0% — учет входящего НДС только для операций по ставке 0%, по которым требуется ее подтверждение (экспорт сырьевых товаров, работы, услуги);

- Распределяется – ведение раздельного учета входящего НДС по общим расходам. Определяется доля входящего НДС, относящегося к ставке 0% в документе Распределение НДС и при его проведении входящий НДС также приобретает способы Принимается к вычету и Блокируется до подтверждения 0%.

НДС к вычету при экспорте:

НДС к вычету при экспорте:

- при подтверждении ставки 0% — учет входящего НДС только для экспортных операций ведется на счете 19 по способу Блокируется до подтверждения 0%;

- в результате раздельного учета НДС по общим расходам – определяется доля входящего НДС, относящегося к экспорту в документе Распределение НДС и при его проведении входящий НДС также приобретает способ Блокируется до подтверждения 0%.

Отражается в Разделе 4 стр. 030 и Разделе 8 в обычном порядке, как и вычеты на внутреннем рынке (гр. 16 Книги покупок).

стр. 010 Код вида операции:

- код «01» Отгрузка или приобретение товаров, работ, услуг, прав, в т.ч. операции, облагаемые по ставке 0 %;

- код «25» Регистрация счетов-фактур в книге покупок в отношении сумм налога, ранее восстановленных при совершении операций, облагаемых по ставке 0%. В книге покупок в гр. 9 должна быть указана наша организация, а не поставщик (Письмо ФНС от 20.09.2016 N СД-4-3/17657).

Документ Формирование записей книги покупок – флажок Предъявлен к вычету НДС 0%.

Стоимость покупок по счету-фактуре (гр. 15 Книги покупок):

общая сумма по счету-фактуре, указанная в гр. 9 счета-фактуры по стр. «Всего к оплате» (в т.ч. НДС).

стр. 180 Сумма налога, принимаемая к вычету (гр. 16 Книги покупок):

сумма НДС к вычету.

При раздельном учете, как правило, НДС будет частично приниматься к вычету. Алгоритм проверки в ФНС: «НДС, начисленный продавцом, может превышать НДС, заявленный покупателем к вычету».

Выбор кода операции

Код операции — обязательный элемент раздела 4, без него отчетность не примут. Перечень заявляемых в разделе 4 отчета по НДС кодов операций приведен в разделе 3 приложения 1 к Порядку. Коды дифференцируются по видам деятельности, стране контрагента, аффилированности с ним и другим признакам.

Например, продаже в страны ЕАЭС сырьевых товаров соответствует код 1011427, реализация аналогичного товара в другие страны обозначается кодом 1011422, а если покупатель из офшора, включенного в список Минфина приказом от 13.11.2007 № 108н, то в стр. 010 раздела 4 налоговой декларации по НДС следует указать код 1011424.

Специальные коды введены для отражения информации о сделках с взаимозависимыми лицами, а также для корректировок в связи с изменением стоимости товаров (работ, услуг) или возвратом.

Отдельные коды для реэкспорта Порядком пока не установлены. ФНС в письме от 16.01.2018 № СД-4-3/532 рекомендует до внесения изменений в Порядок использовать коды для аналогичных экспортных операций.

Поскольку каждому виду деятельности может соответствовать несколько кодов операций, при заполнении отчетности необходимо внимательно изучить их перечень и правильно выбрать код. В случае ошибки придется подавать уточненку.

Строка 170 декларации НДС — что отражается в 2023 — 2022 гг — Народный СоветникЪ

Строка 170 декларации НДС — что отражается в 2024 — 2024 гг

В строке 170 декларации НДС что отражается — это знают все оптовые поставщики товаров, работ, услуг. Именно они чаще всего работают по предоплате от покупателя, полной или частичной. Статья раскрывает нюансы заполнения строки 170 раздела 3 декларации по налогу на добавленную стоимость.

Строка 170 декларации по НДС находится во второй части раздела 3 «Налоговые вычеты» (приказ ФНС от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС РФ от 19.08.2024 № ЕД-7-3/591@), по этой строке отражается один из вычетов, положенный продавцу.

Обратите внимание! Обновленный бланк декларации действует с отчетности за 4 квартал 2024 г. Однако показатели строки 170 раздела 3 идентичны в обеих редакциях

Расшифровка стр. 170 декларации по НДС выражена в ее наименовании: «Сумма налога, исчисленная продавцом с сумм оплаты, частичной оплаты, подлежащая вычету у продавца с даты отгрузки соответствующих товаров (выполнения работ, оказания услуг)».

Из указанного наименования складывается следующий алгоритм действий продавца:

- Продавец получает предварительную оплату от покупателя, полную или частичную (это является условием их договора).

- Он выделяет с этого аванса сумму НДС (подп. 2 п. 1 ст. 167 НК РФ).

- В течение пяти дней после получения аванса продавец обеспечивает покупателю право на вычет, предоставив ему авансовый счет-фактуру на полученную сумму с указанным в нем размером налога (п. 3 ст. 168 НК РФ) и уплачивает данную сумму налога в бюджет.

- После этого у компании возникает право на получение вычета в данном размере (п. 8 ст. 171 НК РФ) позднее, тогда, когда она отгрузит товар, выполнит работы ли окажет услуги (п. 6 ст. 172 НК РФ), создав при этом счет-фактуру в момент отгрузки (подп. 2 п. 1 ст. 168 НК РФ).

- Только после выполнения всех перечисленных процедур продавец имеет право заполнить стр. 170 в декларации по НДС.

Микрофинансирование → Микрокредиты → Специальные предложения → Скачать файлы → Обзор Быстроденег → Предмет договора → Ответственность сторон → Отличные наличные→ Экспресс займы

Тонкости в учете НДС по неподтвержденной экспортной сделке

Сведения по НДС вносят в Раздел 6 декларации при наличии в отчетном периоде продаж на экспорт. Ставка налога в момент реализации равна 0%. Воспользоваться ставкой можно если:

- товары, реализованы и вывезены за границу РФ;

- бухгалтер за 180 дней предоставил в ИФНС особый пакет документов, которые подтверждают право применять льготную ставку;

- продажа на экспорт отражена в декларации.

В перечень документов по нулевой ставке НДС, которые доказывают наличие экспортной сделки входят:

- договор купли-продажи, а также все приложения или спецификации;

- выписка операций из банка о поступившей экспортной выручке;

- сопроводительный пакет документов на товар: отгрузочная и транспортная накладная, счет-фактура, путевой лист, доверенность от покупателя (при необходимости);

- сертификат качества на товар, в том числе санитарный, ветеринарный;

- заявление об уплате косвенного налога и ввозе продукции;

- декларация НДС.

Подать перечень документов организация должна одновременно с декларацией, где указана сумма НДС по экспорту. Если организация не уложилась в 180 дней, отведенный для сбора документов, то придется НДС начислить и отразить операции в 6 разделе декларации.

Когда заполняется раздел 4 налоговой декларации по НДС

Плательщики НДС при применении ставки НДС 0% обязаны документально подтвердить право на ее применение. Операции, облагаемые по ставке 0%, перечислены в п. 1 ст. 164 НК РФ. Преимущественно это экспорт товаров и работ (услуг).

На сбор подтверждающих документов налогоплательщику дается 180 календарных дней. Перечень требуемых документов и дата, с которой отсчитывается срок, установлены в ст. 165 НК РФ и зависят от вида деятельности.

Если в установленный срок все необходимые документы собраны, в состав декларации по НДС включается раздел 4. Раздел заполняется за тот квартал, в котором собраны все документы. Подготовленный пакет документов или их реестр (п. 15 ст. 165 НК РФ) представляется в инспекцию вместе с декларацией.

Налоговики дополнительно просят внести данные по подтверждаемому экспорту в программу ПИК НДС. Законом такая обязанность не установлена, но чтобы избежать излишних придирок со стороны контролеров, стоит пойти им навстречу.

Если собрать нужные документы в срок не удалось, то за период, в котором были отгружены товары (работы, услуги), представляется уточненная декларация с заполненным разделом 6. Исчисленный с неподтвержденного экспорта НДС организация вправе уменьшить на сумму входящего НДС, относящегося к этим операциям (п. 10 ст. 171 НК РФ). Кроме налога в бюджет следует перечислить пени. Пени начисляются со 181-го дня до дня уплаты налога или до дня подачи декларации, в которой ставка 0% будет подтверждена.

Как заполнить декларацию по НДС раздел 6

Сведения по экспорту вносят в порядке, установленном приказом ФНС России от 29.10.2014 № ММВ-7-3/558@.

| Код строки | Операция |

| 010 | Указать код операции |

| 020 | Отразить налогооблагаемую базу по сделке |

| 030 | Рассчитать сумму НДС, который требуется доплатить (ставка 18 или 10%) |

| 040 | Указать суммы налоговых вычетов:

· входного НДС; · налога, уплаченного при ввозе продукции в РФ; · НДС, который уплатил налоговый агент при покупке продукции. |

| 050 | Указать итоговую сумму налога, исчисленную к оплате |

| 060 | Указать сумму вычетов, на которые уменьшена сумма налога |

| 160 | Отразить сумму налога к доплате |

| 170 | Отразить сумму НДС, которую потребуется возместить по итогам отчетного периода |

Как правильно заполнять раздел 4 декларации по НДС при применении ставки 0%

> > > 01 июля 2020 Раздел 4 декларации по НДС заполняется в отношении НДС, предъявляемого к вычету при подтверждении права на применение ставки 0%.

Обязательным условием для внесения данных в раздел 4 декларации является наличие документов, предусмотренных ст.

165 НК РФ. В настоящее время (с 01.07.2016) вычет НДС по экспорту зависит не только от факта наличия подтверждающих эту деятельность документов, но и от того, какого рода товар оказался отгруженным за границу: По несырьевому товару, приобретенному после 01.07.2016, имеется право на вычет налога в периоде отгрузки (абз.

3 п. 3 ст. 172 НК РФ), т. е. для его получения необязательно дожидаться сбора полного комплекта документов, предусмотренного ст.

165 НК РФ. В разделе 4 такие вычеты показываться не будут. Их следует отражать в разделе